El paso bisagra del ecosistema Sushiswap: Trident, MISO v2, Shoyu V0

Sushiswap próximamente Trident, MISO v2, Shoyu V0. ¿Qué significan para el ecosistema sushiswap? ¿Cuáles son los beneficios y desafíos que traen?

¿Qué es el sushi?

Según el equipo de desarrollo, Sushi es una organización comunitaria que se estableció para resolver problemas de liquidez en el mercado financiero descentralizado. Sushi combina múltiples mercados y herramientas en un solo sistema de producto. Hasta ahora, Sushi ha lanzado una amplia gama de productos que van desde un intercambio descentralizado (SushiSwap), un mercado de préstamos descentralizado (Kashi Lending) hasta generadores de ingresos pasivos como: Yield Farming (Sushi Yield Farms) y Staking ( SushiBar Stake). Al igual que otros proyectos DeFi, los productos son administrados por inversores que poseen tokens SUSHI.

Algunos datos sobre SushiSwap

SushiSwap es un intercambio descentralizado y sin permiso bajo el modelo AMM y es el primer producto de Sushi. SushiSwap permite a los usuarios comerciar entre pares con la liquidez proporcionada por otros usuarios. Inicialmente, SushiSwap era una bifurcación de Uniswap V2, por lo que el modelo operativo de SushiSwap es similar al de Uniswap , pero existen algunas diferencias.

Leer más: El análisis en cadena de Uniswap (UNI) lanza Uniswap V3, ¿qué revelan los datos?

Diferencia entre SushiSwap y Uniswap

Lo mismo: ambos proyectos son AMM y utilizan un algoritmo de curva clásico con fórmula x*y = k; Modelo Liquidity Pool con 2 tokens con la misma relación 1:1; la tarifa de transacción es del 0,3%.

Diferente:

Modelo operativo de SushiSwap – Multichain AMM

La similitud de SushiSwap y Uniswap radica en el modelo de fondo de liquidez y el clásico algoritmo de curva x*y = k. Ambas cosas las detallé en el artículo "Análisis del modelo operativo de Uniswap V2", así que primero lea este artículo para comprender cómo funciona un modelo típico de AMM. Dentro del alcance de este artículo, solo explicaré en detalle las diferencias de SushiSwap

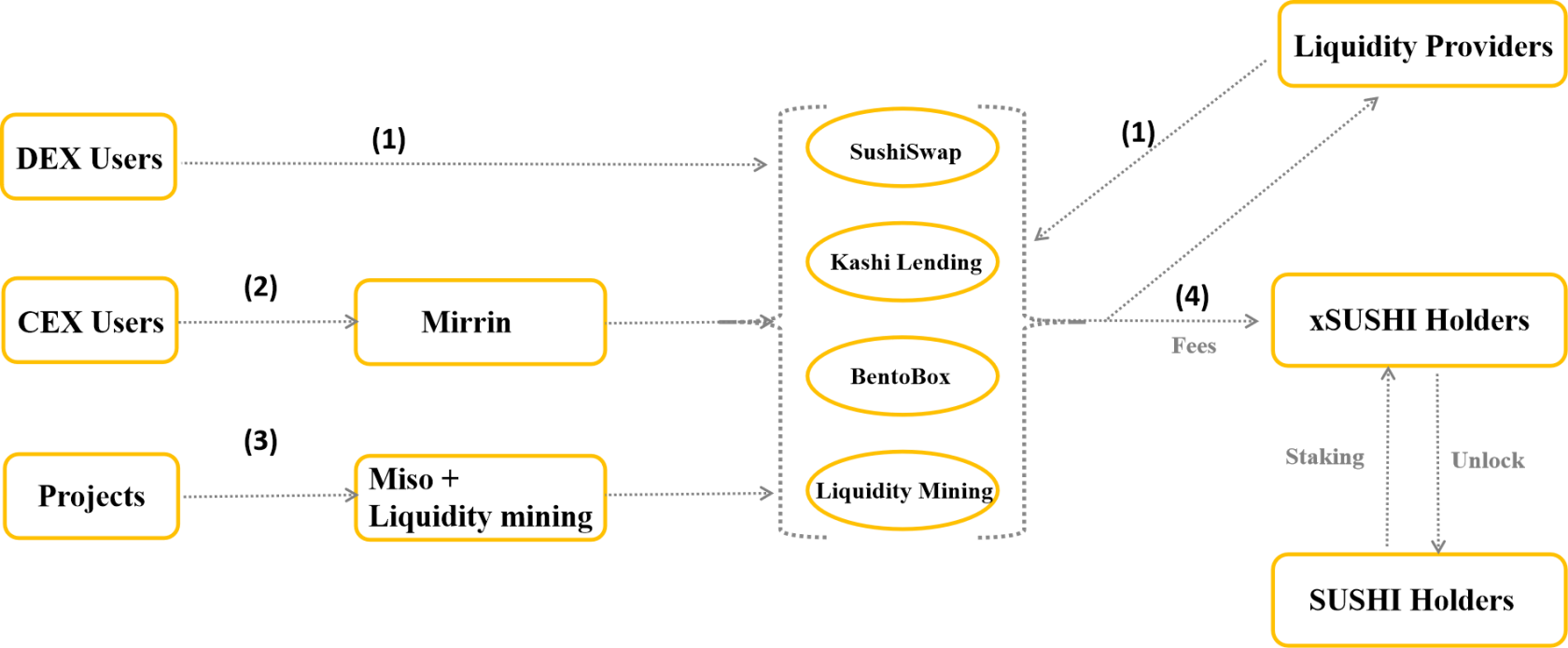

Los componentes que participan en el modelo incluyen:

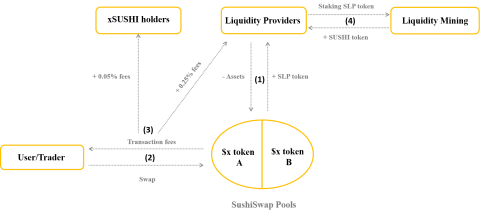

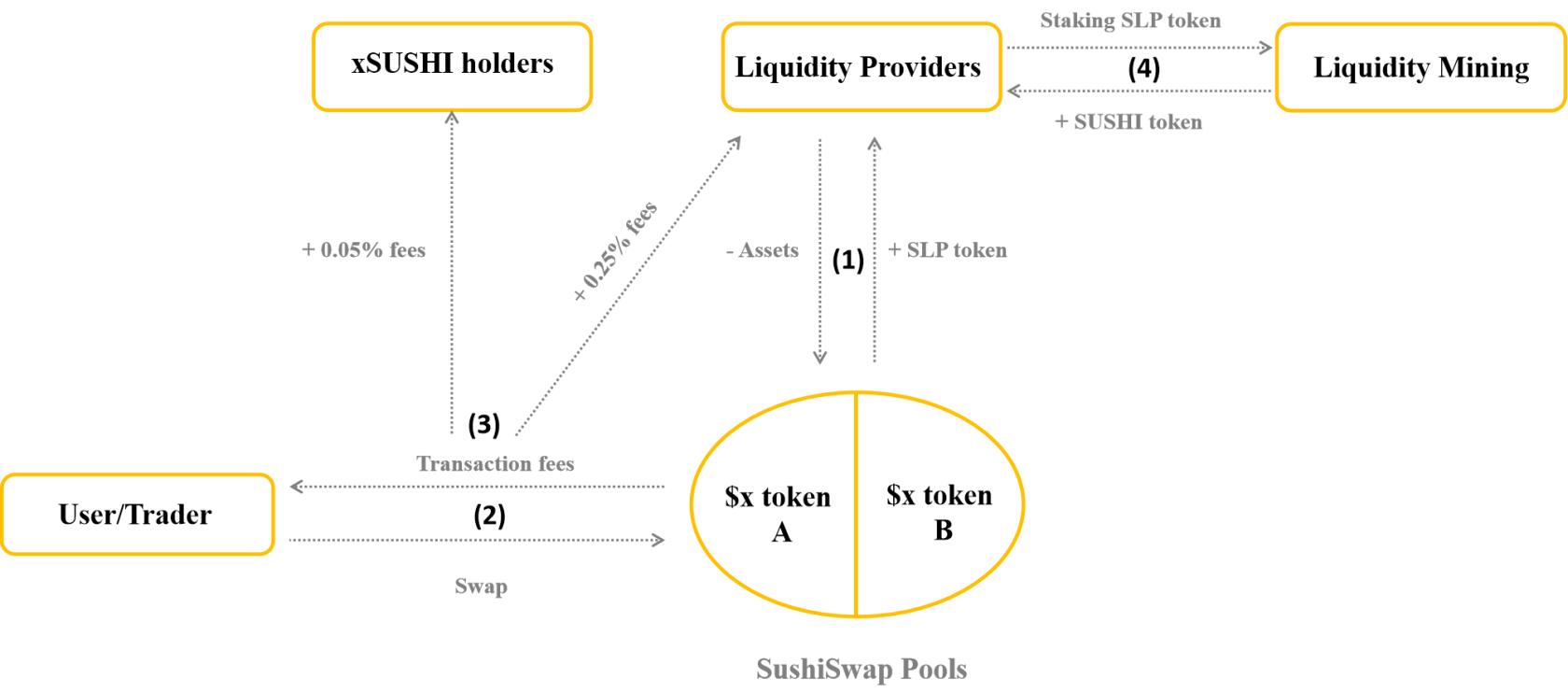

El proceso de operación del modelo SushiSwap se describe en 4 pasos principales:

Paso 1: El proveedor de liquidez (LP) proporcionará 2 tipos de activos (A y B) al grupo de liquidez respectivo (A/B) en SushiSwap con una proporción de 1:1. Luego reciba el token SLP (Sushiswap Liquidity Provider), este token representa la propiedad de una parte de los activos en ese grupo.

Paso 2: Los usuarios (Usuario/Comerciante) que deseen intercambiar (intercambiar) el token A por el token B deben colocar el token A en el grupo correspondiente y recibir el token B.

Paso 3: por cada intercambio, los usuarios deben pagar una tarifa de transacción del 0,3 %, el 0,25 % de esta tarifa se destinará al proveedor de liquidez (LP) y el 0,05 % a los titulares de xSUSHI.

Paso 4: Para incentivar la liquidez, además de recibir una tarifa de transacción del 0,25 %, también puede llevar tokens SLP a Staking y recibir más tokens SUSHI, este programa se llama Liquidity Mining para incentivar la provisión de más liquidez.

Los detalles se ilustran en la siguiente figura:

Modelo operativo de SushiSwap – Multichain AMM

Entonces, ¿cómo es el modelo SushiSwap mejor que Uniswap V2?

La mejora de SushiSwap tiene como objetivo resolver problemas de optimización de ganancias, más incentivos y, especialmente, puede superar un alto deslizamiento cuando no hay suficiente liquidez.

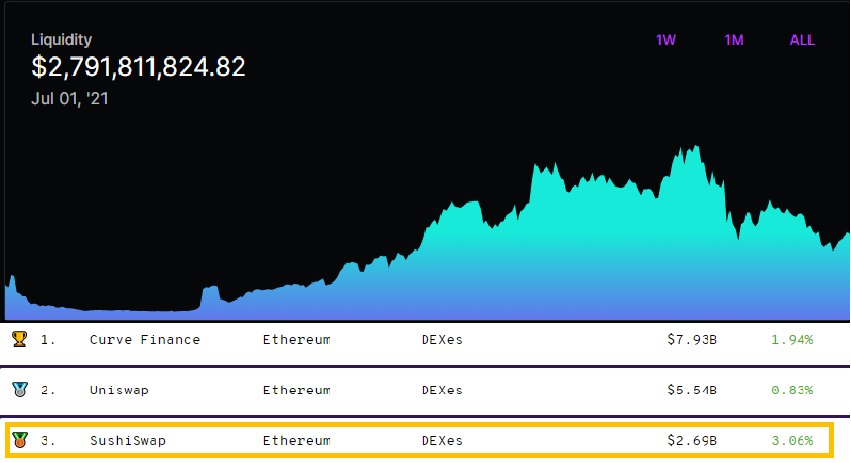

En resumen, la innovación de SushiSwap es optimizar costos y recompensas para todos los participantes. El programa de incentivos para usar SushiSwap es bastante bueno y también ha atraído a muchos proveedores de liquidez, lo que ayuda a que la fuente de liquidez se vuelva rica. La prueba es que TVL ha alcanzado los $ 2.7B USD, lo que convierte a SushiSwap en el tercer intercambio descentralizado (DEX) correcto en los principales DEX con la mayor cantidad de TVL.

Valor con clave (TVL)

Modelo de funcionamiento de otros productos de Sushi

Modelo operativo de SushiBar

SushiBar es un lugar para que los titulares de SUSHI traigan tokens SUSHI a Staking para recibir tokens xSUSHI y, al mismo tiempo, recibir beneficios de otros productos de Sushi, como tarifas de transacción en SushiSwap, tarifas de servicio en BentoBox, derechos de voto y otros beneficios.

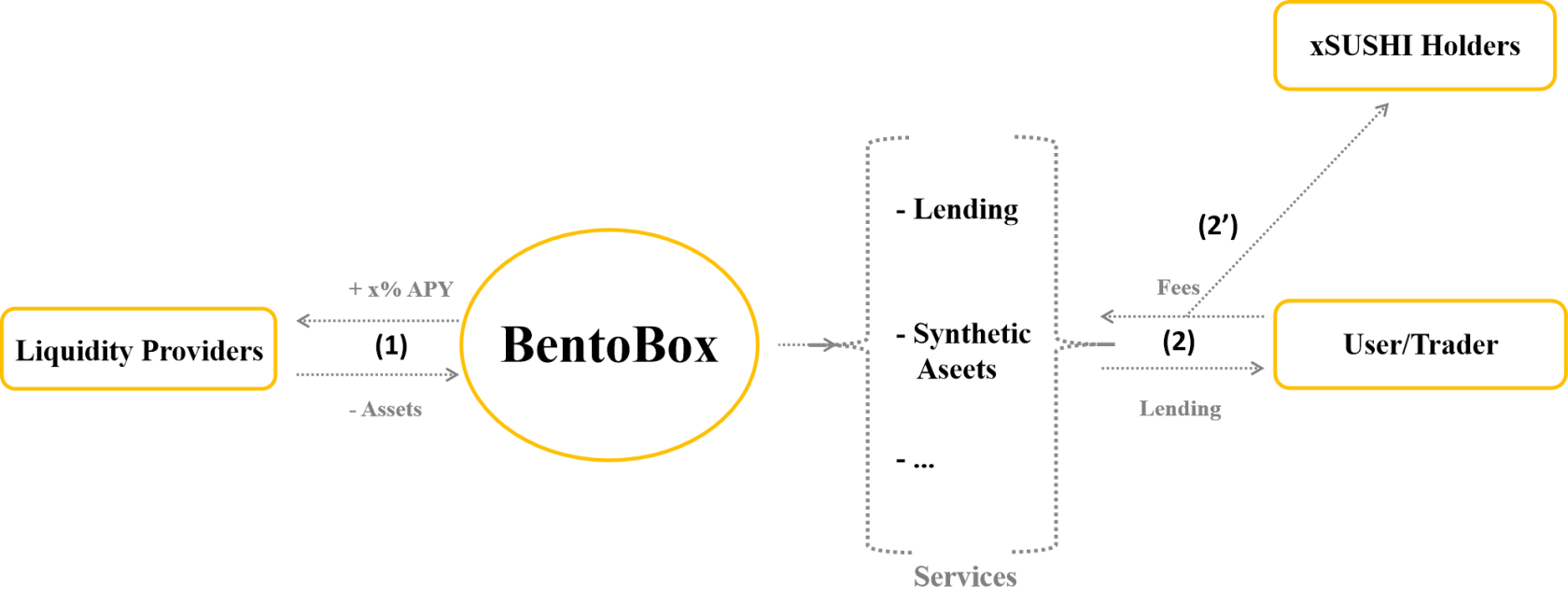

Modelo de trabajo de BentoBox: una billetera que contiene tokens

BentoBox es una bóveda que contiene todos los tokens que generan ganancias para los proveedores de liquidez. Cuando los usuarios depositan activos criptográficos en BentoBox y recibirán un rendimiento anual (APY). BentoxBox sirve como infraestructura para futuros protocolos DeFi que estarán disponibles próximamente en SushiSwap y el primer protocolo es Kashi, el modelo operativo de BentoBox es el siguiente:

Paso 1 : el proveedor de liquidez deposita activos criptográficos en BentoBox y obtiene beneficios a cambio, tales como: ganancias anuales, reducción de costos al usar otros servicios o productos de Sushi, tarifa de gas baja al intercambiar tokens dentro de la Bóveda,...

Paso 2 : Cuando los usuarios utilicen el servicio de BentoxBox, pagarán una parte de la tarifa según el tipo de servicio, esta tarifa se dividirá entre los titulares de xSUSHI (aquellos que traen tokens SUSHI a Staking).

Los detalles se ilustran en la siguiente figura:

Modelo de trabajo de BentoBox: una billetera que contiene tokens

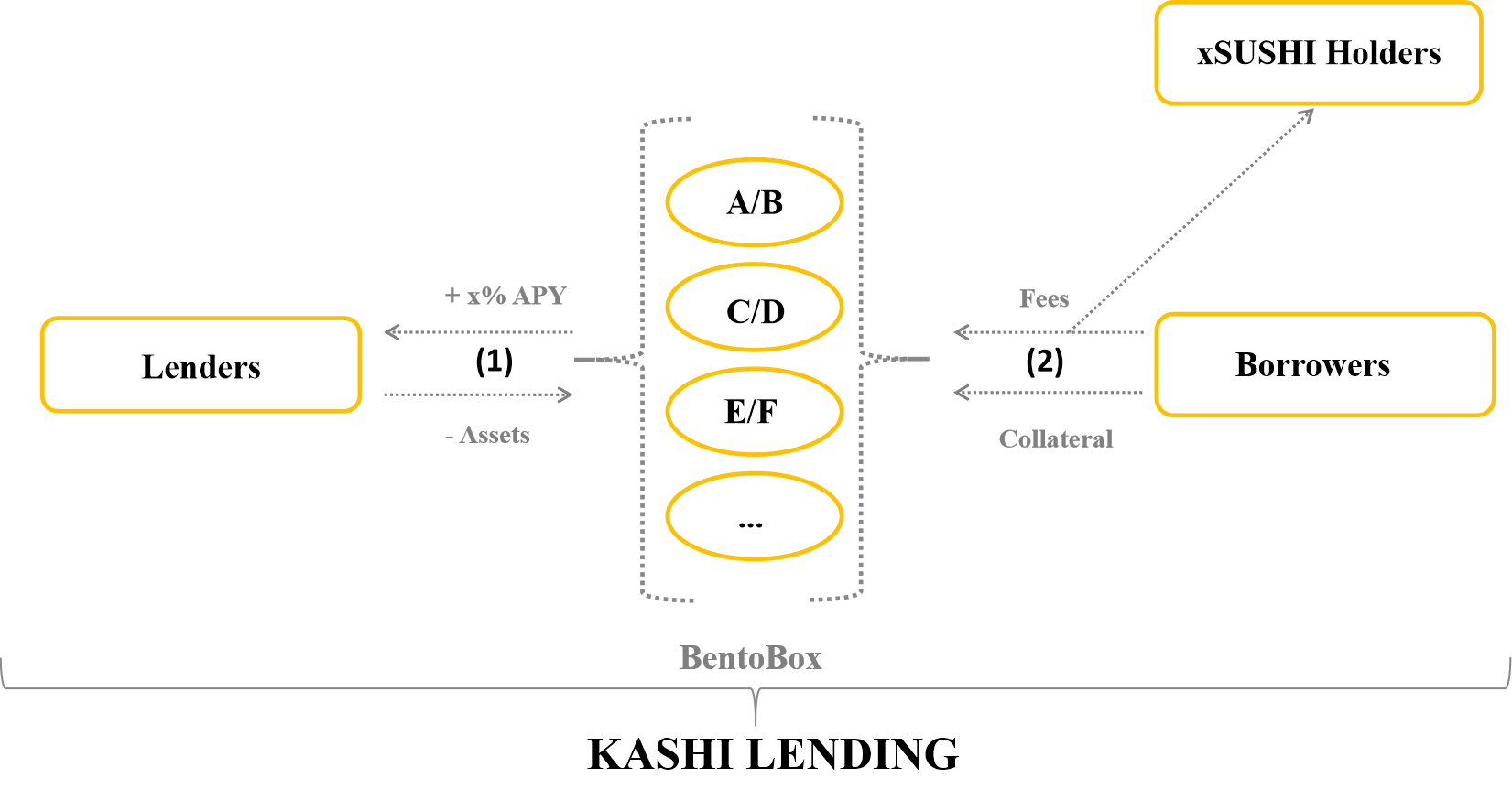

Modelo de operación de Kashi Lending

Kashi es el primer conjunto de productos de BentoBox, el modelo es similar a las plataformas de préstamo y préstamo, pero la característica única de Kashi es que permite pedir prestado y prestar en pares (Isolated Lending Pair).Hay: prestamistas (Lenders), prestatarios (Prestatarios) y prestatarios (BentoBox – Vault contiene los tokens del prestamista), el modelo operativo de Kashi es el siguiente:

Para prestamistas:

Paso 1 : los prestamistas depositarán criptoactivos en BentoBox, de forma similar a un proveedor de liquidez, por lo que recibirán los mismos beneficios que mencioné anteriormente.

Paso 2 : Seleccione el Pool correspondiente a sus activos para prestar y ganar intereses.

Para prestatarios:

Paso 1 : los prestatarios proporcionan garantías a BentoBox.

Paso 2 : seleccione el Pool correspondiente al token que desea pedir prestado para tomar prestado el token y pagar los intereses del préstamo.

Los detalles se ilustran en la siguiente figura:

Modelo de operación de Kashi Lending

Características únicas del modelo Kashi Lending:

Tarifas de gas bajas: con el respaldo de BentoBox, lo que ayuda a Kashi a reducir las transacciones innecesarias.

Permite a los usuarios crear sus propios pares de préstamos con operaciones simples: simplemente elija un tipo de token como activo de préstamo, un tipo de token como garantía y los usuarios pueden crear un par de préstamos en Kashi.

Grupos separados: el beneficio de los grupos separados es garantizar la seguridad del sistema, si hay un token pirateado, solo afectará al grupo que contiene ese token, no afectará a los grupos restantes y creará el mercado Diversifique más tokens para pedir prestado y prestar.

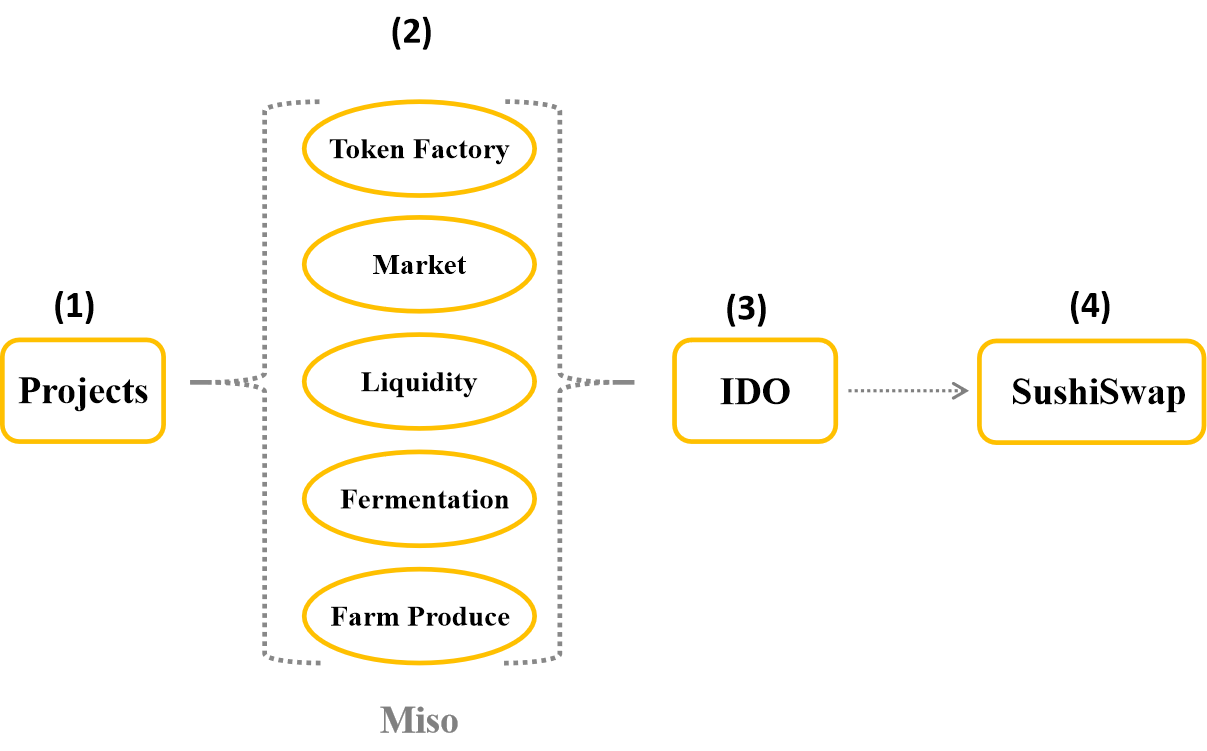

Plataforma Miso – IDO (oferta inicial de Dex)

MISO es un conjunto de contratos inteligentes de código abierto creado para simplificar el proceso de lanzamiento de un nuevo proyecto en SushiSwap. Al igual que otras plataformas de IDO, Miso se creó para ser una plataforma de lanzamiento para que los investigadores y desarrolladores de proyectos accedan fácilmente a la comunidad de criptoinversionistas para lanzar proyectos, así como promover proyectos, impulsar el capital a través del intercambio de tokens en SushiSwap.

Leer más: ¿ Qué es un IDO? Las plataformas IDO populares de hoy.

Miso ingredientes incluyen:

Token Factory: donde crear tokens para proyectos.

Mercado: donde se lleva a cabo IDO, Miso apoya la forma de subasta Crowdsale y Dutch & Batch.

Liquidez: una parte del capital recaudado de IDO creará liquidez para SushiSwap.

Fermentación: opciones de almacenamiento/fideicomiso para bloquear tokens a lo largo del tiempo.

Farm Produce: los nuevos tokens IDO se cultivarán en el programa Liquidity Mining de SushiSwap.

Para brindar a los nuevos proyectos la mejor oportunidad de lanzarse en SushiSwap, los ingredientes de Miso se combinarán de diferentes maneras según el proyecto. Por lo tanto, limitaré mi análisis en profundidad del modelo de Miso, pero los lectores pueden imaginar la forma más básica a través de la imagen a continuación:

Plataforma Miso – IDO (oferta inicial de Dex)

Nota: En (2) el proyecto será el que decida cómo se combinan los componentes de Miso.

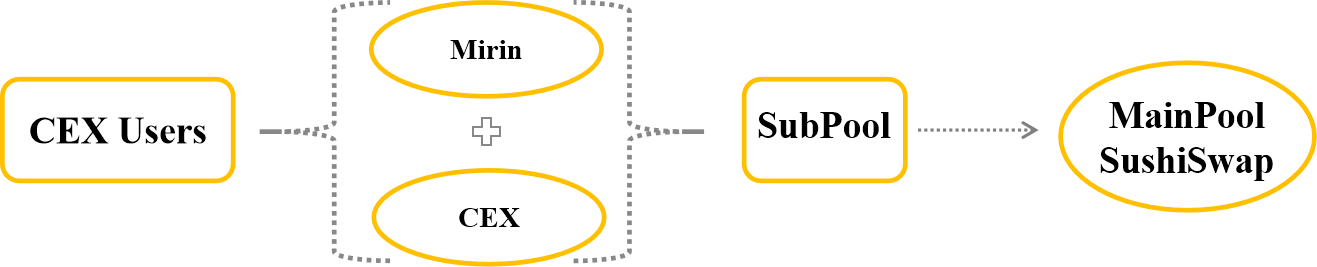

Modelo de trabajo de Mirin: una función próximamente

Actualmente, esta función no se ha lanzado; en el futuro, Mirin se lanzará con SushiSwap V3. En pocas palabras, Mirin ayudará a Sushi a combinarse con un intercambio centralizado ( CEX ) o un tercero determinado, lo que permitirá a los usuarios proporcionar liquidez a SushiSwap a través del intercambio, esta liquidez estará contenida en El subgrupo está vinculado al grupo de liquidez principal de SushiSwap, puedes imaginar a través de la siguiente ilustración:

Modelo de trabajo de Mirin: una función próximamente

Descripción general de cómo funciona todo el sistema en el modelo SushiSwap.

Por lo tanto, aquí puede tener una comprensión básica de los modelos operativos de los productos de SuShi. Ahora resumiré el funcionamiento general de todo el modelo SushiSwap de la siguiente manera:

Los detalles se ilustran en la siguiente figura:

Descripción general de cómo funciona todo el sistema en el modelo SushiSwap.

SushiSwap ya no es solo un AMM bifurcado de Uniswap V2, sino que se ha convertido en un sistema que opera bajo un modelo de producto diversificado que atiende a muchas audiencias. La solución que trae SushiSwap es optimizar la eficiencia del uso del capital, al tiempo que limita parcialmente el riesgo de deslizamiento al negociar. Todos los productos están destinados a crear una rica fuente de liquidez. En mi opinión personal, este es un muy buen modelo para los poseedores de SUSHI y otros usuarios a la hora de integrar muchas utilidades y productos en un mismo sistema. Sin embargo, si observa el lado opuesto, es difícil controlar muchos productos y es difícil garantizar que todos los productos funcionen de manera efectiva. Así terminé de analizar el modelo operativo de SushiSwap,¿ DeFi o no?

Arriba hay información sobre el modelo operativo de SushiSwap de muchas fuentes que TraderH4 sintetiza e investiga para los lectores. Esperamos ayudarlo a comprender mejor el proyecto y el modelo operativo de un modelo típico de integración de múltiples productos como SushiSwap.

¿Funciona realmente la solución que trae SushiSwap al criptomercado? Hable con nosotros en Telegram Group TraderH4. Y no olvide visitar el sitio web de TraderH4 para actualizar rápidamente los próximos eventos del proyecto. Nos vemos de nuevo en el próximo número de "Análisis de modelos activos" de TraderH4.

Nota: toda la información de este artículo tiene como objetivo proporcionar a los lectores la información más reciente del mercado y no debe considerarse un consejo de inversión. Esperamos que lea atentamente la información anterior antes de tomar una decisión de inversión.

Sushiswap próximamente Trident, MISO v2, Shoyu V0. ¿Qué significan para el ecosistema sushiswap? ¿Cuáles son los beneficios y desafíos que traen?

Análisis de los principales AMM en Blockchains, quiénes son los ganadores: Uniswap & SushiSwap, PancakeSwap, MDEX, Raydium.

Las instrucciones detalladas sobre cómo intercambiar SushiSwap en Coin98 Wallet incluyen: crear una billetera, preparar tarifas de gasolina, intercambiar monedas y algunos billetes.

Una guía básica paso a paso para cultivar SUSHI en Sushiswap, junto con algunas herramientas que puede usar para administrar sus activos.

Este artículo lo guiará para conectar Coin98 Wallet a Sushiswap para el intercambio de tokens.

Blockade Games proporciona una plataforma que permite a los desarrolladores crear juegos de cadena de bloques. Además, Blockade Games también crea muchos juegos gratuitos interesantes.

UNQ Club es un proyecto que proporciona una plataforma blockchain que permite a los inversores recopilar y administrar activos NFT existentes.

BENQI es una de las piezas importantes del ecosistema Avalanche. Únase a TraderH4 para descubrir qué es BENQI (QI), así como información detallada sobre el token QI.

Además de una billetera de almacenamiento de criptomonedas, SafePal también es conocido por muchos inversores por sus tokens SFP y eventos de lanzamiento aéreo con recompensas atractivas.

La fiebre de Akita Inu en el mercado criptográfico en el pasado ha creado un gran revuelo junto con el rápido desarrollo del "token de la casa del perro".

¿Qué es IoTeX? Esta es una cadena de bloques construida y desarrollada junto con Internet de las cosas (IoT). Únase a TraderH4 para aprender este artículo.

¿Qué es OKB? OKB es una moneda de intercambio de OKX y la cadena de bloques OKX Chain. Aprendamos sobre los intercambios de OKX y OKB con TraderH4 en este artículo.

DROPP GG trae una idea innovadora y novedosa para proporcionar una plataforma de menta NFT basada en geografías fuera del mundo real.

CronaSwap es un DEX basado en Cronos Chain, que tiene un modelo similar a Uniswap.

Highstreet es un juego que combina Metaverse, comercio y la tendencia Play to Earn. Gracias a la idea única, Highstreet ha recaudado 5 millones de dólares.