O que os credores pensam de Alpha Homora V2?

O artigo para orientá-lo a emprestar no Alpha Homora V2 é o mais detalhado e fácil de entender.

Saiba mais sobre Kashi - um nome brilhante que ajuda os usuários a otimizar os lucros em Lending & Margin Trading na plataforma SushiSwap.

Com seus recursos inovadores, Kashi é um nome brilhante para ajudar os usuários a otimizar os lucros no segmento de Empréstimos e Negociação de Margem.

O que é Kashi?

Kashi é uma plataforma de Lending & Margin Trading , que também é o primeiro produto da BentoBox no segmento de infraestrutura da Trident. Trident é uma versão atualizada do Sushiswap, prometendo ser uma contrapartida ao Balancer v2 e Uniswap v3.

Especificamente, Kashi isola os riscos de empréstimos e empréstimos para cada par de moedas individual. A Kashi apoia empréstimos isolados, o que significa que o empréstimo é isolado e não apresenta risco para outros ativos. Assim, Kashi tem a capacidade de criar qualquer novo mercado de empréstimos com qualquer token.

Kashi . Mecanismo de alavancagem longa/curta

Os usuários têm uma grande necessidade de abrir posições alavancadas longas/curtas. No passado, o uso de alavancagem por meio do uso de capital emprestado seria demorado e ineficiente em termos de capital.

Especificamente, primeiro você terá que acessar o protocolo de empréstimo e, em seguida, usar um AMM para emprestar o imóvel. Em seguida, você trocará os ativos emprestados por garantias e, finalmente, precisará emprestar novamente para “alavancar”. Usar essas múltiplas plataformas custa muito.

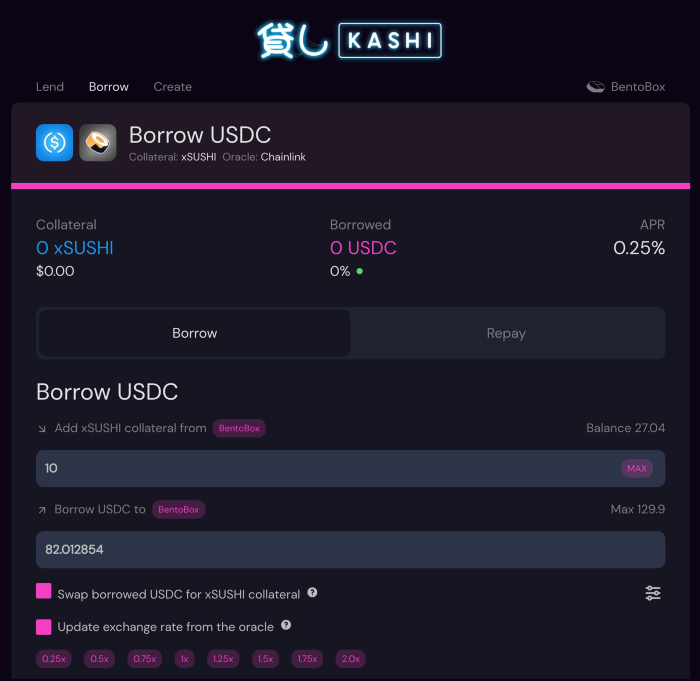

Kashi adota uma abordagem um pouco diferente: Alavanque com um único clique . Você pode fazer isso selecionando a “Caixa de opções”: “Troque o token emprestado X pelo token de garantia Y” para aumentar a alavancagem de 0,25x para 2,0x. (Veja ilustração abaixo).

Posição longa

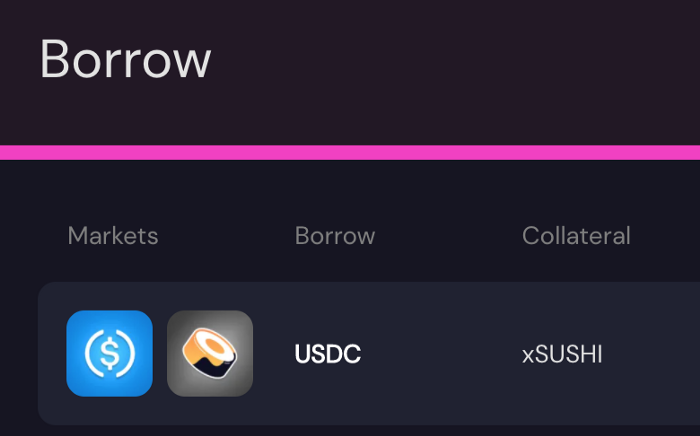

Por exemplo, se você quisesse abrir uma posição longa com xSUSHI e USDC, você usaria o par Borrow USDC com xSUSHI Collateral.

Veja na imagem abaixo como fazer um pedido.

Com a Kashi, usaremos capital na BentoBox para melhorar a eficiência do capital. No topo vemos que os valores são todos zero porque ainda não abrimos a posição.

Examinaremos vários cenários diferentes com o uso de alavancagem para entender os diferentes níveis de risco.

Vamos começar com uma posição conservadora de alavancagem mínima. Neste exemplo, usaremos apenas um número de xSUSHI que temos no BentoBox, então vamos inserir 10 para xSUSHI.

Observe que qualquer xSUSHI usado como garantia está sujeito a liquidação, portanto, fique de olho na alavancagem, no tamanho da posição, no lastro da garantia e na volatilidade. Use apenas o valor da garantia (neste caso, xSUSHI) que você está disposto a arriscar caso sejam liquidados.

Com 10 xSUSHI usados como garantia, começaremos com a menor alavancagem disponível: 0,25x. Este pedido nos permitirá emprestar $ 82,01. No entanto, queremos usar o comando Longo no xSUSHI, portanto, certifique-se de selecionar "Trocar USDC emprestado por garantia xSUSHI".

Este comando irá então trocar $ 82,01 por 8,23 xSUSHI. Atualmente, temos 10 xSUSHI como garantia, mais 8,23 xSUSHI recentemente emprestados. Como resultado, temos um total de 18,23 xSUSHI (US$ 179,65).

Se xSUSHI agora aumentar de preço para $ 1,25, nossos ativos aumentarão em $ 22,78. Neste ponto, decida realizar lucros e fechar a posição.

Com o mesmo par selecionado, agora clicamos em “Repay” localizado ao lado de “Borrow”. Como nossos ativos estão na BentoBox, vamos usá-los para reembolsar o USDC. Precisamos pagar o empréstimo de US$ 82,01, mas convertemos para xSUSHI. Então, depois de devolver 8,23 xSUSHI, os $22,78 extras se tornarão nosso lucro.

Esses números não são totalmente precisos, pois precisamos levar em consideração a derrapagem , as taxas do provedor de liquidez, as taxas de gás e os juros de empréstimos. Com esse tamanho de posição, fazer essa transação na Ethereum Mainnet pode não ser uma escolha sábia - as taxas de gás no Polygon são muito mais baixas. Se você deseja trabalhar na rede principal, deve aumentar o tamanho da sua posição para valer as taxas que você gasta.

*Posição comprada: os investidores compram pares de moedas e esperam obter lucro quando o preço aumentar.

Posição curta

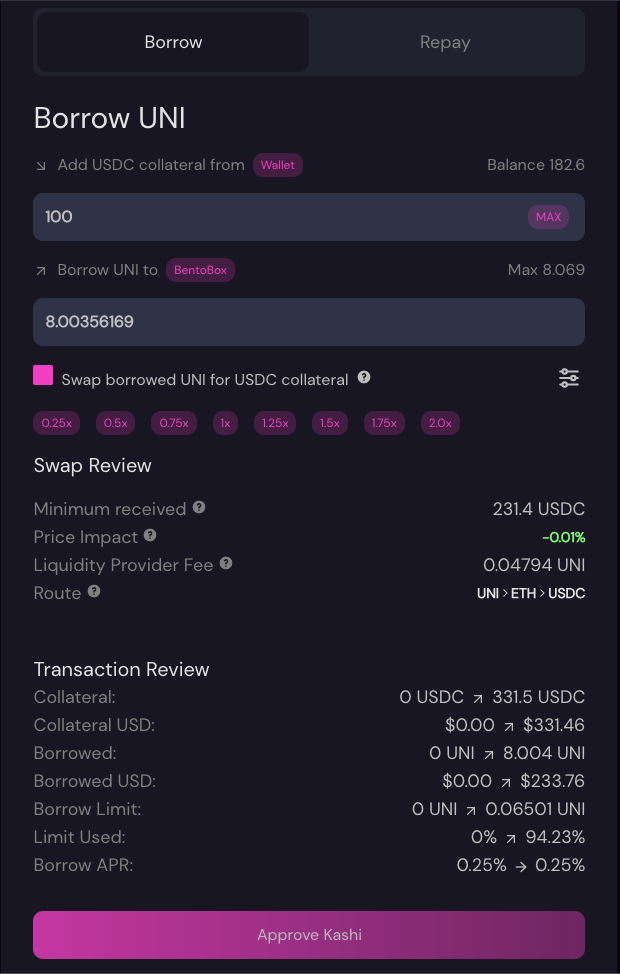

Agora vamos abrir uma posição curta. Usaremos o par Borrow UNI e USDC Collateral. Quando executarmos essa venda, acreditamos que o ativo emprestado diminuirá em valor em relação ao USDC, então o USDC será nossa garantia.

Quando colocamos $ 100 USDC como garantia e achamos que o preço da UNI cairá, assumimos uma posição de alavancagem dupla. Escolhemos “Trocar a UNI emprestada por garantia USDC” (Trocar a UNI emprestada por garantia USDC) - use a UNI para reembolsar. Clicando 2x, aumentamos o valor emprestado para mais de 8 UNIs, então o valor total será ~$332.

Também colocaremos o USDC recebido no BentoBox. Quando o preço da UNI cai para $ 25, decidimos fechar a posição e pagar. Agora, ~8 UNIs a $25 = $200. Assim, quando pagarmos o empréstimo de ~8 UNI com $332 USDC disponíveis, ficaremos com ~$132 ⇒ $32 de juros.

Assim como em uma posição Longa, temos que levar em consideração a derrapagem e outras taxas.

* Posição curta: Os investidores vendem pares de moedas, esperando obter lucro quando o preço cair.

Uma nova equação: as três variáveis de Kashi Lending

Isolar o risco

Os protocolos de empréstimo existentes adotam estratégias baseadas em pool, no entanto, isso cria um risco, pois todos os credores depositam seus ativos no mesmo pool. Especificamente, caso o preço flutue acentuadamente ou o pool seja invadido, o pool perderá todo o dinheiro, incluindo o seu.

E Kashi usa mercados isolados para resolver esse problema. O Kashi Market tem pares como ETH-USDT, mas também existem outros mercados para o par ETH-USDC. E quando houver risco para o par ETH-USDC, os ativos de empréstimo no par ETH-USDT não serão afetados pelo par USDT-ETH. Portanto, um mercado isolado permite isolar riscos.

Além disso, os usuários podem definir carteiras de risco criando seus próprios mercados. Este método ajuda os usuários a auto-regular suas atividades de negociação e reduz as barreiras.

Por exemplo, os usuários podem buscar retornos mais altos em ativos emprestados se oferecerem tokens mais novos como garantia, porque os mercados de empréstimos geralmente contêm tokens mais novos e mais escassos.

No entanto, deve-se notar que negociar com esses tokens mais novos também aumenta o risco, pois os tokens mais novos têm uma taxa de inadimplência mais alta. Por outro lado, se os usuários emprestarem com hipotecas estabelecidas, as taxas de juros serão menores, mas menos arriscadas.

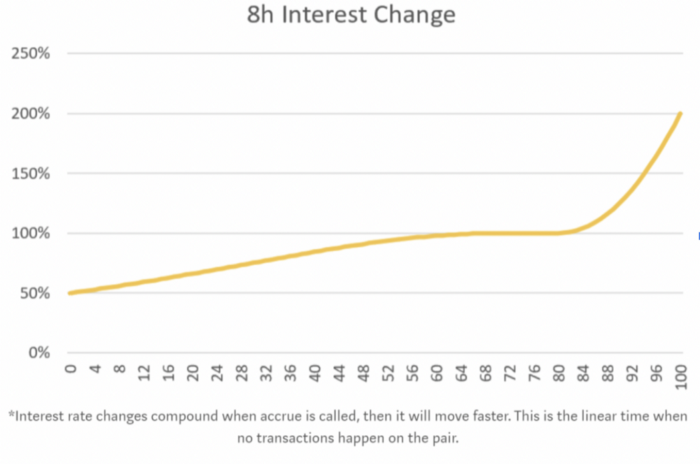

Taxas elásticas

Kashi também está liderando as inovações por trás dos modelos de taxas de empréstimo. A maioria dos protocolos de empréstimo tem uma taxa de juros fixa, o que significa que o cálculo da dívida do tomador não muda, independentemente de outros fatores.

No entanto, em Kashi, as taxas de juros são voláteis - elas são elásticas. Em outras palavras, a taxa de juros de mercado é baseada na eficiência do uso do capital. Especificamente, no Kashi você pode emprestar até 80% da garantia total do pool, mas haverá variação ao emprestar de 60% a 80% dos ativos do pool.

Quando você empresta até 80%, as taxas de juros aumentam - o que é bom para o credor, mas provavelmente não tão bom para o mutuário. Neste caso, haverá menos mutuários, mas mais credores. Por outro lado, ao tomar empréstimos abaixo de 60%, a taxa de juros diminuirá lentamente.

Este modelo é baseado na figura abaixo:

Oracle flexível

Oracle é a espinha dorsal do DeFi. A Oracle fornece dados completos que ajudarão a evitar a manipulação de preços e melhorar a segurança dos usuários do protocolo. Sem o Oracle, os usuários não seriam capazes de usar ativos em plataformas separadas, e as plataformas funcionariam essencialmente sem se beneficiar dos efeitos de rede.

O Oracle de Kashi é um pouco mais sutil do que outros protocolos, em parte porque o Kashi gera efeitos de rede em larga escala. Para permitir que os usuários criem qualquer mercado, o Kashi deve ser escalável, permitindo o uso de muitos oráculos diferentes. No Kashi, quando um pool é criado, os usuários escolhem um oráculo disponível para acessar seus dados de ativos.

Depois do oráculo da Chainlink , o oracle TWAP será a próxima escolha que os usuários podem usar. A intenção de Kashi era usar oráculos que permitissem aos usuários adicionar um conjunto infinito de tokens. Qualquer oráculo que se enquadre nesses critérios pode ser usado por Kashi no futuro.

O artigo para orientá-lo a emprestar no Alpha Homora V2 é o mais detalhado e fácil de entender.

Quais são os parâmetros em que você está interessado ao usar os serviços de Empréstimos e Empréstimos? Este artigo ajuda você a entender experiências mais eficazes de retenção de moedas.

Os recém-chegados devem negociar moedas em qual bolsa? Neste artigo, a Coin98 apresentará as 3 trocas de moedas mais prestigiadas em 2021!

Comparado com o WBTC com uma capitalização bolsista de 8 mil milhões de USD (rival direto da REN), o número de renBTC alcançado ainda é bastante reduzido. Então qual é a razão?

Para que serve o TabTrader? Por que usar o TabTrader? Confira o guia do usuário TabTrader detalhado e fácil de entender para iniciantes aqui !!!

Quando o Bitcoin entrou em colapso, também foi o momento em que o mercado estava "vermelho em chamas". Vamos rever com Coin98 os fortes despejos do Bitcoin e a recuperação do mercado.

O artigo oferece uma perspectiva sobre a tokenômica de acumulação de taxas da Alpha, o que há de especial nela e como isso afeta os apostadores?

Os derivativos têm contribuído com toneladas de liquidez para o mundo das criptomoedas. Então, o que são derivativos de criptografia? Saiba mais sobre como negociar derivativos de criptomoedas aqui.

Instruções para utilizar a SolFarm para obter lucros através do Farming, com operações como: fornecer, retirar liquidez e emprestar.

Artigo sobre Iron Bank, o principal produto do Cream V2. Ajude a levar os empréstimos em DeFi para o próximo nível.

Web3 é um grande tópico e atrai muito interesse da comunidade Crypto. Então, quais são as 5 principais moedas Web3 em 2021?

Este artigo apresentará alguns projetos Fork do grande projeto Algorithmic Stablecoin. Essa é uma tendência em 2021?