مقاله زیر آنچه را که برای ایجاد یک سیستم معاملاتی کامل نیاز است، ارائه میکند تا سرمایهگذاران دقیقاً تصمیم بگیرند که در برنامه تجاری شخصی خود چه میخواهند. ساختن یک طرح تجاری مانند ساختن خانه ای برای زندگی است، ترجیحاً طراحی آنها باید با نیازهای کاربر مطابقت داشته باشد.

بهترین سیستم های معاملاتی همیشه توسط خود کاربران ایجاد می شوند. قبل از شروع ساختن، با خودتان صادق باشید. فقط یک معامله گر می داند که باید چه کاری انجام دهد تا احساس راحتی کند و کارش را به بهترین شکل انجام دهد. سوالات زیر را از خود بپرسید:

- آیا معامله گر ترجیح می دهد که مراقب حرکات بازار باشد یا اینکه معامله طولانی مدت را انتخاب می کند؟

- یک معامله گر دوست دارد هر روز چقدر زمان را صرف توسعه یک استراتژی برای فردا کند؟

- در صورت اتخاذ تصمیمات تجاری ضعیف، یک معامله گر چقدر سرمایه می تواند از دست بدهد؟

- آیا معاملهگر میتواند استرس ناشی از معاملات کوتاهمدت را تحمل کند یا اینکه عقبنشینی و تماشای بازارها از دور راحتتر است؟

- اگر یک معامله گر بخواهد در یک بازه زمانی کوتاه معامله کند، آیا این بازه زمانی به کار در آن نقطه اضافه می کند یا این تضاد می تواند بر تجارت تأثیر منفی بگذارد؟

چرا یک سیستم معاملاتی بسازیم؟

سیستم معاملاتی تنها در صورتی می تواند موفق باشد که با قاطعیت و ثبات دنبال شود. علاوه بر این، برای انجام این کار، معامله گران باید در سیستم خود احساس راحتی و اطمینان داشته باشند. بدون اعتماد به نفس، سازگاری وجود ندارد. فرآیند ساخت و آزمایش سیستم معاملاتی خود به شما کمک می کند تا قبل از انجام اولین معامله، سطح اطمینان لازم را به دست آورید.

ایجاد سیستم معاملاتی خود نه تنها به توسعه عناصر کلیدی اعتماد کمک می کند، بلکه به معامله گر اجازه می دهد تا آن را برای برآوردن نیازهای فردی خود سفارشی کند. برای بهترین نتایج، هر سیستم باید به گونه ای طراحی شود که شخصیت و نیازهای تاجری که آن را اعمال می کند، برآورده کند. تاجری که در حال توسعه روش معاملاتی خود است باید با سرعت معاملات و همچنین ماهیت ریسک ذاتی عملیات یا عملیاتی که باید انجام شود آشنا باشد.

در این حالت، معامله گر می تواند سیستم را در شرایط بحرانی نظارت کند. اگر دو معاملهگر از یک سیستم استفاده کنند و این سیستم متعلق به گروهی از سیستمها باشد که مکرراً با ضرر مواجه میشوند، یکی از معاملهگران میتواند ضرر را بپذیرد و به معامله ادامه دهد، در حالی که دیگری میتواند ایمان خود را از دست داده و از بازی خارج شود. یک معامله گر برنده و دیگری بازنده خواهد بود. معامله گر موفق می گوید که این یک سیستم عالی است و دیگری که استفاده از این سیستم یک اشتباه است. و هر دو در ارزیابی خود صحیح هستند.

همانطور که دیدیم، با توجه به اینکه معامله در بازارها یک امر بسیار خصوصی است، بهترین سیستم برای یک معامله گر ممکن است اصلا برای معامله گران دیگر مناسب نباشد. عناصر بی شماری از یک سیستم معاملاتی، از جمله ترجیحات شخصی وجود دارد. برای مثال، برای برخی از معاملهگرانی که احساس ناامنی، ریسک گریزی میکنند، ممکن است ترجیح دهند سیستمی را طراحی کنند که فقط پس از افت خرید میکند و پس از تغییر قیمت به فروش میرسد. برخی از معامله گران به تمرکز شدید روی سیستم خود نیاز دارند، زیرا آنها انتظار اقدام مداوم در بازارها را دارند. در همین حال، دیگرانی هستند که ترجیح می دهند بدون سر و صدا و با احتیاط وارد بازار شوند، تنها زمانی که یک فرصت تقریباً عالی وجود دارد.

هزینه برای منافع

سیستم معاملات ساخت و ساز متشکل از راه حل های متوالی است که به هم پیوسته اند که هر کدام مزایا و معایب خود را دارند.

راز موفقیت در نهایت به توانایی معامله گر برای انتخاب فرآیند صحیح بستگی دارد که نتایج مورد نظر را با حداقل هزینه ارائه دهد، در حالی که هنوز با نیازهای فردی در مورد ویژگی های سیستم هماهنگ است.

برای موفقیت، بهعنوان خالق سیستمها، باید بر دو عنصر سازنده آنها تسلط داشته باشیم: تعریف دقیق مشکلات در هر مرحله از بازار و انتخاب مناسبترین راهحلها، از میان راهحلهای موجود برای آن مرحله. از آنجایی که راه حل های زیادی برای هر مشکل وجود دارد، ما باید گزینه ای را انتخاب کنیم که از نظر ترجیحات شخصی و همچنین اهداف سیستم پشتیبانی تصمیم گیری راحت تر باشد. تعدادی راه حل ممکن وجود دارد که شما را ملزم به پذیرش قیمت منصفانه می کند. همانطور که در بالا تاکید شد، معامله گر ابتدا باید تعیین کند که مشکل کجاست.

در اینجا نحوه ایجاد یک سیستم معاملاتی ساده است که معامله گران بتوانند آن را درک کنند. امیدواریم این روش سادهشده بتواند به همه افراد کمک کند تا سیستم را گام به گام توسعه دهند، از طریق ایجاد یک سیستم معاملاتی بادوام و سودآور که معاملهگر بتواند آن را دنبال کرده و به آن اعتماد کند.

مراحل ایجاد یک سیستم معاملاتی

روندها را شناسایی کنید

نیاز به شناسایی روند

هر گاه از کلمه "روند" استفاده می شود، باید با مفهوم دوره زمانی همراه باشد. ما به دنبال روندهایی هستیم که سه تا چهار ماه یا بیشتر طول بکشد، بنابراین از روش های فنی اولیه استفاده می کنیم که می تواند بر اساس دوره های زمانی روزانه، هفتگی یا حتی ماهانه باشد. به یاد داشته باشید که در این مرحله ما از تحقیق برای یافتن نقاط ورودی استفاده نمی کنیم. زمانی که مسیر بازار را مشخص کردیم، می توانیم این کار را شروع کنیم.

اکنون ما فقط با یک سوال ساده اما بسیار مهم سروکار داریم: آیا بازار در حال حرکت به سمت بالا، پایین یا انحراف است؟ بسیاری از شاخصهای فنی ساده و حتی اساسیتر مانند تحلیل عرضه/تقاضا وجود دارد که میتواند به تعیین جهت یک روند کمک کند. با این حال، تحلیل بنیادی در کنار بسیاری دیگر از موضوعات مورد بحث، فراتر از مرزهای این مقاله است.

ابزارهای پرطرفدار

بیایید به چند روش فنی رایج که می توان برای حل مشکل تعیین جهت بازار استفاده کرد، نگاهی بیندازیم. میانگین متحرک (Movin g Average) همیشه بهترین نتایج را در این زمینه ارائه می دهد.

علاوه بر همه MA ها، شاخص های روند دیگری که باید در نظر گرفته شوند عبارتند از: خط روند، رگرسیون خطی، SAR و غیره. مانند میانگین های متحرک، بسیاری از این اندیکاتورها بازار جانبی را شناسایی نمی کنند.

به جای تلاش برای توسعه یک شاخص فنی بسیار پیچیده برای انجام همه کارها در سیستم خود، میتوانیم ساختار سیستم را به عناصر عملکردی تقسیم کنیم، سپس یک وسیله فنی واحد را انتخاب کنیم. ساده اما موثر برای هر عملکرد. حال فرض می کنیم از دو شاخص روند استفاده می کنیم و زمانی که آنها در جهت ثابت باشند، روندی در این جهت پیدا خواهیم کرد. و زمانی که آنها موافقت نمی کنند، ما فرض می کنیم که قیمت به سمتی حرکت می کند.

هنگامی که جهت هر بازار را مشخص کردیم، ورود به جهت روند بستگی دارد. اگر جهت بالا باشد، تا زمانی که روند تغییر نکند، باید استراتژی فقط خرید را اعمال کنیم. اگر روند نزولی باشد، از استراتژی برای فروش استفاده خواهیم کرد. هنگامی که بازار به سمتی حرکت می کند، ما فقط یک انتخاب داریم: یا از معامله دور بمانیم، یا از استراتژی خرید در پایین و فروش در بالا استفاده کنیم، پایین و بالا دو دامنه نوسان هستند وقتی بازار یک طرف است. استراتژی دوم توصیه نمی شود زیرا بسیار خطرناک است.

اکنون که تعیین روند انجام شد، بیایید به موضوع بعدی زمان ورود برویم.

زمان ورود سفارش

زمان وارد کردن سفارشات ساده نیست

اکثر معامله گران نمی توانند پیچیدگی های ساخت یک سیستم را درک کنند و فقط تلاش برای یافتن نشانگر جام مقدس می تواند همه چیز را به خوبی انجام دهد. چنین معامله گرانی مایلند باور کنند که یک اندیکاتور عالی همه روندها را شناسایی می کند، نقاط ورودی را انتخاب می کند و حتی نقاط خروج را گزارش می دهد.

تمرین نشان میدهد که تکیه بر یک نشانگر برای تولید یک سری سیگنال قطعاً با شکست مواجه میشود، زیرا وقتی ماهیت هر عنصری از سیستم تغییر میکند، سیستم از کار میافتد. بهتر است هر مشکل را جدا و بررسی کنید، سپس شاخص های مناسب را برای هر کار خاص با دقت انتخاب کنید. با اجرای ترکیبی از وظایف/راهحلها، امید است که معاملهگران سیستمی انعطافپذیر ایجاد کنند که بتواند در دنیای پرخطر با شرایط بازار در حال تغییر زنده بماند.

نقاط ورود را پیدا کنید

ابتدا زمان مناسب را پیدا کنید. سپس آماده شوید و سپس سفارش را وارد کنید. در هر زمان، بازار حداقل دارای سه روند است.

- روند اول: روند طولانی (هفته یا ماه) ما برای تعیین تمرکز بازار استفاده می کنیم.

- روند دوم: روند متوسط (چند روز گذشته) باید با استفاده از شاخص های حساس تر شناسایی کنیم.

- نزدیکترین روند: کوتاهترین حرکت قیمت (ساعت) که برای ورود دقیق از آن استفاده خواهیم کرد.

در فرآیند حل مشکل شناسایی یک روند، چند شاخص از بسیاری از شاخص های ممکن که جهت را تعیین می کنند: MA های مختلف، خطوط روند، و ترکیبی از شاخص ها. از آنجایی که جهت بلندمدت بازار مشخص شده است، وظیفه بعدی ما یافتن یک اندیکاتور میان مدت است که یک سری سیگنال ها را در روند بلندمدت می دهد. ما به یک سری سیگنال نیاز داریم، زیرا اولین سیگنال میان مدتی که قبل از شاخص بلندمدت می آید، به ما امکان می دهد در این راستا معامله کنیم.

به ترتیب واضح توجه کنید: ابتدا سیگنال کوتاه مدت، سپس میانگین و در نهایت سیگنال بلند مدت می آید. زمانی که روند بلندمدت را شناسایی می کنیم، اولین سیگنال های میان مدت و کوتاه مدت ظاهر شده اند. بنابراین، ما باید از سیگنال های میان مدت و کوتاه مدت استفاده کنیم که در یک روند بلند مدت بارها تکرار می شوند.

هر معامله گر شاخص مورد علاقه خود را دارد و هر یک از آنها می تواند به خوبی دیگری باشد. ما باید به یاد داشته باشیم که ما در حال ساختن یک سیستم پیرامون ترکیبی از شاخصها هستیم، به طوری که اهمیت هر شاخص منفرد اغلب در کل سیستم سرکوب میشود (یعنی اهمیت آنها). تنها کاری که یک معامله گر باید انجام دهد این است که شاخصی را پیدا کند که به آن اعتماد دارد و یک سری سیگنال های کوتاه مدت در یک روند طولانی ارائه می دهد.

نکته مهمی که در اینجا باید به خاطر بسپارید این است که برای تأیید سیگنالهای اقدام قیمت برای بقیه اندیکاتورها و اجازه ورود به آن نیاز است. اکثر معامله گران خوب به محض اینکه شروع به پریدن می کنند سود می کنند. هدف ما این است که از ابتدا با هر سه روند هماهنگ بمانیم.

توقف ضرر (توقف ضرر)

اهمیت شناسایی توقف ضرر

هر معامله گر باتجربه ای تایید می کند که دستور توقف ضرر برای جلوگیری از ضررهای فاجعه بار ضروری است. معامله گرانی که بدون ضرر وارد بازار می شوند در آینده شکست خواهند خورد. ضررهای توقف مشابه مشارکت در بیمه نامه است و باید به عنوان هزینه ضروری معامله در نظر گرفته شود.

استاپ لاس به دو نوع نزدیک و دور تقسیم می شود. توقف ایده آل باید به اندازه ای دور باشد که از مرزهای استوکاستیک (حرکت قیمت با توقف ضرر و زیان) خارج شود یا از نقطه نظر فنی، از حرکت بی معنی قیمت اجتناب کند و در عین حال کافی باشد. برای کنترل راحت ریسک هنگام معامله. می بینیم که گزینه های محبوب توقف ضرر اغلب متقابل هستند، بنابراین مجبوریم یکی از این دو را انتخاب کنیم. بیایید به مزایا و معایب هر گزینه نگاه کنیم.

توقف ضرر نزدیک مزیت زیان کم در هر موقعیت را فراهم می کند و ریسک کلی را در سبد معاملاتی محدود می کند. با این حال، این رویکرد منجر به ناراحتی روانی در هر بار ضربه زدن به توقف ضرر می شود و اغلب منجر به زیان می شود که بر امور مالی تأثیر می گذارد. ما فرض می کنیم که معامله گر دوباره وارد معامله می شود، اگر فکر می کند قیمت همچنان در همان جهت حرکت می کند. بدیهی است که این اقدام هزینه ورود، هزینه لغزش را افزایش می دهد . بیشتر از آن، این یک سازش است و از قوانین تعیین شده پیروی نمی کند.

سیستمی که از توقف ضرر طولانی استفاده می کند، نسبت به استاپ ضرر نزدیک، نرخ برد بالاتری دارد. نه نیازی به یافتن نقاط ورود مجدد وجود دارد و نه به هزینه لغزش، هزینه چندین ورودی اهمیت می دهید. اما هنگامی که استاپ ضرر رسید، به این معنی است که معامله گر باید ریسک بسیار بالایی را بپذیرد.

توقف ضرر ایده آل

اگر معاملهگر بخواهد آن را از حرکت تصادفی قیمت خارج کند، روش توقف ضرر درست را میتوان به درستی توسعه داد. در صورتی که این استاپ زده شود، ما به استراتژی نیاز داریم که اجازه ورود مجدد را بدهد، که ما را به تجارت بازگرداند زیرا روند کوتاه مدت در جهت روند بلندمدت حرکت می کند. به نظر می رسد این استراتژی مصالحه ای بین دو روش قرار دادن توقف ضرر نزدیک و دور باشد. تنظیم توقف های خارج از حرکات تصادفی قیمت به جلوگیری از بسیاری از مشکلات و ضررهای ناشی از نوسانات مکرر قیمت کمک می کند. روش ورود مجدد به جلوگیری از ضرر و زیان ناشی از حذف هرگونه حرکت قابل توجه قیمت کمک می کند. به همان اندازه که ساده به نظر می رسد، در اینجا چند پیشنهاد برای معامله گران وجود دارد.

یکی از راه های ممکن استفاده از انحراف استاندارد هر میانگین متحرک قیمت، یعنی باندهای بولینگر است.

سود ببر (سود بگیر)

تعیین هدف سود یکی از کارهای مهمی است که قبل از معامله باید انجام دهید. کسب سود مستقیماً بر نسبت ریسک: پاداش یک استراتژی معاملاتی تأثیر می گذارد، بنابراین هنگام یافتن یک نقطه سود معقول، معامله گران استراتژی هایی با RR بالا خواهند داشت.

با این حال، تعیین سود برداشت نیز کار ساده ای نیست، زیرا تحت تأثیر عوامل زیادی مانند شرایط بازار و همچنین جنبه های اساسی و فنی بازار در یک زمان معین قرار می گیرد. هرگز اهداف سود را بر اساس افکار شخصی تعیین نکنید بلکه بر اساس قیمت های خاص با احتمال بالا در بازار است.

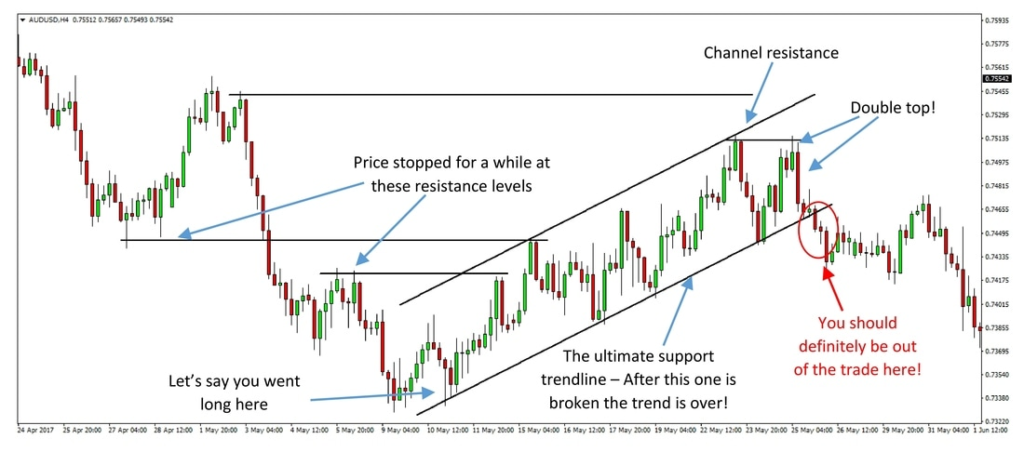

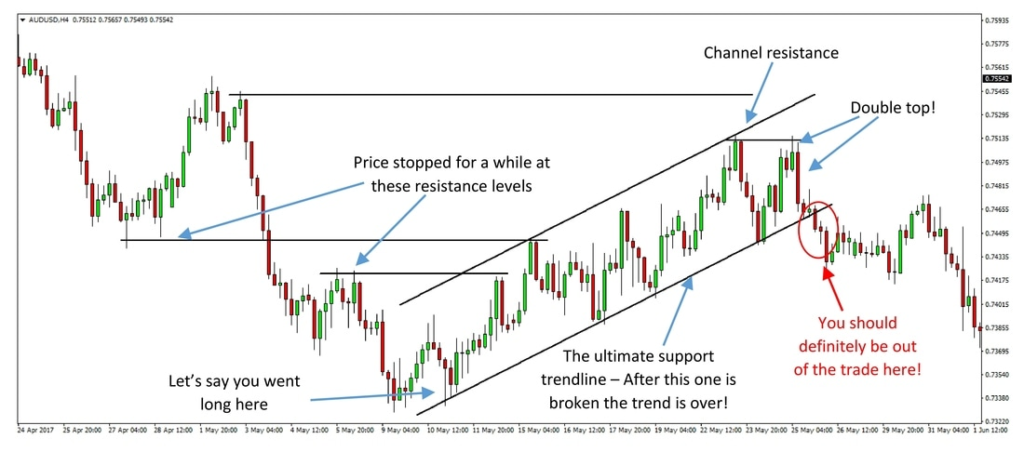

در مقاومت سود ببرید، حمایت کنید

توجه داشته باشید، هرچه بازه زمانی بالاتر باشد، حمایت و مقاومت قابل توجهی بیشتر است. سطوح حمایت و مقاومتی که میتوانیم اعمال کنیم عبارتند از حمایت و مقاومت افقی، خط روند، فیبوناچی، کانال قیمت، الگوهایی مانند سر و شانه، گوه، رویه دوبل...

هنگام قرار دادن سود در این مناطق، معامله گران باید آن را کمی زیر مقاومت و بالاتر از حمایت قرار دهند، احتمال موفقیت بیشتر خواهد بود. با این حال، اطمینان حاصل کنید که با حرکت قیمت به سمت هدف معامله گر، هیچ سطح حمایت یا مقاومت دیگری در این راه وجود ندارد. اگر چنین باشد، رسیدن به آن هدف دشوارتر خواهد بود.

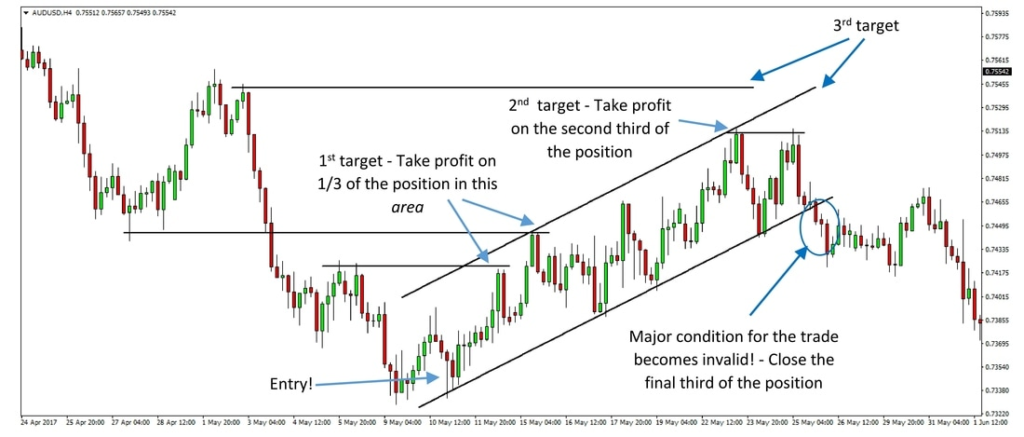

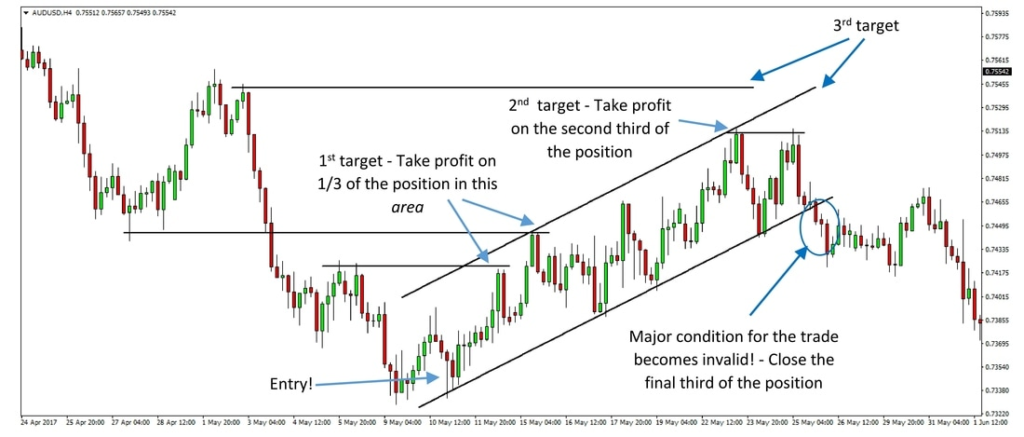

از هر قسمت سود ببرید

همچنین در نمودار بالا، میتوانیم از تکنیک سود بخشی برای به حداکثر رساندن سود برای استراتژی معاملاتی استفاده کنیم و در عین حال نسبت RR را افزایش دهیم. همانطور که در زیر نشان داده شده است، می بینیم که استراتژی خرید در بالای کانال می تواند در 3 قسمت سود کسب کند. در 1R، 1/3 ولوم را قفل می کنیم و در 2R، 1/3 ولوم را قفل می کنیم. با رسیدن به 3R، 1/3 باقیمانده صدا قفل خواهد شد. اما طبق این نمودار نمیتوانیم در 3R ببندیم، این آخرین سفارش زمانی که قیمت از کانال خارج میشود.

خلاصه

به طور خلاصه، یک سیستم معاملاتی کامل شامل 4 عنصر اصلی خواهد بود: تعیین روند بازار، نقطه ورود (Entry)، توقف ضرر (Stoploss) و در نهایت نقطه سود.

با این حال، برای اینکه آن سیستم معاملاتی موفق باشد، باید یک فرآیند آزمایشی طولانی مدت داشته باشد و سود پایدار را برای خود معامله گر به ارمغان بیاورد.

معامله گران می توانند عناصر کلیدی یک سیستم معاملاتی را با ترکیب شاخص ها یا ابزارها شناسایی کنند. به عنوان مثال: باندهای MA، Trendline، فیبوناچی یا بولینگر. هر شاخصی که احساس کنند برای خودشان مناسب است.