پیش درآمد

ما در دوره ای از تاریخ زندگی می کنیم که تضاد دائمی بین ایمان و بی ایمانی وجود دارد. این تنش توسط سیستمی از تحریککنندههای رسانهای که به طور خاص برای تحریک واکنشهای خشونتآمیز در روان ما طراحی شدهاند، بیشتر میشود. با این حال، افراد بسیار کمی هستند که تصمیم می گیرند در میان چنین تغییراتی عمل کنند یا نه، بقیه در حالت باور یا عدم باور باقی می مانند. البته نباید به اندازه یک شمع در باد، اعتمادش متزلزل شود.

این همان چیزی است که نویسنده شخصاً هر بار که میل به انجام کاری را فوراً احساس می کند به خود یادآوری می کند. امیدواریم از طریق این مقاله، خوانندگان دید آرام تری نسبت به بازار پر نوسان کریپتو امروز داشته باشند.

توقف بعدی تجارت توکن: لنگر. پروتکل

به گفته منابع DefiLlama، از آنجایی که نرخ سپرده پروژه به 20٪ رسیده است، کل ارزش قفل شده (TVL) روی پروتکل از 4.3 به 11.6 میلیارد دلار افزایش یافته است.

پس از آن، اتفاقات زیادی رخ داد: نوسانات در بازار کریپتو به شدت افزایش یافت، قیمت سهام فهرست شده شرکتهای فناوری متوسط تا بزرگ توسط شاخصهای داده از بین رفت. تورمی. جهان در حال حاضر به دلیل تنش های سیاسی در جهان در آستانه فاجعه هسته ای است.

همه استدلال های مثبت برای حفظ نقدینگی در سطح استراتژیک 20 درصد، نوسانات را پنهان می کنند، آنها سعی می کنند وانمود کنند که نوسانی که هنوز نمی توانیم ببینیم واقعا وجود ندارد. در این میان، بازده سپرده انکر علیرغم تأثیرپذیری از شرایط نوسان جهانی، در محدوده 19 تا 20 درصدی خود باقی ماند.

سکه روی Anchor نیز UST است، در برابر طوفانهایی که زنجیرهها را درنوردیده است مقاومت کرده است و با هدف خشنود کردن همه سپردهگذاران، ثابت در 1:1 در برابر دلار باقی میماند.

پس چرا باید نگران باشیم؟ آیا ما نباید فقط از اتکا به پناهگاه امن پایداری که پروتکل لنگر در دنیایی نامطمئن فراهم می کند لذت ببریم؟ شاید ما بتوانیم!

خلاصه پروتکل لنگر

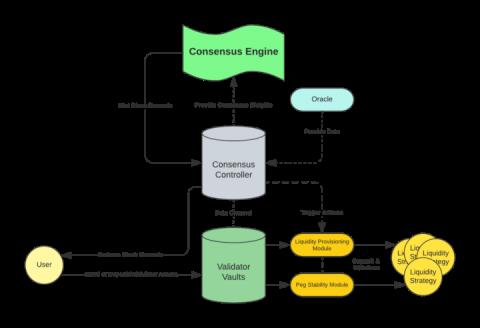

برای خلاصه کردن تعریف انکر پروتکل، این پروتکل قرضی از اکوسیستم بلاک چین Terra است . این پروتکل استقراض با Maker تفاوت دارد زیرا پلتفرمی نیست که ارز خود را حداکثر کند. Anchor همچنین با دو Aave-Compound متفاوت است زیرا فقط به یک دارایی وام می دهد، UST – استیبل کوین بومی Terra.

در مقابل، مانند پروژههای دیگر، این پلتفرم امکان استفاده از دو توکن را بهعنوان وثیقه با ماهیت سودآور میدهد: LUNA و stETH. این را می توان به سادگی با منطق زیر توضیح داد:

- Anchor سپرده گذاران UST را در ازای سود سپرده جذب می کند → پروتکل آن نرخ را از ذخایر خود پرداخت می کند.

- در همان زمان، انکر وام گیرندگان بالقوه را جذب میکند تا دارایی بازده را به عنوان وثیقه تعهد کنند (یا بهتر آن را ببندند).

- وام گیرندگان اکنون می توانند مقدار معینی از UST را بر اساس پارامتر نسبت وام به ارزش (وام به ارزش یا LTV، به عنوان مثال 50٪) وام بگیرند → پروتکل سود کسر شده که به صندوق ذخیره شده پرداخت می شود.

- Anchor سایر هزینه های جانبی مانند بخشی از پاداش های airdrop، هزینه های انحلال، هزینه های برش و غیره را در صندوق ذخیره نگه می دارد.

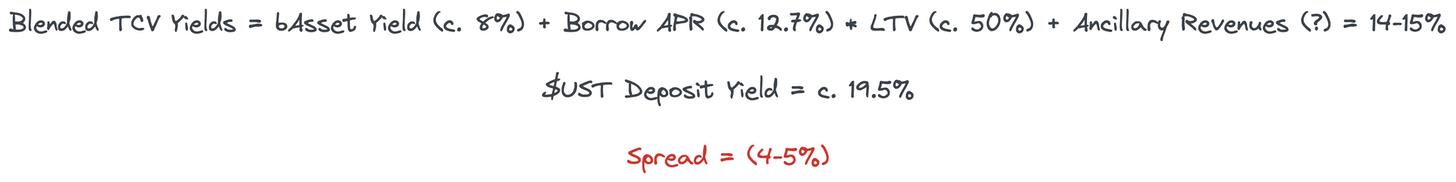

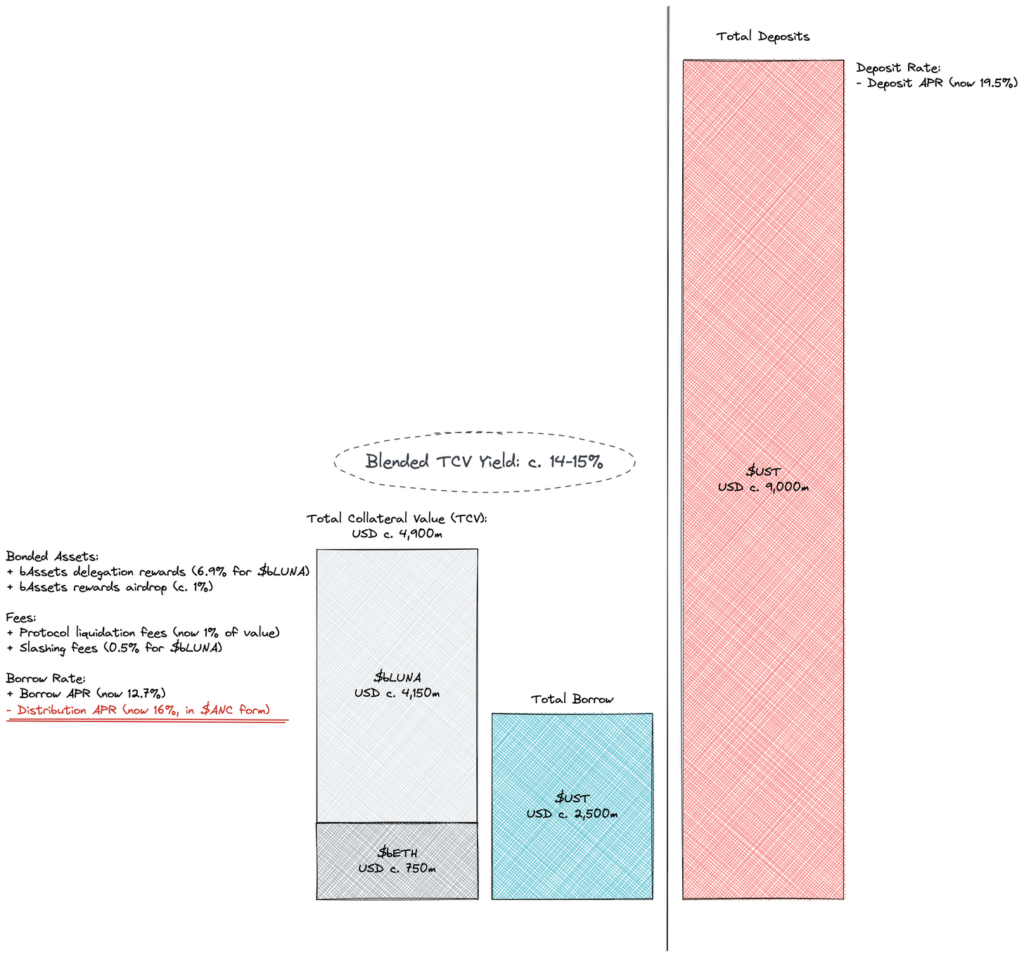

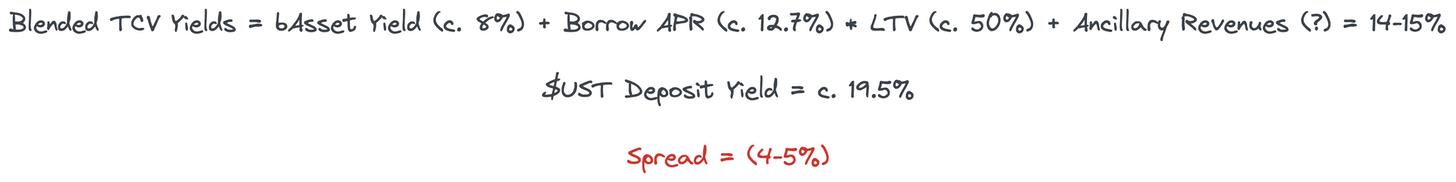

اگر به طور موقت تئوری انعکاس بین Anchor و اکوسیستم گستردهتر شامل برخی داراییهای رمزنگاری (مانند UST و LUNA) و مشوقهای پرداخت شده به شکل ANC را نادیده بگیریم، Anchor تفاوت چندانی با یک بانک تجاری ندارد. به عنوان یک بانک ساده شده، درآمد بیشتری از دارایی های خود نسبت به بدهی های خود دارد. به طور معمول، بانک ها بین سود دریافتی وام گیرنده و نرخ پرداختی به سپرده گذار، اختلاف مثبت دارند. پس آیا این مورد برای انکر است؟ نه واقعا.

انکر یک بانک آربیتراژ منفی است. خیلی به نظر نمی رسد درست است؟ در واقع، از نظر هزینه سرمایه، Anchor بیشتر شبیه یک صندوق سرمایه گذاری خصوصی است تا یک بانک: در حالی که بانک ها پول خود را از مدیریت مستقل دارایی ها و بدهی ها به دست می آورند، از آن زمان این مفهوم کنار گذاشته شده است. با نرخهای بهره منفی، صندوقهای تامینی همچنان پول را از شرکای خاصی جذب میکنند (که نرخ بازدهی بالایی را وعده میدهند) و وقتی این کار را انجام میدهند، باید به طور فعال داراییهای خود را به طور مؤثرتری مدیریت کنند تا بیش از جبران سود وعده داده شده باشند.

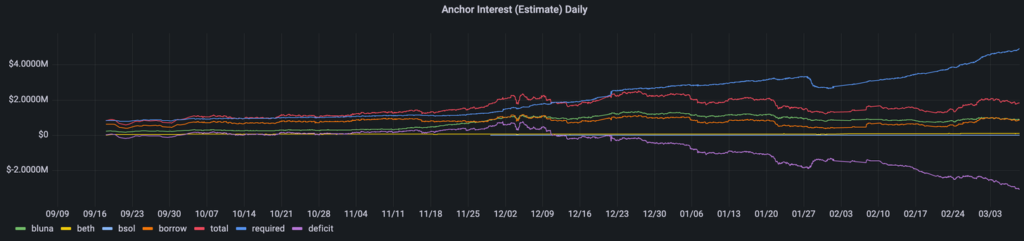

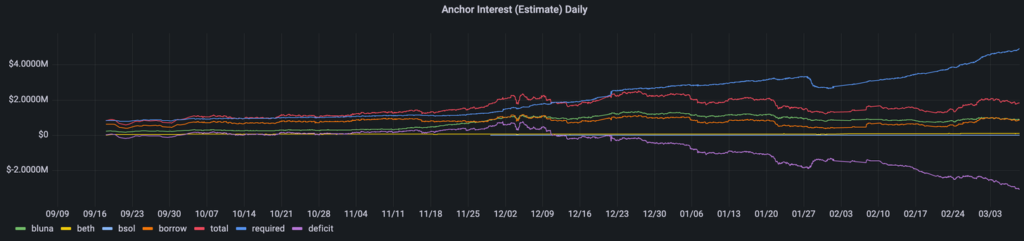

معادله بالا نشان می دهد که اگر به طور دیگری به آن نگاه کنیم، به ازای هر 1 واحد وثیقه ارائه شده، انکر می تواند حداکثر 0.75 واحد سپرده جذب کند تا به نقطه سربه سر برسد. با فرض LTV ثابت 50٪، این به معنای حداقل نسبت استفاده از سپرده 65-70٪ است، Anchor قبلاً این رقم را 60٪ اعلام کرده است. با توجه به اینکه دارایی های معادله به سرعت در حال رشد هستند و وام گیرندگان زیادی به دنبال ارتقای موقعیت خود هستند، این عدد کاملاً منطقی است. LUNA یکی از دارایی های با بهترین عملکرد در سال 2021 با بازگشت سرمایه LTM (12 ماه گذشته) 750٪ است. تا اوایل دسامبر بود که بازار به اندازه کافی فعال بود تا جریان نقدی مثبت ناشی از نرخ بهره برای Anchor را تضمین کند.

اما با اسپردهای منفی، شما در حال رقابت با زمان هستید و این فقط یک مسئله زمان است که پروتکل از ماهیت چرخهای خود رنج میبرد. با افزایش نوسانات در همه بازارها، نیاز به جستجوی اهرم راکد شد و به ثبات تبدیل شد. این روند در اکوسیستم Terra است که منجر به وام گیرندگان کمتر و دارایی های کمتری در Anchor سپرده شده است.

بر اساس مفهوم آدام اسمیت (که پدر اقتصاد مدرن در نظر گرفته می شود)، نیروهای بازار با ادامه کاهش نرخ های وام، انگیزه سپرده گذاری را کاهش می دهند (با کاهش نرخ سپرده) و به طور بالقوه انگیزه برای استقراض را افزایش می دهند. پروژه Anchor مطمئناً با مفهوم نرخ بهره الگوریتمی غریبه نیست، با نگاهی به اسنادی که ارائه می دهند، مدل نرخ بهره وام بر روی نرخ بهره برداری ارجاع داده می شود. جالب اینجاست که همین الگو در مورد سپرده ها صدق نمی کند و نرخ ها در حدود 20 درصد باقی می مانند.

ارائه یک نرخ پایدار و قابل پیش بینی بالاترین جاه طلبی Anchor است (یک اشاره کوچک، نام پروژه نیز همین است - لنگر). این همان چیزی است که باعث ایجاد دو سؤال متفاوت دیگر می شود که TraderH4 سعی خواهد کرد به طور مستقل تجزیه و تحلیل کند:

- چگونه Anchor می تواند در حالی که بازدهی دائما منفی است، پایدار بماند؟

- چرا انکر تا این حد در برابر نیروهای بازار مقاوم است؟

TraderH4 به زودی آنها را با شما تجزیه و تحلیل و توضیح خواهد داد.

چگونه انکر می تواند در حالی که بازدهی به طور مداوم منفی است، شناور بماند؟

اول از همه، از این به بعد همه چیز تاریک خواهد بود، اما آرام باشید. در نظرات و تحلیلهای بالا، TraderH4 عمداً انگیزههای استقراضی را که Anchor در قالب استخراج ANC به کار گرفته بود، نادیده گرفت. حالا بیایید تحلیل کنیم.

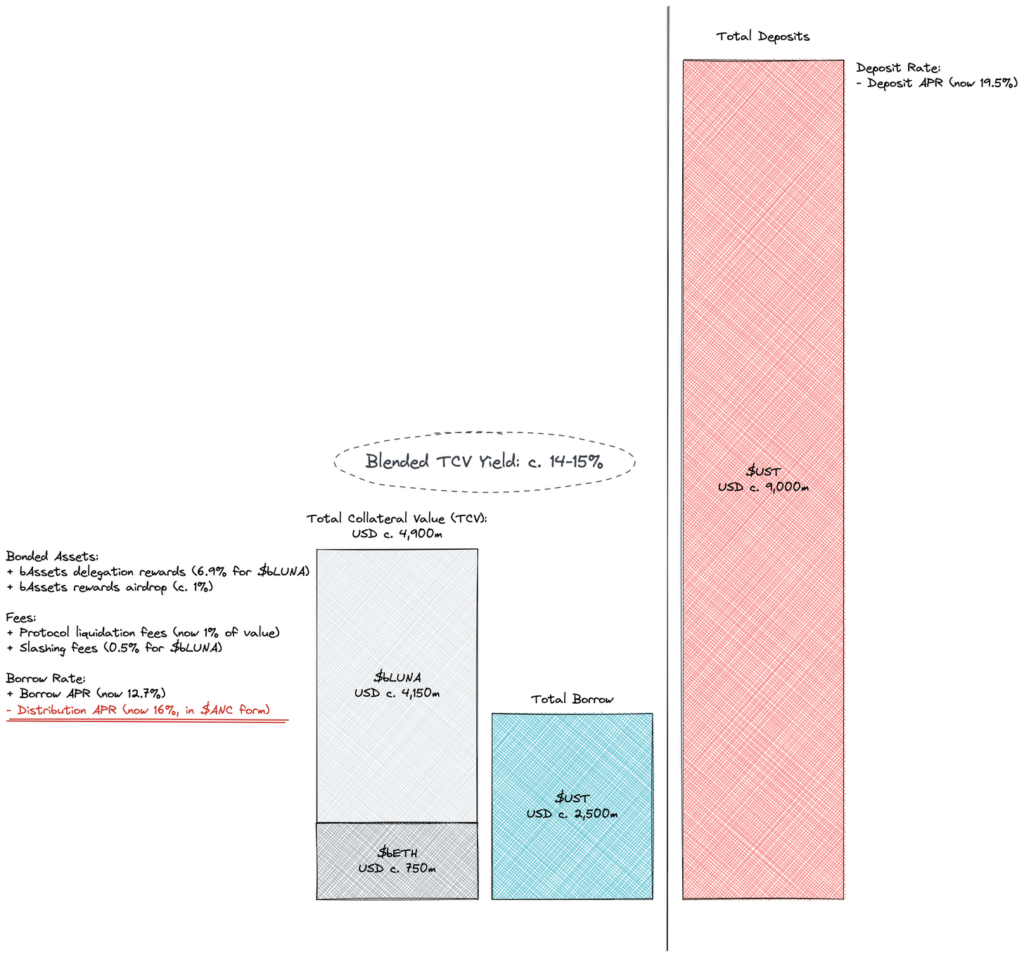

ANC نشانه حاکمیتی خود پروتکل است که بین وام گیرندگان توزیع می شود تا آنها را تشویق کند تا دارایی های سودآور را به پروتکل ارائه کنند (یا به عبارت بهتر، وثیقه کنند) و وام های نقدی دریافت کنند. در سطوح فعلی، بازده استخراج معدن ANC به وام گیرندگان (16٪) از میانگین درصد وام سالانه (APY 12.7٪) بالاتر است. به عبارت دیگر، وام گرفتن در حال حاضر هم به عنوان یک استراتژی استخراج و هم یک شرط بندی بر اساس قیمت ANC در نظر گرفته می شود.

ماینینگ کاربران را به استفاده از پروتکل تشویق می کند و به طور غیرمستقیم به نفع ANC است. با این حال، قیمتی که باید پرداخت شود، رقیق سازی قوی و فشار فروش است که آسیب زیادی به دارندگان فعلی ANC وارد کرده است. اکثر طرحهای تشویق نقدینگی، اگر نگوییم همه، یک ویژگی مشترک دارند: پایدار نیستند. ممکن است قبلاً یک آیفون یا یک هدیه داشته باشید، اگر با مقدار پول فعلی در بانک حساب باز کنید، ممکن است فضا وجود داشته باشد اما مطمئناً سهام بانک نیست. آنجا، بلکه به صورت دوره ای!

جدا از ناپایداری بودن و تأثیر منفی بر دارندگان ANC، با سپردههای 9 میلیارد دلاری در مقابل مجموع وامهای تنها 2.5 میلیارد دلاری، واضح است که درست نیست. اسناد پروژه نشان می دهد که نرخ سپرده انکر عمدتاً با تعدیل نرخ صدور ANC برای وام گیرندگان تنظیم می شود. بر اساس پویایی جریان نقدی فعلی، واضح است که مکانیسم بازخورد مؤثر نبوده است یا نرخ سود سپرده بیش از حد بالا نگه داشته شده است.

زمانی که استخراج ANC به عنوان پارامتری برای جریان نقدی کافی نباشد، پروتکل به یارانه های مستقیم از ذخایر خود متکی است. این لزوماً ایده بدی نیست وقتی که ذخیره تابعی از روانکاری چرخه ای حول مسیر رشد بلندمدت پروتکل باشد، اما نه زمانی که اتکای پروتکل به ذخیره ساختار یافته است.

در اوایل فوریه، مشخص بود که وضعیت موجود چقدر ناپایدار است. جالب اینجاست که در پست فروم حساب @nrmo، پیشنهاد شده بود که عدم تعادل در بلندمدت با یک مدل استقراض بهبودیافته حل شود، در حالی که پیشنهاد شده بود نرخ سپرده در 19-20٪ حفظ شود.

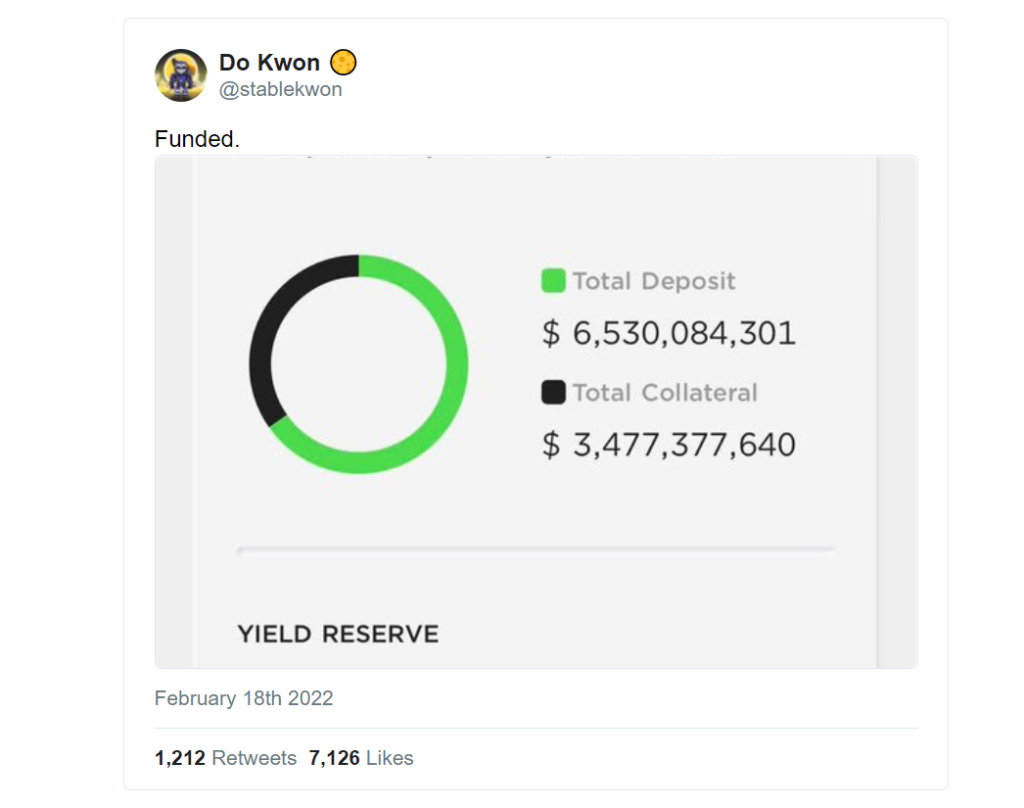

در همین حال، از طریق گارد بنیاد جدید لونا (LFG)، کمک مالی 450 میلیون دلاری پیشنهاد شده است. LFG از یک رویداد افزایش سرمایه 1 میلیارد دلاری از طریق فروش توکن خصوصی به رهبری Jump و 3AC با مشارکت بسیاری از نهادهای دیگر شکل گرفت. جاه طلبی UST Forex Reserve از طریق افزایش سرمایه ایجاد شد و از نظر ارزش اسمی "طلای دیجیتال" - BTC که به عنوان یک عامل تثبیت کننده و ذخیره نهایی برای UST عمل می کند، عالی در نظر گرفته می شود. در واقع، بسیاری از استیبل کوین های بومی زنجیره دارای یک میلیارد پشتیبان برای نگه داشتن بک استاپ خود نیستند. با این حال، الگوریتمها، هر چقدر هم که خوب باشند، برای دستیابی به اعتماد بیقید و شرط ما کافی نیستند.

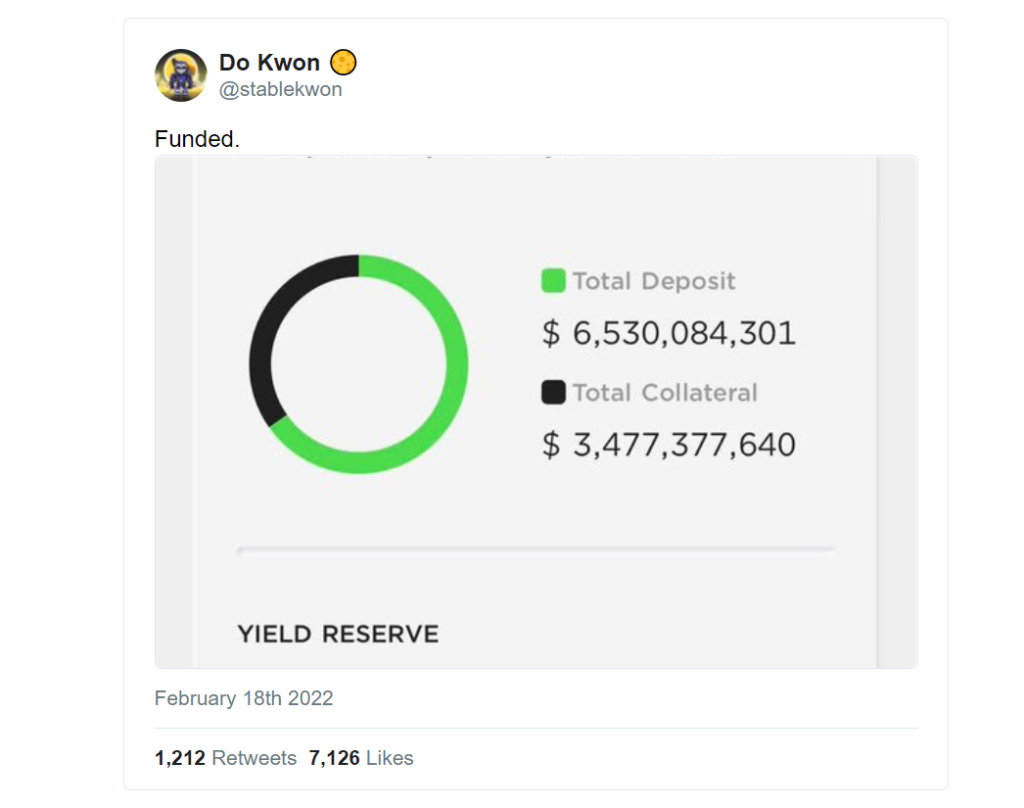

اینها اعداد کمی نیستند، و دیدن اینکه چگونه یک مجری 20 درصدی بیش از 0.5 میلیارد دلار ارزش دارد، قابل توجه است. شاید نویسنده تنها کسی نباشد که این پیشنهاد را نمی پسندد. @Pedro_explore یک نظر دهنده مکرر در Anchor است که به شدت با استفاده از بودجه اختصاص داده شده اولیه برای بهبود حاکمیت، امنیت و پایداری اکوسیستم Terra مخالف است. اگر Anchor بیش از حد بزرگ برای شکست در نظر گرفته شود، بزرگتر کردن آن بدون حل مشکلات آن اوضاع را بهتر نمیکند. در یک کلام، Anchor ممکن است در واقع قدرتمندترین ماشین بازاریابی Terra باقی بماند، اما هیچ کس نمی تواند چنین ماشین پر زرق و برقی را برای مدت طولانی «بالا بیاورد». با این حال، در 18 فوریه، Do Kwon افزایش 450 میلیون دلاری در صندوق ذخیره را اعلام کرد.

اما افزایش سرمایه فقط باعث افزایش مقدار پول می شود و مسیری را که Anchor طی کرده است تغییر نمی دهد. از تاریخ بازپرداخت، صندوق ذخیره از 510 میلیون دلار به 450 میلیون دلار در کمتر از یک ماه کاهش یافته است و بازده سپرده بار دیگر ثابت مانده است.

چرا انکر تا این حد در برابر نیروهای بازار مقاوم است؟

اهمیت انکر برای اکوسیستم وسیع Terra را نمی توان انکار کرد. 14 میلیارد دلار آمریکا در گردش است که 9 تای آن در انکر سپرده شده است. به آن، ما باید 150 میلیون (50٪ از کل 300 میلیون) را اضافه کنیم که به استخر نقدینگی ANC در پروتکل Astroport ارائه می شود و مطمئناً مکان های دیگری مربوط به Anchor وجود دارد. شکی نیست که Anchor پایه و اساس Terra امروزی است. ممکن است در آینده با پروژه هایی مانند Astroport، Prism، Mars، Mirror چنین نباشد، اما این آینده هنوز فرا نرسیده است.

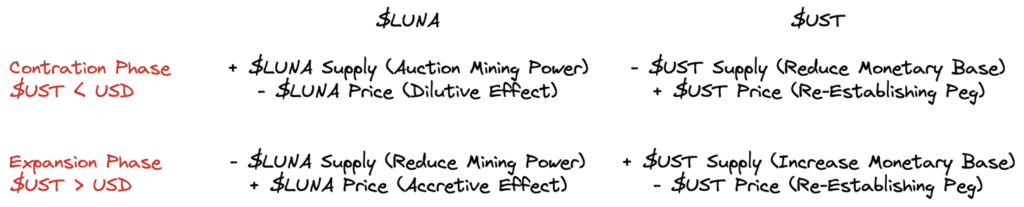

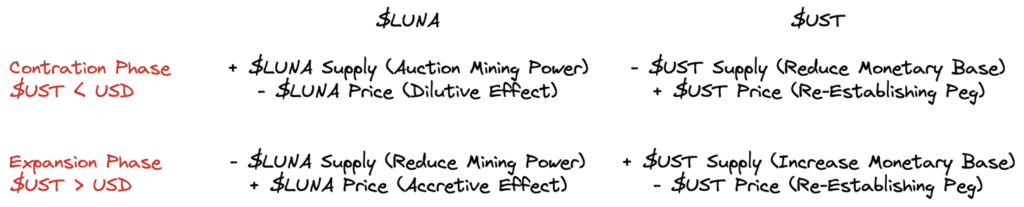

در سیستم پولی یکپارچه و شفاف Terra، LUNA و UST دو توکن هستند که مستقیماً به یکدیگر متصل هستند. علاوه بر این، ترا همچنین یک مرکز مالی در متاورس است و با واردات و صادرات جریان سرمایه با بقیه جهان تعامل دارد، این مکانیسم به دو مرحله تقسیم میشود:

- فاز انقباض ← وقتی جریان ورودی پول کند می شود، UST تحت فشار قرار می گیرد تا نرخ ارز را کاهش دهد، که سیستم با اعطای قدرت استخراج بیشتر (تلاش برای تشویق بازیگران خارجی بیشتر به تعامل با نرخ ارز) با آن مقابله می کند. از درآمد حاصله برای خرید و سوزاندن UST استفاده کنید. از نظر اقتصاد کلان، ترا می خواهد مشارکت عوامل خارجی را در میان مدت افزایش دهد، در حالی که از درآمد حاصله برای تثبیت ارز در کوتاه مدت اما به هزینه دارندگان LUNA استفاده می کند.

- فاز گسترش ← با افزایش جریان سرمایه، تبدیل UST ممکن است گرانتر شود و سیستم با ضرب سکههای بیشتر و استفاده از آن سکه برای خرید و سوزاندن ظرفیت استخراج، یعنی توکنهای LUNA، این را متعادل میکند. از نظر اقتصاد کلان، ترا به طور فعال باعث تورم می شود که باعث کاهش ارزش پول (نماینده قدرت خرید اقتصاد) می شود و از ارز خارجی برای بالا بردن قیمت LUNA استفاده می کند. این به نفع همه است.

به عبارت دیگر، Terra به طور مداوم نوسانات بین UST (بدهی سیستم) و LUNA (صاحب صاحبان سیستم) را تغییر می دهد. یک طرف به عنوان ذخیره عرضه برای طرف دیگر عمل می کند و هر دو زنده می مانند. اگر بازده سپرده انکر کاهش یابد، لونا نمی تواند در برابر جریان خروجی شدید UST مقاومت کند، زیرا ثبات نهایی قیمت خود را از دست خواهد داد. اکوسیستم ترا به لنگر نیاز دارد.

خلاصه

ما باید قبول کنیم که منافع دارندگان LUNA کاملاً با منافع جناح ANC سازگار نیست. البته، مگر اینکه فرض کنیم هر شش ماه یک فرشته مهربان نیم میلیارد دلار به ذخایر انکر پمپ می کند (و رشد می کند) و در نتیجه اقساط را یارانه می دهد. ANC را تا بی نهایت آزاد کنید.

با این حال، ما به نقطه شروع بازگشته ایم: تضاد منافع بین سرمایه گذاران، دارندگان توکن، معامله گران، سپرده گذاران، استخراج کنندگان، علاقه مندان، سازندگان لنگر، و توسعه دهندگان Terra. شاید هیچ چیز به طور قابل توجهی تغییر نکرده باشد، اما پس از این مقاله ممکن است که برخی از دیدگاه ها تغییر کرده باشد. اکنون میتوانیم به وضوح بسیاری از جنبههای پروژه Anchor و به طور کلی اکوسیستم Terra یا حتی یک بازار بزرگ و متنوع کریپتو را ببینیم. تنها کاری که اکنون باید انجام دهیم این است که حرکت سکو را از نزدیک مشاهده کنیم.