پروتکل Spar (SPAR) چیست؟ مجموعه کاملی از ارزهای دیجیتال SPAR

اسپار (SPAR) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Spar (SPAR) را در اختیار شما قرار می دهد.

در این مقاله نگاه دقیق تری به وام های فلش و نحوه عملکرد آن ها و همچنین مزایا و معایب استفاده از آن ها خواهیم داشت.

وام های فلش در حال حاضر در جامعه ارزهای رمزنگاری شده مورد توجه قرار گرفته اند و این احتمال وجود دارد که در آینده محبوبیت بیشتری پیدا کنند. در حالی که می تواند مزایای بسیاری از جمله نقدینگی فوری و توانایی تجارت با اهرم را ارائه دهد، اما با خطراتی نیز همراه است.

وام فلش چیست؟

وام فلش شکل نسبتا جدیدی از وام بدون وثیقه است که در برخی از پروتکل های مالی غیرمتمرکز در اختیار معامله گران قرار می گیرد. آنها به این دلیل نامیده می شوند که در یک معامله تکمیل می شوند و نیازی به ارسال وثیقه توسط وام گیرنده ندارند.

این امر آنها را برای معاملهگرانی که میخواهند از فرصتهای آربیتراژ استفاده کنند یا سرمایه خود را به کار گیرند، اما ممکن است وثیقه مورد نیاز برای وام سنتی را نداشته باشند، جذاب میکند.

وام های فلش یک اختراع جدید در فضای DeFi است

وام فلش چگونه کار می کند؟

وام فلش را می توان به عنوان یک وام بدون وثیقه در نظر گرفت که در مدت زمان بسیار کوتاهی اخذ و بازپرداخت می شود. برای دریافت وام فلش، عموماً فقط باید یک حساب کاربری در پلتفرم وام دهی داشته باشید و هیچ گونه دارایی وثیقه یا حتی چک اعتباری مورد نیاز نیست.

برای گرفتن وام فوری، به سادگی مقدار پولی را که می خواهید وام بگیرید مشخص کنید و آن را ادامه دهید. سپس وام تقریباً بلافاصله پردازش می شود و وجوه به حساب شما واریز می شود. تراکنش به بلاک چین ارسال می شود و شما باید وام را بازپرداخت کنید. اگر آنها نباشند، تراکنش توسط شبکه رد می شود.

هنگامی که بودجه دارید، می توانید از آنها برای هر هدفی که نیاز دارید استفاده کنید. نکته کلیدی در اینجا این است که همه چیز باید در یک تراکنش انجام شود. نمی توانید وام را بگیرید و بعداً آن را بازپرداخت کنید. این همان چیزی است که وام های فلش را بسیار منحصر به فرد و همچنین خطرناک می کند.

وام های فلش دارای 3 کاربرد اصلی شامل آربیتراژ، وثیقه و خود انحلال است. در زیر به طور عمیق به نحوه عملکرد هر یک از این موارد خواهیم پرداخت.

آربیتراژ

داوری فرآیند استفاده از تفاوت قیمت ها در بازارهای مختلف است.

برای مثال، فرض کنید 1 اتریوم دارید و میخواهید بین تفاوت قیمت ETH/USDT در دو صرافی مختلف داوری کنید .

معاوضه وثیقه

سوآپ وثیقه فرآیندی است که از یک دارایی به عنوان وثیقه برای استقراض دارایی دیگر استفاده می شود.

برای مثال، فرض کنید 1 ETH دارید و میخواهید USDT را قرض بگیرید .

خود انحلال

خود انحلال فرآیند استفاده از وام فوری برای بازپرداخت وام دیگر است.

به عنوان مثال، فرض کنید 1 ETH از یک صرافی با نرخ بهره 5 درصد وام گرفته اید.

وام های فلش به طور فزاینده ای در فضای ارزهای دیجیتال محبوب می شوند زیرا راهی برای کسب سود سریع از تفاوت قیمت بین صرافی ها یا دارایی ها فراهم می کنند.

در حالی که ریسک وجود دارد، مانند هر نوع سرمایه گذاری، پاداش بالقوه می تواند عالی باشد. بنابراین، اگر به دنبال راهی برای کسب سود سریع و آسان هستید، وام های فلش ممکن است راه حلی باشد!

چرا از وام های فلش استفاده کنیم؟ فلش وام برای چه مواردی استفاده می شود؟

وام های فلش برای رفع نیاز به دسترسی سریع و راحت به اعتبار ایجاد می شوند. در سیستم بانکداری سنتی، تایید و تامین مالی وام ها ممکن است روزها یا حتی هفته ها طول بکشد. اگر برای استفاده از فرصت ها یا پوشش هزینه های غیرمنتظره، فوراً به بودجه نیاز داشته باشیم، می تواند مشکل ساز شود.

وام های فلش راهی برای دریافت سریع بودجه، بدون هیچ زحمتی از طریق فرآیند وام دهی سنتی، فراهم می کند. چند مورد استفاده برای وام های فلش در فضای ارزهای دیجیتال وجود دارد.

اول، از وام های فلش می توان برای استفاده از فرصت های آربیتراژ استفاده کرد.

به عنوان مثال، فرض کنید در یک صرافی USDC دارید و می بینید که قیمت USDC در صرافی دیگر بالاتر است.

دوم، از وام های فلش می توان برای تامین نقدینگی پروتکل های DeFi استفاده کرد.

به عنوان مثال، فرض کنید شما USDC را در خزانه MakerDAO دارید.

وام های فلش روشی جدید و نوآورانه برای دسترسی سریع به اعتبار در فضای ارزهای دیجیتال است. آنها می توانند برای فرصت های آربیتراژ یا برای تامین نقدینگی برای پروتکل های DeFi استفاده شوند.

اگر به دنبال راهی سریع و آسان برای دریافت بودجه هستید، وام های فلش ممکن است راه حل مناسبی برای شما باشد.

خطرات وام های فلش

وام فلش می تواند یک راه عالی برای دریافت منابع مالی سریع باشد، اما با خطراتی نیز همراه است. در اینجا برخی از خطراتی که باید قبل از گرفتن وام فلش در ارزهای دیجیتال از آنها آگاه بود آمده است:

قبل از گرفتن وام فلش در ارزهای دیجیتال، مطمئن شوید که خطرات آن را درک کنید. یک وام دهنده معتبر انتخاب کنید و مطمئن شوید که در صورت ارزش، برنامه ای برای بازپرداخت وام خود دارید.

محل استفاده از وام های فلش

محبوب ترین مورد استفاده برای وام های فلش در فضای ارزهای دیجیتال، فرصت های آربیتراژ است. برخی از مکان های رایجی که می توانید از وام های فلش استفاده کنید عبارتند از:

Aave

Aave یک پروتکل وام دهی است که وام های فلش را ارائه می دهد. کاربران می توانند برای استفاده از فرصت های آربیتراژ، وام های فلش را در Aave انجام دهند. با این حال، ممکن است کاربران برای انجام وام فلش در Aave نیاز به مهارت های کدنویسی داشته باشند.

Aave پیشرو پروتکل وام دهی در بازار با گزینه وام فلش است

MakerDAO

MakerDAO پروتکلی است که به شما امکان می دهد رمز ارز خود را وثیقه قرار دهید و دای را قرض بگیرید. تمام مراحل وام فلش را می توان در یک تراکنش انجام داد.

بیشتر بدانید: نحوه استفاده از MakerDAO

اینها تنها چند نمونه از مواردی است که می توان از وام های فلش در ارزهای دیجیتال استفاده کرد. همانطور که فضا همچنان به رشد خود ادامه می دهد، احتمالاً شاهد ظهور موارد استفاده بیشتر و بیشتری برای وام های فلش خواهیم بود.

حمله وام فلش چیست؟

حمله وام فلش نوعی سوء استفاده است که به مهاجم اجازه میدهد از یک پلتفرم وامدهی وجوه قرض کند و سپس از آن وجوه برای دستکاری قیمت یک ارز دیجیتال یا امنیت استفاده کند. مهاجم در نهایت وام را با افزایش ارزش دارایی بازپرداخت می کند و در نتیجه سود می برد.

حملات وام های فلش را می توان برای پمپاژ و کاهش قیمت ها، سفارش های فروش بزرگ که قیمت ها را کاهش می دهد یا حتی کمبود نقدینگی مصنوعی ایجاد می کند، استفاده کرد. در برخی موارد، مهاجمان توانسته اند به اندازه کافی پول قرض کنند تا ذخایر پلتفرم وام دهی را به طور کامل تخلیه کنند و منجر به فروپاشی آن شود.

حمله وام فلش چگونه کار می کند

حملات وام فلش معمولاً با وام گرفتن تعداد زیادی وجوه از یک ارائه دهنده وام فلش مانند dYdX یا MakerDAO انجام می شود. سپس مهاجم از این پول برای خرید مقدار زیادی از یک دارایی خاص مانند ETH یا USDC استفاده می کند. هدف این است که قیمت دارایی را بالا ببرند تا بتوانند آن را با سود بفروشند.

برای انجام این کار، مهاجم اغلب از ربات های خودکار برای ایجاد حجم کاذب در مبادلات استفاده می کند. این باعث می شود به نظر برسد که تقاضا برای دارایی بیشتر از آنچه هست وجود دارد و قیمت را بالا می برد.

سپس مهاجم می تواند دارایی را به قیمتی که به طور مصنوعی افزایش یافته است بفروشد و وام را بازپرداخت کند و مابه التفاوت را به جیب بزند. این نوع حمله اغلب برای دستکاری قیمت ها برای سود کوتاه مدت استفاده می شود، اما می تواند برای سوء استفاده از آسیب پذیری های پروتکل های DeFi و تخلیه نقدینگی نیز مورد استفاده قرار گیرد.

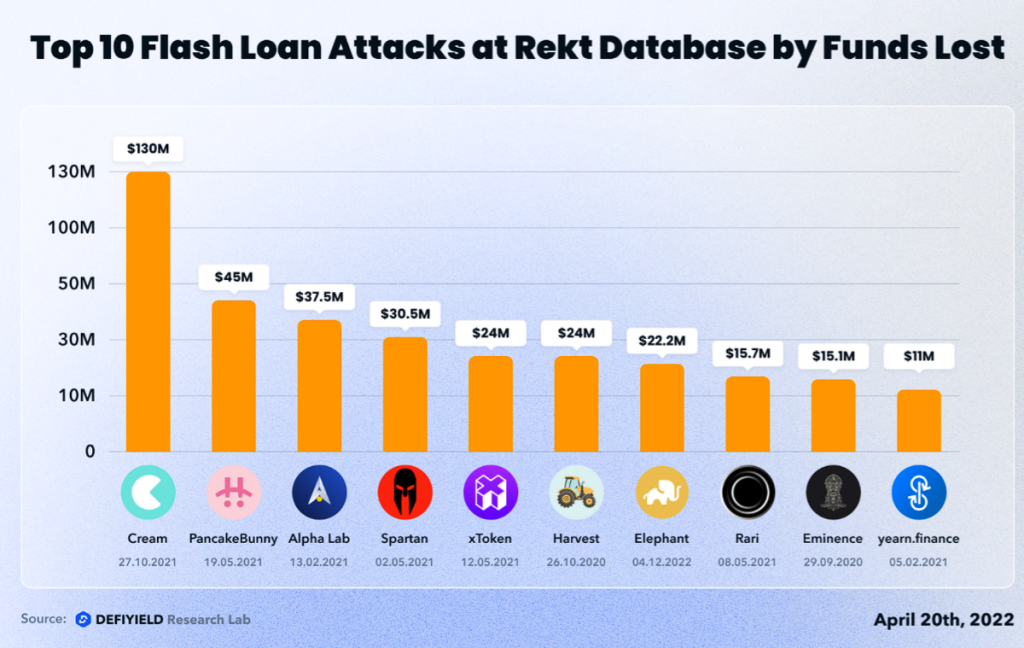

نمونه هایی از حمله وام های فلش

Cream Finance چندین بار مورد حمله وام فلش قرار گرفته است

در اکتبر 2021، کاربران Cream Finance زمانی که پلتفرم آن ها به طور ناگهانی توسط یک بازیگر ناشناس مورد حمله قرار گرفت غافلگیر شدند. این حمله که "حمله وام فلش" نامیده شد، از نقص قرارداد هوشمند Cream Finance استفاده کرد و منجر به ضرر 130 میلیون دلاری شد.

این به مهاجم اجازه داد تا به سرعت مقدار زیادی سرمایه جمع کند، که سپس از آن برای خرید دارایی های روی پلتفرم و بالا بردن قیمت ها استفاده کرد. نتیجه نهایی این بود که بسیاری از کاربران پول خود را از دست دادند و تیم Cream Finance مجبور شد پلتفرم را خاموش کند تا از آسیب بیشتر جلوگیری شود.

پس چگونه این اتفاق در Cream Finance افتاد؟

حمله با گرفتن 500 میلیون دلار DAI و 2 میلیارد دلار ETH با دو وام جداگانه از Aave و Compound آغاز شد. این وام ها با استفاده از ویژگی وام فلش گرفته شده اند که به کاربران امکان می دهد وام بگیرند و در همان تراکنش بازپرداخت کنند.

سپس مهاجم از این سرمایهها برای منطقهبندی در CREAM و دیگر توکنهای ERC-20 در پلتفرم Cream Finance استفاده کرد. بر اساس داده ها، هکرها با موفقیت 130 میلیون دلار سرمایه را به چندین آدرس منتقل کردند. پس از این اتفاق، قیمت توکن CREAM در عرض چند دقیقه 37 درصد کاهش یافت.

در حالی که این حمله مطمئناً آسیب زا بود، اگر مهاجم در زمان حمله متوقف نمی شد، می توانست بسیار بدتر باشد. تیم Cream Finance از آن زمان اقداماتی را برای بهبود امنیت پلتفرم خود انجام داده است و تنها می توانیم امیدوار باشیم که سایر پلتفرم های DeFi نیز از این اتفاق درس بگیرند.

چگونه از حمله وام فلش جلوگیری کنیم

در حالی که حمله وام فلش می تواند برای یک ارز دیجیتال مخرب باشد، راه هایی برای جلوگیری از آن وجود دارد.

در حالی که هیچ سیستمی کامل نیست، با اجرای این اقدامات، میتوانیم انجام حملات وام فلش را برای هکرها دشوارتر کنیم و به حفظ امنیت ارز دیجیتال خود کمک کنیم.

آربیتراژ وام فلش چیست؟

آربیتراژ وام فلش فرآیند دریافت وام کوتاه مدت به منظور خرید دارایی، نگهداری آن برای مدتی و سپس فروش آن برای کسب سود است. این نوع استراتژی معاملاتی را می توان در هر بازاری مورد استفاده قرار داد، اما به دلیل ماهیت بی ثبات دارایی های دیجیتال، اغلب در فضای ارزهای دیجیتال به کار می رود.

برای گرفتن وام فلش، معاملهگران باید ابتدا وثیقهای در قالب یک ارز دیجیتال یا استیبل کوین دیگر داشته باشند . آنها سپس این وثیقه را به یک پلتفرم وام می فرستند تا در آنجا وام به مبلغ مورد نظر بگیرند. پس از تامین مالی وام، معاملهگر میتواند از سرمایه برای خرید دارایی مورد نظر خود استفاده کند.

پس از تملک دارایی برای مدت زمان معین، تاجر آن را می فروشد و وام را با بهره بازپرداخت می کند. اگر همه چیز خوب پیش برود، معامله گر پس از گفتن و انجام همه چیز با سود باقی می ماند.

در حالی که آربیتراژ وام فلش می تواند یک راه عالی برای کسب درآمد باشد، همچنین یک استراتژی بسیار خطرناک است. اگر قیمت دارایی قبل از فروختن کاهش یابد، ممکن است معامله گر با ضرر مواجه شود. به این ترتیب، این نوع معاملات فقط برای کسانی مناسب است که ریسک پذیری بالایی دارند.

آینده وام های فلش

حمله وام فلش نگرانی هایی را برای پروتکل های DeFi ایجاد کرده است

وام های فلش به ابزاری محبوب در فضای ارزهای دیجیتال تبدیل شده اند و به کاربران اجازه می دهند بدون وثیقه وجه قرض کنند. با این حال، نگرانی هایی در مورد خطرات احتمالی مرتبط با وام های فوری وجود دارد.

در گذشته حملات وام فلش متعددی وجود داشته است، و این احتمال وجود دارد که در آینده بیشتر اتفاق بیفتد. وام های فلش برای مهاجمان جذاب هستند زیرا می توان از آنها برای سوء استفاده از آسیب پذیری های قراردادهای هوشمند استفاده کرد .

در حالی که نگرانی هایی در مورد خطرات بالقوه مرتبط با وام های فلش وجود دارد، اما همچنان در بین کاربران ارزهای دیجیتال محبوب هستند. این به این دلیل است که وام های فوری مزایای متعددی از جمله توانایی استقراض وجوه بدون وثیقه را ارائه می دهند. علاوه بر این، از وام های فوری می توان برای تامین نقدینگی صرافی های غیرمتمرکز استفاده کرد.

این احتمال وجود دارد که وام های فلش در آینده همچنان نقش مهمی در فضای ارزهای دیجیتال ایفا کنند. اگر قصد استفاده از وام فلش را دارید، مطمئن شوید که خطرات آن را درک کرده و اقداماتی را برای کاهش آنها انجام دهید.

نتیجه

در نتیجه، در حالی که وامهای فلش مزایایی را ارائه میدهند، با مقدار مشخصی ریسک نیز همراه هستند. پروژه هایی که به آنها پیشنهاد می شود باید از این موضوع آگاه باشند و اقداماتی را برای کاهش خطرات انجام دهند. قبل از گرفتن وام فوری، مطمئن شوید که خطرات احتمالی را درک کرده اید و با آنها راحت هستید.

اگر سؤالی دارید، لطفاً با ما تماس بگیرید تا در مورد ارزهای دیجیتال بیشتر بحث کنیم، و فراموش نکنید که برای آخرین به روز رسانی ها به انجمن Coin98 بپیوندید.

اسپار (SPAR) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Spar (SPAR) را در اختیار شما قرار می دهد.

مرکوریال چیست؟ در مورد نکات برجسته پروژه و تمام جزئیات در مورد توکنومیک MER Token در اینجا بیابید!

NTFb یک پلتفرم بازار NFT است که با میل به ترکیب قدرت بازار DeFi با پتانسیل NFT متولد شد. NFTB نشانه پروژه است.

آژیر (SI) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Siren (SI) را در اختیار شما قرار می دهد.

غارت چیست؟ در مورد نکات برجسته پروژه منحصر به فرد NFT که جامعه را تحت تاثیر قرار داده است و جزئیات مربوط به توکن AGLD را بیاموزید!

Biconomy چیست؟ در اینجا با نکات برجسته زیرساخت چند زنجیره ای Biconomy و توکنومیک توکن BICO آشنا شوید!

توکن بلوزل (BLZ) چیست؟ این مقاله تمام اطلاعات مفید در مورد ارز دیجیتال Bluzelle Token (BLZ) را در اختیار شما قرار می دهد.

آکروپلیس چیست؟ در مورد نکات برجسته مکانیسم کار Akropolis Blockchain و اطلاعات توکنومیک AKRO Token بیاموزید!

LIT (LIT) چیست؟ این مقاله جزئیات کامل ترین اطلاعات را در مورد پروژه Lition و قابل فهم ترین توکن LIT ارائه می دهد.

DEGO Finance چیست؟ ویژگی های بارز پروژه چیست؟ سکه DEGO امروز چقدر است؟ DEGO را از کجا بخریم؟ در اینجا اطلاعات بیشتری در مورد Dego پیدا کنید.