Uniswap V3: Bagaimana Garpu Uniswap dan pemangku kepentingan akan terpengaruh?

Pada tanggal 23 Maret, Uniswap merilis informasi penting tentang Uniswap V3. Bagaimana pengaruhnya terhadap pemangku kepentingan?

Hari ini, Uniswap V3 secara resmi diperkenalkan. Artikel ini akan memberi Anda perubahan dari Uniwap V3.

Pada November 2018, sebuah monumen AMM secara resmi lahir: Uniswap v1. Setelah 2 tahun pengembangan, Uniswap telah ditingkatkan ke v2 dengan banyak fitur yang ditingkatkan. Kurang dari setahun sejak diluncurkan, v2 telah memfasilitasi lebih dari $135 miliar dalam volume perdagangan, peringkat sebagai salah satu pertukaran crypto spot terbesar di dunia.

Dan hari ini, Uniswap V3 resmi diperkenalkan.

Artikel ini memberi Anda perubahan dari Uniwap V3.

Ringkasan Dasar

Likuiditas terpusat

Di Uniswap v2, likuiditas didistribusikan secara merata di sepanjang kurva harga x * y = k, dengan aset dicadangkan untuk setiap harga dari 0 hingga tak terbatas. Untuk sebagian besar kumpulan, sebagian besar likuiditas ini tidak pernah digunakan.

Misalnya, DAI/USDC hanya mencadangkan ~0,50% dari modal untuk berdagang antara $0,99 dan $1,01, kisaran harga yang memiliki volume perdagangan paling banyak dan dengan demikian menghasilkan biaya paling banyak.

Oleh karena itu, biaya yang diperoleh dari modal LP sangat kecil, kemungkinan besar tidak mungkin dibandingkan dengan kerugian yang tidak kekal. Selain itu, pengguna juga mengalami selip tingkat tinggi karena likuiditas yang tipis di semua rentang harga.

Di Uniswap v3, LP dapat memusatkan modal mereka dalam kisaran harga khusus, memberikan likuiditas yang lebih besar pada harga yang diinginkan untuk mengatasi situasi ini. Biaya perdagangan yang dikumpulkan pada kisaran harga tertentu diprorata dalam LP sebanding dengan jumlah likuiditas yang telah mereka sumbangkan ke kisaran tersebut.

Contoh: LP di kumpulan ETH/DAI mungkin memilih untuk mengalokasikan $100 untuk harga dari $1.000 hingga $2.000 dan tambahan $50 untuk kisaran dari $1.500 - $1.750.

Penggunaan modal yang efektif

Dengan memusatkan likuiditas yang disebutkan di atas, LP dapat memberikan kedalaman likuiditas yang sama seperti v2 dalam kisaran harga tertentu dengan risiko modal yang lebih kecil.

Bayangkan, dengan modal dalam jumlah tertentu, jika tersebar merata di seluruh rentang harga, Anda juga akan menerima biaya yang sama dengan modal yang lebih sedikit, namun fokus pada kisaran harga dengan transaksi terbanyak. Oleh karena itu, sisa modal yang ada dapat digunakan untuk keperluan lain.

Dalam posting asli, Uniswap menyertakan alat yang menghitung jumlah modal yang dibutuhkan untuk menghasilkan biaya transaksi yang sama di v2 dan v3. Silakan merujuk di sini .

Saat diluncurkan, keuntungan efisiensi modal akan mencapai 4.000x untuk piringan hitam yang menyediakan likuiditas dalam kisaran harga 0,10%. Uniswap v3 secara teknis mampu mendukung dalam kisaran 0,02%, menghasilkan peningkatan efisiensi modal maksimum 20.000x lebih dari v2. Namun, kumpulan yang lebih kecil dapat meningkatkan biaya swap, sehingga dapat lebih berguna pada lapisan 2.

Likuiditas aktif

Jika Anda membaca dengan seksama, fitur di atas akan mengarah pada situasi berikut: Jika harga pasar bergerak di luar kisaran harga LP yang ditentukan, likuiditasnya akan DIHAPUS dari pool dan tidak ada lagi, kumpulkan biaya lagi, hingga harga pasar kembali ke kisaran harga yang ditentukan atau mereka memutuskan untuk memperbarui kisaran mereka untuk memperhitungkan harga saat ini.

Dalam versi 3, secara teoritis mungkin tidak ada likuiditas dalam kisaran harga tertentu. Namun, proyek mengharapkan LP untuk terus memperbarui kisaran harga aset untuk memenuhi harga pasar saat ini.

Pesanan Jangkauan

Kemampuan V3 untuk menyesuaikan piringan hitam membuka fitur pemesanan: Range Orders.

LP dapat menyetor satu token dalam kisaran harga khusus yang lebih tinggi atau lebih rendah dari harga saat ini: jika harga pasar memasuki kisaran yang ditentukan, mereka akan menjual satu aset untuk aset lainnya pada kurva harga tertentu dan mendapatkan swap dalam prosesnya.

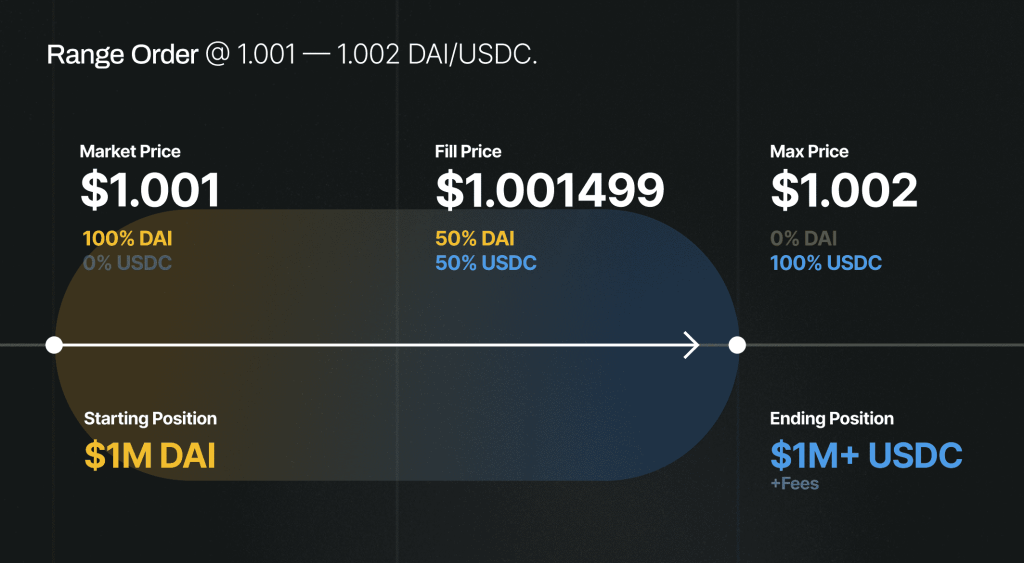

Contoh: Jika harga DAI saat ini di bawah 1,001 USDC, Anda dapat menambahkan $10M DAI ke kisaran 1,001 - 1,002 DAI/USDC. Ketika DAI diperdagangkan di atas 1,002 DAI/USDC, likuiditas akan sepenuhnya dikonversi ke USDC. Anda harus menarik likuiditas Anda untuk menghindari konversi otomatis kembali ke DAI jika DAI/USDC mulai diperdagangkan di bawah 1,002.

Harga strike rata-rata dari range order adalah rata-rata geometrik dari harga min dan max: Dalam kasus Alice, harga strike sama dengan 1.001499 DAI/USDC dengan total $1.001.499. Harga strike ini tidak memperhitungkan swap tambahan yang diperoleh selama periode harga perdagangan di kisaran 1,001 - 1,002 DAI/USDC.

Range Order dalam jangkauan yang lebih luas terbukti sangat berguna untuk profit taking, rabat, dan penerbitan token: Institusi dapat melikuidasi satu aset dan menentukan kisaran harga yang tepat untuk menjual token mereka.

Likuiditas Non-Fungible

Sebagai produk sampingan dari likuiditas terpusat, posisi likuiditas tidak lagi sepadan dan tidak direpresentasikan sebagai token ERC20. Sebaliknya, posisi LP akan diwakili oleh NFT.

Namun, lokasi bersama dapat menjadi ERC20 melalui kontrak eksternal, atau melalui protokol mitra lainnya. Selain itu, biaya transaksi tidak lagi secara otomatis diinvestasikan kembali ke dalam kumpulan.

Biaya fleksibel

Uniswap v3 menawarkan 3 biaya terpisah untuk setiap pasangan: 0,05%, 0,30% dan 1,00%. Opsi ini memastikan bahwa LP menyesuaikan pengembaliannya sesuai dengan volatilitas pasangan likuiditas yang diharapkan: LP mengambil lebih banyak risiko pada pasangan yang tidak berkorelasi seperti ETH/DAI, dan sebaliknya, mengambil risiko maksimum, paling tidak pada pasangan yang berkorelasi seperti USDC/DAI.

Uniswap v2 memperkenalkan peralihan biaya protokol, memungkinkan administrator untuk mengaktifkan biaya 5 basis poin (16,66% biaya LP). Biaya akan dinonaktifkan secara default, tetapi dapat diaktifkan oleh admin pada basis per kumpulan dan ditetapkan dari 10% hingga 25% dari biaya LP.

Oracle Tingkat Lanjut

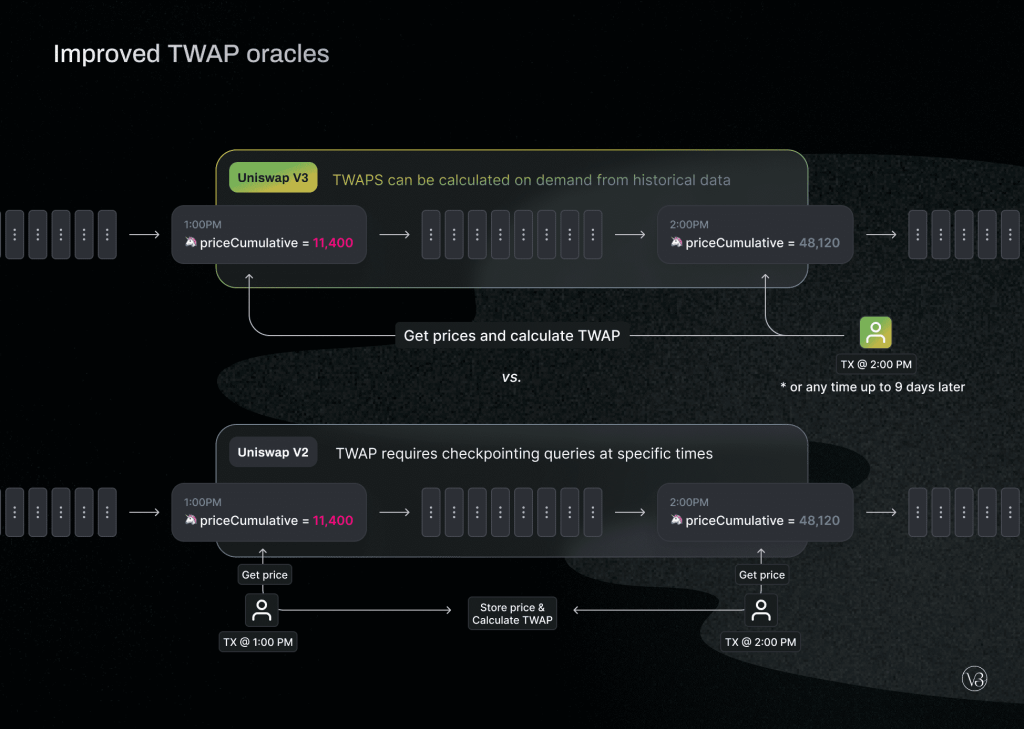

Oracle V2 bekerja dengan menyimpan jumlah kumulatif harga pasangan perdagangan per detik. Jumlah ini dapat diperiksa satu kali di awal periode dan satu kali di akhir periode untuk menghitung TWAP yang benar untuk periode tersebut.

Uniswap v3 memberikan peningkatan signifikan pada Oracle TWA, memungkinkan pengguna untuk menghitung TWAP terbaru dalam ~9 hari terakhir.

Selain itu, biaya gas di Uniswap untuk Oracle telah berkurang ~50% dibandingkan dengan v2. Biaya untuk menghitung TWAP dalam kontrak pintar eksternal juga jauh lebih murah.

Audit

Uniswap v3 telah diaudit sebagai berikut:

Selain itu, Uniswap mengadakan hadiah Bug senilai hingga $500.000 untuk bug kritis selama 30 hari ke depan.

Detail peluncuran

Uniswap v3 akan diluncurkan ke testnet Ropsten, Rinkeby, Kovan dan Görli dalam beberapa hari mendatang.

Mitra dapat mulai membangun Uniswap v3 segera, sebagai persiapan untuk peluncuran mainnet. Antarmuka, analisis web, API,... sedang didesain ulang untuk bekerja dengan Uniswap v3.

Infrastruktur tambahan untuk mendukung penambangan likuiditas, strategi yang lebih kompleks, dan lebih banyak kasus penggunaan akan dibangun oleh Uniswap Labs bersama dengan komunitas Uniswap setelah peluncuran mainnet.

ringkasan

Setelah UNI airdrop, banyak pengguna yang mengantisipasi versi berikutnya dengan banyak perbaikan dan nilai tambah untuk UNI. Namun, dengan hadirnya pembaruan v3 ini, tampaknya tidak terlalu banyak insentif yang ditambahkan ke UNI kecuali untuk tata kelola seperti versi sebelumnya.

Apakah menurut Anda ini adalah kekurangan dari Uniswap? Bagikan komentar Anda di bawah.

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Artikel ini akan memandu Anda tentang cara menggunakan Uniswap, termasuk menukar, menambah likuiditas, dan memigrasikan likuiditas dari Uniswap V2 ke V3 dengan informasi terbaru tentang teknologi DeFi.

Apa itu Mainnet? Apa itu Testnet? Pelajari tentang pentingnya dan pengaruhnya terhadap harga koin serta 3 langkah untuk testnet di sini!

Artikel ini akan menunjukkan kepada Anda cara mendapatkan kembali token ERC20 yang salah dikirim melalui dompet BEP20 dan sebaliknya di dompet Coin98 secara detail dan sederhana!

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Cardano sekarang hanya berdiri di belakang Ethereum dan Bitcoin dalam hal kapitalisasi pasar. Mari belajar tentang Ekosistem Cardano yang sedang berkembang!

Beberapa pengalaman dan catatan dalam menggunakan Cross-chain Bridge untuk memindahkan modal bolak-balik antara blockchain yang berbeda dengan aman dan efisien.

Mina dan Polygon akan bekerja sama untuk mengembangkan produk yang meningkatkan skalabilitas, verifikasi yang disempurnakan, dan privasi.