Prolog

Żyjemy w okresie historii, w którym istnieje ciągła sprzeczność między wiarą a niewiarą. Napięcie jest dodatkowo potęgowane przez system agitatorów medialnych, specjalnie zaprojektowanych do wywoływania gwałtownych reakcji w naszej psychice. Jednak jest bardzo niewielu ludzi, którzy zdecydują, czy działać, czy nie w środku takich zmian, reszta pozostanie w stanie wiary lub nie wiary. Oczywiście zaufaniem nie należy chwiać się tak bardzo, jak świecą na wietrze.

O tym też osobiście przypomina sobie pisarz za każdym razem, gdy czuje potrzebę zrobienia czegoś od razu. Mamy nadzieję, że dzięki temu artykułowi czytelnicy będą mieli spokojniejsze spojrzenie na niestabilny rynek Crypto dzisiaj.

Następny przystanek handlu tokenami: Kotwica Protokół

Według źródeł DefiLlama, odkąd stopa depozytowa projektu osiągnęła 20%, całkowita wartość zablokowana (TVL) na protokole wzrosła z 4,3 do 11,6 mld USD.

Potem wydarzyło się wiele wydarzeń: zmienność na rynku kryptograficznym gwałtownie wzrosła, giełdowe ceny akcji średnich i dużych firm technologicznych zostały zniszczone przez indeksy danych. Świat jest obecnie na skraju katastrofy nuklearnej z powodu napięć politycznych na świecie.

Wszystkie pozytywne argumenty za utrzymaniem płynności na strategicznym poziomie 20% maskują zmienność, próbują udawać, że zmienność, której jeszcze nie widzimy, tak naprawdę nie istnieje. Tymczasem rentowność depozytu Anchor, pomimo wpływu wahań warunków na świecie, utrzymywała się w przedziale 19-20%.

Moneta na Anchor to także UST, która przetrwała burze, które przetoczyły się przez łańcuchy i utrzymuje się na stałym poziomie 1:1 w stosunku do USD, mając na celu zadowolenie wszystkich deponentów.

Dlaczego więc mamy się martwić? Czy nie powinniśmy po prostu cieszyć się poleganiem na stabilnej bezpiecznej przystani, którą zapewnia Anchor Protocol w niepewnym świecie? Może możemy!

Podsumowanie protokołu kotwicy

Aby podsumować definicję protokołu kotwicy, jest to protokół pożyczony z ekosystemu blockchain Terra . Ten protokół pożyczkowy różni się od Maker tym, że nie jest platformą, która maksymalizuje własną walutę. Anchor różni się również od duetu Aave-Compound tym, że pożycza tylko jeden zasób, UST – natywną monetę stabilną Terra.

Natomiast, podobnie jak inne projekty, platforma umożliwia wykorzystanie dwóch tokenów jako zabezpieczenia o charakterze dochodowym: LUNA i stETH. Można to bardzo prosto wytłumaczyć następującą logiką:

- Kotwica przyciąga deponentów UST w zamian za odsetki od depozytów → protokół płaci tę stopę ze swoich rezerw.

- Jednocześnie Anchor przyciąga potencjalnych pożyczkobiorców do zastawu (lub lepszej obligacji) przynoszącego aktywa jako zabezpieczenia → protokół zatrzymuje większość wygenerowanego zysku jako rezerwę.

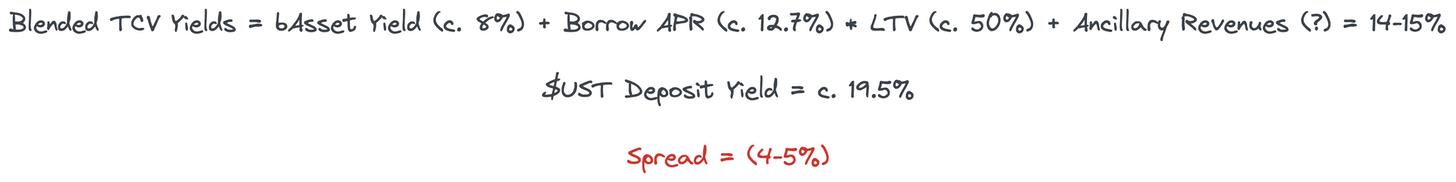

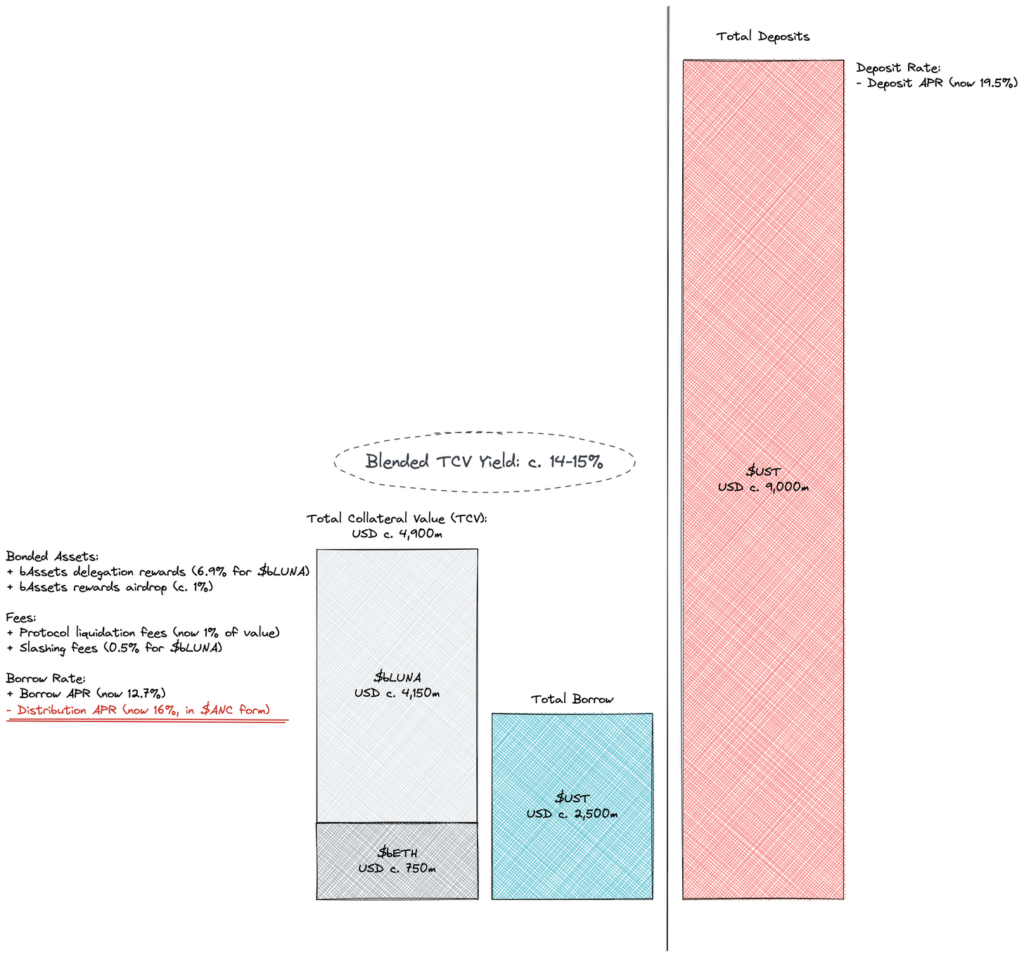

- Pożyczkobiorcy mogą teraz pożyczyć określoną kwotę UST na podstawie parametru wskaźnika pożyczki do wartości (Loan-To-Value lub LTV, np. 50%) → protokół potrącania odsetek wpłacanych do zarezerwowanego funduszu.

- Anchor wstrzymuje inne opłaty dodatkowe w funduszu rezerwowym, takie jak część nagród za zrzuty, opłaty likwidacyjne, opłaty za odcięcie itp.

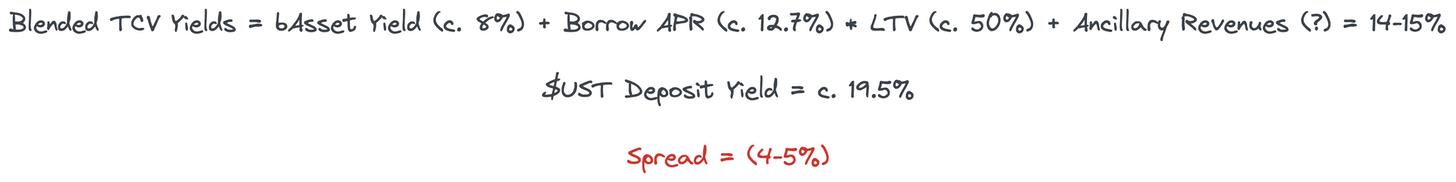

Jeśli tymczasowo zignorujemy teorię zwrotności między Anchor a szerszym ekosystemem obejmującym niektóre aktywa kryptograficzne (takie jak UST i LUNA) oraz zachęty wypłacane w postaci ANC, to Anchor Niewiele różni się od banku komercyjnego. Jako uproszczony bank będzie więcej zarabiał na swoich aktywach niż wydaje na swoje pasywa. Zazwyczaj banki mają dodatnią różnicę między odsetkami pobieranymi przez pożyczkobiorcę a stopą płaconą deponentowi. Czy tak jest w przypadku Anchor? Nie bardzo.

Kotwica jest bankiem arbitrażu negatywnego. Nie brzmi to zbyt dobrze, prawda? W rzeczywistości pod względem kosztu kapitału Anchor bardziej przypomina fundusz private equity niż bank: podczas gdy banki zarabiają na niezależnym zarządzaniu zarówno aktywami, jak i pasywami, koncepcja ta została od tego czasu porzucona. przy ujemnych stopach procentowych fundusze hedgingowe nadal przyciągają pieniądze od niektórych partnerów (którzy obiecują wysokie stopy zwrotu), a kiedy to robią, muszą aktywniej zarządzać swoimi aktywami, aby z nawiązką zrekompensować obiecany zysk.

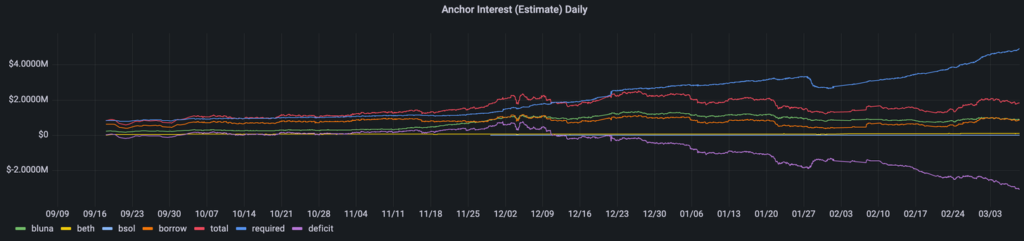

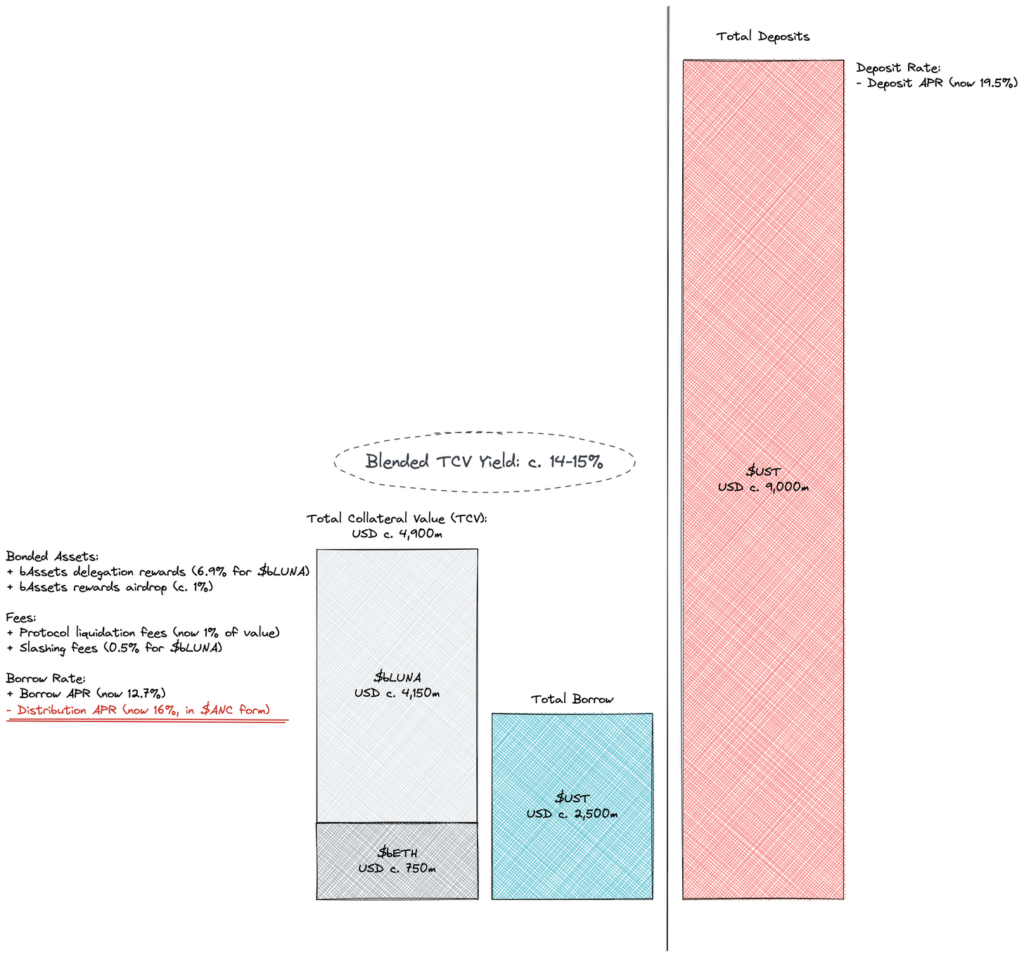

Powyższe równanie pokazuje, że jeśli spojrzymy na to z innej strony, na każdą 1 jednostkę oferowanego zabezpieczenia, Anchor może przyciągnąć maksymalnie 0,75 jednostki depozytu, aby osiągnąć próg rentowności. Zakładając stałe LTV na poziomie 50%, oznacza to minimalny wskaźnik wykorzystania depozytu na poziomie 65-70%. Anchor wcześniej informował, że wskaźnik ten wynosi 60%. Liczba ta jest całkiem rozsądna, biorąc pod uwagę, że aktywa równania szybko rosną i jest wielu pożyczkobiorców, którzy chcą poprawić swoją pozycję. LUNA jest jednym z najlepiej działających aktywów w 2021 roku ze zwrotem z inwestycji LTM (ostatnie 12 miesięcy) na poziomie 750%. Dopiero na początku grudnia rynek był na tyle aktywny, aby zapewnić Anchorowi dodatnie przepływy pieniężne z tytułu stóp procentowych.

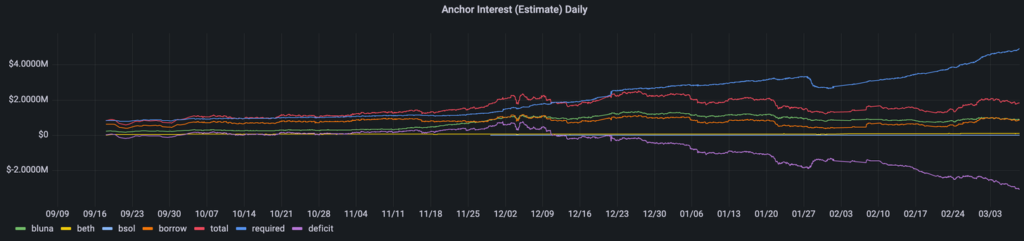

Ale przy ujemnych spreadach ścigasz się z czasem i to tylko kwestia czasu, zanim protokół ucierpi z powodu swojej cykliczności. Wraz z rosnącą zmiennością na wszystkich rynkach potrzeba poszukiwania lewarowania uległa stagnacji i przekształciła się w stabilność. To właśnie ten trend w ekosystemie Terra doprowadził do mniejszej liczby pożyczkobiorców i mniejszej liczby aktywów zdeponowanych w Anchor.

Zgodnie z koncepcją Adama Smitha (uważanego za ojca nowoczesnej gospodarki) siły rynkowe będą zmniejszać zachętę do deponowania (poprzez obniżanie stopy depozytowej) i potencjalnie zwiększać zachętę do zaciągania pożyczek poprzez dalsze obniżanie oprocentowania kredytów. Projekt Anchor z pewnością nie jest obcy koncepcji algorytmicznych stóp procentowych, patrząc na dostarczone przez nich dokumenty, model oprocentowania pożyczki odnosi się do wskaźnika wykorzystania. Co ciekawe, ten sam schemat nie dotyczy depozytów, gdzie oprocentowanie utrzymuje się na poziomie około 20%.

Zapewnienie stabilnego i przewidywalnego kursu to największa ambicja Anchor (mała podpowiedź, tak też nazywa się projekt - kotwica). To właśnie prowadzi do dwóch kolejnych pytań, które TraderH4 spróbuje przeanalizować niezależnie:

- Jak kotwica może się utrzymać, gdy rentowność jest stale ujemna?

- Dlaczego Anchor jest tak odporny na siły rynkowe?

TraderH4 wkrótce je przeanalizuje i wyjaśni.

W jaki sposób Anchor może utrzymać się na powierzchni, podczas gdy rentowność jest stale ujemna?

Po pierwsze, od teraz sprawy będą dość mętne, ale zachowaj spokój. W powyższych komentarzach i analizach TraderH4 celowo zignorował motywy pożyczkowe, które zastosował Anchor w formie bicia ANC. Teraz przeanalizujmy.

ANC to własny token zarządzania protokołem, który jest rozprowadzany wśród pożyczkobiorców w celu zachęcenia ich do dostarczania (a raczej zabezpieczenia) dochodowych aktywów do protokołu i otrzymywania pożyczek w gotówce. Na obecnym poziomie zwrot z wydobycia ANC dla pożyczkobiorców jest wyższy (16%) niż średnia roczna pożyczka procentowa (RRSO 12,7%). Innymi słowy, pożyczanie jest obecnie postrzegane zarówno jako strategia wydobywcza, jak i zakład oparty na cenie ANC.

Mining zachęca użytkowników do korzystania z protokołu i pośrednio przynosi korzyści ANC. Jednak ceną do zapłacenia jest silne rozwodnienie i presja sprzedaży, która wyrządziła wiele szkód obecnym posiadaczom ANC. Większość, jeśli nie wszystkie, systemy motywacyjne w zakresie płynności mają jedną wspólną cechę: nie są trwałe. Możesz już mieć iPhone'a lub prezent, jeśli otworzysz konto z aktualną kwotą w banku, może być miejsce, ale na pewno nie są to akcje banku.tam, ale okresowo!

Poza tym, że jest niezrównoważony i ma negatywny wpływ na posiadaczy ANC, z depozytami na poziomie 9 miliardów dolarów w porównaniu z całkowitymi pożyczkami na poziomie zaledwie 2,5 miliarda dolarów, to wyraźnie nie jest w porządku. . Dokumenty projektowe wskazują, że stopa depozytowa Anchor jest korygowana głównie poprzez dostosowanie stopy emisyjnej ANC do pożyczkobiorców. Na podstawie obecnej dynamiki przepływów pieniężnych można stwierdzić, że mechanizm sprzężenia zwrotnego nie zadziałał lub utrzymywane było zbyt wysokie oprocentowanie depozytów.

Kiedy wydobycie ANC nie wystarcza jako parametr przepływu środków pieniężnych, protokół opiera się na bezpośrednich dotacjach z jego rezerw. Niekoniecznie jest to zły pomysł, gdy rezerwa ma funkcję cyklicznego smarowania wokół długoterminowej trajektorii wzrostu protokołu, ale nie wtedy, gdy poleganie protokołu na rezerwie jest ustrukturyzowane.

Na początku lutego stało się jasne, jak niezrównoważony jest status quo. Co ciekawe, we wpisie na forum konta @nrmo zaproponowano rozwiązanie nierównowagi w dłuższej perspektywie poprzez ulepszony model pożyczania, natomiast zaproponowano utrzymanie stopy depozytowej na poziomie 19-20%.

W międzyczasie, za pośrednictwem nowo utworzonej Luna Foundation Guard (LFG), zaproponowano grant w wysokości 450 milionów dolarów. LFG powstało z wydarzenia pozyskania kapitału o wartości 1 miliarda USD poprzez prywatną sprzedaż tokenów prowadzoną przez Jump i 3AC, z udziałem wielu innych podmiotów. Ambicja UST Forex Reserve została stworzona poprzez pozyskanie kapitału i jest uważana za doskonałe w wartości nominalnej „cyfrowe złoto” – BTC, które działa jako czynnik stabilizujący i ostateczna rezerwa dla UST. W rzeczywistości niewiele spośród natywnych monet typu stablecoin sieci ma 1 miliard zabezpieczeń, aby je utrzymać. Jednak algorytmy, bez względu na to, jak dobre mogą być, nie wystarczą, aby zdobyć nasze bezwarunkowe zaufanie.

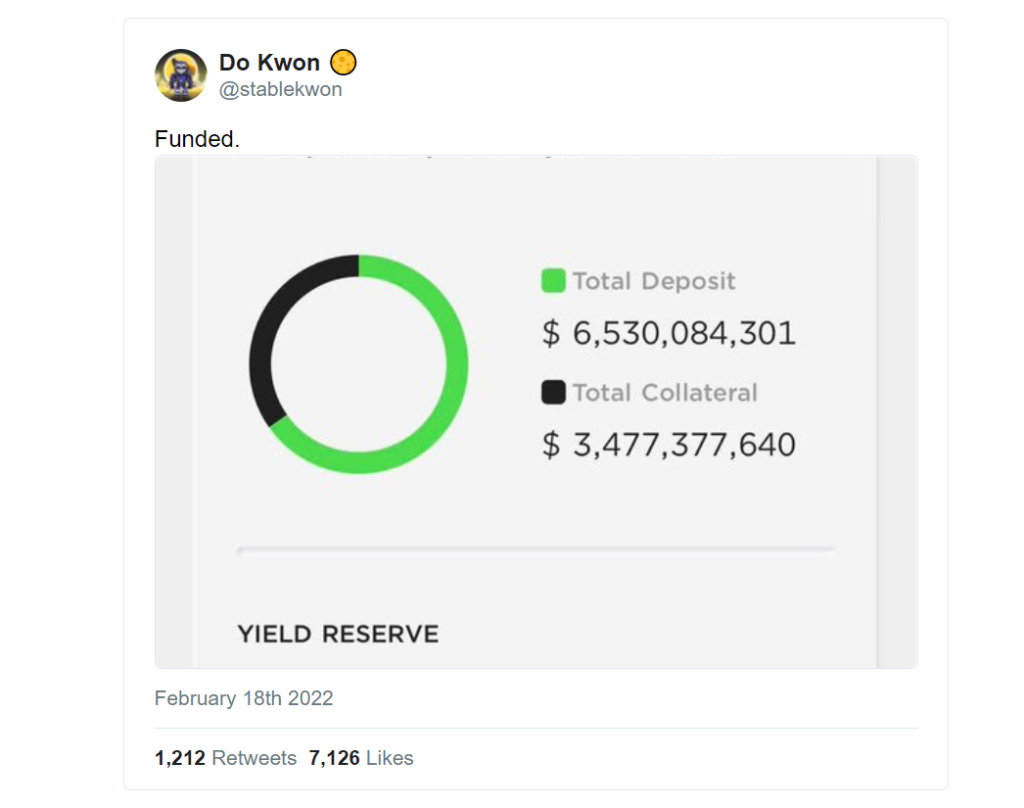

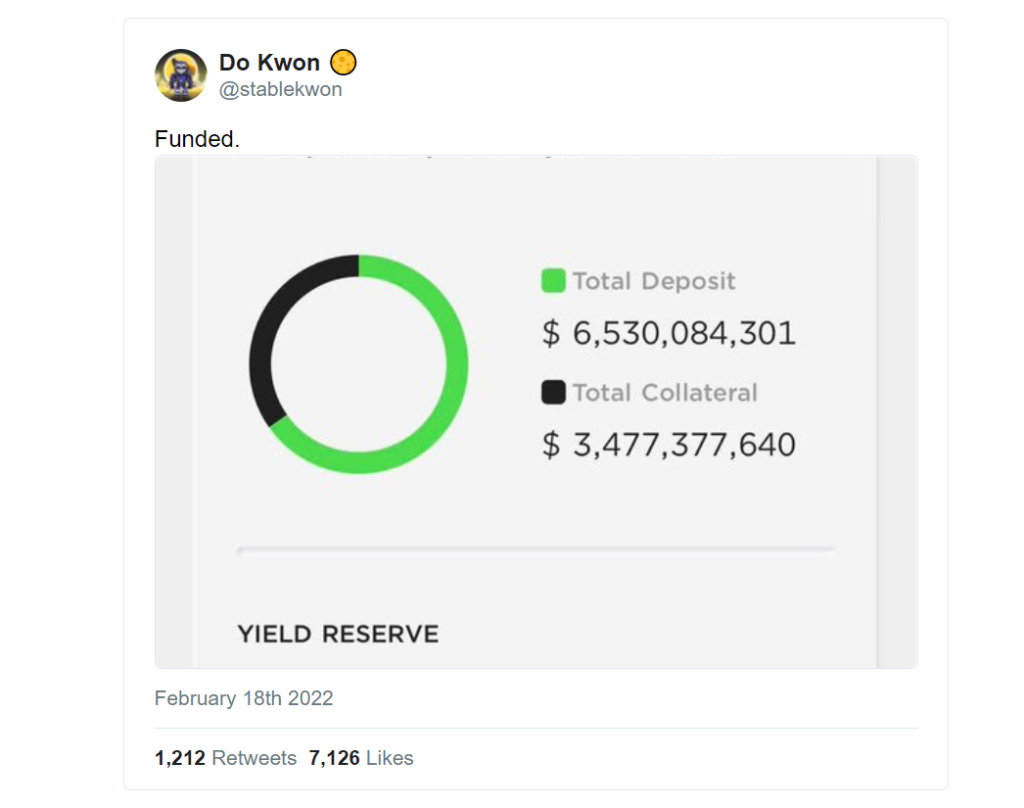

To nie są małe liczby i imponujące jest to, jak 20-procentowa kotwica głównego nurtu jest warta ponad 0,5 miliarda dolarów. Być może nie tylko pisarzowi nie podoba się ta propozycja. @Pedro_explore jest częstym komentatorem Anchor, który zdecydowanie sprzeciwia się wykorzystywaniu pierwotnie przydzielonych funduszy do poprawy zarządzania, bezpieczeństwa i zrównoważonego rozwoju ekosystemu Terra. Jeśli Kotwica zostanie uznana za zbyt dużą, by upaść, powiększanie jej bez rozwiązania jej problemów nie poprawi sytuacji. Jednym słowem, Anchor może rzeczywiście pozostać najpotężniejszą maszyną marketingową Terry, ale nikt nie może „wychowywać” tak efektownej maszyny zbyt długo. Jednak 18 lutego Do Kwon ogłosił zwiększenie funduszu rezerwowego o 450 milionów dolarów.

Ale gromadzenie kapitału to po prostu zwiększanie ilości pieniędzy i nie zmienia to trajektorii, na której podąża Anchor. Od daty refinansowania fundusz rezerwowy spadł z 510 mln USD do 450 mln USD w mniej niż miesiąc, a rentowność depozytów ponownie pozostała na niezmienionym poziomie.

Dlaczego Anchor jest tak odporny na siły rynkowe?

Nie można zaprzeczyć znaczeniu kotwicy dla rozległego ekosystemu Terry. W obiegu jest 14 miliardów USD UST, z czego 9 jest zdeponowanych w Anchor. Do tego powinniśmy dodać 150 milionów (50% z łącznej liczby 300 milionów) oferowanych do puli płynności ANC na protokole Astroport i na pewno są inne miejsca związane z Anchor. Nie ma wątpliwości, że Anchor jest dziś fundamentem Terry. W przyszłości może tak nie być w przypadku projektów takich jak Astroport, Prism, Mars, Mirror… ale ta przyszłość jeszcze nie nadeszła.

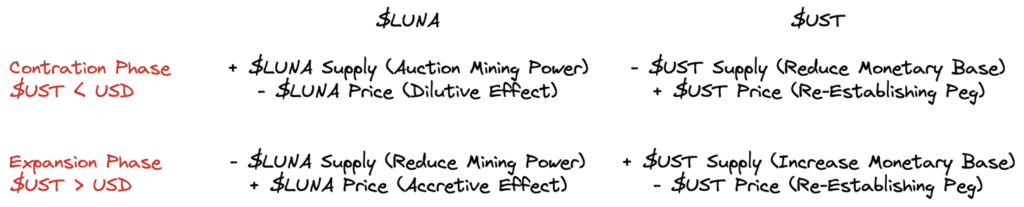

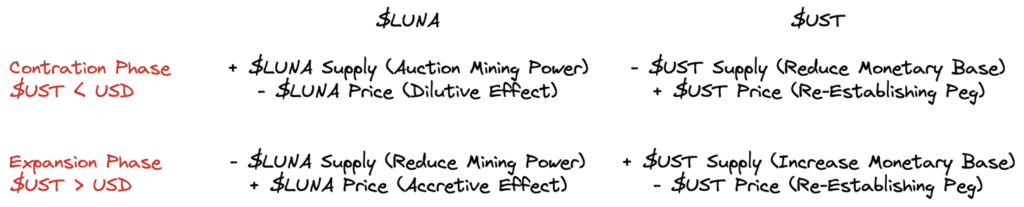

W zintegrowanym i przejrzystym systemie monetarnym Terra, LUNA i UST to dwa tokeny, które są ze sobą bezpośrednio połączone. Poza tym Terra jest również centrum finansowym w metaverse i wchodzi w interakcję z resztą tego wszechświata poprzez import i eksport przepływów kapitałowych, mechanizm ten dzieli się na dwie fazy:

- Faza skurczu → Kiedy dopływ pieniędzy spowalnia, UST znajduje się pod presją deprecjacji kursu walutowego, czemu system przeciwdziała, przyznając więcej mocy wydobywczej (próbując zachęcić więcej aktorów zewnętrznych do interakcji z kursem walutowym). Terra) i wykorzystać dochody na zakup i spalenie UST. Pod względem makroekonomicznym Terra chce zwiększyć udział czynników zewnętrznych w średnim okresie, jednocześnie wykorzystując wpływy do stabilizacji waluty w krótkim okresie, ale kosztem posiadaczy LUNA.

- Faza ekspansji → Wraz ze wzrostem napływu kapitału konwersja UST na USD może stać się droższa, a system zrównoważy to poprzez bicie większej liczby monet i wykorzystywanie tej monety do kupowania i spalania mocy wydobywczych, tj. tokenów LUNA. Pod względem makroekonomicznym Terra aktywnie powoduje inflację, która natychmiast obniża wartość waluty (reprezentującej siłę nabywczą gospodarki) i wykorzystuje obcą walutę do podnoszenia ceny LUNY. Jest to korzystne dla wszystkich.

Innymi słowy, Terra stale zmienia zmienność między UST (dług systemowy) a LUNA (kapitał systemowy). Jedna strona będzie działać jako rezerwa zaopatrzenia dla drugiej i obie przetrwają. LUNA nie wytrzyma silnych odpływów UST, jeśli rentowność depozytów Anchor spadnie, ponieważ straci ostateczną stabilność swojej ceny. Ekosystem Terra potrzebuje Kotwicy.

streszczenie

Trzeba się zgodzić, że interesy posiadaczy LUNA nie są w pełni zgodne z interesami frakcji ANC. Chyba że oczywiście założymy, że co pół roku jakiś aniołek wpompuje w rezerwy Anchor pół miliarda dolarów (i rośnie), dofinansowując tym samym raty.

Jednak wróciliśmy do punktu wyjścia: konflikt interesów między inwestorami, posiadaczami tokenów, handlowcami, deponentami, górnikami, entuzjastami, budowniczymi kotwic i programistami Terra. Być może nic się znacząco nie zmieniło, ale po tym artykule możliwe, że niektóre perspektywy się zmieniły. Teraz możemy wyraźnie zobaczyć wiele aspektów projektu Anchor w szczególności i ogólnie ekosystemu Terra, a nawet duży i zróżnicowany rynek Crypto. Jedyne, co musimy teraz zrobić, to uważnie obserwować ruch platformy.