Pasywne inwestowanie w formie Yield Farming nie jest daleko od inwestorów kryptowalutowych. Z pewnością inwestorzy znają projekty na dużą skalę, takie jak: Yearn.Finance, Curve Finance, Synthetix, Maker DAO itp. Czy zastanawiałeś się więc kiedyś, jak wygląda model działania Yield Farming? Aby lepiej zrozumieć ten model, dzisiaj TraderH4 przeanalizuje model operacyjny Inverse Finance – jednego z protokołów tworzenia Yields na stablecoinach, a następnie będzie kontynuował inwestowanie tych Yieldów w określone aktywa. .

Kilka informacji, które musisz wiedzieć o Inverse Finance

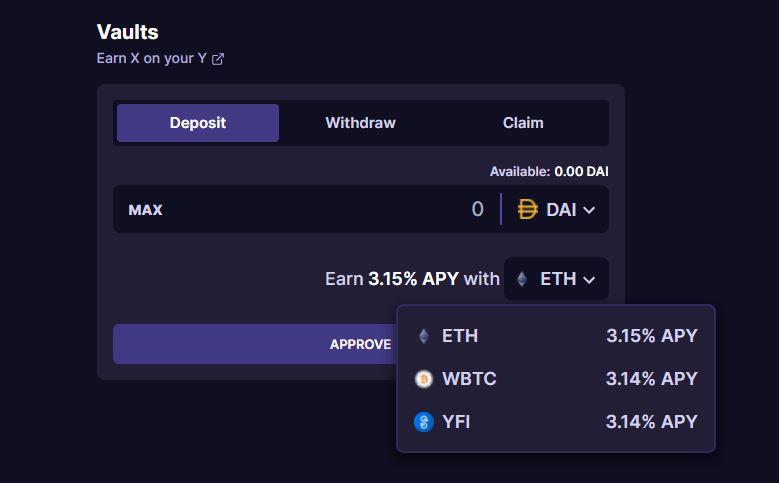

Inverse.finance to zdecentralizowany zestaw narzędzi finansowych bez uprawnień, zarządzany przez Inverse DAO – zdecentralizowaną, autonomiczną organizację zbudowaną na platformie Ethereum . Aby ułatwić zrozumienie, Inverse.finance to protokół, który zapewnia pasywne rozwiązanie inwestycyjne poprzez tworzenie Yields na Stablecoinach, czyli zgodnie z modelem „Zarabiaj X na swoim Y”, podobnie jak wysyłanie DAI w celu otrzymania odsetek. moneta ETH.

Czytaj więcej: Co to jest Yield Farming? Rola Yield Farming w rewolucji DeFi.

Główne produkty Inverse.finance to Anchor , DOLA i DCA Vaults:

Anchor to rynek walutowy, zagregowany protokół aktywów, który umożliwia pożyczanie i pożyczanie.

DOLA to moneta stabilna, utworzona przy użyciu innych aktywów na Anchor jako zabezpieczenie i może również używać DOLA jako zabezpieczenia do pożyczania innych aktywów na Anchor, podobnie jak moneta DAI MakerDAO.

DCA Vaults pozwala na uśrednianie ceny tokenów, czyli zamiast kupować dużą ilość tokenów po jednej cenie i trzymać niezależnie od wahań ceny tokena, mechanizm DCA firmy Inverse.finance umożliwia kupowanie na raty, jeśli cena spadnie, więcej będzie zakupione. Zwiększy to Twoje zasoby tokenów bez presji all-in za jedną cenę.

Czytaj więcej: Wzrost stablecoinów może stanowić zagrożenie dla rynków kredytowych.

Model działania Inverse.finance (INV)

Model operacyjny Inverse.finance będzie się obracał wokół 2 głównych komponentów, w tym produktów Inverse DAO i Inverse.finance (Anchor, DOLA, DCA Vault)

Funkcja odwróconego noża

Inverse DAO, jako zdecentralizowana, autonomiczna organizacja, będzie zarządzać produktami Inserve.finance i Anchor, DOLA, DCA Vault poprzez głosowanie on-chain na platformie Ethereum, gdzie posiadacze INV są głosującymi lub zwolennikami.

Aktywność odbywa się w DCA Vault

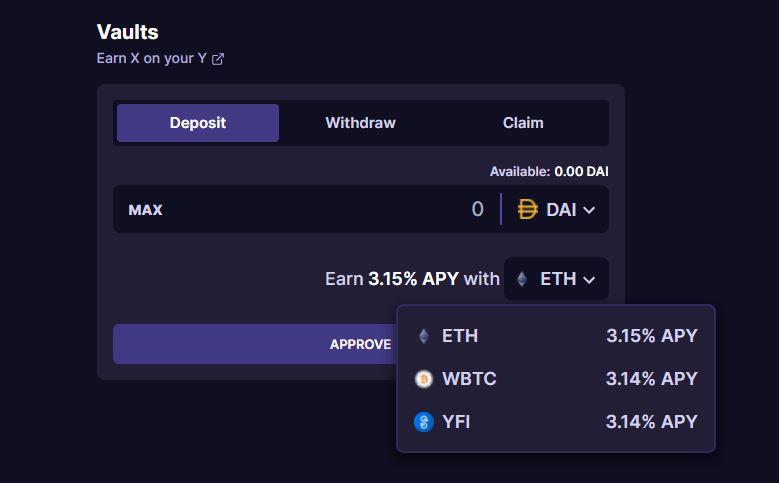

Idea DCA Vault wywodzi się z modelu „Zarabiaj X na swoim Y”, co oznacza, że użytkownicy będą inwestować swoje Stablecoiny w strategie zysku i stosować model strategii DCA (Dollar cost averaging), aby uzyskać zyski. (obecnie projekt umożliwia zakup 3 tokenów, ETH, WBTC, YFI oraz zdeponowanych stablecoinów DAI i USDC). Inverse.finance (INV) wdraża 4 strategie, jak pokazano na poniższym obrazku.

Zarabiaj X na swoich strategiach Y na Inverse.finance. Źródło: Inverse.finance.

Przeczytaj więcej: Ampleforth On-chain Data Analysis (AMPL) – Jaki jest popyt na algorytmiczne monety Stablecoins?

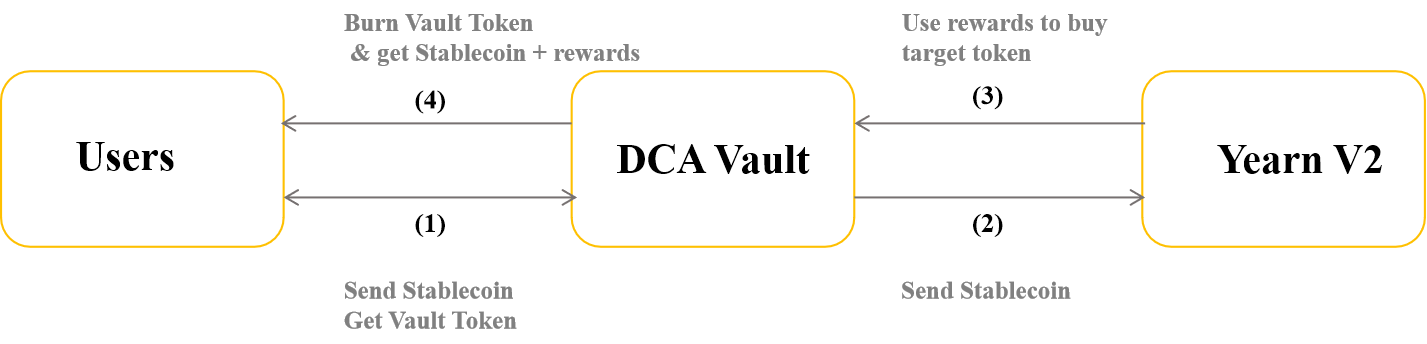

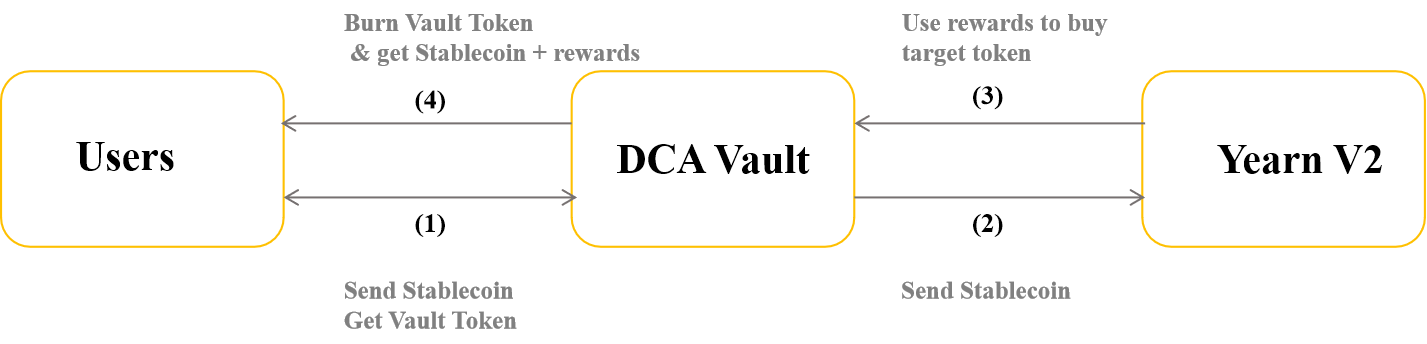

Model DCA Vault działa w 4 krokach w następujący sposób:

Krok 1: Inwestorzy wpłacają monety Stablecoins (DAI, USDC) do DCA Vault i otrzymują z powrotem tokeny Vault w stosunku 1:1.

Krok 2: Stablecoins inwestora zostaną wysłane do Yearn V2 odpowiadające wcześniej zdeponowanemu skarbcowi i zaczną przynosić zyski.

Krok 3: Nagrody za zysk właśnie zarobione w kroku 2 będą automatycznie kupować docelowe tokeny na AMM ( raz dziennie), a mianowicie krypto-aktywa, takie jak: ETH, WBTC, YFI.

Krok 4: Kiedy inwestor wypłaci swój Stablecoin, tokeny Vault otrzymane w kroku 1 zostaną spalone (Burn), a inwestor otrzyma z powrotem cały wcześniej zdeponowany stablecoin wraz z wypracowanym zyskiem w postaci tokenów docelowych (ETH, WBTC lub YFI).

Szczegóły przedstawiono na poniższym rysunku:

Model DCA Vault działa w 4 krokach

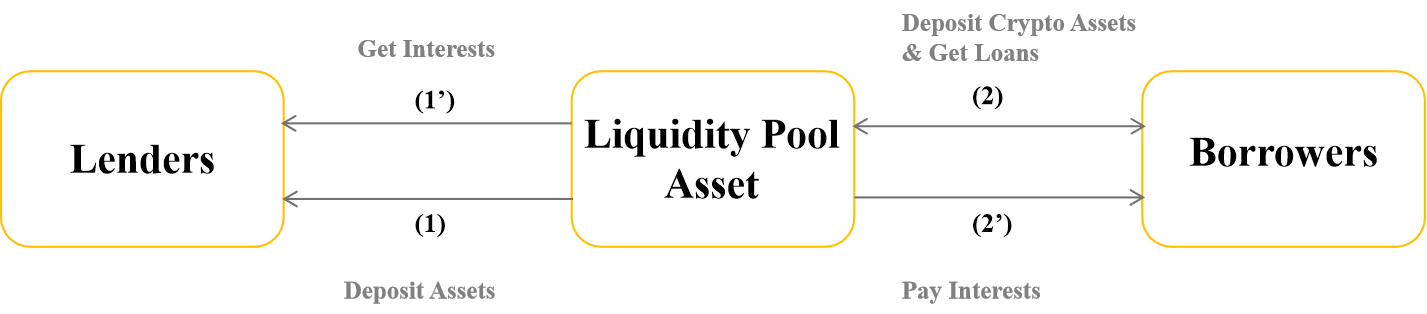

Czynności odbywające się w bankowości Anchor

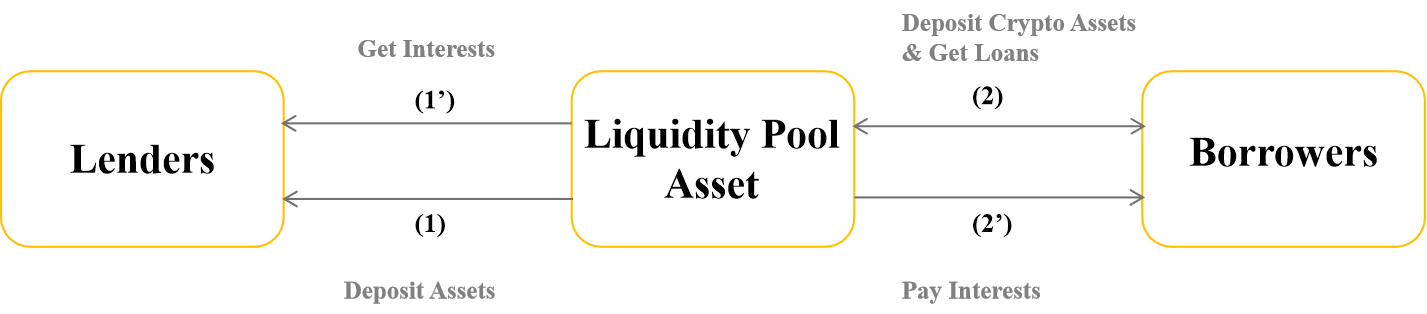

Anchor to rynek pieniężny, a także syntetyczny protokół aktywów podobny do Compound, który pozwala użytkownikom pożyczać i pożyczać na platformie.

Uczestnikami Anchor są: aktywa puli płynności (LP) (rozumiane po prostu jako pula płynności), pożyczkodawcy (pożyczkodawca) i pożyczkobiorcy (pożyczkobiorcy).

Mechanizm działania podsumuję w następujących 2 krokach:

Krok 1: Pożyczkodawca przeniesie aktywa kryptograficzne zabezpieczone Inserve.finance do puli płynności i otrzyma w zamian odsetki.

Krok 2: Pożyczkobiorcy zdeponują swoje aktywa kryptograficzne w puli płynności jako zabezpieczenie, a pożyczając potrzebne im tokeny z puli, zapłacą odsetki. Odsetki naliczane są automatycznie w zależności od popytu i podaży każdej klasy aktywów w Puli.

W Anchor pojawiła się nowa kryptowaluta DOLA, DOLA będzie pierwszym stablecoinem wyemitowanym przez Anchor. Inwestorzy mogą używać DOLA jako zabezpieczenia do pożyczania innych aktywów kryptograficznych i odwrotnie. Cena DOLA jest powiązana z DAI (stała na poziomie 1 USD), inwestorzy mogą zdeponować DAI i wykorzystać DAI jako zabezpieczenie do generowania DOLA.

Szczegóły przedstawiono na poniższym rysunku:

Mechanizm działania Anchor Banking

Niektóre aktywa kryptograficzne Inverse.finance dla pożyczkodawców, takie jak: INV, WBTC, Dola, ETH, YFI, Sushi itp.

Aktywa kryptograficzne Inverse.finance dla pożyczkodawców. Źródło: Inverse.finance

Niektóre aktywa kryptograficzne Inverse.finance są dostępne dla pożyczkobiorców (pożyczkobiorców) jako zabezpieczenie, takie jak: INV, Dola, ETH, YFI, Sushi itp.

Aktywa kryptograficzne Inverse.finance dla pożyczkobiorców. Źródło: Inverse.finance.

Czy model działania Inverse.finance ma potencjał?

Można powiedzieć, że Yearn.finance otworzył wielkie pole Yield Farmingu dla rynku kryptowalut, sam Yearn.finance również stworzył niemałą niespodziankę dla inwestorów, gdy cena YFI przekroczyła BTC i została nazwana BTC DeFi Market . Dzięki propozycji Yearn.finance, aby Inverse.finance zintegrowała skarbce Yearn V2 Vault z Inverse Finance Vaults, stworzyła dostępny kapitał i wzmocniła Inverse.finance od samego początku.

Z drugiej strony większość projektów, takich jak Compound, MakerDAO, Synthetix itp. Zapewnia zabezpieczenie aktywów kryptograficznych do pożyczenia, innymi słowy pożycza na zabezpieczenie, ryzyko polega na tym, że cena aktywów Jeśli token zabezpieczenia inwestora spadnie głęboko, to aktywo zostanie zlikwidowany. Aby rozwiązać ten problem, MakerDAO stworzyło stablecoin DAI, aby zabezpieczyć aktywa pożyczkobiorców przed tym ryzykiem. Oznacza to, że kiedy pożyczkobiorca zdeponuje zabezpieczenie w Vault MakerDAO, otrzyma z powrotem kwotę DAI odpowiadającą zabezpieczeniu, kiedy spłaci pożyczone DAI dla systemu, otrzyma z powrotem cały składnik aktywów. Uległo zmianie. Jednak DAI nie będzie mógł pożyczać aktywów od MakerDAO.

Dlatego Inverse.finance wymyśliło rozwiązanie, które łączy kredyt kryptograficzny z dostępnym źródłem kapitału, co zwiększy efektywność kapitału. Specjalnie zintegrowani w tej samej puli na Anchor, inwestorzy mogą wykorzystywać aktywa kryptograficzne obsługiwane przez Inverse.finance, aby osiągać zyski na wiele sposobów: czerpać zyski z przeniesienia aktywów zdeponowanych w Vault w celu pożyczenia lub pożyczenia DOLA, ale użyj tego numeru DOLA służyć dowolnemu celowi, w dowolnym miejscu, który inwestorzy chcą nawet wykorzystać jako zabezpieczenie pożyczki innej nieruchomości. Jak widać, rozwiązanie, które Inverse.finance oferuje inwestorom, może zarówno tworzyć pasywny dochód, jak i optymalizować własny kapitał. Czy zdaniem czytelników Inverse.finance naprawdę ma potencjał?

Czytaj więcej: Protokół Aave (AAVE) On-chain Data Analytics – Co dane mówią o przyszłości projektu?

Epilog

Powyżej znajdują się informacje o modelu operacyjnym Inverse.finance z wielu źródeł, które TraderH4 syntetyzuje i bada dla czytelników. Mamy nadzieję, że pomożemy Ci lepiej zrozumieć projekt i model działania typowej Yield Farming, takiej jak Inverse.finance.

Czy rozwiązanie, które Inverse.finance wnosi na rynek finansowy kryptowalut, ma naprawdę potencjał? Porozmawiaj z nami w Telegram Group TraderH4. I nie zapomnij odwiedzić strony internetowej TraderH4, aby szybko zaktualizować nadchodzące wydarzenia związane z projektem. Do zobaczenia ponownie w kolejnym numerze „Aktywnej Analizy Modeli” TraderH4.

Uwaga: Wszystkie informacje zawarte w tym artykule mają na celu dostarczenie czytelnikom najnowszych informacji na rynku i nie należy ich traktować jako porad inwestycyjnych. Mamy nadzieję, że przed podjęciem decyzji inwestycyjnej dokładnie zapoznali się Państwo z powyższymi informacjami.