Co to jest DeFi 2.0? Dlaczego DeFi 2.0 jest możliwą alternatywą dla całego obecnego DeFi? Co dla nas przygotować na ten kolejny mega trend?

Słowo kluczowe „DeFi 2.0” pojawiło się ostatnio jako fenomen z ogromnym wzrostem niektórych tokenów, takich jak OHM, SPELL,... Czym więc jest DeFi 2.0? Dlaczego DeFi 2.0 jest możliwą alternatywą dla całego obecnego DeFi? Co dla nas przygotować?

Co to jest DeFi 2.0?

DeFi 2.0 to ulepszona wersja DeFi , która próbuje naprawić istniejące słabości i wykorzystać mocne strony obecnego DeFi, co może otworzyć jeszcze bardziej obiecujące możliwości dla użytkowników.

Dzięki rozwojowi technologii Blockchain, Decentralized Finance (DeFi) umożliwia ludziom dostęp do zdecentralizowanych aplikacji i korzystanie z nich w dowolnym miejscu i czasie, bez bycia pod kontrolą jakiegokolwiek podmiotu lub organizacji.

Niemniej jednak nadal ma wiele słabości, dlatego DeFi 2.0 jest obowiązkowym uzupełnieniem.

Istniejące ograniczenia DeFi

Zanim przejdziemy do rozwiązań, które DeFi 2.0 stara się zapewnić, musimy przyznać się do problemów, które próbuje rozwiązać. Kilka oczywistych ograniczeń to:

- Skalowalność: wysokie opłaty za gaz, długi czas oczekiwania ⇒ źle wpływają na wrażenia użytkowników.

- Płynność: Płynność jest jak „krew” każdego rynku. W DeFi nadal pozostaje niski.

- Centralizacja: pomimo tego, że jest to „zdecentralizowane finanse”, większość istniejących Dappów jest nadal scentralizowana.

- Bezpieczeństwo: DeFi zawiera ogromne podstawowe zagrożenia, podczas gdy bezpieczeństwo jest nadal w większości niezauważane.

- Atak Oracle: DeFi w dużym stopniu opiera się na Oracle . Jednak wciąż istnieją projekty, które nie rozumieją ich znaczenia i odmawiają integracji z godną zaufania Oracle. W rezultacie zaatakowano szeroką gamę protokołów, które musiały zrekompensować straty.

- Efektywność kapitałowa: Postęp technologiczny zwiększył efektywność kapitałową, ale nadal istnieje ogromna ilość aktywów, które nie są optymalnie wykorzystywane.

DeFi 2.0 - Rozwiązanie na przeszkody DeFi

W rzeczywistości DeFi 2.0 rozpoczęło się, ponieważ użytkownicy i projekty zdali sobie sprawę z ograniczeń DeFi, co doprowadziło do opracowania odpowiednich rozwiązań. Każde rozwiązanie dla każdej przeszkody stworzyło niewielkie wzrostowe trendy rynkowe, których rynek naprawdę potrzebuje.

Przyjrzyjmy się teraz rozwiązaniom, które przyczyniły się do rozwoju DeFi 2.0.

Skalowalność — warstwa 1, warstwa 2

Dla użytkowników DeFi, zwłaszcza nowicjuszy, interakcja z siecią Ethereum była poważną przeszkodą. Wysokie opłaty za gaz i długi czas oczekiwania uniemożliwiły większości użytkowników korzystanie z DeFi.

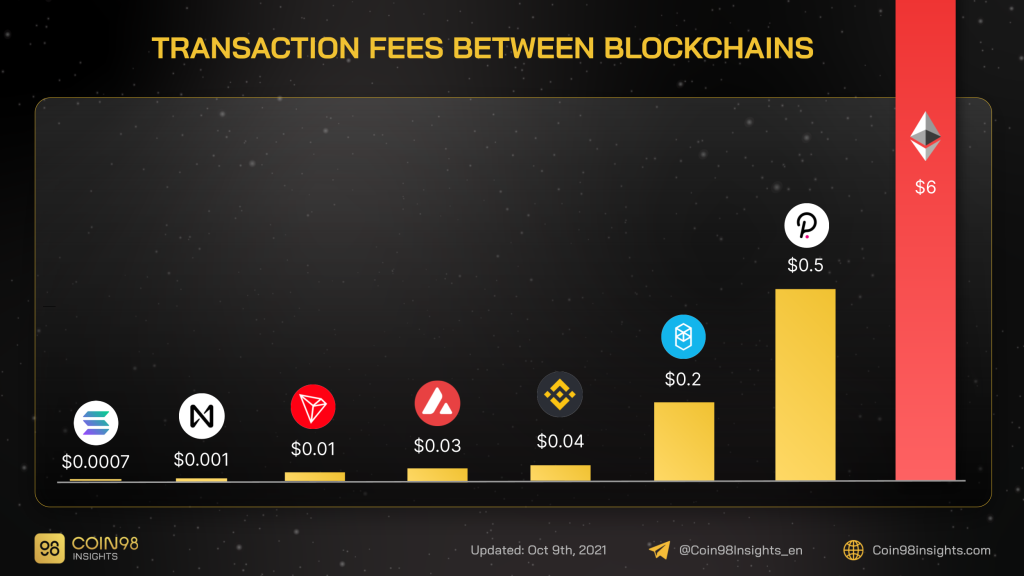

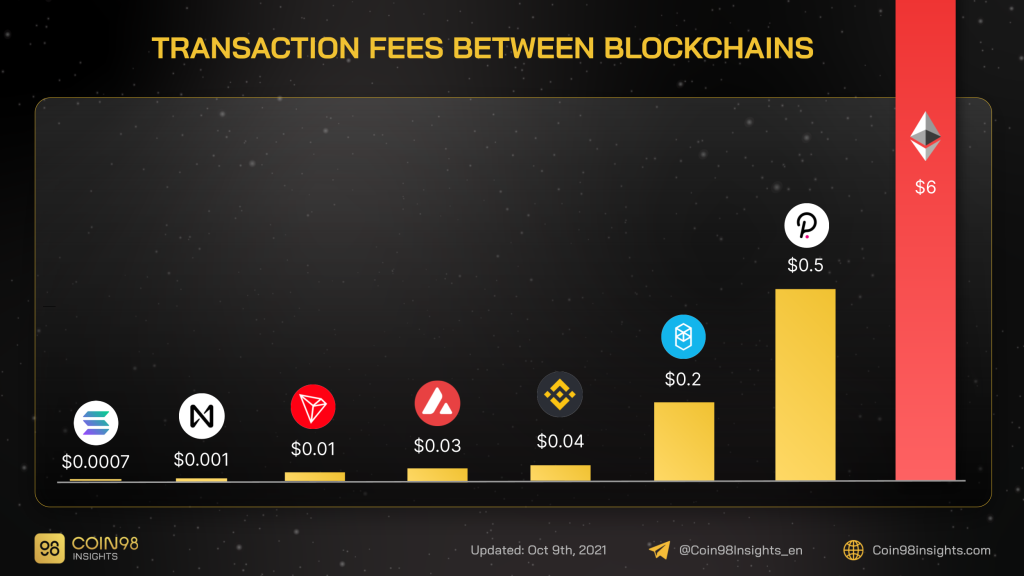

Opłaty transakcyjne różnych łańcuchów bloków.

Jednocześnie DeFi oferuje szeroki wachlarz możliwości, dzięki czemu jest niezwykle atrakcyjna. Pojawia się więc pytanie: w jaki sposób użytkownicy mogą doświadczyć DeFi bez konieczności stawiania czoła problemom ze skalowalnością Ethereum?

⇒ Powstanie innej warstwy-1.

Nie było przypadkowe, że przepływy pieniężne trafiły do BSC, Polygon i Solana, które są niektórymi blockchainami, które mogą zapewnić to, czego użytkownicy najbardziej potrzebują. Rozwiązania problemu skalowalności będą prawdopodobnie katalizatorem kolejnej fali rynkowej.

Płynność - Dochody

Aby rozwiązać problem płynności lub innymi słowy, aby przyciągnąć więcej użytkowników i kapitału na rynek DeFi, najprostszym podejściem jest pomoc w osiąganiu zysków. Od projektów z 10-krotnym, 100-krotnym zwrotem z inwestycji, po farmy z tysiącami RRSO lub zrzuty warte tysiące dolarów... wszystko to przyczynia się do wdrażania nowych użytkowników i zwiększania płynności rynku.

Czy dołączyłeś do rynku Crypto z jednego z tych powodów?

Centralizacja - DAO

Zacznijmy od przypadku Uniswap . Projekt przedstawił propozycję sprzedaży tokenów UNI o wartości 20 milionów dolarów w celu stworzenia „Funduszu Edukacyjnego DeFi”. Jednak godne uwagi jest to, że społeczność Uniswap była całkowicie utrzymywana w ciemności do ostatniego dnia. Bez względu na to, jak społeczność zareagowała w tym momencie, liczba głosów „tak” była przytłaczająca. To pokazało, jak scentralizowane było zarządzanie Uniswap.

Oprócz tego, że ludzie przychodzą do DeFi, aby czerpać zyski, dołączają również do DeFi, aby dążyć do wolności i być niezależnymi od stron trzecich. Niemniej jednak wiele protokołów DeFi jest nadal silnie kontrolowanych przez grupę, co prowadzi do utraty wiary wśród użytkowników DeFi.

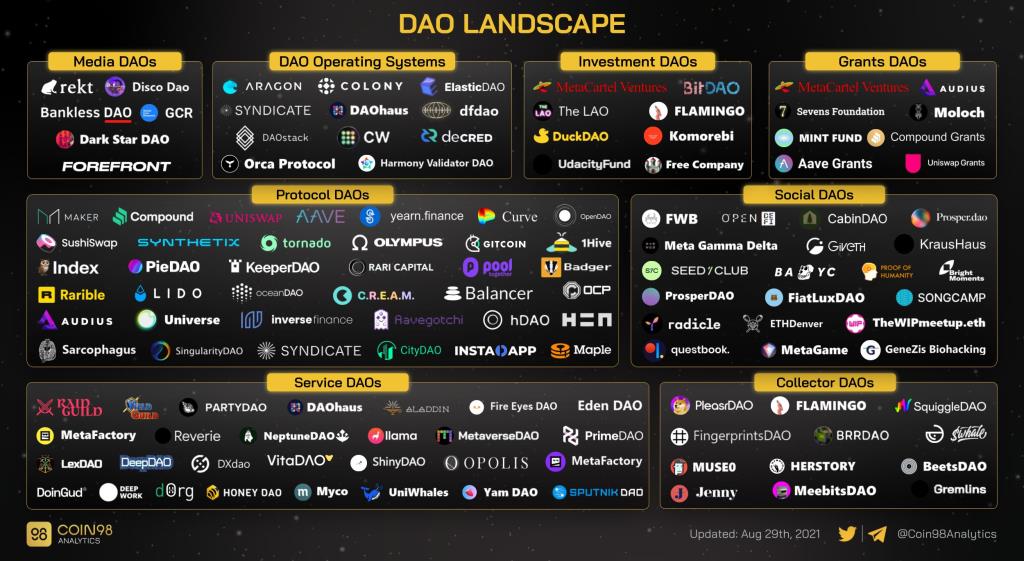

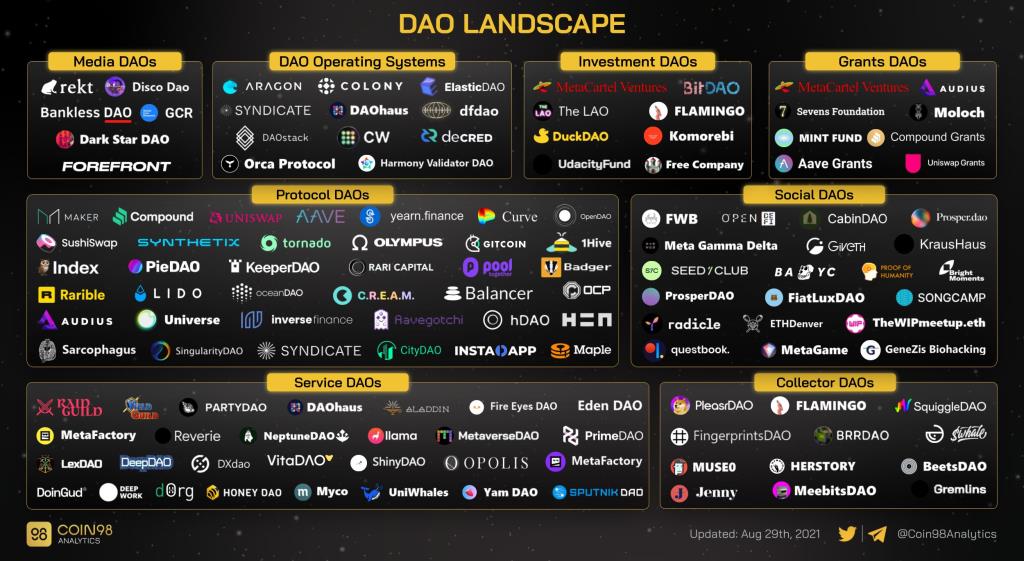

Aby rozwiązać tę sytuację, projekty DeFi mają tendencję do stawiania aspektu zdecentralizowanego na pierwszym miejscu. DAO (Decentralized Autonomous Organisation) – gdzie każdy ma prawo do głosowania nad rozwojem projektu, w ostatnim czasie bardzo się rozrosła.

Krajobraz DAO.

Efektywność kapitałowa - kolejne zainteresowanie

DeFi rozwija się niezwykle szybko. W chwili pisania tego tekstu TVL (całkowita zablokowana wartość) w DeFi wzrosła do 217 miliardów dolarów i nadal rośnie.

Niemniej jednak główną przeszkodą DeFi jest to, że większość tych aktywów pozostaje statyczna i nieużywana. Na przykład:

- AMM : Chociaż AMM jest „pulą płynności” DeFi i przyciąga ogromną ilość TVL, większość z nich nie jest wykorzystywana. Wynika to z konstrukcji AMM, która uniemożliwia skoncentrowanie płynności.

- Pożyczki: Posiadają niski wskaźnik wykorzystania, czyli innymi słowy, pożyczkodawców jest znacznie więcej niż pożyczkobiorców.

- Agregator: Użytkownicy po zdeponowaniu aktywów w protokołach Agregatora i otrzymaniu Agtokenów nie mogą używać tych tokenów w innym miejscu.

- I wiele innych czynników, które prowadzą do nieoptymalnego wykorzystania aktywów: obecny model rolnictwa, aktywa nie są deponowane w optymalnych pulach,...

Z tych problemów wiele projektów zaczęło rozwijać odpowiednie projekty, takie jak Olympus DAO (OHM) czy Abracadabra (SPELL),… który powoli staje się katalizatorem kolejnej fali branży Capital Efficiency.

Efektywność kapitałowa i możliwość modernizacji całego DeFi

Nie jest tak znikąd, że wspomniałem o Capital Efficiency jako o początku kolejnej fali rynkowej i pojawiły się jasne dowody na poparcie tej tezy.

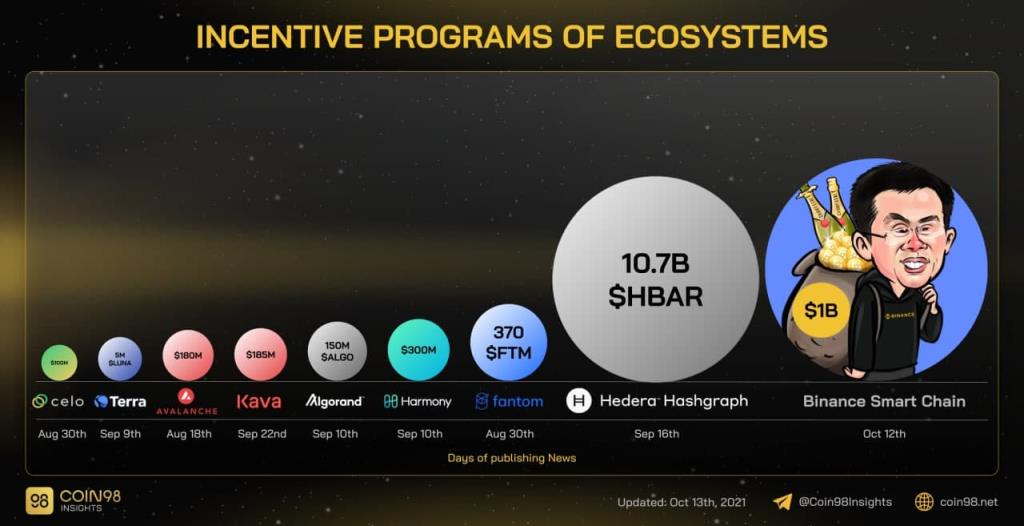

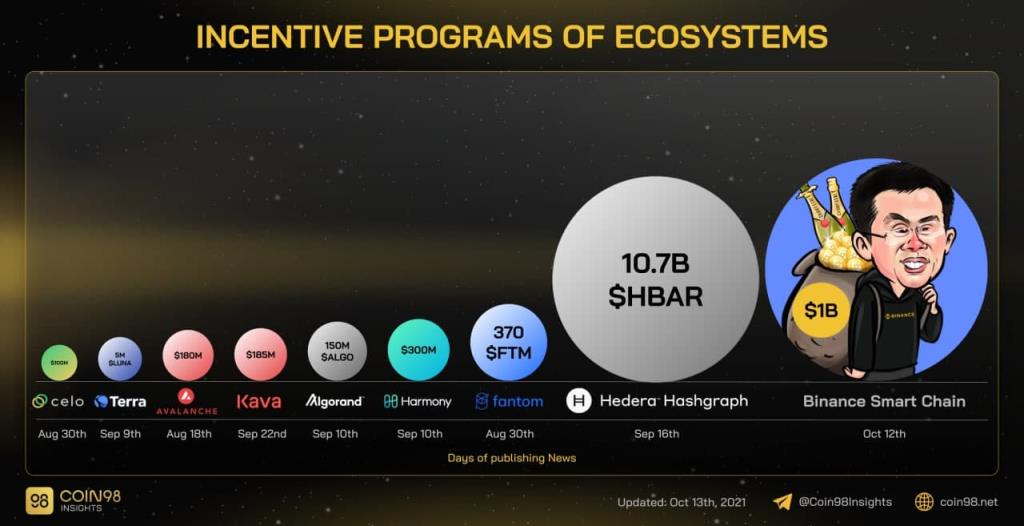

Wlewa się zbyt dużo pieniędzy: Ekosystemy nieustannie ogłaszają swój Fundusz Ekosystemowy, aby stymulować wzrost ekosystemu. Wcześniej czy później te pieniądze trzeba będzie wykorzystać i wykorzystać. Oprócz wydatków na projekty mające na celu rozwój ich produktów, duża kwota zostanie również wykorzystana jako zachęta do przyciągnięcia większej liczby użytkowników do ekosystemu.

Programy motywacyjne różnych ekosystemów.

Ograniczenie wydobywania płynności: wydobywanie płynności musiało być powszechnie uznawane przez użytkowników DeFi; po uruchomieniu projektu zwykle istnieje program do wydobywania płynności, aby załadować płynność i bazę użytkowników projektu. Stał się jednak „mieczem obosiecznym”, ponieważ program Liquidity Mining może przyciągnąć nowych użytkowników i aktywa tylko w krótkim okresie, co kończy się w sytuacji: spada RRSO ⇒ Rolnicy zrzucają tokeny ⇒ Przepływ gotówki się oddala.

Biorąc pod uwagę tę słabość, jest to obecnie najczęściej używany model zarówno przez istniejące, jak i nowe protokoły DeFi. Zjawisko to spowodowało niezdrowy przepływ środków pieniężnych, gdy użytkownicy skupiają się wyłącznie na rolnictwie ⇒ dumpingu ⇒ rolnictwie ⇒ dumpingu, bez zamiaru przyczyniania się do rozwoju projektu.

Zbyt poważnie traktuje się TVL: Powodem powyższej okoliczności jest to, że indeks TVL jest przeceniany jako standard. Większość użytkowników zwraca uwagę tylko na TVL, nie rozumiejąc, że sposób, w jaki TVL może zostać przekształcony w przychody, to inna historia.

⇒ Wprowadzono innowacyjne produkty, które wykazują dobre wyniki.

Projekty skupiające się na efektywności kapitałowej umożliwią DeFi:

- Optymalizuj TVL: Pozwól na maksymalne wykorzystanie zdeponowanych aktywów.

- Tworzenie zdrowych przepływów pieniężnych: Z przykładu Olympus DAO (wspomnianego poniżej) zapobieganie niezdrowym przepływom pieniężnym sprawi, że projekty będą się rozwijać w sposób bardziej zrównoważony i przyjmą więcej zwolenników.

Przygotuj się na DeFi 2.0 z nadchodzącą ogromną falą

Mam nadzieję, że powyższe informacje pomogły Wam zrozumieć, na czym polega DeFi 2.0 i któremu sektorowi poświęci się najwięcej uwagi, a także przepływy pieniężne w najbliższej przyszłości. Projekty ukierunkowane na Efektywność Kapitałową z dużym prawdopodobieństwem stworzą nowy standard dla rynku, dlatego musimy przygotować niezbędną wiedzę, aby zaadaptować tę falę rynkową.

Przyjrzyj się efektywności kapitałowej podczas skanowania projektów

Zamiast skupiać się wyłącznie na TVL, powinniśmy również zwrócić uwagę na to, w jaki sposób projekt wykorzystuje ten TVL. Każdy model będzie miał inny sposób optymalizacji TVL i będzie to dla nas kluczowe kryterium.

Na przykład: W przypadku AMM możemy ocenić ich efektywność kapitałową za pomocą stosunku Wolumen Obrotu/TVL. Dzięki protokołom kredytowym możemy ocenić ich efektywność kapitałową na podstawie stosunku Zaległej pożyczki/TVL,...

Pionierzy w poprawie efektywności kapitałowej

Jak wspomniano powyżej, każdy projekt będzie miał inne podejście do maksymalizacji wykorzystania kapitału. Wymienię niektóre z najwybitniejszych nazwisk i model, który stosują:

- Uniswap v3 (UNI): Pierwszy AMM, który stworzył model Skoncentrowanej Płynności, mnożący Efektywność Kapitałową zapewniającą płynność.

- Olympus DAO (OHM): Mechanizm zamiany tokenów LP na obligacje, zmniejszający częstotliwość występowania farmy i zrzutów oraz tworzący trwałą płynność.

- Abracadabra (SPELL): Zezwól na używanie tokenów zysku (yvYFI, yvUSDC, xSUSHI,...) jako zabezpieczenia pożyczki stablecoin MIM, otwierając nowy rynek pożyczek.

- Tokemak (TOKE): Zmniejsz nietrwałą stratę, ponieważ protokół działa jako animator rynku i steruje płynnością.

- Curve (CRV) + Convex (CVX): Zastosuj motywację + teorię gier, aby kierować zarządzaniem w pozytywny sposób + zoptymalizować ogromną płynność Curve.

- Popsicle Finance (ICE): Pomóż użytkownikom efektywniej zarządzać płynnością.

- I dużo więcej rozwijających się projektów.

Jak widać, istnieje wiele sposobów na poprawę efektywności kapitałowej. Dlatego naszym zadaniem jest wyszukiwanie projektów w tym sektorze i ocena ich realizacji.

Przewiduj trend DeFi 2.0

Oto niektóre z moich przewidywań dotyczących DeFi 2.0:

- Projekty pracujące nad Capital Efficiency stworzą nowy standard na rynku, a korzystanie z TVL stanie się równie ważne jak TVL.

- Ogólnie rzecz biorąc, nie było zbyt wielu skutecznych modeli, co jest naszą szansą. Sukces projektów takich jak OHM, SPELL,... będzie uważany za katalizator, który pobudzi kolejną falę rynkową i wyniesie efektywność kapitałową użytkowników na wyższy poziom.

- Istnieje duża szansa, że topowe projekty utrzymają się, ponieważ mogą zoptymalizować źródła płynności i zapobiec sytuacji, w której użytkownicy wycofują aktywa.

- Wiele innowacji powstanie, gdy zostaną one połączone, podobnie jak obecne DeFi.

- Efektywność Kapitałowa to tylko gałąź DeFi 2.0, więc w innych branżach będą kolejne fale rynkowe. Fale te niekoniecznie są ograniczone do 1 (fala Warstwy 2 może nadejść po fali Warstwy 1) i niekoniecznie zachodzą w tym samym czasie.

Wniosek

Ułożenie wszystkich puzzli może dać nam ogólną perspektywę i przewidywania tego, co może nastąpić dalej.

Mam nadzieję, że pomogło ci to w uzyskaniu bardziej wartościowych informacji na temat DeFi 2.0 i zrozumieniu, czego potrzebujesz, aby przygotować się na następną falę rynkową.

Jeśli chcesz dowiedzieć się więcej na ten temat, zostaw komentarz poniżej i dołącz do społeczności Coin98 w celu dalszej dyskusji!