Jak korzystać z Raydium Exchange (RAY): przewodnik krok po kroku

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

Co to jest wartość kontrolowana protokołem (PCV)? Jak idzie kwestia płynności w DeFi? Jak PCV rozwiąże ten problem z płatnościami?

W tym artykule przedstawię, czym jest wartość kontrolowana protokołem (PCV) i kilka sposobów zastosowania PCV do rozwiązania problemu płynności w DeFi.

Płynność w DeFi i wydobyciu płynności

Osobiście postrzegam DeFi jako jeden z głównych czynników napędzających eksplozję rynku Crypto latem 2020 roku.

Dzięki DeFi każdy na świecie może wpłacać, handlować, pożyczać i pożyczać aktywa na blockchainie, korzystając z portfeli niepoufnych, bez potrzeby korzystania z banku lub pośrednika zewnętrznego. W razie potrzeby mogą badać bardziej zaawansowane operacje finansowe, takie jak transakcje lewarowane, produkty strukturyzowane, aktywa syntetyczne, animowanie rynku i inne, zachowując pełną kontrolę nad swoimi aktywami.

Zazwyczaj protokoły DeFi zazwyczaj spełniają dwa główne kryteria: „Bez uprawnień ” i „ Przezroczysty ”:

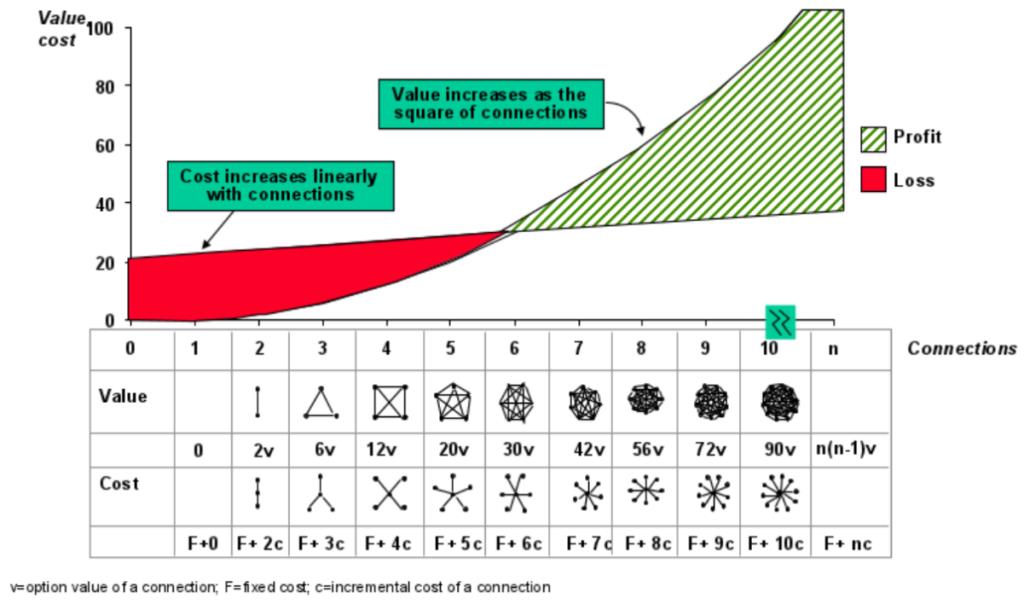

Chociaż protokoły DeFi mogą działać niezależnie, większość protokołów często łączy się ze sobą, ułożone razem, aby rozwijać się szybciej i osiągać pozytywne efekty sieciowe. Jest to jeden z największych atutów DeFi, interoperacyjność i możliwość komponowania.

Na przykład:

Protokoły wykorzystują token LP Uniswap V2, Sushiswap, do wdrażania schematów wyszukiwania płynności w celu przyciągania i tworzenia płynności dla natywnego tokena protokołu, z którego mogą budować bardziej zaawansowane funkcje.

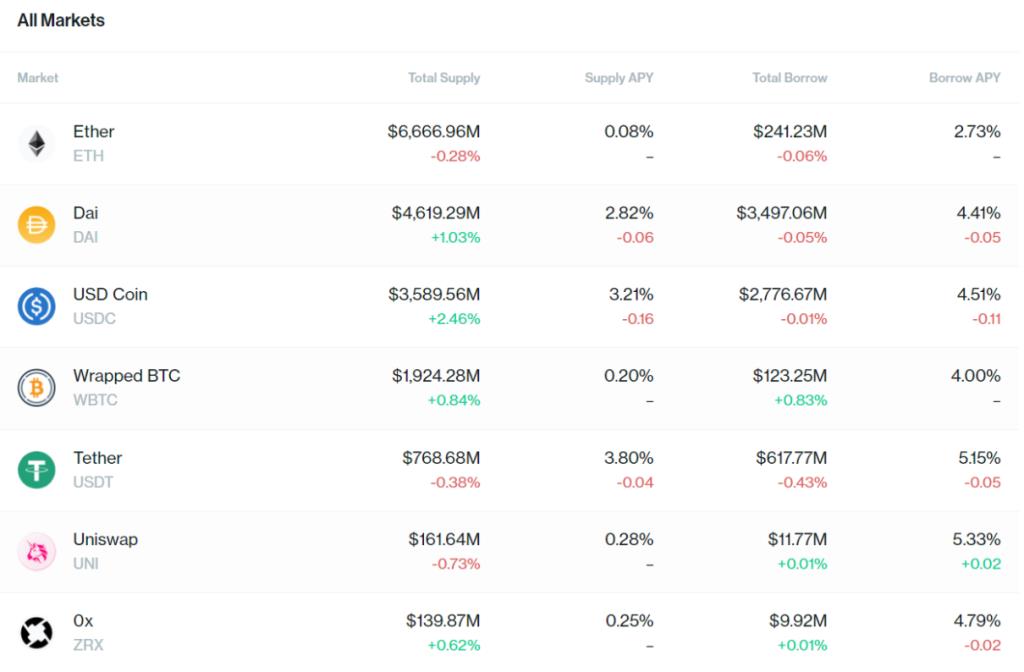

Protokoły dłużne, takie jak Maker, akceptują tokeny Uniswap v2 LP jako zabezpieczenie bicia DAI. Protokoły pożyczkowe wykorzystują płynność w Sushiswap, Uniswap dla pożyczek flashloan,...

Zazwyczaj protokoły DeFi różnych kategorii stają przed własnym zestawem wyzwań. W którym płynność jest zawsze jednym z głównych problemów wielu protokołów DeFi na rynku, jeśli płynność nie jest wystarczająco „gruba”, prawdopodobieństwo wykorzystania protokołów jest bardzo wysokie.

Aby zachęcić do płynności projektów onchain, protokoły DeFi będą wdrażać różne zachęty, jedną z najbardziej udanych i popularnych jest stosowanie schematów wydobywania płynności, ale oczywiście z biegiem czasu.Oprócz korzyści, programy wydobywania płynności mają również pewne ograniczenia.

Podwójny charakter wydobywania płynności

Pojęcie wydobywania płynności pojawiło się po raz pierwszy latem DeFi 2020, zaczęło być stosowane przez Compound Finance. Mówiąc najprościej, gdy użytkownicy użyją Związku (pożyczają lub pożyczają), otrzymają dodatkowe nagrody w postaci tokenów COMP, im więcej wpłacą i pożyczą, tym więcej nagród COMP otrzyma użytkownik. W ten sposób Compound przyciągnął miliardy dolarów TVL w protokole w krótkim czasie.

Po sukcesie Compound wiele protokołów zaczęło wykorzystywać eksplorację płynności do uruchamiania swoich projektów.

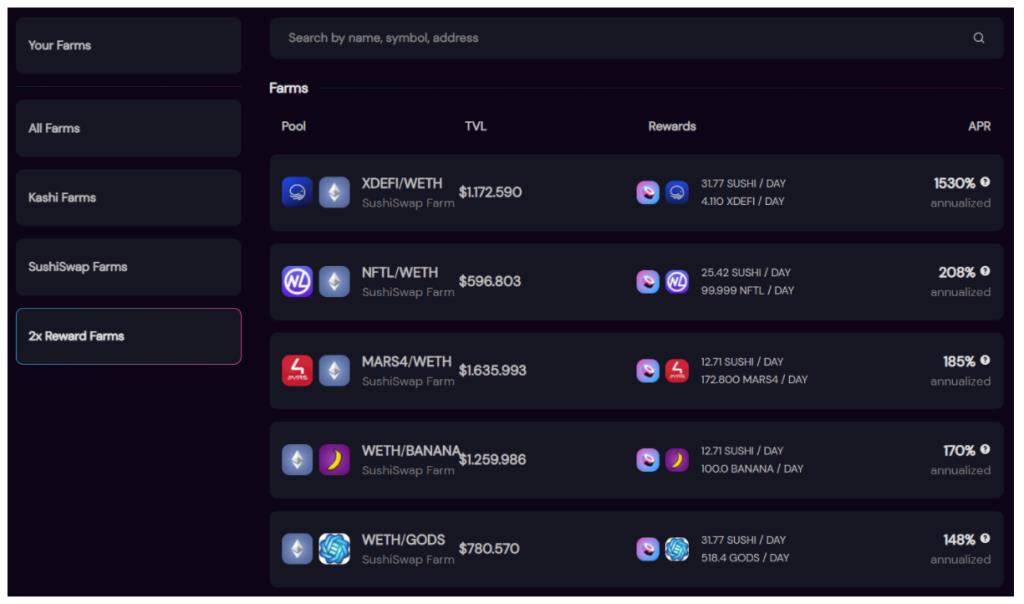

Sushiswap to jeden z wyróżniających się projektów, w którym w ciągu 1-2 tygodni od uruchomienia programu wydobywania płynności, Sushiswap przyciągnął miliardy TVL i wolumen obrotu, przewyższając w tamtym czasie Uniswap.

Od tego czasu zaczęły pojawiać się projekty oparte na modelu wydobywania płynności, stopniowo wydobywając płynność, stając się standardem dla bootstrappingu na wczesnych etapach projektu. Ludzie zaczęli gromadzić się w projektach, które miały RRSO w wysokości tysięcy % i stali się rolnikami, którzy zarabiali na DeFi.

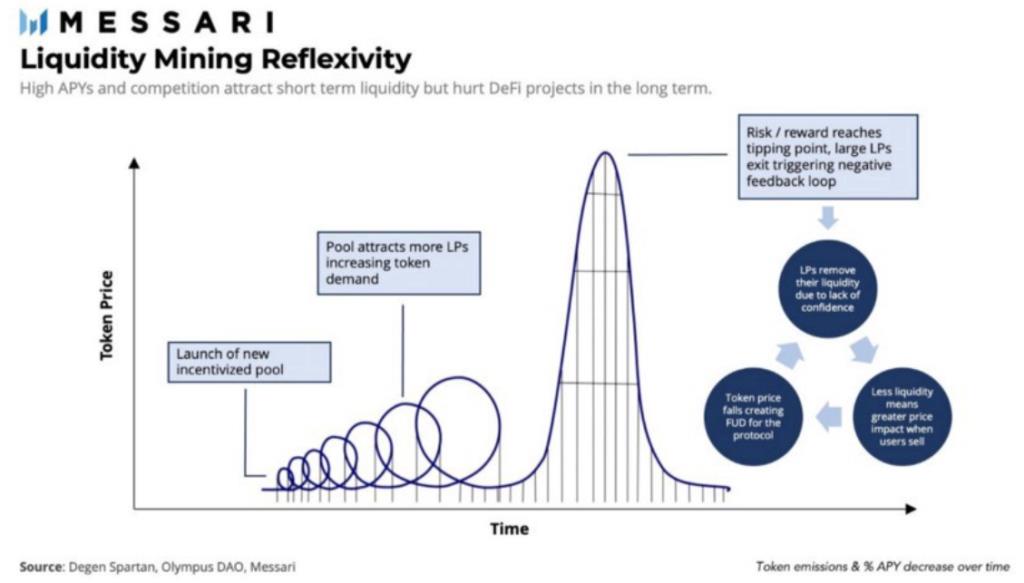

Jednak model wydobywania płynności jest mieczem obosiecznym. Chociaż wydobywanie płynności może pomóc w ładowaniu protokołów i przyciągnięciu użytkowników na wczesnych etapach, poza tym niesie ze sobą również wiele ograniczeń, z których głównym ograniczeniem jest tworzenie presji sprzedażowej na natywne tokeny projektu.

Jak pokazano powyżej, można zauważyć, że protokoły DeFi przyciągają użytkowników wysokim RRSO, co prowadzi do wysokiej inflacji. Duża ilość natywnego tokena projektu jest rozprowadzana wśród rolników, tworząc presję sprzedażową na rodzimym projekcie, powodując, że cena tokena ma tendencję do spadku w dłuższej perspektywie.

Zaproponowano kilka rozwiązań mających na celu rozwiązanie lub ograniczenie konsekwencji problemów z wydobywaniem płynności, takich jak użycie opcji Call zaproponowanej przez Andre Cronje, Range Tokena zaproponowanego przez Umę lub zoptymalizowanie dystrybucji nagród za wydobywanie płynności, z których korzysta Sushiswap,...

Jednak te rozwiązania są często dość skomplikowane w konfiguracji lub wdrożeniu, więc generalnie nie są one opłacalnym rozwiązaniem do masowej adopcji.

W następnej części artykułu przedstawię przegląd PCV i sposób, w jaki projekty wykorzystują PCV do rozwiązywania problemów z płynnością w DeFi.

Przegląd wartości kontrolowanych protokołem (PCV)

Co to jest wartość kontrolowana protokołem (PCV)?

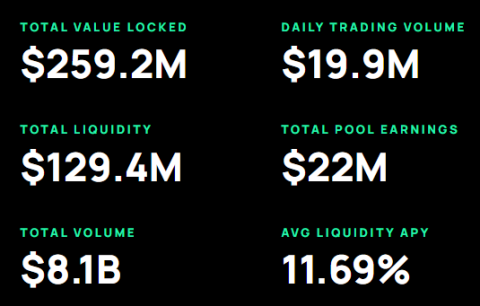

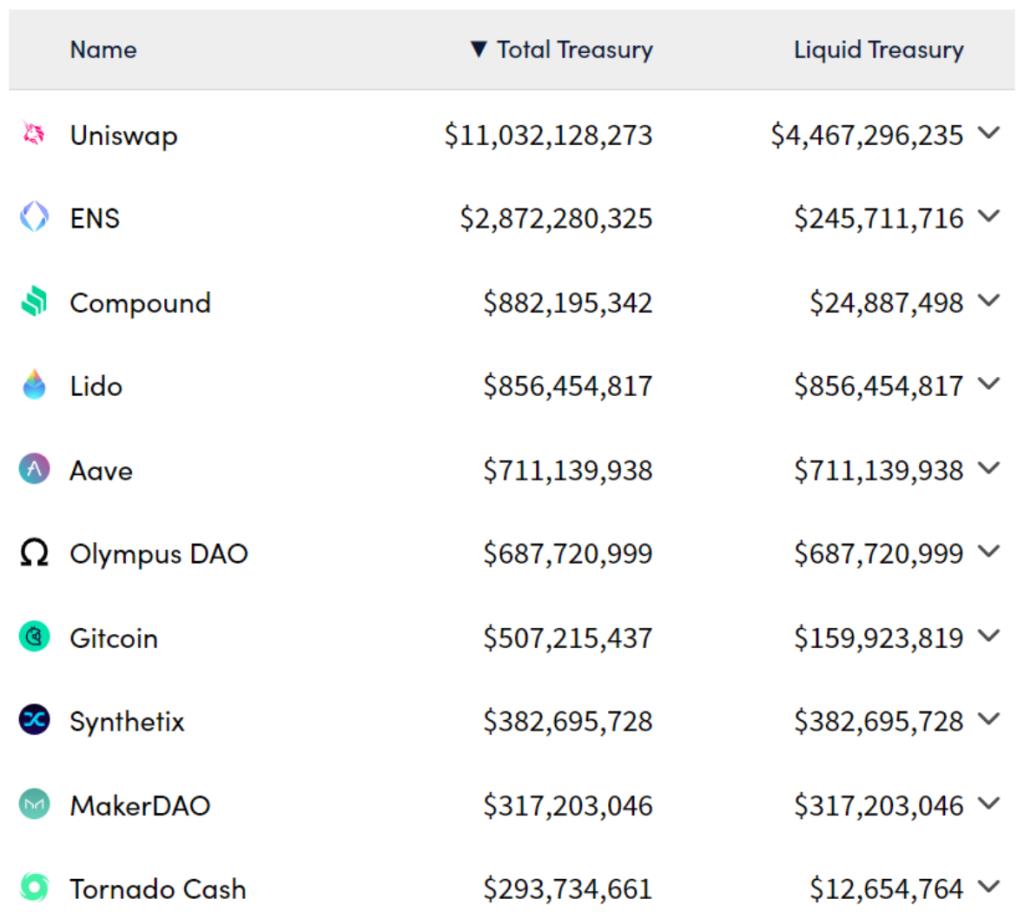

Wartość kontrolowana protokołem (PCV) może być rozumiana jako wartość kontrolowana przez protokół. Zasadniczo PCV można rozumieć jako kwotę pieniędzy, którą skarbiec posiada i kontroluje. Prawie wszystkie protokoły mają PCV i są zwykle kontrolowane przez DAO projektu. Oto największe protokoły własności PCV na rynku:

Jak PCV wnosi wartość do protokołu?

Na podstawowym poziomie protokół własności PCV jest podobny do tradycyjnych firm z rezerwami gotówki i aktywów, co pozwala protokołom robić więcej, a tym samym umożliwia robienie więcej. Lepsza akumulacja wartości dla natywnych tokenów protokołu. Niektóre typowe przypadki użycia protokołów PCV:

Będą pieniądze do wydania, protokoły mogą rozwijać swój PCV z różnych źródeł:

Jednak przypadki użycia PCV są nadal badane z biegiem czasu. W dalszej części artykułu nauczymy się, jak wykorzystać PCV do rozwiązania problemu ładowania płynności dla natywnych tokenów protokołów.

2 nowe rozwiązania problemu Bootstrapping Liquidity of protocols

Oto 2 sposoby na wykorzystanie kapitału z PCV w niezwykle kreatywny sposób. Zamiast „wynajmować” płynność od dostawcy płynności, protokoły te „kupują” je od użytkowników korzystających z funduszy PCV. Następnie udostępnij je protokołom, które potrzebują ich jako usługi (Płynność jako usługa).

Olympus DAO - Protokołu Własna Płynność (POL)

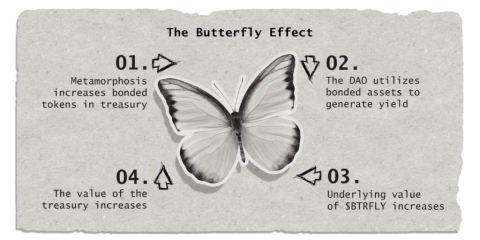

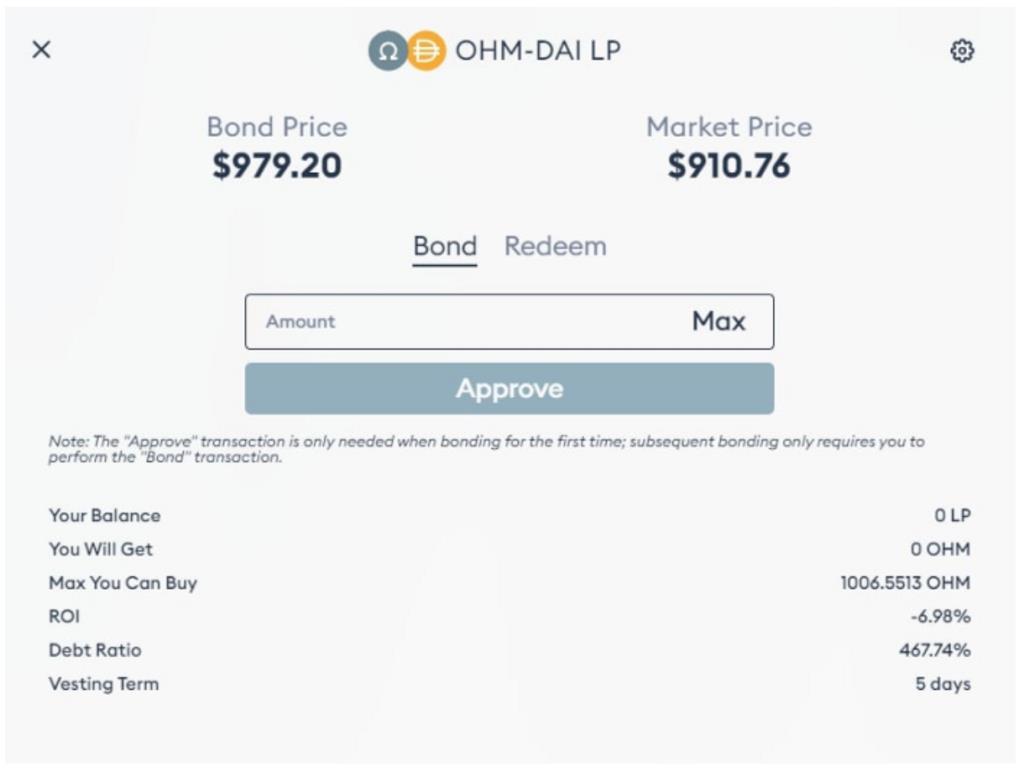

Olympus DAO to protokół startujący w 2021 roku, projekt ten wykorzystał PCV w bardzo kreatywny sposób, ideą tego mechanizmu jest protokół utrzymujący płynność poprzez kupowanie go od użytkowników protokołu.

W przypadku programów wydobywania płynności dostawcy płynności mogą w dowolnym momencie przestać zapewniać płynność, wycofać LP i zrzucić zdobyte nagrody.

W przypadku OlympusDAO, projektu wykorzystującego strukturę Staking & Bond, użytkownicy mogą zapewnić płynność określonej pary tokenów i używać tokenów LP do kupowania OHM po obniżonej cenie przez określony czas. Dzięki tej implementacji OlympusDAO generuje płynność posiadaną przez protokół (POL).

Dzięki POL częściowo rozwiązuje ograniczenie wydobywania płynności, ponieważ sam protokół jest właścicielem tokena LP, a nie użytkowników. Tokeny LP będą generować opłaty transakcyjne z puli płynności, a jednocześnie zapobiegać natychmiastowej presji sprzedażowej ze strony dostawców płynności.

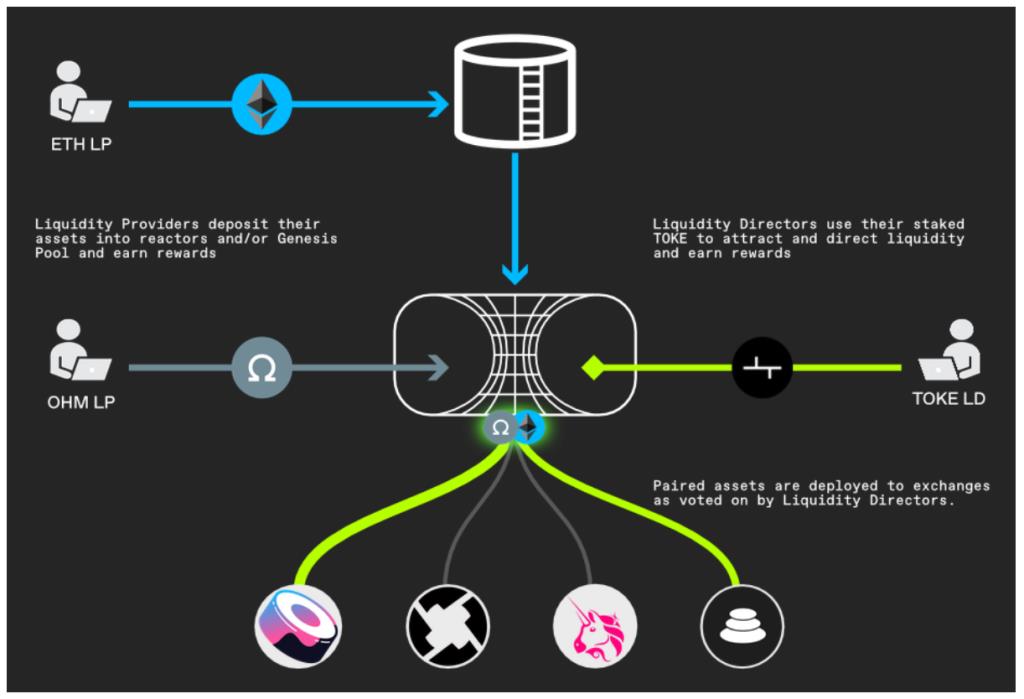

Tokemak - animator rynku prowadzony przez DAO

Tokemak to kolejny model, to animator rynku prowadzony przez DAO.

Aby zostać tokenem LD, konieczne jest postawienie znacznej ilości tokenów TOKE.

Możliwość zastosowania w przyszłości

Osobiście uważam, że model POL i Tokemak's Token Reactor firmy OlympusDAO przeniósł zastosowanie PCV na nowy poziom, teraz wydobywanie płynności nie jest już jedynym sposobem na przyciągnięcie i ładowanie płynności dla protokołów.

Zwłaszcza model POL, potencjał tego modelu był w przeszłości bardzo eksplorowany, dlatego wiele jego widelców zostało wprowadzonych na rynek, obecnie jest ponad 30 projektów.

Ponadto niektóre inne duże społeczności DeFi są również zainteresowane pomysłem wdrożenia POL do własnych projektów, zazwyczaj Sushiswap. Wierzę, że za 3 - 6 miesięcy wiele stron wykorzysta i zastosuje POL do swoich produktów.

streszczenie

Mamy nadzieję, że powyższy artykuł wyjaśnił i pomógł ci zrozumieć, czym jest PCV i kilka sposobów na zastosowanie PCV w celu rozwiązania problemu z płatnością w DeFi.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

W tym artykule omawiamy projekt Radiant Capital, jego innowacyjne podejście do pożyczek w DeFi oraz zalety dla inwestorów i użytkowników.

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest promień księżyca? Wszystkie informacje na temat duetu GLMR & MOVR zostaną szybko ujawnione w poniższym artykule. Zapraszamy do zobaczenia.

Astar Network to centrum Dapp w Polkadot, obsługujące rozwiązania Ethereum, WebAssembly, Dapp Staking i Layer 2. Dowiedz się więcej o ASTR i jego zastosowaniach w ekosystemie.

Oprócz portfela do przechowywania kryptowalut, SafePal jest również znany wielu inwestorom ze swoich tokenów SFP i zrzutów z atrakcyjnymi nagrodami.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest Coin98? Coin98 to ekosystem DeFi, który ułatwia użytkownikom dostęp do DeFi. Szczegóły dotyczące tokenomiki Coin98 i C98 tutaj!

Just to wyjątkowa zdecentralizowana platforma finansowa ekosystemu Tron, skupiona na innowacjach DeFi.

Frax Share to wyjątkowy, zdecentralizowany system ułamkowych stablecoinów, który łączy w sobie innowacyjność i bezpieczeństwo. Dowiedz się więcej o jego funkcjach oraz tokenie FXS.

Illuvium to gra z otwartym światem, łącząca elementy tradycyjnych gier RPG z popularną mechaniką walki Auto Battler.

Poznajmy Sei Blockchain - łańcuch warstwy 1 skupiający się na handlu. Nazwany „Zdecentralizowanym NASDAQ”, ponieważ koncentruje się na dostarczaniu doświadczeń handlowych CeFi za pomocą narzędzi DeFi.

Maya to zdecentralizowany protokół płynności do wymiany aktywów na blockchainach.

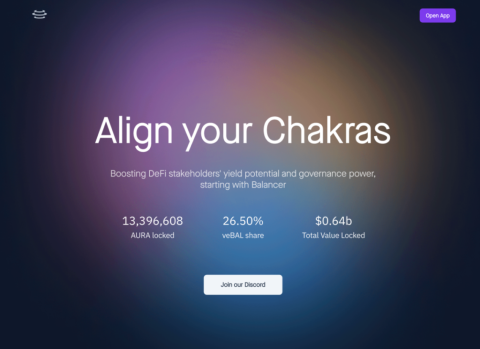

W tym artykule poznajmy z TraderH4 mechanizm działania i wyjątkowe funkcje Aura Finance - protokołu dostarczania płynności opartego na Balancerze.

Real Yield to nowa koncepcja, która dzięki ekosystemowi Arbitrum stanie się bardziej popularna na przełomie 2022 i 2023 roku. Redacted Cartel to projekt Real Yield typu „trzy w jednym”.

Sector Finance to zdecentralizowana aplikacja (Dapp) zaprojektowana, aby pomóc użytkownikom znaleźć zyski przy różnych strategiach i poziomach ryzyka. Dołącz do zespołu TraderH4, aby dowiedzieć się więcej o tym projekcie.

Poolshark to kierunkowy AMM (DAMM) służący do łagodzenia tymczasowych strat i generowania zysków poprzez zapewnianie użytkownikom płynności.

Co to jest Ichimoku? Dowiedz się o strukturze i znaczeniu chmury Ichimoku oraz o tym, jak używać jej do efektywnego handlu kryptowalutami!

Czym jest optymizm? Co to jest token OP? Co odróżnia Optimism od innych projektów warstwy 2? Dowiedz się więcej o OP Tokenomics tutaj!

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest Portfel Polkadot? Gdzie stworzyć portfel Polkadot? W dzisiejszym artykule Coin98 pokaże Ci szczegóły tworzenia portfela Polkadot oraz jego funkcje.

Co to jest CoinGecko? Artykuł pomaga znaleźć najlepsze i przydatne wskazówki dotyczące korzystania z CoinGecko na rynku Crypto.

Dowiedz się, jak korzystać z portfela Solana w 2023 roku. Przewodnik krok po kroku na temat tworzenia portfela Solana i jego funkcji.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Czym jest Kadena? Co to jest token KDA? Co odróżnia Kadenę od innych Blockchain? Dowiedz się więcej o Tokenomice KDA tutaj!

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest BSCPad? Jakie są cechy otwierania i sprzedaży projektów IDO na BSCPad? Jak wziąć udział w kupnie IDO na BSCPad? Dowiedz się wszystkiego tutaj.