Swarm (SWM) คืออะไร? SWM ครบชุด . cryptocurrency

Swarm (SWM) เป็นโทเค็นยูทิลิตี้ภายในแพลตฟอร์มของ Swarm SWM Token สร้างขึ้นตามมาตรฐาน ERC-20 บนพื้นฐานของ Ethereum

DeFi 2.0 คืออะไร? เหตุใด DeFi 2.0 จึงเป็นทางเลือกที่เป็นไปได้สำหรับ DeFi ปัจจุบันทั้งหมด เราจะเตรียมอะไรให้พร้อมสำหรับเมกะเทรนด์ต่อไป?

คำหลัก “DeFi 2.0” เพิ่งปรากฏเป็นปรากฏการณ์ที่มีการเติบโตอย่างมากของโทเค็นบางตัว เช่น OHM, SPELL,... แล้ว DeFi 2.0 คืออะไร? เหตุใด DeFi 2.0 จึงเป็นทางเลือกที่เป็นไปได้สำหรับ DeFi ปัจจุบันทั้งหมด สิ่งที่เราต้องเตรียม?

DeFi 2.0 คืออะไร?

DeFi 2.0 เป็นเวอร์ชันอัพเกรดของDeFiที่พยายามแก้ไขจุดอ่อนที่มีอยู่และใช้ประโยชน์จากจุดแข็งของ DeFi ในปัจจุบัน ซึ่งสามารถเปิดโอกาสที่เป็นไปได้มากขึ้นสำหรับผู้ใช้

ต้องขอบคุณการพัฒนาเทคโนโลยี Blockchain ทำให้ Decentralized Finance (DeFi) อนุญาตให้ผู้คนเข้าถึงและใช้ Decentralized Applications ได้ทุกที่ทุกเวลา โดยไม่ต้องอยู่ภายใต้การควบคุมของหน่วยงานหรือองค์กรใดๆ

อย่างไรก็ตาม มันยังคงมีจุดอ่อนอยู่หลายประการ นั่นคือเหตุผลที่ DeFi 2.0 เป็นส่วนเสริมที่จำเป็น

ข้อจำกัดที่มีอยู่ของ DeFi

ก่อนดำเนินการแก้ไขปัญหาที่ DeFi 2.0 พยายามนำเสนอ เราต้องรับทราบปัญหาที่พยายามแก้ไข ข้อจำกัดที่ชัดเจนบางประการสามารถเห็นได้ดังนี้:

DeFi 2.0 - ทางออกสำหรับอุปสรรคของ DeFi

อันที่จริง DeFi 2.0 เริ่มต้นขึ้นเนื่องจากผู้ใช้และโครงการตระหนักถึงข้อจำกัดของ DeFi ซึ่งนำไปสู่การพัฒนาโซลูชันที่เกี่ยวข้อง แนวทางแก้ไขสำหรับอุปสรรคแต่ละอย่างได้สร้างแนวโน้มตลาดขาขึ้นเล็กน้อย ซึ่งเป็นสิ่งที่ตลาดต้องการจริงๆ

ตอนนี้ มาทบทวนโซลูชันที่มีส่วนสนับสนุนการเติบโตของ DeFi 2.0

ความสามารถในการปรับขนาด - เลเยอร์ 1, เลเยอร์ 2

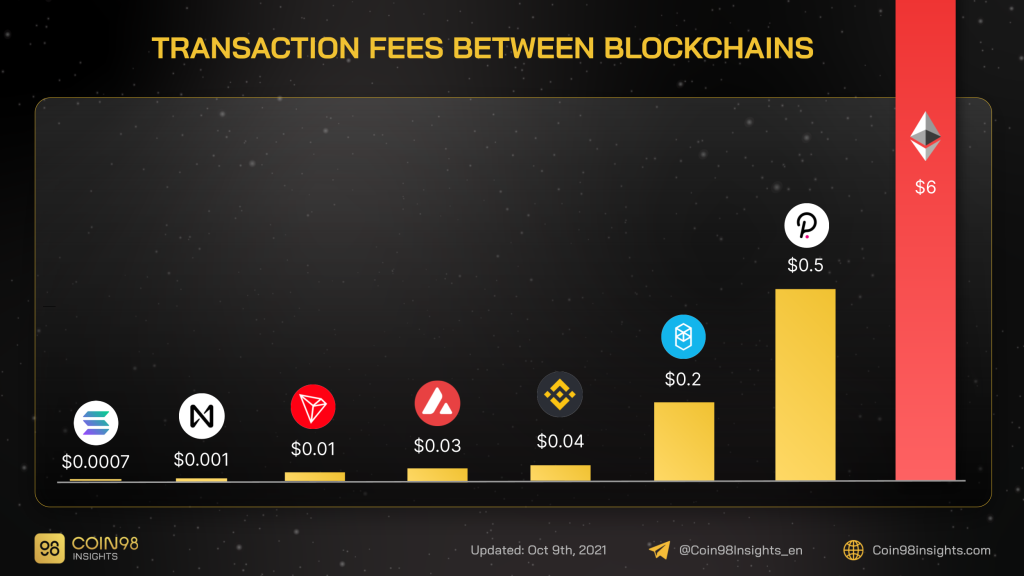

สำหรับผู้ใช้ DeFi โดยเฉพาะผู้มาใหม่ การโต้ตอบกับเครือข่าย Ethereum เป็นอุปสรรคสำคัญ ค่าธรรมเนียมน้ำมันที่มากเกินไปและเวลารอนานทำให้ผู้ใช้ส่วนใหญ่ไม่สามารถประสบปัญหา DeFi

ค่าธรรมเนียมการทำธุรกรรมของบล็อคเชนต่างๆ

ในเวลาเดียวกัน DeFi เสนอโอกาสมากมาย ดังนั้นจึงน่าดึงดูดอย่างไม่น่าเชื่อ มีคำถามเกิดขึ้น: ผู้ใช้จะสัมผัสประสบการณ์ DeFi ได้อย่างไรโดยไม่ต้องเผชิญกับปัญหาเรื่องความสามารถในการปรับขนาดของ Ethereum?

⇒ การเพิ่มขึ้นของ Layer-1 อื่นๆ

ไม่ใช่แบบสุ่มที่กระแสเงินสดไปที่ BSC, Polygon และ Solana ซึ่งเป็นบล็อกเชนบางตัวที่สามารถให้สิ่งที่ผู้ใช้ต้องการมากที่สุด แนวทางแก้ไขปัญหา Scalability อาจเป็นตัวเร่งให้เกิดคลื่นตลาดครั้งต่อไป

สภาพคล่อง - ผลตอบแทน

เพื่อจัดการกับปัญหาสภาพคล่องหรือกล่าวอีกนัยหนึ่งเพื่อดึงดูดผู้ใช้และเงินทุนเข้าสู่ตลาด DeFi วิธีที่ง่ายที่สุดคือช่วยให้พวกเขาได้รับผลตอบแทน จากโครงการที่มี 10x, 100x ROI ไปจนถึงกลุ่มฟาร์มที่มี APY นับพัน หรือ airdrops มูลค่าหลายพันดอลลาร์... ทั้งหมดมีส่วนในการเพิ่มผู้ใช้ใหม่และเพิ่มสภาพคล่องให้กับตลาด

คุณเข้าร่วมตลาด Crypto ด้วยเหตุผลข้อใดข้อหนึ่งเหล่านี้หรือไม่?

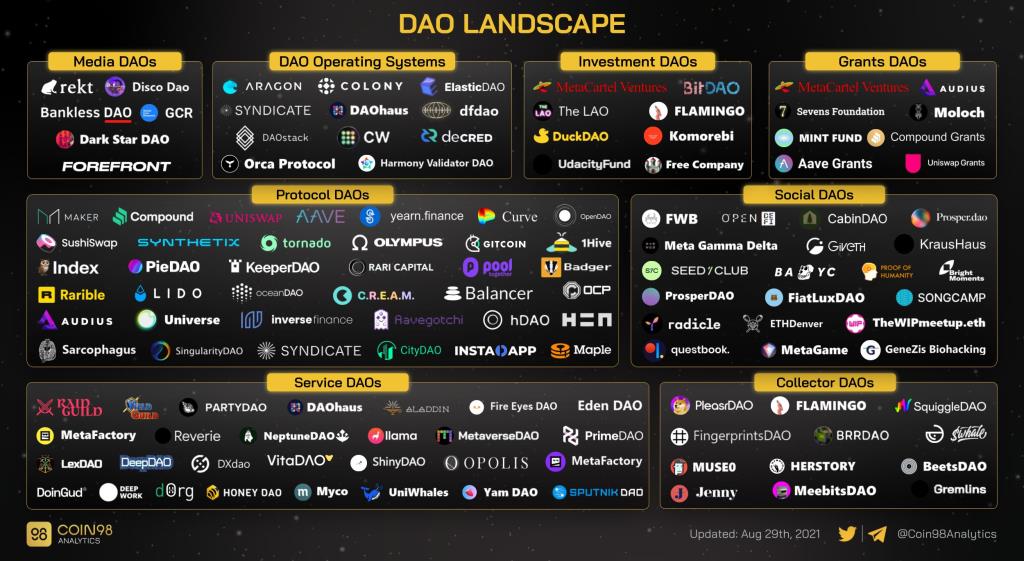

การรวมศูนย์ - DAO

เริ่ม จากกรณีของUniswap โครงการได้จัดทำข้อเสนอเพื่อขายโทเค็น UNI มูลค่า 20 ล้านดอลลาร์เพื่อสร้าง "กองทุน DeFi Education Fund" อย่างไรก็ตาม ประเด็นที่น่าสังเกตก็คือชุมชน Uniswap ถูกเก็บไว้ในความมืดมิดจนวันสุดท้าย ไม่ว่าชุมชนจะมีปฏิกิริยาอย่างไรในขณะนั้น จำนวนโหวต "ใช่" ก็ล้นหลาม สิ่งนี้แสดงให้เห็นว่า Uniswap Governance เป็นแบบรวมศูนย์อย่างไร

นอกเหนือจากข้อเท็จจริงที่ว่าผู้คนมาที่ DeFi เพื่อทำกำไร พวกเขายังเข้าร่วม DeFi เพื่อแสวงหาอิสรภาพและเป็นอิสระจากบุคคลที่สาม อย่างไรก็ตาม โปรโตคอล DeFi จำนวนมากยังคงถูกควบคุมอย่างหนักโดยกลุ่ม ส่งผลให้ผู้ใช้ DeFi สูญเสียความเชื่อมั่น

เพื่อแก้ไขสถานการณ์นี้ โครงการ DeFi มีแนวโน้มที่จะให้ความสำคัญกับด้านการกระจายอำนาจเป็นอันดับแรก DAO (Decentralized Autonomous Organisation) - ที่ซึ่งทุกคนมีสิทธิ์ลงคะแนนเสียงในการพัฒนาโครงการ เติบโตขึ้นอย่างมากในช่วงเวลาที่ผ่านมา

ภูมิสถาปัตย์.

ประสิทธิภาพเงินทุน - ดอกเบี้ยต่อไป

DeFi เติบโตอย่างรวดเร็วมาก ในขณะที่เขียน TVL (Total Value Locked) ใน DeFi ได้เพิ่มขึ้นเป็น $217B และเพิ่มขึ้นอย่างต่อเนื่อง

อย่างไรก็ตาม อุปสรรคสำคัญของ DeFi ก็คือสินทรัพย์เหล่านั้นส่วนใหญ่ยังคงนิ่งและไม่ได้ใช้ ตัวอย่างเช่น:

จากปัญหาเหล่านั้น หลายโครงการได้เริ่มพัฒนาโครงการที่เหมาะสม เช่น Olympus DAO (OHM) หรือ Abracadabra (SPELL)... ซึ่งกำลังค่อยๆ กลายเป็นตัวเร่งปฏิกิริยาสำหรับคลื่นลูกต่อไปของสาขา Capital Efficiency

ประสิทธิภาพทุนและความสามารถในการปรับปรุง DeFi ทั้งหมด

ไม่ใช่เรื่องผิดที่ฉันพูดถึง Capital Efficiency ว่าเป็นจุดเริ่มต้นของคลื่นตลาดครั้งต่อไป และมีหลักฐานที่ชัดเจนบางอย่างที่สนับสนุนวิทยานิพนธ์นี้

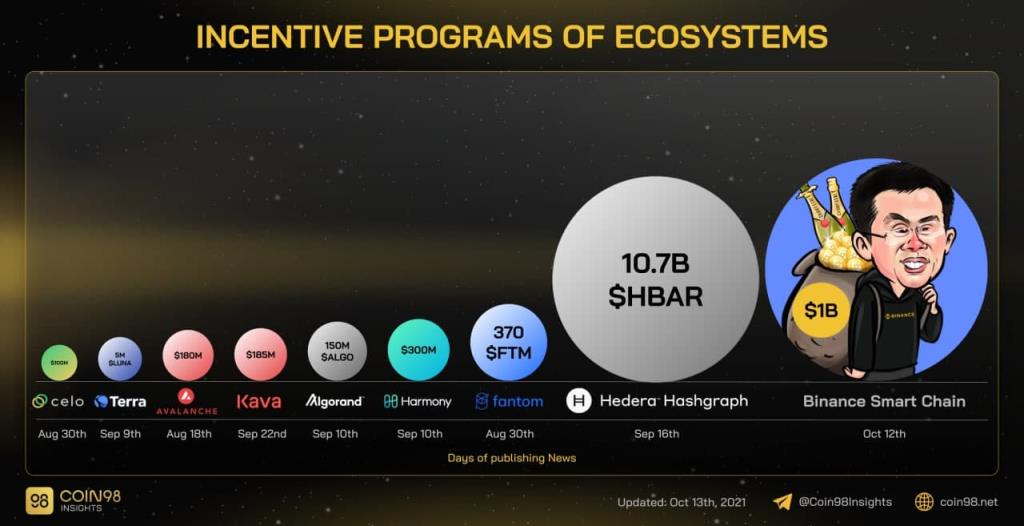

เงินจำนวนมากถูกเทลงไป:ระบบนิเวศได้ประกาศอย่างต่อเนื่องว่า Ecosystem Fund เพื่อผลักดันการเติบโตของระบบนิเวศ ไม่ช้าก็เร็วเงินนั้นจะต้องถูกนำไปใช้และนำไปใช้ นอกจากจะใช้จ่ายในโครงการต่างๆ เพื่อพัฒนาผลิตภัณฑ์แล้ว ยังจะใช้เงินจำนวนมากเป็นแรงจูงใจในการดึงดูดผู้ใช้เข้าสู่ระบบนิเวศอีกด้วย

โครงการจูงใจของระบบนิเวศต่างๆ

ข้อ จำกัด ของการขุดสภาพคล่อง: การขุดสภาพคล่องจะต้องได้รับการยอมรับอย่างกว้างขวางจากผู้ใช้ DeFi; หลังจากเปิดตัวโครงการ มักจะมีโปรแกรมการขุดสภาพคล่องเพื่อเริ่มต้นสภาพคล่องและฐานผู้ใช้ของโครงการ อย่างไรก็ตาม มันได้กลายเป็น “ดาบสองคม” เนื่องจากโปรแกรมการขุดสภาพคล่องสามารถดึงดูดผู้ใช้และสินทรัพย์ใหม่ได้ในระยะสั้นเท่านั้น ซึ่งจบลงด้วย: APY ลดลง ⇒ โทเค็นการถ่ายโอนข้อมูลของเกษตรกร ⇒ กระแสเงินสดเคลื่อนตัวออกไป

เนื่องจากจุดอ่อนดังกล่าว จึงเป็นโมเดลที่ใช้กันมากที่สุดโดยโปรโตคอล DeFi ทั้งที่มีอยู่และใหม่ในขณะนี้ ปรากฏการณ์นี้สร้างกระแสเงินสดที่ไม่แข็งแรงเมื่อผู้ใช้มุ่งเน้นเฉพาะการทำฟาร์ม ⇒ การทิ้ง ⇒ การทำฟาร์ม ⇒ การทุ่มตลาด โดยไม่มีเจตนาที่จะมีส่วนร่วมในการพัฒนาโครงการ

TVL ถูกพิจารณาอย่างจริงจังเกินไป:เหตุผลสำหรับสถานการณ์ข้างต้นคือดัชนี TVL ได้รับการเน้นย้ำมากเกินไปเป็นมาตรฐาน ผู้ใช้ส่วนใหญ่ให้ความสนใจกับ TVL โดยไม่เข้าใจว่า TVL นั้นสามารถแปลงเป็นรายได้ได้อย่างไรนั้นเป็นอีกเรื่องหนึ่ง

⇒ มีการแนะนำผลิตภัณฑ์ที่เป็นนวัตกรรมและแสดงสัญญาณที่ดี

โครงการที่มุ่งเน้นไปที่ประสิทธิภาพทุนจะช่วยให้ DeFi สามารถ:

เตรียมพร้อมสำหรับ DeFi 2.0 ด้วยคลื่นลูกใหญ่ที่กำลังจะมาถึง

ฉันหวังว่าข้อมูลดังกล่าวจะช่วยให้คุณเข้าใจธรรมชาติของ DeFi 2.0 และภาคส่วนใดที่จะได้รับความสนใจมากที่สุด รวมถึงกระแสเงินสดในอนาคตอันใกล้นี้ โครงการที่มุ่งสู่ประสิทธิภาพทุนมีแนวโน้มสูงที่จะสร้างมาตรฐานใหม่สำหรับตลาด ดังนั้นเราจึงต้องเตรียมความรู้ที่จำเป็นเพื่อนำคลื่นตลาดนี้มาใช้

พิจารณาประสิทธิภาพเงินทุนเมื่อสแกนโครงการ

แทนที่จะมุ่งเน้นไปที่ TVL เพียงอย่างเดียว เราควรให้ความสนใจกับวิธีที่โครงการใช้ TVL นั้นด้วย แต่ละรุ่นจะมีวิธีการเพิ่มประสิทธิภาพ TVL ที่แตกต่างกัน และมันจะเป็นเกณฑ์สำคัญที่เราจะพิจารณา

ตัวอย่างเช่น:ด้วย AMM เราสามารถตัดสินประสิทธิภาพเงินทุนของพวกเขาด้วยอัตราส่วนปริมาณการซื้อขาย/TVL ด้วยโปรโตคอลการให้ยืม เราสามารถตัดสินประสิทธิภาพเงินทุนของพวกเขาด้วยอัตราส่วนเงินกู้คงค้าง/TVL,...

ผู้บุกเบิกในการปรับปรุงประสิทธิภาพทุน

ตามที่กล่าวไว้ข้างต้น แต่ละโครงการจะมีแนวทางที่แตกต่างกันในการเพิ่มการใช้เงินทุนให้เกิดประโยชน์สูงสุด ฉันจะระบุชื่อที่โดดเด่นที่สุดและรูปแบบที่ใช้:

อย่างที่คุณเห็น มีหลายวิธีในการปรับปรุงประสิทธิภาพเงินทุน ดังนั้นงานของเราคือค้นหาโครงการในภาคส่วนนี้และประเมินผลการปฏิบัติงาน

คาดการณ์แนวโน้ม DeFi 2.0

นี่คือคำทำนายบางส่วนของฉันเกี่ยวกับ DeFi 2.0:

บทสรุป

การรวมปริศนาทั้งหมดเข้าด้วยกันสามารถให้มุมมองโดยรวมและการคาดคะเนถึงสิ่งที่อาจเกิดขึ้นต่อไป

ฉันหวังว่าสิ่งนี้จะช่วยให้คุณได้รับข้อมูลเชิงลึกที่มีค่ามากขึ้นเกี่ยวกับ DeFi 2.0 และเข้าใจสิ่งที่คุณต้องเตรียมสำหรับคลื่นตลาดครั้งต่อไป

หากคุณต้องการทราบข้อมูลเพิ่มเติมเกี่ยวกับหัวข้อนี้ โปรดแสดงความคิดเห็นด้านล่างและเข้าร่วมชุมชน Coin98เพื่อพูดคุยเพิ่มเติม!

Swarm (SWM) เป็นโทเค็นยูทิลิตี้ภายในแพลตฟอร์มของ Swarm SWM Token สร้างขึ้นตามมาตรฐาน ERC-20 บนพื้นฐานของ Ethereum

EIP-1559 คืออะไร ข้อดีและข้อเสีย เราจะเรียนรู้เกี่ยวกับรูปแบบค่าธรรมเนียมของ Ethereum และผลกระทบต่อแอปพลิเคชันไคลเอนต์

DEX คือการแลกเปลี่ยนสกุลเงินดิจิทัลที่ไม่ต้องพึ่งพาคนกลาง เพื่อให้ผู้ใช้สามารถซื้อขายโดยตรง DEX ทำงานอย่างไร และทำไมจึงสำคัญในยุคของ Blockchain ของ Cryptocurrency

Trust Wallet คืออะไร? เรียนรู้สิ่งที่คุณควรรู้เกี่ยวกับการรักษาความปลอดภัยการใช้งาน และวิธีเพิ่มประสิทธิภาพการใช้ Trust Wallet สำหรับการจัดเก็บ cryptocurrencies ของคุณ

Zilliqa (ZIL) คืออะไร? บทความนี้ยังให้ข้อมูลโดยละเอียดที่สุดเกี่ยวกับโครงการ Zilliqa และ ZIL Token

พื้น Bibox คืออะไร? Bibox คือการแลกเปลี่ยนที่ก่อตั้งโดยอดีตพนักงานของ Binance, OKCoin และ Huobi บทความนี้จะแนะนำให้คุณใช้พื้น Bibox ที่ละเอียดที่สุด!

EVM (Ethereum Virtual Machine) เป็นเอ็นจิ้นหลักที่รับผิดชอบในการดำเนินการสัญญาอัจฉริยะบนเครือข่าย Ethereum เรียนรู้เพิ่มเติมเกี่ยวกับ EVM Blockchains ที่นี่!

Terra คืออะไร? LUNA Token คืออะไร? อะไรทำให้ Terra แตกต่างจากบล็อกเชนอื่น ๆ เรียนรู้เกี่ยวกับ LUNA Tokenomics และวิธีการสร้างอนาคตที่สดใสวันนี้!

เครือข่ายลับคืออะไร? เหรียญ SCRT คืออะไร? อะไรที่ทำให้ Secret Network ไม่เหมือนใคร? เรียนรู้เพิ่มเติมเกี่ยวกับโทเค็น SCRT ที่นี่!!!

เรียนรู้เกี่ยวกับ CoinMarketCap แพลตฟอร์มการตรวจสอบราคา cryptocurrency ชั้นนำ และวิธีการใช้ประโยชน์จากการลงทุนในตลาด crypto