AMM چیست؟ چگونه خودکار بازارساز کار می کند (2022)

AMM چیست؟ AMM یک برنامه کامپیوتری است که به طور فعال نقدینگی را در بازار فراهم می کند؟ بنابراین یک بازارساز خودکار چگونه کار می کند؟

ضرر دائمی در بازار ارزهای دیجیتال از ابتدای DeFi با پروتکلهای AMM وجود داشته است. اگر از آن آگاه نباشید، این به سرعت صندوق را می بلعد.

از زمان ظهور DeFi در فضای رمزنگاری، پروتکلهای زیادی برای تقویت مزایای فناوری بلاک چین و قراردادهای هوشمند راهاندازی شدهاند. با این حال، هر چیزی جوانب مثبت و منفی خود را دارد. DeFi یک مقوله نوپا است و دارای اشکالاتی است که پذیرش بالقوه آن را محدود می کند. از دست دادن دائمی یکی از محدودیت های DeFi است.

بیایید در این مقاله بیشتر بررسی کنیم.

ضرر دائمی چیست؟

از دست دادن دائمی (IL) یک اصطلاح محبوب در فضای DeFi است. زمانی اتفاق می افتد که دارایی ها/توکن های رمزنگاری خود را در استخر نقدینگی پروتکل های AMM عرضه می کنید و قیمت توکن تغییر می کند. زیان دائمی زمانی تحقق می یابد که تامین کنندگان نقدینگی عرضه خود را خارج کنند.

استخرهای نقدینگی به عنوان منبع نقدینگی برای پروتکل های AMM عمل می کنند. هر چه استخرهای نقدینگی بزرگتر باشد، تاثیر سوآپ بر قیمت کمتر خواهد بود. هیچ کاربری نمیخواهد هنگام تعویض یک رمزارز با دیگری در پروتکلهای AMM ضرر زیادی از لغزش متحمل شود. قبل از کاوش عمیق تر در IL، باید بدانیم که AMM چگونه کار می کند .

زیان دائمی در نام خود کلمه ضرر دارد که هر سرمایهگذاری از آن استقبال نمیکند. هنگامی که کاربران دارایی های خود را در استخرهای نقدینگی ارائه می کنند، تأثیر زیادی بر سرمایه گذاری دارد.

ضرر دائمی چگونه کار می کند؟

از دست دادن دائمی می تواند در هر پروتکل AMM در فضای DeFi رخ دهد. در حال حاضر، پروتکل های AMM متعددی بر روی بلاک چین ها اجرا می شوند. برای توضیح بیشتر، نمونهای از از دست دادن دائمی Uniswap را معرفی میکنیم ، یک AMM DEX برتر در اتریوم.

افزودن نقدینگی در Uniswap

یک سرمایه گذار 1 ETH (به ارزش 1000 دلار) و USDT به ارزش 1000 دلار را در یک استخر ETH-USDT در Uniswap ارائه می کند تا از مزایای آن بهره مند شود. استخر نقدینگی باید نسبت 50/50 USDT و ETH را متعادل کند، زمانی که کاربر ETH یا USDT را با دیگری معامله می کند.

پس از سپرده گذاری، ارزش کل استخر 20 هزار دلار (10 اتریوم و 10000 دلار USDT) است و او 10 درصد از استخر را در اختیار دارد. اگر به دلیل تقاضای خرید، قیمت اتریوم 100٪ افزایش یابد، استخر دیگر 50/50 نیست.

ETH 10٪ افزایش می یابد، به ارزش 1100 دلار در هر ETH ← تعداد ETH در استخر کاهش می یابد، و تعداد USDT در استخر افزایش می یابد تا نسبت 50/50 متعادل شود. بنابراین، اگر او 10٪ سهم خود را در استخر برداشت کند، ETH کمتر و USDT بیشتری در بخش های مساوی دریافت می کند.

در نتیجه، در سناریوی افزایش اتریوم، ETH کمتر و USDT بیشتری دریافت خواهد کرد. از طرف دیگر، اگر قیمت اتریوم کاهش یابد، اتریوم کمتر و USDT کمتری دریافت خواهد کرد.

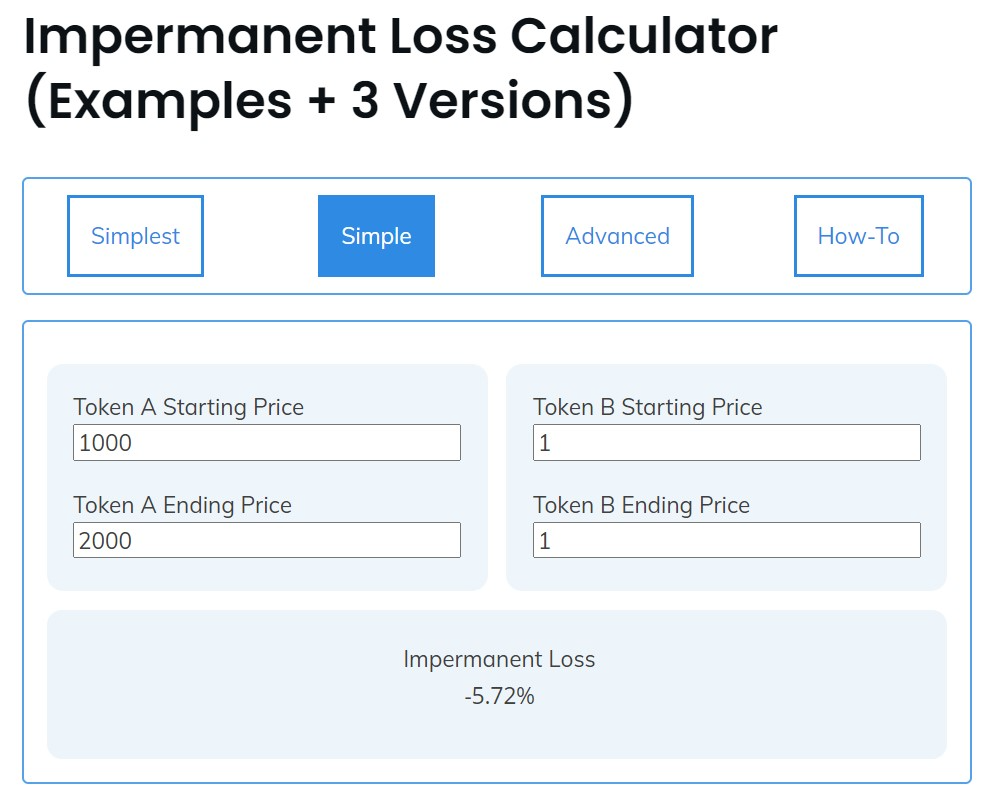

ماشین حساب از دست دادن دائمی

در بالا فرآیند ساده شده نحوه عملکرد زیان ناپایدار است. اگر قیمت توکن 2 یا بیشتر دارایی ارائه شده تغییر کند، محاسبه پیچیده تر خواهد بود. در بخشهای بعدی، نحوه محاسبه تلفات دائمی و برخی از ماشینحسابهای تلفات دائمی آنلاین را معرفی خواهیم کرد.

نحوه محاسبه ضرر دائمی

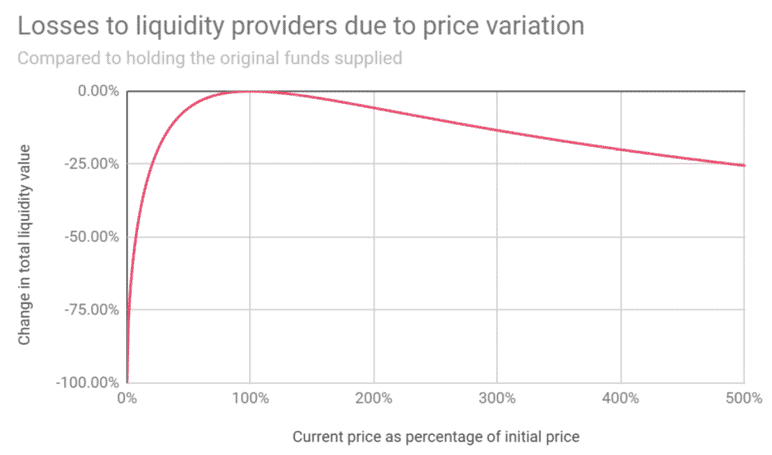

زیان دائمی در استخرهای نقدینگی پروتکل های AMM اجتناب ناپذیر است. اندازه آن دقیقا چقدر است؟ در زیر ارزش تخمینی (بدون کارمزد معاملاتی کسب شده) سرمایه گذاری اولیه پس از تغییرات قیمت آمده است.

منحنی IL. منبع: WhiteboardCrypto

برای تجزیه نمودار، در اینجا تعدادی از اعداد IL در هنگام تغییر قیمت با درصدهای خاصی آورده شده است:

برای تسهیل فرآیند محاسبه، وب سایت هایی برای محاسبه IL وجود دارد.

چگونه از دست دادن دائمی جلوگیری کنیم

استخرهای کم فرار

سرمایه گذاران می توانند محدوده IL را با انتخاب قرار گرفتن در معرض نقدینگی برای یک دارایی پایدار با رمزنگاری دیگر کاهش دهند. به عنوان مثال، ارائه نقدینگی در یک استخر ETH/USDT IL کمتری را تحمل می کند زیرا فقط قیمت ETH تغییر می کند و دیگری تغییر نمی کند.

برخی از استخرهای نقدینگی شامل استیبل کوین هستند

دارایی ها را در استخرهای یک طرفه عرضه کنید

ضرر دائمی تنها زمانی رخ می دهد که سرمایه گذاران دو یا چند نوع رمزارز و توکن را در یک استخر نقدینگی ارائه دهند. قرار گرفتن در معرض یک طرفه راه حل برای IL است. با این حال، تنها برخی از پروتکلها این روش را پیادهسازی میکنند، زیرا برای ساخت به توسعهدهندگان با تجربه نیاز دارد.

نسبت قیمت به تعادل

همانطور که از نام آن پیداست، اگر سرمایه گذاران سپرده های خود را برداشت نکنند، زیان دائمی خواهد بود. قیمت توکن در استخرها در طول زمان تغییر می کند. می تواند بالا یا پایین برود و به قیمت سپرده برگردد. سپس می توانند نقدینگی را برداشت کنند تا در معرض زیان گذرا قرار نگیرند.

ارائه نقدینگی را در زمان مناسب متوقف کنید

اجتناب از ضرر دائمی تقریبا غیرممکن است زیرا قیمت توکن همیشه تغییر می کند. ما میتوانیم با خروج از استخر نقدینگی در شرایط فروش بالا در بازار یا روند صعودی، ضرر را کاهش دهیم.

سوالات متداول در مورد از دست دادن دائمی

ضرر دائمی در مقابل لغزش در مقابل تاثیر قیمت

لغزش و تاثیر قیمت اصطلاح مشابهی است که زمانی اتفاق میافتد که کاربر یک توکن را با دیگری در صرافیها مبادله میکند، اعم از متمرکز و غیرمتمرکز.

در مبادلات مبتنی بر دفترچه سفارش، زمانی اتفاق میافتد که قیمت پیشنهادی با قیمت پیشنهادی متفاوت باشد.

در AMM DEX ها به دلیل کمبود نقدینگی یا تغییرات قیمت با نوسان زیاد اتفاق می افتد.

زیان دائمی تنها زمانی تحقق می یابد که تامین کنندگان نقدینگی سپرده های خود را برداشت کنند.

آیا از دست دادن دائمی اجتناب ناپذیر است؟

کریپتو یک بازار با نوسان بالا در نظر گرفته می شود. بنابراین، اگر قیمت توکن به شدت تغییر کند، ضرر دائمی بسیار زیاد خواهد بود. اجتناب از آن هنگام ارائه نقدینگی در استخرهای پروتکل های AMM غیرممکن است. با این حال، کاربران می توانند با مدیریت سرمایه گذاری، ضرر را کاهش دهند.

اگر قیمت توکن به صفر برسد ضرر دائمی چقدر خواهد بود؟

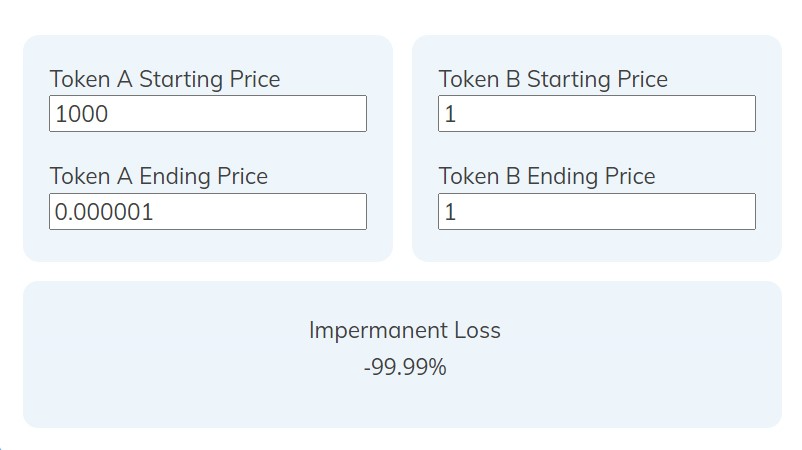

اگر دو نوع توکن (الف و ب) را در استخر نقدینگی واریز کنیم. قیمت شروع (قیمت سپرده) A 1000 دلار و قیمت B 1 دلار است. قیمت توکن A در طول زمان به 0 دلار نزدیک می شود و B همچنان 1 دلار است. در صورت برداشت سپرده از استخر، سرمایه گذاری 99.(9) درصد ضرر خواهد داشت.

اگر قیمت توکن صفر شود

نتیجه

زیان دائمی می تواند تغییر بزرگی در سرمایه گذاری اولیه در استخرهای نقدینگی ایجاد کند. با درک آن، میتوانیم ریسکهای احتمالی در سرمایهگذاریهای خود را حساب کنیم. امیدوارم پس از مطالعه این مقاله، بتوانید خطرات ناشی از زیان ناپایدار و همچنین راه حل های این موضوع را درک کنید.

اسپار (SPAR) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Spar (SPAR) را در اختیار شما قرار می دهد.

مرکوریال چیست؟ در مورد نکات برجسته پروژه و تمام جزئیات در مورد توکنومیک MER Token در اینجا بیابید!

NTFb یک پلتفرم بازار NFT است که با میل به ترکیب قدرت بازار DeFi با پتانسیل NFT متولد شد. NFTB نشانه پروژه است.

آژیر (SI) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Siren (SI) را در اختیار شما قرار می دهد.

غارت چیست؟ در مورد نکات برجسته پروژه منحصر به فرد NFT که جامعه را تحت تاثیر قرار داده است و جزئیات مربوط به توکن AGLD را بیاموزید!

Biconomy چیست؟ در اینجا با نکات برجسته زیرساخت چند زنجیره ای Biconomy و توکنومیک توکن BICO آشنا شوید!

توکن بلوزل (BLZ) چیست؟ این مقاله تمام اطلاعات مفید در مورد ارز دیجیتال Bluzelle Token (BLZ) را در اختیار شما قرار می دهد.

آکروپلیس چیست؟ در مورد نکات برجسته مکانیسم کار Akropolis Blockchain و اطلاعات توکنومیک AKRO Token بیاموزید!

LIT (LIT) چیست؟ این مقاله جزئیات کامل ترین اطلاعات را در مورد پروژه Lition و قابل فهم ترین توکن LIT ارائه می دهد.

DEGO Finance چیست؟ ویژگی های بارز پروژه چیست؟ سکه DEGO امروز چقدر است؟ DEGO را از کجا بخریم؟ در اینجا اطلاعات بیشتری در مورد Dego پیدا کنید.