ضایعات ناپایدار توضیح داده شده: ضرر ناپایدار چیست؟ (2022)

از دست دادن دائمی چیست؟ از دست دادن دائمی یکی از محدودیت های DeFi و AMM است. بنابراین چگونه کار می کند و چگونه می توان ضررهای دائمی را محاسبه کرد؟

بازارساز خودکار (AMM) یک برنامه کامپیوتری است که به طور فعال نقدینگی را در بازار با خرید و فروش خودکار دارایی ها مطابق با قوانین از پیش تعیین شده فراهم می کند. این نوع بازارسازها از الگوریتمهایی برای تعیین قیمت و اجرای معاملات بر اساس عرضه و تقاضای داراییهایی که معامله میکنند استفاده میکنند.

بازارساز خودکار (AMM) مدتی است که وجود داشته است و بسیاری از مردم هنوز از پتانسیل آن بی اطلاع هستند. برای درک کامل مفهوم AMM، ابتدا باید بفهمیم که بازارساز چیست. در این مقاله، ما عمیقاً به دنیای AMM می پردازیم تا همه چیزهایی را که باید در مورد آن بدانید توضیح دهیم.

AMM (بازارساز خودکار) چیست؟

AMM (سازمان بازار خودکار) یک برنامه کامپیوتری است که به طور فعال نقدینگی را در بازار با خرید و فروش خودکا�� دارایی ها مطابق با قوانین از پیش تعیین شده فراهم می کند. این نوع بازارسازها از الگوریتمهایی برای تعیین قیمت و اجرای معاملات بر اساس عرضه و تقاضای داراییهایی که معامله میکنند استفاده میکنند.

AMM (بازارساز خودکار) چیست؟

بازارسازان خودکار اغلب در پلتفرم های معاملات الکترونیکی مانند بورس اوراق بهادار برای تامین نقدینگی و اطمینان از عدم نوسان قیمت ها استفاده می شوند. آنها همچنین در مبادلات ارزهای دیجیتال برای تامین نقدینگی برای دارایی های دیجیتال استفاده می شوند. AMM کمک می کند تا اطمینان حاصل شود که خریداران و فروشندگان همیشه می توانند طرف مقابل برای معاملات خود پیدا کنند.

AMM سالهاست که در بازارهای مالی سنتی استفاده میشود، اما اخیراً در بازارهای ارزهای دیجیتال به کار گرفته شده است. AMM برای صرافی ها و معامله گران جذاب است زیرا نیاز به دفترچه سفارش متمرکز را از بین می برد. این بدان معنی است که نیازی به شخص ثالث برای تطبیق خریداران و فروشندگان نیست که می تواند در هزینه ها صرفه جویی کند و کارایی را افزایش دهد.

صرافیهای ارزهای دیجیتالی که از AMM استفاده میکنند عبارتند از Uniswap، 1inch، Pancakeswap،… همه این صرافیها از زمان پذیرش AMM رشد قابل توجهی در حجم معاملات و نقدینگی داشتهاند.

AMM چگونه کار می کند؟

AMM از الگوریتمهایی برای تعیین قیمت و اجرای معاملات استفاده میکند

AMM ها از الگوریتم ها برای تعیین قیمت ها و انجام معاملات استفاده می کنند. این الگوریتم ها عرضه و تقاضای دارایی های موجود در بازار و همچنین قیمت سایر دارایی ها را در نظر می گیرند. AMM ها از این اطلاعات برای تعیین قیمت هایی استفاده می کنند که هم برای خریداران و هم برای فروشندگان منصفانه باشد.

از AMM ها می توان برای تجارت طیف گسترده ای از دارایی ها، از جمله سهام، اوراق قرضه، کالاها و ارزهای دیجیتال استفاده کرد.

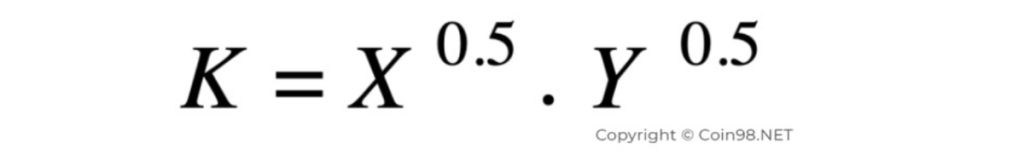

فرمول بازارساز خودکار

به طور کلی، AMM یک مدل بسیار ساده است. یک مقدار ثابت در ارتباط با 2 توکن مختلف در یک صرافی غیرمتمرکز وجود دارد.

فرمول AMM

وقتی شخصی می خواهد یکی از این 2 توکن را بخرد یا بفروشد، این کار را از طریق استخرهایی که AMM دارد انجام می دهد.

این استخرها هر دو توکن را نگه می دارند و همیشه از نظر ارزش با یکدیگر برابر هستند. اوراکل مقدار هر توکن را در هر Pool تعیین می کند. زمانی که شخصی می خواهد بخرد یا بفروشد، مشخص می کند که چه مقدار از هر توکن را می خواهد و معامله به صورت خودکار انجام می شود.

اگر کسی بخواهد یکی از توکن ها را بخرد، توکن های خود را به استخری که توکن دیگر را در خود جای می دهد ارسال می کند. سپس AMM مقدار مساوی از هر دو توکن را از استخر خارج می کند و به شخصی که می خواهد آنها را بخرد می دهد. اگر کسی بخواهد یک توکن بفروشد، توکن های خود را به استخری که همان توکن را در خود دارد می فرستد. سپس AMM مقدار مساوی از هر دو توکن را از استخر خارج می کند و به شخصی که می خواهد آنها را بفروشد می دهد.

نکته کلیدی که باید به خاطر داشته باشید این است که ارزش هر استخر همیشه یکسان است. بنابراین اگر کسی یک توکن بخرد، ارزش استخری که از آن خریده کاهش مییابد و ارزش استخری که به آن فروخته افزایش مییابد. اما به طور کلی، ارزش هر دو استخر ثابت می ماند.

اوراکل دائماً قیمت هر توکن را در هر استخر بهروزرسانی میکند تا همیشه برابر باشند. این بدان معناست که اگر قیمت یک توکن بالا رود، قیمت توکن دیگر در استخر کاهش می یابد تا ارزش کلی استخر ثابت بماند.

تفاوت بین Automated Market Maker در مقابل Order Book

هنگامی که صحبت از معامله ارزهای دیجیتال به میان می آید، دو نوع صرافی اصلی وجود دارد: آنهایی که از دفترچه سفارش استفاده می کنند و آنهایی که از AMM (سازندگان بازار خودکار) استفاده می کنند. هر دو مزایا و معایب خاص خود را دارند، بنابراین مهم است که قبل از انتخاب صرافی تفاوت را درک کنید.

مبادلات کتاب سفارش نوع سنتی تر مبادله است که در آن خریداران و فروشندگان سفارشاتی را انجام می دهند که سپس با بورس مطابقت داده می شوند. این نوع مبادله معمولاً برای معاملهگرانی مناسب است که دقیقاً میدانند به دنبال چه هستند، زیرا میتوانند قیمتی را که مایل به پرداخت یا پذیرش هستند، مشخص کنند. با این حال، مبادلات دفترچه سفارش میتواند توسط معاملهگران بزرگی که به نام «نهنگها» شناخته میشوند، دستکاری شود، که میتوانند با ثبت سفارشهای بزرگ بازارها را به حرکت درآورند.

از سوی دیگر صرافی های AMM از الگوریتم هایی برای تطبیق خودکار خریداران و فروشندگان استفاده می کنند. این نوع صرافی بیشتر برای کسانی مناسب است که فقط به دنبال خرید یا فروش یک ارز دیجیتال خاص هستند، زیرا نیازی به نگرانی در مورد یافتن یک سفارش مشابه ندارند. با این حال، صرافیهای AMM اغلب میتوانند کارمزدهای بالاتری نسبت به مبادلات دفترچه سفارش دریافت کنند، زیرا باید از اسپرد بین قیمتهای خرید و فروش سود کسب کنند.

بنابراین، کدام نوع مبادله بهتر است؟ این واقعاً به سبک معاملاتی شما و آنچه به دنبال آن هستید بستگی دارد. اگر معامله گر باتجربه تری هستید که دقیقاً می دانید چه می خواهید، ممکن است مبادله دفترچه سفارش برای شما بهتر باشد. با این حال، اگر در تجارت تازه کار هستید یا فقط می خواهید یک ارز دیجیتال خاص را بخرید یا بفروشید، صرافی AMM ممکن است انتخاب بهتری باشد.

با AMM (بازارساز خودکار) آشنا هستید؟

استخرهای نقدینگی اغلب در ارزهای دیجیتال استفاده میشوند تا به معاملهگران امکان خرید یا فروش سریع و آسان مقادیر زیادی از داراییهای دیجیتال را فراهم کنند. با این حال، استفاده از استخرهای نقدینگی دارای معایب و مزایای متعددی است که معامله گران باید قبل از استفاده از آن ها آگاه باشند.

مزایای AMM ها

در اینجا برخی از مزایای استفاده از AMM آورده شده است:

خطرات AMM

خطرات استفاده از AMM چیست؟ برخی از خطرات مرتبط با استفاده از AMM وجود دارد:

به طور کلی، بازارسازان خودکار ابزار مفیدی برای تامین نقدینگی و ثبات در بازارها هستند. با این حال، برخی از خطرات مرتبط با استفاده از آنها وجود دارد. این ریسکها باید قبل از سرمایهگذاری در داراییهایی که توسط AMM معامله میشوند در نظر گرفته شوند.

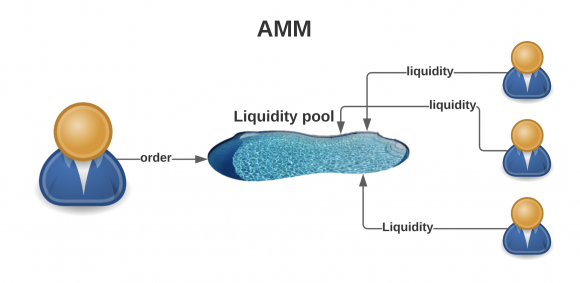

AMM Liquidity Pool چیست؟

Liquidity Pool مجموعه ای از دارایی هایی است که کاربران می توانند آن ها را بخرند و بفروشند

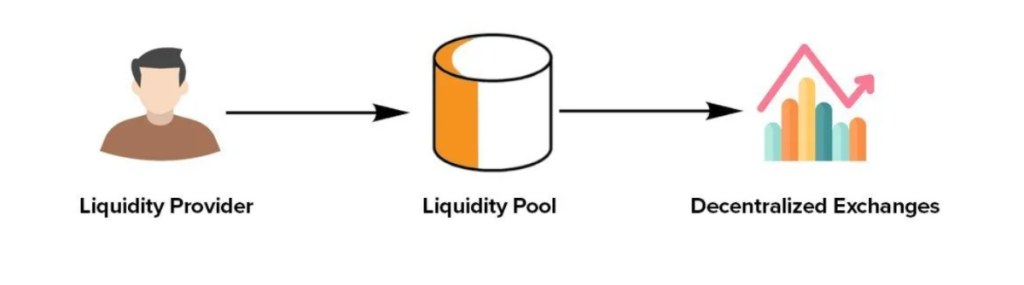

نقدینگی به سرعت خرید یا فروش یک دارایی در بازار بدون تأثیر بر قیمت دارایی اشاره دارد. استخر نقدینگی مجموعه ای از دارایی هایی است که به راحتی به پول نقد تبدیل می شوند.

در دنیای ارزهای دیجیتال، استخر نقدینگی به گروهی از داراییهای دیجیتال گفته میشود که میتوانند با ارزهای دیجیتال دیگر یا ارزهای فیات معامله شوند. استخرهای نقدینگی راهی برای خرید و فروش ارزهای دیجیتال بدون نیاز به صرافی متمرکز در اختیار سرمایه گذاران قرار می دهند.

استخرهای نقدینگی اغلب توسط صرافیهای ارزهای دیجیتال بزرگ ایجاد میشوند تا راهی برای ارائه گزینههای بیشتری برای معامله در اختیار کاربران خود قرار دهند. این استخرها همچنین میتوانند توسط گروههایی از سرمایهگذارانی که میخواهند یک دارایی دیجیتال خاص را معامله کنند ایجاد کنند.

اندازه استخر نقدینگی می تواند متفاوت باشد. برخی ممکن است تنها چند میلیون دلار دارایی دیجیتال داشته باشند، در حالی که دیگران ممکن است میلیاردها داشته باشند.

سرمایهگذارانی که به دنبال معامله یک ارز دیجیتال خاص هستند، ممکن است بخواهند بررسی کنند که آیا استخر نقدینگی برای آن ارز وجود دارد یا خیر. این میتواند گزینههای بیشتری برای معامله در اختیار آنها بگذارد و به آنها کمک کند تا بهترین قیمت را برای معاملات خود داشته باشند.

انواع مختلفی از استخرهای نقدینگی در بازار وجود دارد که به اختصار توضیح داده خواهد شد.

ذخایر قیمت فدرال رزرو

برخی از ارزهای دیجیتال از یک استخر نقدینگی برای کمک به تثبیت قیمت سکه خود استفاده می کنند. این امر به ویژه برای آن دسته از سکه هایی که دارای قدرت مرکزی نیستند، مانند بیت کوین بسیار مهم است. ذخایر قیمت فدرال رزرو در استخر نقدینگی برای کمک به حفظ ارزش سکه و ثابت نگه داشتن آن استفاده می شود.

اگر قیمت سکه شروع به کاهش کرد، می توان از ذخایر برای خرید سکه و افزایش قیمت استفاده کرد. به طور مشابه، اگر قیمت خیلی سریع شروع به افزایش کرد، می توان از ذخایر برای فروش برخی از سکه ها استفاده کرد و قیمت را پایین آورد. این سیستم به پایدار نگه داشتن ارزش سکه کمک می کند و نوسانات آن را کاهش می دهد.

رزرو خودکار قیمت

ذخایر قیمت خودکار در استخر نقدینگی نوعی بیمه در برابر نوسانات ارزش در بازار ارزهای دیجیتال است. با ذخیره کردن سکه ها، می توانید مطمئن باشید که ارزش آنها به صفر نمی رسد، مهم نیست که ارزش کلی بازار ارزهای دیجیتال چقدر پایین بیاید. این باعث میشود که آنها بخشی ضروری از سبد سرمایهگذاران جدی باشند و راهی عالی برای محافظت از خود در برابر خرابی مالی باشند.

اگر به سرمایه گذاری در ارزهای رمزنگاری شده فکر می کنید، پس حتما باید از ذخایر قیمت خودکار در استخر نقدینگی خود استفاده کنید. آنها یک شبکه ایمنی ارزشمند ارائه می دهند که می تواند سکه های شما را در زمان آشفتگی بازار ایمن نگه دارد و اطمینان حاصل کند که شما همیشه به پول خود دسترسی دارید.

ذخایر پل

ذخایر پل نوعی ذخیره ارز دیجیتال است که برای تامین نقدینگی یک استخر پل استفاده می شود. ذخایر پل معمولاً در یک حساب امانی یا نوع دیگری از حساب های امانی نگهداری می شود و برای پشتوانه سکه هایی که به استخر سپرده می شوند استفاده می شود. هدف از نگهداری این ذخایر اطمینان از وجود نقدینگی کافی در استخر برای پوشش برداشتها و حمایت از استفادهکنندگان از استخر در صورت افت ناگهانی ارزش داراییهای پایه است.

از ذخایر پل می توان برای پوشش انواع مختلفی از ریسک ها از جمله ریسک بازار، ریسک اعتباری و ریسک عملیاتی استفاده کرد. به طور کلی، هر چه طبقه دارایی نوسان بیشتری داشته باشد، تعداد ذخایر پل باید بیشتر باشد. به عنوان مثال، از ذخایری که باید نگهداری شود. به عنوان مثال، اگر یک استخر روی داراییهای ناپایدار مانند بیتکوین تمرکز کند، احتمالاً درصد بالاتری از داراییهای خود را نسبت به استخری که در داراییهای پایدارتر مانند استیبل کوین سرمایهگذاری میکند، ذخیره میکند .

پلتفرمهای محبوب بازارساز خودکار

Uniswap بزرگترین صرافی غیرمتمرکز است که بر روی بلاک چین اتریوم فعالیت می کند. این به کاربران در هر نقطه از جهان اجازه می دهد تا بدون واسطه ارزهای دیجیتال را معامله کنند. Uniswap پیشگام مدل Automated Market Maker بود، که در آن کاربران توکنهای اتریوم را به Uniswap «استخرهای نقدینگی» عرضه میکنند و الگوریتمها قیمتهای بازار را بر اساس عرضه و تقاضا تعیین میکنند.

Uniswap بزرگترین صرافی غیرمتمرکز در اتریوم است

Curve یک صرافی غیرمتمرکز (DEX) است که روی اتریوم اجرا می شود. این به طور خاص برای مبادله بین استیبل کوین ها طراحی شده است. تنها چیزی که نیاز دارید یک کیف پول اتریوم، مقداری وجوه است و می توانید استیبل کوین های مختلف را با کارمزد و لغزش کم مبادله کنید.

نتیجه

بازارسازان خودکار نقش مهمی در عملکرد صرافیهای غیرمتمرکز دارند، زیرا اغلب تنها منبع نقدینگی در این پلتفرمها هستند. حضور بازارسازان خودکار با ارائه منبع دائمی نقدینگی به کاهش این مشکلات کمک می کند. بنابراین، AMM ها همیشه یک عامل ضروری در بازارهای ارزهای دیجیتال خواهند بود.

امیدوارم از خواندن این مقاله لذت برده باشید. اگر سؤال یا نظری دارید، لطفاً آنها را در زیر بنویسید و فراموش نکنید که برای بینشهای ارزشمندتر و بحثهای ارزهای دیجیتال به انجمن Coin98 بپیوندید.

مثل همیشه، با تشکر برای خواندن!

اسپار (SPAR) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Spar (SPAR) را در اختیار شما قرار می دهد.

مرکوریال چیست؟ در مورد نکات برجسته پروژه و تمام جزئیات در مورد توکنومیک MER Token در اینجا بیابید!

NTFb یک پلتفرم بازار NFT است که با میل به ترکیب قدرت بازار DeFi با پتانسیل NFT متولد شد. NFTB نشانه پروژه است.

آژیر (SI) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Siren (SI) را در اختیار شما قرار می دهد.

غارت چیست؟ در مورد نکات برجسته پروژه منحصر به فرد NFT که جامعه را تحت تاثیر قرار داده است و جزئیات مربوط به توکن AGLD را بیاموزید!

Biconomy چیست؟ در اینجا با نکات برجسته زیرساخت چند زنجیره ای Biconomy و توکنومیک توکن BICO آشنا شوید!

توکن بلوزل (BLZ) چیست؟ این مقاله تمام اطلاعات مفید در مورد ارز دیجیتال Bluzelle Token (BLZ) را در اختیار شما قرار می دهد.

آکروپلیس چیست؟ در مورد نکات برجسته مکانیسم کار Akropolis Blockchain و اطلاعات توکنومیک AKRO Token بیاموزید!

LIT (LIT) چیست؟ این مقاله جزئیات کامل ترین اطلاعات را در مورد پروژه Lition و قابل فهم ترین توکن LIT ارائه می دهد.

DEGO Finance چیست؟ ویژگی های بارز پروژه چیست؟ سکه DEGO امروز چقدر است؟ DEGO را از کجا بخریم؟ در اینجا اطلاعات بیشتری در مورد Dego پیدا کنید.