NFTb (NFTB) چیست؟ مجموعه کاملی از ارزهای دیجیتال NFTB

NTFb یک پلتفرم بازار NFT است که با میل به ترکیب قدرت بازار DeFi با پتانسیل NFT متولد شد. NFTB نشانه پروژه است.

بدون شک DeFi به تکامل بعدی بازار کریپتو تبدیل شده است. بنابراین دقیقاً DeFi به چه معناست و آیا ما فرصت های سرمایه گذاری در این بازار داریم یا خیر. در این مقاله بیایید پاسخ این سوالات را دریابیم.

DeFi چیست؟

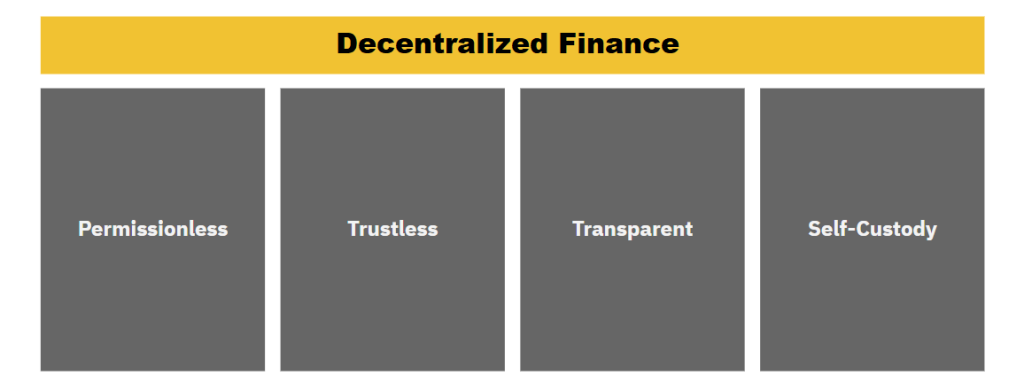

دفای (یا امور مالی غیرمتمرکز ) یک سیستم مالی است که در آن همه مؤسسات مالی و ابزارهای مالی به صورت غیرمتمرکز اداره می شوند. به عبارت دیگر، DeFi از ویژگی غیرمتمرکز بلاک چین برای ایجاد چیزی که به آن مالی باز گفته می شود، استفاده می کند. در یک سیستم مالی باز، همه بدون نیاز به اجازه هیچ فرد یا سازمانی به خدمات مالی دسترسی دارند.

DeFi با اموال کلیدی، غیر حضانت متصل است.

DeFi (مالی غیرمتمرکز) چیست؟

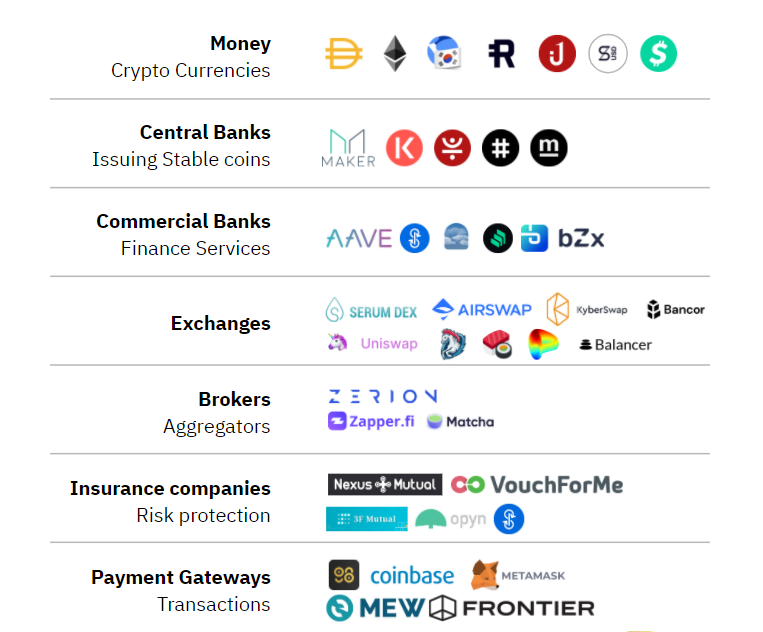

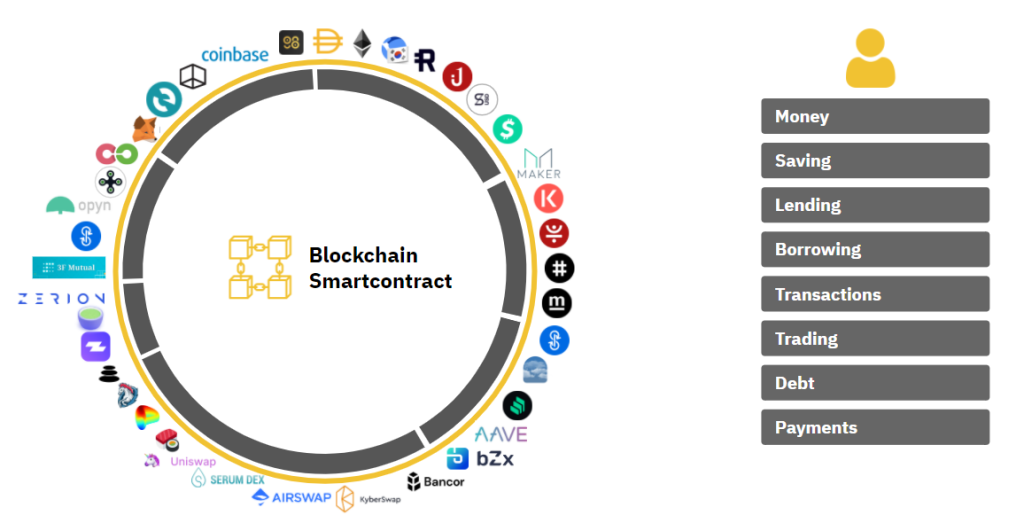

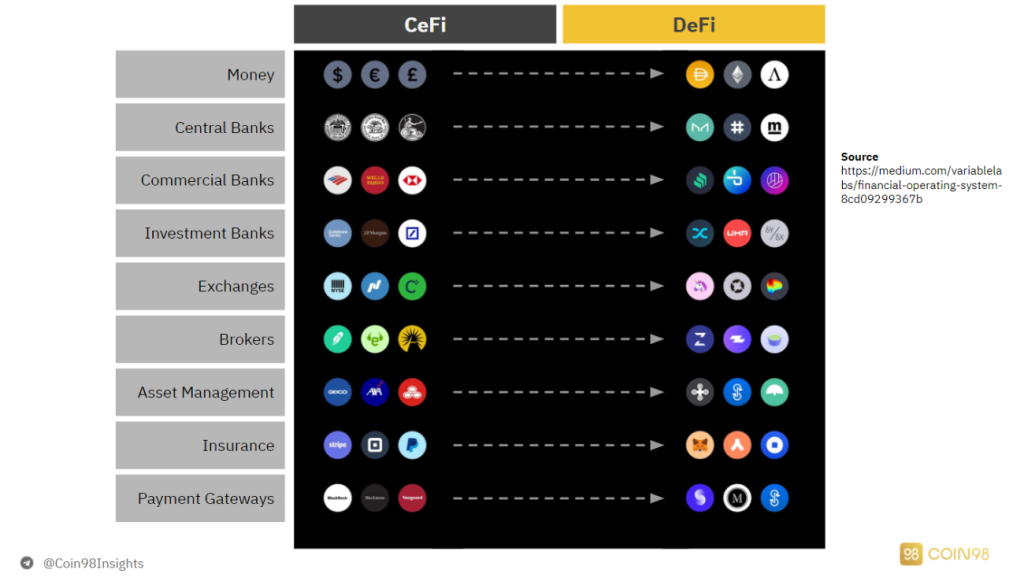

DeFi همچنین دارای ساختار کاملی از موسسات و ابزارهای مالی مانند CeFi است:

همچنین تمام فعالیت های مالی در CeFi از پس انداز، وام، و قرض گرفتن گرفته تا قبوض و پرداخت بدهی،...

تفاوت این است که همه این فعالیت ها توسط یک سازمان مرکزی انجام نمی شود، بلکه به طور خودکار توسط قراردادهای هوشمند بلاک چین انجام می شود.

DeFi در مقابل CeFi: تفاوت چیست؟

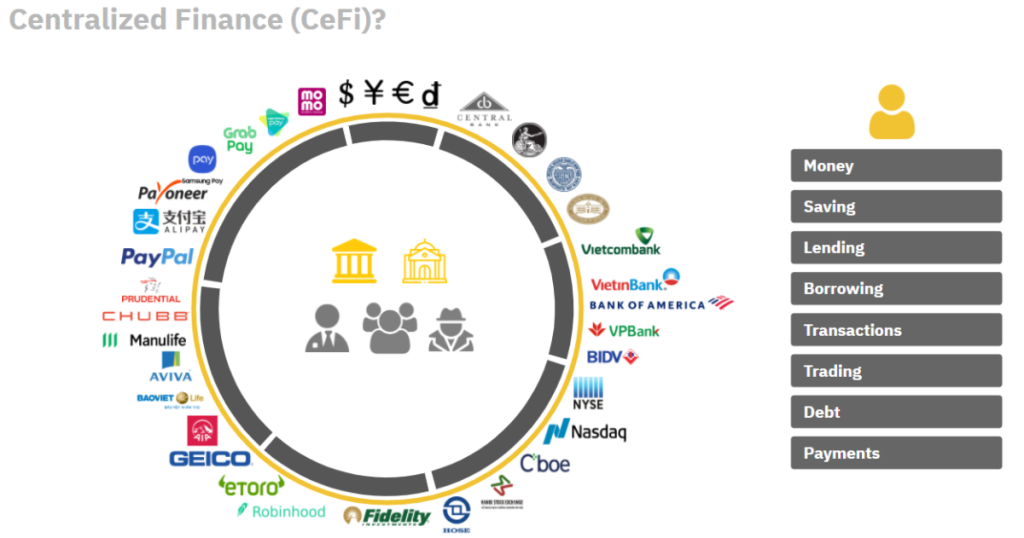

CeFi چیست؟

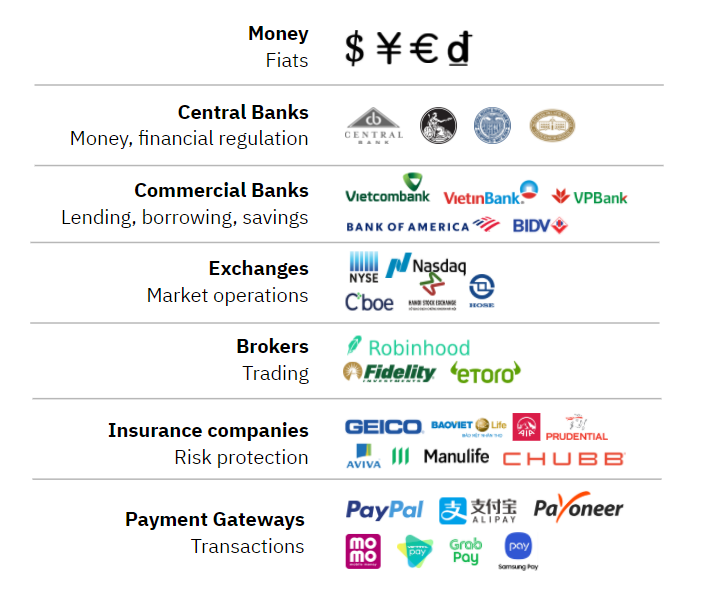

CeFi ( یا تامین مالی متمرکز) یک سیستم مالی است که در آن کلیه موسسات مالی و ابزارهای مالی به صورت متمرکز اداره می شوند. برخلاف DeFi، قیمومت ویژگی کلیدی CeFi است. این بدان معنی است که تمام خدمات مالی از طریق شخص ثالث انجام می شود.

CeFi (مالی متمرکز) چیست؟

این ساختار موسسات و ابزارهای مالی در CeFi است:

در CeFi همانطور که در بالا ذکر کردم، تمام فعالیت های مالی (پس انداز، وام، استقراض، قبض و پرداخت بدهی و...) از طریق شخص ثالث انجام می شود. این شخص ثالث می تواند بانک مرکزی، دولت یا هر موسسه مالی باشد.

تشخیص DeFi از CeFi

تفاوت اساسی بین CeFi یا Traditional Finance و DeFi در مالکیت نگهداری است.

در امور مالی سنتی، قدرت در برخی واسطه های مالی (دولت، بانک مرکزی، موسسات مالی) متمرکز می شود. در مقابل، در DeFi همه این واسطه ها با قدرت بلاک چین حذف می شوند:

تفاوت بین DeFi در مقابل CeFi

ماموریت DeFi این است که خدمات مالی را برای همه بدون توجه به مکان و زمان، تا زمانی که به اینترنت دسترسی دارند، در دسترس قرار دهد. این ویژگی باز بودن DeFi است.

تصویر زیر نشان می دهد که چگونه هر جزء مالی در CeFi می تواند به DeFi منتقل شود:

دیفای چگونه کار می کند؟ مشخصات کلی DeFi

DeFi یک سیستم مالی غیرمتمرکز را ارائه می دهد که با استفاده از فناوری بلاک چین و قراردادهای هوشمند، نیاز به واسطه را از بین می برد. DeFi می تواند برای اهداف مختلفی مانند ذخیره و انتقال دارایی ها یا استفاده از آن دارایی ها از طریق dApps ( برنامه های غیرمتمرکز ) مانند صرافی های غیرمتمرکز، وام های غیرمتمرکز و وام گیری، ... استفاده شود.

DeFi یکی از کاربردی ترین و قدرتمندترین کاربردهای فناوری بلاک چین است. این نوید آینده ای از امور مالی باز را می دهد که در آن همه خدمات مالی به روشی بدون مجوز، غیرقابل اعتماد، شفاف و غیرقانونی انجام می شود، جایی که مردم تنها مالک دارایی های خود هستند.

ویژگی های DeFi

آیا بیت کوین DeFi است؟

بیت کوین اولین ارز دیجیتالی است که تاکنون وجود داشته است و همچنین اولین ارز دیجیتالی است که فناوری بلاک چین را معرفی کرده است. تا این لحظه، بیت کوین بزرگترین، امن ترین و غیرمتمرکزترین سکه در بازار کریپتو با بالاترین ارزش بازار باقی مانده است.

با این وجود، به عنوان سکه پیشگام در فضا، در مقایسه با موارد دیگر، تنها موارد استفاده کمی دارد. در حال حاضر، بیت کوین عمدتاً به عنوان دارایی ذخیره ارزش استفاده می شود. از سوی دیگر، DeFi انواع برنامه های مالی مانند کشاورزی بازده یا وام و قرض را ارائه می دهد.

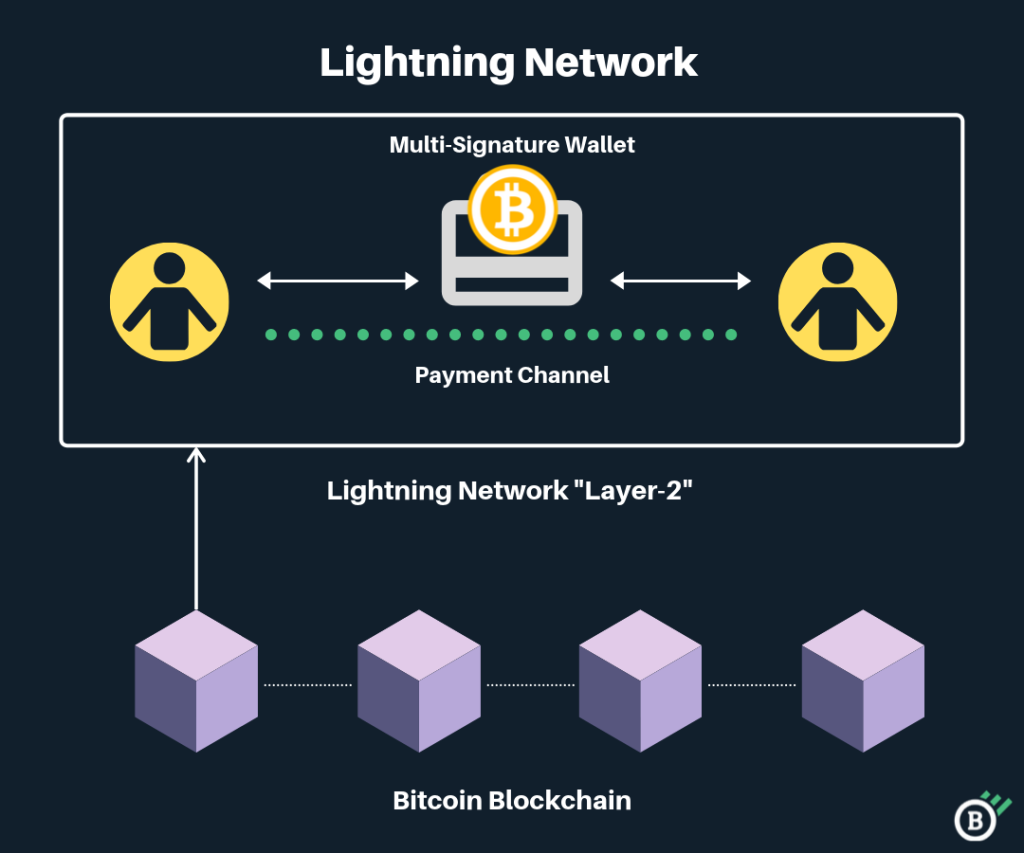

بیت کوین و DeFi نه تنها در موارد استفاده، بلکه در مفهوم اصلی خود نیز متفاوت هستند.

به این ترتیب، نتیجه گیری می شود که بیت کوین اصلی DeFi نیست و نمی تواند باشد ، زیرا بر روی یک بلاک چین اجرا می شود که در آن قراردادهای هوشمند وجود ندارد. با این حال، برای پیاده سازی چشم انداز بیت کوین دیفای، چندین بلاک چین مانند شبکه لایتنینگ یا بیت کوین SV توسعه یافته است.

شبکه لایتنینگ به عنوان لایه ۲ بلاک چین بیت کوین

برنامه های DeFi

استیبل کوین های غیرمتمرکز

استیبل کوین یک ارز رمزنگاری شده است که ویژگی نوسانات را با پیوند دادن ارزش به دارایی های باثبات حذف می کند: طلا، فیات،... مشابه اهمیت فیات در امور مالی سنتی، استیبل کوین می تواند به عنوان یک وسیله مبادله، ذخیره ارزش در هنگام سقوط بازار عمل کند، و یک دارایی عالی برای سرمایه گذاران ریسک گریز هنگام کشاورزی یا استقراض در یک بازار بسیار نوسان مانند کریپتو.

با توجه به اهمیت بالای استیبل کوین، می توان از آن به عنوان یک شاخص برای پیش بینی رشد اکوسیستم استفاده کرد.

تاثیر استیبل کوین بر رشد یک اکوسیستم

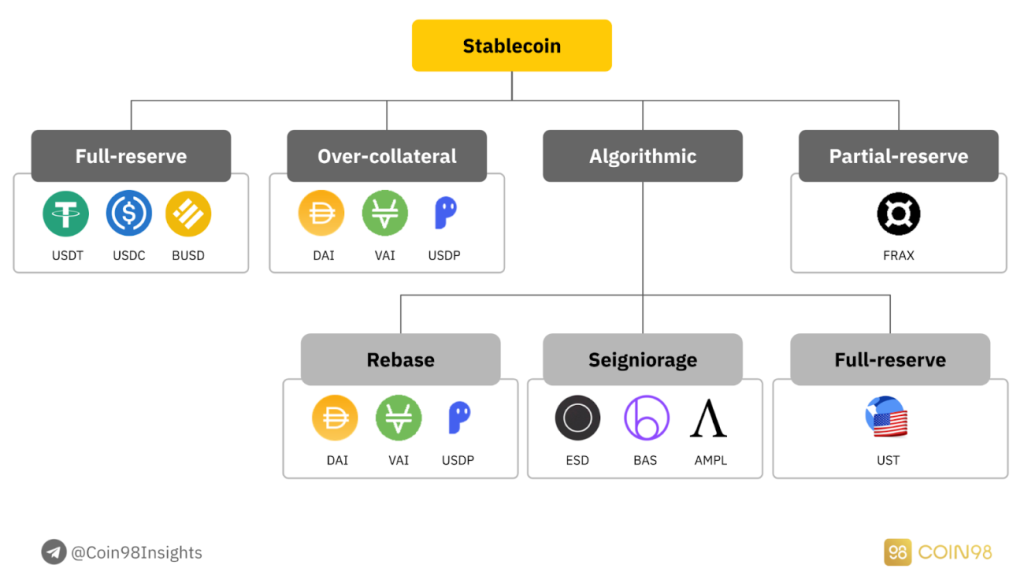

4 نوع اصلی از استیبل کوین ها بر اساس ویژگی های دارایی های وثیقه آنها وجود دارد:

انواع استیبل کوین ها

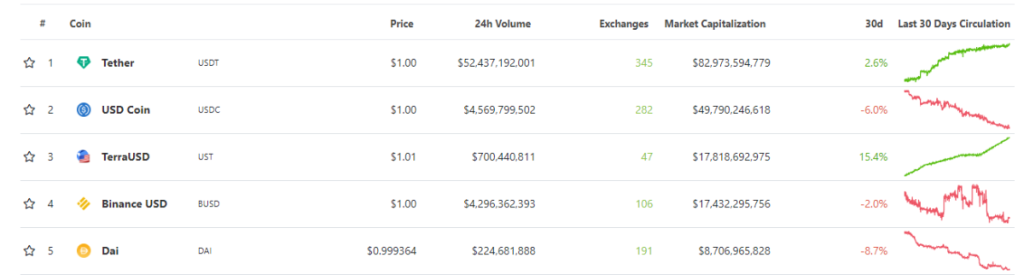

در حال حاضر، 5 استیبل کوین برتر بر اساس ارزش بازار عبارتند از USDT، USDC، UST، BUSD، و DAI با موقعیت پیشرو متعلق به استیبل کوین های متمرکز (USDT، USDC). با این حال، استیبل کوین های متمرکز از نظر اعتماد و مقررات قانونی ضعف نشان می دهند. این فرصتی را برای انواع دیگر ارزها برای به دست آوردن سهم بازار ایجاد می کند.

به عنوان مثال، UST - یک استیبل کوین الگوریتمی، اخیراً افزایش چشمگیری در سرمایه بازار ثبت کرده است تا از BUSD و DAI پیشی بگیرد و به رتبه 3 برتر برسد. بنابراین، چشم انداز استیبل کوین ها می تواند در آینده تغییر کند و موقعیت پیشرو دیگر یک استیبل کوین متمرکز نباشد، اما در عوض یک غیر متمرکز.

5 استیبل کوین برتر بر اساس بازار سرمایه

صرافی های غیرمتمرکز (DEX)

DEX ها ( صرافی های غیرمتمرکز ) صرافی های ارزهای دیجیتال هستند که روی بلاک چین اجرا می شوند. DEX ها واسطه ها را در CEX (صرافی متمرکز) حذف می کنند، تراکنش های همتا به همتا را فعال می کنند و به روشی بدون مجوز و غیرقانونی معامله می کنند.

همانطور که در بالا ذکر کردم، DEX ها به دو شکل وجود دارند: کتاب سفارش و AMM (بازارسازان مستقل).

10 DEX برتر توسط TVL توسط DeFi Llama

در حال حاضر، Curve پروتکلی است که بالاترین TVL را در بازار با 20 میلیارد دلار به دست آورده است. از تصویر، میتوانیم روند چند زنجیرهای را زمانی که بسیاری از DEXهای بومی اتریوم (Curve، Uniswap، SushiSwap،…) در زنجیرههای دیگر مستقر شدهاند، مشاهده کنیم.

به غیر از اتریوم، زنجیرههای دیگری مانند BSC، Avalanche، Solana نیز دارای DEXهای اصلی خود با TVL چشمگیر هستند، به ترتیب PancakeSwap ، Trader Joe ، Raydium .

وام دهی و استقراض غیرمتمرکز

اعطای وام و قرض بخشی ضروری از هر سیستم مالی است زیرا به مردم امکان می دهد کارایی سرمایه خود را به حداکثر برسانند. با این حال، برخلاف وامدهی سنتی، تمام فعالیتهای وامدهی و استقراض در DeFi بهطور خودکار توسط قراردادهای هوشمند بدون وجود شخص ثالث تسهیل میشوند. این دوباره یک بازار پول بدون مجوز و شفاف ایجاد می کند که هر کسی می تواند به راحتی در آن شرکت کند.

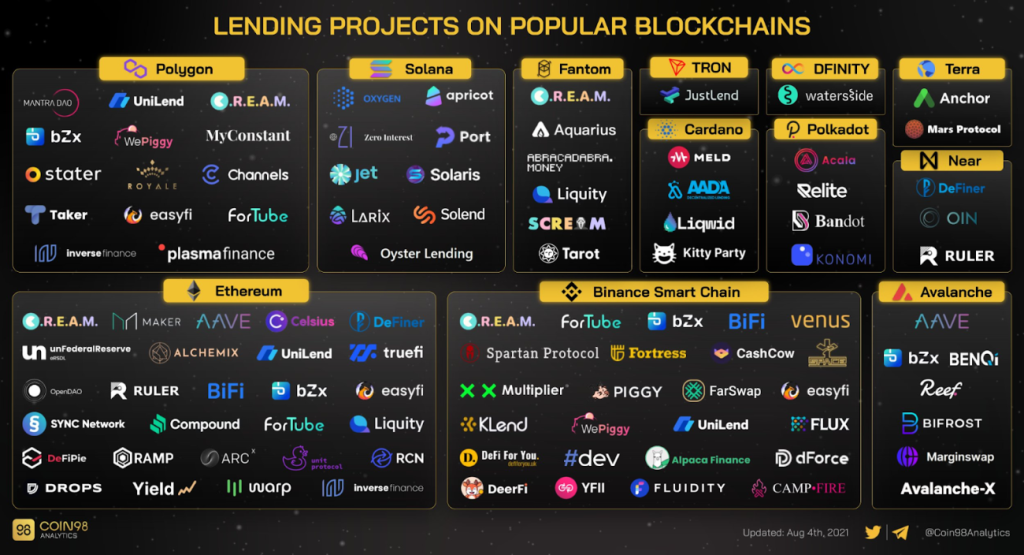

با این حال، وام و قرض همیشه دارای خطرات پیش فرض است. این خطرات حتی در بازار کریپتو به دلیل نوسان شدید قیمت دارایی های وثیقه اغراق آمیز است. به همین دلیل است که رایجترین نوع استقراض در کریپتو، وامگیری بیش از حد وثیقهای است، به این معنی که وامگیرندگان باید بیش از آنچه وام میگیرند، سپردهگذاری کنند. برخی از پلتفرم های وام دهی برتر: AAVE ، Compound ،...

کرم و پروتکل مریخ از جمله معدود حامیانی هستند که امکان استقراض کم وثیقه را فراهم میکنند، اما این نوع استقراض فقط برای پروژههای لیست سفید قابل اعمال است، نه برای جامعه.

پروژه های وام دهی در بلاک چین های مختلف

استخراج نقدینگی

استخراج نقدینگی را می توان به عنوان کشاورزی بازده و کشاورزی نقدینگی درک کرد.

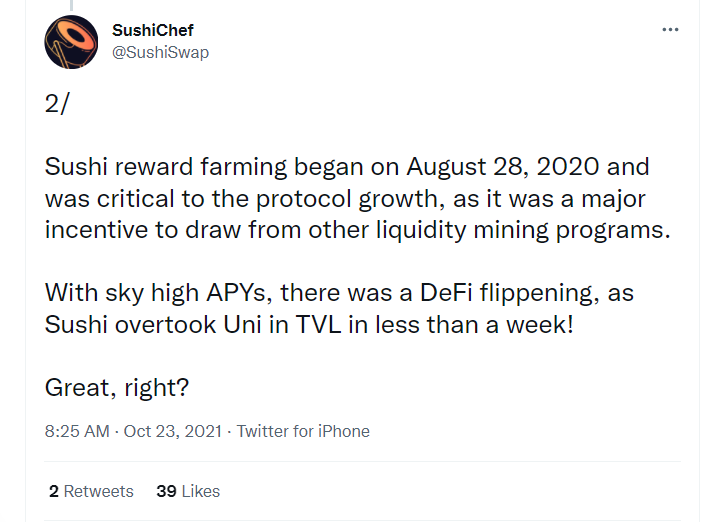

موفقیت برنامه کشاورزی نقدینگی مرکب در سال 2020 قدرت نقدینگی و کشاورزی بازدهی را در جذب کاربران به پلتفرم ثابت می کند. در نتیجه، استخراج نقدینگی مطلوب ترین استراتژی برای هر پروژه تازه راه اندازی شده برای جلب توجه جامعه بوده است.

SushiSwap در کمتر از 1 هفته از طریق یک برنامه استخراج نقدینگی در 28 آگوست 2020 Uniswap در TVL را تصاحب کرد.

جمع کننده (DEX Aggregator & Yield Aggregator)

برای به حداکثر رساندن کارایی سرمایه، نوع جدیدی از پروتکل اختراع شده است: Aggregator.

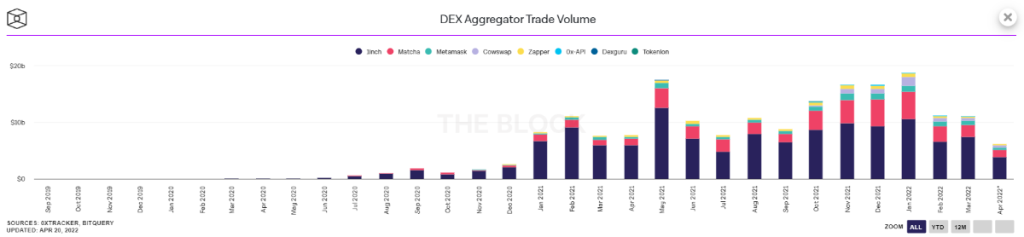

جمع آوری کننده های DEX: بهترین قیمت معاملاتی را ارائه می دهند. با توجه به تفاوت های جزئی در قیمت های ارائه شده توسط DEX های مختلف، کاربران مجبورند قیمت ها را به صورت دستی مقایسه کنند تا با بهترین قیمت معامله کنند. تجمیعکنندههای DEX با استفاده از استخرهای نقدینگی پروتکلهای مختلف، مقایسه خودکار قیمتها و انجام معامله شما با قیمت بهینه، این فرآیند زمانبر را حذف میکنند.

در حال حاضر، 1inch پیشرو DEX Aggregator از نظر حجم معاملات است و پس از آن Matcha، MetaMask و Cowswap قرار دارند.

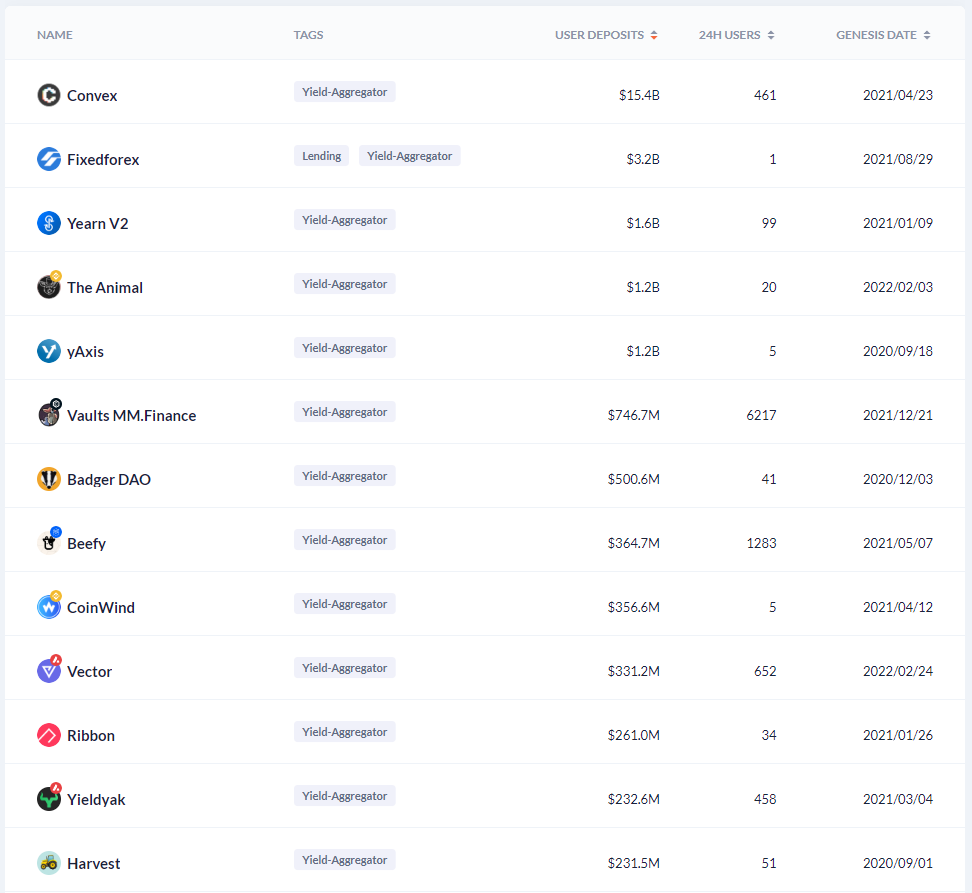

جمع کننده های بازده: بهترین بازده را ارائه می دهند. مشابه جمعآوریکنندههای DEX، تجمیعکنندگان بازدهی میتوانند بهترین سود را با مقایسه بازده در پلتفرمهای مختلف و پیشنهاد بهترین استراتژی بازدهی برای کاربران ارائه دهند.

تجمیع کننده بازدهی برتر توسط سپرده های کاربران: منبع: دی بانک

معاملات حاشیه / مشتقات

معامله مارجین روشی برای تجارت است که از دارایی های قرض گرفته شده برای تقویت نتایج معاملات استفاده می کند. این بدان معنی است که کاربران می توانند سود خود را چند برابر کنند اما می توانند همزمان تمام پول خود را نیز از دست بدهند.

مشتقات : ابزار دیگری برای معامله گران برای اغراق در سودشان. معامله گران در برابر ارزش آتی دارایی ها تحت یک قرارداد معامله می کنند. در این حالت، مردم مجبور نیستند دارایی را در اختیار داشته باشند اما همچنان می توانند از حرکت قیمت آن بهره مند شوند.

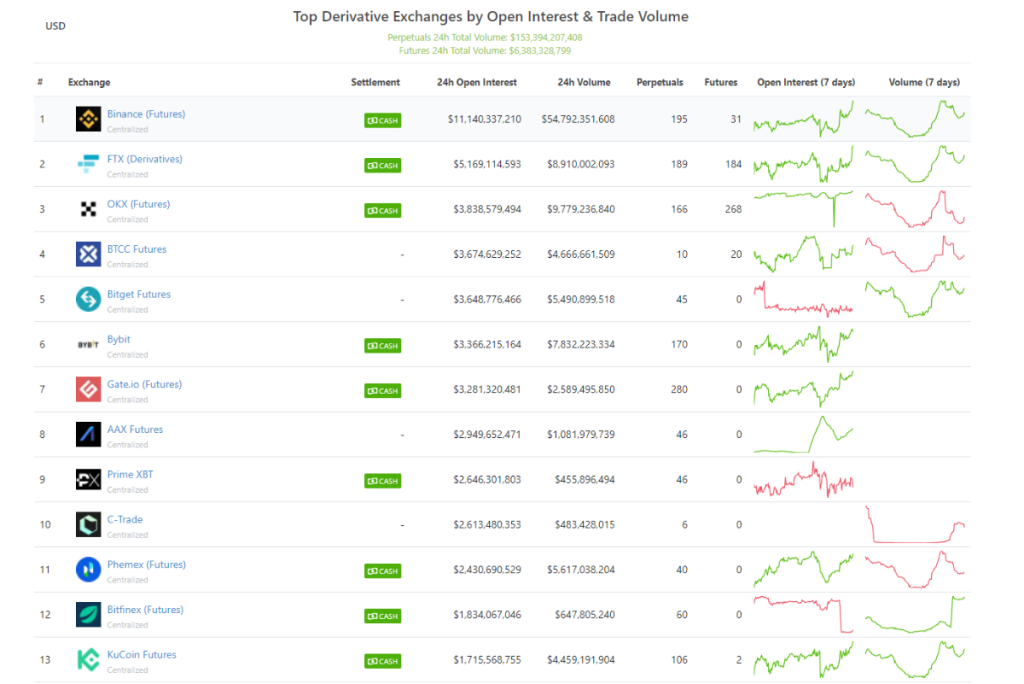

در دنیای کریپتو، CeFi هنوز در این زمینه بهتر از DeFi است، با مبادلات مشتقات برتر با بهره باز و حجم معاملات عمدتاً صرافی های متمرکز هستند.

برخی از پروژه های قابل توجه در این زمینه عبارتند از dYdX ، Perpetual ، Drift Protocol و MCDEX.

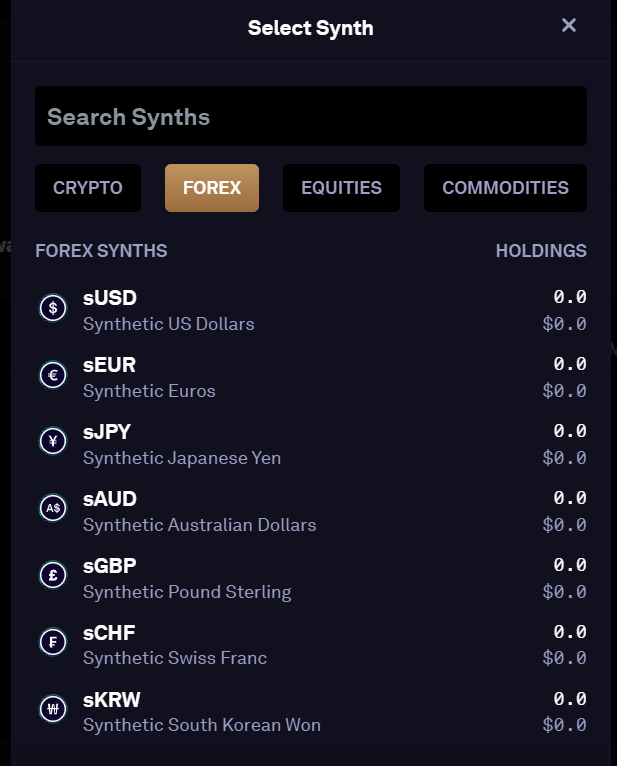

دارایی های مصنوعی

DeFi در راه است تا بتواند هر گونه دارایی مالی را که در امور مالی سنتی موجود است فراهم کند. با این حال، به لطف قدرت بلاک چین، DeFi میتواند حتی بیشتر از آن را ارائه دهد و دارایی مصنوعی یکی از نمونههای آن است.

یک دارایی مصنوعی اساساً یک مشتق نشانه گذاری شده است که رفتار دارایی دیگری را تقلید می کند. دارایی های مصنوعی به کاربران این امکان را می دهد که با ایجاد یک نسخه مصنوعی از آنها، در معرض هر بازار مالی قرار بگیرند. به عنوان مثال، Synthetix - یک پروتکل پیشگام در این زمینه، انواع بسیاری از دارایی ها را از ارزهای دیجیتال، فارکس و سهام تا کالاها ارائه می دهد.

این یکی از قانعکنندهترین شواهدی است که ثابت میکند DeFi یک بازار مالی بدون مجوز و باز ایجاد میکند، و هرگونه محدودیتی را که مانع از ورود افراد به بازار خاصی در امور مالی سنتی میشود، حذف میکند.

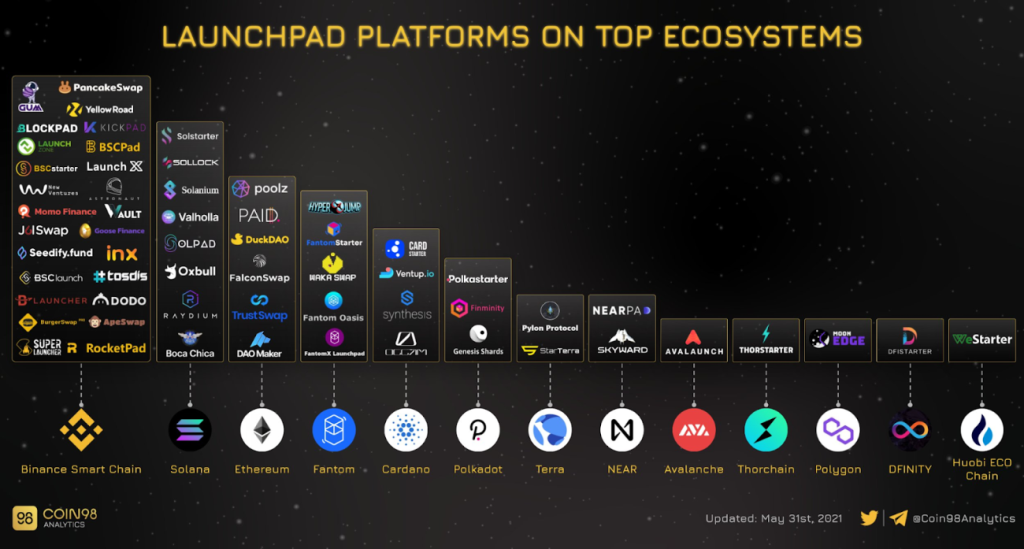

لانچ پد

Launchpad پلتفرمی است که از راه اندازی اولیه پروژه ها پشتیبانی می کند. با چنین فضای سریع در حال رشد DeFi، سکوی پرتاب به بخشی جدایی ناپذیر از یک اکوسیستم کامل تبدیل شده است و مکانی برای پروژه های جدید برای جمع آوری سرمایه و آگاهی جامعه نیز فراهم می کند.

به همین دلیل است که Launchpad عامل محرک DeFi در نظر گرفته می شود زیرا رشد لانچ پد تعداد زیادی کاربر جدید را جذب می کند و ورود بسیاری از پروژه های جدید را بوت استرپ می کند.

NFT

NFT (یا توکن های غیر قابل تعویض) توکن هایی هستند که تقسیم ناپذیر، منحصر به فرد و قابل مالکیت هستند. در میان این ویژگیها، منحصربهفرد بودن مهمترین موردی است که منجر به کاربردهای بسیاری از NFT میشود.

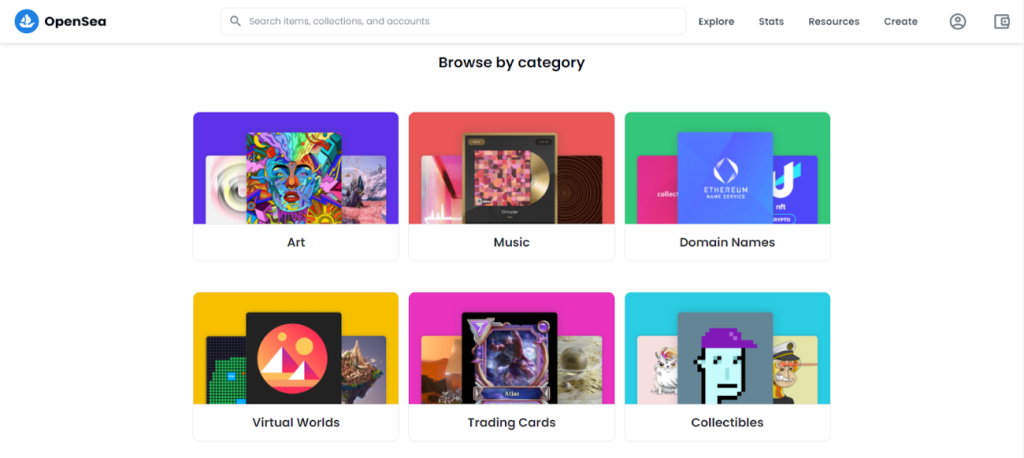

در حال حاضر، بیشتر NFT ها به شکل آثار هنری وجود دارند: عکس، کارت، کلکسیون،... بر خلاف آثار هنری دیجیتال سنتی که به راحتی قابل کپی هستند، به لطف منحصر به فرد بودن هر NFT، آثار هنری به شکل NFT می توانند کمیاب خود باقی بمانند. که برای آنها در بازار NFT ارزش قائل می شود .

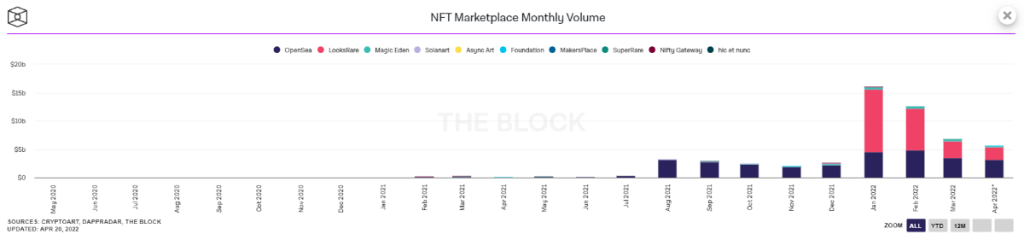

Opensea بزرگترین بازار NFT است

بازار NFT در آگوست 2021 با حجم معاملات به بیش از 1 میلیارد دلار رسید که حدود 97 درصد آن توسط Opensea مشارکت داشت.

با این حال، با مشاهده موارد استفاده محدود از NFT، تبلیغات به تدریج محو شد. مردم فقط می توانند از NFT برای تجارت استفاده کنند و نه چیز دیگری. اگر NFTها در بازار فهرست نشده باشند، مردم فقط می توانند آنها را در کیف پول خود ذخیره کنند.

برای احیای NFT ها در آینده، باید موارد استفاده بیشتری برای NFT ها وجود داشته باشد تا انگیزه هایی برای برگزاری NFT ایجاد شود. انتظار می رود که بازی در ایجاد موارد استفاده بیشتر برای NFT پیشرو باشد. رشد بازیهایی مانند Axie Infinity باعث شده است که داراییهای بازی (حیوانات خانگی، زمینها و...) به شکل NFT افزایش یابد. علاوه بر این، در DeFi، بسیاری از پروژهها نیز شروع به برنامهریزی برای کاربردهای بیشتر NFT میکنند: مانند NFT که به عنوان وثیقه در وامدهی استفاده میشود.

"NFT های تعاملی" در مرحله اول هستند، اما می توانند به زودی محرک رشد مناسب تر NFT ها باشند.

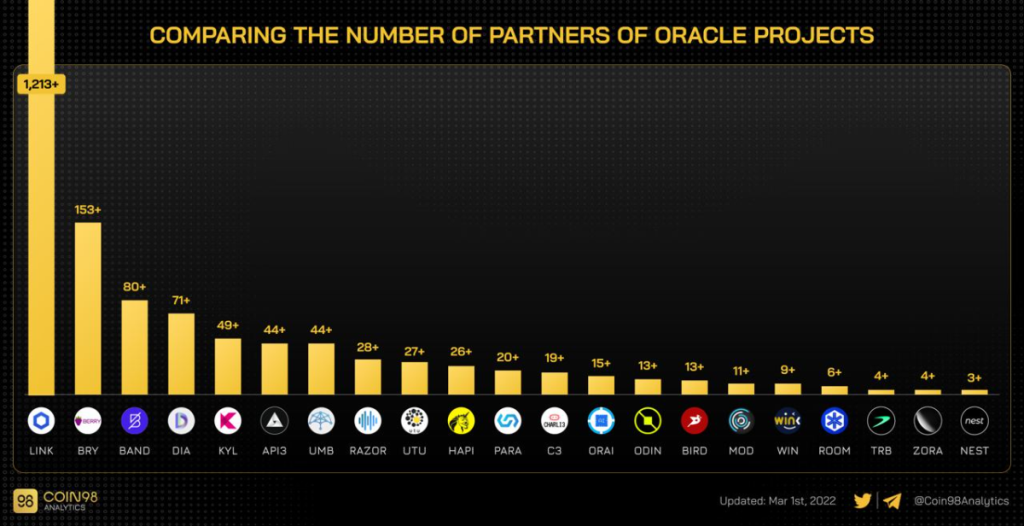

اوراکل های غیرمتمرکز

اوراکل : بلاک چین را با داده های دنیای واقعی وصل کنید. شما می توانید اهمیت اوراکل برای بلاک چین را تصور کنید، مانند اهمیت اینترنت برای یک کامپیوتر.

اوراکل داده های بلاک چین را به قراردادهای هوشمند خود می آورد. بدون اوراکلها، پروتکلهای وامدهی نمیتوانند قیمت وثیقه را تعیین کنند تا در صورت نیاز، انحلال را آغاز کنند یا داراییهای مصنوعی به دلیل فقدان اطلاعات در مورد رفتار داراییهای واقعی (سهام، شاخصها و...) وجود نداشته باشد.

بنابراین، اوراکل بخشی ضروری از توسعه هر بلاک چین است. برخی از نام های قابل توجه در این زمینه عبارتند از: ChainLink ، Band Protocol ، DIA، ...

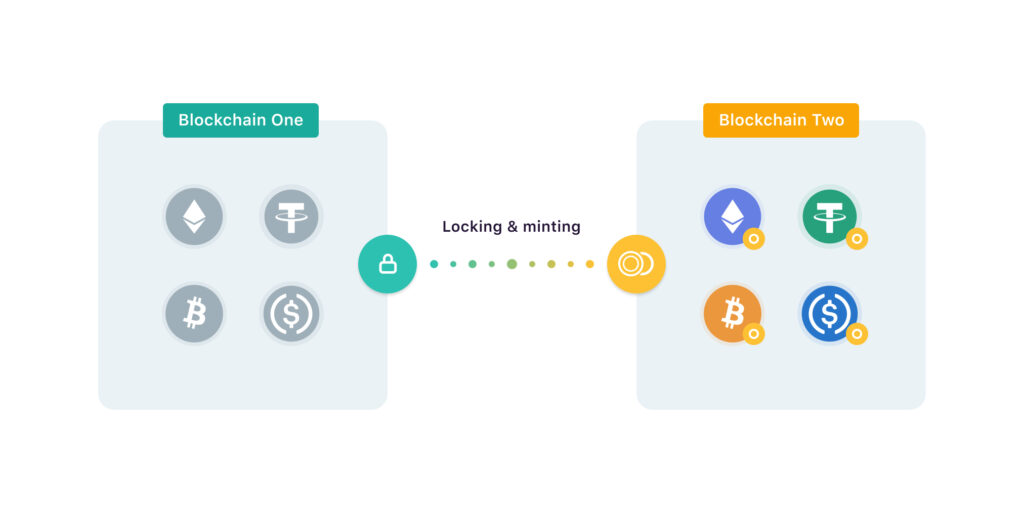

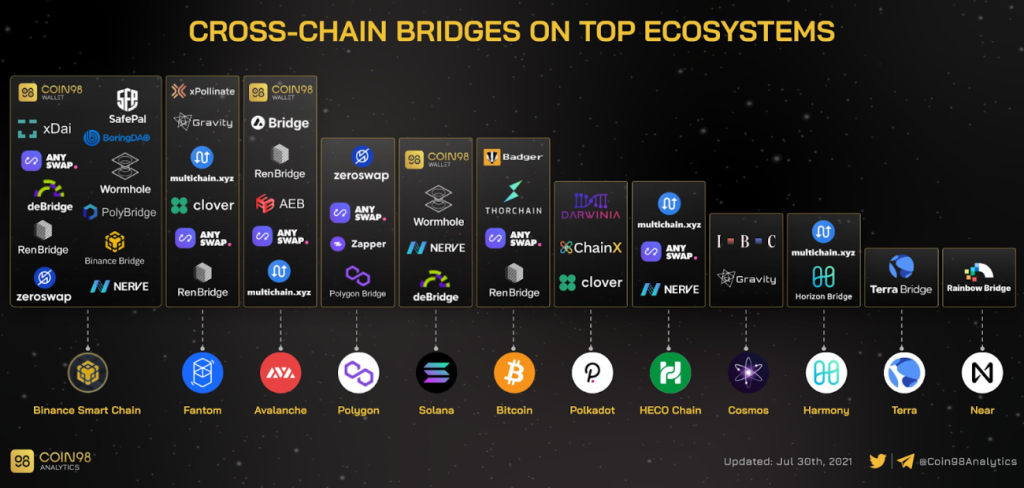

پل های غیر متمرکز

Bridge : یک بلاک چین را به دیگری متصل کنید. هر بلاک چین را می توان با کشوری مقایسه کرد که مقررات خاص خود را در مورد اینکه چه دارایی هایی باید در قلمرو خود استفاده شود، دارد. به طور مشابه، هر بلاک چین استاندارد توکن های خود را دارد (اتریوم با ERC-20، BSC با BEP-20،...) که می تواند در اکوسیستم خود استفاده شود.

از یک طرف، این امر امنیت بالایی را برای یک بلاک چین تضمین می کند. با این حال، از سوی دیگر، زمانی که یک نوع دارایی به یک زنجیره خاص محدود می شود، کارایی سرمایه را محدود می کند. اینجاست که نیاز به پل زنجیره ای متقابل ایجاد می شود که انتقال دارایی ها را در بین بلاک چین های مختلف تسهیل می کند.

مشابه توسعه یک کشور پس از باز کردن تجارت با سایر کشورها، پل ها گسترش DeFi را به طور کلی و به طور خاص هر بلاک چین را تقویت کرده اند. به عنوان مثال، 25٪ از TVL در اتریوم از دارایی های پل شده از سایر بلاک چین ها (BSC، Avalanche، Fantom،...) تامین می شود (منابع: اینجا ).

بیمه غیرمتمرکز

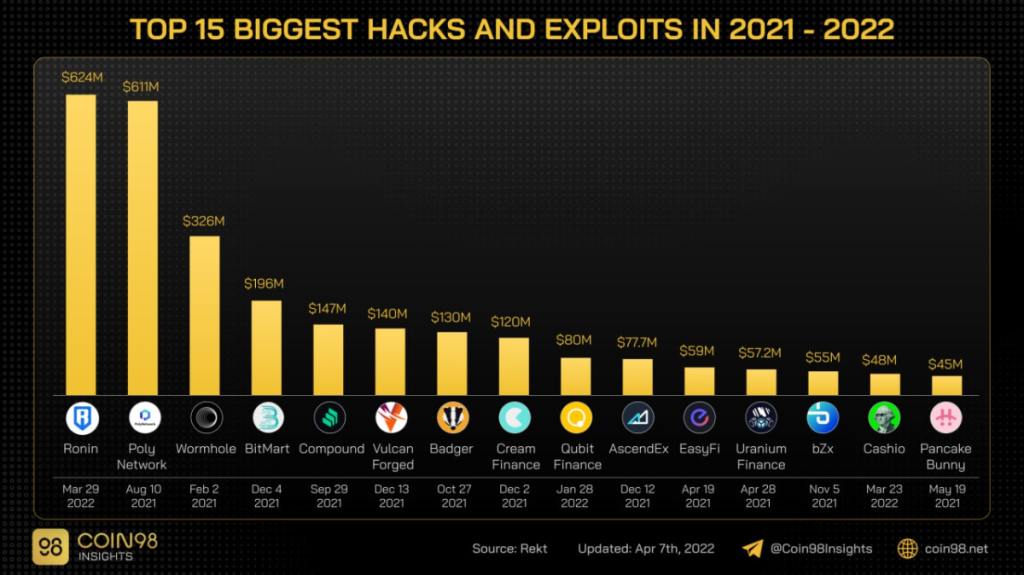

در DeFi، بیمه غیرمتمرکز با هدف حفظ وجوه کاربران در حالی که برای بازیهای بسیار پرخطر در DeFi استفاده میشود.

با این وجود، این مقوله به درستی مورد توجه قرار نگرفته است. این به وضوح مشهود است زیرا هک ها و سوء استفاده های بسیار زیادی در DeFi با مقدار زیادی از دست دادن سرمایه وجود داشته است.

از دیدگاه من، این مقوله سزاوار توجه بهتری است. در آینده، بیمه غیرمتمرکز ممکن است یک جایگاه امیدوارکننده برای دنبال کردن باشد. برخی از پروژه های بالقوه در این زمینه: Nexus Mutual، InsurAce، Cover Protocol،...

دیگران

علاوه بر پشته های ذکر شده در بالا، DeFi با سرعت قابل توجهی در حال توسعه است تا طیف گسترده ای از خدمات مالی را به کاربران ارائه دهد. برخی دیگر از پشته های DeFi:

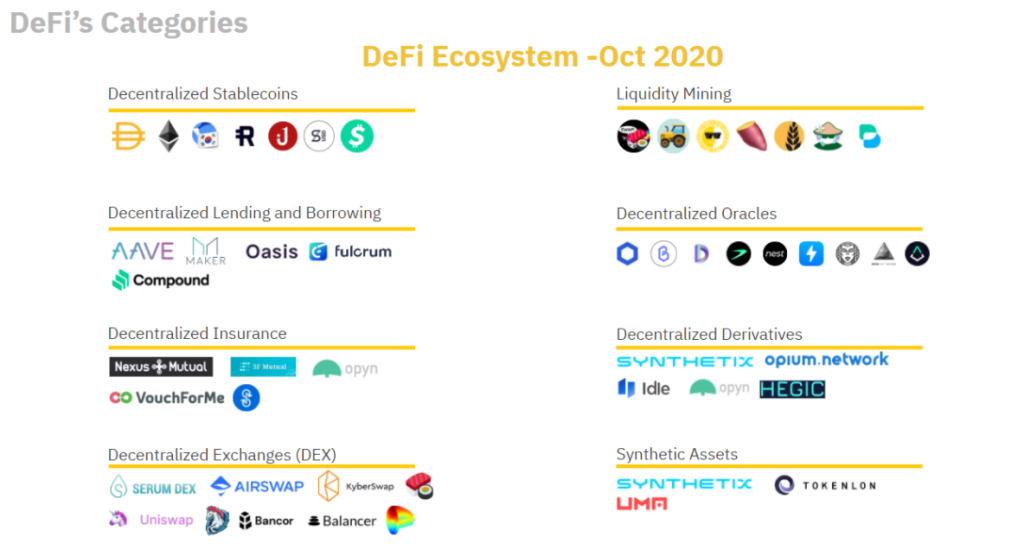

برای جمع بندی این بخش، می توانید ببینید که DeFi در سال 2022 بسیار توسعه یافته تر از DeFi در سال 2020 است. این به وضوح در تنوع محصولات مالی ارائه شده توسط DeFi در سال 2022 نشان داده شده است. این یکی از محرک های کلیدی برای جذب کاربران بیشتر خواهد بود. به DeFi هنگامی که مردم می بینند که DeFi می تواند تمام نیازهای مالی آنها را درست مانند دنیای سنتی (پس انداز، وام، تجارت حاشیه، ...) حتی با نوآوری های بیشتر برآورده کند.

انقلاب دفای

قبل از اتریوم، تنها کاربرد مالی ارز دیجیتال، پرداخت از طریق بیت کوین بود. با این حال، مردم بیش از این میخواستند، آنها طیف گستردهتری از خدمات مالی را میخواستند: پسانداز، وام، قرضگیری، تجارت و... در نتیجه، اتریوم برای شروع عصر DeFi معرفی شد.

توسعه DeFi را می توان به 3 مرحله تقسیم کرد:

مرحله اولیه DeFi (2017 - 2020)

اولین رویدادی که عصر جدید DeFi را آغاز کرد، بدون شک راهاندازی MakerDAO در سال 2017 بود. MakerDAO اولین استیبل کوین غیرمتمرکز (DAI) را ایجاد کرد که نیازی به اعتماد یک نهاد متمرکز مانند USDT، USDC، و... ارزش DAI بود. با پشتیبانی یک دارایی دیجیتال غیرمتمرکز به جای دلارهای رزرو شده در بانک ها. MarkerDAO اولین لگو پولی بود که پس از آن پروتکل های زیادی را تشکیل داد.

سال 2017 نیز روند جدیدی در جذب سرمایه ثبت کرد - ICO ( Initial Coin Offering ) . پروتکلها با مبادله توکنهای پروژههایشان برای اتریوم، سرمایه جمعآوری کردند. ICO با 800 ICO تبلیغاتی در جامعه ایجاد کرد و در مجموع 20 میلیارد دلار جمع آوری کرد. در میان آنها، هنوز پروژه های کلاهبرداری وجود داشتند که از تبلیغات بیش از حد در بازار استفاده کردند. با این حال، بسیاری از پروتکل های با کیفیت بالا نیز در این زمان ساخته شدند: AAVE، Bancor، 0x، ...

پروتکل هایی که در دوره ICO راه اندازی شدند. منبع: Finematics

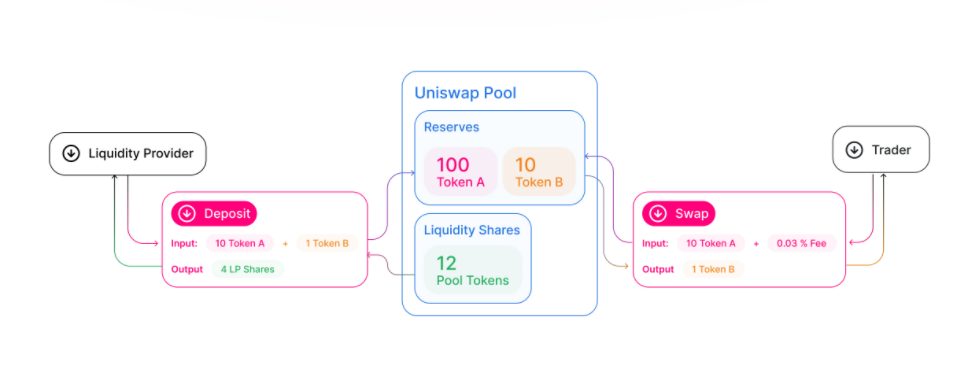

پیشرفت بعدی در DeFi، ورود Uniswap در سال 2018 است که مفهوم جدید AMM DEX را به بازار آورد. به غیر از BTC، ETH، حجم معاملات بسیاری از سکه ها/توکن ها بسیار کم بود، اما کاربران همچنان نیاز به مبادله این دارایی ها داشتند.

در حالی که دفترچه سفارش DEX نتوانست این تقاضا را برآورده کند، مدل AMM قادر به انجام این کار بود. Uniswap یک استخر نقدینگی بدون مجوز ایجاد کرد که در آن هر کسی میتوانست داراییها را از پروتکل تامین یا از آن بگیرد. این مدل نقدینگی برای بسیاری از دارایی های غیر نقدی ایجاد کرده بود تا فعالیت های معاملاتی در DeFi را تقویت کند.

Uniswap مدل AMM

این مرحله با رویداد "پنجشنبه سیاه" در مارس 2020 به پایان رسید: به دلیل ترس از همه گیری جهانی در آن زمان، قیمت ETH تنها در 24 ساعت 30 درصد کاهش یافت. مردم برای پرداخت بدهی، افزایش وثیقه، هجوم آوردند، که بر زیرساخت های اتریوم فشار وارد کرد و در نتیجه افزایش چشمگیر هزینه های گاز را به دنبال داشت.

کاهش شدید قیمت ETH همچنین منجر به موجی از انحلال در بازار استقراض شد که از ETH به عنوان وثیقه استفاده کرد. MakerDAO بیشترین تأثیر را در هنگام تحمل کمبود 4 میلیون دلاری ETH داشت.

این رویداد به عنوان یک تست استرس برای صنعت نوپایی مانند DeFi عمل کرد. پس از این رویداد، DeFi حتی تقویت شد و این ما را به نقاط عطف بعدی برای DeFi رساند: تابستان DeFi در سال 2020.

تابستان دیفای (مارس - سپتامبر 2020)

تابستان دیفای در سال 2020 با مفهومی به نام « کاوی نقدینگی » آغاز شد که اولین بار با موفقیت توسط Compound ارائه شد. برای تقویت نقدینگی پلتفرم، Compound توکن های COMP را به همه وام دهندگان و وام گیرندگان خود پاداش داده بود.

پس از موفقیت برنامه استخراج نقدینگی Compound، این روش توسط بسیاری از پروتکل های دیگر (Synthetix، Curve، Ren،...) برای جذب کاربران به پلتفرم های خود اتخاذ شد.

Yearn Finance نام قابل توجه دیگری در این دوره بود، Yearn Finance مدل جدیدی به نام yield optimizer را ارائه کرد که حتی بازدهی را که کاربران میتوانستند کسب کنند بیشتر کرد.

علاوه بر موفقیت خود به عنوان یک بهینهساز بازده، Yearn Finance همچنین پروژهای بود که مفهوم « راهاندازی منصفانه » را ابداع کرد . قبل از آن، کاربران تنها پس از دفعات زیادی seed/ خصوصی به فروش توکن دسترسی داشتند، که به این معنی بود که باید با قیمت بالاتری نسبت به گروهی از افراد خرید میکردند. برای بسیاری از مردم، این روشی ناعادلانه برای توزیع توکن ها بود.

در مقابل، «راهاندازی منصفانه» به این معنی بود که توکنها مستقیماً بدون پیشفروش در جامعه توزیع میشوند تا بازی منصفانهتری تولید کنند. این دقیقاً همان چیزی بود که Yearn Finance توکن های خود را در جولای 2020 راه اندازی کرد.

آرزوی مالی

پس از پیشرفتهای فراوان در DeFi، به مرحلهای رسید که پروژههای « کپی-کت » ظاهر شدند و سازندگان تلاشی برای ساخت محصولات جدید نکردند، بلکه فقط مدل موجود پروتکلهای دیگر را کپی کردند.

پروتکل YAM که متعلق به Ampleforth و Yearn Finance بود، اولین پروژه ای است که مجموعه ای از پروتکل های کپی گربه (Pasta، Spaghetti، Kimchi، HotDog،...) را آغاز کرد. به دلیل عدم وجود نوآوری، همه این پروژه ها پس از چند روز شکست خوردند.

با این حال، همه مردم قادر به زنده ماندن نبودند. SushiSwap در ابتدا محبوب Uniswap بود، اما تا به امروز، یکی از پروتکل های برتر TVL با داشتن استراتژی توسعه چند زنجیره ای هوشمندانه است.

به طور خلاصه، پس از تابستان دیفای 2020، TVL بازار دیفای تقریباً 10 x از 1 میلیارد دلار در ماه مارس به 10 میلیارد دلار در سپتامبر 2020 داشت. دارایی، مالیه، سرمایه گذاری:

DeFi در 2021 - 2022 (اکنون)

DeFi در سال 2021 - اکنون نمی توان مانند سال 2020 فقط در یک تصویر جمع کرد.

Some key highlights of the difference between DeFi 2021 and DeFi 2020:

To better understand DeFi 2021, let’s have a closer look at each of its components in the following part.

What are DeFi Coins? How to invest in DeFi Coins?

DeFi coins are basically all cryptocurrencies that support DeFi applications.

To invest in DeFi coins, you have to pick out a few most potential ones. Here are some criteria to evaluate a good DeFi coin:

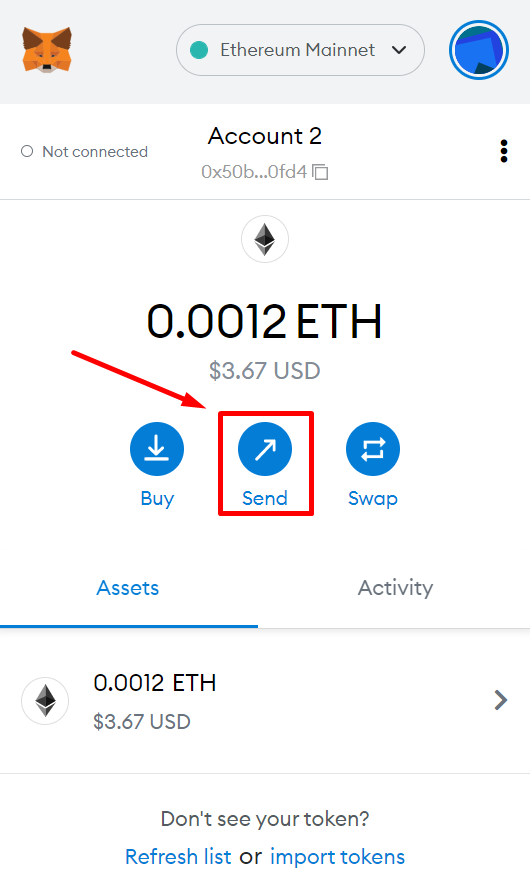

What is DeFi Wallet?

DeFi Wallet is a type of application that acts as a wallet to store and interact with your cryptocurrencies. At the moment, there are 3 main types of DeFi Wallets:

Hot wallets or Non-custodial wallets are places to store coins/tokens online, where users have to keep the private keys to protect their own crypto assets. There are some popular wallets for storing crypto assets, namely: Coin98 Wallet, Trust Wallet, Metamask, etc.

Cold wallets exist in the physical shape (usually as a USB) that require multiple security steps. Investors often use cold wallets for long-term coins/tokens storage. This complexity enhances the security of the wallet in return. Some popular cold wallets are Ledger, Trezos, etc.

Wallets on exchanges or Custodial wallets, basically, users don’t own any private key, they access their funds by password kept by the exchange. Since investors store their crypto assets on exchanges, there are potential risks of scams and shutdowns. Binance, Okex, and Coinbase are the most popular centralized exchanges.

What is DeFi Ecosystem? Some DeFi Ecosystems you should pay attention

As mentioned above, DeFi has various decentralized applications forming a financial system. When they are built on the same blockchain platform, they will create what is called a "DeFi Ecosystem". Ethereum has been the most developed DeFi Ecosystem as it has the highest number of projects as well as dApp categories.

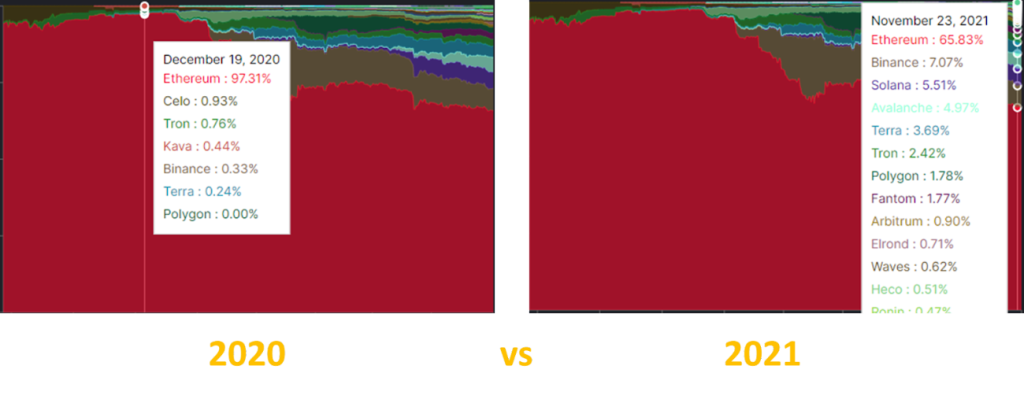

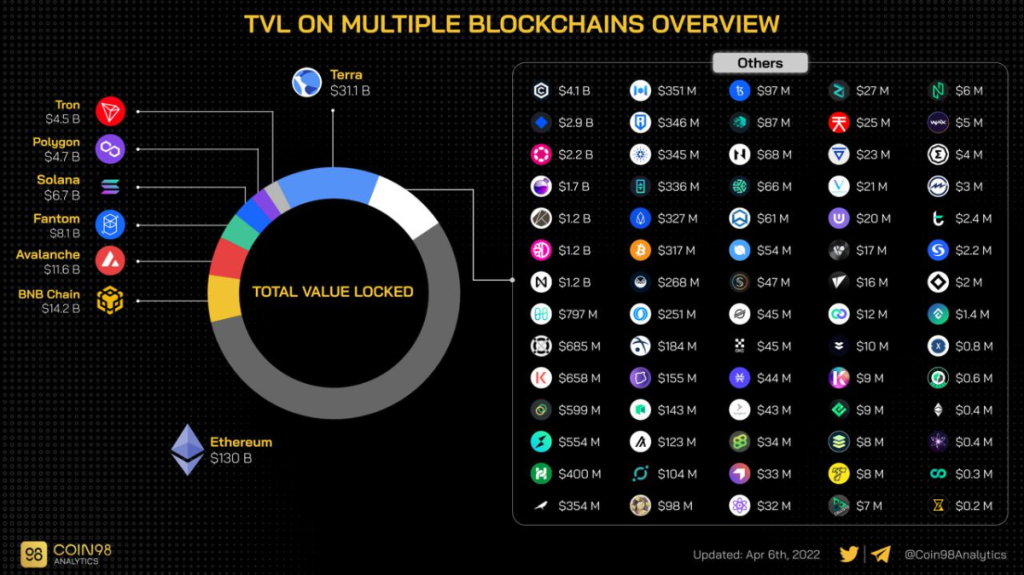

Besides the diversification in the financial services, the development of DeFi is also represented by the rise of many blockchains other than Ethereum. At the end of 2020, the TVL of Ethereum still accounted for 97% of the total TVL of DeFi. However, at the end of 2021this number has reduced to 66% with the expansion of other chains: Binance Smart Chain, Solana, Avalanche, Terra,...

BNB Smart Chain (BSC)

BSC is currently the 2nd biggest blockchain by Market Cap in the whole DeFi Market. It is the first blockchain to capture the TVL outflow from Ethereum.

The skyrocketing growth of Ethereum resulted in recurring congestion and an extremely high transaction fee on this network. The average transaction fee had reached ATH at ~$70 in May 2021, posing a huge scalability problem for Ethereum. While at that time, the DeFi ecosystem of BSC had offered the most fundamental DeFi stacks so users started to move their assets to this network to find new investment opportunities.

Learn more: BNB Smart Chain (BSC) Ecosystem Overview

Source: bitinfocharts

May 2021 was also the period that the TVL in BSC reached ATH at $32B. BSC led by CZ, one of the most influential figures in crypto, was the creator of many trends in the market: from “NFT” in June to “GameFi” in July and “Metaverse” in August.

A complete landscape of DeFi on BSC. Source: Coin98 Analytics

After the period of “overheating”, the BSC ecosystem has come to the “cooling” period. However, with the support from a giant like CZ, BSC is still expected to be a key player in this fast-growing market.

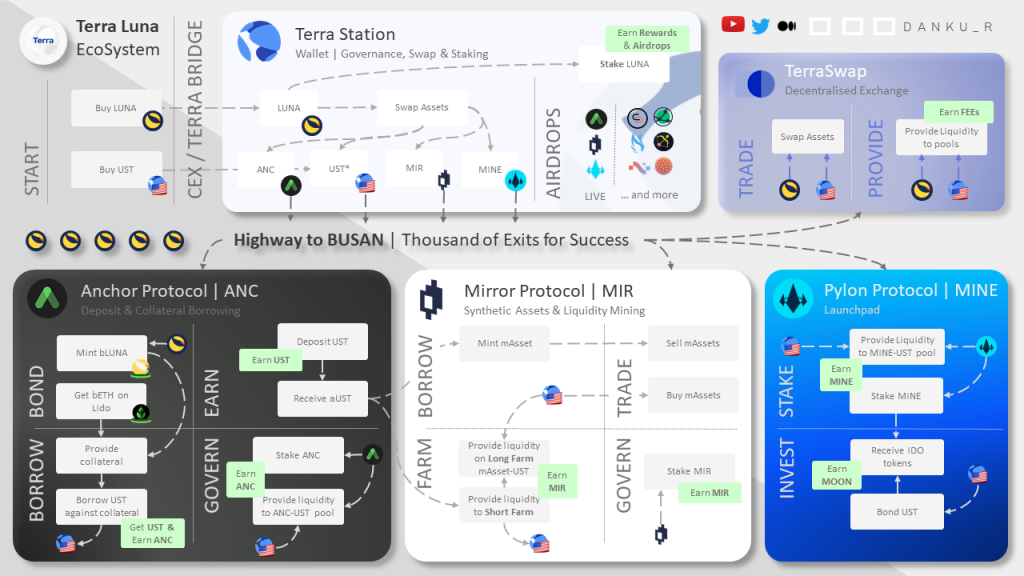

Terra

Terra is the second biggest DeFi Ecosystem in terms of TVL. Terra builds an algorithmic stablecoin, UST, as the core product of the ecosystem. By expanding the use case of UST across numerous different platforms, Terra has been able to scale its ecosystem to the next level of mass.

Even though DeFi exists on Terra, its main focus is actually not DeFi. Instead, they focus primarily on developing UST. This is done by getting UST to be used by more products and more users through applications like Lending & Borrowing, Payments, Synthetics,... At the moment, Anchor is the biggest project on Terra by allowing UST farming with high yields.

Learn more: Terra Ecosystem Overview

Terra TVL skyrocketed after a few months

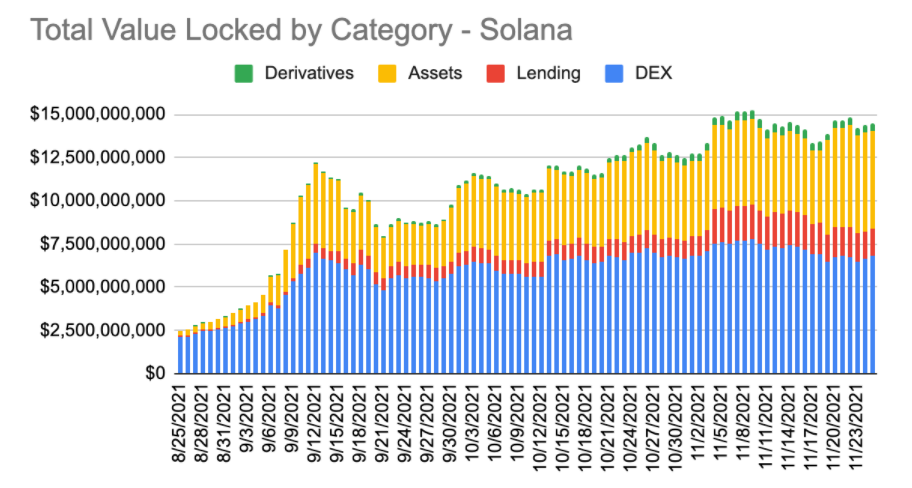

Solana

Solana is one of the most notable names in 2021 when recording tremendous growth in the past year. Similar to BSC, Solana is led by one of the most influential players in crypto - Sam, founder of FTX exchange.

However, unlike BSC - built as an EVM-compatible chain, which means that projects on Ethereum can be easily deployed on BSC, Solana is a non-EVM-compatible chain. Therefore, Solana is said to be a blockchain with many innovations.

Learn more: Solana Ecosystem Overview

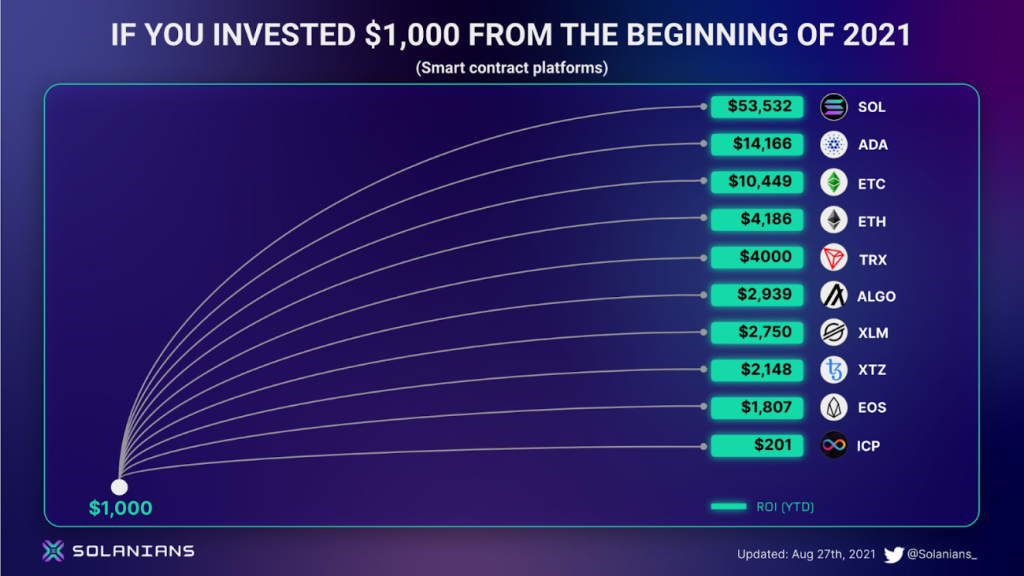

Solana Ecosystem. Source: Solanians

Up to this date, Solana has had projects in different DeFi stacks: from DEXs, yield farming to derivatives, prediction,... However, the TVL is not distributed evenly among DeFi stacks on Solana, with the vast majority of TVL still concentrated on DEXs and Assets (yield protocol). Therefore, Solana remains a hugely promising blockchain with the explosion of other DeFi stacks soon.

Other blockchains

Besides Binance Smart Chain and Solana, DeFi 2021 saw the rise of many other blockchains: Avalanche, Terra, Fantom, Near,... Each chain is building its own DeFi ecosystem to attract users.

The money in DeFi is constantly seeking for the chain with the highest earning potential, so you should follow the change in TVL constantly together with the market sentiment to spot your own investment opportunities in this market.

The Future of DeFi

DeFi is constantly developing to offer better experiences for users. Recently, we saw the rise of the new term “DeFi 2.0” as a new phase of development for DeFi. So what problems DeFi is facing right now and how DeFi 2.0 can be a solution for those issues:

Liquidity

Liquidity is a key requirement for the development of any financial market. Most protocols are bootstrapping liquidity by liquidity mining programs with high APY. However, this technique generates unsustainable liquidity for the protocols as users leave the protocol as soon as the APY decreases and the price of the protocol tokens will dump aggressively.

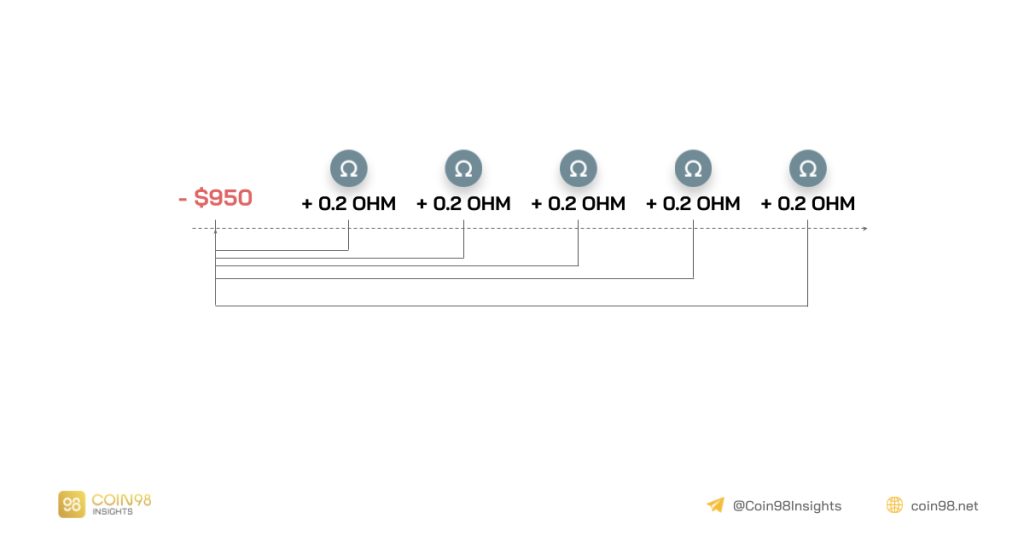

A solution for this is to lock the yield to ensure sustainable capital in the protocol. One protocol that applies this technique is Olympus DAO. It uses the bond model in traditional finance to payout yield for users, which means that instead of paying all yields in one day, the yields will be divided to be paid evenly for 5 days. This prevents the dump in the price of farming tokens when peoples sell yield tokens immediately after earning enough.

Decentralization

Decentralization is among the key properties that define DeFi. However, the DeFi market is actually not as fully decentralized as people expect. One example is the case of Uniswap when the community was unaware of the proposal to sell a $20M UNI token for the “DeFi Education Fund”. Even after acknowledging this plan, the vote of each individual in the community was powerless as the number of “yes” votes had already been dominant by a group of powerful people.

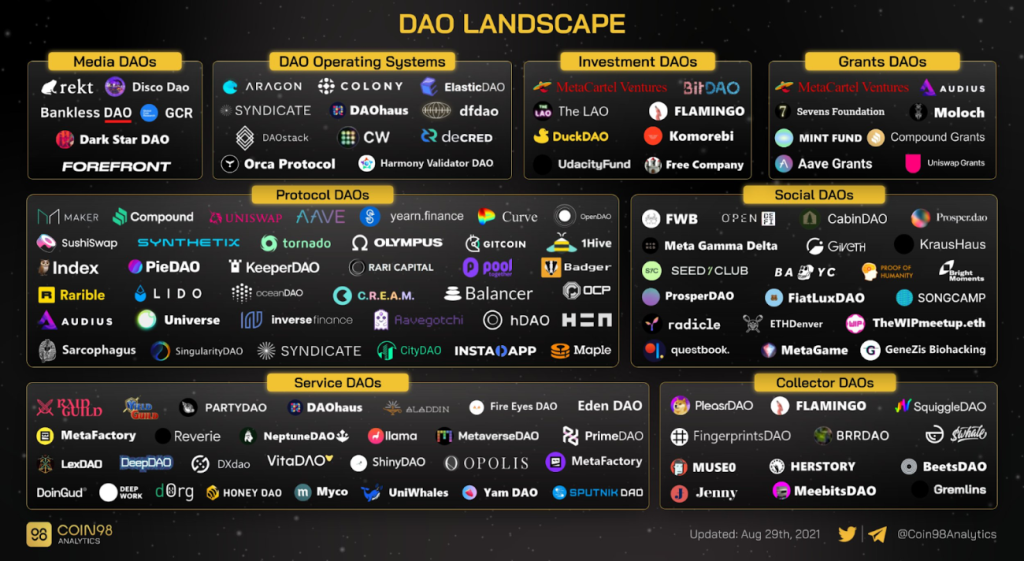

DeFi 2.0 solves these issues by what is called DAO (Decentralized Autonomous Organization). Instead of running by the control of humans, DAO uses the power of blockchain to run automatically by a series of coded rules. The key highlight of DAO is that DAO ensures every member can easily access and vote for any raised proposals in the most decentralized way.

Capital Efficiency

TVL in DeFi is increasing at an impressive rate, but a large proportion of that has not been utilized efficiently.

Some of DeFi 2.0 protocols have offered solutions for those issues. For example, Uniswap V3, with the design of centralized liquidity, has maximized the capital efficiency insides its liquidity pool, while Abracadabra offers a use case for interest-bearing tokens when they can be used as collateral to mint stablecoins. All of the innovations in the design of DeFi 2.0 protocols have boosted the capital efficiency in DeFi.

In case you want to learn more about DeFi 2.0 and its Future, this article will be useful for you: What is DeFi 2.0?

Investment Opportunities with DeFi

DeFi is a young market compared to other financial markets like stock, gold,... Therefore it offers high returns but also has extremely high risks, so you should do your own research before making any investment decisions. The following part will be some suggestions of how to earn from this market that you can read as a reference.

Invest in DeFi coins/ tokens

It may be the most common and easy way to start investing in DeFi. Each project tends to have its own native token that offers its own upside opportunities. Due to high risk, the extent of an upside in crypto is also much more significant than any other traditional market.

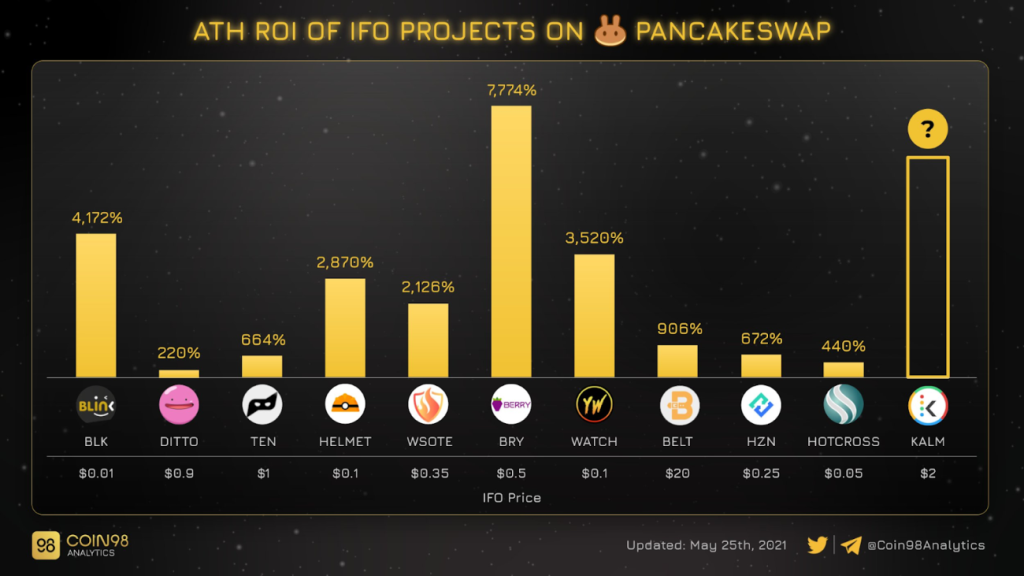

IDO, IEO, IGO, IFO

Despite different names, they are basically a method that you can buy a coin/ token/ NFT at its first initial public offering price. The potential returns from this method are also impressive. You can take the ATH ROI of projects launched IFO on Pancakeswap as a reference.

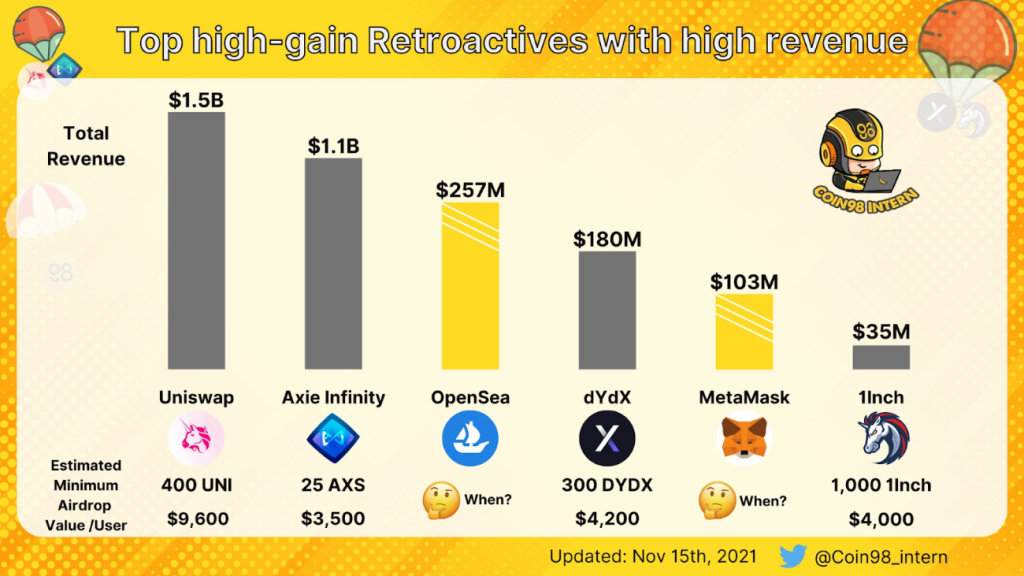

Airdrops, retroactive

This is a way a project reward tokens for its early supporters. Therefore, by experiencing a protocol at an early stage, you own a chance to receive a huge amount of rewards from the protocols.

For you: What is Retroactive Airdrop?

Skin in the game

This is when you become a real user of DeFi, as a participant in this financial market. As I mentioned above, DeFi has offered nearly complete financial services like traditional finance: saving, lending, margin trading,... so you can leverage your capital by utilizing all of DeFi services.

“Farming” is one of the most favorite “skin in the game” activities when users can earn from their initial capital with a much higher interest rate compared to traditional finance.

How to optimize yield by leveraging different protocols (AMM, Saving, Synthetic, IDO) on Terra (source: here)

Conclusion

I hope that this article has provided you with a fundamental understanding of DeFi. If you want to discuss more this topic, feel free to join Coin98 Community.

NTFb یک پلتفرم بازار NFT است که با میل به ترکیب قدرت بازار DeFi با پتانسیل NFT متولد شد. NFTB نشانه پروژه است.

آکروپلیس چیست؟ در مورد نکات برجسته مکانیسم کار Akropolis Blockchain و اطلاعات توکنومیک AKRO Token بیاموزید!

کشاورزی فرصت خوبی برای کاربران است تا بتوانند به راحتی ارز دیجیتال در DeFi کسب کنند. اما راه درست برای کشاورزی کریپتو و پیوستن ایمن به DeFi چیست؟

APR و APY دو اصطلاحی هستند که تعیین میکنند سرمایهگذاران چقدر پاداش در هر سرمایهگذاری بازدهی دریافت خواهند کرد.

اسپار (SPAR) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Spar (SPAR) را در اختیار شما قرار می دهد.

مرکوریال چیست؟ در مورد نکات برجسته پروژه و تمام جزئیات در مورد توکنومیک MER Token در اینجا بیابید!

NTFb یک پلتفرم بازار NFT است که با میل به ترکیب قدرت بازار DeFi با پتانسیل NFT متولد شد. NFTB نشانه پروژه است.

آژیر (SI) چیست؟ این مقاله مفیدترین اطلاعات در مورد ارز دیجیتال Siren (SI) را در اختیار شما قرار می دهد.

غارت چیست؟ در مورد نکات برجسته پروژه منحصر به فرد NFT که جامعه را تحت تاثیر قرار داده است و جزئیات مربوط به توکن AGLD را بیاموزید!

Biconomy چیست؟ در اینجا با نکات برجسته زیرساخت چند زنجیره ای Biconomy و توکنومیک توکن BICO آشنا شوید!

توکن بلوزل (BLZ) چیست؟ این مقاله تمام اطلاعات مفید در مورد ارز دیجیتال Bluzelle Token (BLZ) را در اختیار شما قرار می دهد.

آکروپلیس چیست؟ در مورد نکات برجسته مکانیسم کار Akropolis Blockchain و اطلاعات توکنومیک AKRO Token بیاموزید!

LIT (LIT) چیست؟ این مقاله جزئیات کامل ترین اطلاعات را در مورد پروژه Lition و قابل فهم ترین توکن LIT ارائه می دهد.

DEGO Finance چیست؟ ویژگی های بارز پروژه چیست؟ سکه DEGO امروز چقدر است؟ DEGO را از کجا بخریم؟ در اینجا اطلاعات بیشتری در مورد Dego پیدا کنید.