Apa itu Fetch.AI (FET)? Ikhtisar proyek dan token FET

Fetch.AI menggunakan kecerdasan buatan dan blockchain untuk membangun ekonomi e-commerce yang otonom.

Investasi pasif dalam bentuk Yield Farming tidak jauh dari investor kripto. Pastinya para investor sudah tidak asing lagi dengan proyek berskala besar seperti: Yearn.Finance, Curve Finance, Synthetix, Maker DAO, dll. Untuk lebih memahami model ini, hari ini TraderH4 akan menganalisis model operasi Inverse Finance – salah satu protokol untuk membuat Hasil pada stablecoin, dan kemudian terus menginvestasikan Hasil tersebut dalam aset tertentu. .

Inverse.finance adalah perangkat keuangan terdesentralisasi tanpa izin yang dikelola oleh Inverse DAO – organisasi otonom terdesentralisasi yang dibangun di atas platform Ethereum . Agar lebih mudah dipahami, Inverse.finance adalah protokol yang memberikan solusi investasi pasif dengan membuat Yields on Stablecoins, yaitu sesuai dengan model “Earn X on your Y”, mirip dengan mengirimkan DAI untuk menerima bunga. koin ETH.

Baca lebih lanjut: Apa itu Yield Farming? Peran Yield Farming dalam Revolusi DeFi.

Produk utama Inverse.finance adalah Anchor , DOLA dan DCA Vaults:

Anchor adalah pasar mata uang, protokol aset agregat yang memungkinkan peminjaman dan peminjaman.

DOLA adalah stablecoin, dibuat menggunakan aset lain di Anchor sebagai jaminan dan juga dapat menggunakan DOLA sebagai jaminan untuk meminjam aset lain di Anchor yang mirip dengan koin DAI MakerDAO.

DCA Vaults memungkinkan rata-rata harga token, yaitu alih-alih membeli sejumlah besar token dengan satu harga dan menahannya terlepas dari fluktuasi harga token, mekanisme DCA Inverse.finance memungkinkan pembelian Dengan mencicil, jika harga turun, lebih banyak yang akan dibeli. Ini akan meningkatkan kepemilikan token Anda tanpa tekanan total dengan satu harga.

Baca selengkapnya: Pertumbuhan stablecoin dapat menimbulkan ancaman bagi pasar kredit.

Model operasi Inverse.finance akan berkisar pada 2 komponen utama, termasuk produk Inverse DAO dan Inverse.finance (Anchor, DOLA, DCA Vault)

Fungsi Pisau Terbalik

Inverse DAO sebagai organisasi otonom terdesentralisasi, organisasi ini akan mengelola produk Inserve.finance dan Anchor, DOLA, DCA Vault melalui On-chain Voting pada platform Ethereum di mana pemegang INV adalah pemilih atau pendukung Proposal.

Aktivitas berlangsung di DCA Vault

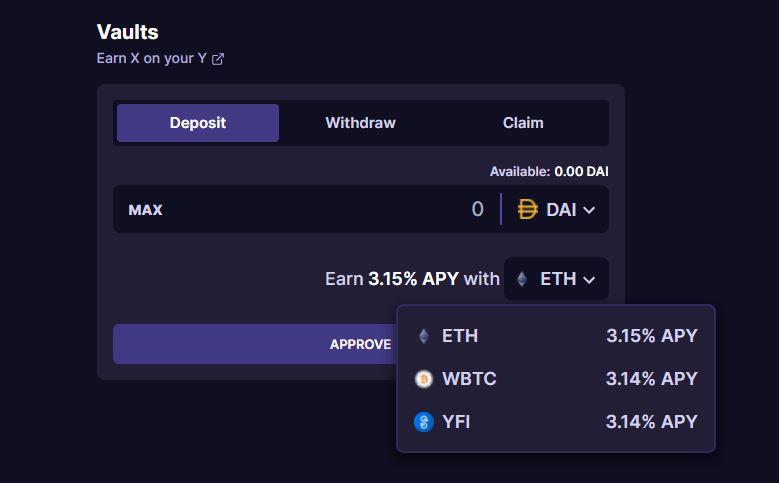

Gagasan DCA Vault berasal dari model "Hasilkan X pada Y Anda", yang berarti bahwa pengguna akan menginvestasikan Stablecoin mereka dalam strategi keuntungan dan menerapkan model strategi DCA (Dollar cost averaging) untuk mendapatkan keuntungan. diperoleh untuk membeli aset kripto lainnya (saat ini proyek memungkinkan pembelian 3 token, ETH, WBTC, YFI, dan stablecoin DAI dan USDC yang dapat disimpan). Inverse.finance (INV) menerapkan 4 strategi seperti yang ditunjukkan pada gambar di bawah ini.

Hasilkan X dari strategi Y Anda di Inverse.finance. Sumber: Inverse.finance.

Baca lebih lanjut: Ampleforth On-chain Data Analysis (AMPL) – Apa permintaan Algorithmic Stablecoin?

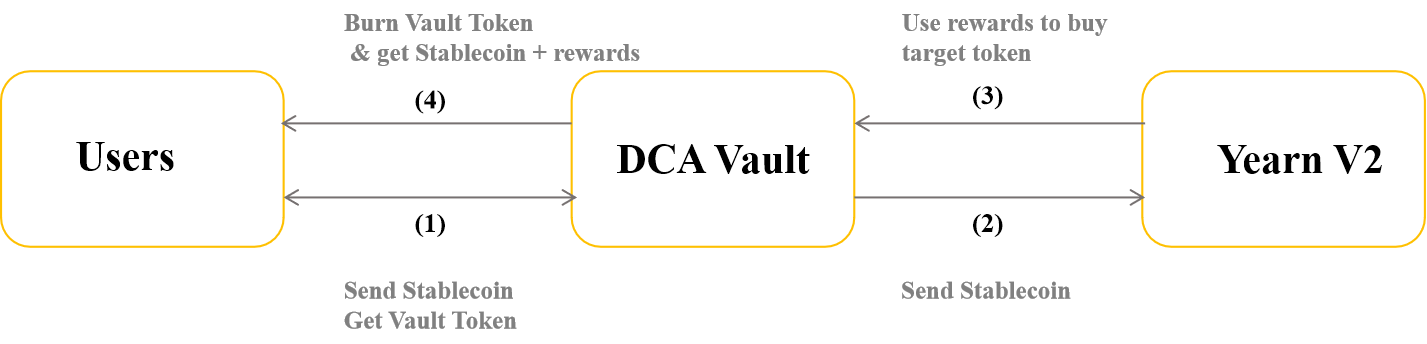

Model DCA Vault bekerja dalam 4 langkah sebagai berikut:

Langkah 1: Investor menyetorkan Stablecoin (DAI, USDC) ke DCA Vault dan menerima Vault Token kembali dengan rasio 1:1.

Langkah 2: Stablecoin Investor akan dikirim ke Yearn V2 sesuai dengan Vault yang sebelumnya disimpan dan mulai mendapatkan imbalan keuntungan.

Langkah 3: Hadiah keuntungan yang baru diperoleh dari langkah 2 akan secara otomatis membeli token target di AMM ( sekali sehari), yaitu aset kripto seperti: ETH, WBTC, YFI.

Langkah 4: Ketika investor menarik Stablecoinnya, token Vault yang diterima pada langkah 1 akan dibakar (Burn) dan investor akan menerima kembali seluruh stablecoin yang disimpan sebelumnya bersama dengan keuntungan yang diperoleh dalam bentuk token target (ETH, WBTC atau YFI).

Detailnya diilustrasikan pada gambar berikut:

Model DCA Vault bekerja dalam 4 langkah

Kegiatan yang berlangsung di perbankan Anchor

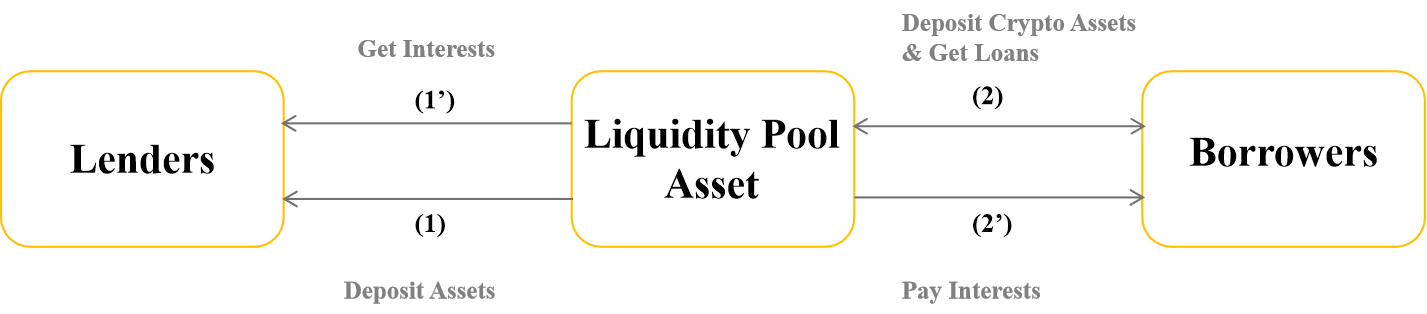

Anchor adalah pasar uang, serta protokol aset sintetis yang mirip dengan Compound, yang memungkinkan pengguna untuk meminjam dan meminjamkan di platform.

Peserta di Anchor meliputi: Liquidity Pool Assets (LPs) (dipahami sebagai Liquidity Pool), pemberi pinjaman (Lender) dan peminjam (Borrowers).

Mekanisme kerjanya akan saya rangkum dalam 2 langkah berikut:

Langkah 1: Pemberi Pinjaman akan mentransfer aset kripto yang didukung Inserve.finance ke dalam kumpulan likuiditas dan akan menerima bunga sebagai imbalan.

Langkah 2: Peminjam akan menyetorkan aset kripto mereka ke Pool Likuiditas sebagai jaminan, saat meminjam token yang mereka butuhkan dari Pool, mereka akan membayar bunga. Bunga dihitung secara otomatis tergantung pada penawaran-permintaan dari setiap kelas aset di Pool.

Di Anchor, ada cryptocurrency baru, DOLA, DOLA akan menjadi stablecoin pertama yang dikeluarkan oleh Anchor. Investor dapat menggunakan DOLA sebagai jaminan untuk meminjam aset kripto lainnya dan sebaliknya. Harga DOLA dipatok ke DAI (stabil di $1), investor dapat menyetor DAI dan menggunakan DAI sebagai jaminan untuk menghasilkan DOLA.

Detailnya diilustrasikan pada gambar berikut:

Mekanisme pengoperasian Anchor Banking

Beberapa aset crypto Inverse.finance untuk pemberi pinjaman seperti: INV, WBTC, Dola, ETH, YFI, Sushi, dll.

Inverse.finance aset kripto untuk pemberi pinjaman. Sumber: Inverse.finance

Beberapa aset crypto Inverse.finance tersedia untuk peminjam (Peminjam) untuk agunan seperti: INV, Dola, ETH, YFI, Sushi, dll.

Inverse.finance aset kripto untuk peminjam. Sumber: Inverse.finance.

Dapat dikatakan bahwa Yearn.finance membuka ladang besar Yield Farming untuk pasar cryptocurrency, Yearn.finance sendiri juga cukup membuat kejutan bagi investor ketika harga YFI melampaui BTC dan dijuluki sebagai BTC dari DeFi Market . Dengan proposal Yearn.finance untuk Inverse.finance untuk mengintegrasikan Vault Yearn V2 ke Inverse Finance Vaults, ia telah menciptakan modal yang tersedia dan memberdayakan Inverse.finance sejak awal.

Di sisi lain, sebagian besar proyek seperti Compound, MakerDAO, Synthetix, dll. Memberikan jaminan aset crypto untuk dipinjam, dengan kata lain akan meminjam dengan jaminan, risikonya adalah jika harga aset Jika token jaminan investor jatuh dalam, aset itu akan dilikuidasi. Untuk mengatasi masalah ini, MakerDAO menciptakan stablecoin DAI untuk memastikan aset peminjam dari risiko ini. Artinya, saat peminjam menyetorkan agunan ke Gudang MakerDAO, dia akan menerima kembali sejumlah DAI yang sesuai dengan agunan tersebut, saat dia melunasi DAI yang dipinjam untuk sistem, dia akan menerima kembali seluruh aset aset Anda terlepas dari bagaimana aset tersebut telah berubah. Namun, DAI tidak dapat meminjam aset dari MakerDAO.

Oleh karena itu, Inverse.finance menghadirkan solusi yang menggabungkan kredit kriptografi dengan sumber modal yang tersedia, yang akan meningkatkan efisiensi modal. Diintegrasikan secara khusus ke dalam Pool on Anchor yang sama, investor dapat menggunakan aset kriptografi yang didukung oleh Inverse.finance untuk menghasilkan keuntungan dengan berbagai cara: menghasilkan keuntungan dengan membawa aset yang disimpan ke Vault untuk dipinjamkan, atau digunakan untuk meminjam DOLA, tetapi gunakan nomor DOLA ini untuk melayani tujuan apa pun, di mana saja yang ingin digunakan investor bahkan sebagai jaminan untuk meminjam properti lain. Seperti yang bisa dilihat, solusi yang diberikan Inverse.finance kepada investor dapat menciptakan pendapatan pasif dan mengoptimalkan modal mereka sendiri. Jadi menurut pembaca, apakah Inverse.finance benar-benar potensial?

Baca lebih lanjut: Aave Protocol (AAVE) Analisis Data On-chain – Apa yang dikatakan data tentang masa depan proyek?

Di atas adalah informasi tentang model operasi Inverse.finance dari banyak sumber yang disintesis dan diteliti TraderH4 untuk pembaca. Semoga dapat membantu Anda lebih memahami proyek dan model operasi dari Yield Farming seperti Inverse.finance.

Apakah solusi yang dibawa Inverse.finance ke pasar keuangan cryptocurrency benar-benar potensial? Diskusikan dengan kami di Telegram Group TraderH4. Dan jangan lupa untuk mengunjungi situs web TraderH4 untuk segera memperbarui acara proyek yang akan datang. Sampai jumpa lagi di edisi "Analisis Model Aktif" TraderH4 berikutnya.

Catatan: Semua informasi dalam artikel ini dimaksudkan untuk memberi pembaca informasi terbaru di pasar dan tidak boleh dianggap sebagai saran investasi. Kami harap Anda membaca informasi di atas dengan seksama sebelum membuat keputusan investasi.

Fetch.AI menggunakan kecerdasan buatan dan blockchain untuk membangun ekonomi e-commerce yang otonom.

Proyek ini menarik banyak perhatian selama acara peluncuran, beberapa poin penting dari ekosistem Core DAO akan disajikan dalam artikel ini.

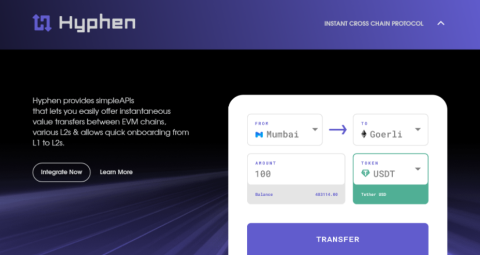

Biconomy (BICO token) adalah salah satu proyek yang memberikan solusi pengalaman pengguna yang optimal pada aplikasi keuangan terdesentralisasi dan Web 3.0.

Flux adalah platform infrastruktur cloud terdesentralisasi generasi berikutnya dengan skalabilitas mengesankan yang dengan mudah mendukung pengembangan Web3 dan Dapp.

LooksRare adalah pertukaran NFT yang baru diluncurkan pada awal tahun 2022, tetapi telah menarik banyak investor berkat strategi Airdrop ke komunitas. Pelajari lebih lanjut mengenai fitur, token, dan masa depan LooksRare.

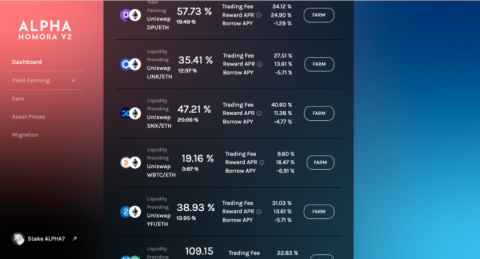

Apa itu Alpha Finance Lab (ALPHA)? Pengenalan ALPHA memecahkan masalah apa yang ada di pasar DeFi. Volume lengkap tentang ALPHA akan dijawab di bawah ini.

OneCoin adalah proyek yang sering disebutkan oleh komunitas karena bekerja seperti model multi-level dan menunjukkan tanda-tanda penipuan. Pelajari lebih lanjut mengenai risiko investasi di OneCoin dan legalitasnya di seluruh dunia.

eCash adalah platform blockchain PoS yang mendukung transaksi dan pembayaran internasional yang lancar, cepat, dan aman berdasarkan teknologi Bitcoin Cash. Temukan informasi terbaru dan rinci tentang koin XEC di sini.

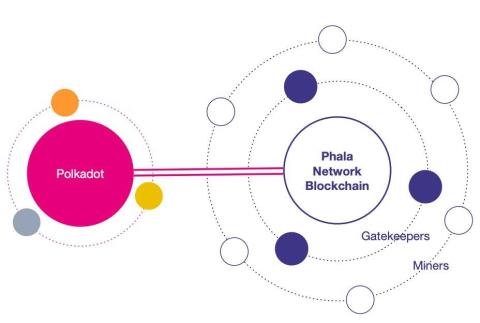

Jaringan Phala adalah proyek ekosistem Polkadot, memberikan solusi untuk mengamankan data individu dan organisasi melalui teknologi TEE dan blockchain.

Apa itu Gala Games? Bergabunglah dengan TraderH4 untuk mengetahui fitur luar biasa dari proyek Gala Games dan cryptocurrency GALA dalam artikel di bawah ini.