Apa itu Fetch.AI (FET)? Ikhtisar proyek dan token FET

Fetch.AI menggunakan kecerdasan buatan dan blockchain untuk membangun ekonomi e-commerce yang otonom.

Kita sedang hidup dalam periode sejarah di mana selalu ada kontradiksi antara iman dan ketidakpercayaan. Ketegangan semakin diperbesar oleh sistem agitator media, yang dirancang khusus untuk memicu reaksi kekerasan dalam jiwa kita. Namun, sangat sedikit orang yang akan memutuskan untuk bertindak atau tidak di tengah perubahan tersebut, selebihnya akan tetap dalam keadaan beriman atau tidak beriman. Tentu saja, kepercayaan seseorang tidak boleh digoyahkan seperti sebatang lilin yang tertiup angin.

Itu juga yang diingatkan oleh penulis secara pribadi setiap kali dia merasakan dorongan untuk segera melakukan sesuatu. Semoga melalui artikel ini, pembaca dapat lebih tenang melihat pasar Crypto yang fluktuatif saat ini.

Menurut sumber dari DefiLlama, sejak tingkat deposit proyek mencapai 20%, total nilai terkunci (TVL) pada protokol telah meningkat dari 4,3 menjadi 11,6 miliar USD.

Setelah itu, banyak peristiwa terjadi: Volatilitas di pasar kripto meroket, harga saham terdaftar perusahaan teknologi menengah hingga besar dihancurkan oleh indeks data, inflasi. Dunia saat ini berada di ambang bencana nuklir akibat ketegangan politik di dunia.

Semua argumen positif untuk mempertahankan likuiditas dalam level strategis 20% menutupi volatilitas, mereka mencoba berpura-pura bahwa volatilitas yang belum dapat kita lihat sebenarnya tidak ada. Sementara itu, imbal hasil deposit Anchor, meski terpengaruh kondisi dunia yang fluktuatif, tetap berada di kisaran 19-20%.

Koin di Anchor adalah UST juga, ia telah bertahan dari badai yang menyapu seluruh rantai dan tetap kokoh di 1:1 melawan USD, bertujuan untuk menyenangkan semua deposan.

Jadi mengapa kita harus khawatir? Bukankah seharusnya kita hanya menikmati ketergantungan pada safe haven yang stabil yang disediakan Anchor Protocol di dunia yang tidak pasti? Mungkin kita bisa!

Untuk merangkum definisi Anchor Protocol, ini adalah protokol pinjaman dari ekosistem blockchain Terra . Protokol peminjaman ini berbeda dari Maker karena ini bukan platform yang memaksimalkan mata uangnya sendiri. Anchor juga berbeda dari duo Aave-Compound karena hanya meminjamkan satu aset, UST – stablecoin asli Terra.

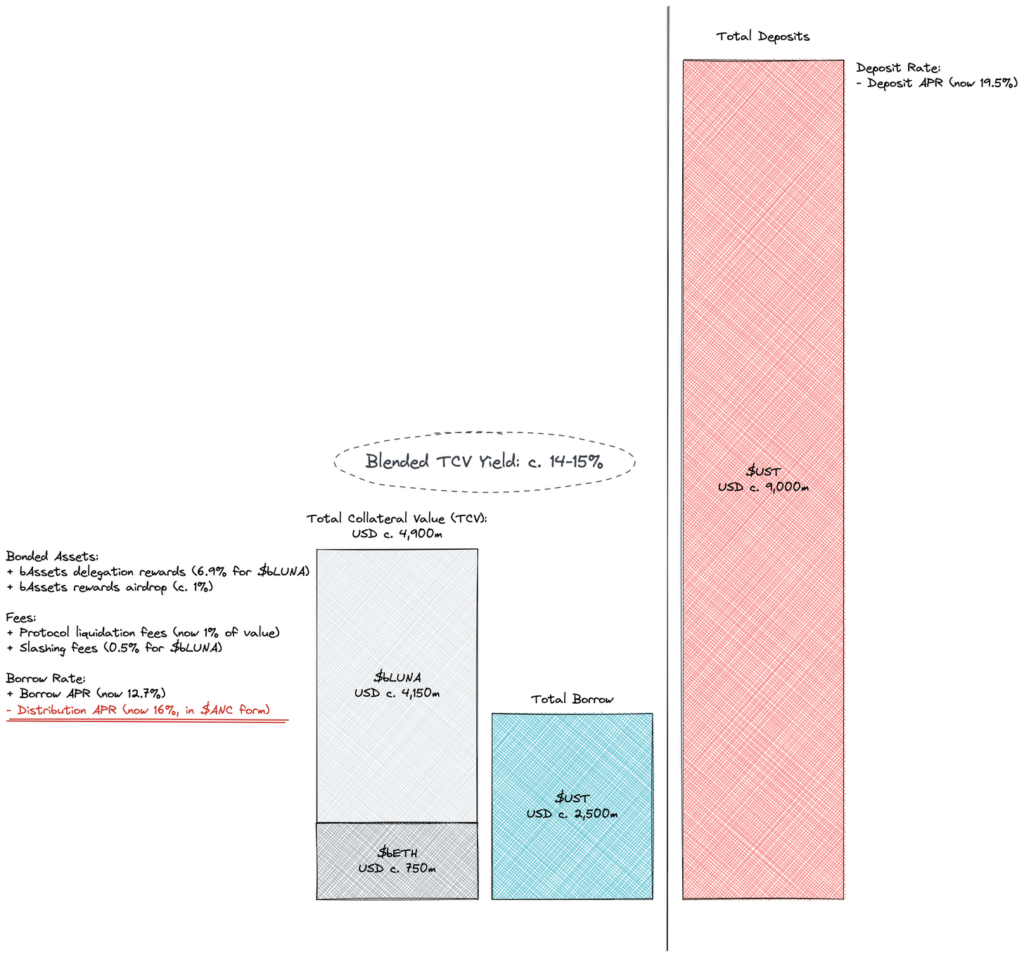

Sebaliknya, seperti proyek lainnya, platform memungkinkan penggunaan dua token sebagai jaminan yang bersifat menghasilkan keuntungan: LUNA dan steTH. Ini dapat dijelaskan dengan sangat sederhana dengan logika berikut:

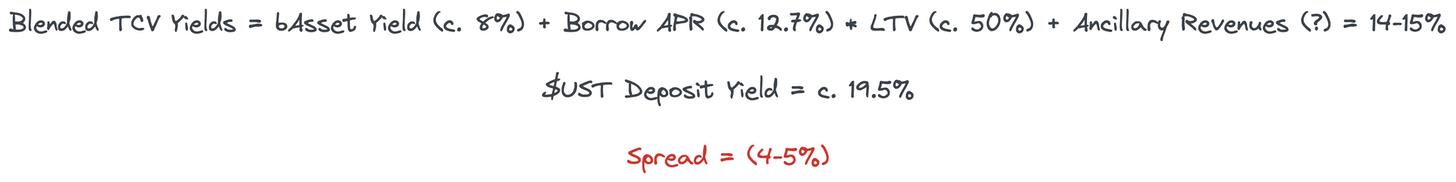

Jika kita sementara mengabaikan teori refleksivitas antara Anchor dan ekosistem yang lebih luas yang melibatkan beberapa aset crypto (seperti UST dan LUNA) dan insentif yang dibayarkan dalam bentuk ANC, maka Anchor Tidak jauh berbeda dengan bank komersial. Sebagai bank yang disederhanakan, ia akan menghasilkan lebih banyak dari asetnya daripada membelanjakannya untuk kewajibannya. Biasanya, bank memiliki spread positif antara bunga yang dibebankan oleh peminjam dan tingkat yang dibayarkan kepada deposan. Jadi, apakah ini kasus Anchor? Tidak terlalu.

Anchor adalah bank arbitrase negatif. Kedengarannya tidak banyak kan? Faktanya, dalam hal biaya modal, Anchor lebih seperti dana ekuitas swasta daripada bank: Sementara bank menghasilkan uang dari pengelolaan independen aset dan liabilitas, konsep tersebut telah ditinggalkan. suku bunga negatif, dana lindung nilai masih menarik uang dari mitra tertentu (yang menjanjikan tingkat pengembalian yang tinggi) dan ketika mereka melakukannya, mereka perlu secara proaktif mengelola aset mereka secara lebih efisien untuk lebih dari mengkompensasi keuntungan yang dijanjikan.

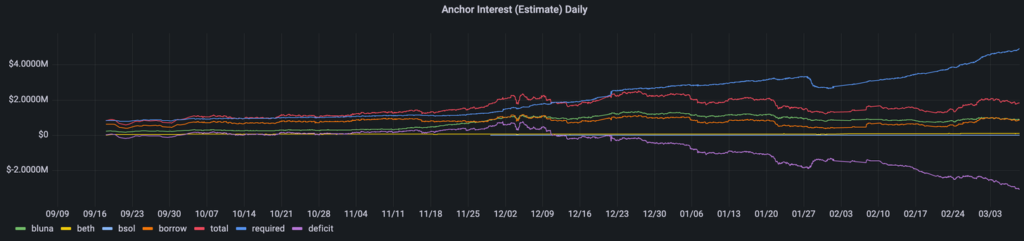

Persamaan di atas menunjukkan bahwa jika kita melihat dengan cara lain, untuk setiap 1 unit agunan yang ditawarkan, Anchor dapat menarik deposit maksimal 0,75 unit untuk mencapai titik impas. Dengan asumsi LTV tetap 50%, ini berarti rasio pemanfaatan deposit minimal 65-70%, Anchor sebelumnya menyatakan angka ini adalah 60%. Angka ini cukup masuk akal mengingat aset persamaan berkembang pesat dan banyak peminjam yang ingin meningkatkan posisinya. LUNA adalah salah satu aset berkinerja terbaik di tahun 2021 dengan pengembalian investasi LTM (12 bulan terakhir) sebesar 750%. Baru pada awal Desember pasar cukup aktif untuk memastikan arus kas positif dari suku bunga untuk Anchor.

Tetapi dengan spread negatif Anda berpacu dengan waktu dan hanya masalah waktu sebelum protokol mengalami sifat siklusnya. Dengan meningkatnya volatilitas di semua pasar, kebutuhan untuk mencari leverage mengalami stagnasi dan berubah menjadi stabilitas. Tren dalam ekosistem Terra itulah yang menyebabkan lebih sedikit peminjam sekarang dan lebih sedikit aset yang disimpan di Anchor.

Menurut konsep Adam Smith (yang dianggap sebagai bapak ekonomi modern), kekuatan pasar akan mengurangi insentif untuk deposito (dengan menurunkan suku bunga deposito) dan berpotensi meningkatkan insentif untuk meminjam dengan terus menurunkan suku bunga pinjaman. Proyek Anchor tentu tidak asing dengan konsep suku bunga algoritmik, melihat dokumen yang mereka berikan, model suku bunga pinjaman mengacu pada tingkat utilisasi. Menariknya, pola yang sama tidak berlaku untuk deposito, dengan kurs tetap sekitar 20%.

Memberikan tingkat yang stabil dan dapat diprediksi adalah ambisi tertinggi Anchor (sedikit petunjuk, itu juga nama proyeknya - jangkar). Inilah yang memunculkan dua pertanyaan berbeda yang akan coba dianalisis oleh TraderH4 secara mandiri:

TraderH4 akan segera menganalisis dan menjelaskannya kepada Anda.

Pertama-tama, segalanya akan menjadi sangat suram mulai sekarang, tapi tetaplah tenang. Dalam komentar dan analisis di atas, TraderH4 sengaja mengabaikan motif pinjaman yang disebarkan Anchor dalam bentuk pencetakan ANC. Sekarang mari kita analisis.

ANC adalah token tata kelola protokol itu sendiri, yang didistribusikan kepada peminjam untuk memberi insentif kepada mereka agar menyediakan (atau lebih tepatnya, mengagunkan) aset yang menguntungkan bagi protokol dan menerima pinjaman tunai. Pada level saat ini, pengembalian penambangan ANC kepada peminjam lebih tinggi (16%) daripada rata-rata persentase pinjaman tahunan (APY 12,7%). Dengan kata lain, meminjam sekarang dipandang sebagai strategi penambangan dan taruhan berdasarkan harga ANC.

Penambangan mendorong pengguna untuk menggunakan protokol dan secara tidak langsung menguntungkan ANC. Namun, harga yang harus dibayar adalah pengenceran dan tekanan jual yang kuat, yang menyebabkan banyak kerugian bagi pemegang ANC saat ini. Sebagian besar, jika tidak semua, skema insentif likuiditas memiliki satu kesamaan: tidak berkelanjutan. Anda mungkin sudah memiliki iPhone atau hadiah jika Anda membuka rekening dengan jumlah uang saat ini di bank, mungkin ada ruang tetapi tentu bukan saham bank di sana, tetapi juga secara berkala!

Selain tidak berkelanjutan dan memiliki dampak negatif pada pemegang ANC, dengan simpanan sebesar $9 miliar versus total pinjaman hanya sebesar $2,5 miliar, itu jelas tidak baik. . Dokumen proyek menunjukkan bahwa suku bunga deposito Anchor terutama disesuaikan dengan menyesuaikan suku bunga penerbitan ANC kepada peminjam. Berdasarkan dinamika arus kas saat ini, jelas bahwa mekanisme umpan balik belum efektif atau suku bunga deposito dipertahankan terlalu tinggi.

Ketika penambangan ANC tidak cukup sebagai parameter arus kas, protokol bergantung pada subsidi langsung dari cadangannya. Ini bukanlah ide yang buruk ketika cadangan memiliki fungsi pelumasan siklis di sekitar lintasan pertumbuhan jangka panjang protokol, tetapi bukan ketika ketergantungan protokol pada cadangan terstruktur.

Pada awal Februari, terlihat jelas betapa tidak berkelanjutannya status quo itu. Menariknya, dalam postingan forum akun @nrmo, ketidakseimbangan tersebut diusulkan untuk diselesaikan dalam jangka panjang dengan model peminjaman yang lebih baik, sedangkan suku bunga deposito diusulkan dipertahankan pada 19-20%.

Sementara itu, melalui Luna Foundation Guard (LFG) yang baru dibentuk, hibah senilai $450 juta telah diajukan. LFG dibentuk dari acara penggalangan modal 1 miliar USD melalui penjualan token pribadi yang dipimpin oleh Jump dan 3AC, dengan partisipasi banyak entitas lainnya. Ambisi Cadangan Valas UST diciptakan melalui penggalangan modal dan dianggap sangat baik dalam nilai nominal "emas digital" - BTC, yang bertindak sebagai faktor penstabil dan cadangan utama untuk UST. Faktanya, tidak banyak dari stablecoin asli rantai tersebut yang memiliki backstop 1 miliar untuk menahan backstop mereka. Namun, algoritme, tidak peduli seberapa bagusnya, tidak cukup untuk mencapai kepercayaan tanpa syarat kami.

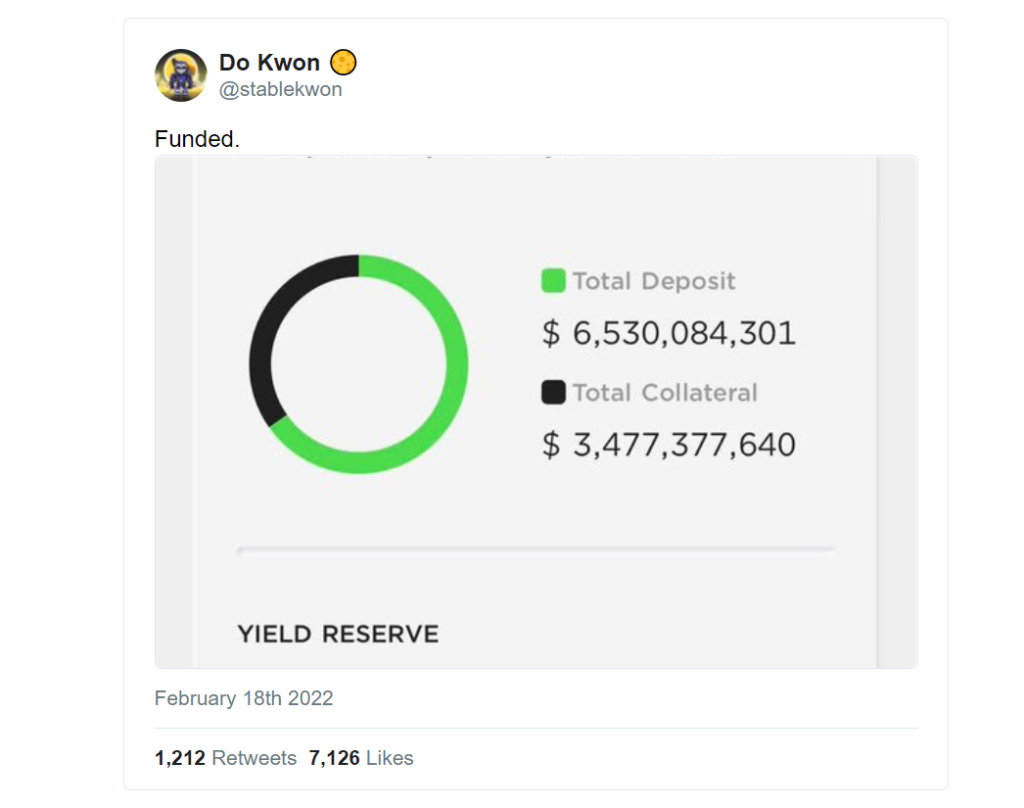

Ini bukan angka yang kecil, dan sangat mengesankan melihat betapa arus utama sebuah jangkar 20% bernilai lebih dari $0,5 miliar. Mungkin penulis bukan satu-satunya yang tidak menyukai saran ini. @Pedro_explore sering berkomentar di Anchor yang sangat menentang penggunaan dana yang awalnya dialokasikan untuk meningkatkan tata kelola, keamanan, dan keberlanjutan ekosistem Terra. Jika Jangkar dianggap terlalu besar untuk gagal, memperbesarnya tanpa menyelesaikan masalahnya tidak akan membuat keadaan menjadi lebih baik. Singkatnya, Anchor mungkin memang tetap menjadi mesin pemasaran Terra yang paling kuat, tetapi tidak ada yang bisa "meningkatkan" mesin yang begitu mencolok terlalu lama. Namun, pada 18 Februari, Do Kwon mengumumkan peningkatan dana cadangan sebesar $450 juta.

Tetapi meningkatkan modal hanyalah menambah jumlah uang dan itu tidak mengubah lintasan yang telah dilalui Anchor. Sejak tanggal pembiayaan kembali, dana cadangan turun dari $510 juta menjadi $450 juta dalam waktu kurang dari sebulan, hasil deposit sekali lagi tetap datar.

Pentingnya Anchor bagi ekosistem Terra yang luas tidak dapat disangkal. Ada 14 miliar USD UST yang beredar dengan 9 di antaranya disimpan di Anchor. Untuk itu, kita harus menambahkan 150 juta (50% dari total 300 juta) yang ditawarkan ke kumpulan likuiditas ANC pada protokol Astroport dan tentunya ada tempat lain yang terkait dengan Anchor. Tidak diragukan lagi bahwa Anchor adalah fondasi Terra saat ini. Mungkin tidak demikian di masa depan dengan proyek seperti Astroport, Prism, Mars, Mirror… tetapi masa depan itu belum tiba.

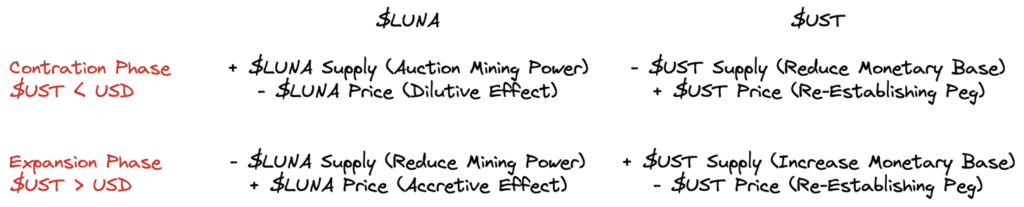

Dalam sistem moneter Terra yang terintegrasi dan transparan, LUNA dan UST adalah dua token yang terhubung langsung satu sama lain. Selain itu, Terra juga merupakan pusat keuangan di metaverse dan berinteraksi dengan seluruh alam semesta ini dengan mengimpor dan mengekspor aliran modal, mekanisme ini dibagi menjadi dua fase:

Dengan kata lain, Terra terus mengubah volatilitas antara UST (hutang sistem) dan LUNA (ekuitas sistem). Satu sisi akan bertindak sebagai cadangan pasokan untuk yang lain, dan keduanya akan bertahan. LUNA tidak dapat menahan arus keluar yang kuat dari UST jika imbal hasil deposit Anchor berkurang, karena LUNA akan kehilangan stabilitas tertinggi pada harganya. Terra Ecosystem membutuhkan Jangkar.

Perlu kita akui bahwa kepentingan pemegang LUNA tidak sepenuhnya sejalan dengan kepentingan fraksi ANC. Kecuali, tentu saja, kami berasumsi bahwa setiap enam bulan beberapa malaikat yang baik hati akan memompa setengah miliar dolar (dan terus bertambah) ke dalam cadangan Anchor, dengan demikian mensubsidi cicilan.lepaskan ANC hingga tak terbatas.

Namun, kita kembali ke titik awal: Konflik kepentingan antara investor, pemegang token, pedagang, deposan, penambang, penggemar, pembangun Jangkar, dan pengembang Terra. Mungkin tidak ada yang berubah secara nyata, tetapi setelah artikel ini mungkin beberapa perspektif telah berubah. Sekarang kita dapat dengan jelas melihat banyak aspek proyek Anchor pada khususnya dan ekosistem Terra pada umumnya atau bahkan pasar Crypto yang besar dan beragam. Satu-satunya hal yang perlu kita lakukan sekarang adalah mengamati pergerakan platform dengan cermat.

Fetch.AI menggunakan kecerdasan buatan dan blockchain untuk membangun ekonomi e-commerce yang otonom.

Proyek ini menarik banyak perhatian selama acara peluncuran, beberapa poin penting dari ekosistem Core DAO akan disajikan dalam artikel ini.

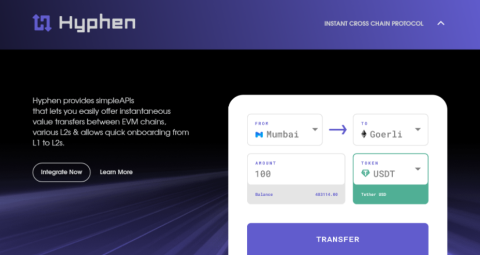

Biconomy (BICO token) adalah salah satu proyek yang memberikan solusi pengalaman pengguna yang optimal pada aplikasi keuangan terdesentralisasi dan Web 3.0.

Flux adalah platform infrastruktur cloud terdesentralisasi generasi berikutnya dengan skalabilitas mengesankan yang dengan mudah mendukung pengembangan Web3 dan Dapp.

LooksRare adalah pertukaran NFT yang baru diluncurkan pada awal tahun 2022, tetapi telah menarik banyak investor berkat strategi Airdrop ke komunitas. Pelajari lebih lanjut mengenai fitur, token, dan masa depan LooksRare.

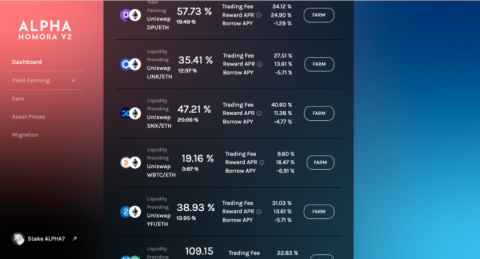

Apa itu Alpha Finance Lab (ALPHA)? Pengenalan ALPHA memecahkan masalah apa yang ada di pasar DeFi. Volume lengkap tentang ALPHA akan dijawab di bawah ini.

OneCoin adalah proyek yang sering disebutkan oleh komunitas karena bekerja seperti model multi-level dan menunjukkan tanda-tanda penipuan. Pelajari lebih lanjut mengenai risiko investasi di OneCoin dan legalitasnya di seluruh dunia.

eCash adalah platform blockchain PoS yang mendukung transaksi dan pembayaran internasional yang lancar, cepat, dan aman berdasarkan teknologi Bitcoin Cash. Temukan informasi terbaru dan rinci tentang koin XEC di sini.

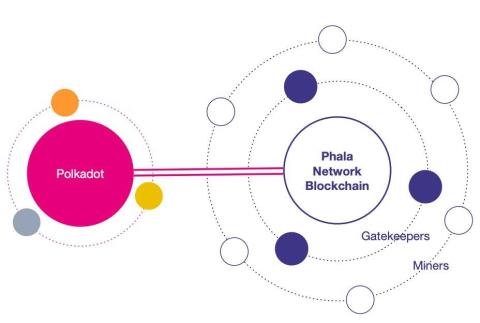

Jaringan Phala adalah proyek ekosistem Polkadot, memberikan solusi untuk mengamankan data individu dan organisasi melalui teknologi TEE dan blockchain.

Apa itu Gala Games? Bergabunglah dengan TraderH4 untuk mengetahui fitur luar biasa dari proyek Gala Games dan cryptocurrency GALA dalam artikel di bawah ini.