Apa itu Delphi Ventures (Delphi Digital)? Tren Investasi Delphi pada Tahun 2023

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Apa itu Protocol Controlled Value (PCV)? Bagaimana masalah likuiditas di DeFi? Bagaimana PCV menyelesaikan masalah pembayaran ini?

Pada artikel ini, saya akan memperkenalkan kepada Anda apa itu Protocol Controlled Value (PCV) dan beberapa cara menerapkan PCV untuk menyelesaikan masalah likuiditas di DeFi.

Likuiditas dalam DeFi & Penambangan Likuiditas

Secara pribadi, saya melihat DeFi sebagai salah satu faktor utama yang mendorong ledakan pasar Crypto di musim panas 2020.

Dengan DeFi, siapa pun di dunia dapat menyetor, memperdagangkan, meminjamkan, meminjam aset di blockchain menggunakan dompet non-penahanan tanpa perlu bank atau broker pihak ketiga. Jika diinginkan, mereka dapat menjelajahi operasi keuangan yang lebih maju seperti perdagangan dengan leverage, produk terstruktur, aset sintetis, pembuatan pasar, dan banyak lagi, sambil mempertahankan kontrol penuh atas aset mereka.

Biasanya protokol DeFi biasanya mematuhi dua kriteria utama: " Tanpa izin " dan " transparan ":

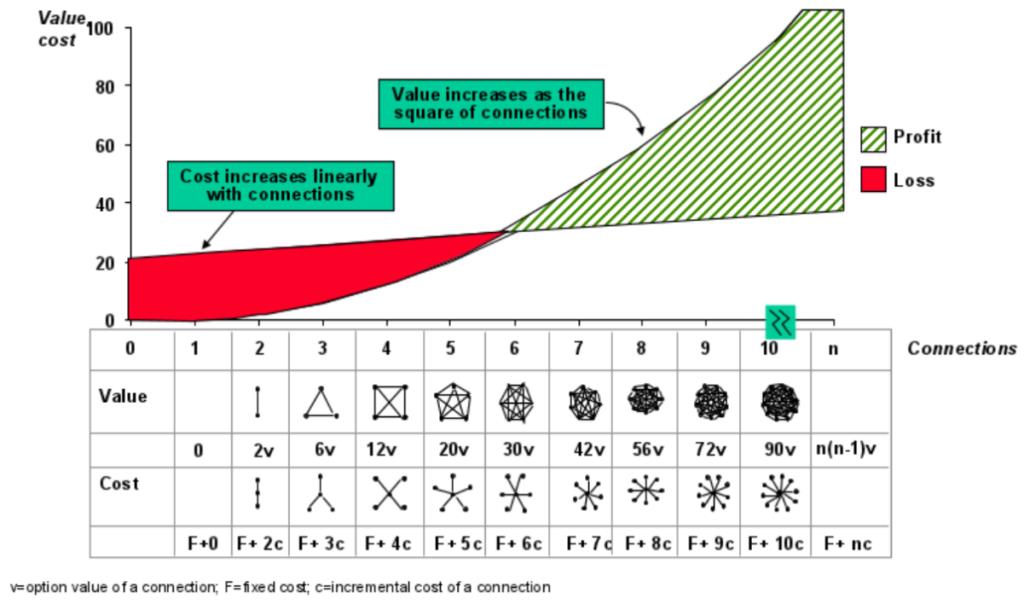

Meskipun protokol DeFi dapat bekerja secara independen, sebagian besar protokol sering digabungkan bersama, ditumpuk bersama untuk berkembang lebih cepat dan mencapai efek jaringan yang positif. Ini adalah salah satu kekuatan terbesar, interoperabilitas, dan komposisi DeFi.

Sebagai contoh:

Protokol menggunakan token LP Uniswap V2, Sushiswap untuk menerapkan skema penambangan likuiditas untuk menarik dan menciptakan likuiditas untuk token asli protokol, dari mana mereka dapat membangun fitur yang lebih canggih .

Protokol hutang seperti Maker menerima token Uniswap v2 LP sebagai jaminan untuk mencetak DAI. Protokol peminjaman menggunakan likuiditas di Sushiswap, Uniswap untuk pinjaman flashloan,...

Biasanya protokol DeFi dari kategori yang berbeda menghadapi tantangan mereka sendiri. Di mana likuiditas selalu menjadi salah satu masalah inti dari banyak protokol DeFi di pasar, jika likuiditas tidak cukup "tebal", kemungkinan protokol dieksploitasi sangat tinggi.

Untuk memberi insentif pada likuiditas proyek onchain, protokol DeFi akan menerapkan insentif yang berbeda, salah satu yang paling sukses dan populer adalah dengan menggunakan skema penambangan likuiditas, tetapi jelas seiring waktu.Selain keuntungan, program Penambangan Likuiditas juga membawa batasan tertentu.

Sifat ganda dari penambangan likuiditas

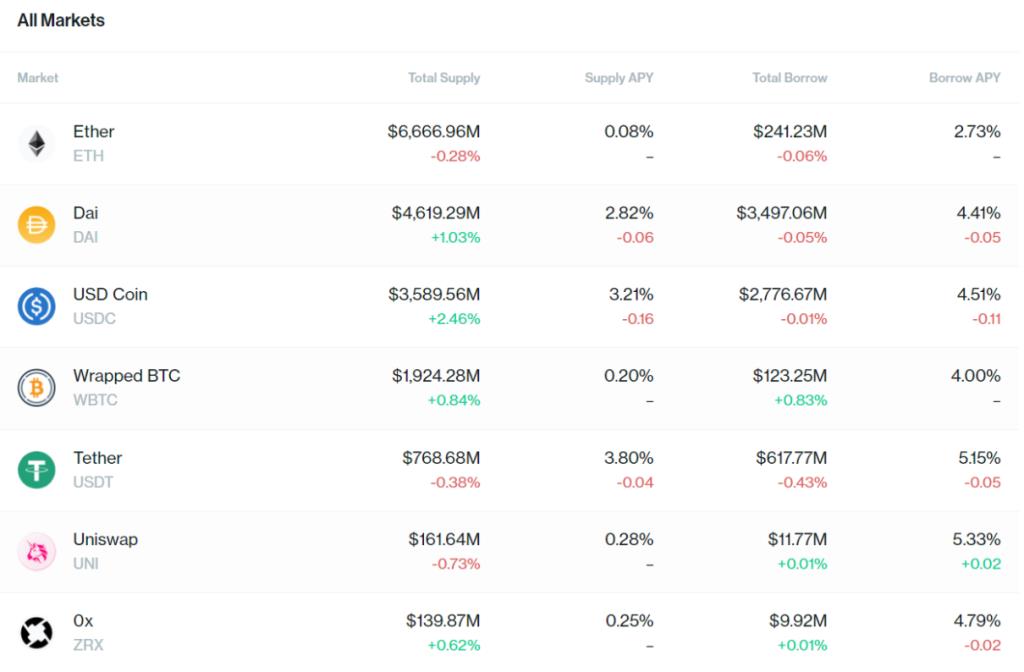

Konsep penambangan likuiditas mulai disebutkan pertama kali pada musim panas DeFi 2020, mulai diterapkan oleh Compound Finance. Sederhananya, ketika pengguna menggunakan Compound (pinjam atau pinjam), mereka akan menerima hadiah tambahan berupa token COMP, semakin banyak deposit dan pinjaman, semakin banyak hadiah COMP yang diterima pengguna. Dengan cara ini, Compound telah menarik miliaran dolar TVL dalam protokol dalam waktu singkat.

Setelah kesuksesan Compound, banyak protokol mulai menggunakan penambangan likuiditas untuk mem-bootstrap proyek mereka.

Sushiswap adalah salah satu proyek luar biasa di mana, dalam waktu 1-2 minggu setelah meluncurkan program penambangan likuiditas, Sushiswap telah menarik miliaran TVL & volume perdagangan, melebihi Uniswap pada saat itu.

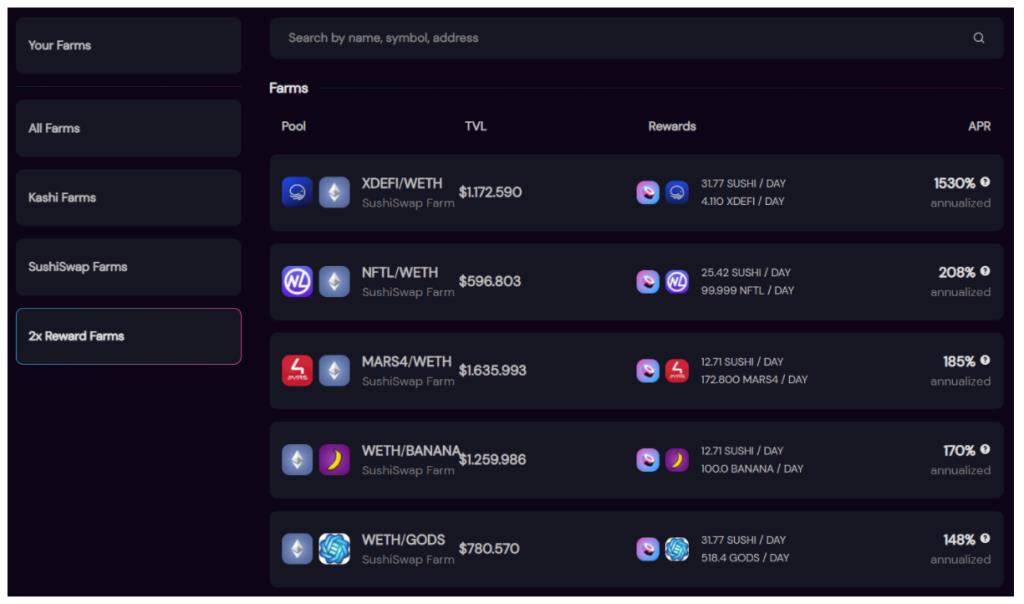

Sejak itu, proyek-proyek yang mengikuti model penambangan likuiditas mulai muncul, secara bertahap penambangan likuiditas menjadi standar untuk bootstrap pada tahap awal proyek. Orang-orang mulai berbondong-bondong ke proyek yang memiliki APY pertanian ribuan% dan menjadi petani hasil yang mendapatkan keuntungan dari DeFi.

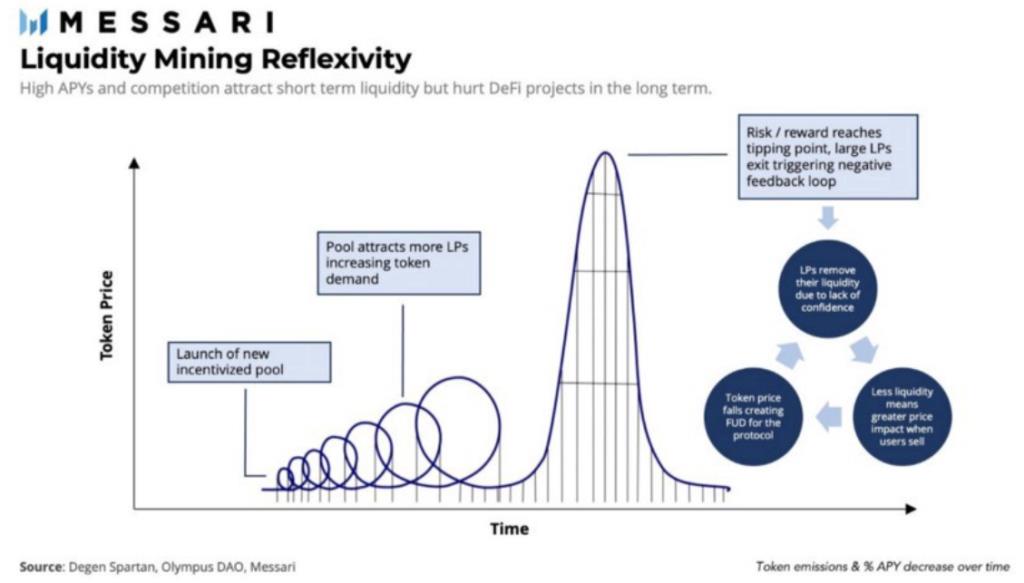

Namun, model penambangan likuiditas adalah pedang bermata dua. Meskipun penambangan likuiditas dapat membantu protokol bootstrap dan menarik pengguna pada tahap awal, selain itu, juga membawa banyak keterbatasan, batasan yang menonjol adalah menciptakan tekanan jual pada token asli proyek.

Seperti yang ditunjukkan di atas, dapat dilihat bahwa protokol DeFi telah menarik pengguna dengan APY tinggi, yang menyebabkan inflasi tinggi. Sejumlah besar token asli proyek didistribusikan ke petani, menciptakan tekanan jual pada asli proyek, menyebabkan harga token cenderung turun dalam jangka panjang.

Ada beberapa solusi yang diusulkan untuk memecahkan atau membatasi konsekuensi dari masalah penambangan likuiditas, seperti menggunakan Opsi Panggilan yang diusulkan oleh Andre Cronje, Range Token yang diusulkan oleh Uma, atau mengoptimalkan pendistribusian hadiah penambangan likuiditas yang digunakan Sushiswap,...

Namun, solusi ini seringkali cukup rumit untuk disiapkan atau diterapkan, sehingga umumnya bukan solusi yang layak untuk diadopsi secara massal.

Di bagian artikel selanjutnya, saya akan memberikan gambaran umum tentang PCV dan bagaimana proyek menggunakan PCV untuk menyelesaikan masalah likuiditas di DeFi.

Ikhtisar Protocol Controlled Value (PCV)

Apa itu Protocol Controlled Value (PCV)?

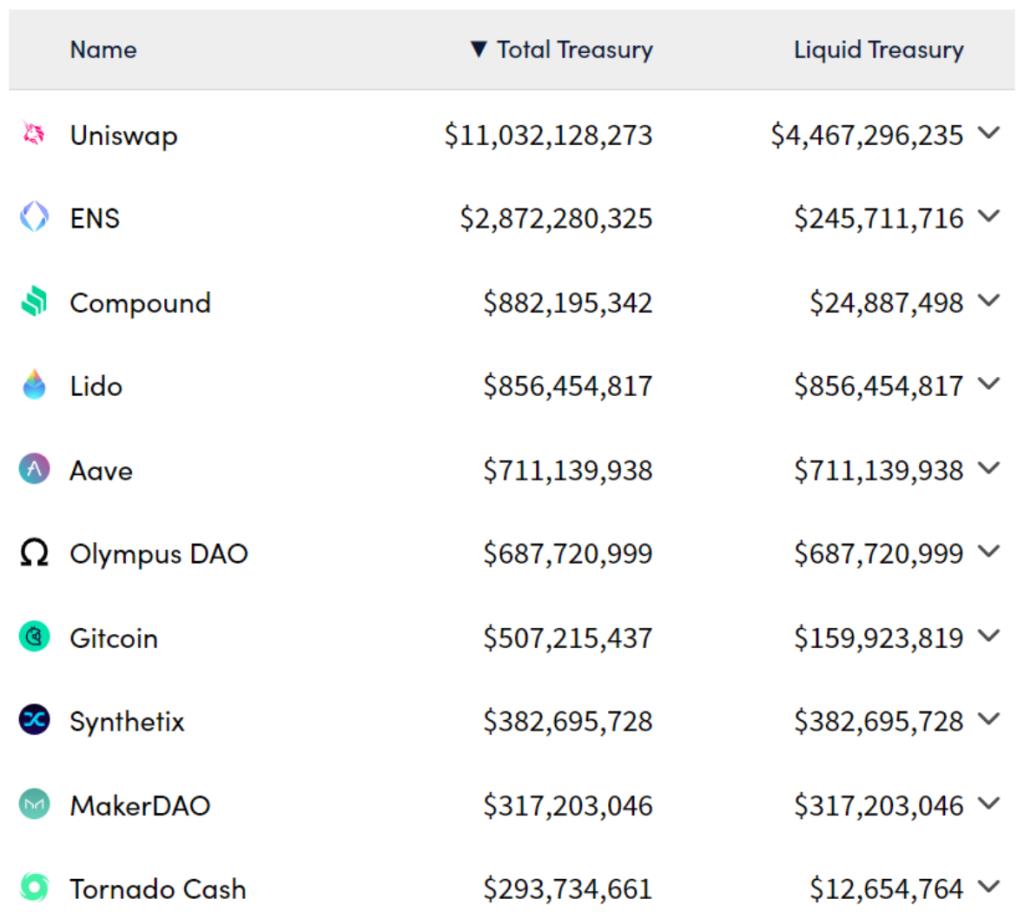

Protocol Controlled Value (PCV) dapat dipahami sebagai nilai yang dikendalikan oleh protokol. Pada dasarnya, PCV dapat dipahami sebagai jumlah uang yang dimiliki dan dikendalikan oleh perbendaharaan protokol. Hampir semua protokol memiliki PCV, dan biasanya dikendalikan oleh DAO proyek. Berikut adalah protokol kepemilikan PCV terbesar di pasar:

Bagaimana PCV Membawa Nilai ke Protokol

Pada tingkat dasar, protokol kepemilikan PCV mirip dengan perusahaan tradisional dengan cadangan kas dan aset, yang memungkinkan protokol untuk berbuat lebih banyak, sehingga menciptakan kemampuan untuk berbuat lebih banyak. Akumulasi nilai yang lebih baik untuk token protokol asli. Beberapa kasus penggunaan protokol PCV yang umum:

Akan ada uang untuk dibelanjakan, protokol dapat mengembangkan PCV mereka melalui berbagai sumber:

Namun, kasus penggunaan PCV masih dieksplorasi lebih jauh dari waktu ke waktu. Di bagian artikel selanjutnya, kita akan mempelajari beberapa cara menggunakan PCV untuk memecahkan masalah likuiditas bootstrap untuk token protokol asli.

2 solusi baru untuk masalah Bootstrapping Likuiditas protokol

Berikut adalah 2 cara menggunakan modal dari PCV dengan cara yang sangat kreatif. Alih-alih "menyewa" likuiditas dari penyedia likuiditas, protokol ini "membeli" mereka dari pengguna menggunakan dana dari PCV. Kemudian buat mereka tersedia untuk protokol yang membutuhkannya sebagai layanan (Likuiditas sebagai layanan).

Olympus DAO - Likuiditas yang Dimiliki Protokol (POL)

Olympus DAO adalah protokol yang diluncurkan pada tahun 2021, proyek ini telah menggunakan PCV dengan cara yang sangat kreatif, gagasan mekanisme ini adalah protokol yang menjaga likuiditas dengan membelinya dari pengguna protokol.

Untuk skema penambangan likuiditas, penyedia likuiditas dapat berhenti menyediakan likuiditas kapan saja, menarik LP, dan membuang hadiah yang mereka peroleh.

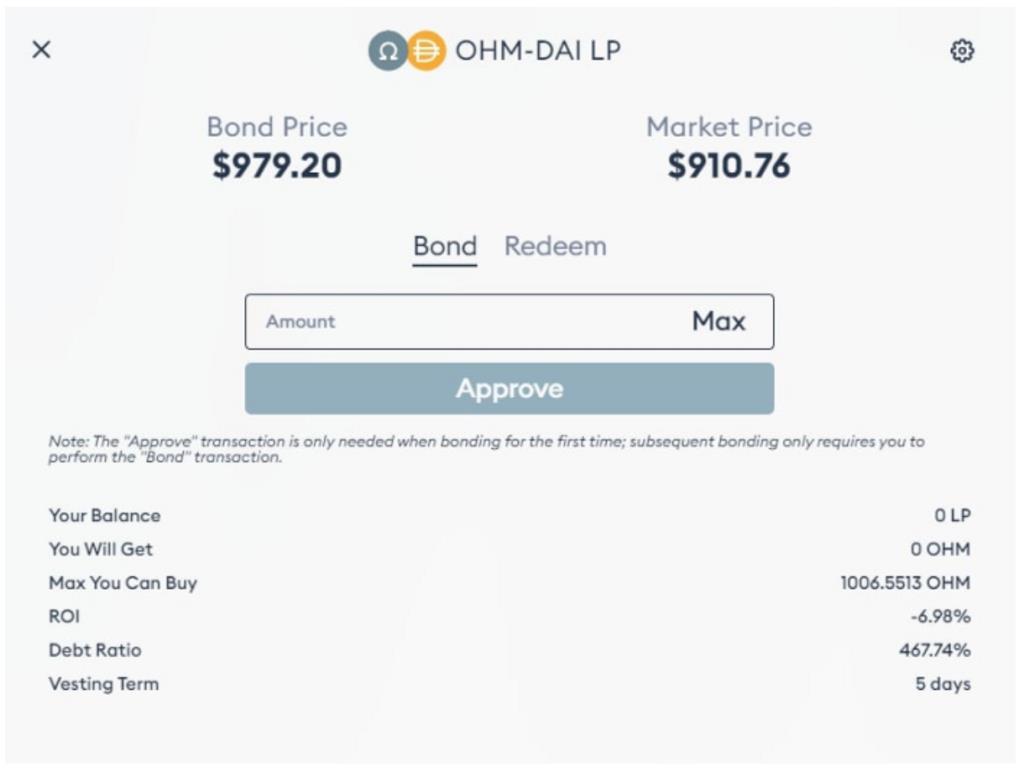

Untuk OlympusDAO, sebuah proyek yang menggunakan struktur Staking & Bond, pengguna dapat menyediakan likuiditas pasangan token tertentu dan menggunakan token LP untuk membeli OHM dengan harga diskon untuk jangka waktu tertentu. Dengan implementasi ini, OlympusDAO menghasilkan likuiditas yang dimiliki protokol (POL).

Dengan POL, sebagian memecahkan keterbatasan penambangan likuiditas karena protokol itu sendiri memiliki token LP, bukan pengguna. Token LP akan menghasilkan biaya transaksi dari kumpulan likuiditas dan pada saat yang sama mencegah tekanan jual langsung dari penyedia likuiditas.

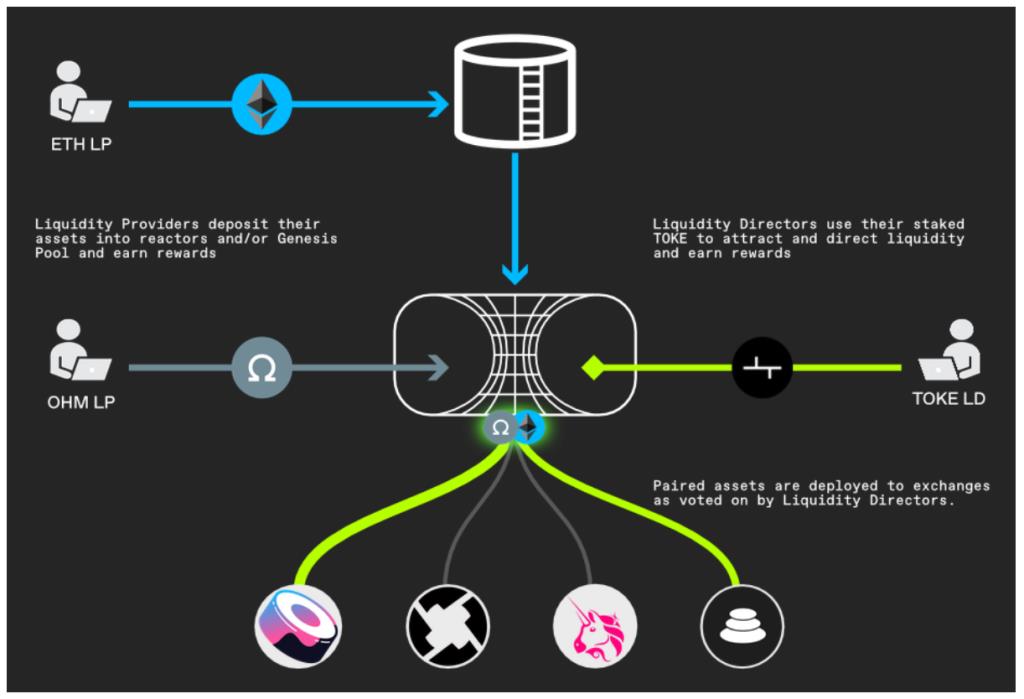

Tokemak - pembuat pasar yang dioperasikan oleh DAO

Tokemak adalah model lain, ini adalah pembuat pasar yang dijalankan oleh DAO.

Untuk menjadi token LD, perlu mempertaruhkan token TOKE dalam jumlah yang signifikan.

Penerapan di masa depan

Secara pribadi, saya pikir Model Reaktor Token & POL OlympusDAO telah membawa penerapan PCV ke tingkat yang baru, sekarang penambangan likuiditas bukan lagi satu-satunya cara untuk menarik & mem-bootstrap likuiditas untuk protokol.

Khusus model POL, potensi model ini sudah banyak digali di masa lalu, begitu banyak fork-nya sudah diluncurkan di pasaran, saat ini sudah lebih dari 30 proyek.

Selain itu, beberapa komunitas DeFi besar lainnya juga tertarik dengan ide penerapan POL untuk proyek mereka sendiri, biasanya Sushiswap. Saya yakin dalam 3 - 6 bulan, banyak pihak akan memanfaatkan dan menerapkan POL pada produknya.

ringkasan

Semoga artikel di atas telah menjelaskan & membantu Anda memahami apa itu PCV dan beberapa cara menerapkan PCV untuk mengatasi masalah pembayaran di DeFi.

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Protokol Arbitrum adalah teknologi Layer 2 yang dirancang untuk meningkatkan kecepatan dan efisiensi jaringan Ethereum. Pelajari lebih lanjut tentang keuntungan dan cara kerja Arbitrum di sini!

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Apa itu Synthetix? Apa itu Token SNX? Apa yang membuat Synthetix berbeda? Pelajari lebih lanjut tentang SNX Tokenomics di sini!

Apa itu Airdrop Retroaktif? Mengapa Airdrop Retroaktif digunakan? Bagaimana menemukan proyek potensial yang akan mendistribusikan hadiah Retroactive Airdrop?

Apa itu Saffron Finance? Cari tahu tentang keunggulan Saffron dan detail tentang tokenomik Token SFI sekarang!

Apa itu Stafi (FIS)? Artikel ini memberi Anda informasi paling berguna tentang cryptocurrency Token FIS dan keunggulan yang ditawarkan oleh protokol DeFi ini.

Biconomy (BICO token) adalah salah satu proyek yang memberikan solusi pengalaman pengguna yang optimal pada aplikasi keuangan terdesentralisasi dan Web 3.0.

Apa itu MANTRA DAO (OM)? Artikel ini memberi Anda semua informasi paling berguna tentang cryptocurrency MANTRA DAO (OM).

Flux adalah platform infrastruktur cloud terdesentralisasi generasi berikutnya dengan skalabilitas mengesankan yang dengan mudah mendukung pengembangan Web3 dan Dapp.

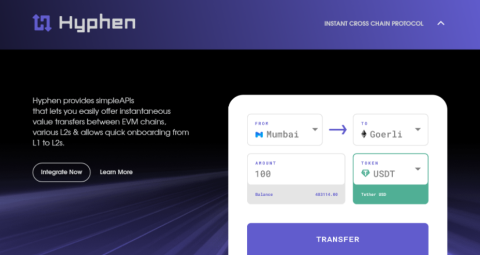

EVM (Ethereum Virtual Machine) adalah mesin inti yang bertanggung jawab untuk mengeksekusi kontrak pintar di jaringan Ethereum. Pelajari lebih lanjut tentang EVM Blockchains di sini!

Apa itu Cronos? Apa itu koin CRO? Apa perbedaan antara Cronos dan Crypto.org? Pelajari lebih lanjut tentang Tokenomics CRO di sini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Apa itu Protokol Abadi? Apa itu Token PERP? Apa yang membuat Perpetual berbeda dari protokol lain? Pelajari lebih lanjut tentang PERP Tokenomics!

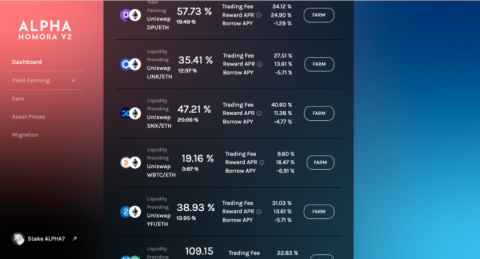

Apa itu Alpha Finance Lab (ALPHA)? Pengenalan ALPHA memecahkan masalah apa yang ada di pasar DeFi. Volume lengkap tentang ALPHA akan dijawab di bawah ini.

Apa itu Trust Wallet? Pelajari cara kerja, keamanan, dan fitur terbaik Trust Wallet, serta cara menggunakannya untuk investasi cryptocurrency Anda.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

eCash adalah platform blockchain PoS yang mendukung transaksi dan pembayaran internasional yang lancar, cepat, dan aman berdasarkan teknologi Bitcoin Cash. Temukan informasi terbaru dan rinci tentang koin XEC di sini.

Bagaimana penggunaan blockchain untuk mewakili kepemilikan atau hak atas aset yang diberi token berkembang di masa depan?

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Pelajari tentang pertukaran AscendEX, instruksi lengkap untuk mendaftar, menggunakan bursa AscendEX (sebelumnya BitMax), dan jawaban untuk semua pertanyaan yang umum ditanyakan!

Protokol Arbitrum adalah teknologi Layer 2 yang dirancang untuk meningkatkan kecepatan dan efisiensi jaringan Ethereum. Pelajari lebih lanjut tentang keuntungan dan cara kerja Arbitrum di sini!

Apa itu Etherscan? Bagaimana cara mengecek transaksi ETH? Artikel ini akan memberi Anda petunjuk terperinci tentang cara menggunakan Etherscan dengan semua fitur terbaru.

Apa itu Synthetix? Apa itu Token SNX? Apa yang membuat Synthetix berbeda? Pelajari lebih lanjut tentang SNX Tokenomics di sini!

Apa itu Authy? Bagaimana cara kerja Authy? Apa perbedaan antara Authy vs Google Authenticator? Temukan semua informasi terbaru di artikel Authy Review ini!

Apa itu Airdrop Retroaktif? Mengapa Airdrop Retroaktif digunakan? Bagaimana menemukan proyek potensial yang akan mendistribusikan hadiah Retroactive Airdrop?

Apa itu Ripple, XRP? Apakah Ripple & XRP adalah hal yang sama? Artikel ini akan membantu Anda lebih memahami Ripple & XRP dan perbedaannya.

Apa itu Saffron Finance? Cari tahu tentang keunggulan Saffron dan detail tentang tokenomik Token SFI sekarang!

Apa itu Stafi (FIS)? Artikel ini memberi Anda informasi paling berguna tentang cryptocurrency Token FIS dan keunggulan yang ditawarkan oleh protokol DeFi ini.