Apa itu Delphi Ventures (Delphi Digital)? Tren Investasi Delphi pada Tahun 2023

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Pada artikel ini, kita akan belajar tentang Fixed Interest Rate (FIR) di pasar Cryptocurrency. Ikhtisar model operasi proyek tarif tetap di pasar, masalah luar biasa, dan peluang investasi potensial.

Apa itu Tarif Tetap di Crypto?

Dalam keuangan tradisional, suku bunga tetap (FIR) didefinisikan sebagai suku bunga konstan yang dibebankan pada kewajiban yang harus dibayar selama periode waktu tertentu, memungkinkan peminjam dan pemberi pinjaman untuk meminjamkan. masa depan.

Setelah ditetapkan dan ditandatangani antara dua pihak terkait, peminjam dan pemberi pinjaman, tingkat bunga tetap tidak akan berubah dan tidak terpengaruh oleh pasar tingkat bunga lainnya.

Apa itu Suku Bunga Tetap? Foto: Loantube

Contoh sederhana suku bunga tetap (Fixed Interest Rate) di pasar keuangan tradisional: Saya menggadaikan iPhone 13 Pro Max saya ke Ky dan meminjam sejumlah VND 15 juta selama 1 tahun dengan suku bunga tetap adalah 1%/bulan .

Pada dasarnya konsep Fixed Interest Rate atau Pendapatan Tetap di pasar Crypto tidak terlalu berbeda dengan konsep fixed interest di pasar keuangan tradisional. Ini juga mengacu pada tingkat bunga tetap, yang tidak berubah selama masa pinjaman atau pinjaman.

Dalam hal mekanisme aksi, mereka memproyeksikan prinsip umum transfer risiko:

Jadi, jumlah bunga yang harus dibayar Duy untuk Periode setiap bulan adalah sama dengan 15.000.000*1% = 150.000 VND/bulan. Tingkat bunga yang harus dibayar Duy sepanjang tahun adalah 150.000*12 = 1.800.000 VND/tahun. Setelah satu tahun, Duy akan membayar Ky dan mendapatkan teleponnya kembali.

Jika kami mengurutkan protokol yang memberikan suku bunga tetap di pasar Crypto menurut interoperabilitasnya, kami dapat mengklasifikasikannya menjadi dua kelompok berbeda:

Bagaimana Protokol Tarif Tetap Cryptocurrency Bekerja

Protokol Suku Bunga Tetap dapat membentuk pasar suku bunga independen

Protokol fixed-rate yang termasuk dalam grup ini dapat beroperasi secara independen, yaitu model operasi protokol itu sendiri dapat berdiri sendiri, beroperasi secara independen tanpa harus bergantung pada protokol eksternal, tetapi Ini tidak berarti bahwa mereka tidak dapat beroperasi dengan protokol lain dan menghasilkan sumber.

Yang ingin saya tekankan di sini adalah kemampuan untuk beroperasi secara independen yang dimiliki protokol.

Dalam kelompok protokol suku bunga tetap yang dapat membentuk pasar suku bunga independen, ada dua pendekatan yang sering digunakan proyek: pinjaman peer-to-peer (P2P lending) atau obligasi tanpa kupon.

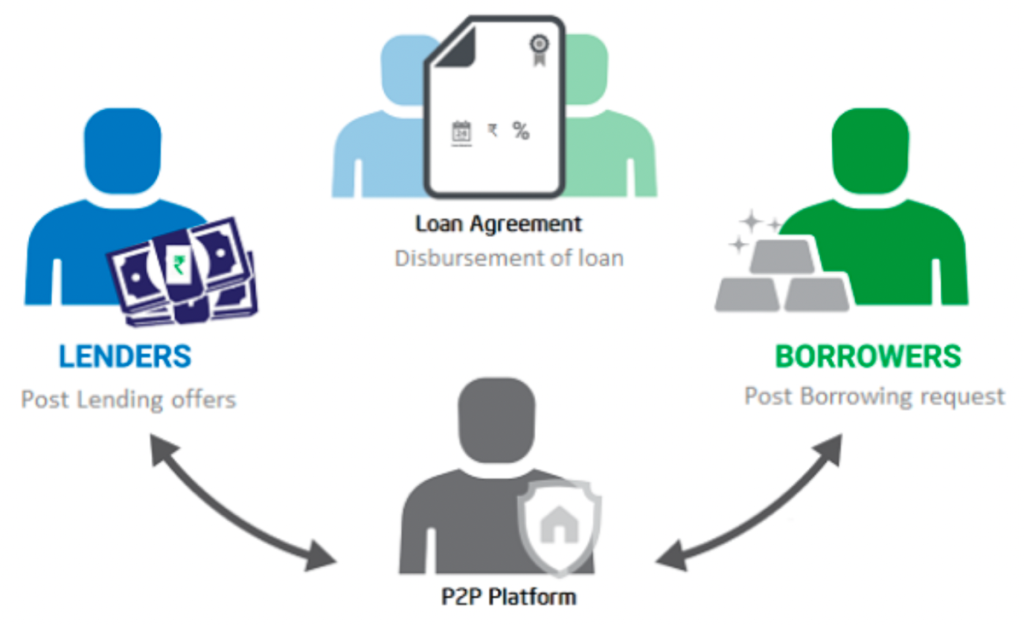

1. Peer-to-peer lending (P2P lending)

Pinjaman peer-to-peer (P2P lending) adalah model pinjaman dan pinjaman yang muncul sangat awal di pasar Crypto. Di dalamnya, peminjam dan peminjam akan berinteraksi melalui pasar suku bunga yang dibangun dalam bentuk buku pesanan.

Suku bunga dan syarat pinjaman (suku bunga, jangka waktu, jaminan, ...) akan disesuaikan sesuai dengan kebutuhan pengguna dan dimasukkan ke dalam buku pesanan dalam bentuk Invest Order (pemberi pinjaman) atau Borrow Order (peminjam). Ini mirip dengan bagaimana kami menempatkan pesanan beli dan jual di bursa.

Meskipun model pinjaman P2P membantu proyek pinjaman dan pengguna menikmati dua manfaat yaitu pinjaman & pinjaman dengan tanggal jatuh tempo yang akurat dengan suku bunga tetap, tetapi sebagai imbalannya, batasan utama dari model Pola ini adalah efisiensi pencocokan pesanan yang sangat rendah ketika pasar masih muda dan kekurangan likuiditas awal.

Oleh karena itu, seiring waktu pengembangan, pasar crypto telah meninggalkan model ini dan proyek pinjaman secara bertahap beralih ke model operasi yang lebih efisien, dalam konteks model peer-to-pool saat ini, dengan tipikal adalah evolusi Compound dan Aave. Oleh karena itu, pada artikel kali ini saya tidak akan mendalami model operasi P2P lending.

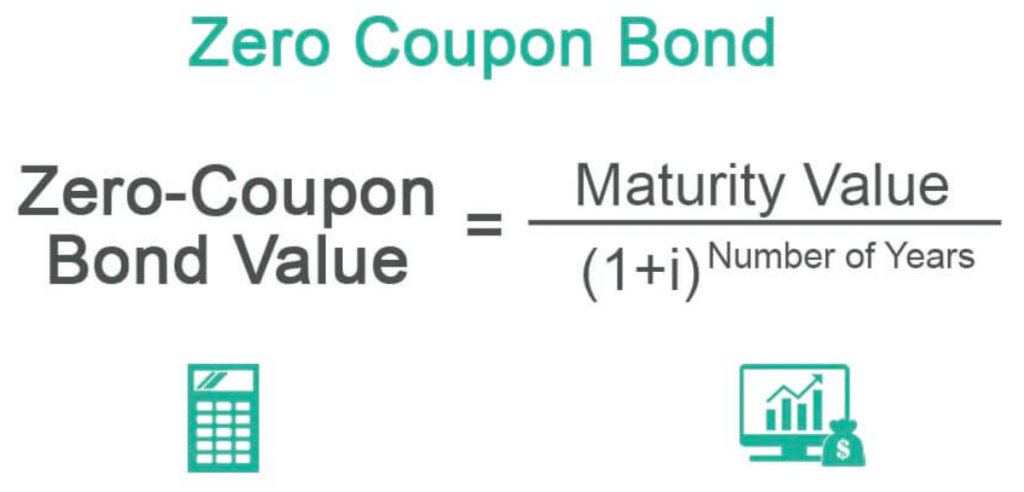

2. Obligasi tanpa kupon

Selain P2P Lending, model lain yang digunakan untuk memberikan suku bunga tetap kepada peminjam dan peminjam adalah model obligasi tanpa kupon.

Contoh sederhana untuk membantu Anda lebih memahami bagaimana protokol tingkat bunga tetap bekerja secara umum menggunakan model obligasi kupon nol:

Vi memiliki pekerjaan, di awal bulan, bosnya memberinya kupon sehingga dia bisa menukarnya dengan gajinya di akhir bulan. Dalam prakteknya, ini berarti Vi harus menunggu sampai akhir bulan untuk menerima gaji tunainya, selama periode 1 bulan itu, Vi terjebak dengan Kupon yang tidak bisa digunakan Vi untuk hal lain.

Dalam protokol fixed-rate yang menggunakan model obligasi zero-coupon:

Perbedaan utama antara proyek fixed-rate yang menggunakan model obligasi tanpa kupon adalah mekanisme likuiditas aset obligasi , mekanisme likuidasi, dan mekanisme transfer likuiditas saat obligasi berakhir , yang rinciannya akan kita bahas nanti. di bagian berikut.

Sekarang, jika Vi kekurangan uang tunai, Vi dapat pergi ke teman dan meminta mereka untuk membeli Kuponnya dengan diskon kecil. Misalnya, jika gaji Anda bernilai $1.000, Vi mungkin menawarkan untuk menjualnya seharga $950. Teman Vi memiliki uang tunai dan menerima untuk membeli kupon Vi, karena dia tahu hanya butuh sebulan untuk menerima gaji Vi dan laba bersih $50.

Situasi ini saling menguntungkan, karena Vi menerima gajinya satu bulan lebih cepat dari jadwal, dengan potongan kecil, sementara teman Vi akan memiliki bunga tetap setelah menukarkan kupon.

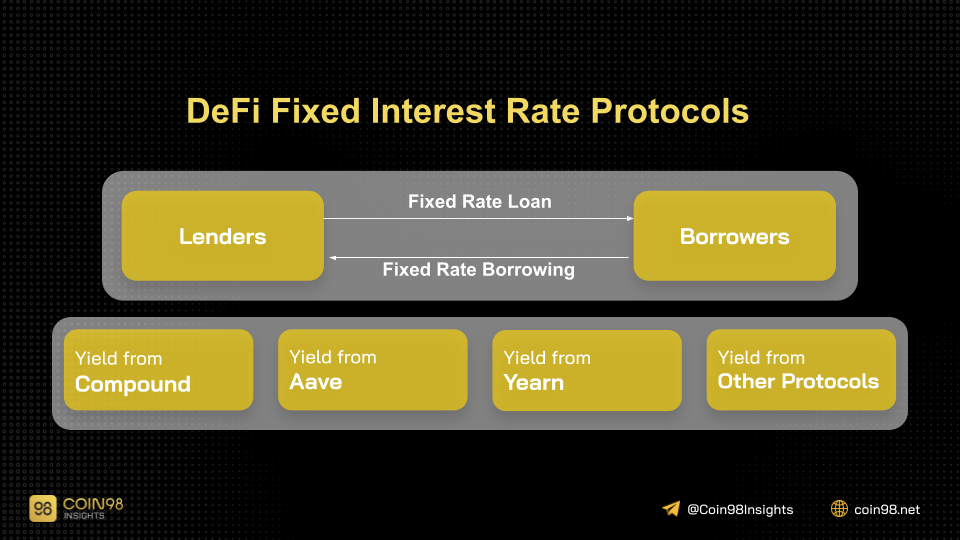

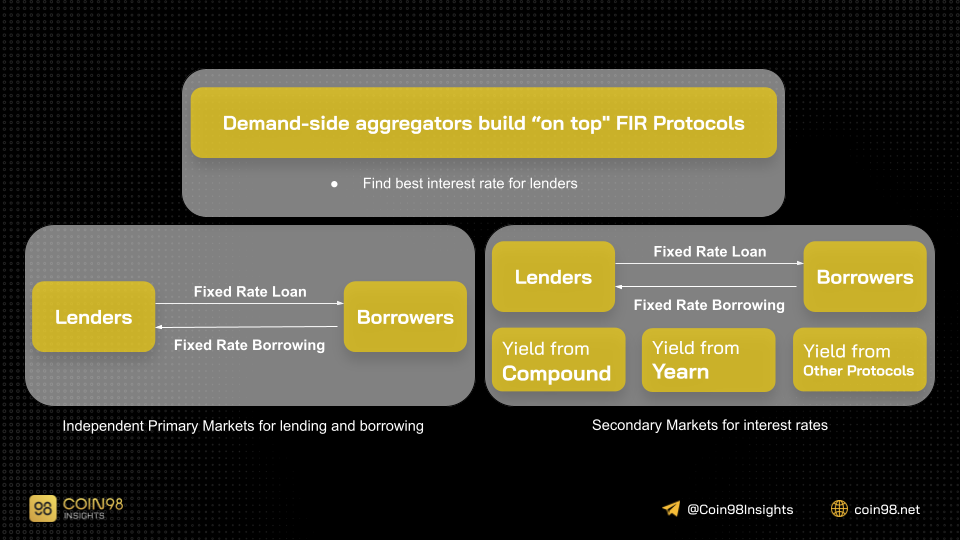

Protokol Suku Bunga Tetap dibangun di atas sumber hasil dari protokol lain

Seperti judulnya, set kedua protokol fixed-rate mengacu pada protokol yang dibangun di atas sumber hasil yang ada di pasar seperti bunga deposito dari Compound, Aave, Yearn, hasil dari pertanian likuiditas protokol,...

Dengan pendekatan ini, ada dua metode yang menonjol: split principal & yield dan produk terstruktur.

Pisahkan Pokok & hasil

Dengan pendekatan Split Principal & yield, ini mirip dengan pemberi pinjaman dan peminjam mengumpulkan uang bersama dan mengirimkannya ke protokol pihak ketiga untuk mendapatkan hasil. Setelah jatuh tempo, total hasil akan dibagi menjadi dua bagian, modal (pokok) dan bunga (hasil), yang akan dibagikan kembali kepada pemberi pinjaman dan peminjam sesuai dengan kesepakatan awal.

Contoh sederhana untuk membantu Anda lebih memahami cara kerja protokol prinsip & hasil Split:

Ky ingin menjual bunga yang akan dia peroleh saat dia menyetor 10.000 USDC ke Aave setelah satu tahun. Ky datang ke Vi dengan tawaran: “Saya punya $10.000, saya akan menyetor semuanya ke Aave dan menjual keuntungan yang bisa saya dapatkan dari setoran itu kepada Anda seharga $400. Jika keuntungan dari Aave lebih dari $400, saya mendapat untung.

Setelah penelitian yang cermat, Ky dan Vi memutuskan untuk mencapai kesepakatan, dimana Ky menginvestasikan 9.600 USDC dan Vi menginvestasikan 400 USDC, modal gabungannya adalah 10.000 USDC. Setelah itu, total modal 10.000 USDC akan disetorkan ke Aave. Setelah satu tahun, menurut kesepakatan sebelumnya antara keduanya, jumlah modal 10.000 USDC akan menjadi milik Ky, bunga yang dihasilkan dari deposit akan menjadi milik Vi.

Seperti yang dapat dilihat dalam kesepakatan ini, Ky memperoleh tingkat bunga deposito tetap sebesar 400 USDC dengan modal awal sebesar 9.600 USDC.

Produk Terstruktur

Pendekatan kedua yang saya sebutkan di atas adalah produk terstruktur. Cara kerja protokol pendekatan ini (untuk bunga tetap) secara umum adalah bahwa simpanan pengguna akan dibagi ke dalam strategi investasi yang berbeda untuk mendapatkan hasil dari protokol di pasar.

Keuntungan dari strategi akan dikumpulkan dan didistribusikan kembali ke kelompok pengguna yang berbeda berdasarkan tingkat risiko yang diasumsikan pengguna. Biasanya, pendapatan akan dibagi menjadi dua kelompok:

Latar belakang umum proyek tarif tetap di pasar Crypto

Di pasar cryptocurrency saat ini, ada beberapa protokol FIR, cara kerja protokol ini mungkin sedikit berbeda tetapi mereka memiliki satu kesamaan bahwa mereka semua memberikan pendapatan tetap kepada pengguna akhir dari jumlah waktu tertentu. uang, dari sudut pandang pribadi saya, secara umum, akan ada 3 pendekatan utama, masing-masing:

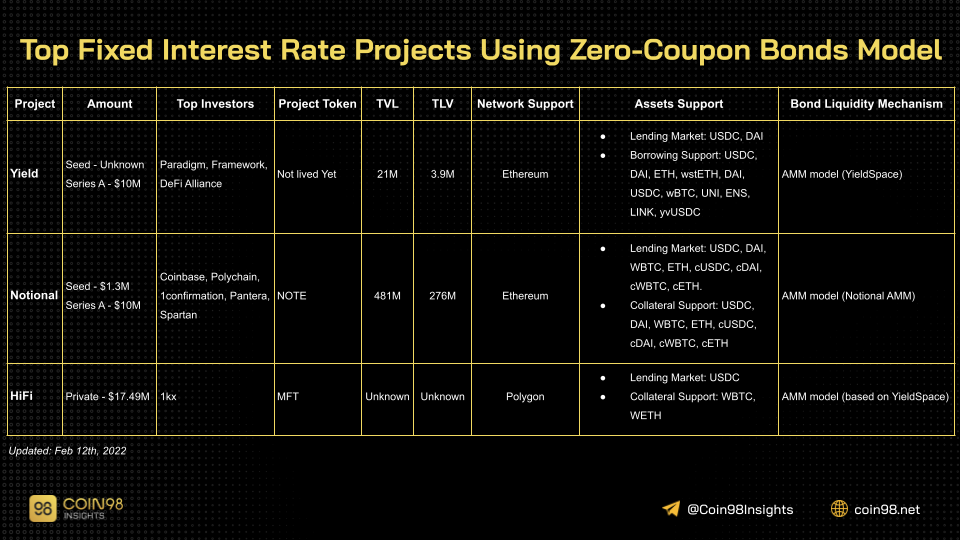

Proyek menggunakan model obligasi Zero-kupon

1. Protokol Hasil

Yield Protocol adalah salah satu proyek terkemuka di grup ini, proyek ini diinvestasikan oleh Ventures terkemuka di ruang crypto seperti Paradigm, Framework Ventures, DeFi Alliance, Variant dan sejauh ini proyek tersebut belum mengeluarkan token. .

Hasil adalah sistem pinjaman terdesentralisasi yang menyediakan pasar pinjaman dengan suku bunga tetap menggunakan obligasi tanpa kupon (fytoken - Token Hasil Tetap). Setelah tanggal jatuh tempo, fytoken dapat menebus token asli dengan rasio 1:1, di V2, Protokol Hasil mendukung DAI dengan USDC.

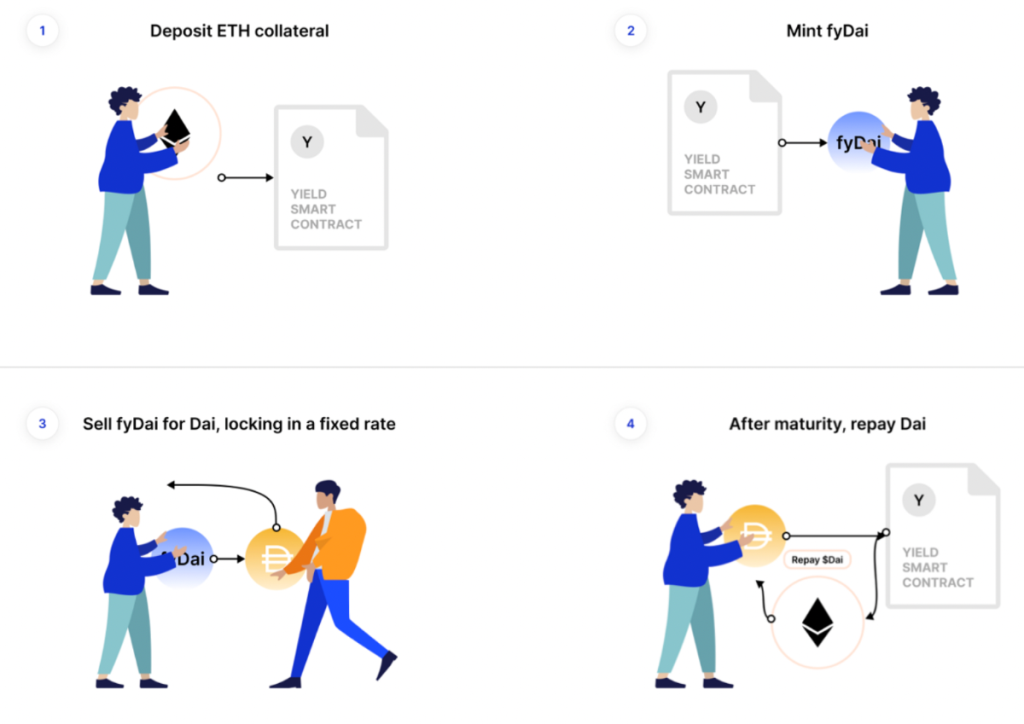

Mekanisme peminjaman dan peminjaman Yield Protocol bekerja sebagai berikut:

Contoh: Pengguna yang menggunakan 950 DAI membeli 1000 fyDAI-31-5-2022 pada 2 Jan 2021, 5 bulan kemudian, pada 31 Mei 2022, obligasi tersebut kedaluwarsa dan pengguna dapat menukarkan 1000 fyDAI menjadi 1000 DAI, dibandingkan dengan investasi awal sebesar 950 DAI, pengguna telah menikmati tingkat bunga tetap sebesar 50 DAI setelah 5 bulan investasi.

Pelajari lebih lanjut: Apa itu AMM ?

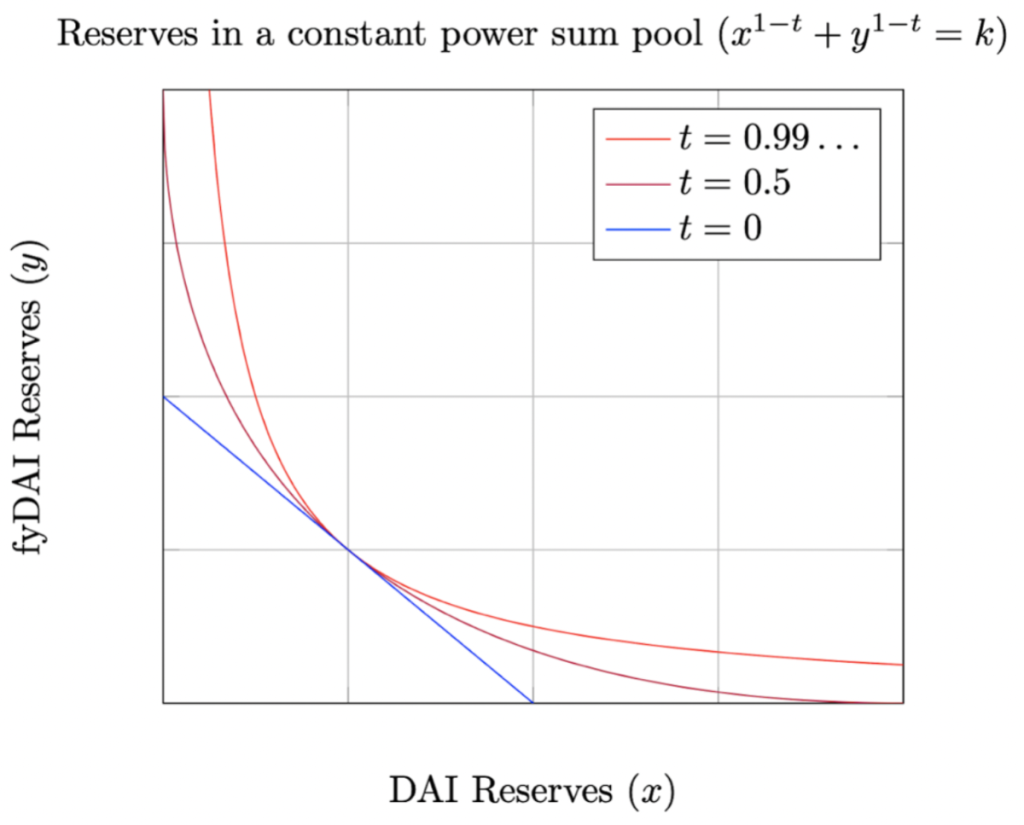

Selain itu, karena nilai obligasi tanpa kupon akan berubah seiring waktu, Protokol Yield telah mengembangkan AMM baru yang disebut YieldSpace.

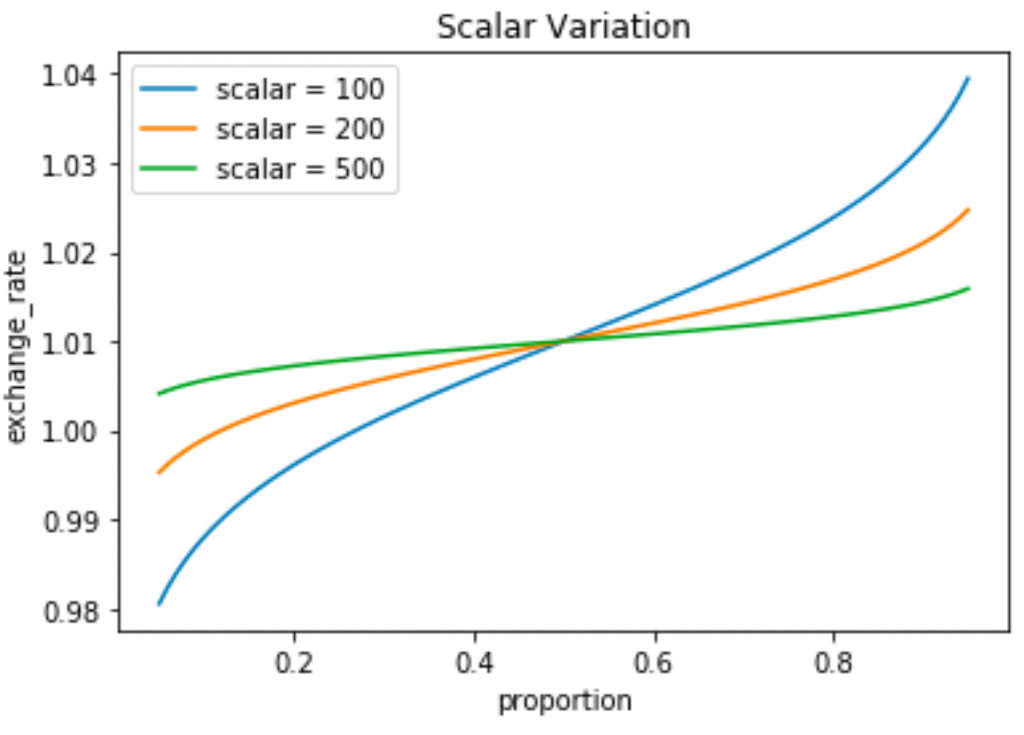

YieldSpace adalah kurva kustom dengan variabel t untuk mencocokkan likuiditas untuk pasangan fytoken/token. di mana t adalah variabel waktu:

Berikut adalah rumus ikhtisar YieldSpace:

Dengan kurva YieldSpace, ini memungkinkan pengguna untuk memperdagangkan obligasi fytoken dengan suku bunga pasar sebelum tanggal jatuh tempo. Saat tanggal jatuh tempo semakin dekat, harga fytoken/token akan mendekati 1 dan investor dapat menukarkan fytoken ke token asli dengan rasio 1:1.

Sifat unik dari kurva YieldSpace menjadikannya pilihan logis untuk likuiditas fytoken, sekaligus meningkatkan efisiensi secara signifikan jika dibandingkan dengan kurva lainnya. Dengan demikian, YieldSpace menjadi standar dalam melikuidasi obligasi menggunakan AMM dan digunakan dalam protokol terkait.

2. Keuangan Nosional

Secara umum, Notional Finance memiliki cara kerja yang relatif mirip dengan protokol Yield, tetapi perbedaan mendasarnya terletak pada aset yang mendasari dalam protokol tersebut . Notional Finance menggunakan aset dasar cToken (token LP saat pengguna menyetor token ke Compound).

Desain ini memungkinkan dana di Notional Finance untuk disimpan di kolam likuiditas yang menguntungkan dari waktu ke waktu (hasil dari Compound ), meningkatkan efisiensi modal untuk penyedia likuiditas.

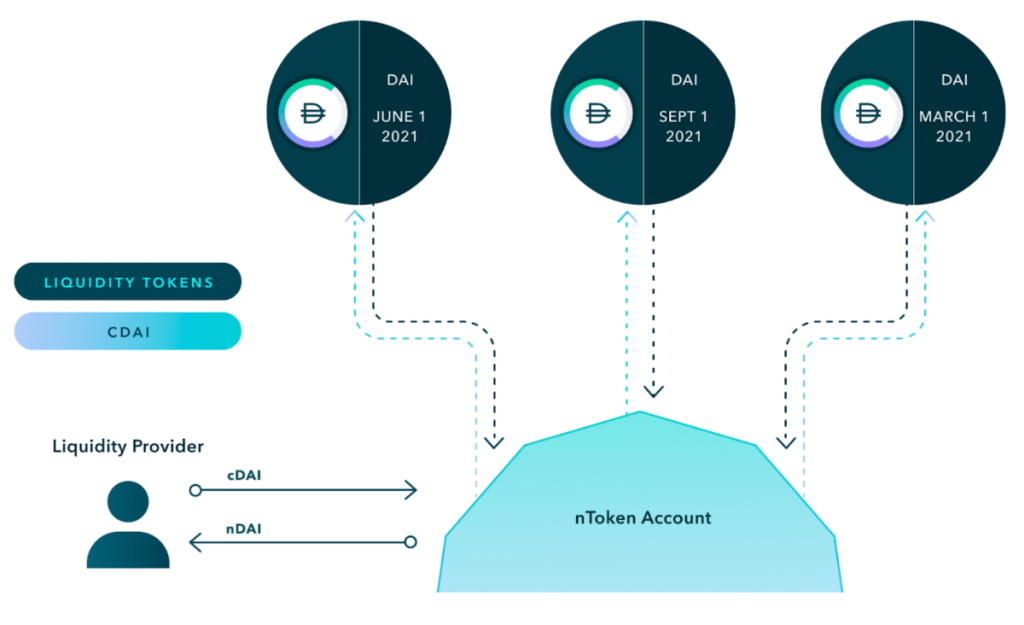

Tidak seperti Protokol Hasil, Notional Finance mendukung peminjaman aset yang cukup banyak. Jadi ada beberapa kumpulan likuiditas yang ada di protokol pada saat yang bersamaan, tetapi poin plusnya adalah jika Anda ingin menjadi penyedia likuiditas di Notional Finance, Anda hanya perlu menyediakan aset dasar ke sistem dan sistem akan otomatis mengalokasikan likuiditas ke masing-masing kelompok likuiditas melalui administrasi.

Saat menyediakan likuiditas di Notional, Anda akan menerima nToken (token LP), nToken dapat secara otomatis diagunkan pada Notional Finance untuk membantu mengurangi rasio LTV akun, rasio LTV yang lebih rendah akan mengurangi risiko likuiditas, mengelola dan meningkatkan keamanan portofolio Anda, atau dapat membantu Anda memanfaatkan lebih banyak pinjaman Anda.

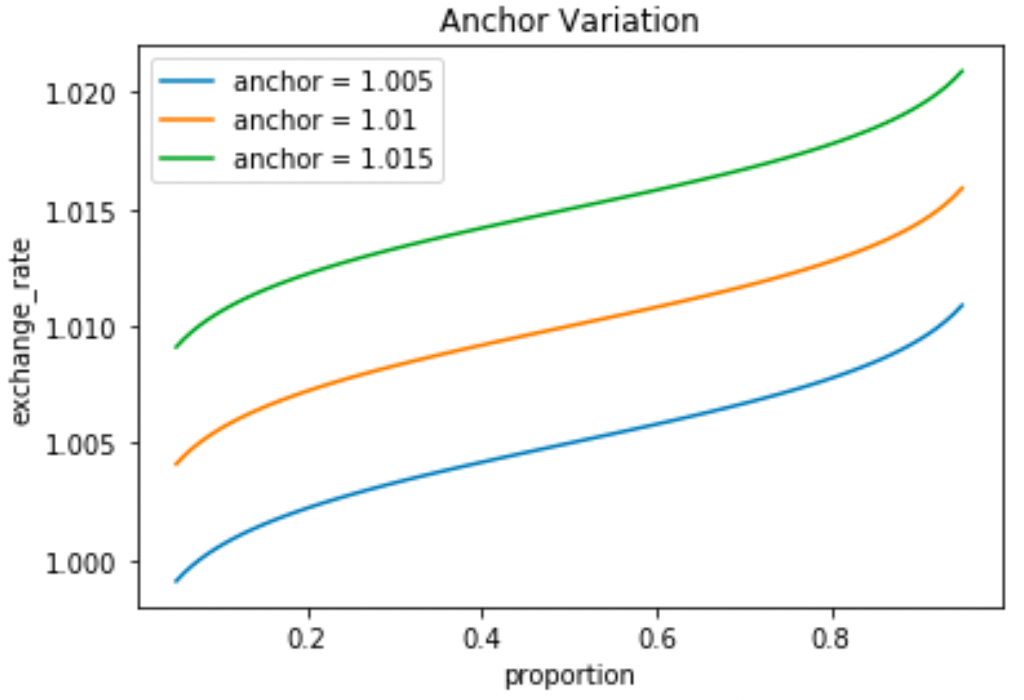

Mirip dengan Yield Protocol, Notional Finance masih menggunakan model AMM untuk melikuidasi aset fCash. Tidak banyak dokumentasi tentang kurva yang digunakan Notional, tetapi gambaran umum tentang kurva yang digunakan Notional juga merupakan kurva khusus yang memberikan sorotan yang ditawarkan Yieldspace.

Untuk itu, Keuangan Negara menggunakan 3 parameter untuk memenuhi ketiga kebutuhan di atas:

3. Keuangan HiFi

HiFi Finance sebelumnya adalah Mainframe, sebuah proyek yang lahir pada tahun 2017, proyek tersebut mengumpulkan lebih dari 28.000 ETH, setara dengan $17,5 juta dalam 2 putaran penjualan pribadi di musim panas 2018. Saat itu, Mainframe fokus pada pengembangan Mainframe OS, sebuah sistem operasi yang bertindak sebagai portal ke dunia Web3 , memungkinkan pengguna untuk menginstal dan menggunakan aplikasi terdesentralisasi (dApps) di komputer mereka sendiri.

Dengan gelombang pengembangan DeFi, proyek memutuskan untuk mengubah arah pengembangan untuk fokus pada rangkaian Peminjaman , khususnya, proyek mengembangkan protokol pinjaman suku bunga tetap berdasarkan model obligasi tanpa kupon. Dengan serangkaian produk dan visi yang berbeda, proyek tersebut memutuskan untuk mengubah namanya menjadi HIFi Finance.

Dalam hal cara kerjanya, HIFI Finance mirip dengan protokol Yield. Di awal tahun 2022, HIFI FINance juga memberikan roadmap baru, di mana:

Anda dapat mengetahui detail tentang peta jalan HIFI Finance di situs web utama proyek Hifi Finance di sini .

Berikut adalah beberapa sorotan proyek suku bunga tetap di segmen obligasi Zero-Coupon:

Proyek Suku Bunga Tetap Teratas Menggunakan Model Obligasi Tanpa Kupon

Proyek menggunakan prinsip split & model hasil

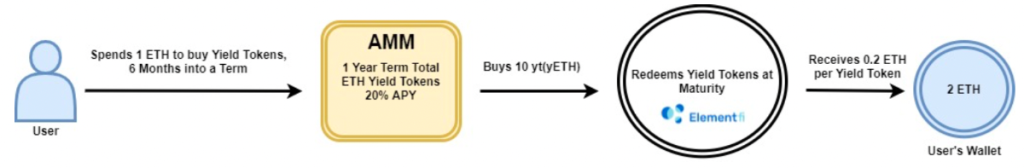

1. Elemen Keuangan

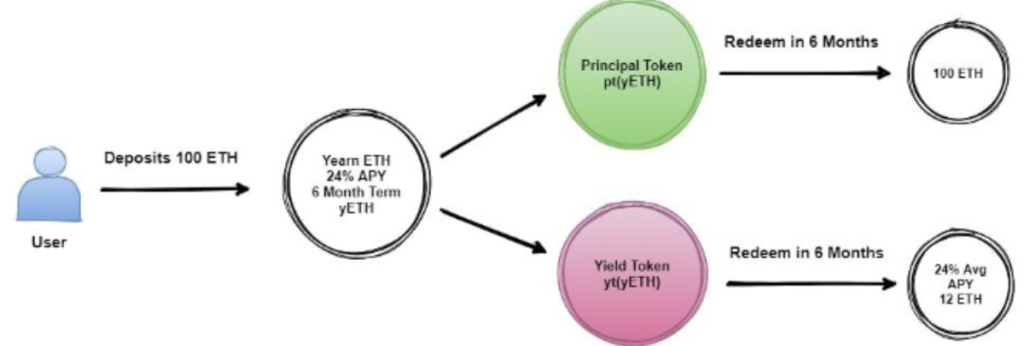

Saat pengguna menyetorkan token ke Element Finance , semua setoran akan disetorkan ke dalam Gudang Tahunan masing-masing. Dana yang disetorkan akan dibagi menjadi token utama (PT) dan token hasil (YT).

Token PT & YT pada Element Finance akan dibuat dengan likuiditas pada dua kurva khusus (kita akan membahas lebih lanjut di bagian selanjutnya), pengguna dapat menambahkan likuiditas atau dapat memperdagangkan token PT & YT melalui saluran yang berbeda.

Contoh: Deposit 100 ETH ke Element's ETH Vault dengan jangka waktu 6 bulan, saat ini Element Finance akan menerbitkan token ePyvETH & eYyvETH (singkatan dari Element Principal Yearn Valut ETH) kepada pengguna. Kemudian, jumlah 100E ini akan disetorkan ke ETH Vault yang sesuai di Yearn dengan APY 24%.

Jika pengguna tidak melakukan apa-apa, cukup pegang token ePyvETH & eYyvETH, setelah jatuh tempo 6 bulan, pengguna dapat menukarkan token asli dan bunga mengambang dari Yearn Vault.

Menurut model operasi Element Finance, mereka dapat menciptakan dua pasar:

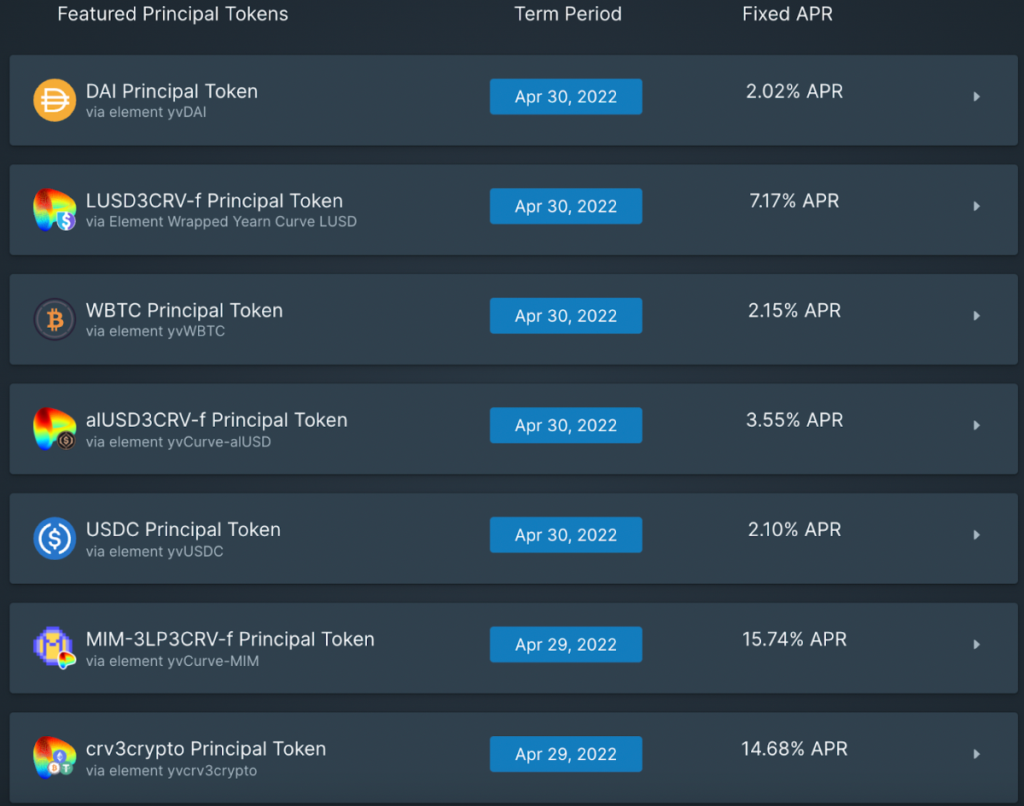

Pengguna dapat berinteraksi dengan Element Finance untuk mendapatkan penghasilan tetap dengan membeli aset dengan "Tarif Tetap" melalui Element dAPP. PT setara dengan obligasi tanpa bunga, yang dapat ditebus kembali ke aset dasar setelah tanggal jatuh tempo.

Seperti yang ditunjukkan pada gambar, jika Anda membeli 1 token WBTC Principal, Anda akan menerima 1,0046 WBTC pada saat jatuh tempo pada 30 April 2022, yang setara dengan APR 2,15%. Ketika tanggal jatuh tempo tiba, Anda hanya perlu menukarkan token WBTC Principal ke aset dasar sebagai WBTC dan selesai.

Pendekatan lain untuk mendapatkan pendapatan tetap dari Element Finance adalah dengan menjual mint YT baru secara langsung setelah menyetorkan uang ke Element Finance, dapatkan bunga di masa depan untuk mencapai pendapatan tetap.

YT mewakili suku bunga masa depan, yang dapat ditukar dengan suku bunga aktual yang terjadi selama periode ini setelah tanggal jatuh tempo. Jika Anda lebih optimis tentang suku bunga pasar yang dapat dibawa di masa depan, maka Anda dapat membeli YT langsung dari Yield Pools di Aplikasi Elemen. Selain membeli YT secara langsung, cara lain adalah dengan menyetorkan uang ke Elemen terlebih dahulu, menjual PT mint baru dan kemudian menggunakan uang itu untuk membeli YT, memaksimalkan jumlah YT di tangan.

Karena Element Finance membagi aset dasar menjadi PT & YT. Karena karakteristik yang berbeda, Element Finance merancang dua kumpulan likuiditas untuk dua kelas aset ini:

2. Pendel Keuangan

Pendle Finance memiliki cara kerja yang serupa dengan Element Finance, pengguna mengirim aset dasar (aset tunggal atau token LP) ke Pendle untuk mencetak Token Kepemilikan (OT) dan Token Hasil (YT).

OT mewakili hak atas aset dasar dan YT mewakili hak atas pengembalian di masa depan. Setelah dicetak, pemilik OT & YT memiliki fleksibilitas dalam cara mereka memilih untuk menggunakannya. Beberapa kasus penggunaan Pendle Finance:

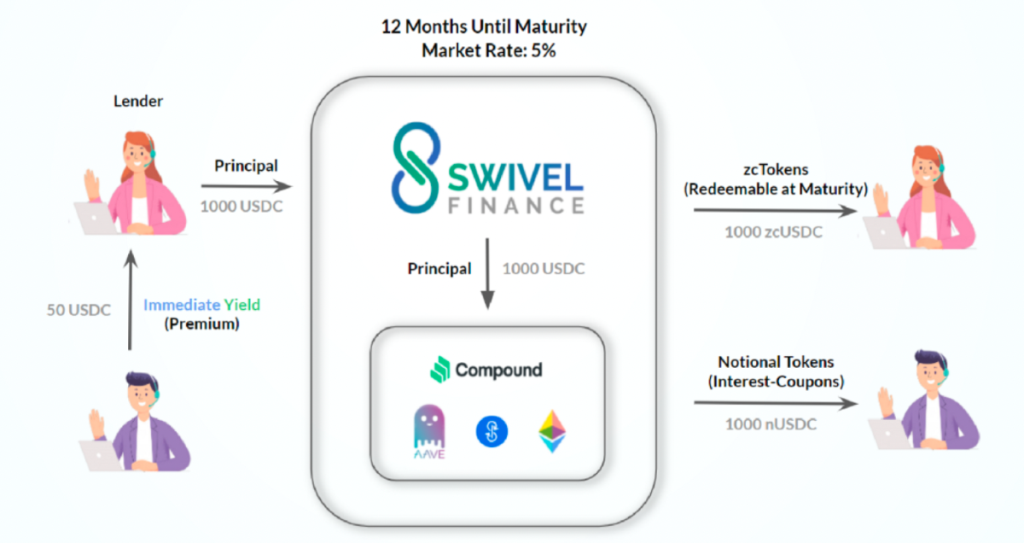

3. Keuangan Cepat

Swivel Finance bekerja mirip dengan Elements dan Pendles ketika mereka juga memisahkan aset yang disimpan ke dalam Swivel menjadi:

Fitur yang paling membedakan Swivel dari protokol di kelasnya adalah bahwa sementara protokol lain telah mencoba menggunakan AMM untuk menyediakan likuiditas kepada PT & YT, Swivel menggunakan buku pesanan off-chain sebagai model bentuk transaksinya.

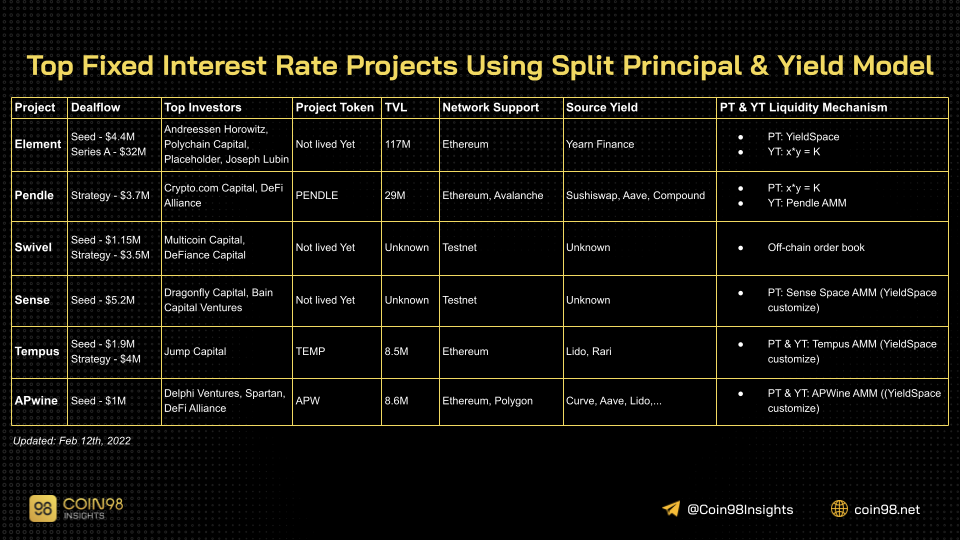

Selain Element Finance, Pendle Finance, dan Swivel Finance, kami juga memiliki beberapa proyek unggulan di segmen ini seperti: Sense Protocol, Tempus, APwine, Horizon Finance. Berikut adalah beberapa sorotan proyek tarif tetap di segmen Split principal & Yield:

Proyek Suku Bunga Tetap Teratas Menggunakan Model Split Principal & Yield

Proyek menggunakan model produk terstruktur

1. 88mph

88mph juga merupakan protokol tarif tetap menggunakan model ikatan dengan produk terstruktur tetapi implementasi 88mph relatif berbeda dari protokol lain.

Ketika pengguna menyetor token pada kecepatan 88mph, setoran akan disetorkan ke Compound untuk memperoleh bunga mengambang dari Compound. Untuk menentukan tingkat bunga tetap yang ditawarkan kepada deposan. 88mph menggunakan rata-rata bergerak eksponensial (EMA) dari APY Floating Rate Compound selama periode satu bulan. Tingkat bunga tetap yang ditawarkan kepada pengguna akan menjadi 75% EMA pada periode waktu tersebut.

Pelajari lebih lanjut: Bagaimana cara kerjanya dengan EMA ?

Untuk meminimalkan risiko kebangkrutan, 88mph menawarkan obligasi suku bunga mengambang yang menyerap volatilitas pasar suku bunga. Obligasi suku bunga mengambang bertindak sebagai penghalang untuk mengamankan suku bunga dengan membayar pemberi pinjaman jika bunga yang diperoleh pada saat jatuh tempo kurang dari 75% pada saat penandatanganan.

Mekanisme ini memungkinkan pemegang obligasi mendapatkan keuntungan jika EMA dari tingkat bunga mengambang tetap di atas 75% karena tingkat bunga tetap 88mph yang ditawarkan sama dengan 75% dari tingkat bunga mengambang asli.

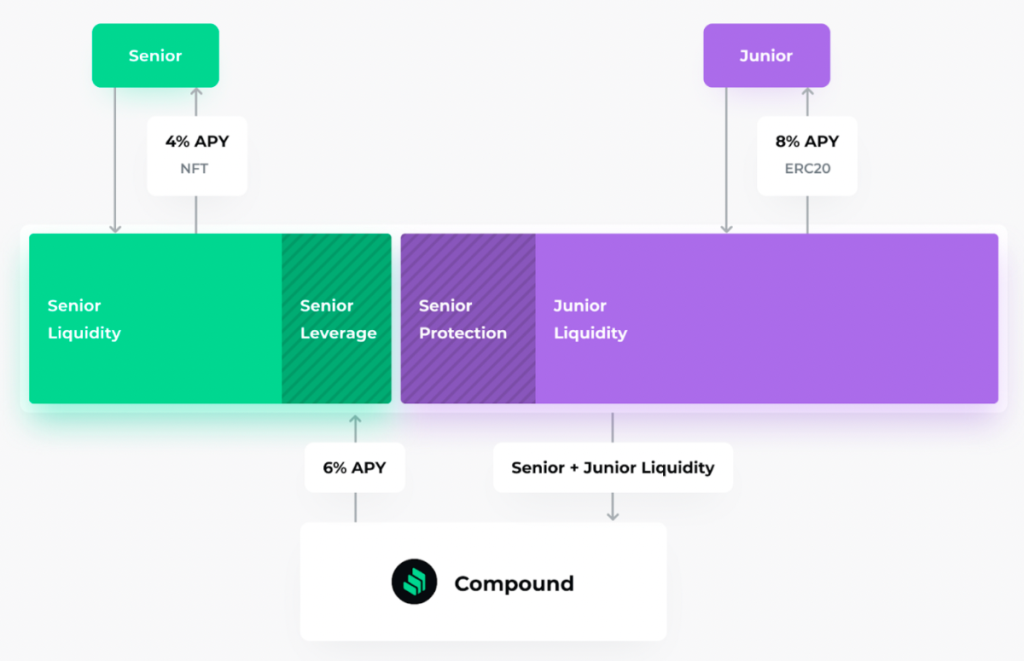

2. Jembatan Gudang

BarnBridge adalah produk terstruktur. Setoran dari pengguna akan dikirim ke Protokol DeFi yang berbeda untuk mendapatkan suku bunga mengambang, hasil sumber akan dipilih berdasarkan tingkat risiko yang berbeda dari setiap strategi sebagaimana diputuskan oleh proses tata kelola.

Keuntungan yang diperoleh akan dibagikan kembali kepada pengguna berdasarkan tingkat risiko (aturan pembagian keuntungan berbeda) yang ditanggung pengguna, biasanya akan ada 2 pool utama, Junior Pool dan Senior Bond.

Penyedia modal Junior Pool akan menerima token LP dalam bentuk token ERC20 untuk mewakili saham investasi mereka. Junior tidak memiliki jatuh tempo dan menerima pendapatan mengambang.

Penyedia modal Pool Senior akan menerima token LP dalam bentuk token ERC721 untuk mewakili saham mereka di pool. Pengguna yang berpartisipasi dalam Senior Pool akan memiliki pendapatan tetap, bunga tidak dapat ditebus sebelum jatuh tempo, tetapi NFT dapat dialihkan.

Karena bunga yang diperoleh dari protokol yang mendasarinya adalah suku bunga mengambang, bunga tersebut dapat tiba-tiba turun ke tingkat yang sangat rendah, untuk memastikan tingkat pendapatan tetap Senior Pool, sebagian likuiditas Junior Pool akan dikunci untuk memastikan jaminan bahwa pemegang Obligasi Senior dapat menebus jumlah pokok ditambah tingkat bunga tetap pada saat jatuh tempo.

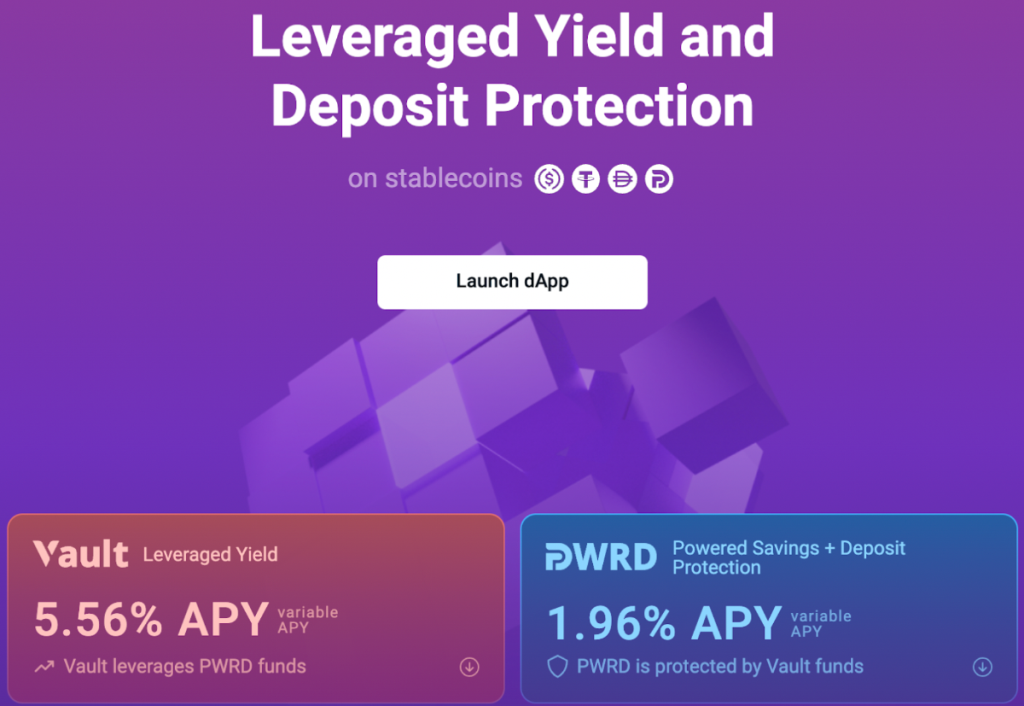

3. Protokol Gro

Stablecoin dan produk Vault PWRD Gro Protocol adalah produk terstruktur. Cara kerja stablecoin dan Gro Vault PWRD mirip dengan proyek di segmen yang sama:

Dengan stablecoin PWRD dan Gro Vault sebagai grup produk yang berfokus pada pasar Stablecoin, di mana:

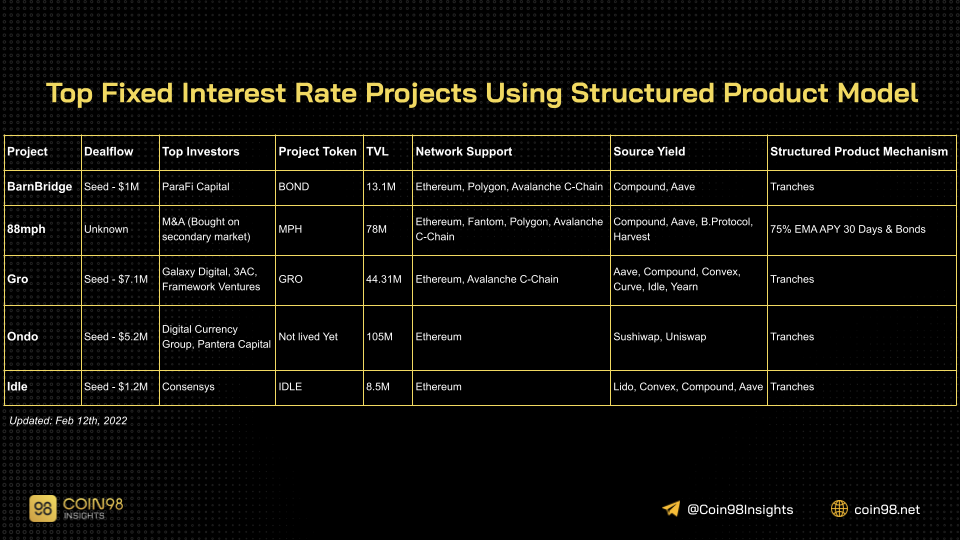

Selain 88mph, BarnBridge, Gro Protocol, ada banyak proyek di pasar saat ini yang memberi pengguna pendapatan tetap dengan menerapkan produk terstruktur seperti IDLE, Saffron Finance, Tranche Finance,... Berikut adalah beberapa sorotan proyek tarif tetap di segmen Produk Terstruktur:

Proyek Suku Bunga Tetap Teratas Menggunakan Model Produk Terstruktur

Isu terkini dan peluang investasi potensial dengan Protokol FIR

AMM vs Pesan Buku? Apa solusi yang tepat?

Proyek yang memberikan tingkat bunga tetap kepada pengguna yang menggunakan obligasi Zero-kupon dan model Split Principal & Yield memiliki cara kerja yang sama untuk membagi aset dasar menjadi token obligasi Zero-kupon dan token hasil. Protokol kemudian menggunakan beberapa cara untuk secara efektif melikuidasi mereka.

Seperti yang saya sebutkan di artikel, sebagian besar proyek FIR memilih model AMM sebagai bentuk utama likuiditas untuk aset di atas. Hal ini tidak berarti model AMM lebih baik dari model order book, keduanya memiliki kelebihan dan kekurangan masing-masing.

Untuk model buku pesanan:

Untuk model AMM:

Selain kelebihan dan keterbatasan yang tersedia dari kedua model, faktor objektif lain yang mempengaruhi keputusan di atas adalah keterbatasan infrastruktur Ethereum saat ini. Sementara model buku pesanan secara teoritis terbukti efektif pada solusi off-chain, saat ini tidak begitu layak untuk Ethereum L1.

Oleh karena itu, sebagian besar protokol telah memilih untuk merancang kurva AMM khusus untuk melikuidasi token obligasi tanpa kupon dan menghasilkan token. Selain itu, token obligasi Zero-kupon dan token hasil memiliki karakteristik yang terpisah, sehingga mereka juga membutuhkan kurva properti yang berbeda untuk meningkatkan efisiensi dan efisiensi modal.

Misalnya, token obligasi tanpa kupon memiliki karakteristik obligasi tanpa bunga yang memungkinkan pemegangnya menebus 1:1 dengan aset dasar yang sesuai pada saat jatuh tempo. Oleh karena itu, jalur likuiditas untuk aset obligasi juga harus memenuhi sejumlah prasyarat seperti:

Ini juga alasan mengapa setelah YieldSpace menjadi standar yang diterapkan pada likuiditas token aset obligasi di grup proyek menggunakan model obligasi tanpa kupon dan model split principal & yield.

Namun bukan berarti model AMM untuk Protokol FIR sudah sempurna, pada kenyataannya masih terdapat beberapa keterbatasan saat ini, seperti masalah kekurangan dan fragmentasi likuiditas serta model insentif yang tepat untuk mendorong mendorong pengguna menambah likuiditas.

Kekurangan dan fragmentasi likuiditas

Sebagian besar protokol FIR yang menggunakan zero-coupon dan split principal & yield tidak memerlukan pembuat pasar profesional untuk mempertahankan pasar suku bunga karena mereka seimbang dan dipelihara oleh kurva AMM.

Sementara kurva kustom seperti YieldSpace protokol Yield atau AMM Notional telah meningkatkan pemanfaatan modal secara signifikan, desain protokol FIR menggunakan obligasi tanpa kupon dan model pokok & hasil split membuat protokol lebih efisien. Banyak kumpulan likuiditas dengan jatuh tempo yang berbeda menghasilkan likuiditas yang terfragmentasi, yang sangat parah dalam protokol FIR yang menggunakan model split principal & yield.

Selain itu, sebagian besar protokol FIR tidak memiliki insentif yang sesuai untuk memberi insentif kepada pengguna untuk menambah likuiditas ke pasar suku bunga protokol yang terpisah. Secara umum, situasi ini membuat pasar suku bunga individu dalam keadaan tidak likuid.

Meskipun, beberapa protokol seperti Notional Finance dan protokol Sense memiliki beberapa desain untuk menangani situasi ini seperti:

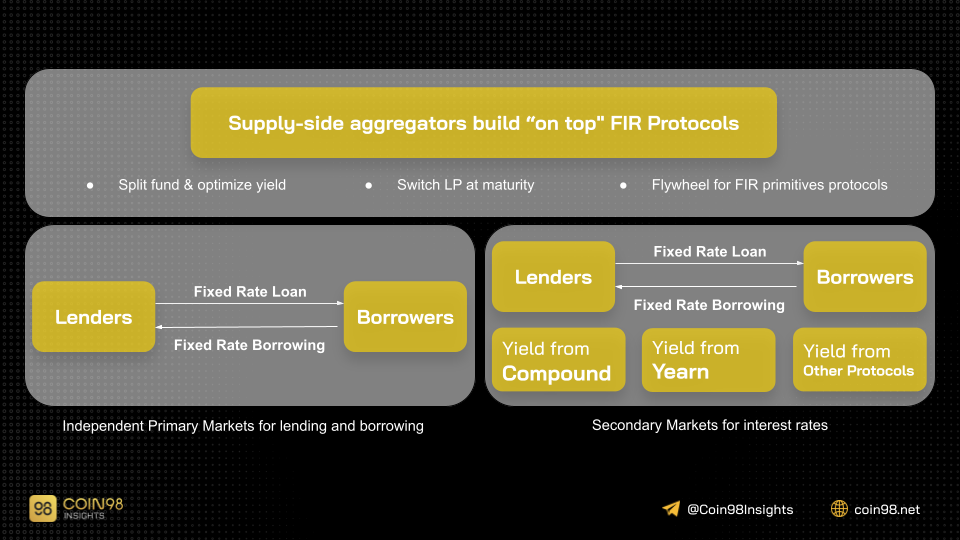

Di luar solusi muncul peningkatan protokol. Solusi lain adalah bahwa agregator sisi suplai dibangun di atas protokol primitif FIR, mereka dapat:

Efisiensi modal yang rendah untuk spekulan dan pengguna yang menyediakan likuiditas

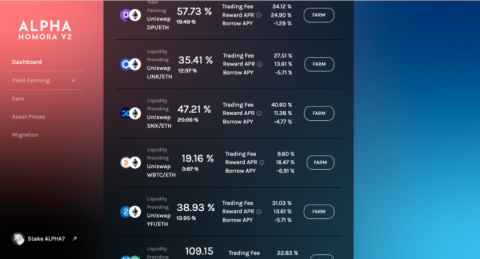

Pasar cryptocurrency saat ini memiliki banyak sumber hasil yang dapat memberi pengguna peluang bertani dengan APR mulai dari beberapa puluh persen hingga beberapa ratus persen. Meskipun APR dari hasil sumber tersebut tidak terlalu stabil dan risikonya juga cukup tinggi, APR yang mereka berikan berkali-kali lipat dari APR yang disediakan oleh protokol FIR.

Saat ini, di pasar yang terutama didorong oleh spekulasi, sulit untuk memberi insentif kepada pengguna DeFi untuk menggunakan modal mereka dalam protokol FIR untuk mendapatkan 1-5% APR. Karena jelas bahwa cara penyebaran modal ini bukan yang paling efisien bagi pengguna dalam situasi pasar saat ini di mana sebagian besar pengguna lebih mementingkan berapa banyak uang yang mereka peroleh daripada risiko yang mereka ambil.

Kompleksitas protokol primitif FIR

Kebanyakan penggunaan protokol fixed interest rate (FIR, Fixed Interest Rate) menggunakan zero-coupon bond dan split principal & yield yang cukup rumit bagi pengguna baru. Oleh karena itu, untuk menggunakan protokol-protokol di atas secara efektif, sangat penting bagi pengguna untuk mempelajari secara relatif hati-hati tentang cara kerja protokol. Ini bukan hambatan kecil dalam menarik pengguna baru protokol.

Selera pengguna kripto dapat berubah dari waktu ke waktu, tetapi satu hal yang akan tetap sama adalah seiring waktu, mayoritas pengguna akan lebih menyukai “sederhana dan nyaman”. Jika protokol FIR berkembang pesat di masa depan, protokol yang menghadirkan pengalaman sederhana dan nyaman untuk digunakan akan menjadi nilai tambah yang besar.

Masalah di atas dapat diselesaikan dengan agregator sisi permintaan yang dibangun di atas protokol primitif FIR. Bayangkan, hanya dengan satu klik, pengguna dapat mengakses semua pasar minat yang disediakan oleh protokol primitif kepada penggunanya. Pengguna hanya perlu memilih pasar suku bunga yang paling sesuai dengan kondisi mereka.

Risiko keamanan protokol FIR berorientasi Produk Terstruktur

Secara umum, protokol FIR yang mendekati produk struktur sebenarnya adalah agregator hasil. Mereka mengalokasikan arus kas pengguna ke berbagai protokol dan strategi untuk menangkap hasil mengambang. Kemudian realokasi kepada deposan sesuai dengan prinsip berbasis risiko.

Namun, pengguna harus mempertimbangkan risiko protokol FIR yang mendekati arah ini. Jika ada protokol yang mendasarinya dieksploitasi, pengguna mungkin kehilangan sebagian atau seluruh dana mereka. Risiko ini meningkat karena protokol FIR dengan pendekatan produk struktur seperti 88mph atau protokol Gro cenderung memanfaatkan beberapa protokol yang mendasarinya.

Contoh kehidupan nyata, Pada hari Rabu 27 Oktober, Cream Finance dieksploitasi dan kehilangan sekitar $130 juta. Gro Protocol memiliki 2 strategi dengan alokasi modal ke Cream Finance, pada saat penyerangan, nilai total dari kedua strategi adalah $9.24M. Peristiwa eksploitasi menyebabkan protokol kehilangan jutaan dolar. Menurut kesepakatan awal, risiko PWRD akan ditanggung oleh Gro Vault terlebih dahulu, sehingga nilai Gro Vault berkurang sebesar 21,97%. Meskipun protokol Gro menerima kompensasi oleh Cream Finance setelah itu, kerugian sebenarnya berkurang ke tingkat yang sangat rendah tetapi ini mengarah ke masalah lain ...

Jika kerugian terlalu besar dan protokol menjadi bangkrut, apa yang terjadi pada pengguna?

Dari perspektif ini, saya pribadi melihat perlunya mekanisme manajemen risiko untuk membantu protokol FIR mendekati produk struktur seperti 88mph atau protokol Gro untuk mencegah insiden yang membuat protokol tidak mampu membayar sementara.

Faktanya, beberapa protokol Peminjaman seperti Maker DAO dan Aave memiliki mekanisme manajemen risiko untuk skenario serupa di atas. Pembuat pemegang DAO MKR akan menjadi pilihan terakhir jika terjadi kebangkrutan protokol. Bahkan, digunakan sebagai backstop pada Maret 2020. Ketika pasar jatuh dan protokol terlilit hutang, pemegang MKR sekarang akan menerima risiko bahwa mereka akan terdilusi jika Maker bangkrut. Untuk mengimbangi risiko yang mereka ambil, pemegang MKR berhak atas sebagian biaya dari sistem Maker.

Pengembangan masa depan proyek bunga tetap di Crypto

Pada dasarnya, pinjam meminjam adalah dua faktor fundamental untuk pengembangan DeFi. Saat ini, protokol peminjaman seperti Aave, Maker, Anchor, Compound adalah pasar utama untuk pinjam meminjam di pasar.

Protokol ini menyediakan fungsi peminjaman dan peminjaman dengan memungkinkan pengguna untuk mendapatkan kumpulan aset bersama (P2P, Peer to Pool), dengan cara tanpa izin dan terdesentralisasi. Namun, kelemahan utama dari model operasi peer to pool adalah: suku bunga mengambang.

Sebenarnya bukan tidak ada protokol yang menyediakan pasar bunga tetap, tetapi sebaliknya, ada cukup banyak proyek FIR di pasar tetapi yang ingin saya katakan di sini adalah bahwa pangsa pasar mereka masih sangat kecil jika dibandingkan. ke pangsa pasar protokol pinjaman peer to pool.

Melihat data TVL dari 4 protokol di bawah ini, Anda akan melihat korelasi yang jelas:

Sedangkan pinjaman dengan suku bunga tetap adalah bentuk pinjaman yang paling umum di pasar tradisional. Whitepaper of Notional Finance juga menyebutkan masalah ini, “ Pada tahun 2018, ada pinjaman yang belum dibayar sebesar $15,3 triliun di pasar hipotek AS dan utang perusahaan. 88% dari utang itu berada pada tingkat bunga tetap .” Seperti dapat dilihat, sebagian besar pasar utang dalam keuangan tradisional didorong oleh pinjaman dengan suku bunga tetap.

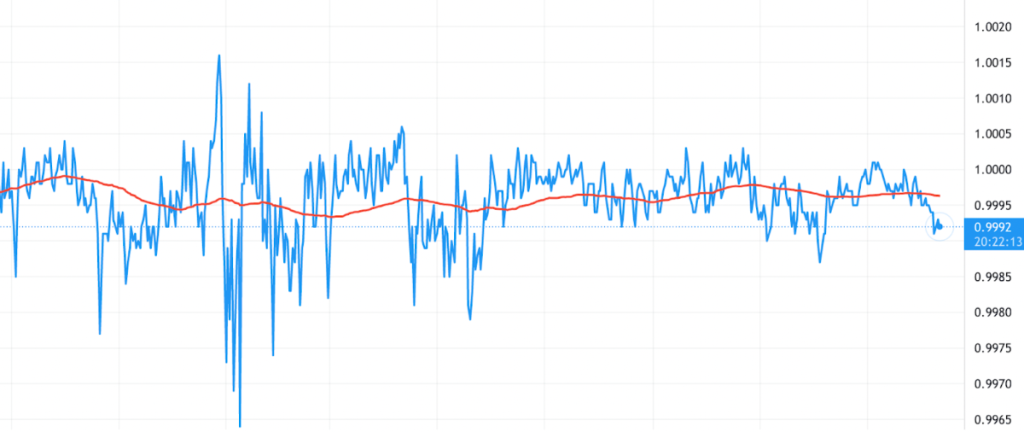

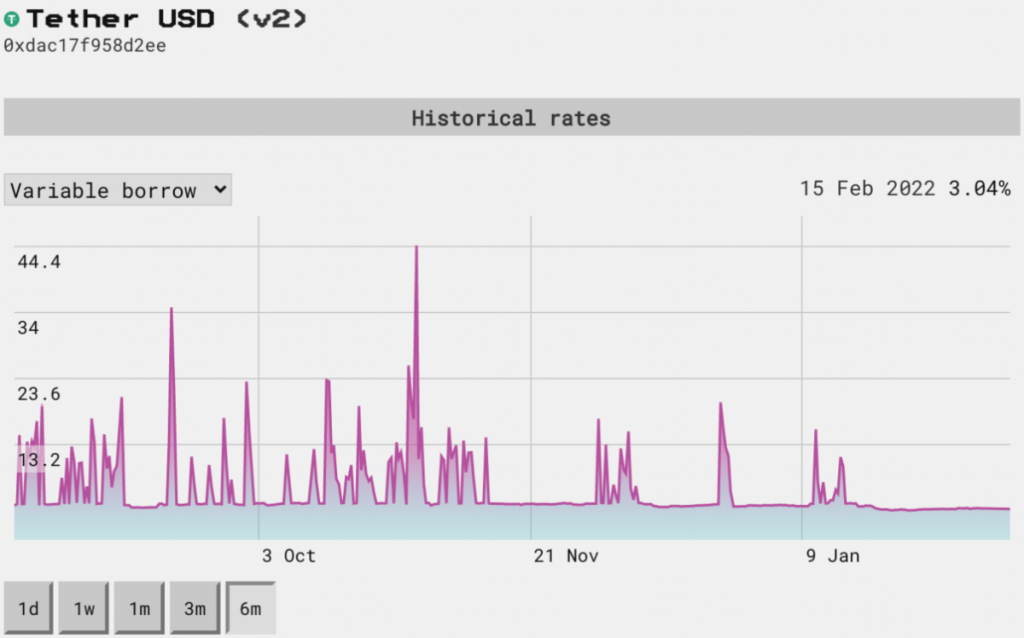

Kembali ke pasar pinjaman saat ini di DeFi terutama didorong oleh pinjaman suku bunga mengambang yang sangat fluktuatif. Ambil contoh suku bunga pinjaman Aave USDT selama 6 bulan terakhir. Suku bunga berfluktuasi dengan kuat dan cepat, langsung meningkat dari 20,2% menjadi 44,4% dalam 2 hari sejak 30 hingga 31 Oktober 2021.

Tingkat ketidakpastian dan volatilitas suku bunga mengambang di pasar DeFi tidak kondusif untuk perencanaan keuangan jangka panjang dan investasi leverage, secara tidak langsung menghambat pertumbuhan DeFi ke ukuran pasar yang lebih besar. Sebaliknya, suku bunga tetap memberi peminjam dan peminjam lebih banyak kendali atas portofolio investasi mereka, sehingga memungkinkan individu dan investor untuk mengadopsi produk keuangan yang lebih luas dan kompleks.

Singkatnya, dari sudut pandang pribadi saya, pasar pinjaman dengan suku bunga tetap kemungkinan akan berkembang, menjadi bagian penting dalam DeFi, sebuah fondasi bagi tim proyek baru untuk memanfaatkan dan membangun, menciptakan sektor baru.

ringkasan

Saya akan menutup artikel ini dengan menjawab 3 pertanyaan singkat: Mengapa? Kapan? Apa?;

Pasar pinjaman dan pinjaman dengan suku bunga tetap penting bagi pertumbuhan DeFi, tetapi mengapa grup protokol FIR belum berkembang sampai sekarang?

Pasar sebagian besar didorong oleh aktivitas spekulatif, sebagian besar pengguna lebih tertarik pada berapa banyak uang yang mereka hasilkan daripada berapa banyak yang akan mereka hilangkan. Produk yang tepat tetapi waktu yang salah, waktu adalah masalah waktu!

Kapan grup protokol FIR dan pasar pinjaman dan pinjaman dengan suku bunga tetap meledak?

Secara pribadi, saya pikir mereka akan berkembang dalam 5 tahun ke depan. Secara lebih rinci, Semakin banyak pengguna dan institusi memasuki pasar DeFi, permintaan suku bunga tetap akan terus tumbuh.

Jika pasar suku bunga tetap berkembang, apa yang harus diinvestasikan untuk menghasilkan keuntungan besar dari mereka?

Karena permintaan untuk tarif tetap meningkat tajam, protokol FIR yang menyediakan protokol tarif tetap akan menjadi protokol primitif DeFi berikutnya. Dari sudut pandang investor ritel, transaksi bagus mudah dilihat sebagai investasi dalam token asli protokol FIR dan protokol agregator yang dibangun di atasnya.

Di atas adalah perspektif saya tentang pasar bunga tetap dan proyek terkait. Jika Anda memiliki pertanyaan lain terkait topik di atas, silakan beri komentar di bawah agar Coin98 segera mendukung!

Delphi Ventures adalah dana investasi terkenal di pasar Crypto. Lalu apa saja portofolio reksa dana ini? Apa tren investasi terbaru?

Protokol Arbitrum adalah teknologi Layer 2 yang dirancang untuk meningkatkan kecepatan dan efisiensi jaringan Ethereum. Pelajari lebih lanjut tentang keuntungan dan cara kerja Arbitrum di sini!

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Apa itu Synthetix? Apa itu Token SNX? Apa yang membuat Synthetix berbeda? Pelajari lebih lanjut tentang SNX Tokenomics di sini!

Apa itu Airdrop Retroaktif? Mengapa Airdrop Retroaktif digunakan? Bagaimana menemukan proyek potensial yang akan mendistribusikan hadiah Retroactive Airdrop?

Apa itu Saffron Finance? Cari tahu tentang keunggulan Saffron dan detail tentang tokenomik Token SFI sekarang!

Apa itu Stafi (FIS)? Artikel ini memberi Anda informasi paling berguna tentang cryptocurrency Token FIS dan keunggulan yang ditawarkan oleh protokol DeFi ini.

Biconomy (BICO token) adalah salah satu proyek yang memberikan solusi pengalaman pengguna yang optimal pada aplikasi keuangan terdesentralisasi dan Web 3.0.

Apa itu MANTRA DAO (OM)? Artikel ini memberi Anda semua informasi paling berguna tentang cryptocurrency MANTRA DAO (OM).

Flux adalah platform infrastruktur cloud terdesentralisasi generasi berikutnya dengan skalabilitas mengesankan yang dengan mudah mendukung pengembangan Web3 dan Dapp.

EVM (Ethereum Virtual Machine) adalah mesin inti yang bertanggung jawab untuk mengeksekusi kontrak pintar di jaringan Ethereum. Pelajari lebih lanjut tentang EVM Blockchains di sini!

Apa itu Cronos? Apa itu koin CRO? Apa perbedaan antara Cronos dan Crypto.org? Pelajari lebih lanjut tentang Tokenomics CRO di sini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Apa itu Protokol Abadi? Apa itu Token PERP? Apa yang membuat Perpetual berbeda dari protokol lain? Pelajari lebih lanjut tentang PERP Tokenomics!

Apa itu Alpha Finance Lab (ALPHA)? Pengenalan ALPHA memecahkan masalah apa yang ada di pasar DeFi. Volume lengkap tentang ALPHA akan dijawab di bawah ini.

Apa itu Trust Wallet? Pelajari cara kerja, keamanan, dan fitur terbaik Trust Wallet, serta cara menggunakannya untuk investasi cryptocurrency Anda.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

eCash adalah platform blockchain PoS yang mendukung transaksi dan pembayaran internasional yang lancar, cepat, dan aman berdasarkan teknologi Bitcoin Cash. Temukan informasi terbaru dan rinci tentang koin XEC di sini.

Bagaimana penggunaan blockchain untuk mewakili kepemilikan atau hak atas aset yang diberi token berkembang di masa depan?

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Artikel ini akan memandu Anda tentang cara menggunakan Uniswap, termasuk menukar, menambah likuiditas, dan memigrasikan likuiditas dari Uniswap V2 ke V3 dengan informasi terbaru tentang teknologi DeFi.

Apa itu Mainnet? Apa itu Testnet? Pelajari tentang pentingnya dan pengaruhnya terhadap harga koin serta 3 langkah untuk testnet di sini!

Artikel ini akan menunjukkan kepada Anda cara mendapatkan kembali token ERC20 yang salah dikirim melalui dompet BEP20 dan sebaliknya di dompet Coin98 secara detail dan sederhana!

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Cardano sekarang hanya berdiri di belakang Ethereum dan Bitcoin dalam hal kapitalisasi pasar. Mari belajar tentang Ekosistem Cardano yang sedang berkembang!

Beberapa pengalaman dan catatan dalam menggunakan Cross-chain Bridge untuk memindahkan modal bolak-balik antara blockchain yang berbeda dengan aman dan efisien.

Mina dan Polygon akan bekerja sama untuk mengembangkan produk yang meningkatkan skalabilitas, verifikasi yang disempurnakan, dan privasi.