Algorithmic Stablecoin Trend 2021ですか?

この記事では、大規模なAlgorithmicStablecoinプロジェクトのいくつかのForkプロジェクトを紹介します。これは2021年のトレンドですか?

Kashiについて学びましょう。SushiSwapプラットフォームでのLending&MarginTradingでユーザーが利益を最適化するのに役立つ明るい名前です。

画期的な機能を備えたKashiは、ユーザーが貸付および証拠金取引セグメントの利益を最適化するのに役立つ明るい名前です。

樫とは?

KashiはLending&Margin Tradingプラットフォームであり、TridentのインフラストラクチャセグメントにおけるBentoBoxの最初の製品でもあります。トライデントはSushiswapのアップグレード版であり、Balancerv2およびUniswapv3に対応するものになることを約束しています。

具体的には、カシは個々の通貨ペアへの貸し借りのリスクを分離します。カシは孤立した貸付をサポートしています。つまり、ローンは孤立しており、他の資産にリスクをもたらすことはありません。したがって、Kashiには、任意のトークンを使用して新しい貸付市場を作成する機能があります。

樫。ロング/ショートレバレッジメカニズム

ユーザーは、レバレッジドロング/ショートポジションを開く必要があります。これまで、借入資本の使用を通じてレバレッジを使用することは、時間がかかり、資本が非効率的でした。

具体的には、最初に貸付プロトコルにアクセスし、次にAMMを使用してプロパティを借用する必要があります。次に、借りた資産を担保と交換し、最後に「レバレッジアップ」するために再度借りる必要があります。このような複数のプラットフォームを使用すると、多くの費用がかかります。

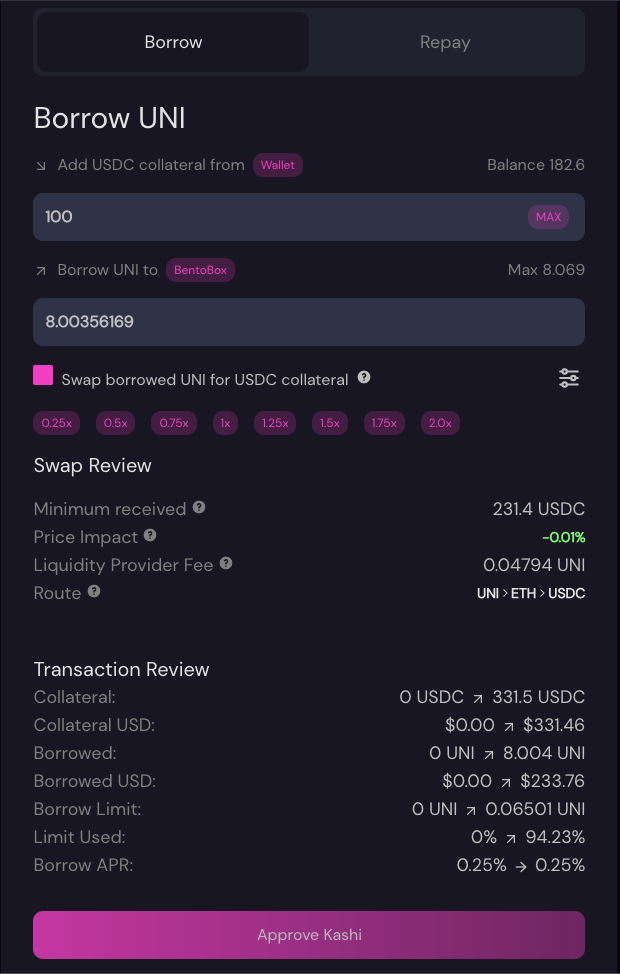

カシは少し異なるアプローチを取ります:シングルクリックで活用します。これを行うには、「オプションボックス」を選択します。「借りたトークンXを担保トークンYに交換」して、レバレッジを0.25倍から2.0倍に増やします。(下の図を参照)。

ロングポジション

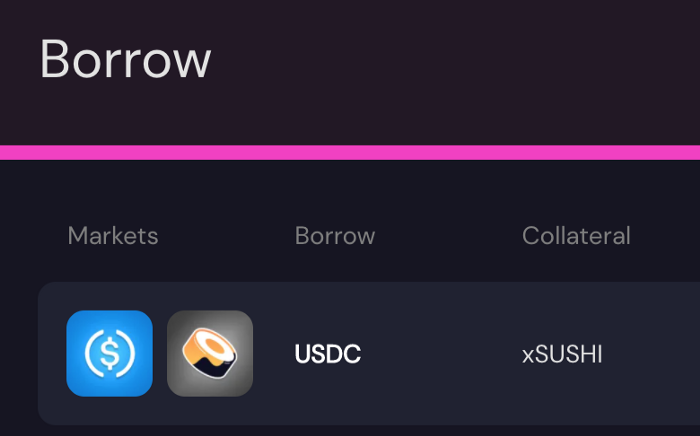

たとえば、xSUSHIとUSDCでロングポジションをオープンしたい場合は、xSUSHI担保付きのBorrowUSDCペアを使用します。

注文方法については、下の写真をご覧ください。

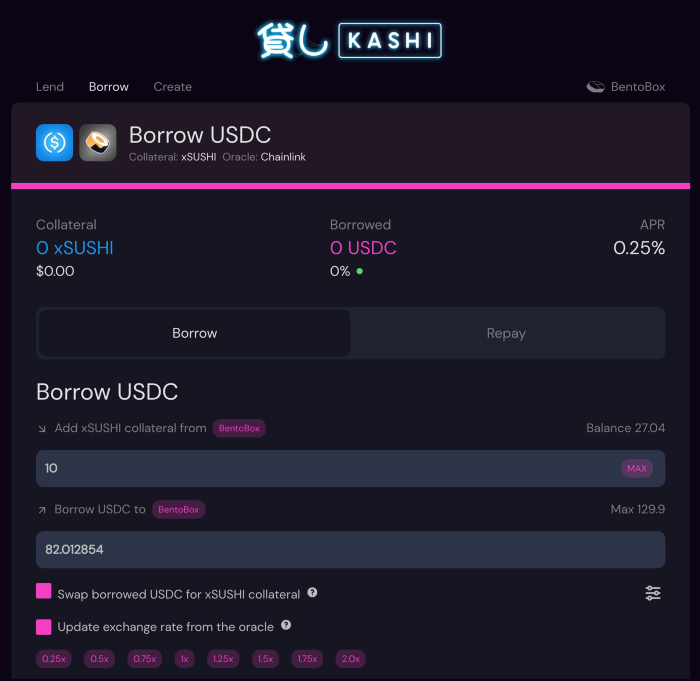

Kashiでは、BentoBoxの資本を使用して資本効率を向上させます。上部には、まだポジションを開いていないため、値がすべてゼロであることがわかります。

さまざまなレベルのリスクを理解するために、レバレッジを使用していくつかのさまざまなシナリオを見ていきます。

最小限のレバレッジの保守的な立場から始めましょう。この例では、BentoBoxにあるいくつかのxSUSHIのみを使用するため、xSUSHIには10を入力します。

担保として使用されるxSUSHIは清算の対象となるため、レバレッジ、ポジションサイズ、担保の裏付け、およびボラティリティの価格に注意してください。清算された場合にリスクを冒しても構わないと思っている担保(この場合はxSUSHI)の量のみを使用してください。

10 xSUSHIを担保として使用し、利用可能な最低のレバレッジである0.25xから始めます。この注文により、$82.01を借りることができます。ただし、xSUSHIでLongコマンドを使用するため、「借用したUSDCをxSUSHIの担保に交換する」を選択していることを確認してください。

このコマンドは、$82.01を8.23xSUSHIにスワップします。現在、担保として10 xSUSHIがあり、さらに8.23xSUSHIが新たに借り入れられています。その結果、合計18.23 xSUSHI($ 179.65)になります。

xSUSHIの価格が1.25ドルに上がると、資産は22.78ドル増えます。この時点で、利益を取り、ポジションをクローズすることを決定します。

同じペアを選択した状態で、 「借りる」の横にある「返済」をクリックします。私たちの資産はBentoBoxにあるので、USDCの返済に使用します。82.01ドルのローンを返済する必要がありますが、これをxSUSHIに変換しました。したがって、8.23 xSUSHIを返した後、追加の$22.78が利益になります。

これらの数値は、スリッページ、流動性プロバイダー手数料、ガス手数料、および借入利息%を考慮する必要があるため、完全に正確ではありません。このようなポジションサイズでは、イーサリアムメインネットでこのトランザクションを実行することは賢明な選択ではない可能性があります-ポリゴンのガス料金ははるかに低くなります。あなたがメインネットで働きたいならば、あなたはあなたが使う料金の価値があるようにあなたのポジションサイズを増やすべきです。

*ロングポジション:投資家は通貨ペアを購入し、価格が上昇したときに利益を上げたいと考えています。

ショートポジション

次に、ショートポジションを開きます。BorrowUNIとUSDCの担保ペアを使用します。このショートを実行すると、借入資産の価値がUSDCに対して減少すると考えられるため、USDCが担保になります。

100米ドルを担保として、UNIの価格が下がると考えると、レバレッジが2倍になります。「借りたUNIをUSDC担保に交換」(借りたUNIをUSDC担保に交換)を選択します。UNIを使用して返済します。2xをクリックすると、借入金額が8 UNI以上に増えるため、合計金額は約$332になります。

また、受け取ったUSDCをBentoBoxに入れます。UNIの価格が25ドルに下がったら、ポジションをクローズして返済することにしました。現在、$ 25 =$200で最大8UNIです。したがって、$ 332USDCが利用可能な〜8 UNIローンを返済すると、〜$132⇒$32の利息が残ります。

ロングポジションの場合と同様に、スリッページやその他の手数料を考慮に入れる必要があります。

*ショートポジション:投資家は、価格が下がったときに利益を上げることを望んで、通貨ペアを売ります。

新しい方程式:カシレンディングの3つの変数

リスクを分離する

既存の貸付プロトコルはプールベースの戦略を採用していますが、すべての貸し手が同じプールに資産を預けるため、これはリスクを生み出します。具体的には、価格が急激に変動したり、プールがハッキングされたりした場合、プールはあなたを含むすべてのお金を失います。

そして、カシはこの問題を解決するために孤立した市場を使用しています。樫市場にはETH-USDTのようなペアがありますが、ETH-USDCペアの他の市場もあります。また、ETH-USDCペアにリスクがある場合、ETH-USDTペアの貸付資産はUSDT-ETHペアの影響を受けません。したがって、孤立した市場はリスクを分離することを可能にします。

さらに、ユーザーは独自の市場を作成することでリスクの高いポートフォリオを定義できます。この方法は、ユーザーが取引活動を自己調整し、障壁を減らすのに役立ちます。

たとえば、貸付市場にはより新しい、より希少なトークンが含まれることが多いため、ユーザーは担保として新しいトークンを提供する場合、借りた資産に対してより高いリターンを求める可能性があります。貸し手に高い金利を提供します。

ただし、新しいトークンのデフォルト率が高いため、これらの新しいトークンで取引するとリスクも高まることに注意してください。一方、ユーザーが確立された住宅ローンで貸し出す場合、金利は低くなりますが、リスクは低くなります。

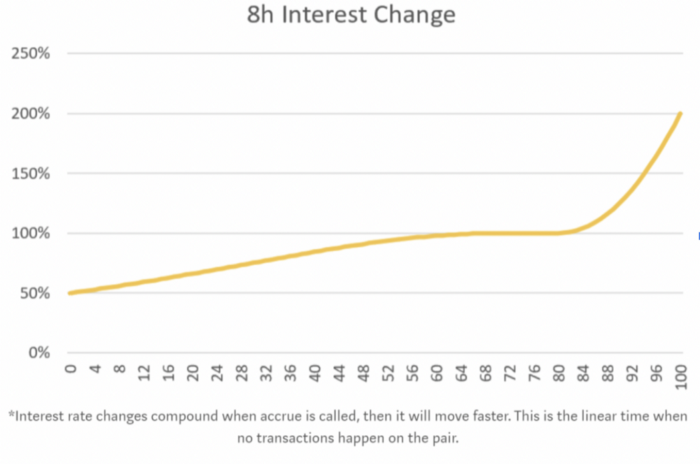

弾性率

樫はまた、貸出金利モデルの背後にある革新の先駆者でもあります。ほとんどの貸付プロトコルには固定金利があります。つまり、他の要因に関係なく、借り手の債務計算は変更されません。

しかし、樫では、金利は変動しやすく、弾力性があります。言い換えれば、市場金利は資本利用の効率に基づいています。具体的には、カシではプールの総担保の最大80%を借りることができますが、プールの資産の60%〜80%を借りる場合は変動があります。

80%まで借りると、金利は高くなります。これは貸し手にとっては良いことですが、借り手にとってはおそらくそれほど良くはありません。この場合、借り手は少なくなりますが、貸し手は多くなります。逆に、借り入れが60%未満の場合、金利はゆっくりと低下します。

このモデルは、次の図に基づいています。

柔軟なOracle

OracleはDeFiのバックボーンです。オラクルは、価格操作を防ぎ、プロトコルユーザーのセキュリティを向上させるのに役立つ完全なデータを提供します。オラクルがなければ、ユーザーは別々のプラットフォームでアセットを使用できず、プラットフォームは基本的にネットワーク効果の恩恵を受けずに機能します。

KashiのOracleは、他のプロトコルよりも少し微妙な違いがあります。これは、Kashiが大規模なネットワーク効果を生成するためです。ユーザーが任意のマーケットプレイスを作成できるようにするには、Kashiがスケーラブルであり、さまざまなオラクルを使用できるようにする必要があります。Kashiでは、プールが作成されると、ユーザーは使用可能なOracleを選択してアセットデータにアクセスします。

Chainlinkのオラクルの後、オラクルTWAPはユーザーが使用できる次の選択肢になります。Kashiの意図は、ユーザーがトークンの無限のプールに追加できるようにするオラクルを使用することでした。これらの基準に適合するオラクルは、将来、カシによって使用される可能性があります。

この記事では、大規模なAlgorithmicStablecoinプロジェクトのいくつかのForkプロジェクトを紹介します。これは2021年のトレンドですか?

今週のDeFiNo.8-DeFiの最もホットなイベントであなたを更新し、あなた自身のための投資機会を見つけるのを手伝ってください。

この記事では、Alphaの手数料発生のトケノミクス、その特別な点、およびそれがスタッカーにどのように影響するかについての見通しを示しています。

クリームV2の主力商品であるアイアンバンクに関する記事。DeFiでの融資を次のレベルに引き上げるのを手伝ってください。

これは今後数年間で活況を呈するエコシステムになるのでしょうか?Terra Ecosystemには何が含まれ、プロジェクトの目的は何ですか?

Alpha Homora V2は、Yield Farmingでのレバレッジの使用を新しいレベルに引き上げ、誰もが気にかけるべき利益の問題を切り開くのに役立ちます。

金星プロトコルプロジェクトの次のフェーズで何が新しくなったのかを調べましょう!

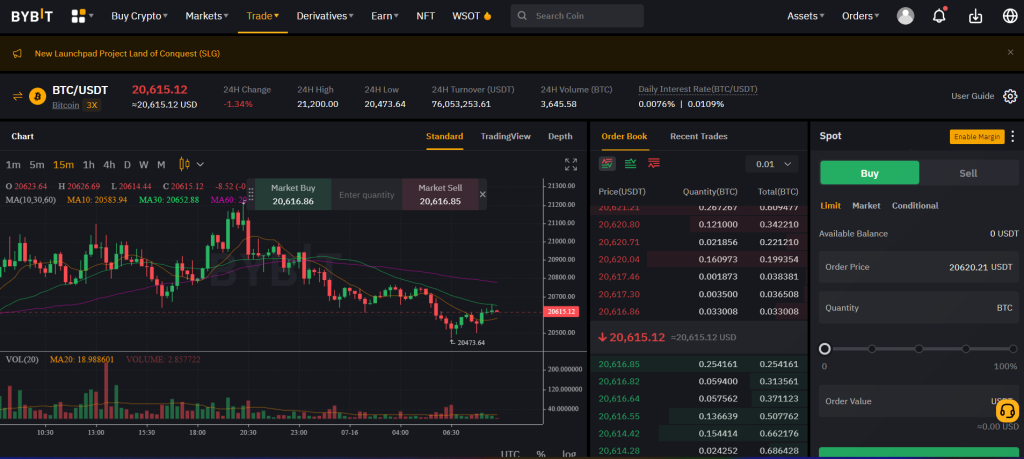

新規参入者はどの取引所でコインを取引する必要がありますか?この記事では、Coin98が2021年に最も権威のある3つのコイン取引所を紹介します!

時価総額80億米ドル(RENの直接のライバル)のWBTCと比較すると、達成されたrenBTCの数はまだかなり少ないです。それで、理由は何ですか?

TabTraderは何に使用されますか?なぜTabTraderを使用するのですか?初心者向けの詳細でわかりやすいTabTraderユーザーガイドをここでチェックしてください!!!