パラスワップとは何ですか? ParaSwap . プロジェクトに投資する必要がありますか?

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

私たちは、信仰と不信仰の間に絶えず矛盾がある歴史の時代に生きています。この緊張は、特に私たちの精神に暴力的な反応を引き起こすように設計されたメディア扇動者のシステムによってさらに増幅されます。しかし、そのような変化の中で、行動するかしないかを決める人はごく少数で、残りの人は信じるか信じないかの状態にとどまるでしょう。もちろん、人の信頼は、風の中のろうそくのように揺るがすべきではありません。

これは、筆者が何かをすぐに実行したいという衝動を感じるたびに、個人的に自分に言い聞かせていることでもあります。この記事を通じて、読者が今日の不安定な仮想通貨市場についてより冷静な見方をしてくれることを願っています。

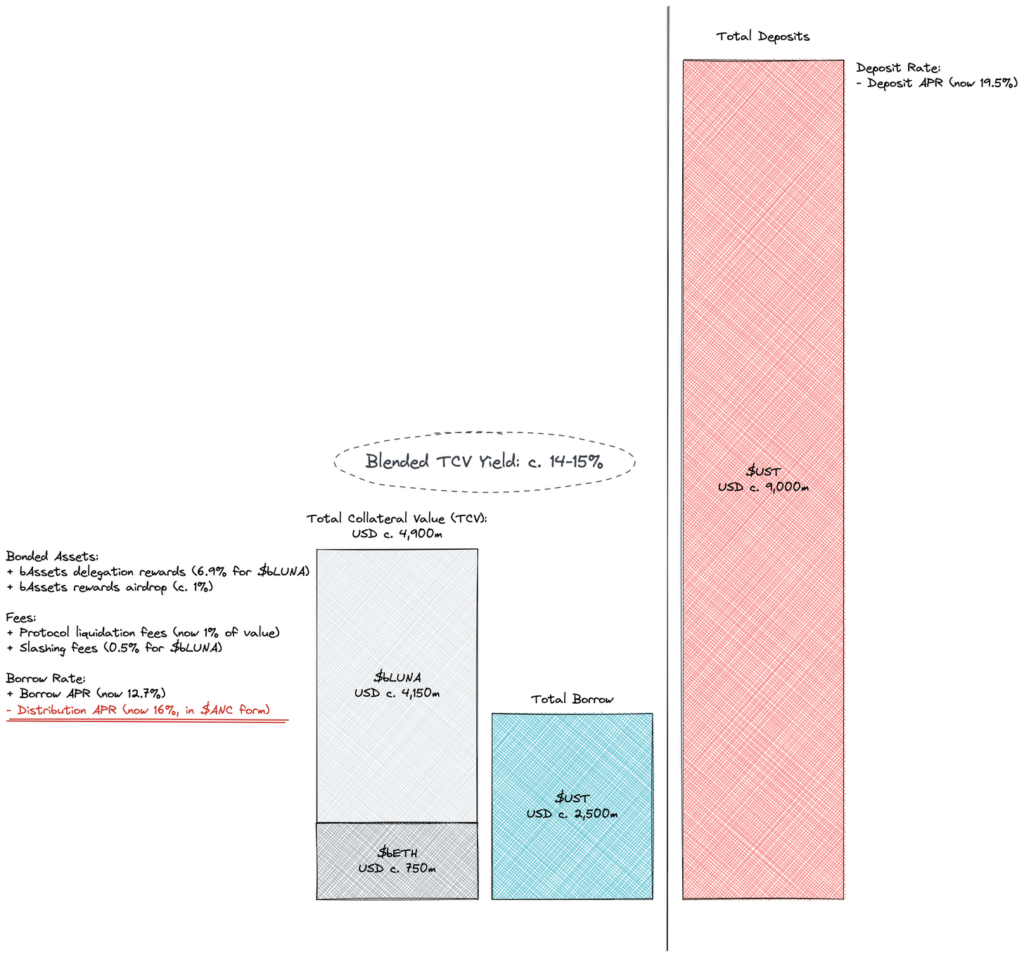

DefiLlama の情報筋によると、プロジェクトのデポジット率が 20% に達して以来、プロトコルにロックされた総額 (TVL) は 43 億米ドルから 116 億米ドルに増加しました。

その後、多くの出来事が起こりました:仮想通貨市場のボラティリティは急上昇し、中規模から大規模のハイテク企業の上場株価はデータインデックスによって破壊され、インフレになりました。現在、世界の政治的緊張により、世界は核災害の危機に瀕しています。

流動性を戦略的水準の20%以内に維持するという肯定的な議論はすべてボラティリティを覆い隠しており、まだ目に見えないボラティリティが実際には存在しないふりをしようとしている。一方、アンカーの預金利回りは、変動する世界情勢の影響を受けたにもかかわらず、19~20%の範囲内にとどまった。

Anchor のコインも UST であり、すべての預金者を満足させることを目指して、チェーンを襲う嵐にも耐え、USD に対して 1 対 1 の比率をしっかりと維持しています。

では、なぜ心配する必要があるのでしょうか?私たちは、不確実な世界において、アンカー プロトコルが提供する安定した安全な場所への依存を享受すべきではないでしょうか? もしかしたらできるかもしれません!

アンカー プロトコルの定義をカプセル化するために、これはTerra ブロックチェーン エコシステムのプロトコルを借用したものです。この借用プロトコルは、独自の通貨を最大限に活用するプラットフォームではないという点で Maker とは異なります。また、アンカーは、Terra のネイティブ ステーブルコインである UST という 1 つの資産にのみ融資するという点でも、Aave と Compound のデュオとは異なります。

対照的に、他のプロジェクトと同様に、このプラットフォームでは、営利目的の担保として 2 つのトークン (LUNA と stETH) の使用が許可されています。これは、次のロジックで非常に簡単に説明できます。

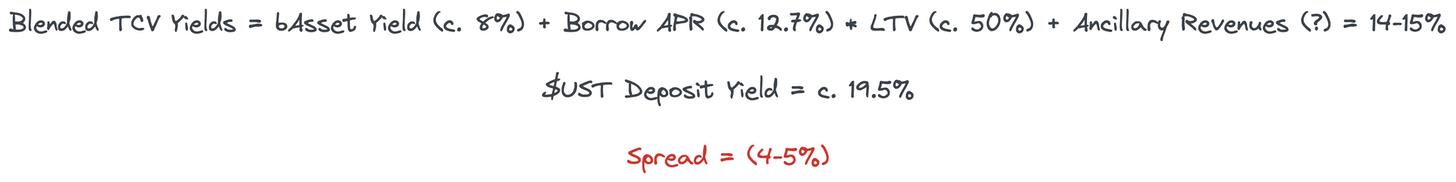

アンカーと、一部の暗号資産 (UST や LUNA など) や ANC の形で支払われるインセンティブを含むより広範なエコシステムとの間の再帰性の理論を一時的に無視すると、アンカーは商業銀行とそれほど変わりません。簡素化された銀行として、同社は負債に費やすよりも資産から多くの収益を得るでしょう。通常、銀行は借り手が請求する利息と預金者に支払われる金利の間にプラスのスプレッドを持っています。では、アンカーの場合もそうなのでしょうか?あまり。

アンカーはネガティブ裁定取引銀行です。あまりそう思えませんよね?実際、資本コストの観点から見ると、アンカーは銀行というよりもプライベート・エクイティ・ファンドに似ており、銀行は資産と負債の両方を独立して管理することで収益を上げていますが、その概念はその後放棄されました。マイナス金利が続いても、ヘッジファンドは依然として特定のパートナー(高い収益率を約束している)から資金を集めており、そうした場合には、約束された利益を補って余りあるものを得るために、より効率的に資産を積極的に管理する必要がある。

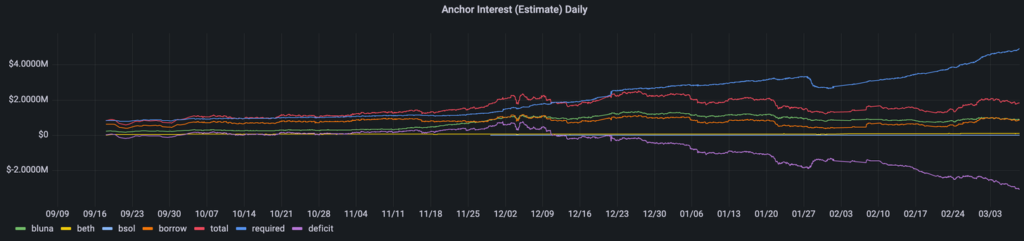

上記の方程式は、別の見方をすると、提供された担保 1 単位ごとに、アンカーは損益分岐点に達するために最大 0.75 単位の預金を集めることができることを示しています。LTVが50%に固定されていると仮定すると、これは最低預金利用率が65〜70%であることを意味し、アンカーは以前、この数字は60%であると述べています。この数字は、資産が急速に成長しており、多くの借り手がポジションを強化したいと考えていることを考慮すると、非常に合理的です。LUNA は、LTM 投資収益率 (過去 12 か月) が 750% であり、2021 年に最もパフォーマンスの高い資産の 1 つです。市場がアンカー社の金利によるプラスのキャッシュフローを確保できるほど活発になったのは、12 月初旬になってからでした。

しかし、逆スプレッドの場合は時間との戦いであり、プロトコルが周期的な性質に苦しむのは時間の問題です。すべての市場でボラティリティが高まるにつれ、レバレッジを求めるニーズは停滞し、安定性へと変化しました。Terra エコシステムにおけるその傾向により、借り手は減り、Anchor に預けられる資産も減りました。

アダム・スミス(近代経済の父と考えられている)の概念によれば、市場原理は(預金金利の低下によって)預金のインセンティブを低下させ、貸出金利を引き下げ続けることによって潜在的に借入のインセンティブを増加させることになる。Anchor プロジェクトはアルゴリズム金利の概念に精通しており、提供されているドキュメントを見ると、融資金利モデルが利用率に基づいて参照されています。興味深いことに、同じパターンは預金には当てはまらず、金利は約 20% のままです。

安定した予測可能なレートを提供することは、Anchor の最大の目標です (ちょっとしたヒントですが、これはプロジェクトの名前でもあります - アンカー)。これにより、TraderH4 が独自に分析を試みるさらに 2 つの異なる質問が生じます。

TraderH4 がすぐに分析し、説明します。

まず、これから事態はかなり不透明になりますが、落ち着いてください。上記のコメントと分析では、TraderH4 は、ANC 鋳造の形でアンカーが展開した借入の動機を意図的に無視しました。それでは分析してみましょう。

ANC はプロトコル独自のガバナンス トークンであり、借り手に配布され、収益性の高い資産をプロトコルに提供 (または担保) し、現金で融資を受けるよう奨励します。現在の水準では、ANC の借り手に対するマイニング収益は平均年率ローン (APY 12.7%) よりも高くなります (16%)。言い換えれば、借入は現在、マイニング戦略と ANC の価格に基づく賭けの両方とみなされています。

マイニングはユーザーにプロトコルの使用を奨励し、間接的に ANC に利益をもたらします。しかし、その代償として強い希薄化と売り圧力が生じ、現在のANC保有者に多大な損害を与えている。すべてではないにしても、ほとんどの流動性インセンティブスキームには共通点があります。それは、それらが持続可能ではないということです。すでに iPhone やギフトを持っているかもしれません。現在の金額で銀行に口座を開設した場合、空きがあるかもしれませんが、それは間違いなく銀行の株ではありません。そこにはありますが、定期的にもあります。

持続不可能であり、ANC保有者にマイナスの影響を与えていることを除けば、預金総額が90億ドルであるのに対し、融資総額はわずか25億ドルであり、これは明らかにOKではありません。プロジェクト文書によると、アンカーの預金金利は主に借り手に対するANC発行金利を調整することによって調整される。現在のキャッシュフローのダイナミクスに基づけば、フィードバックメカニズムが効果的でなかったか、あるいは預金金利が過度に高く維持されてきたことは明らかです。

ANC マイニングがキャッシュ フローのパラメーターとして十分でない場合、プロトコルは埋蔵量からの直接補助金に依存します。これは、埋蔵量が議定書の長期成長軌道の周りで循環潤滑の機能を持っている場合には必ずしも悪い考えではありませんが、議定書が埋蔵量に依存する構造になっている場合はそうではありません。

2月初旬までに、現状がいかに持続不可能であるかは明らかだった。興味深いことに、@nrmo アカウントのフォーラム投稿では、改善された借入モデルによって不均衡を長期的に解決することが提案されている一方、預金金利は 19 ~ 20% に維持されることが提案されています。

一方、新たに創設されたルナ財団ガード(LFG)を通じて、4億5000万ドルの助成金が提案されている。LFG は、Jump と 3AC が主導し、他の多くの団体が参加したプライベート トークン セールを通じた 10 億米ドルの資金調達イベントから設立されました。UST 外国為替準備金の目標は資本調達を通じて創設され、額面で優れた「デジタル ゴールド」、つまり安定化要因および UST の究極の準備金として機能する BTC とみなされています。実際、チェーンのネイティブ ステーブルコインの多くは、バックストップを保持するための 10 億バックストップを持っています。しかし、アルゴリズムがどれほど優れていても、無条件の信頼を得るには十分ではありません。

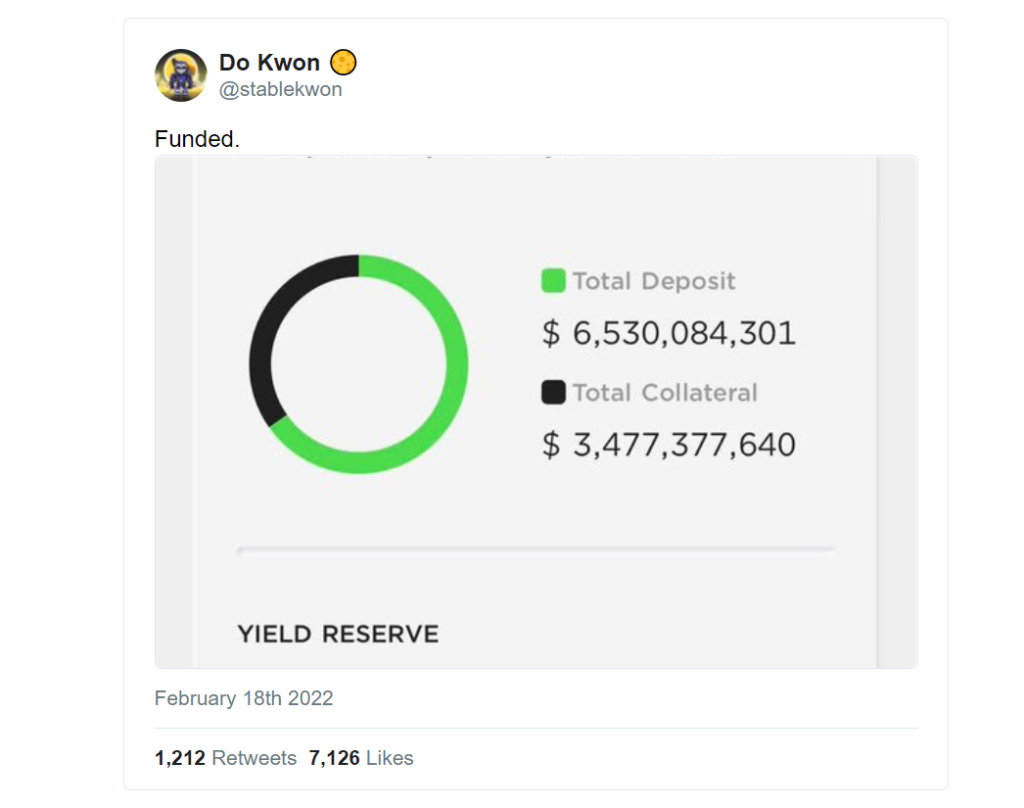

これらは決して小さな数字ではなく、主流の 20% アンカーが 5 億ドル以上の価値があるのは印象的です。おそらくこの提案が気に入らないのは著者だけではないでしょう。@Pedro_explore は Anchor に頻繁にコメントを寄せており、Terra エコシステムのガバナンス、セキュリティ、持続可能性を向上させるために当初割り当てられた資金を使用することに強く反対しています。アンカーが大きすぎて失敗できないと判断された場合、問題を解決せずにアンカーを大きくしても状況は改善されません。一言で言えば、アンカーは確かにTerraの最も強力なマーケティングマシンであり続けるかもしれませんが、誰もそのような派手なマシンをあまりにも長く「育てる」ことはできません。しかし、ドグォン氏は2月18日、積立金を4億5000万ドル増額すると発表した。

しかし、資金調達は資金の量を増やすだけであり、アンカーがこれまで歩んできた軌道を変えるものではありません。借り換え日以来、準備金は 1 か月足らずで 5 億 1,000 万ドルから 4 億 5,000 万ドルに減少し、預金利回りは再び横ばいでした。

広大な Terra エコシステムにおけるアンカーの重要性は否定できません。流通している UST は 140 億ドルで、そのうち 9 ドルがアンカーに預けられています。これに、Astroport プロトコルの ANC 流動性プールに提供されている 1 億 5,000 万 (合計 3 億の 50%) を追加する必要があります。確かにアンカーに関連する場所は他にもあります。Anchor が今日の Terra の基盤であることは疑いの余地がありません。Astroport、Prism、Mars、Mirror のようなプロジェクトでは、将来はそうではないかもしれません…しかし、その未来はまだ来ていません。

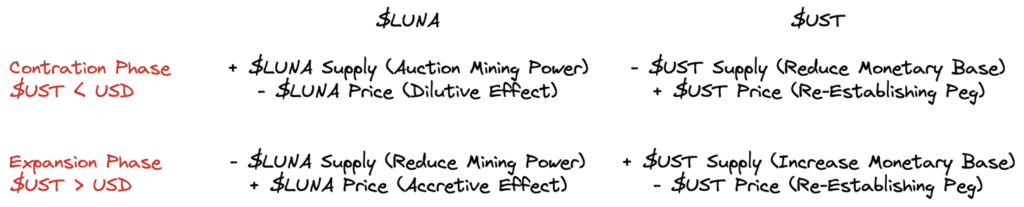

Terra の統合された透明な通貨システムでは、LUNA と UST は相互に直接接続された 2 つのトークンです。さらに、Terra はメタバースの金融センターでもあり、資本の流れを輸出入することでこのユニバースの他の部分と相互作用します。このメカニズムは 2 つのフェーズに分かれています。

言い換えれば、Terra は UST (システム負債) と LUNA (システム資本) の間のボラティリティを継続的に変更します。一方がもう一方の供給予備として機能し、両方が生き残ります。LUNAは、アンカーの預金利回りが低下した場合、価格の究極の安定性を失うため、USTの大規模な流出に耐えることができません。Terra エコシステムにはアンカーが必要です。

LUNA保有者の利益はANC派の利益と完全には一致しないことに同意する必要があります。もちろん、6 か月ごとに誰かの天使がアンカーの埋蔵金に 5 億ドル (そして増え続けています) を注ぎ込み、それによって分割払いを補助すると仮定しない限り、ANC を無限に解放します。

しかし、私たちは出発点、つまり投資家、トークン所有者、トレーダー、預金者、採掘者、愛好家、アンカービルダー、開発者Terraの間の利益相反に戻っています。おそらく何も大きく変わっていないかもしれませんが、この記事の後、いくつかの見方が変わった可能性があります。今では、特にアンカー プロジェクトや、Terra エコシステム全体、さらには大規模で多様な暗号市場の多くの側面をはっきりと見ることができます。今私たちがしなければならないことは、プラットフォームの動きを注意深く観察することだけです。

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

EthereumFair は、Ethereum Proof-of-Work ブロックチェーンの最も重要な機能を保存するように設計されています。これは、Proof-of-Stake アルゴリズムへの移行に応じたイーサリアム ブロックチェーンの最初のフォークです。

この記事では、TraderH4 がブロックチェーン空間におけるクロスチェーンおよびマルチチェーンの問題解決プラットフォームである ZetaChain プロジェクトについて学びましょう。

Rainmaker Games は、数百の NFT タイトルを集約したプラットフォームです。ここでは、プレイヤーは既存のPlay-to-earnタイトルを自由に体験することができます。

多くの投資家の期待にもかかわらず、DOTトークン(ポルカドットトークン)の価格が上がらない理由は何なのでしょうか?

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

OneCoin は、マルチレベル モデルのように機能し、詐欺の兆候があるため、コミュニティで頻繁に言及されるプロジェクトです。

DeFi Land は、Solana のブロックチェーン上に構築された農業ゲームです。DeFi Land は、誰もが DeFi プラットフォームに簡単にアクセスできるようにするために作成されました。

SafePal は、暗号通貨ストレージウィレットに加えて、魅力的な報酬を提供する SFP トークンやエアドロップイベントでも多くの投資家に知られています。

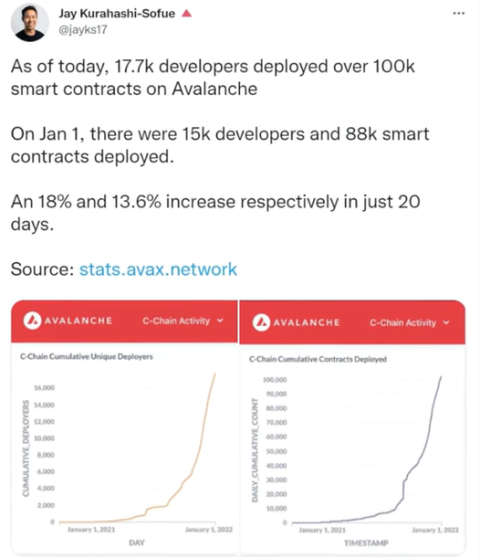

この記事の枠組みでは、Avalanche と Solana ブロックチェーンを一緒に比較します。これらは、暗号通貨市場で最も人気のある 2 つのブロックチェーンです。