パラスワップとは何ですか? ParaSwap . プロジェクトに投資する必要がありますか?

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

イールド・ファーミングの形でのパッシブ投資は、暗号通貨投資家にとってそれほど遠くないものです。確かに、投資家は Yearn.Finance、Curve Finance、Synthetix、Maker DAO などの大規模プロジェクトに精通しています。では、Yield Farming の運用モデルがどのようになっているのか疑問に思ったことはありますか? このモデルをより深く理解するために、TraderH4 は本日、ステーブルコインの利回りを作成するためのプロトコルの 1 つであるインバース ファイナンスの運用モデルを分析し、その利回りを特定の資産に投資し続けます。

Inverse.finance は、イーサリアムプラットフォーム上に構築された分散型自律組織である Inverse DAO によって管理される、許可不要の分散型金融ツールキットです。理解を容易にするために、Inverse.finance は、利息を受け取るために DAI を送信するのと同様に、ステーブルコインの利回りを作成することによって、つまり「Y で X を獲得する」モデルに従ってパッシブ投資ソリューションを提供するプロトコルです。 ETHコイン。

Inverse.finance の主な製品は、Anchor、DOLA、DCA Vault です。

アンカーは通貨市場であり、貸し借りを可能にする集合資産プロトコルです。

DOLAはステーブルコインで、アンカー上の他の資産を担保として使用して作成され、MakerDAOのDAIコインと同様に、DOLAを担保として使用してアンカー上の他の資産を借りることもできます。

DCA Vaults を使用すると、トークンの価格を平均化できます。つまり、大量のトークンを 1 つの価格で購入し、トークン価格の変動に関係なく保持する代わりに、Inverse.finance の DCA メカニズムにより、価格が下がった場合にさらに多くのトークンを分割払いで購入することができます。購入した。これにより、1 つの価格でオールインのプレッシャーを受けることなく、トークンの保有量が増加します。

Inverse.finance の運用モデルは、Inverse DAO と Inverse.finance 製品 (Anchor、DOLA、DCA Vault) を含む 2 つの主要コンポーネントを中心に展開します。

インバースナイフの機能

分散型自律組織としての Inverse DAO は、INV 保有者が投票者または提案者となるイーサリアム プラットフォーム上のオンチェーン投票を通じて、Inserve.finance および Anchor、DOLA、DCA Vault 製品を管理します。

アクティビティは DCA Vault で行われます

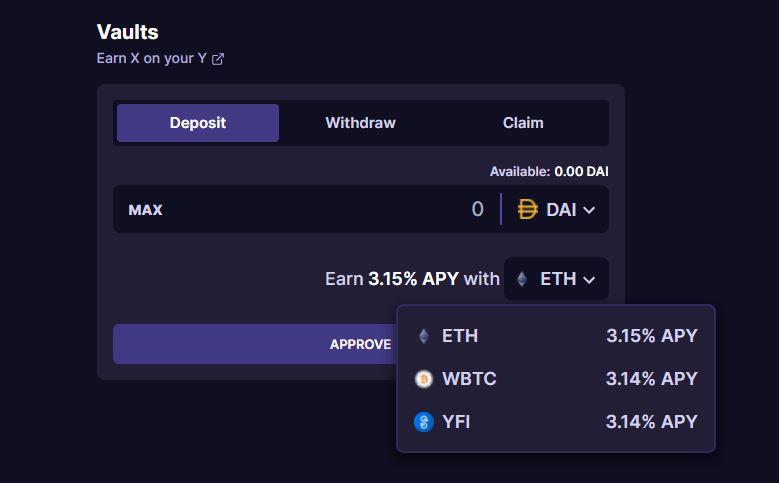

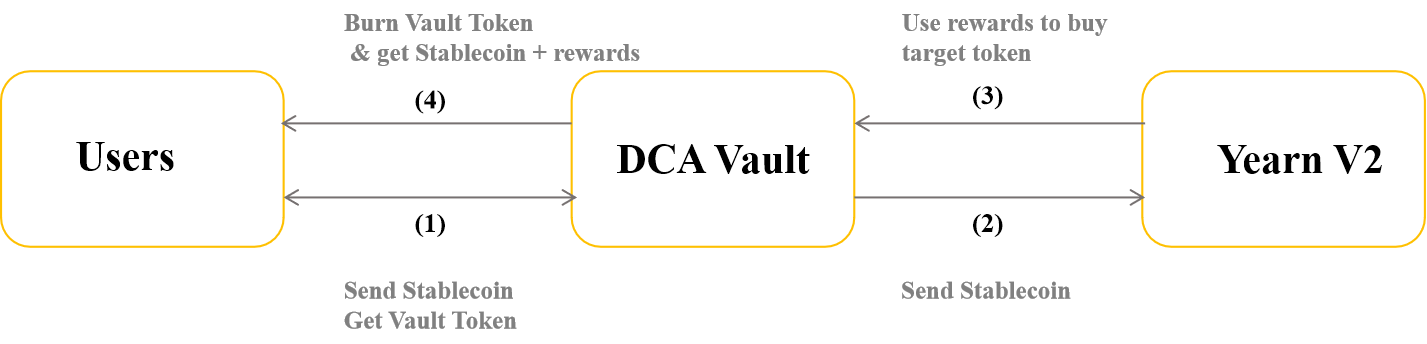

DCA Vault のアイデアは、「Y で X を稼ぐ」モデルに由来しており、これは、ユーザーがステーブルコインを利益戦略に投資し、利益のために DCA (ドルコスト平均法) 戦略モデルを適用することを意味し、他の暗号資産を購入するために稼いだものを意味します。 (現在、プロジェクトではETH、WBTC、YFI、および入金可能なステーブルコインDAIとUSDCの3つのトークンの購入が可能です)。Inverse.finance (INV) は、以下の図に示すように 4 つの戦略を実装しています。

Inverse.finance の Y 戦略で X を獲得しましょう。出典: Inverse.finance。

続きを読む: Ampleforth オンチェーン データ分析 (AMPL) – アルゴリズム ステーブルコインの需要は何ですか?

DCA Vault モデルは次の 4 つのステップで機能します。

ステップ 1:投資家はステーブルコイン (DAI、USDC) を DCA Vault に預け、1:1 の比率で Vault トークンを受け取ります。

ステップ 2:投資家のステーブルコインは、以前に預けられた Vault に対応する Yearn V2 に送信され、利益報酬の獲得を開始します。

ステップ 3:ステップ 2 で得た利益報酬は、AMM でターゲット トークン( 1 日 1 回)、つまり ETH、WBTC、YFI などの暗号資産を自動的に購入します。

ステップ 4:投資家がステーブルコインを引き出すと、ステップ 1 で受け取った Vault トークンがバーンされ (バーン)、投資家はターゲット トークン (ETH、WBTC、またはYFI)。

詳細を次の図に示します。

DCA Vault モデルは 4 つのステップで動作します

アンカーバンキングで行われている活動

アンカーはマネーマーケットであり、ユーザーがプラットフォーム上で貸し借りできるようにする、コンパウンドに似た合成資産プロトコルです。

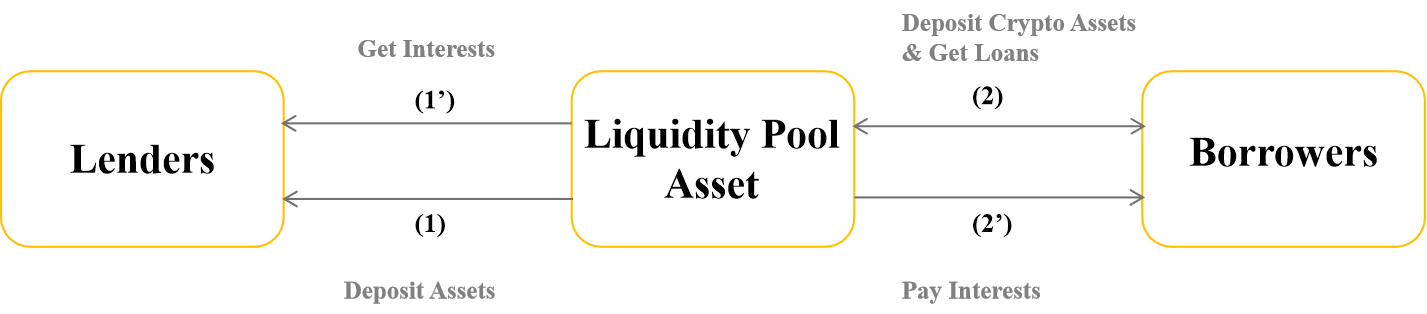

アンカーの参加者には、流動性プール資産 (LP) (単に流動性プールとして理解されます)、貸し手 (Lender)、借り手 (Borrowers) が含まれます。

作用機序を以下の2ステップにまとめます。

ステップ 1:貸し手は、Inserve.finance が支援する暗号資産を流動性プールに移し、見返りに利子を受け取ります。

ステップ 2:借り手は暗号資産を担保として流動性プールに預け、必要なトークンをプールから借りるときに利子を支払います。利息は、プール内の各資産クラスの需要と供給に応じて自動的に計算されます。

Anchor には新しい暗号通貨 DOLA があり、DOLA は Anchor によって発行される最初のステーブルコインになります。投資家は DOLA を担保として使用して他の暗号資産を借りることができ、またその逆も可能です。DOLA の価格は DAI に固定されており (1 ドルで安定)、投資家は DAI を預け、DAI を担保として使用して DOLA を生成できます。

詳細を次の図に示します。

アンカーバンキングの動作仕組み

INV、WBTC、Dola、ETH、YFI、Sushi などの貸し手向けの Inverse.finance 暗号資産の一部。

貸し手向けの Inverse.finance 暗号資産。出典: Inverse.finance

一部の Inverse.finance 暗号資産は、INV、Dola、ETH、YFI、Sushi などの担保として借り手 (借り手) に利用可能です。

借り手向けの暗号資産 Inverse.finance。出典: Inverse.finance。

Yearn.finance は、仮想通貨市場にイールド ファーミングの素晴らしい分野を切り開いたと言えます。YFI の価格が BTC を上回り、DeFi 市場の BTC と呼ばれたとき、Yearn.finance 自体も投資家に大きな驚きをもたらしました。Yearn V2 Vault を Inverse Finance Vault に統合するという Yearn.finance の Inverse.finance に対する提案により、設立以来利用可能な資本が創出され、Inverse.finance に権限が与えられました。

一方、Compound、MakerDAO、Synthetix などのほとんどのプロジェクトは、暗号資産を借りるための担保を提供します。つまり、資産の価格が大幅に下落した場合、その資産がリスクとなります。清算されることになる。この問題を解決するために、MakerDAO は借り手の資産をこのリスクから守るためにステーブルコイン DAI を作成しました。つまり、借り手がMakerDAOのVaultに担保を預けると、担保に相当する金額のDAIが返され、システムのために借りたDAIを返済すると、資産全体が返されます。変更されました。ただし、DAI は MakerDAO から資産を借りることはできません。

したがって、Inverse.finance は、暗号化クレジットと利用可能な資本源を組み合わせて、資本効率を向上させるソリューションを考案しました。特にアンカー上の同じプールに統合されているため、投資家は Inverse.finance でサポートされている暗号資産を使用してさまざまな方法で利益を得ることができます。資産を融資のために Vault に預けたり、DOLA を借りるために使用したりすることで利益を得ますが、この DOLA 番号を使用します。投資家が別の不動産を借りるための担保として使用したい場合でも、あらゆる目的に使用できます。ご覧のとおり、Inverse.finance が投資家にもたらすソリューションは、受動的収入の創出と自己資本の最適化の両方を可能にします。読者によれば、Inverse.financeには本当に可能性があるのでしょうか?

続きを読む: Aave プロトコル (AAVE) オンチェーン データ分析 – データはプロジェクトの将来について何を示していますか?

上記は、TraderH4 が読者のために合成および調査した、多くのソースからの Inverse.finance の運用モデルに関する情報です。Inverse.finance のような典型的な Yield Farming のプロジェクトと運用モデルをより深く理解するのに役立つことを願っています。

Inverse.finance が仮想通貨金融市場にもたらすソリューションは本当に可能性があるのでしょうか? Telegram Group TraderH4 でご相談ください。また、TraderH4 の Web サイトにアクセスして、プロジェクトの今後のイベントをすぐに更新することを忘れないでください。TraderH4 の次号「アクティブ モデル分析」でお会いしましょう。

注:この記事のすべての情報は読者に市場の最新情報を提供することを目的としており、投資アドバイスとはみなされません。投資を決定する前に、上記の情報をよくお読みください。

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

EthereumFair は、Ethereum Proof-of-Work ブロックチェーンの最も重要な機能を保存するように設計されています。これは、Proof-of-Stake アルゴリズムへの移行に応じたイーサリアム ブロックチェーンの最初のフォークです。

この記事では、TraderH4 がブロックチェーン空間におけるクロスチェーンおよびマルチチェーンの問題解決プラットフォームである ZetaChain プロジェクトについて学びましょう。

Rainmaker Games は、数百の NFT タイトルを集約したプラットフォームです。ここでは、プレイヤーは既存のPlay-to-earnタイトルを自由に体験することができます。

多くの投資家の期待にもかかわらず、DOTトークン(ポルカドットトークン)の価格が上がらない理由は何なのでしょうか?

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

OneCoin は、マルチレベル モデルのように機能し、詐欺の兆候があるため、コミュニティで頻繁に言及されるプロジェクトです。

DeFi Land は、Solana のブロックチェーン上に構築された農業ゲームです。DeFi Land は、誰もが DeFi プラットフォームに簡単にアクセスできるようにするために作成されました。

SafePal は、暗号通貨ストレージウィレットに加えて、魅力的な報酬を提供する SFP トークンやエアドロップイベントでも多くの投資家に知られています。

この記事の枠組みでは、Avalanche と Solana ブロックチェーンを一緒に比較します。これらは、暗号通貨市場で最も人気のある 2 つのブロックチェーンです。