パラスワップとは何ですか? ParaSwap . プロジェクトに投資する必要がありますか?

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

最近、セルシウス(CEL)価格はATHに達して以来最低レベルの0.17米ドルを記録しました。弱気市場で CEL が 97% 低下すると、プロジェクト自体とそのすべての利害関係者に悲惨な結果が生じる可能性があります。この記事では、セルシウス プロジェクトの基本と、プロジェクトが失敗した理由について説明します。

セルシウスは、ユーザーが入金された仮想通貨の利子を受け取ったり、仮想通貨住宅ローンを受けたりできる融資プラットフォームです。ただし、プロジェクトの定義は銀行のようなものですが、その創設者であり代表者であるアレックス・マシンスキー氏によると、セルシウスは「非銀行」社会にサービスを提供するという使命を担っています。

セルシウスは、より公平なエクスペリエンスを備えた国際銀行システムの代替手段として存在します。このプロジェクトは、年間収益、手数料無料、迅速な取引など、銀行に匹敵するサービスを提供しているが、銀行のように運営していることは否定している。

法的には、セルシウスが「銀行」として取引を許可される前に、非常に厳しい審査を通過する必要がある。しかし、セルシウスは自らを「大手銀行が見捨てたサービスを提供するプラットフォーム」と称することで、本物の銀行であるという責任と評価を回避することができた。

しかし、セルシウス社の破綻を引き起こしたのは銀行の欠陥であり、セルシウス社が持続不可能な金融サービスを提供することを許したからだ。

セルシウスには、個人および暗号通貨取引所に関係する保管アカウントと非保管アカウントのコレクションが含まれています。セルシウスは、ブロックチェーン ネットワーク外への暗号資産の移転を最小限に抑えるために作成されました。

セルシウス エコシステムには 4 つの主要なオブジェクトが含まれます。

セルシウスに参加すると、仮想通貨をセルシウス口座に入金することで貸し手として機能し、流動性プロバイダーになることができます。その見返りとし���、流動性プールに追加した暗号通貨に対する利子を得ることができます。

借り手は、流動性プールにアクセスして取引を実行したり、他の金融サービスにアクセスしたりできます。

ガバナンス プラットフォーム (この場合はセルシウス) は、特定の流動性プールの需要/供給パターンに基づいて、流動性プロバイダーが獲得する利子のルールを決定します。さらに、Celsius はユーザーのリスク管理も行います。これは、AAVE や他の DeFi プラットフォームの仕組みと似ています。

そして最後に、この取引所により、借り手は貸し出された流動性を利用して取引、スワップ、その他の金融サービスを利用できるようになります。

一言で言えば、セルシウスの仕事は、貸し手が長期にわたって継続的に全額の利息を確実に受け取ることを保証することです。さらに、借り手(自分自身を含む)のリスクを厳密に管理する必要もあります。

セルシウスのようなプラットフォームがビジネスの拡大という名目で機能を削減したい場合、通常は次のアプローチのいずれかまたは両方を採用します。

実際、Celsius は上記の両方の方法を実行しました。

2018 年に設立されたセルシウスは、開始からわずか 1 年でコミュニティ資産が 2 億ドルに達しました。前回の強気市場の際、セルシウスはユーザーに多額の利益を約束し、その見返りにユーザーはセルシウスに流動性を提供するために資産を預け入れるだけで済みました。ロイター通信によると、セルシウスは年間最大18.6%のリターンを約束しているという。

セルシウスはこのレベルの収益性を維持するために、ユーザーの流動性を積極的に再投資するとともに、収益性の高いプロジェクトに投機する予定です。

セルシウスは、この流動性の一部をアンカー プロトコル(20% のリターンを提供する Terra 上のプロジェクト)に投資しました。セルシウス社がアンカーに投資した期間中に、5 億ドル以上を調達しました (Etherscan による)。

具体的には、12月19日、4月6日、5月3日の3回に分けてTerraのアンカープロトコルに26万1000ETH以上を投資した。

UST と LUNA の暴落中、Celsius はすべての保有株を UST あたり 0.95 ~ 0.99 ドルで売却した最初のプロジェクトの 1 つでした。

しかし、セルシウスの売却によりUSTはさらに下落し、エコシステム全体の崩壊は制御不能になりました。DeFi銀行の他の競合他社である貸し手は撤退できず、多額の損失を出して売却するか、1ドルペッグに回復することを期待してUSTを保持するかのどちらかを余儀なくされた。

UST ペッグの喪失が始まってから数日後、Terraform Labs と Do Kwon は UST ペッグを回復する取り組みを開始しました。具体的には、Celius、Jump Capital、Jane Street、 Alameda ResearchなどのDeFi企業から大規模な買収が行われると発表しました。

多くの企業が初期資金を取り戻したいという理由でこの自社株買いに同意しました。しかし、Celsius は、Terra エコシステムとはもう関わりたくないため、この買収には参加したくないと考えています。

これはセルシウス氏の観点からすれば合理的な決定だ。しかし、この決定はライバル企業を敵に回した。これらのライバル企業には、Three Arrows Capital や Alameda Research などがあります。

これら 2 社は、Luna Foundation Guard から 10 億ドル相当の LUNA を購入しており、今後 4 年間にわたって直線的にロックが解除されます。これらの企業は、自分たちに大きな損失を与えたセルシウス社に復讐したいと考え、この買収に参加することを決めた。

Three Arrows Capital、Alameda、Celsius はいずれも stETH/ETH 取引ペアで多額の資金を保有しており、その価値は ETH に固定されています。

スリーアローズ・キャピタルとアラメダ・リサーチがセルシウスも資産を保有していることを発見したとき。そのため、両ファンドはすべてのトークンを一度に売却することに決めました。UST の崩壊と同様に、stETH/ETH ペグ損失イベントを引き起こします。

唯一の違いは、今回セルシウスはペッグを失ったため資産を売却しないことです。その結果、アラメダ・リサーチとスリー・アローズ・キャピタルは報復に成功し、現在セルシウスはこの攻撃により大きな流動性の問題を抱えている。

セルシウス氏が下したもう一つのリスクがあり持続不可能な決定は、利用可能な流動性をLido Finance(メインネット上で稼動する際にstETHと引き換えにETHをステーキングできる機能をユーザーに提供するDeFiプラットフォーム)に再投資することでした。

ETH はまだ実際にここにステークされていないため、本物の取引ではありません。stETHは、その価値がETHの価格に固定される合成トークンです。したがって、投資家にその価値に対する確固たる信念を与えます。

一方、セルシウス社はstETHを投機しているため、ETH預金に対して6%から8%の金利を提供することを顧客に約束している。

当時、Celsius はメインの DeFi ウォレットに少なくとも 4 億 5,000 万ドルを保有していました。しかし、ナンセンのアナリスト、アンドリュー・サーマン氏によると、セルシウスにはそれ以上のものがあるかもしれないという。

以下はETHのstETH価格を示すチャートです。

2022年4月から2022年5月初旬まで、stETHはETHの価格に固定されました。ただし、2022年5月中旬の時点で、stETHはETHとのペッグを失い、現在1 stETHコインは0.92 ETHに相当します。

セルシウスが stETH に 4 億 5,000 万ドルだけ投資したと仮定すると、その投資は現在 4 億 1,400 万ドルの価値があります。ご覧のとおり、3,600 万ドルはセルシウスにとって比較的小さな損失です。しかし、貸し手に高い利益をもたらすというセルシウスの約束はもはや守れなくなった。

セルシウスは、自社の投資から利益を生み出すことができる限り、これらの約束を果たすことができます。セルシウスのシステムを不安定にし、プラットフォームに対する投資家の信頼を揺るがす一連の奇妙な取引が発生しました。

こうした投資がうまくいかなくなると、セルシウスは貸し手に高い利益をもたらすという約束を果たせなくなる。もしセルシウス社が全員に返済したいのであれば、投資家の利益をすべて自社で支払わなければならないだろう。そこでセルシウスは、ユーザーが資金を引き出すことをブロックすることにした。

基本的に、セルシウス氏は投資資金を人質に取り、引き出しを止めるのが合理的な選択肢であり、そうでなければ関係者全員が深刻な影響を受けるだろうと述べた。セルシウスの決定は正しいかもしれないが、ユーザーにお金を返し、資産を清算することはユーザーにとって義務である。

しかし、実際にはセルシウス氏のこの行動は投資家の資産を守るためではなく、自分自身を守るためのものだ。

セルシウスがすべての引き出しを一時停止すると発表してから1週間が経過したが、それ以来何の解決策も提示されていない。この状況を打開する唯一の方法は、セルシウスが再開までに十分な流動性を確保することだ。

セルシウスの7日間の離脱停止は間違いなく熱狂を引き起こすだろう。そうすれば、人々は自分の資産が安全であることを確認するために、急いでお金を引き出します。これにより、Celsius は別の解決策を選択することになりました。

たとえセルシウスが全額を引き出すことができたとしても、このビジネスモデルは弱気相場では成り立たない可能性がある。つまり、これがセルシウスの終焉を意味する可能性がある。

投資家の懸念に応え、セルシウス氏は当面は沈黙を守り、オンラインイベントを含むほとんどの公の場への出演を中止することを決定した。

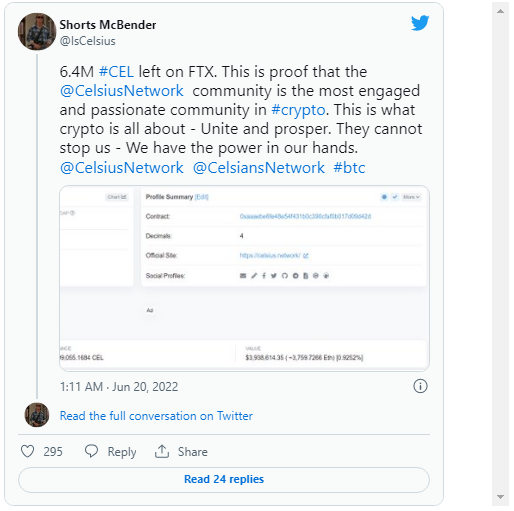

セルシウスはすべての出金を停止しているため、CELトークンはいかなる方法でも取引できません。これに伴い、ほとんどの取引所もCEL取引を停止した。止まらない取引所は 1 つだけあり、それはアラメダ リサーチに関連する取引所である FTX です。

セルシウスが流動性に問題を抱えていることを投資家が知ると、多くの人がセルシウスを空売りした。当時、ユーザーの購入ニーズを満たすために市場に残っていたのは 640 万 CEL だけでした。その時点で投資家が大量のCELトークンを購入し始めると、その価格は高騰するでしょう。

その結果、CELは底値から10倍に上昇し、空売り者は損失を抑えるためにポジションを閉じたいと考えている。

しかし、市場には CEL が 640 万枚しか残っていないため、最後の CEL トークンが買い占められれば、空売りの大きな波が起こる可能性があります。

一言で言えば、以前のCelsiusは、その高い収益性と安全な暗号預金金利のため、すぐに人気の暗号プロジェクトになりました。セルシアスが高金利しか提供できないのは、ユーザーに支払いを行うために流動性を再投資することが利益を生むからである。前回の強気相場と合わせて、これがセルシウス社の大きな成功に貢献した。

しかし、ユーザーが提供する流動性からの再投資により、セルシウスの利払い源は持続不可能になった。セルシウスが生き残りたいのであれば、より持続可能な価値を創造し、投資家の流動性からの再投資をやめる必要がある。

言い換えれば、セルシウスは「銀行以外の」社会にサービスを提供し、真に公平な体験を提供するという本来の使命に忠実であり続ける必要がある。セルシウス社がユーザーから提供された資産をベンチャーキャピタルの目的で使用するのは不公平だ。何か問題が起こるまでは、ユーザーが出金を長期間停止して損失を削減することはできません。

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

EthereumFair は、Ethereum Proof-of-Work ブロックチェーンの最も重要な機能を保存するように設計されています。これは、Proof-of-Stake アルゴリズムへの移行に応じたイーサリアム ブロックチェーンの最初のフォークです。

この記事では、TraderH4 がブロックチェーン空間におけるクロスチェーンおよびマルチチェーンの問題解決プラットフォームである ZetaChain プロジェクトについて学びましょう。

Rainmaker Games は、数百の NFT タイトルを集約したプラットフォームです。ここでは、プレイヤーは既存のPlay-to-earnタイトルを自由に体験することができます。

多くの投資家の期待にもかかわらず、DOTトークン(ポルカドットトークン)の価格が上がらない理由は何なのでしょうか?

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

OneCoin は、マルチレベル モデルのように機能し、詐欺の兆候があるため、コミュニティで頻繁に言及されるプロジェクトです。

DeFi Land は、Solana のブロックチェーン上に構築された農業ゲームです。DeFi Land は、誰もが DeFi プラットフォームに簡単にアクセスできるようにするために作成されました。

SafePal は、暗号通貨ストレージウィレットに加えて、魅力的な報酬を提供する SFP トークンやエアドロップイベントでも多くの投資家に知られています。

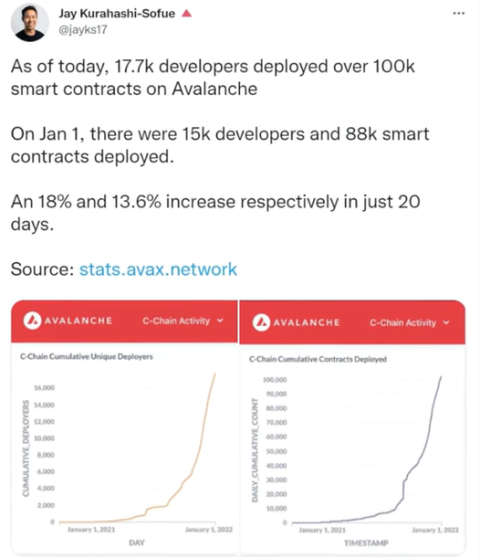

この記事の枠組みでは、Avalanche と Solana ブロックチェーンを一緒に比較します。これらは、暗号通貨市場で最も人気のある 2 つのブロックチェーンです。