パラスワップとは何ですか? ParaSwap . プロジェクトに投資する必要がありますか?

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

DeFiは間違いなく暗号市場の次の進化になりました。つまり、DeFiの正確な意味と、この市場に投資機会があるかどうかです。この記事では、これらの質問に対する答えを見つけましょう。

DeFiとは何ですか?

DeFi (または分散型金融)は、すべての金融機関と金融商品が分散型で運営されている金融システムです。言い換えれば、DeFiはBlockchainの分散化機能を活用して、いわゆるオープンファイナンスを作成します。オープンな金融システムでは、個人や組織の許可なしに、誰もが金融サービスにアクセスできます。

DeFiには、キープロパティである non-custodialが付加されています。

DeFi(分散型ファイナンス)とは何ですか?

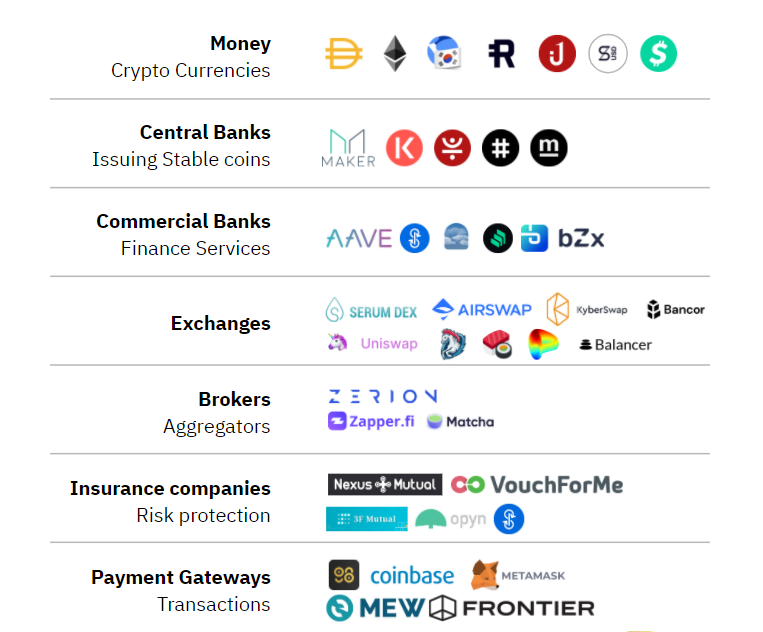

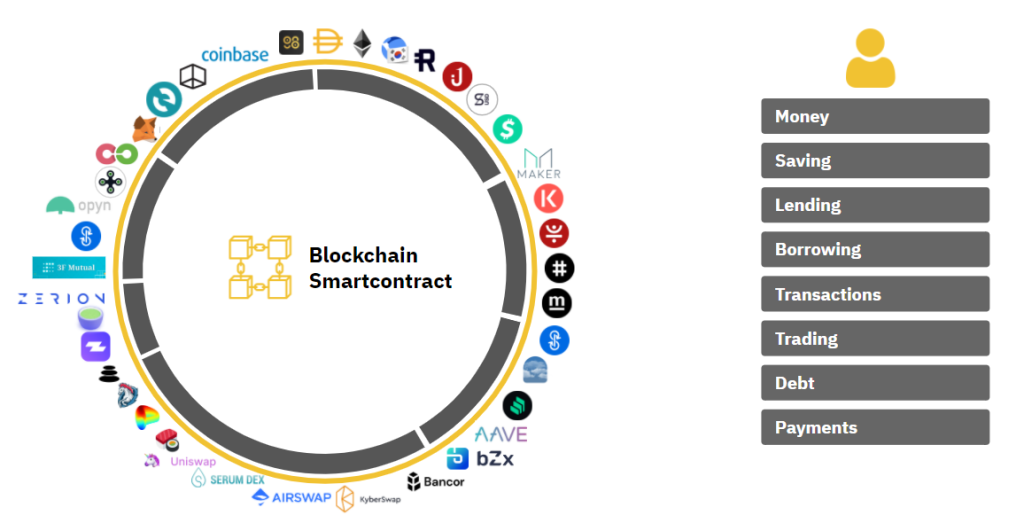

DeFiには、CeFiのような金融機関や金融商品の完全な構造もあります。

また、貯蓄、貸付、借入から請求書や債務返済まで、CeFiのすべての財務活動があります...

違いは、これらのアクティビティのすべてが中央組織によって実行されるのではなく、Blockchainのスマートコントラクトによって自動的に実行されることです。

DeFiとCeFi:違いは何ですか?

CeFiとは何ですか?

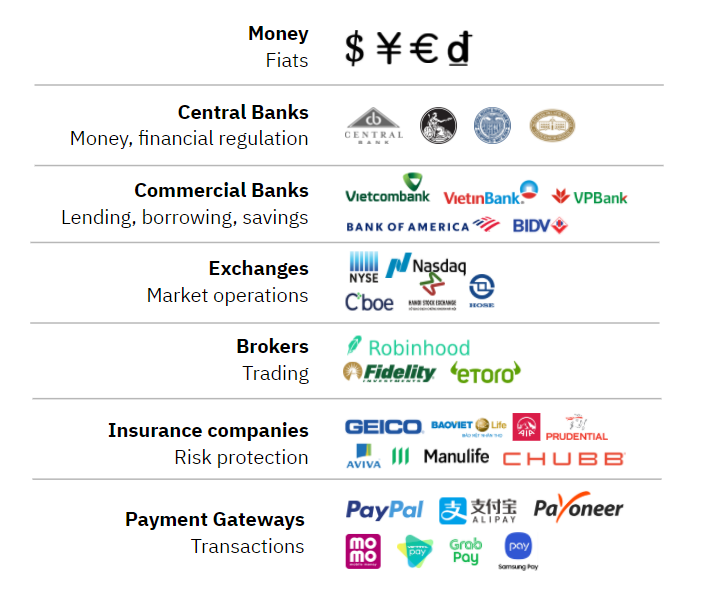

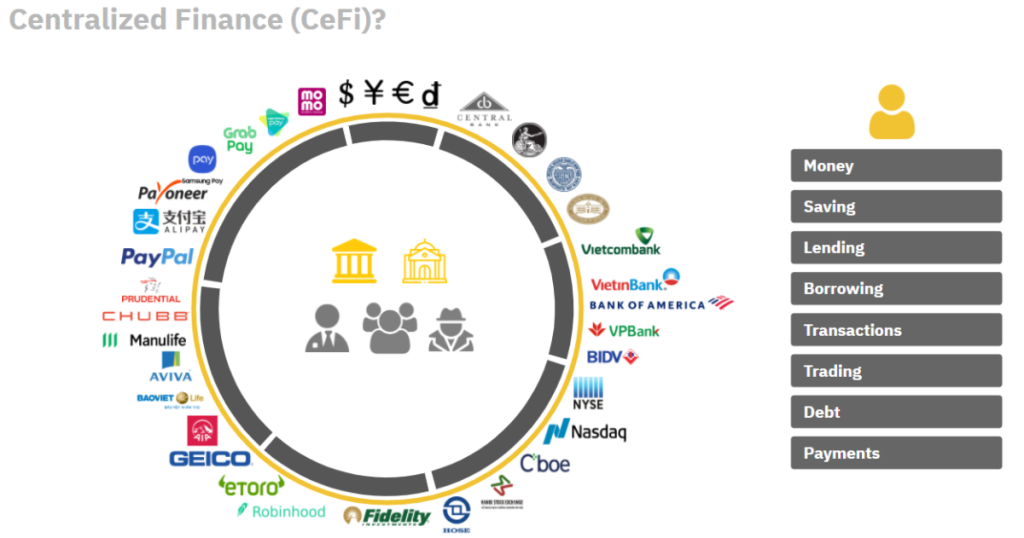

CeFi(またはCentralized Finance)は、すべての金融機関と金融商品が一元的に運用される金融システムです。DeFiとは対照的に、CustodialはCeFiの重要なプロパティです。これは、すべての金融サービスが第三者を通じて行われることを意味します。

CeFi(Centralized Finance)とは何ですか?

これは、CeFiの金融機関と金融商品の構造です。

前述のCeFiでは、すべての財務活動(貯蓄、貸付、借入、請求、債務返済など)は第三者を通じて行われます。この第三者は、中央銀行、政府、または任意の金融機関である可能性があります。

DeFiとCeFiを区別する

CeFiまたはTraditionalFinanceとDeFiの根本的な違いは、保管資産です。

従来の金融では、権力は特定の金融仲介機関(政府、中央銀行、金融機関)に集中しています。対照的に、DeFiでは、これらの仲介者はすべて、ブロックチェーンの力によって削除されます。

DeFiとCeFiの違い

DeFiの使命は、インターネットにアクセスできる限り、いつでもどこでも金融サービスにアクセスできるようにすることです。これがDeFiのオープンな特徴です。

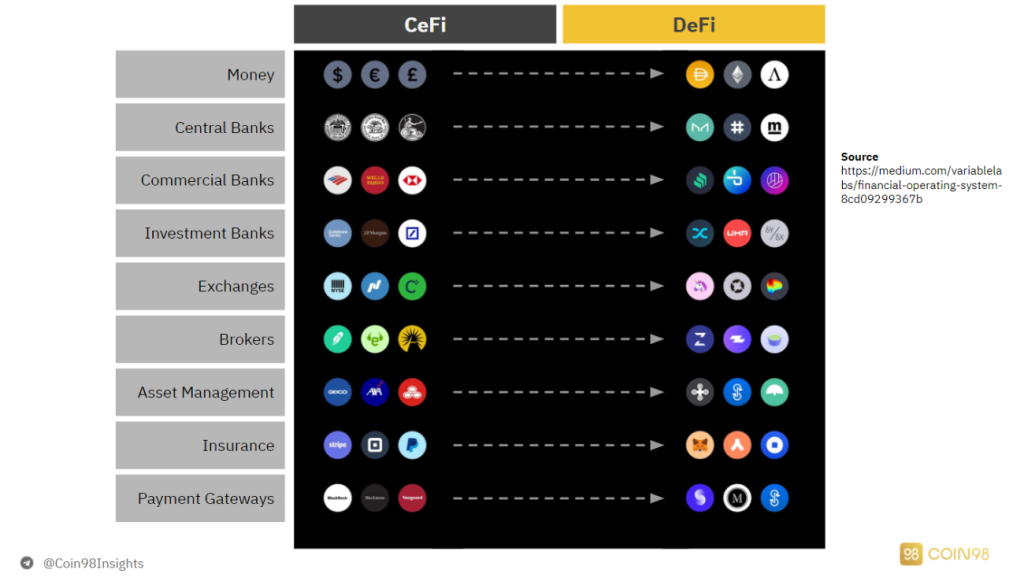

次の図は、CeFiの各財務コンポーネントをDeFiに転送する方法を示しています。

DeFiはどのように機能しますか?DeFiの一般的な特徴

DeFiは分散型の金融システムを提供し、ブロックチェーンテクノロジーとスマートコントラクトを適用することで仲介者の必要性を排除します。DeFiは、資産の保存と転送、または分散型取引所、分散型貸付と借入などのdApp(分散型アプリケーション)を介してそれらの資産を使用するなど、さまざまな目的に利用できます。

DeFiは、ブロックチェーンテクノロジーの最も実用的で強力なアプリケーションの1つです。それは、すべての金融サービスが許可のない、信頼できない、透明な、そして非管理的な方法で行われ、人々が彼らの資産の唯一の所有者であるオープンファイナンスの未来を約束します。

DeFiの特徴

ビットコインはDeFiですか?

ビットコインは、これまでに存在した最初の暗号通貨であり、ブロックチェーンテクノロジーを導入した最初の暗号通貨でもあります。この瞬間まで、ビットコインは、時価総額が最も高い暗号市場で最も大きく、最も安全で、最も分散化されたコインのままです。

それにもかかわらず、宇宙の先駆的なコインとして、それは他のものと比較していくつかのユースケースしかありません。現在、ビットコインは主に価値のある資産として使用されています。一方、DeFiは、Yield FarmingやLending&Borrowingなどのさまざまな金融アプリケーションを提供します。

ビットコインとDeFiは、ユースケースだけでなく、コアコンセプトも異なります。

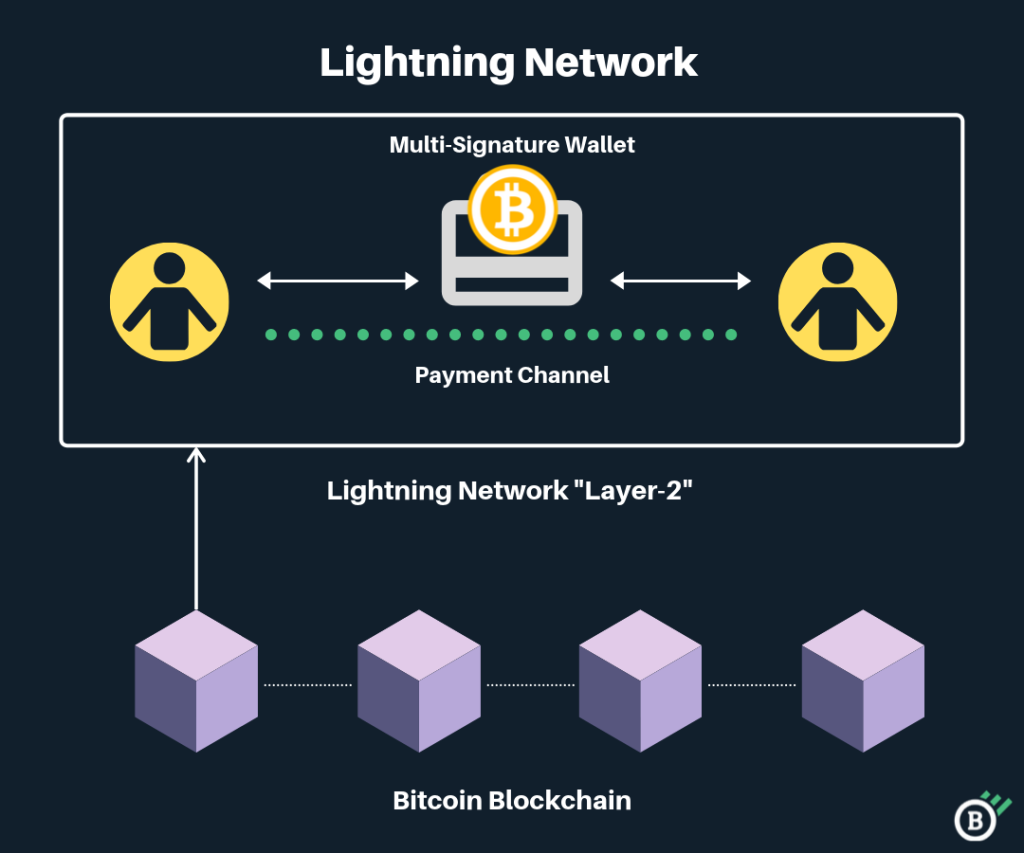

そのため、元のビットコインは、スマートコントラクトが存在しないブロックチェーン上で実行されるため、DeFiではなく、DeFiにすることもできないと結論付けられます。ただし、ビットコインDeFiのビジョンを実装するために、ライトニングネットワークやビットコインSVなどのいくつかのブロックチェーンが開発されています。

ビットコインブロックチェーンのレイヤー2としてのライトニングネットワーク

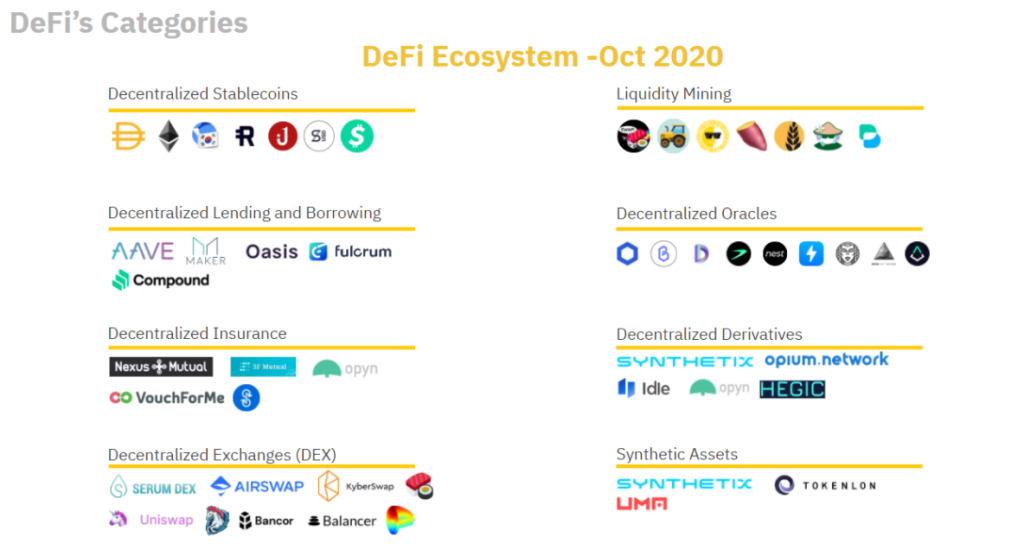

DeFiアプリケーション

分散型ステーブルコイン

Stablecoinは、安定した資産に価値をペッグすることによってボラティリティ特性を取り除く暗号通貨です:金、フィアット、... 従来の金融におけるフィアットの重要性と同様に、Stablecoinは交換の媒体、市場が崩壊したときの価値の貯蔵庫として機能できます。暗号通貨のような非常に不安定な市場で農業や借入を行う場合、リスクを嫌う投資家にとって完璧な資産です。

ステーブルコインは最も重要であるため、生態系の成長を予測するための1つの指標として使用できます。

生態系の成長に対するステーブルコインの影響

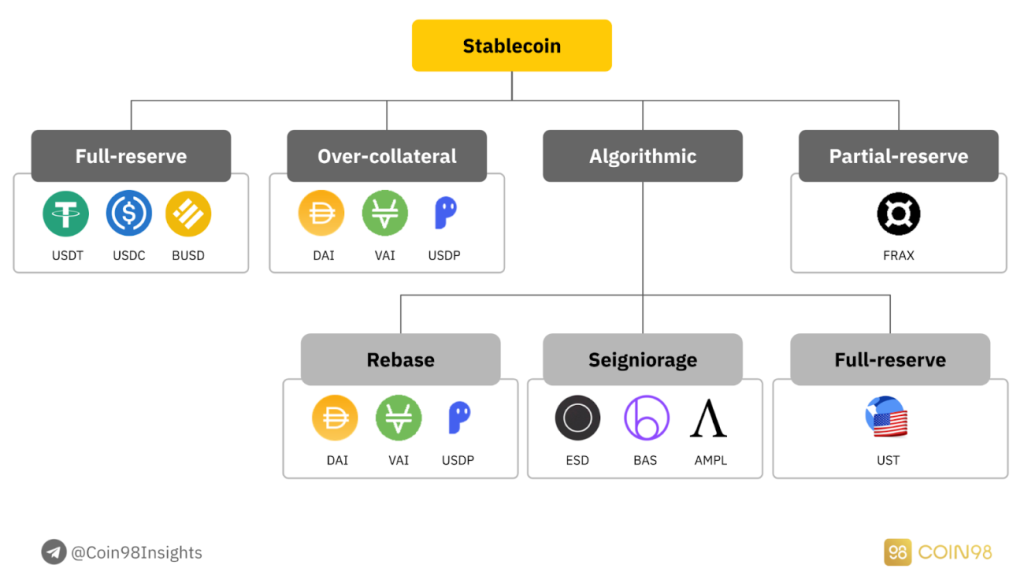

担保資産の特性に基づいて、ステーブルコインには主に4つのタイプがあります。

ステーブルコインの種類

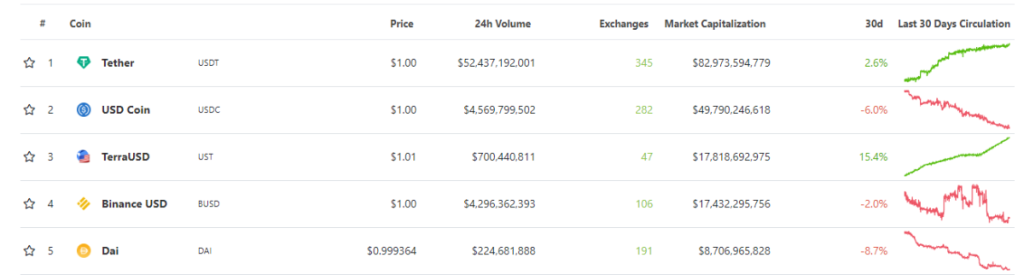

現在、時価総額で上位5つのステーブルコインはUSDT、USDC、UST、BUSD、およびDAIであり、集中型ステーブルコイン(USDT、USDC)に属する主導的な地位を占めています。ただし、集中型のステーブルコインは、信頼と法規制の点で弱点を示しています。これにより、他の種類の通貨が市場シェアを獲得するチャンスが生まれます。

たとえば、アルゴリズムのステーブルコインであるUSTは、最近、時価総額が劇的に急増し、BUSDとDAIを上回り、トップ3に到達したことを記録しました。代わりに分散型のもの。

時価総額別のトップ5ステーブルコイン

分散型取引所(DEX)

DEX(分散型交換)は、ブロックチェーン上で実行される暗号通貨の交換です。DEXは、CEX(Centralized Exchange)の仲介者を削除し、ピアツーピアのトランザクションと、許可のない非管理的な方法での取引を可能にします。

前述したように、DEXには、オーダーブックとAMM(Autonomous Market Makers)の2つの形式があります。

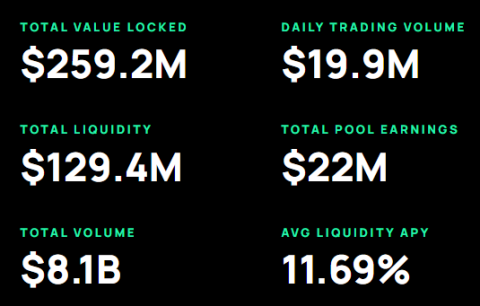

TVL byDeFiLlamaによるトップ10のDEX

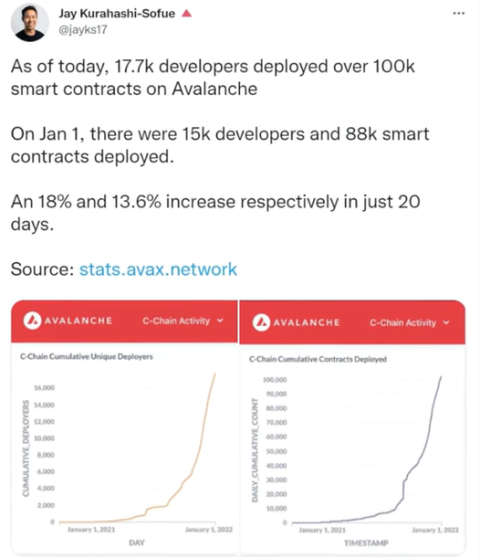

現在、Curveは、市場で最高のTVLを約200億ドルで獲得したプロトコルです。写真から、多くのネイティブイーサリアムDEX(Curve、Uniswap、SushiSwapなど)がすでに他のチェーンに展開されている場合のマルチチェーンの傾向を見ることができます。

イーサリアム以外に、BSC、アバランチ、ソラナなどの他のチェーンにも、印象的なTVLを備えたネイティブDEX、つまりそれぞれPancakeSwap、Trader Joe、Raydiumがあります。

分散型の貸付と借入

貸付と借入は、人々が資本効率を最大化することを可能にするため、あらゆる金融システムの不可欠な部分です。ただし、従来の貸付とは異なり、DeFiでのすべての貸付および借入活動は、第三者が存在しなくてもスマートコントラクトによって自動的に促進されます。これもまた、誰もが簡単に参加できる、許可のない透明なマネーマーケットを生み出します。

ただし、貸付および借入には常にデフォルトのリスクがあります。これらのリスクは、担保資産の価格が大きく変動するため、暗号市場ではさらに誇張されています。そのため、暗号通貨で最も一般的なタイプの借入は、過剰担保借入です。つまり、借り手は借りた金額よりも多くの預金をしなければなりません。いくつかのトップ融資プラットフォーム:AAVE、Compound、..。

クリームと火星の議定書は、担保が不足している借入を許可する数少ない監督官の1つですが、このタイプの借入は、コミュニティではなく、ホワイトリストに登録されたプロジェクトにのみ適用されます。

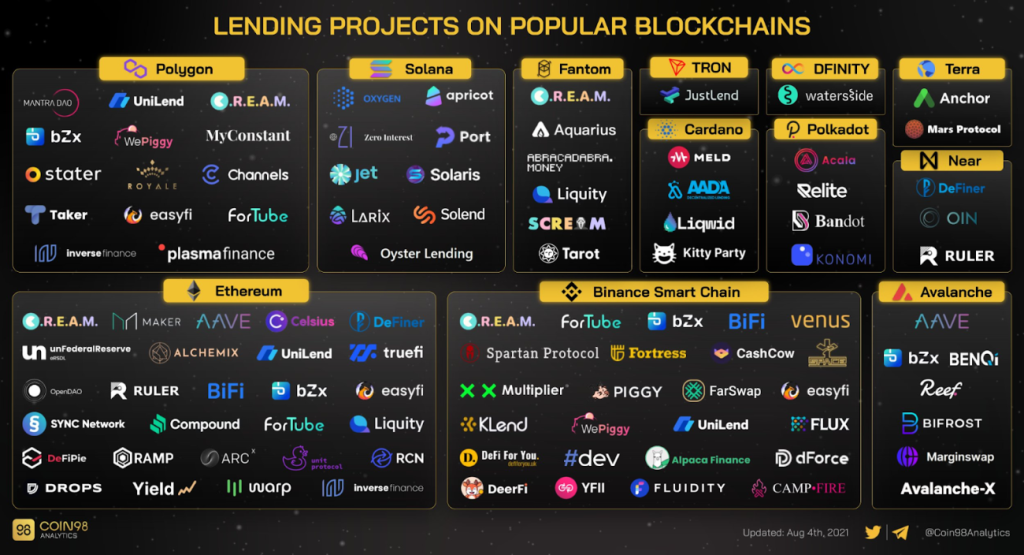

さまざまなブロックチェーンでの融資プロジェクト

流動性マイニング

流動性マイニングは、収量農業と流動性農業として理解することができます。

2020年の複合流動性農業プログラムの成功は、ユーザーをプラットフォームに引き付ける流動性と収量農業の力を証明しています。その結果、流動性マイニングは、コミュニティの注目を集めるために新たに立ち上げられたプロジェクトにとって最も有利な戦略でした。

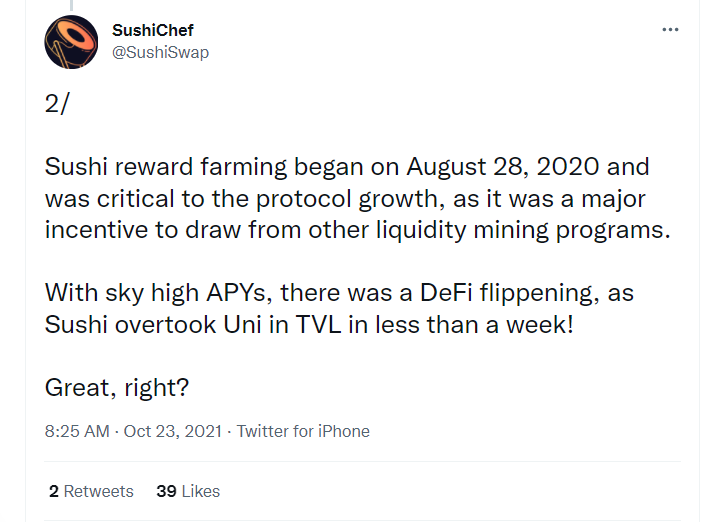

SushiSwapは、2020年8月28日の流動性マイニングプログラムを通じて、1週間以内にTVLのUniswapを引き継ぎました。

アグリゲーター(DEXアグリゲーターおよびイールドアグリゲーター)

資本効率を最大化するために、新しいタイプのプロトコルであるアグリゲーターが発明されました。

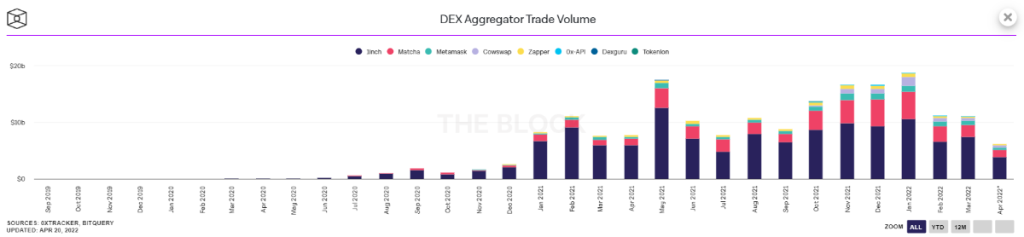

DEXアグリゲーター:最高の取引価格を提供します。異なるDEXによって提供される価格にはわずかな違いがあるため、ユーザーは価格を手動で比較して、最良の価格と取引する必要があります。DEXアグリゲーターは、さまざまなプロトコルの流動性プールを利用し、価格を自動的に比較し、最適な価格で取引を行うことにより、この時間のかかるプロセスを取り除きます。

現在、1インチは取引量でトップのDEXアグリゲーターであり、Matcha、MetaMask、Cowswapがそれに続きます。

イールドアグリゲーター:最高のイールドを提供します。DEXアグリゲーターと同様に、イールドアグリゲーターは、さまざまなプラットフォームでのイールドを比較し、ユーザーに最適なイールド戦略を提案することで、最高の利益を提供できます。

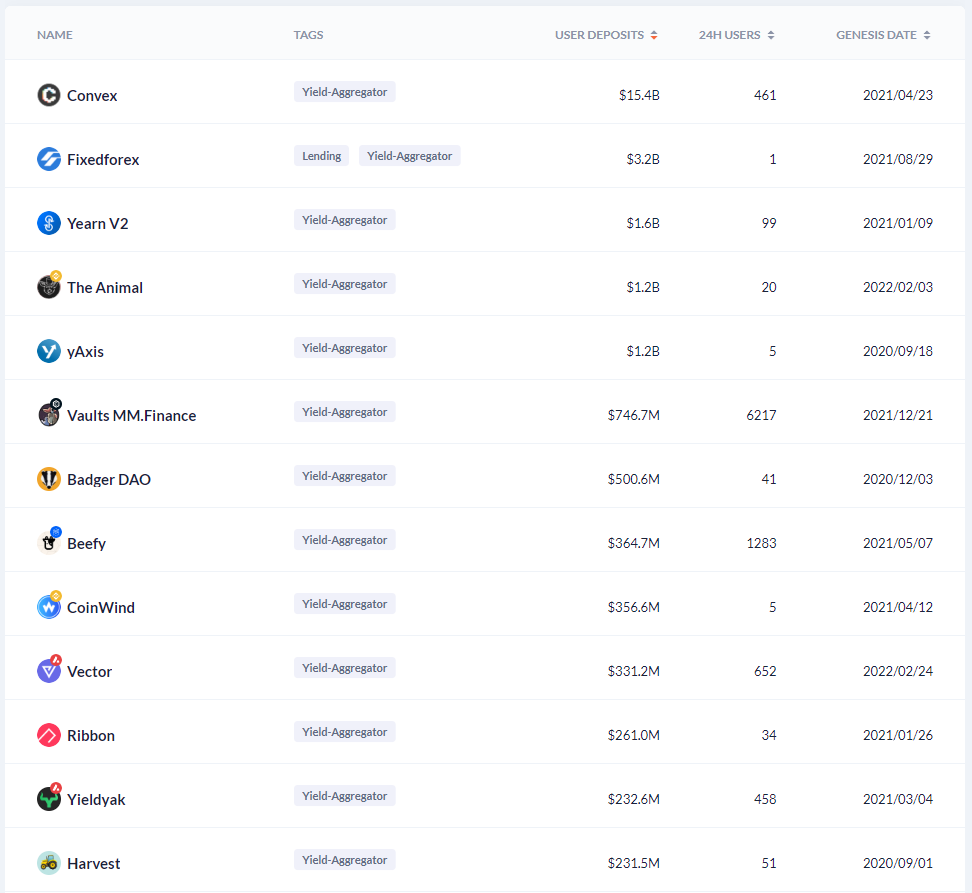

ユーザー預金によるトップイールドアグリゲーター:出典:DeBank

証拠金取引/デリバティブ

証拠金取引 は、借入資産を利用して取引結果を拡大する取引方法です。つまり、ユーザーは利益を増やすことができますが、同時にすべてのお金を失う可能性もあります。

デリバティブ:トレーダーが利益を誇張するためのもう1つのツール。トレーダーは、契約に基づく資産の将来価値に対して取引します。この場合、人々は資産を所有する必要はありませんが、それでもその価格変動の恩恵を受けることができます。

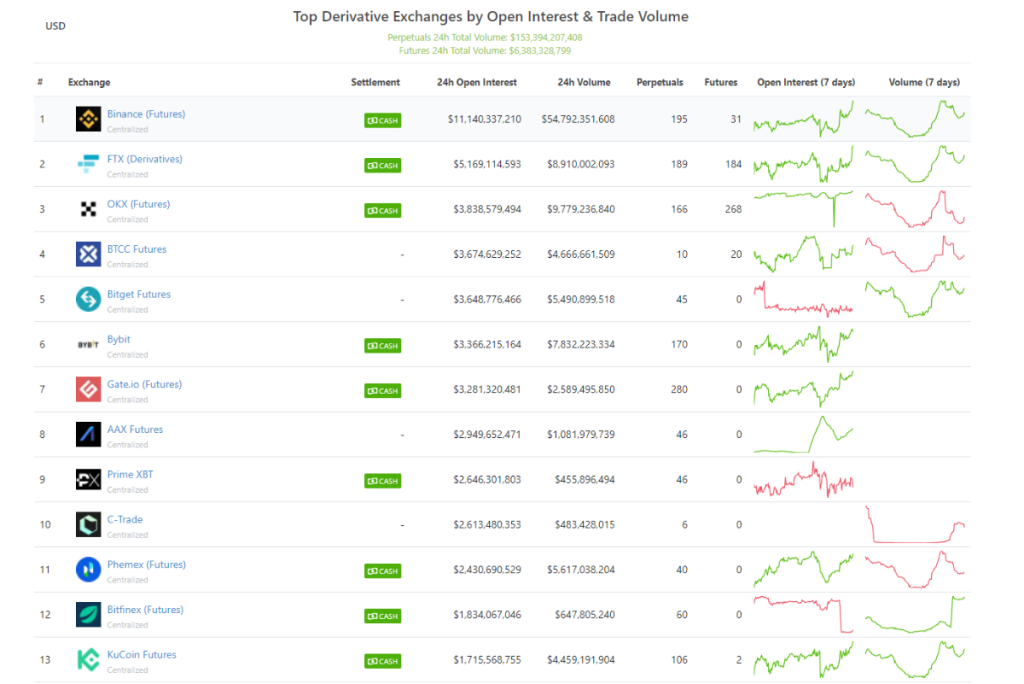

暗号通貨の世界では、CeFiはまだこの分野でDeFiを上回っており、建玉と取引量によるトップデリバティブ取引所は主に集中型取引所です。

この分野で注目すべきプロジェクトには、dYdX、Perpetual、Drift Protocol、およびMCDEXがあります。

合成資産

DeFiは、従来の金融で利用可能なあらゆる金融資産を提供できるようになりつつあります。ただし、ブロックチェーンのパワーのおかげで、DeFiはそれ以上のものを提供でき、合成アセットはその一例です。

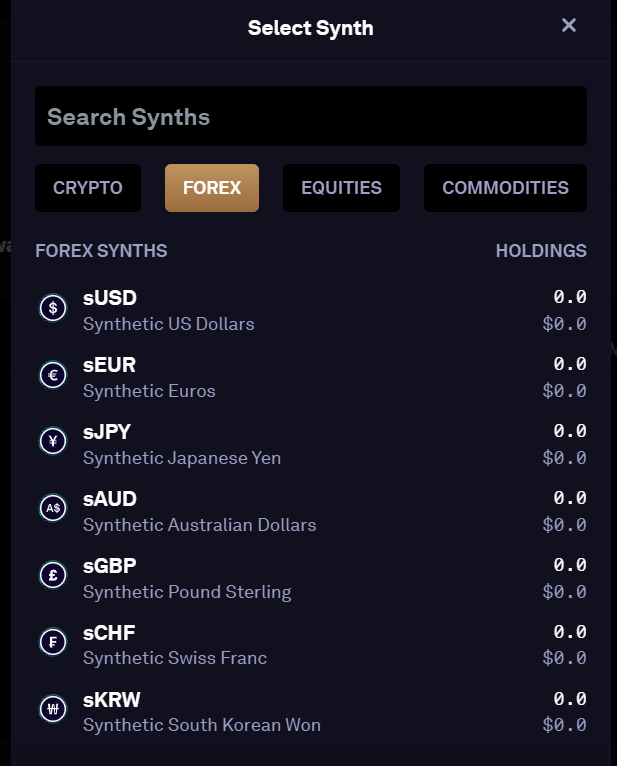

合成アセットは基本的に、別のアセットの動作を模倣するトークン化された派生物です。合成資産を使用すると、ユーザーはそれらの合成バージョンを作成することで、あらゆる金融市場に触れることができます。たとえば、この分野の先駆的なプロトコルであるSynthetixは、暗号通貨、外国為替、株式から商品まで、さまざまな種類の資産を提供します。

これは、DeFiが許可のないオープンな金融市場を生み出し、人々が従来の金融で特定の市場に参入することを妨げる制限を取り除いたことを証明する最も説得力のある証拠の1つです。

発射台

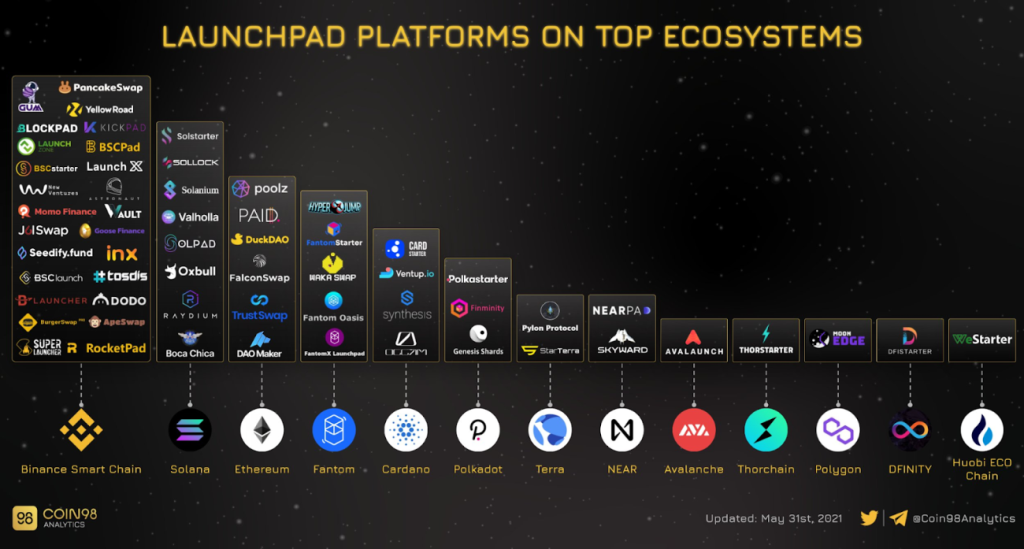

Launchpadは、プロジェクトの初期起動をサポートするプラットフォームです。このように急速に成長しているDeFiのスペースにより、ランチパッドはエコシステム全体の不可欠な部分になり、コミュニティに資金と意識を高めるための新しいプロジェクトの場所を提供しています。

これが、Launchpadの成長が多数の新規ユーザーを引き付け、多くの新しいプロジェクトの到着を後押しするため、LaunchpadがDeFiの推進要因と見なされる理由です。

NFT

NFT (または非代替トークン)は、分割できず、一意で、所有可能なトークンです。これらの属性の中で、一意性はNFTの多くのアプリケーションにつながる最も重要な属性です。

現在、ほとんどのNFTは、写真、カード、収集品などのアートワークの形で存在します。各NFTの独自性のおかげで、簡単にコピーできる従来のデジタルアートワークとは異なり、NFTの形のアートワークは不足し続ける可能性があります。これは、 NFTマーケットプレイスでそれらの価値を獲得します。

Openseaは最大のNFTマーケットプレイスです

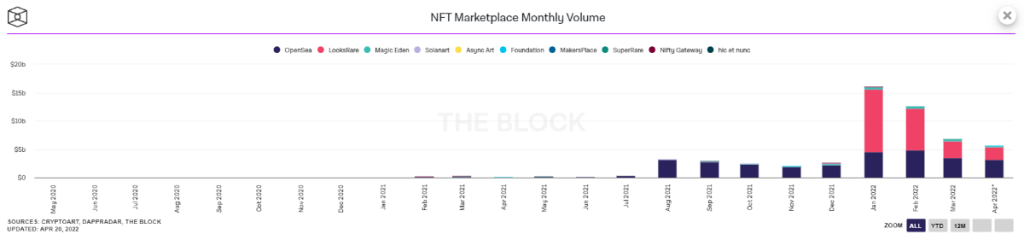

NFTマーケットプレイスは、2021年8月に誇大広告を記録し、取引量は10億ドルを超え、その中で約97%がOpenseaによって提供されました。

しかし、人々がNFTの限られたユースケースを見たため、誇大広告は徐々に薄れていきました。人々は取引にのみNFTを使用でき、それ以外は何も使用できません。NFTがマーケットプレイスにリストされていない場合、人々はNFTをウォレットにのみ保存できます。

NFTが将来復活するためには、NFTを保持する動機を生み出すためのNFTのユースケースがもっと必要です。ゲームは、NFTのより多くのユースケースを作成するリーダーになることが期待されています。Axie Infinityのようなゲームの成長により、ゲーム資産(ペット、土地など)がNFTの価値の増加という形で存在するようになりました。さらに、DeFiでは、多くのプロジェクトがNFTのより多くのアプリケーションを計画し始めています。たとえば、NFTは貸付の担保として使用されています。

「インタラクティブNFT」はまだ最初の段階ですが、NFTのより適切な成長のきっかけになると期待できます。

分散型オラクル

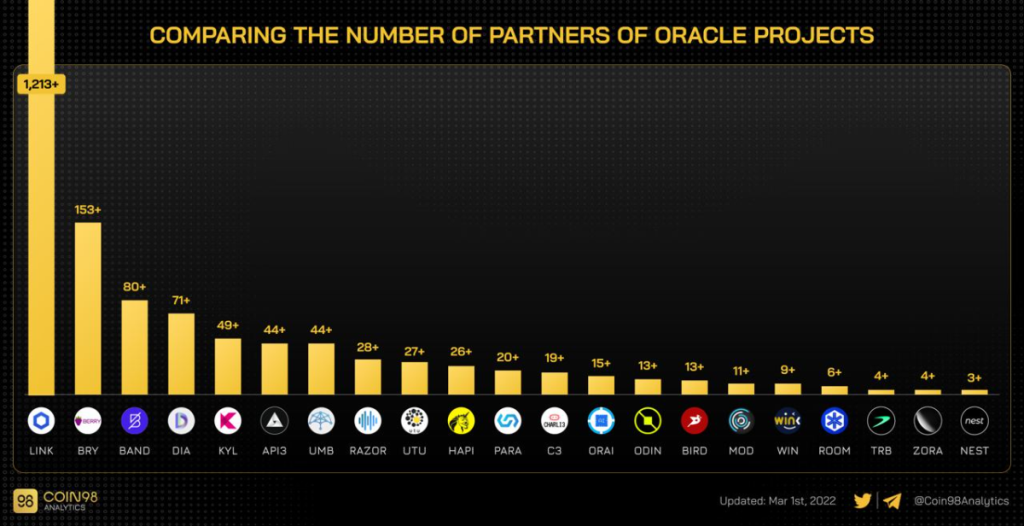

Oracle:ブロックチェーンを実際のデータに接続します。コンピュータにとってのインターネットの重要性と同様に、ブロックチェーンにとってのオラクルの重要性を想像することができます。

オラクルは、外部のブロックチェーンデータをスマートコントラクトにもたらします。オラクルがないと、貸付プロトコルでは、必要なときに清算をトリガーする担保の価格を決定できません。または、実物資産(株式、インデックスなど)の動作に関するデータが不足しているため、合成資産が存在できません。

したがって、Oracleはあらゆるブロックチェーンの開発に不可欠な部分です。このフィールドのいくつかの注目すべき名前は、ChainLink、Band Protocol、DIA、...です。

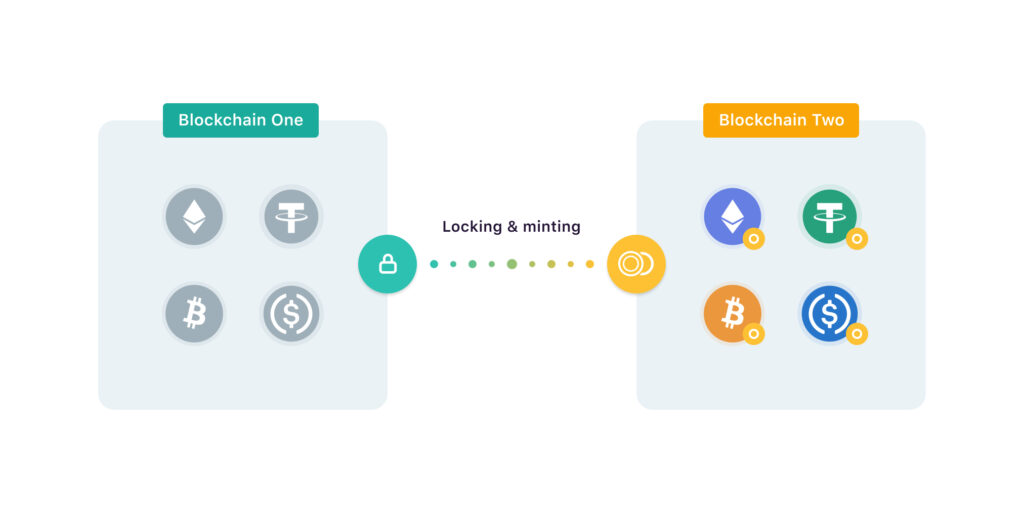

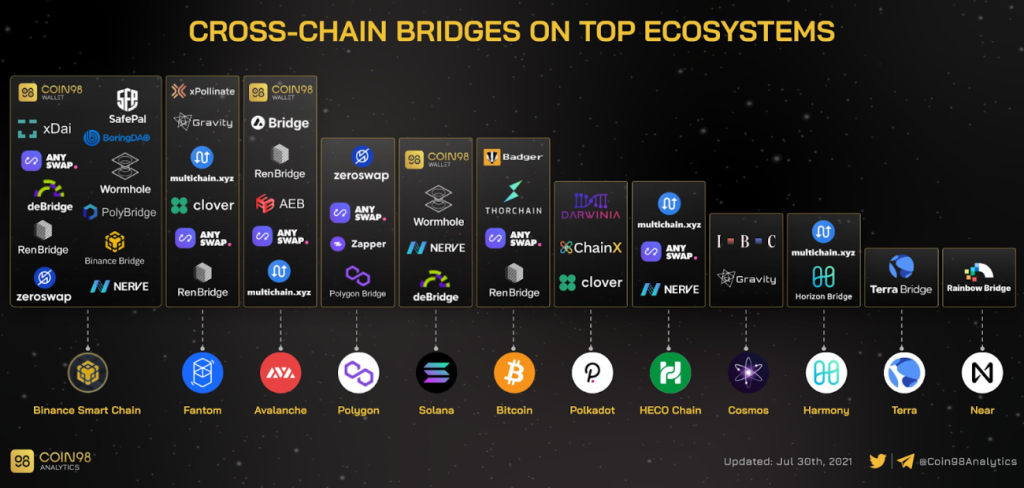

分散型ブリッジ

ブリッジ:1つのブロックチェーンを別のブロックチェーンに接続します。各ブロックチェーンは、その地域でどの資産を使用すべきかについて独自の規制を持っている国と比較することができます。同様に、各ブロックチェーンには、そのエコシステムで使用できる独自のトークンの標準(ERC-20を使用したEthereum、BEP-20を使用したBSCなど)があります。

一方では、これによりブロックチェーンの高いセキュリティが保証されます。それでも、一方で、あるタイプの資産が特定のチェーンに限定されている場合、資本効率が制限されます。ここでクロスチェーンブリッジの必要性が生じ、異なるブロックチェーン間でのアセットの転送が容易になります。

他の国との貿易を開始した後の国の発展と同様に、ブリッジはDeFi全体、特に各ブロックチェーンの拡大を後押ししました。たとえば、イーサリアムのTVLの約25%は、他のブロックチェーン(BSC、Avalanche、Fantomなど)のブリッジアセットから提供されています(出典:こちら)。

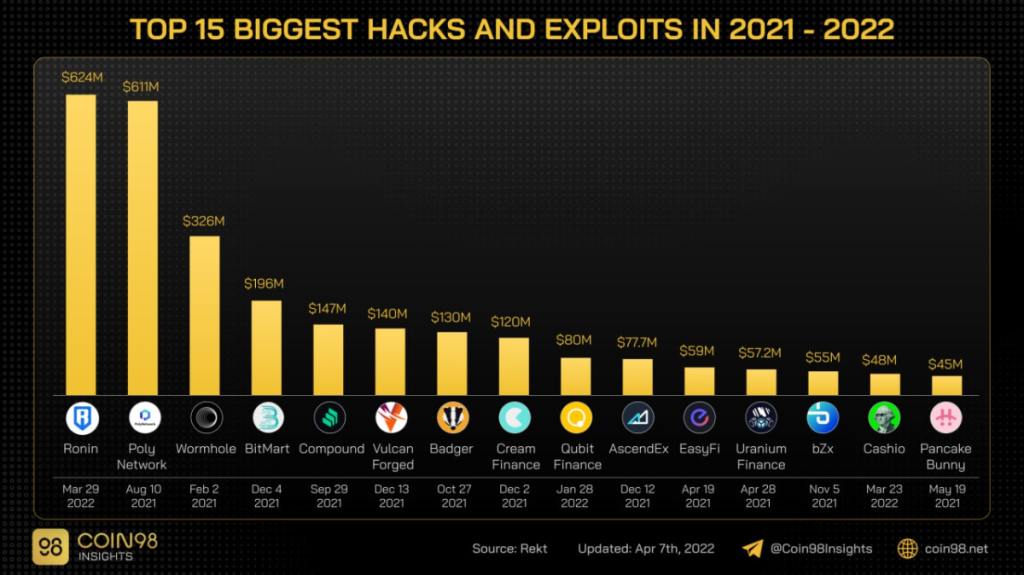

分散型保険

DeFiでは、分散型保険は、ユーザーがDeFiで非常にリスクの高いプレーに使用されている間、ユーザーの資金を維持することを目的としています。

それにもかかわらず、このカテゴリーは適切に注目されていません。これは、DeFiでのハッキングやエクスプロイトが多すぎて、巨額の資金が失われていることからも明らかです。

私の見解では、このカテゴリーはもっと注目に値します。将来的には、分散型保険は従うべき有望なニッチになるかもしれません。この分野のいくつかの潜在的なプロジェクト:Nexus Mutual、InsurAce、Cover Protocol、...

その他

上記のスタックに加えて、DeFiは、ユーザーに幅広い金融サービスを提供するために目覚ましい速度で開発されています。その他のDeFiスタック:

この部分を要約すると、2022年のDeFiは2020年のDeFiよりもはるかに発展していることがわかります。これは2022年にDeFiが提供する金融商品の多様化に明確に示されています。これは、より多くのユーザーを引き付けるための重要な推進力の1つです。 DeFiは、従来の世界と同じように(節約、貸し出し、マージン取引など)、さらに多くのイノベーションを加えても、すべての金融ニーズを満たすことができると人々が理解したときに、DeFiに移行します。

DeFiレボリューション

イーサリアム以前は、暗号通貨の唯一の金融アプリケーションはビットコインによる支払いでした。しかし、人々はそれ以上のものを望んでいました。彼らは、貯蓄、貸付、借入、取引など、より包括的な範囲の金融サービスを望んでいました。その結果、イーサリアムはDeFiの時代を引き起こすために導入されました。

DeFiの開発は、次の3つのフェーズに分けることができます。

DeFiの初期段階(2017-2020)

DeFiの新時代を開始した最初のイベントは、間違いなく2017年のMakerDAOの立ち 上げでした。MakerDAOは、USDT、USDCなどの集中型エンティティからの信頼を必要としない最初の分散型ステーブルコイン(DAI)を作成しました...DAIの価値は銀行に予約されているドルではなく、分散型のデジタル資産に支えられています。MarkerDAOは、その後多くのプロトコルの形成を可能にした最初のマネーレゴでした。

2017年には、資金調達の新しいトレンドであるICO(イニシャルコインオファリング)も記録されました。プロトコルは、プロジェクトのトークンをETHと交換することで資金を調達しました。ICOは、800のICOでコミュニティに誇大広告を作成し、合計で200億ドルを調達しました。その中には、市場の誇大宣伝を利用した詐欺プロジェクトがまだありました。ただし、この時点で多くの高品質プロトコルも構築されました:AAVE、Bancor、0x、...

ICO期間に開始されたプロトコル。出典:Finematics

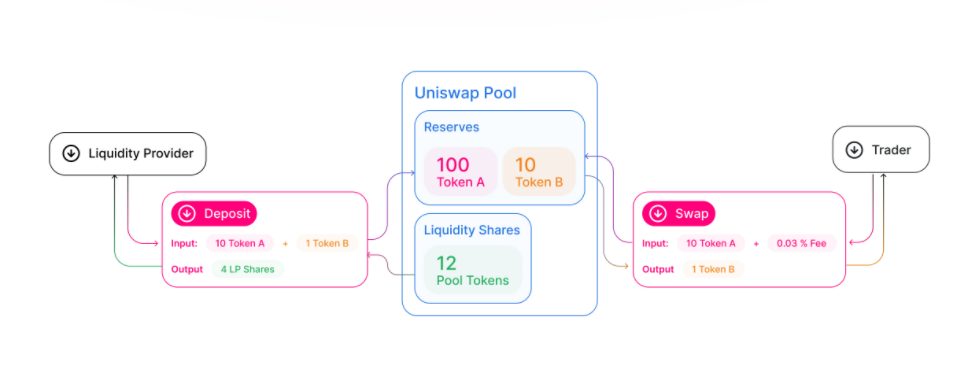

DeFiの次のブレークスルーは、2018年にUniswapが登場したことです。これにより、AMMDEXの新しいコンセプトが 市場にもたらされました。BTC、ETHを除いて、多くのコイン/トークンの取引量は非常に少なかったが、ユーザーは依然としてこれらの資産を交換する必要があった。

オーダーブックDEXはこの需要を満たすことができませんでしたが、AMMモデルはそれを行うことができました。ユニスワップは、誰もがプロトコルから資産を供給または取得できる、許可のない流動性プールを作成しました。このモデルは、DeFiでの取引活動を後押しするために、多くの非流動資産の流動性を生み出しました。

ユニスワップAMMモデル

このフェーズは次のように終了しました。2020年3月の「ブラックサーズデイ」イベント:当時の世界的大流行の恐れにより、ETHの価格はわずか24時間で30%下落しました。人々は急いで借金を返済し、担保を増やしました。これはイーサリアムのインフラストラクチャに圧力をかけ、ガス料金の著しい増加をもたらしました。

ETH価格の急激な下落は、ETHを担保として使用した借入市場の清算の波にもつながりました。MakerDAOは、400万ドル 相当のETHの不足に耐えたときに最も影響を受けたプロトコルでした。

このイベントは、DeFiのような初期の業界のストレステストとして機能しました。このイベントの後、DeFiはさらに強化され、これによりDeFiの次のマイルストーンである2020年のDeFiサマーに到達しました。

DeFiサマー(2020年3月-9月)

2020年のDeFiSummerは、Compoundによって最初に成功裏に提供された「 LiquidityMining 」と呼ばれる概念によって引き起こされました。プラットフォームの流動性をブートストラップするために、Compoundはすべての貸し手と借り手にCOMPトークンを提供していました。

複合流動性マイニングプログラムが成功した後、この方法は他の多くのプロトコル(Synthetix、Curve、Renなど)で採用され、ユーザーをプラットフォームに引き付けました。

Yearn Financeは、この時期のもう1つの注目すべき名前でした。YearnFinanceは、ユーザーが獲得できる利回りをさらに活用する、利回りオプティマイザーという名前の新しいモデルを提供しました。

利回りオプティマイザーとしての成功に加えて、Yearn Financeは、「フェアローンチ」トークンの概念を発明したプロジェクトでもありました。それ以前は、ユーザーは多くのシード/プライベートラウンドの後にのみトークン販売にアクセスできました。つまり、ユーザーはグループの人々よりも高い価格で購入する必要がありました。これは、多くの人にとって、トークンを配布するための不公平な方法でした。

対照的に、「フェアローンチ」とは、よりフェアなゲームを生成するための事前販売なしで、トークンがコミュニティに直接配布されることを意味しました。これはまさに、YearnFinanceが2020年7月にトークンを立ち上げた方法です。

憧れの金融

DeFiでの多くのブレークスルーの後、「copy-cat」プロジェクトが登場する段階になり、ビルダーは新製品の構築に力を入れず、他のプロトコルの既存のモデルをコピーしただけでした。

AmpleforthとYearnFinanceの人々であったYAMプロトコルは、一連のコピーキャットプロトコル(Pasta、Spaghetti、Kimchi、HotDogなど)を開始した最初のプロジェクトです。イノベーションが不足しているため、これらのプロジェクトはすべて数日後に失敗しました。

しかし、すべての人々が生き残ることができなかったわけではありません。SushiSwapは当初Uniswapの人々でしたが、今日まで、賢明なマルチチェーン拡張 戦略を持つことにより、TVLによるトッププロトコルの1つです。

要約すると、DeFi Summer 2020の後、DeFi市場のTVLは、2020年3月の約10億ドルから9月の約100億ドルまで、ほぼx10でした。より具体的には、DeFi Summer 2020は、分散型の最も基本的な活動の基盤を築きました。ファイナンス:

2021年から2022年のDeFi(現在)

2021年のDeFi-2020年のように1つの図にまとめることはできません。DeFiは劇的に成長し、従来の金融でほぼすべての望ましい製品を提供しました。

DeFi2021とDeFi2020の違いのいくつかの重要なハイライト:

DeFi 2021をよりよく理解するために、次のパートでその各コンポーネントを詳しく見ていきましょう。

DeFiコインとは何ですか?DeFiコインに投資する方法は?

DeFiコインは基本的にDeFiアプリケーションをサポートするすべての暗号通貨です。

DeFiコインに投資するには、最も可能性の高いコインをいくつか選択する必要があります。優れたDeFiコインを評価するためのいくつかの基準は次のとおりです。

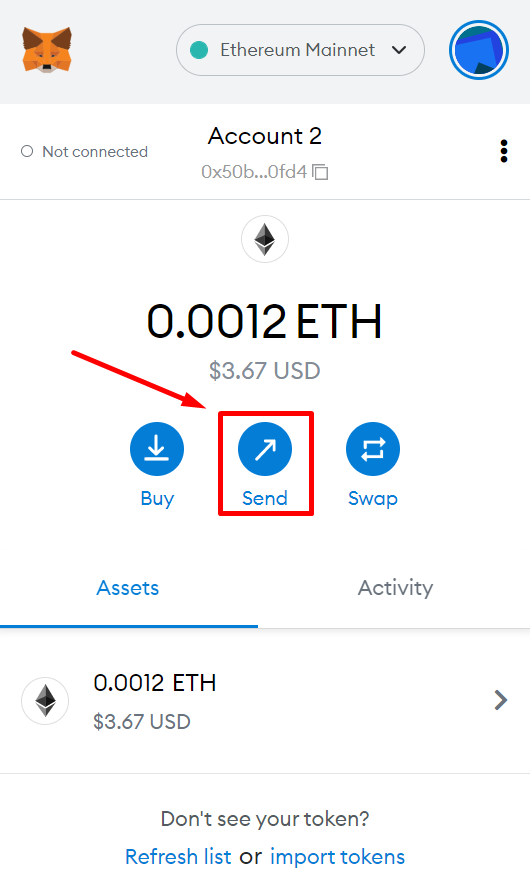

DeFiウォレットとは何ですか?

DeFi Walletは、暗号通貨を保存して操作するためのウォレットとして機能するアプリケーションの一種です。現在、DeFiウォレットには主に3つのタイプがあります。

ホットウォレットまたは非保管ウォレットは、コイン/トークンをオンラインで保存する場所であり、ユーザーは自分の暗号資産を保護するために秘密鍵を保持する必要があります。暗号資産を保存するための人気のあるウォレットがいくつかあります。つまり、Coin98ウォレット、Trust Wallet、Metamaskなどです。

コールドウォレットは、複数のセキュリティ手順を必要とする物理的な形状(通常はUSBとして)で存在します。投資家は、コイン/トークンの長期保管にコールドウォレットを使用することがよくあります。この複雑さは、見返りにウォレットのセキュリティを強化します。人気のあるコールドウォレットには、元帳、トレゾスなどがあります。

取引所のウォレットまたは保管ウォレット、基本的に、ユーザーは秘密鍵を所有せず、取引所が保持するパスワードを使用して資金にアクセスします。投資家は暗号資産を取引所に保管するため、詐欺やシャットダウンの潜在的なリスクがあります。Binance、Okex、およびCoinbaseは、最も人気のある集中型取引所です。

DeFiエコシステムとは何ですか?注意が必要ないくつかのDeFiエコシステム

前述のように、DeFiには金融システムを形成するさまざまな分散型アプリケーションがあります。それらが同じブロックチェーンプラットフォーム上に構築されると、いわゆる「DeFiエコシステム」が作成されます。イーサリアムは、プロジェクト数とdAppカテゴリが最も多いため、最も開発されたDeFiエコシステムです。

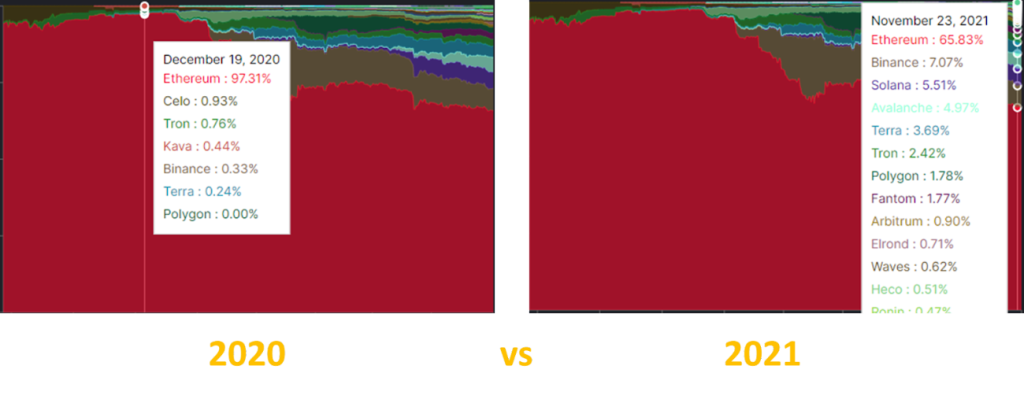

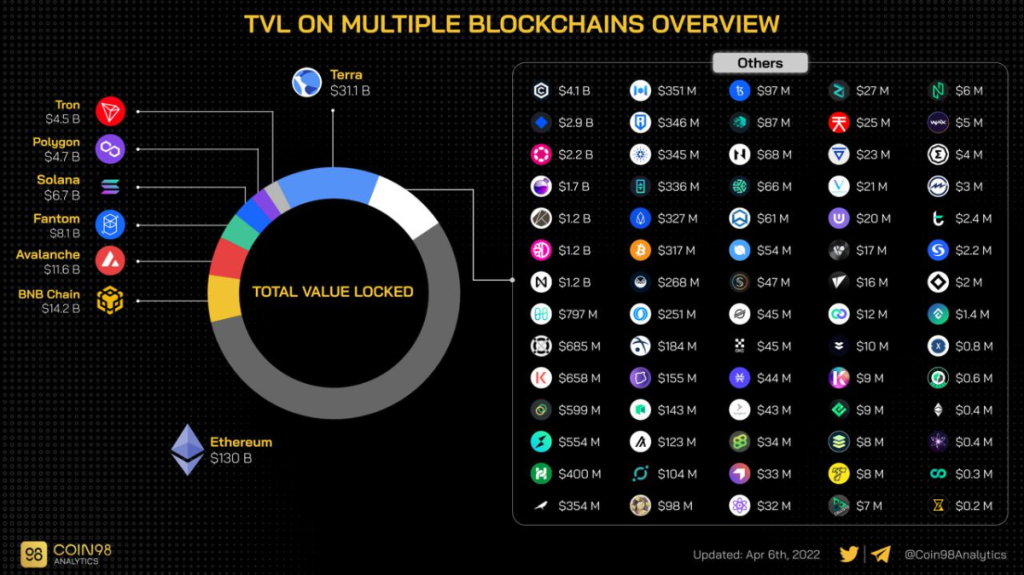

金融サービスの多様化に加えて、DeFiの開発は、イーサリアム以外の多くのブロックチェーンの台頭によっても表されます。2020年の終わりに、イーサリアムのTVLは依然としてDeFiの総TVLの97%を占めていました。ただし、2021年の終わりに、この数は他のチェーンの拡大に伴い66%に減少しました:Binance Smart Chain、Solana、Avalanche、Terra、...

BNBスマートチェーン(BSC)

BSCは現在、DeFiマーケット全体で時価総額で2番目に大きいブロックチェーンです。これは、イーサリアムからのTVL流出をキャプチャする最初のブロックチェーンです。

イーサリアムの急成長は、このネットワークでの繰り返しの混雑と非常に高い取引手数料をもたらしました。平均取引手数料は2021年5月に約70ドルでATHに達し、イーサリアムに大きなスケーラビリティの問題を引き起こしました。当時、BSCのDeFiエコシステムは最も基本的なDeFiスタックを提供していたため、ユーザーは新しい投資機会を見つけるために資産をこのネットワークに移動し始めました。

出典: bitinfocharts

2021年5月は、BSCのTVLが320億ドルでATHに到達した時期でもありました。暗号通貨で最も影響力のある人物の1人であるCZが率いるBSCは、6月の「NFT」から7月の「GameFi」、8月の「Metaverse」まで、市場の多くのトレンドの作成者でした。

BSCでのDeFiの完全なランドスケープ。出典:Coin98 Analytics

「過熱」の期間の後、BSCエコシステムは「冷却」期間になりました。ただし、CZのような巨人からのサポートにより、BSCはこの急成長する市場の主要なプレーヤーであることが依然として期待されています。

テラ

Terraは、TVLの観点から2番目に大きいDeFiエコシステムです。Terraは、エコシステムのコア製品として、アルゴリズムによるステーブルコインUSTを構築しています。USTのユースケースを多数の異なるプラットフォームに拡張することで、Terraはエコシステムを次のレベルのマスに拡張することができました。

DeFiはTerraに存在しますが、その主な焦点は実際にはDeFiではありません。代わりに、彼らは主にUSTの開発に焦点を合わせています。これは、Lending&Borrowing、Payments、Syntheticsなどのアプリケーションを通じてUSTをより多くの製品とより多くのユーザーに使用させることによって実現されます。現在、アンカーはUST農業を高収量で可能にすることにより、Terraで最大のプロジェクトです。

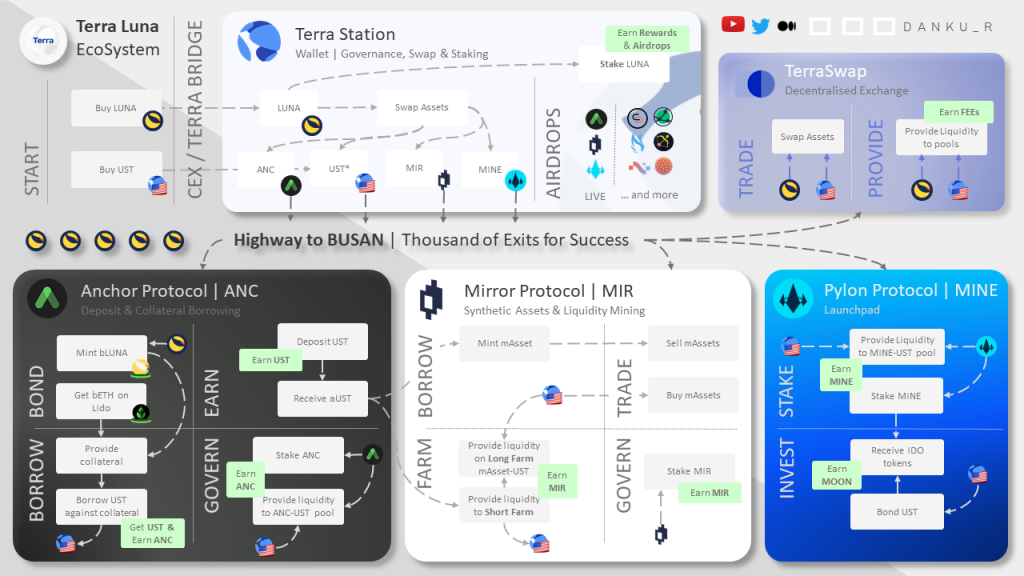

詳細:テラエコシステムの概要

Terra TVLは、数か月後に急上昇しました

ソラナ

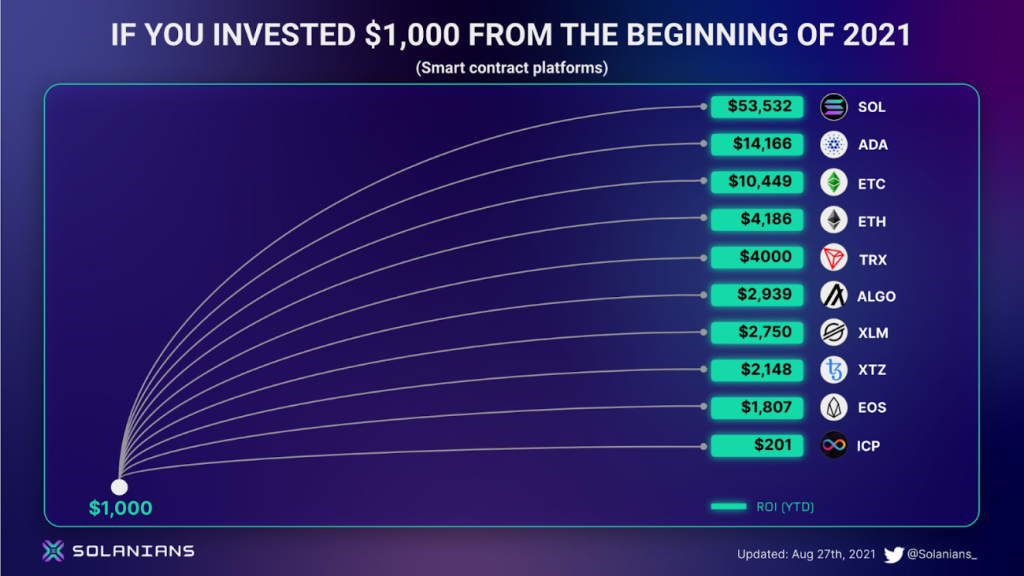

ソラナは、過去1年間で驚異的な成長を記録した、2021年の最も有名な名前の1つです。BSCと同様に、ソラナは暗号通貨で最も影響力のあるプレーヤーの1人であるFTX交換の創設者であるサムによって率いられています。

ただし、EVM互換チェーンとして構築されたBSCとは異なり、Ethereum上のプロジェクトはBSCに簡単にデプロイできますが、SolanaはEVM互換ではないチェーンです。したがって、ソラナは多くの革新を伴うブロックチェーンであると言われています。

詳細: ソラナエコシステムの概要

ソラナエコシステム。出典:ソラニアン

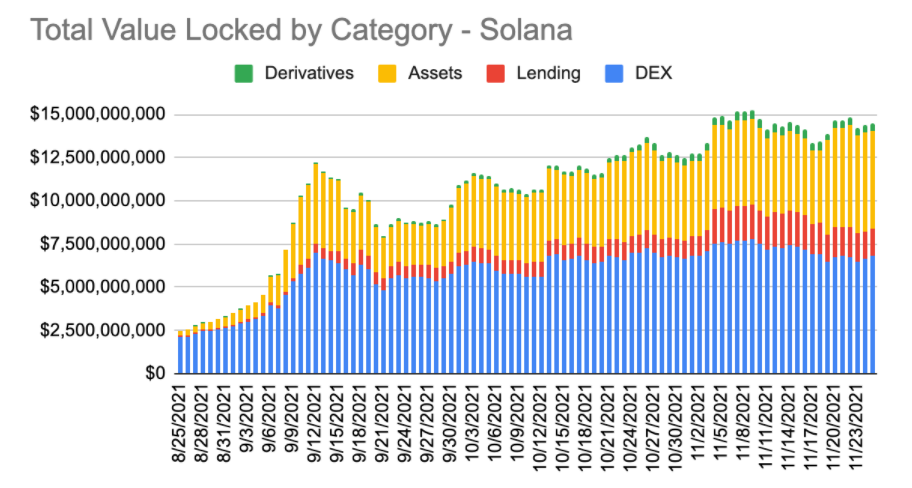

これまで、SolanaはさまざまなDeFiスタックでプロジェクトを行ってきました。DEX、イールドファーミングからデリバティブ、予測などです。ただし、TVLはSolanaのDeFiスタック間で均等に分散されておらず、TVLの大部分は依然として集中しています。 DEXと資産(利回りプロトコル)。したがって、Solanaは、他のDeFiスタックが間もなく爆発する中で、非常に有望なブロックチェーンのままです。

その他のブロックチェーン

Binance Smart ChainとSolanaに加えて、DeFi 2021では、Avalanche、Terra、Fantom、Nearなど、他の多くのブロックチェーンが台頭しました。各チェーンは、ユーザーを引き付けるために独自のDeFiエコシステムを構築しています。

DeFiの資金は常に最高の収益の可能性を秘めたチェーンを求めているため、TVLの変化を常に市場センチメントと一緒に追跡して、この市場への投資機会を見つける必要があります。

DeFiの未来

DeFiは、ユーザーにより良いエクスペリエンスを提供するために絶えず開発されています。最近、DeFiの開発の新しいフェーズとして、新しい用語「DeFi2.0」の登場が見られました。では、DeFiが現在直面している問題と、DeFi2.0がそれらの問題の解決策になる方法は次のとおりです。

流動性

流動性は、あらゆる金融市場の発展にとって重要な要件です。ほとんどのプロトコルは、APYの高い流動性マイニングプログラムによって流動性をブートストラップしています。ただし、この手法では、APYが低下するとすぐにユーザーがプロトコルを離れ、プロトコルトークンの価格が大幅に下がるため、プロトコルに持続不可能な流動性が発生します。

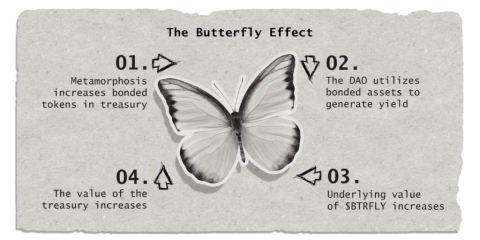

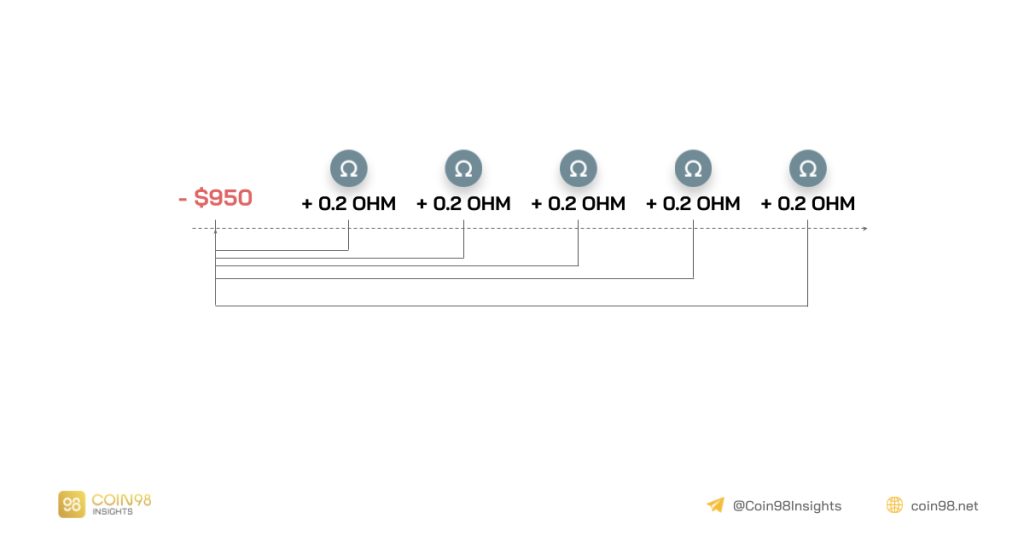

このための解決策は、プロトコルで持続可能な資本を確保するために利回りをロックすることです。この手法を適用するプロトコルの1つは、OlympusDAOです。これは、従来の金融の債券モデルを使用してユーザーの利回りを支払います。つまり、すべての利回りを1日で支払うのではなく、利回りを分割して5日間均等に支払います。これは、人々が十分な収入を得た直後に利回りトークンを販売するときに、農業トークンの価格が下がるのを防ぎます。

地方分権化

分散化は、DeFiを定義する重要なプロパティの1つです。ただし、DeFi市場は、実際には人々が期待するほど完全に分散化されていません。一例は、コミュニティが「DeFi教育基金」のために2,000万ドルのUNIトークンを販売するという提案に気づかなかったUniswapのケースです。この計画を承認した後でも、「はい」の投票数はすでに強力な人々のグループによって支配されていたため、コミュニティの各個人の投票は無力でした。

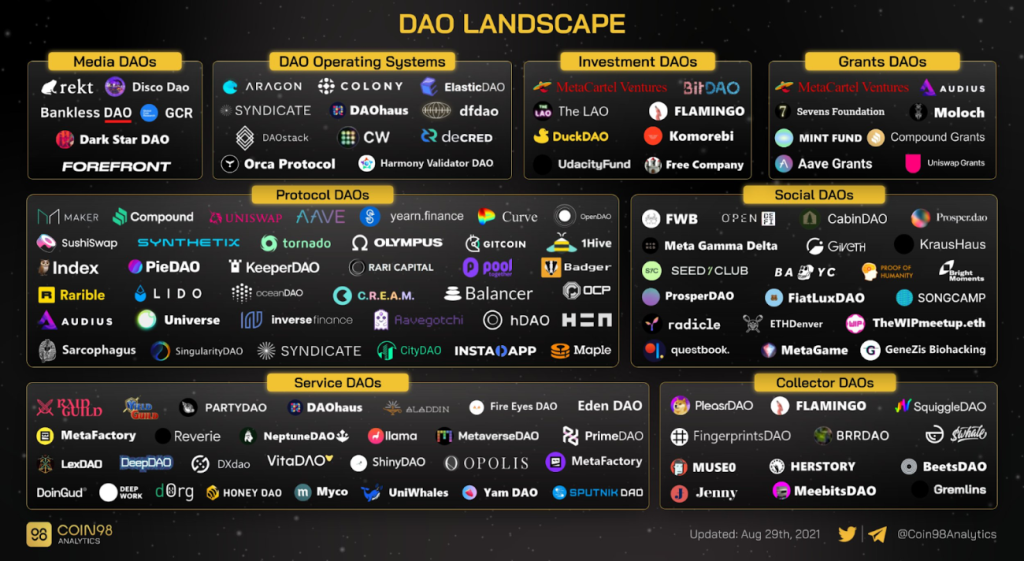

DeFi 2.0は、DAO(分散型自律組織)と呼ばれるものによってこれらの問題を解決します。DAOは、人間の制御によって実行されるのではなく、ブロックチェーンの能力を使用して、一連のコード化されたルールによって自動的に実行されます。DAOの重要なハイライトは、DAOにより、すべてのメンバーが最も分散化された方法で、提起された提案に簡単にアクセスして投票できるようになることです。

資本効率

DeFiのTVLは目覚ましい速度で増加していますが、その大部分は効率的に利用されていません。

一部のDeFi2.0プロトコルは、これらの問題の解決策を提供しています。たとえば、一元化された流動性の設計を備えたUniswap V3は、流動性プール内の資本効率を最大化しました。一方、Abracadabraは、ステーブルコインをミントするための担保として使用できる有利子トークンのユースケースを提供します。DeFi 2.0プロトコルの設計におけるすべての革新により、DeFiの資本効率が向上しました。

DeFi 2.0とその将来について詳しく知りたい場合は、この記事が役立ちます。DeFi2.0とは何ですか。

DeFiによる投資機会

DeFiは、株式や金などの他の金融市場に比べて若い市場です。したがって、高いリターンを提供しますが、リスクも非常に高いため、投資を決定する前に独自の調査を行う必要があります。次の部分は、あなたが参照として読むことができるこの市場から稼ぐ方法のいくつかの提案です。

DeFiコイン/トークンに投資する

これは、DeFiへの投資を開始するための最も一般的で簡単な方法かもしれません。各プロジェクトには、独自のアップサイドの機会を提供する独自のネイティブトークンがある傾向があります。リスクが高いため、暗号通貨の上昇の程度も他の従来の市場よりもはるかに重要です。

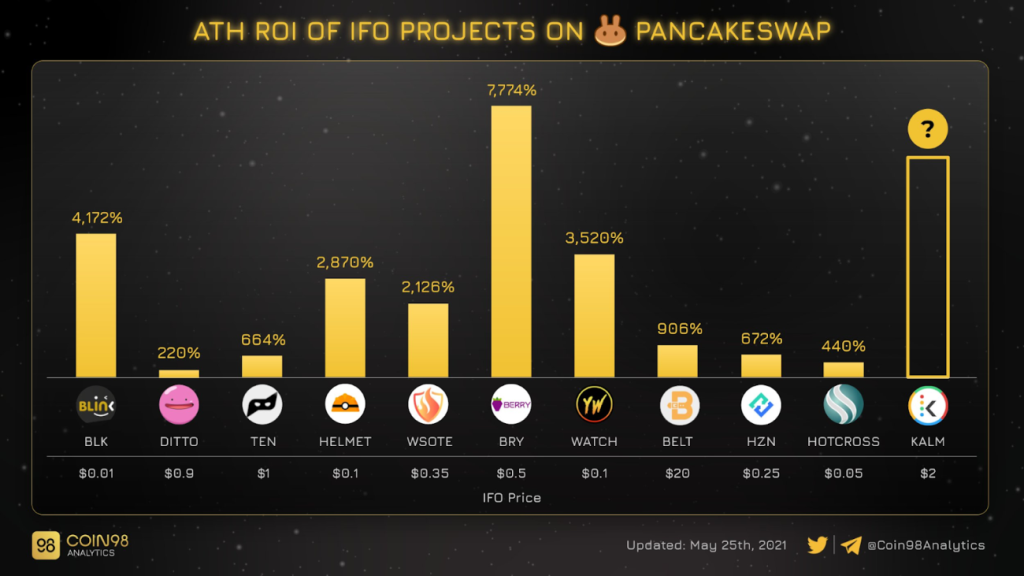

IDO、IEO、IGO、IFO

名前は異なりますが、基本的には、コイン/トークン/NFTを新規株式公開価格で購入できる方法です。この方法からの潜在的な利益も印象的です。PancakeswapでIFOを立ち上げたプロジェクトのATHROIを参考にしてください。

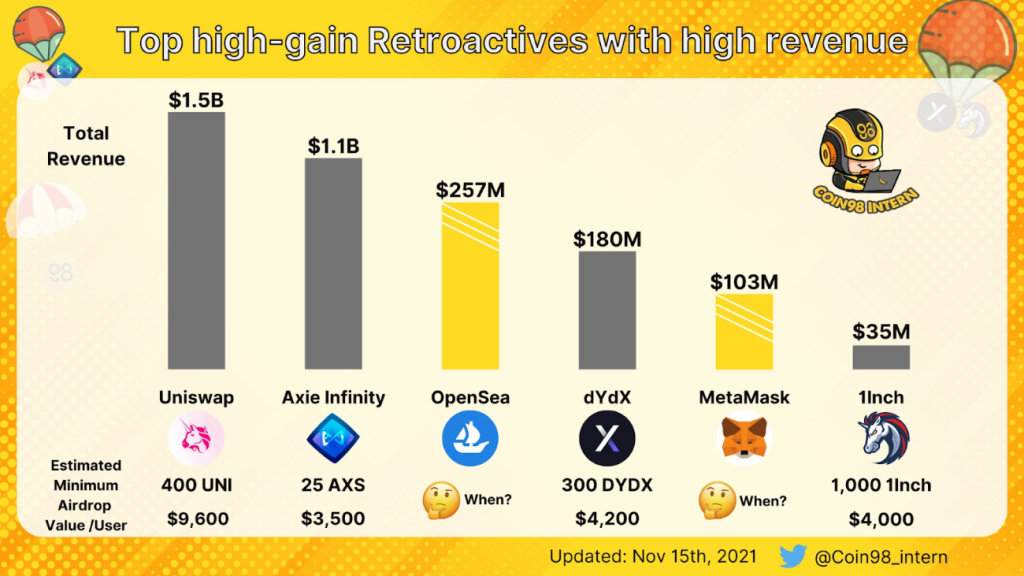

エアドロップ、遡及

これは、プロジェクトが初期のサポーターにトークンを報酬する方法です。したがって、早い段階でプロトコルを体験することで、プロトコルから莫大な報酬を受け取るチャンスがあります。

あなたのために:レトロアクティブエアドロップとは何ですか?

ゲーム内のスキン

これは、この金融市場の参加者として、DeFiの実際のユーザーになるときです。上で述べたように、DeFiは従来の金融のようなほぼ完全な金融サービスを提供してきました:節約、貸付、証拠金取引など。すべてのDeFiサービスを利用して資本を活用できます。

「農業」は、ユーザーが従来の金融に比べてはるかに高い金利で初期資本から稼ぐことができる、最も人気のある「ゲームのスキン」アクティビティの1つです。

Terraでさまざまなプロトコル(AMM、Saving、Synthetic、IDO)を活用して歩留まりを最適化する方法(出典:こちら)

結論

この記事がDeFiの基本的な理解に役立つことを願っています。このトピックについてさらに話し合いたい場合は、Coin98コミュニティに気軽に参加してください。

ParaSwap は現在、最近人気の DEX アグリゲーター取引所です。この取引所のトークンは、2021年11月18日と19日のわずか2日間で26%増加しました。それで、このプロジェクトは何ですか?

EthereumFair は、Ethereum Proof-of-Work ブロックチェーンの最も重要な機能を保存するように設計されています。これは、Proof-of-Stake アルゴリズムへの移行に応じたイーサリアム ブロックチェーンの最初のフォークです。

この記事では、TraderH4 がブロックチェーン空間におけるクロスチェーンおよびマルチチェーンの問題解決プラットフォームである ZetaChain プロジェクトについて学びましょう。

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

多くの投資家の期待にもかかわらず、DOTトークン(ポルカドットトークン)の価格が上がらない理由は何なのでしょうか?

RefFinanceとは何ですか?REFトークンとは何ですか?RefFinanceのすべての優れた機能とREFトークンに関する詳細情報を見つけましょう!

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

Sollet Walletは、Solana Blockchainのオープンソースウォレットです。最新の機能と手順を詳しく説明します。

流動性マイニングとは何ですか?流動性マイニングは、参加者が暗号資産をさまざまな流動性プールに供給するDeFi投資戦略です。

DeFi Land は、Solana のブロックチェーン上に構築された農業ゲームです。DeFi Land は、誰もが DeFi プラットフォームに簡単にアクセスできるようにするために作成されました。

この記事の枠組みでは、Avalanche と Solana ブロックチェーンを一緒に比較します。これらは、暗号通貨市場で最も人気のある 2 つのブロックチェーンです。

ポリゴンとは何ですか?MATICコインとは何ですか?Polygonが他のブロックチェーンと異なる点は何ですか?MATIC Tokenomicsの詳細については、こちらをご覧ください。

Maya は、ブロックチェーン上で資産を交換するための分散型流動性プロトコルです。

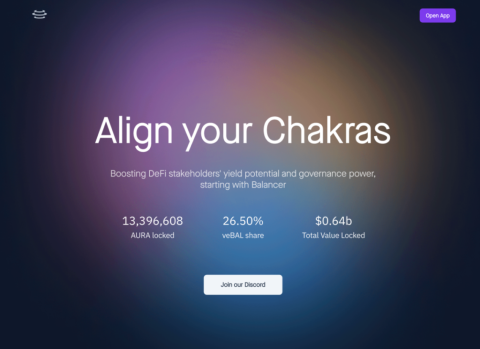

この記事では、TraderH4 を使用して、Balancer 上に構築された流動性供給プロトコルである Aura Finance の動作メカニズムと優れた機能を調べてみましょう。

リアルイールドは、Arbitrum エコシステムのおかげで、2022 年末から 2023 年初めにかけてさらに普及する新しい概念です。Redacted Cartel は、3 つが 1 つになった実質利回りプロジェクトです。

Just は、Tron エコシステムの中で最も印象的な分散型金融プラットフォームです。

Sector Finance は、ユーザーがさまざまな戦略とリスクレベルで利益を見つけられるように設計された分散型アプリケーション (Dapp) です。このプロジェクトについて詳しく知るには、TraderH4 チームに参加してください。

Poolshark は、一時的な損失を軽減し、ユーザーに流動性を提供することで利益を生み出すために使用される指向性 AMM (DAMM) です。

KlimaDAOとは何ですか?KlimaのDAOメカニズムの違いは何ですか?KLIMAトークントケノミクスの詳細については、こちらをご覧ください。

フュージョン(FSN)とは何ですか?この記事では、FusionおよびFSNトークンプロジェクトに関する最も詳細な情報をすべて提供しています。

RefFinanceとは何ですか?REFトークンとは何ですか?RefFinanceのすべての優れた機能とREFトークンに関する詳細情報を見つけましょう!

Sollet Walletは、Solana Blockchainのオープンソースウォレットです。最新の機能と手順を詳しく説明します。

Zkロールアップの技術、利点、制限、最新のプロジェクト情報を詳しく解説します。

ChainX(PCX)とは何ですか?この記事では、ChainX仮想通貨(PCX)に関する必要かつ有用な情報をすべて提供します。

流動性マイニングとは何ですか?流動性マイニングは、参加者が暗号資産をさまざまな流動性プールに供給するDeFi投資戦略です。

Proof of Authority(PoA)とは何ですか?プルーフオブステークvs.プルーフオブワークvs.プルーフオブオーソリティの違いや最新の技術動向を詳しく解説しています!

ポリゴンとは何ですか?MATICコインとは何ですか?Polygonが他のブロックチェーンと異なる点は何ですか?MATIC Tokenomicsの詳細については、こちらをご覧ください。

この記事では、TRON(TRX)ウォレットを詳細かつ簡単に作成して使用する方法について説明します。TRONエコシステムにおける最新の動向も紹介しています。