Co to jest OKB? Co warto wiedzieć o OKB

Co to jest OKB? OKB to moneta wymiany OKX i łańcucha bloków OKX Chain. Dowiedzmy się o giełdach OKX i OKB z TraderH4 w tym artykule.

Czym jest Tokenomika? Jakie są różne aspekty oceny Tokenomiki? Jak Tokenomika wpływa na produktywność projektu?

Tokenomika jest jednym z najpopularniejszych terminów, jeśli chodzi o inwestowanie w kryptowaluty, ale nie wszyscy go dokładnie rozumieją. Zdanie to wydaje się teoretycznie proste na pierwszy rzut oka, ale im głębiej się zanurzasz, tym bardziej się komplikuje.

Dlatego w tym artykule przedstawię Wam wnikliwe informacje Tokenomiki, w tym:

Ponieważ będzie wiele specjalistycznych spostrzeżeń, warto zwrócić uwagę na kilka przydatnych punktów dla siebie. Teraz zacznijmy.

Zastrzeżenie: Celem tego artykułu jest głównie dostarczenie konstruktywnych informacji i osobistych punktów widzenia, a nie porad finansowych.

Czym jest Tokenomika?

Termin Tokenomika składa się z dwóch słów: Token i Ekonomia . Dlatego słowo Tokenomics można zdefiniować jako tokenizowaną wersję ekonomii lub sposób, w jaki można rozwijać i stosować tokeny kryptograficzne w ekonomii projektu.

Dlaczego Tokenomika ma znaczenie?

Zanim odpowiemy na to pytanie, przejdźmy razem mały quiz.

Spójrz na poniższe zdjęcie i wyobraź sobie rynek kryptowalut jako grę w karty. W tej grze jest wielu graczy, takich jak:

Kto kontroluje kryptograficzną grę w karty?

Więc kto jest najbliżej stołu? Kto kontroluje grę? Na zdjęciu, jeśli nawet Justin Sun nie może podejść do gry, to inwestorzy detaliczni, tacy jak my, są tylko widzami, którzy czekają na wynik.

W rzeczywistości okazuje się to prawdą: gramy w grę stworzoną przez Market Makers, Builders/Developers i top Venture Capitals. Od trendu ICO/IEO/IDO po NFT, trend GameFi w wielu blockchainach i ekosystemach.

Kolejne pytanie brzmi: jak mogą kontrolować grę? Odpowiedź jest symboliczna. Token to produkt, którego inwestorzy mogą używać do handlu i zaufania. Jednak tokeny są również tworzone przez renomowanych deweloperów, budowniczych i animatorów rynku. Jak wszyscy wiemy, rynek kryptowalut to gra o sumie zerowej i na pewno każdy chce zarabiać. Więc kto straci pieniądze?

Aby zarabiać pieniądze i zrozumieć, co robią animatorzy rynku, musisz zrozumieć, jak działa token, czyli innymi słowy, musisz zrozumieć Tokenomics.

Dowiedźmy się dalej, jak wielkie nazwiska operują Tokenomicą.

Składniki Tokenomiki

Dostawa monet/żetonów

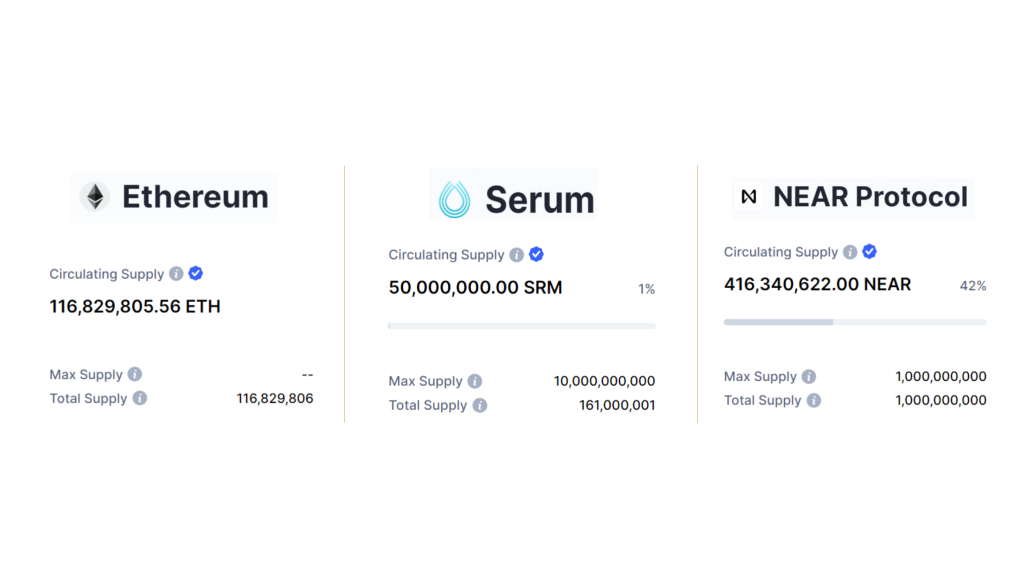

Wcześniej, całkowita podaż i cyrkulująca podaż to dwie często używane definicje. Niemniej jednak zarówno Coingecko, jak i CoinMarketCap niedawno uzupełniły nowy termin: Max Supply, który jest dość mylący.

Wyjaśnię dalej za pomocą wizualnych ilustracji, aby łatwiej zrozumieć te zwroty.

Niektóre podstawowe metryki tokenów.

1. Całkowita podaż jest zdefiniowana jako całkowita liczba żetonów w obiegu plus żetony zablokowane minus żetony spalone. Całkowita podaż jest wstępnie określana przez zespół programistów, aby idealnie pasowała do projektu.

Mówiąc dokładniej, istnieją 2 rodzaje Całkowitej Podaży:

Stała całkowita podaż: Całkowita podaż jest z góry określona i nie można jej zmienić. Na przykład: Całkowita podaż bitcoina wynosi 21 milionów BTC, całkowita podaż Uniswap to 1 miliard UNI,...

Nieustalona całkowita podaż: Całkowita podaż może być zmieniana w zależności od cech projektu, które można dalej podzielić na:

2. Podaż w obiegu jest zdefiniowana jako całkowita liczba zbywalnych tokenów krążących na rynku.

3. Maksymalna podaż jest zdefiniowana jako całkowita liczba żetonów, którą można ewentualnie osiągnąć w przyszłości.

4. Przeanalizuj podaż tokenów

Przeanalizuj zapas żetonów 3 różnych żetonów/monet.

Oto metryki zaopatrzenia w żetony dla 3 różnych monet/tokenów:

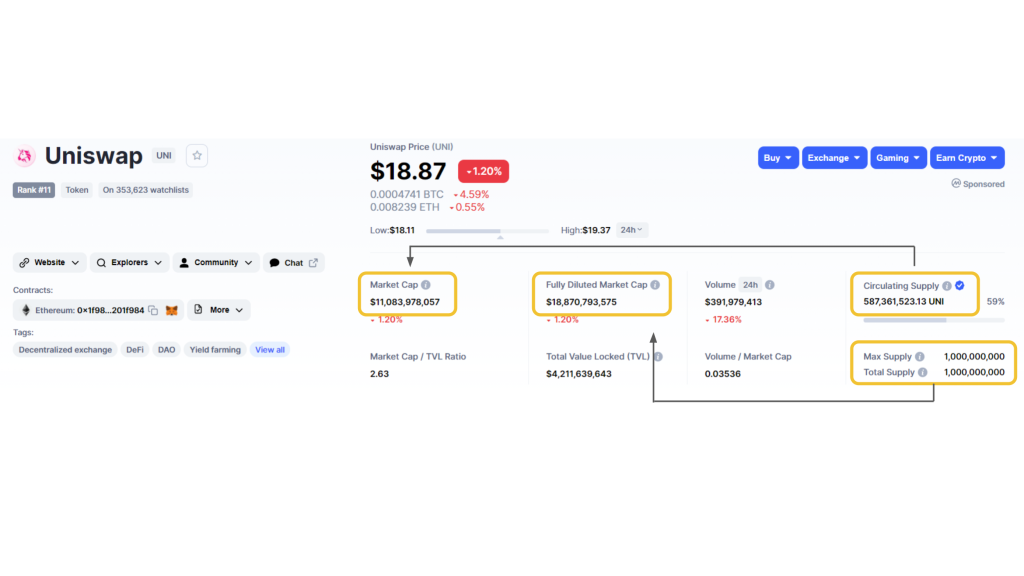

Kapitalizacja rynkowa i w pełni rozwodniona wycena

Przeanalizuj kapitalizację rynkową i FDV tokena/monety.

Kapitalizacja rynkowa to całkowita wartość rynkowa projektu w stosunku do podaży w obiegu jego tokena. Możemy obliczyć kapitalizację rynkową z krążącą podażą, stosując wzór:

Kapitalizacja rynkowa = podaż w obiegu * cena tokena

W pełni rozwodniona wycena (FDV) to całkowita wartość rynkowa projektu w stosunku do całkowitej podaży jego tokena. Możemy obliczyć FDV z Całkowitą Podażą, stosując wzór:

FDV = Całkowita podaż * Cena tokena

Dlaczego kapitalizacja rynkowa jest ważniejsza niż cena?

Obecnie cena tokena zależy od różnych czynników. Oprócz analizy fundamentalnej zależy to również od podaży w obiegu tego żetonu. Na przykład, biorąc pod uwagę token A z kapitalizacją rynkową 10 000 000 USD:

Liczba tokenów w obiegu może wynosić od tysięcy do miliardów, ale kapitalizacja rynkowa jest prawdopodobnie kluczowym czynnikiem, który ma bezpośredni wpływ na wzrost tokena lub projektu.

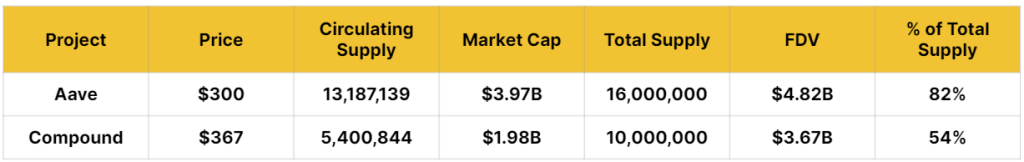

Na przykład: W przypadku Aave i Compound, korzystając z analizy fundamentalnej, możemy założyć, że oba projekty mają równy potencjał w sektorze pożyczek. W rezultacie kapitalizacja rynkowa Compound może prawdopodobnie osiągnąć kapitalizację Aave.

Pod względem ceny jeden token COMP jest wart więcej niż jeden token AAVE. COMP ma jednak wyższy potencjał wzrostu, ponieważ kapitalizacja rynkowa związku jest niższa niż Aave. Jeśli kapitalizacja rynkowa obu zostanie wyrównana, cena tokena COMP osiągnie 735 USD.

Nieporozumienie dotyczące kapitalizacji rynkowej i ceny.

Zarządzanie tokenami

W tej chwili istnieje ponad 10 000 monet i tokenów. Niemniej jednak nie każdy token jest zgodny z modelem zdecentralizowanym jako Bitcoin i będzie wiele tokenów/monet zarządzanych przez model scentralizowany. Tokeny przefiltruję na 3 podstawowe typy:

Token Zarządzanie niektórymi tokenami/monetami.

Zdecentralizowane: Zdecentralizowane tokeny są całkowicie zarządzane przez społeczność i nie są powiązane z żadną organizacją. Na przykład: Bitcoin, Ethereum,...

Scentralizowane: Scentralizowane tokeny są zarządzane przez wiodącą organizację, która ma pełną kontrolę nad metrykami tokenów i ich podstawowym projektem. Zwykle dzieje się tak w przypadku projektów stablecoin z pełnym wsparciem, takich jak Tether, TrueUSDm,... lub scentralizowanych giełd, takich jak Huobi, FTX,...

Od scentralizowanego do zdecentralizowanego: Wciąż istnieją monety/tokeny, które pierwotnie były scentralizowane, ale ich władza zarządcza została później przekazana społeczności.

Na przykład: Początkowo Binance Coin był całkowicie zarządzany przez Binance. Jednak jakiś czas po uruchomieniu Binance Smart Chain i programu „Validator Spotlight”, Binance stopniowo zdecentralizowało sieć BSC i token BNB, co dało użytkownikom prawa do zarządzania.

Przydział tokenów

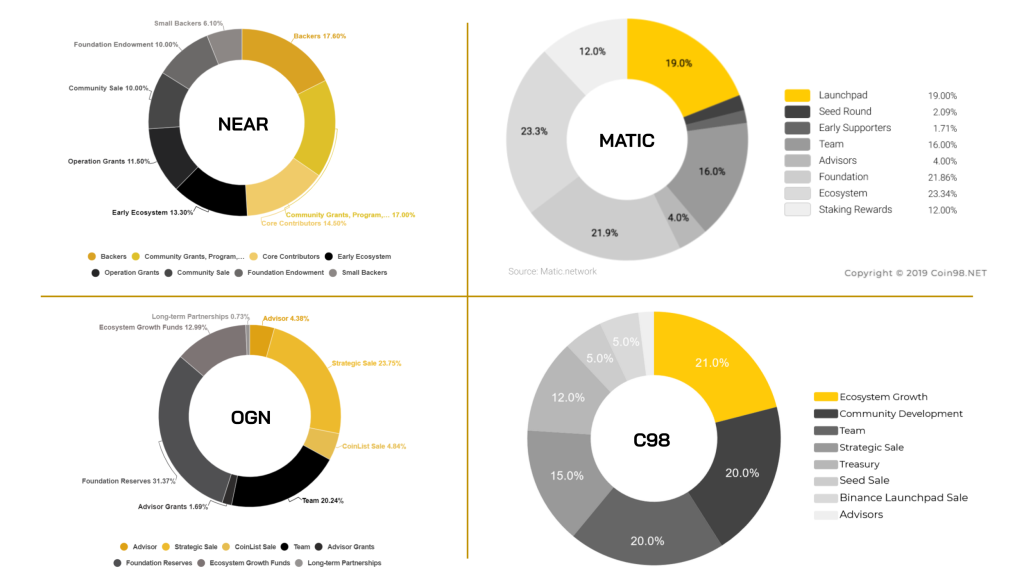

Przed zainwestowaniem w jakikolwiek token konieczne jest przejrzenie jego alokacji tokenów – ważnego wskaźnika, który pokazuje, w jaki sposób tokeny są dystrybuowane wśród interesariuszy, czy ta dystrybucja jest rozsądna i jak może wpłynąć na projekt.

Przydział żetonów niektórych żetonów/monet.

1. Drużyna

Jest to przydział zarezerwowany dla zespołu deweloperów projektu, który obejmuje konstruktywnych współpracowników, takich jak założyciele, deweloperzy, marketerzy, doradcy... Idealna część to około 20% całkowitej podaży.

2. Rezerwa Fundacji

Rezerwa ta zostanie wykorzystana do rozwoju projektu lub jego produktów w przyszłości. Nie ma określonego standardu dla tej części, która zwykle stanowi 20-40% całkowitej podaży.

3. Wydobycie płynności

Alokacja dla wydobywania płynności pojawiła się ostatnio bardzo często, zwłaszcza od czasu ogromnego trendu DeFi od września 2020 r. Tokeny przydzielone dla tej sekcji są wybijane jako zachęta dla dostawców płynności w wielu protokołach DeFi.

4. Sprzedaż nasion/Sprzedaż prywatna/Sprzedaż publiczna

Tokeny zaoszczędzone dla tej części są wykorzystywane w imprezach fundraisingowych, które zwykle obejmują sprzedaż nasion, sprzedaż prywatną i sprzedaż publiczną.

5. Zrzut/retroaktywny

Aby przyciągnąć wczesnych użytkowników, projekty często wysyłają użytkownikom niewielką liczbę tokenów (zwykle 1-2% całkowitej podaży).

Przed 2019 r. warunkiem uczestnictwa w Airdropie były tylko proste czynności, takie jak Like, Follow, Retweet posty projektu na Twitterze.

Niemniej jednak od 2020 r. udział w Airdropie wymagał znacznie trudniejszych celów, zmuszając użytkowników do „skórowania w grze”, bezpośredniego używania i interakcji z produktami, aby otrzymać nagrody Airdrop lub Retroactive. Niektóre dobrze znane przypadki mogą być wymienione jako Uniswap (UNI) , 1-calowa sieć (1INCH) , ...

6. Inna alokacja

Ta alokacja może być elastycznie dostosowywana w zależności od każdego projektu i tego, czy jest wykorzystywana na marketing, partnerstwo strategiczne, czy jakiekolwiek inne wydatki. Oczywiście ta część stanowi tylko niewielki procent całkowitej podaży.

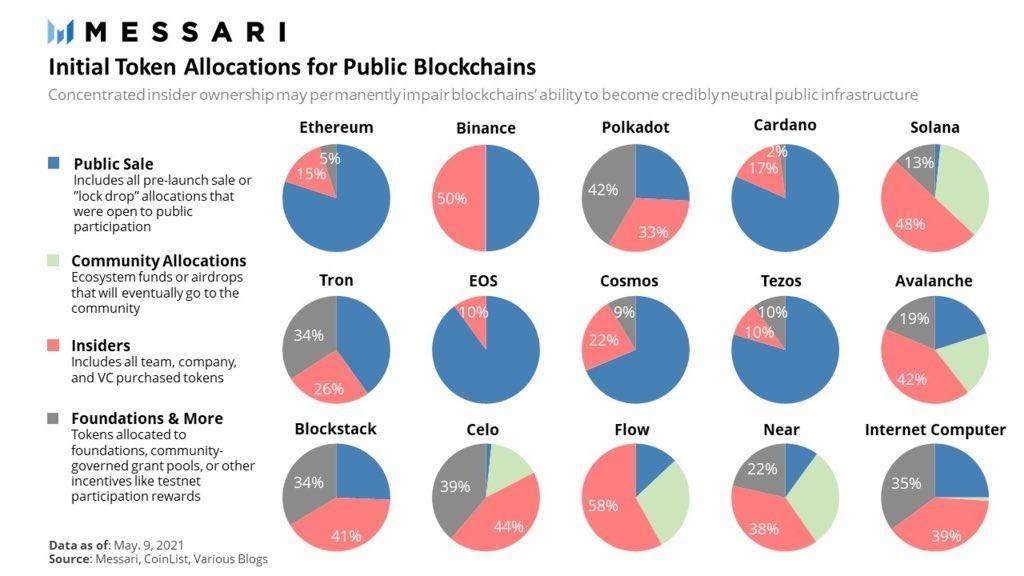

Możemy zauważyć różnicę między 2 różnymi okresami:

Natomiast:

Powodem tego jest to, że token projektu miał mniej przypadków użycia, a zespół programistów potrzebował funduszu na początek. Ale teraz rynek kryptograficzny był świadkiem pojawienia się wielu kapitałów wysokiego ryzyka, a tokeny były dostępne na różnych platformach blockchain, co wyjaśnia, dlaczego Insiders i Fundacja posiadają teraz większość tokenów.

Różnica w alokacji tokenów niektórych tokenów/monet przed i po 2018 r. Źródło: Messari.

Wydanie tokena

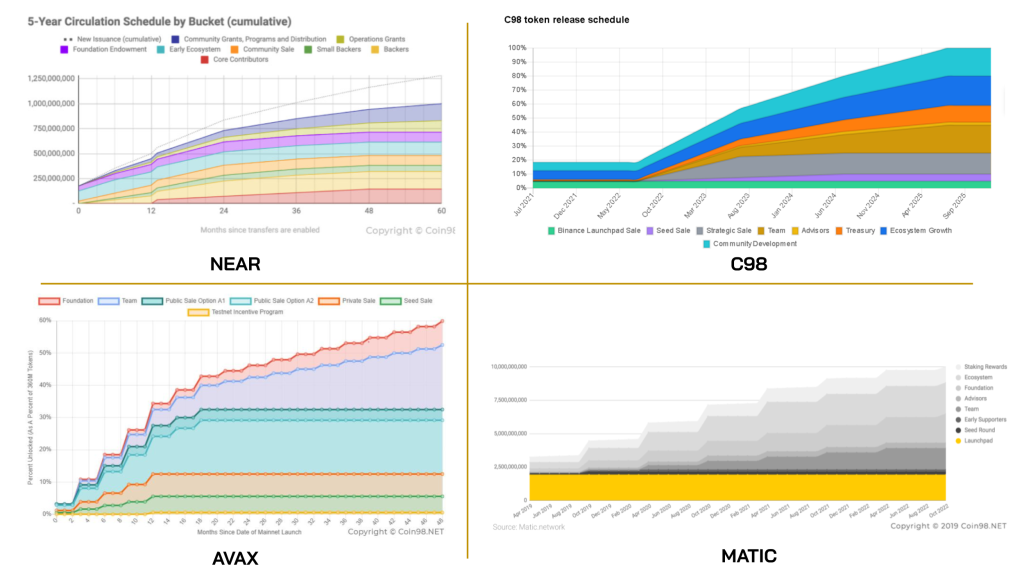

Token Release to plan dystrybucji tokenów do obiegu. Podobnie jak w przypadku alokacji tokenów, wydanie tokena ma ogromny wpływ na cenę tokena, a także motywację społeczności do posiadania tokenów. Obecnie istnieją 2 rodzaje wydania tokena:

1. Wydawaj tokeny zgodnie z harmonogramem

Chociaż harmonogram wydawania tokenów różni się w zależności od różnych protokołów, można go podzielić na 3 typy:

Harmonogram wydania tokenów niektórych tokenów/monet.

Poniżej 1 roku: Projekty wydające 100% tokenów w ciągu 1 roku lub mniej pokazują, że ich programiści i zespół nie są oddani i nie są chętni do tworzenia jakiejkolwiek długoterminowej wartości dla projektu.

Od 3 do 5 lat: jest to idealny czas na pełne uwolnienie tokenów, ponieważ rynek kryptowalut zmienia się w szybkim tempie. Licząc od 2017 roku – od czasu, kiedy zaczął być „Mainstream”, rynek kryptowalut ma teraz zaledwie 5 lat.

Rynek z każdym rokiem eliminował szereg nieefektywnych projektów, jednocześnie utrzymując te produktywne. Dlatego 3-5 lat to tak doskonała liczba, ponieważ stymuluje nie tylko motywację zespołu do rozwoju, ale także motywację społeczności do ciągłego wspierania projektu.

Ponad 10 lat: z wyjątkiem Bitcoin, każdy projekt, który generuje 10-letni lub dłuższy harmonogram wydania tokenów, będzie miał trudności z motywowaniem programistów lub posiadaczy, ponieważ muszą oni przechodzić inflację tokena przez ponad 10 lat. Nie ma pewności, czy zespół będzie w stanie produktywnie rozwijać projekt przez tak długi czas.

Podsumowując, wydanie tokena musi być zaprojektowane w sposób, który spełnia 2 podstawowe elementy:

Jeśli tokeny zostaną wydane szybciej niż tempo pracy produktu, ich cena spadnie z powodu inflacji, a posiadacze tokenów stracą zainteresowanie.

2. Wydawaj tokeny na żądanie

Aby poradzić sobie z możliwą inflacją, niektóre projekty decydują się na wydanie tokenów w elastycznym standardzie zamiast w określonym przedziale czasowym. Pomoże to projektom dokonać niezbędnych dostosowań w zależności od sytuacji.

Na przykład: MakerDAO nie ma określonego harmonogramu wydawania tokenów. W zależności od praktycznego zapotrzebowania na platformie liczba tokenów MKR zostanie odpowiednio zmodyfikowana, tak aby tokeny MKR były wydawane tylko wtedy, gdy występują działania pożyczkowe.

Wyprzedaż tokenów

Sprzedaż Tokenów można uznać za podobną do akcji pozyskiwania funduszy na tradycyjnych rynkach, podczas gdy firmy pozyskują fundusze poprzez sprzedaż swoich akcji. Na rynku kryptowalut akcje zostaną zastąpione tokenami.

Podczas gdy tradycyjne firmy zwykle organizują 5 rund zbierania funduszy, projekty kryptograficzne mają tylko 3. Wycena firmy może się różnić w zależności od różnych sektorów, obszarów i skali. Jednak powszechnie uważa się, że w serii C obiecujące firmy mogą być wyceniane na ponad 100 milionów dolarów.

Średnia wycena biznesu na rynku kryptowalut jest niższa, ponieważ rynek ten jest dość nowy, a jego kapitalizacja rynkowa jest nadal znacznie mniejsza niż na rynkach akcji w krajach rozwiniętych.

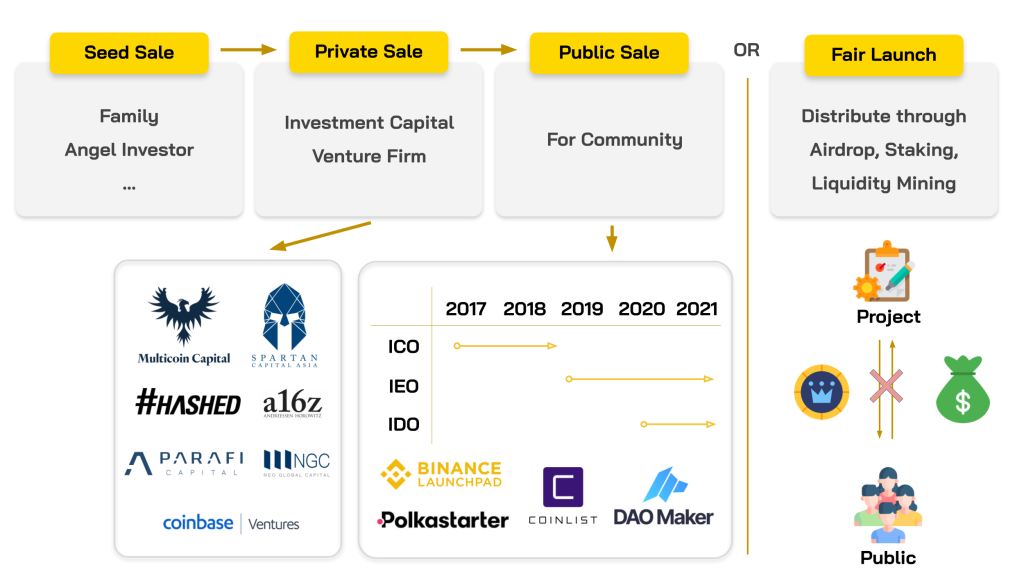

Proces sprzedaży tokenów/monet ze sprzedaży nasion do sprzedaży publicznej.

1. Sprzedaż nasion

Sprzedaż nasion jest pierwszą sprzedażą tokenów projektu. W tej rundzie produkt większości projektów jest wciąż w fazie rozwoju. Sprzedaż nasion może być traktowana jako wstępna zbiórka pieniędzy na rozpoczęcie niektórych projektów.

Większość kapitałów wysokiego ryzyka uczestniczących w sprzedaży nasion akceptuje inwestycje o wysokim ryzyku. W zamian mogą potencjalnie otrzymać wysokie nagrody, jeśli projekt się powiedzie.

2. Sprzedaż prywatna

Jeśli uczestnikami sprzedaży nasion są w większości kapitały ryzykowne, to prywatna sprzedaż jest świadkiem pojawienia się większych i bardziej znanych. Większość projektów w tej rundzie wprowadziła swoje produkty i udowodniła swój potencjał po sprzedaży nasion.

3. Sprzedaż publiczna

Sprzedaż publiczna to zbiórka funduszy dla społeczności. Projekty mogą uruchamiać tokeny w formie ICO jak w 2017 roku, lub za pośrednictwem strony trzeciej w postaci IEO lub IDO.

4. Uczciwa dystrybucja tokenów

Jednak niektóre projekty nie organizują żadnych rund sprzedaży Tokenów, a raczej dystrybuują swoje tokeny za pośrednictwem Testnet, Airdrop, Staking, Liquidity Provision,… W ten sposób projekt staje się bardziej „sprawiedliwy” w oczach społeczności, przez co staje się bardziej dostępny dla użytkowników publicznych.

Niektóre znane projekty Fair-launch to Uniswap (UNI), Sushiswap (SUSHI), Yearn Finance (YFI)... W żaden sposób nie zbierali funduszy; zamiast tego rozdawali swoje tokeny rzeczywistym użytkownikom i zwolennikom.

Kilka zalet i wad tego modelu:

5. Wpływ sprzedaży tokenów na Tokenomicę

Nie ma wspólnych standardów dotyczących różnicy cen między każdą rundą sprzedaży tokenów. Cena symboliczna w sprzedaży publicznej może być dwa razy wyższa niż w sprzedaży prywatnej, podczas gdy cena symboliczna w sprzedaży prywatnej może być dwa razy wyższa niż w sprzedaży nasion. To całkowicie zależy od projektu.

Niemniej jednak obowiązkowe jest utrzymywanie ich w racjonalnych proporcjach. Jeśli różnica w cenie między każdą rundą sprzedaży jest zbyt duża, wcześni inwestorzy będą mieli tendencję do wcześniejszej sprzedaży swoich tokenów. Wręcz przeciwnie, później inwestorzy stracą zainteresowanie dołączeniem do innych rund sprzedaży tokenów.

Ponadto projekty wdrożą funkcję „Uwolnienie tokena”, aby traktować inwestorów bardziej równo: Tokeny kupione po niższej cenie będą musiały zostać zablokowane na dłuższy okres; z kolei tokeny kupione po wyższej cenie zostaną odblokowane wcześniej.

Przypadek użycia tokena

Przypadek użycia tokena to zastosowania i cele tego tokena. Jest to najważniejszy czynnik Tokenomiki, który wskazuje, w jaki sposób można wykorzystać token i jak bardzo jego cena powinna być oparta na korzyściach, jakie przynosi on posiadaczom tokenów.

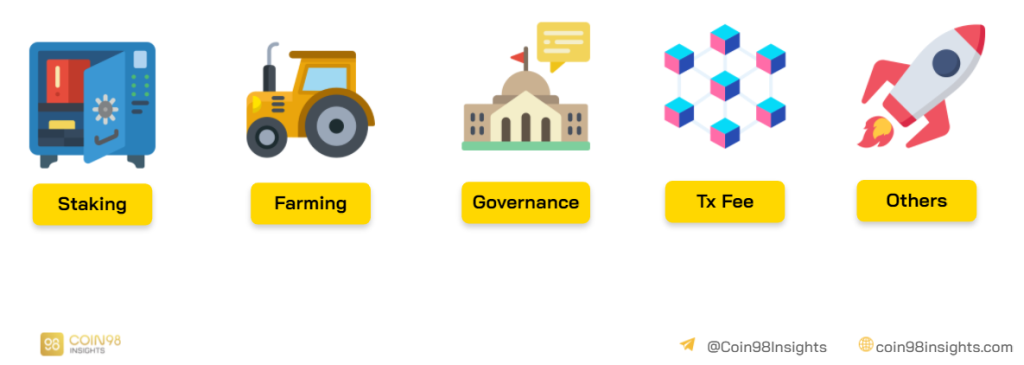

Niektóre przypadki użycia tokena.

Tokeny są powszechnie używane do:

1. Stakowanie

Większość projektów obsługuje Staking za pomocą swojego natywnego tokena, co zachęca większą liczbę posiadaczy tokenów, ponieważ mogą oni zarobić dodatkowe tokeny za pomocą Stakingu.

Staking wymaga od użytkowników zablokowania swoich tokenów wewnątrz protokołu, zmniejszając liczbę tokenów będących w obiegu na rynku, co pozytywnie wpływa na cenę tego tokena. Dzięki sieciom wykorzystującym mechanizm Proof-of-Stake, sieć staje się bezpieczniejsza i bardziej zdecentralizowana wraz ze wzrostem liczby postawionych tokenów.

Na przykład: Cardano (ADA) wzrosło z 0,2 USD do 2 USD (+1 000%) w 2021 r. Teoretycznie oznacza to, że pieniądze włożone w Cardano muszą być 10 razy większe.

Tak jednak nie jest. Powodem tego wzrostu jest to, że postawiono 75% podaży w obiegu, co zmniejsza krążące ADA i presję sprzedaży na rynku, stymulując w ten sposób wzrost ADA.

2. Wydobycie płynności (rolnictwo)

Użytkownicy mogą zapewnić płynność w protokołach DeFi, aby w nagrodę otrzymać natywny token projektu.

Na przykład: Zapewnij płynność dla Uniswap, aby otrzymać UNI,...

3. Opłata transakcyjna

Aby wykonać transakcję, użytkownicy muszą zapłacić niewielką kwotę opłaty transakcyjnej Walidatorom, którzy potwierdzają transakcję. Każdy blockchain używa osobnego tokena natywnego jako płatności za opłatę transakcyjną (zwykle projekty platformy blockchain). Na przykład:

4. Zarządzanie

Jak wspomniano powyżej, platforma może być scentralizowana lub zdecentralizowana, w zależności od decyzji projektu. Biorąc to pod uwagę, większość protokołów DeFi jest teraz zgodna z modelem zdecentralizowanego zarządzania.

W rezultacie posiadacze tokenów mają prawo do zgłaszania pomysłów i głosowania na platformie. Sugestie mogą dotyczyć opłaty transakcyjnej, harmonogramu wydania tokenów lub poważniejszych problemów, takich jak rozszerzenie projektu na inny blockchain.

Obecnie czołowe platformy DeFi, takie jak Uniswap, Sushiswap, Compound,… zastosowały model zdecentralizowanego zarządzania. Jednak większa część społeczności może głosować tylko zamiast proponować zmiany, ponieważ liczba tokenów wymaganych do uzyskania tego pozwolenia jest zbyt wysoka.

5. Inne korzyści (Launchpad,...)

Niektóre projekty niedawno uzupełniły funkcję Launchpad w swoich produktach, która wymaga od użytkowników postawienia swoich tokenów, aby wziąć udział w wydarzeniach sprzedaży tokenów na platformie lub w loteriach, aby otrzymać NFT,...

Na przykład: Polkastarter wymaga, aby użytkownicy stawiali POL, DAO Maker wymaga, aby użytkownicy stawiali DAO,...

Tokenomiczne studia przypadków

Zastrzeżenie: są to tylko osobiste punkty widzenia i w żadnych okolicznościach nie powinny być traktowane jako porady finansowe.

Uwaga: Tokenomika jest miarą niezbędną do oceny projektu, ale jest to tylko jeden z wielu innych aspektów. Nie jest to jedyny czynnik, który ma bezpośredni wpływ na cenę tokena.

Wspomnę o kilku wydajnych i nieefektywnych studiach przypadków Tokenomics, abyś mógł łatwo zrozumieć.

Wydajna Tokenomika

1. Moneta Binance (BNB)

Dostawa żetonów

⇒ Deflacyjny, stwórz motywację dla wzrostu ceny tokena i dla posiadaczy BNB, aby uwierzyli w projekt.

Przypadek użycia tokena

Niemniej jednak podaż tokenów nie jest głównym powodem ogromnego wzrostu BNB w ostatnim czasie, ale raczej sposób, w jaki tokeny BNB zostały zaprojektowane do wykorzystania zarówno na Binance Exchange, jak i sieci Binance Smart Chain.

Binance rozwija również Binance Pay, co może sprawić, że BNB stanie się jedną z najpopularniejszych walut płatności, jeśli Binance Pay odniesie sukces w przyszłości.

Wynik: cena BNB spadła na 20 USD, aż drastycznie wzrosła do ATH w wysokości 650 USD (+3,250%) i obecnie utrzymuje się na poziomie około 300 USD (+1500%).

Wzrost ceny BNB ze względu na jego konstrukcję.

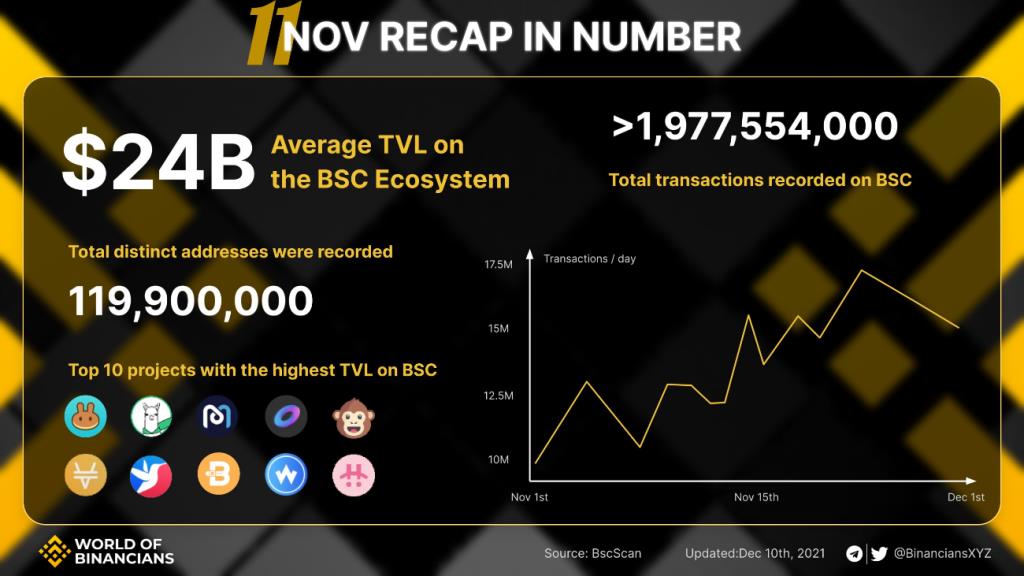

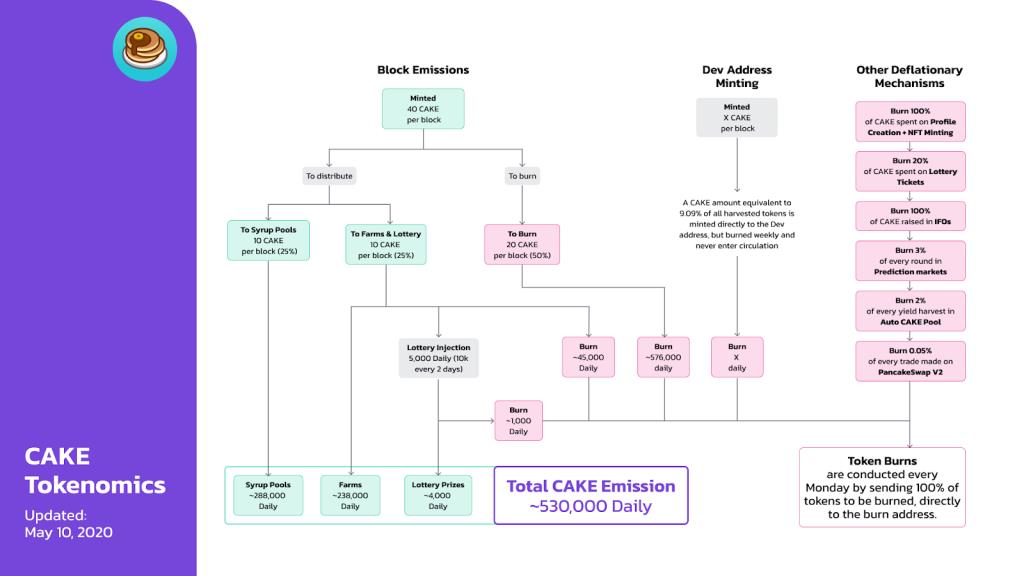

2. Zamiana naleśników (CIASTO)

CAKE to natywny token Pancakeswap - AMM DEX na Binance Smart Chain.

Dostawa żetonów

Przypadek użycia tokena

CAKE został zaprojektowany do zastosowania w każdej funkcji Pancakeswap, w tym w puli syropu (staking), IFO (staking), loterii i prognozie (płatność).

=> Although the Total Supply of CAKE is undefined, Pancakeswap does a great job in managing the Circulating Supply of CAKE, and maintaining a balance between the Token Release and the Token Burn. Pancakeswap is not only clever at increasing the applications and Buy Demand for CAKE, but also proficient at successfully sustaining the incentives for CAKE holders.

The result: The price of CAKE rose from $0.4 to an ATH of $40 (+10,000%), and now remains at $14 (+3,500%).

How CAKE is applied in every feature of Pancakeswap.

Inefficient Tokenomics

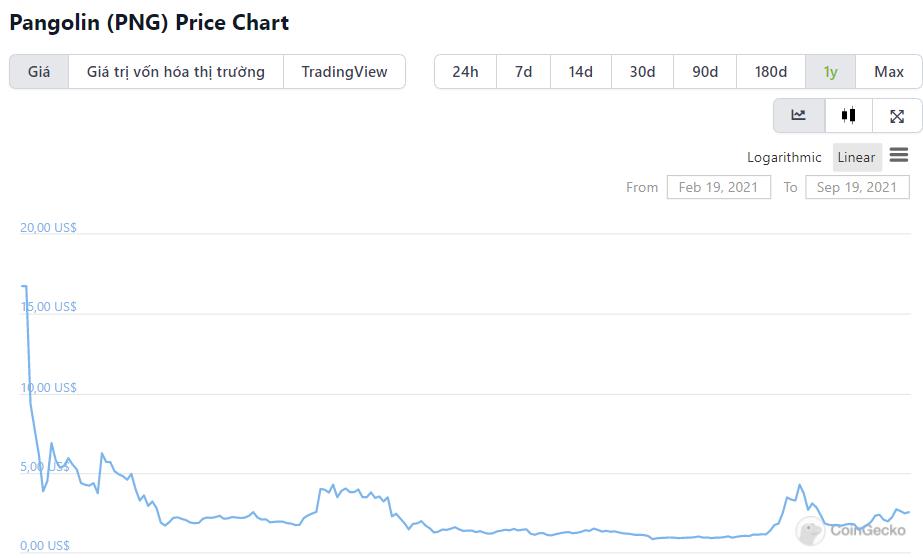

Pangolin (PNG)

PNG is the native token of Pangolin - an AMM DEX on Avalanche. Although PNG is, to some extent, similar to CAKE in its features, I personally believe that Pangolin had some serious problems in designing its tokens which are not working productively.

Unreasonable Token Supply

Initially, the Total Supply of PNG was 538,000,000 PNG. After every 4 years, the number of PNG tokens being distributed into the market will be halved. This is an identical approach as Bitcoin, which will take Pangolin 36 years to fully unlock its tokens.

However, BTC has been acknowledged as a SOV (Store Of Value) asset and has been trusted by a massive crypto community, whereas PNG is a newly developed token. There is no guarantee that the Pangolin team can develop the protocol for the whole 36 years, let alone the crypto market has existed for only 10 years.

There is no balance between the Revenue and the Token Release Value

There are currently 175,000 PNG being unlocked every day, which is worth about $197,500. On the other hand, the revenue of Pangolin couldn’t even reach $30,000/day. This turns PNG into an inflationary token, which results in the token holders losing interest in the project and selling their tokens.

Therefore, before investing in any token, we have to look at the project from multiple aspects. The project can easily “create” an ideal scenario with its written documentation, but whether that scenario can be put into practice requires real-time data and proofs. Can the project receive as much revenue as expected?

⇒ The Token Release schedule is inappropriate, the PNG tokens cannot be applied efficiently on Pangolin. The “ideal scenario” of the Tokenomics does not match with the real-time data.

The result: After reaching a peak of $15, the price of PNG has declined considerably to $1.2 (divided 12 times). Even when the crypto market saw a strong upward trend in April to May 2021, the PNG price did not have any remarkable rise.

In September 2021, various Avalanche tokens such as AVAX, SNOB, XAVA,... have significantly grown in their price, but PNG was still moving extremely slowly. Although Pangolin is backed by the Avax Labs, Pangolin has now been surpassed by Trader Joe.

An inefficient Tokenomics led to the decline of PNG price.

Viewpoints on the Case Studies

As mentioned above, the Tokenomics design is not attached to anything. Depending on the product model and the sector that the project aims towards, the team can adjust the Tokenomics accordingly and appropriately.

Evaluating a token is not only about analyzing its applications, but also about investigating its target market.

How massive is that market segment? How many users are there? Is the Tokenomics design balanced between its applications to the project and its benefits for token holders?

For instance: From the beginning, Pancakeswap (CAKE) determined their target market to be Binance Smart Chain - the second largest DeFi ecosystem in terms of TVL (Total Value Locked) and has had a huge number of users.

Understanding the situation, the Pancakeswap team designed the Tokenomics so that a huge Token Allocation was reserved for Liquidity Mining Reward to attract users and investors. Afterwards, in order to raise the Buy Demand for CAKE, the Pancakeswap team applied CAKE in every possible feature that Pancakeswap provides.

Conclusion

We have gone through an article about Tokenomics. Here is the recap of some notable points:

I hope it has helped you in gaining more valuable insights into this sector, including its components and meanings.

If you want to know further about this topic, please feel free to leave a comment below and join Coin98 Community for further discussions!

Co to jest OKB? OKB to moneta wymiany OKX i łańcucha bloków OKX Chain. Dowiedzmy się o giełdach OKX i OKB z TraderH4 w tym artykule.

Artykuł zawiera szczegółowe informacje na temat tokenomiki ALPHA i prowadzi posiadaczy ALPHA do optymalizacji zysków z tej zmiany.

Artykuł przedstawia perspektywę tokenomiki Fee Accrual w Alpha, co jest w niej szczególnego i jak wpływa na stawki?

Przetłumaczony artykuł z bloga Coinlist pomoże Ci zapoznać się z modelami dystrybucji tokenów.

Artykuł zawiera informacje i wyjaśnia zalety wysokiego wskaźnika wykorzystania Alpha Homora dla ALPHA Stakers.

Poniższy artykuł został przetłumaczony z Medium Futureswap, aby zapewnić Ci, jak rozpowszechniać FST wraz z innymi informacjami z projektu.

Co to jest Ichimoku? Dowiedz się o strukturze i znaczeniu chmury Ichimoku oraz o tym, jak używać jej do efektywnego handlu kryptowalutami!

Czym jest optymizm? Co to jest token OP? Co odróżnia Optimism od innych projektów warstwy 2? Dowiedz się więcej o OP Tokenomics tutaj!

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest Portfel Polkadot? Gdzie stworzyć portfel Polkadot? W dzisiejszym artykule Coin98 pokaże Ci szczegóły tworzenia portfela Polkadot oraz jego funkcje.

Co to jest CoinGecko? Artykuł pomaga znaleźć najlepsze i przydatne wskazówki dotyczące korzystania z CoinGecko na rynku Crypto.

Dowiedz się, jak korzystać z portfela Solana w 2023 roku. Przewodnik krok po kroku na temat tworzenia portfela Solana i jego funkcji.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Czym jest Kadena? Co to jest token KDA? Co odróżnia Kadenę od innych Blockchain? Dowiedz się więcej o Tokenomice KDA tutaj!

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest BSCPad? Jakie są cechy otwierania i sprzedaży projektów IDO na BSCPad? Jak wziąć udział w kupnie IDO na BSCPad? Dowiedz się wszystkiego tutaj.