Poza stablecoinami wspieranymi przez fiat i kryptowalutami istnieje jeszcze jeden stablecoin, czyli Algorithmic Stablecoin.

Tło

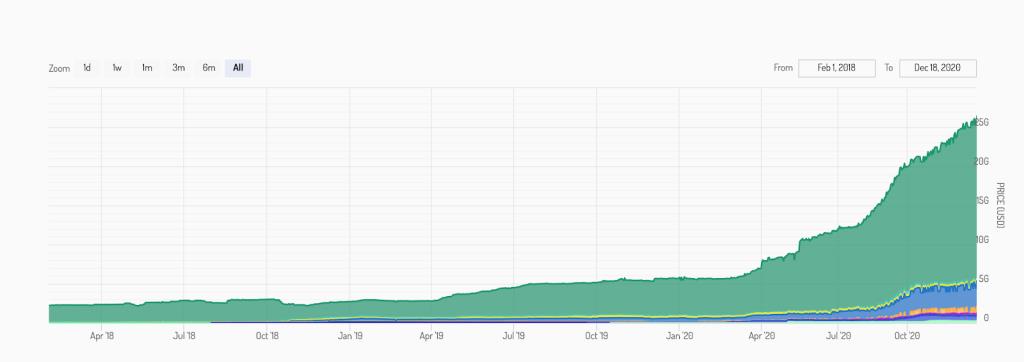

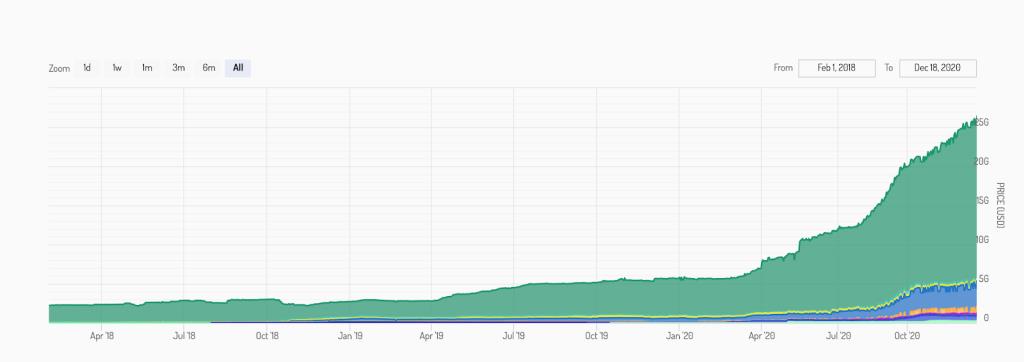

Stablecoins są niezwykle ważnym elementem kryptowalut w ogóle, a DeFi w szczególności. W 2020 roku rynek stablecoin poczynił ogromne postępy, zapotrzebowanie na stablecoiny rośnie. Widać to na poniższym wykresie całkowitej podaży stablecoinów.

stablecoiny, które odnotowały największy wzrost, to stablecoiny wspierane przez fiat i kryptowaluty. Ponadto Stablecoin ma innego stablecoina, którym jest Algorithmic Stablecoin (algorytmiczny stablecoin).

Co to jest algorytm Stablecoin?

Algorytmiczny Stablecoin to stablecoin o stabilności opartej na mechanizmie elastycznego podaży przy użyciu algorytmu o nazwie Rebase.

W przypadku algorytmów stablecoin należy zwrócić uwagę na zasadę rebase (zasady):

- Czas zmiany bazy: Zazwyczaj każdy projekt będzie miał inny czas, z różnymi nazwami.

- Cena wyzwalacza zmiany bazy: zwykle projekt musi mieć zakres cen, aby zwiększyć lub zmniejszyć warunek zmiany bazy wyzwalacza. Na przykład AMPL ma cenę +-5%.

- Z jakiego źródła wyroczni wzięła się ta cena? Zazwyczaj projekt wykorzystuje TWAP Uniswap.

- Maksymalny wzrost/spadek podaży.

Algorytmiczna klasyfikacja Stablecoin

Tymczasowo podzieliłem Algorithmic Stablecoin na 3 typy: model z jednym tokenem, model z wieloma tokenami i model hybrydowy.

Model z jednym tokenem

Algorytmiczne stablecoiny w modelu 1-tokenowym będą działać z prostym mechanizmem Rebase.

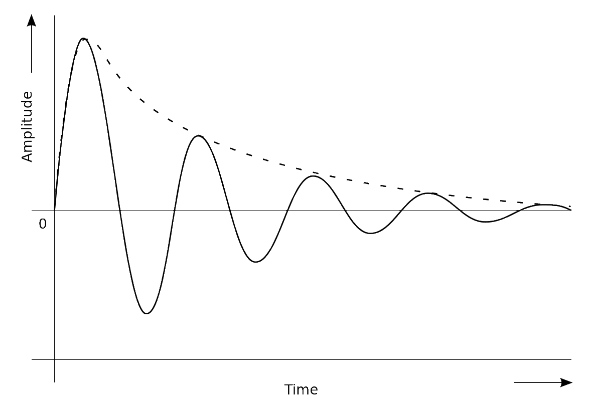

Cena tokena zostanie ustalona na 1 USD, za każdym razem, gdy nastąpi zmiana bazy, 3 przypadki:

- (1) Cena tokena wzrośnie o więcej niż 1 USD, całkowita podaż wzrośnie.

- (2) Cena tokena spada o więcej niż 1 USD, całkowita podaż zmniejszy się.

- (3) Niezmieniona cena tokena pozostaje około 1 USD, całkowita podaż pozostaje taka sama.

Kiedy całkowita podaż ulegnie zmianie, wpłynie to bezpośrednio na posiadaczy tokenów reprezentowanych przez liczbę tokenów, które mogą się zwiększyć lub zmniejszyć zgodnie z wynikiem Rebase.

Wybitnym projektem i liderem trendu Algorithmic Stablecoin jest Ampleforth (AMPL), a następnie Yam Finance (YAM).

Model z wieloma tokenami

Mechanizm działania modelu z wieloma tokenami jest nadal taki sam jak w przypadku modelu z pojedynczym tokenem, cena tokena jest nadal ustalona na poziomie 1 USD. Gdy Rebase nadal ma 3 przypadki:

- (1) Cena tokena powyżej 1 USD, generuj więcej tokenów.

- (2) Cena tokena poniżej 1 USD, tworząc dług w formie obligacji.

- (3) Cena tokena pozostaje stabilna na poziomie 1 USD, nie generuje się więcej tokenów.

Projekty zgodne z tym modelem muszą mieć maksymalnie 3 tokeny, w tym:

- Monety stabilne.

- Żetony akcji dla Akcjonariuszy.

- Żetony obligacji reprezentują dług protokołu.

W przeciwieństwie do modelu z jednym tokenem, model z wieloma tokenami nie dystrybuuje wygenerowanego tokena równo do wszystkich posiadaczy, zamiast tego będzie dystrybuował go do uczestników protokołu, takich jak Akcjonariusz, Dostawca Płynności, Posiadacze tokenów obligacji z różnymi stawkami w zależności od specyficzny protokół.

Projekty tego typu można wymienić jako Basis Cash (BAC, BAS, BAB), DollarProtocol (USDX, SHARE, xBOND).

Model hybrydowy

Działający mechanizm Modelu Hybrydowego istnieje tylko 1 stablecoin, ale gdy rebaza jest dodatnia, całkowita podaż wzrośnie i zostanie rozprowadzona wśród uczestników protokołu. Gdy rebaza jest ujemna, dług jest emitowany jako kupon z wysokim dyskontem, aby zachęcić posiadaczy stablecoinów do kupowania długu.

Typowym tego przykładem jest Emptyset Dollar (ESD) i jego widelec, Dynamic Set Dollar (DSD).

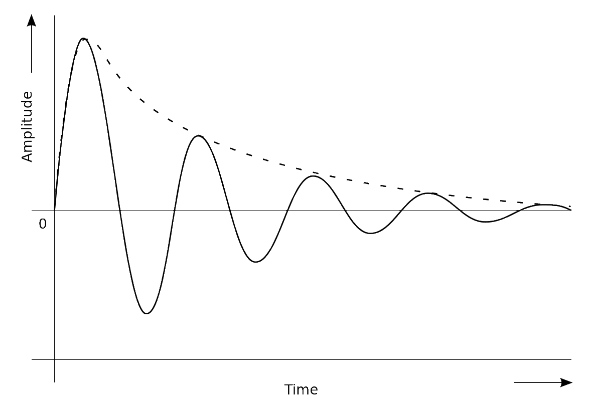

Paradoks algorytmicznych Stablecoins

stablecoin, który chce przetrwać przez długi czas, musi mieć pewną stabilność, aby mógł przyciągnąć normalne użycie. Aby mieć pewną stabilność, stablecoiny algorytmiczne muszą osiągnąć wystarczająco dużą kapitalizację (1 - 10 miliardów USD), aby mieć wystarczającą płynność, aby uniknąć wahań cen.

Aby trafić w tak duży znak, pętla rebase musi być dodatnia. To prowadzi do pytania, jak stworzyć popyt na stablecoiny wystarczająco duży, aby utrzymać cenę powyżej 1 USD.

Aby rozwiązać ten problem, konieczne jest zmotywowanie uczestników protokołu.

Pojedynczy token: Utwórz program nagród dla uczestników, którzy zapewniają płynność poprzez wydobywanie płynności.

Wiele tokenów:

- Dostawca płynności cieszy się % stabilnych monet wygenerowanych po pozytywnym rebazie .

- Spekulant: Kup dług w formie obligacji (obligacji) z dużym dyskontem.

- Akcjonariusze: Posiadacze tokenów akcji otrzymują więcej stablecoinów po pozytywnej rebazie.

Hybrydowy:

- Dostawca płynności jest uprawniony do % stablecoinów wygenerowanych po pozytywnym rebazie .

- Spekulanci kupują dług jako kupony po bardzo obniżonej cenie.

- Stakerzy cieszą się % stabilnych monet wygenerowanych po pozytywnym przebazowaniu.

Ale mają one na celu jedynie przyspieszenie rozwoju sieci poprzez spekulacje, które są nie do utrzymania, ponieważ gdy skończą się zachęty lub uczestnicy stracą zainteresowanie, projekt popada w stan zwany „spiralą śmierci”, który prowadzi do niepowodzenia.

Myśli końcowe

Chociaż idea Algorithmic Stablecoin pojawiła się w 1974 i 2014 roku, to dopiero w 2020 roku wiele eksperymentalnych i akcji projektów zaczęło tworzyć produkty stablecoin.

Dlatego te stablecoiny są wciąż bardzo młode, ale doświadczenia z powyższych projektów dały nam przynajmniej przegląd, paradoksy, z których można znaleźć dobre rozwiązania, bliższe celowi stworzenia w pełni zdecentralizowanych stablecoinów.