Jak korzystać z Raydium Exchange (RAY): przewodnik krok po kroku

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

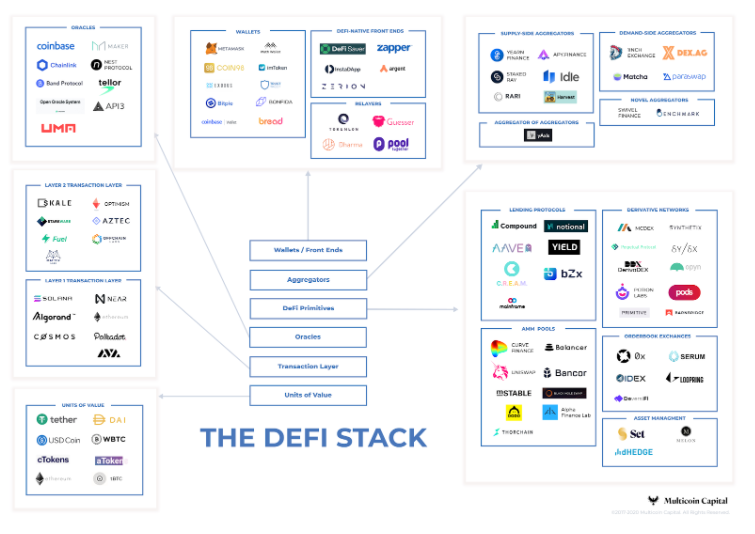

Artykuł przedstawia warstwy składające się na DeFi, pomagając w ocenie projektów inwestycyjnych.

Ostatecznym celem DeFi jest efektywność kapitałowa, co oznacza, że pieniądze muszą być w ciągłym ruchu, aby pomóc generować największy zwrot dla inwestorów.

Jeśli chcesz zostać zwycięzcą, musisz najpierw zrozumieć, jakie „części zysku” składają się na DeFi. Co jest najważniejsze, jeśli coś na nich wpłynie, spowoduje to zawalenie się innych elementów. Gdy już będziemy mieć w pamięci szkic DeFi, będzie nam łatwiej znajdować okazje i przewidywać ryzyko, stając się tym samym zwycięzcą na tym rynku.

Poprzez tłumaczenie z Multicoin Capital na temat DeFi Stack (patrz oryginalny artykuł tutaj ), dołączę do was, aby zdjąć maskę DeFi, aby zobaczyć, co jest w środku i dowiedzieć się, jak zarządzać i minimalizować wiele zagrożeń w DeFi.

Zacznijmy!

DeFi

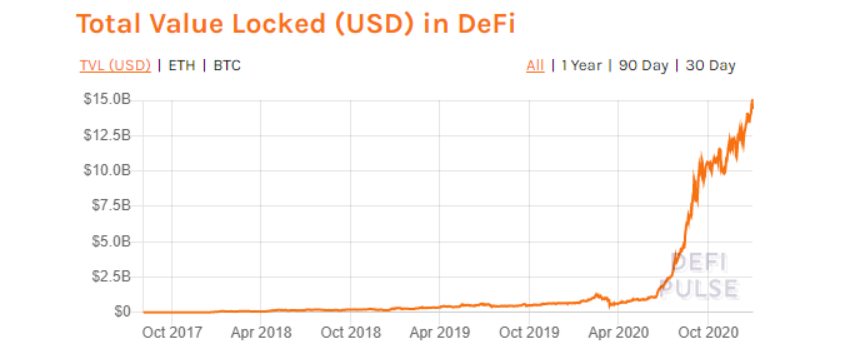

Od początku roku TVL DeFi w samym Ethereum osiągnął prawie 15 miliardów dolarów, czyli ponad 20-krotnie więcej niż w zeszłym roku.

Źródło: Puls DeFi

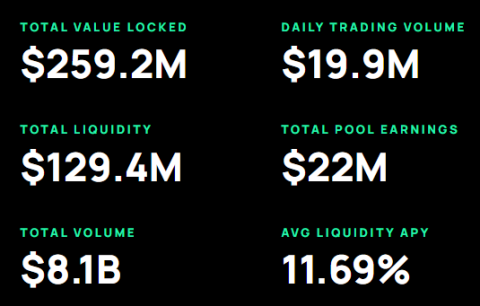

80% tego niesamowitego wzrostu pochodzi z platform pożyczkowych (Compound, Aave, Cream, MakerDAO, dForce) oraz platform handlowych (Uniswap, dYdX, Kyber, Curve, 0x) z bronią o nazwie wydobywanie płynności .

Eksploracja płynności to narzędzie do promowania efektu sieciowego protokołu. Użytkownicy mogą uzyskiwać atrakcyjne zyski po prostu zapewniając płynność AMM (Uniswap, Curve, SushiSwap), pożyczając aktywa na rynkach pieniężnych (Aave, Compound, Cream) lub przekazując tokeny optymalizatorom zysków, takim jak (Yearn Finance, Idle Finance, APY.Finance) .

Ale wielka rzecz nie kończy się na tym, dzięki „komposowalności”, nowemu problemowi zysku w przestrzeni DeFi. Możliwość łączenia oznacza, że komponenty w DeFi są jak klocki Lego i można je układać jeden na drugim.

Pomaga programistom nie musieć przebudowywać od zera, ale może wykorzystywać istniejące elementy i rozwijać je na ich podstawie. W rezultacie produkty mogą być szybciej wprowadzane na rynek, dzięki czemu stają się lepsze i więcej osób chce z nich korzystać.

Przykład optymalizacji efektywności kapitałowej: Używasz ETH jako zabezpieczenia i pożyczasz Dai, umieszczasz go w Tornado.cash, aby zwiększyć bezpieczeństwo i wymieniasz DAI na USDC na Curve, w końcu go użyj.Użyj USDC do obstawiania na Polymarket.

Możliwość łączenia daje ogromne korzyści, ale wiąże się z nimi ryzyko. Jeśli występuje problem z warstwą (warstwą) na dole, wpłynie to na wszystkie warstwy powyżej. Kiedy więc zrozumiesz, z jakich warstw składa się DeFi i wiesz, jak ocenić, czy każda warstwa działa dobrze, znajdziesz wiele możliwości maksymalizacji zysków i zminimalizowania ryzyka dla siebie.

Poniżej dzielę stos DeFi na 6 różnych warstw:

Dekoduj każdą warstwę, która składa się na DeFi

Poziom 1: Waluta

Poziom 1 w stosie DeFi to waluta. Po prostu dlatego, że konieczne jest użycie pieniędzy do tworzenia pieniędzy, które są tym, co wkładasz na początku, a także co otrzymujesz później.

Waluty tutaj to: DAI, ETH, tokeny wewnątrz rynków pieniężnych (cToken, aToken), stablecoiny (USDT, USDC, WBTC, renBTC, tBTC) oraz tokeny LP używane jako aktywa, zabezpieczenie protokołów DeFi.

Każdy rodzaj tokena wiąże się z innym ryzykiem. Na przykład głównym ryzykiem DAI jest załamanie się systemu Maker i utrata wartości DAI, Tether (USDT), ryzyko prawne dla konta bankowego Tethera, ... Chociaż każdy token ma inne ryzyko, ale wszystkie są pierwszą cegłą na dole piramidy, jeśli w inteligentnym kontrakcie pojawi się jakiś błąd lub awaria, cały system upadnie bez względu na to, jak dobry jest kod.

Źródło: Metryki monet

Poziom 2: Warstwa transakcyjna

Nie wystarczy zebrać pieniądze, wciąż musimy dokonać transakcji. Często przyjmuje się za pewnik poziom 2 w DeFi Stack.

Wraz z rozwojem DeFi ich systemy stawały się coraz bardziej złożone. Nie tylko wysyłanie transakcji i odbieranie tokenów, współczesne protokoły DeFi muszą również wykonywać wiele transakcji, aby rozwiązać różne problemy, takie jak: znajdowanie i przechowywanie salda zabezpieczenia, obliczanie stopy zabezpieczenia, przetwarzanie danych o cenie oracle, przeprowadzanie likwidacji, dystrybucja nagród za obstawianie, obliczanie dźwigni ,...

Wszystkie te operacje wymagają dużej ilości opłat za gaz, a zatem wymagają odpowiednich rozwiązań warstwy 1 lub warstwy 2, aby zaspokoić zapotrzebowanie na transakcje w DeFi. Opłaty za gaz w Ethereum czasami sięgają ponad 100 USD za transakcję, co wyraźnie ilustruje obecny problem Ethereum. Jeśli użytkownicy lub boty nie mogą handlować, wszystko, co nastąpi, nie zadziała, a DeFi upadnie.

Rozwiązania rozwiązywania problemów Ethereum mogą obejmować projekty warstwy 1, takie jak Solana (z możliwością wykonywania 50 000 transakcji na sekundę i prawie bez opłat transakcyjnych) lub inne projekty warstwy 2, takie jak Matic , Skale, Optimism jest zbudowany na Ethereum.

Poziom 3: Oracle dostarcza dane cenowe (Ceny Oracle)

Opracowane na szczycie warstwy transakcyjnej orkale cen są kolejnym fundamentem infrastruktury DeFi. Poufność i dokładne dane rynkowe są warunkiem wstępnym działania protokołów DeFi.

Scentralizowane wyrocznie pobierają dane tylko z jednej strony, potencjalnie wpływając na cały system (niedawna awaria wyroczni Compound spowodowała wzrost ceny DAI o 30%, likwidując dużą ilość wartości aktywów. ).

Aby dowiedzieć się więcej o Oracle, a także o potencjalnych projektach Oracle, możesz przeczytać następujący artykuł .

Jeśli czołowy projekt Oracle, taki jak Chailink, ulegnie awarii z nieprawidłowymi danymi cenowymi, pożyczki na Aave, aktywa syntetyczne na Synthetix mogą zostać zlikwidowane, a Dexy oparte na Oracle, takie jak DODO, również przyniosą duże straty dla użytkowników. Cały połączony system może zbankrutować w ciągu kilku sekund.

Poziomy 1,2 i 3 to podstawowa infrastruktura DeFi. Ponad nimi znajdują się bardziej złożone, wzajemnie połączone i wysoce interaktywne systemy finansowe (Instrument Finansowy).

Poziom 4: Obiekt DeFi (prymitywy DeFi)

Prymitywy DeFi obejmują:

Każda gałąź może być używana niezależnie lub wchodzić w interakcje z różnymi gałęziami na różnych warstwach DeFi Stack.

Na przykład:

Jeszcze kilka przykładów prymitywów wykorzystujących elementy układanki poziomu 1-3.

Poziom 5: Agregacja protokołów (agregatory protokołów)

Protokoły te są zbudowane na elementach podstawowych, aby agregować podaż i popyt na rynku.

Na przykład:

Agregatorzy zdobywają ostatnio szturmem nagłówki gazet, ponieważ maksymalizują zyski (lub oszczędzają koszty). Jednak ponieważ jest on rozwijany w jednej z najwyższych warstw, podczas korzystania z tych protokołów należy wziąć pod uwagę ryzyko. Jeśli którakolwiek z poniższych warstw ma problemy, istnieje duże prawdopodobieństwo, że zostaniesz uszkodzony lub nawet stracisz swoją własność.

Na przykład: protokoły łącznego zysku, takie jak Yearn, będą szukać miejsc o najlepszym zysku i umieszczać w nich Twoje aktywa, jeśli wystąpi problem, który doprowadzi do uszkodzenia Twoich aktywów. Jednak z drugiej strony agregatory Dex są stosunkowo bezpieczne, podobnie jak 1Inch działający jako broker, protokół nie przechowuje aktywów, a jedynie wymienia aktywa dla braci.

Poziom 6: Portfel i fronton

Portfele i front są twarzą i są zbudowane na szczycie DeFi

Na przykład:

Portfel i interfejs nie konkurują w aspektach technicznych ani finansowych, konkurują w zakresie projektowania, doświadczenia użytkownika itp.

Epilog

W powyższej sekcji przedstawiłem diagram składu DeFi, trafności, a także wyróżniających się projektów w każdej warstwie. Mam nadzieję, że z tego diagramu masz przegląd DeFi, z którego możesz znaleźć rozsądny kierunek oceny projektu.

W następnej sekcji pokażę Ci zagrożenia, które istnieją w DeFi, a także jak nimi zarządzać i je ograniczać. Pomagając w ten sposób maksymalizować zyski i minimalizować ryzyko dla siebie.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

W tym artykule omawiamy projekt Radiant Capital, jego innowacyjne podejście do pożyczek w DeFi oraz zalety dla inwestorów i użytkowników.

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest promień księżyca? Wszystkie informacje na temat duetu GLMR & MOVR zostaną szybko ujawnione w poniższym artykule. Zapraszamy do zobaczenia.

Astar Network to centrum Dapp w Polkadot, obsługujące rozwiązania Ethereum, WebAssembly, Dapp Staking i Layer 2. Dowiedz się więcej o ASTR i jego zastosowaniach w ekosystemie.

Oprócz portfela do przechowywania kryptowalut, SafePal jest również znany wielu inwestorom ze swoich tokenów SFP i zrzutów z atrakcyjnymi nagrodami.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest Coin98? Coin98 to ekosystem DeFi, który ułatwia użytkownikom dostęp do DeFi. Szczegóły dotyczące tokenomiki Coin98 i C98 tutaj!

Just to wyjątkowa zdecentralizowana platforma finansowa ekosystemu Tron, skupiona na innowacjach DeFi.

Frax Share to wyjątkowy, zdecentralizowany system ułamkowych stablecoinów, który łączy w sobie innowacyjność i bezpieczeństwo. Dowiedz się więcej o jego funkcjach oraz tokenie FXS.

Illuvium to gra z otwartym światem, łącząca elementy tradycyjnych gier RPG z popularną mechaniką walki Auto Battler.

Poznajmy Sei Blockchain - łańcuch warstwy 1 skupiający się na handlu. Nazwany „Zdecentralizowanym NASDAQ”, ponieważ koncentruje się na dostarczaniu doświadczeń handlowych CeFi za pomocą narzędzi DeFi.

Maya to zdecentralizowany protokół płynności do wymiany aktywów na blockchainach.

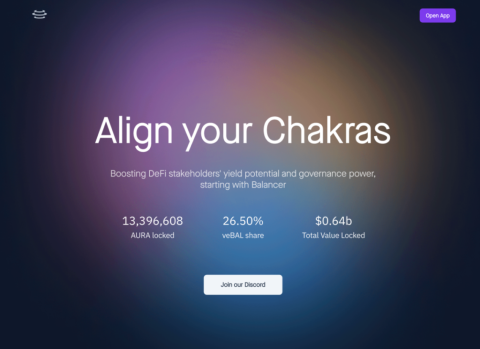

W tym artykule poznajmy z TraderH4 mechanizm działania i wyjątkowe funkcje Aura Finance - protokołu dostarczania płynności opartego na Balancerze.

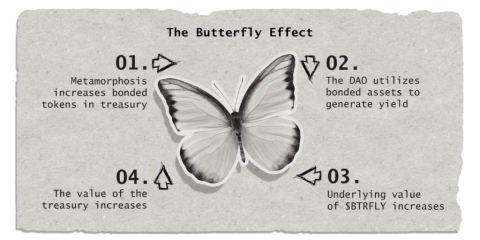

Real Yield to nowa koncepcja, która dzięki ekosystemowi Arbitrum stanie się bardziej popularna na przełomie 2022 i 2023 roku. Redacted Cartel to projekt Real Yield typu „trzy w jednym”.

Sector Finance to zdecentralizowana aplikacja (Dapp) zaprojektowana, aby pomóc użytkownikom znaleźć zyski przy różnych strategiach i poziomach ryzyka. Dołącz do zespołu TraderH4, aby dowiedzieć się więcej o tym projekcie.

Poolshark to kierunkowy AMM (DAMM) służący do łagodzenia tymczasowych strat i generowania zysków poprzez zapewnianie użytkownikom płynności.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Jak stworzyć i używać portfela Blockchain? Dzisiejszy artykuł pokaże Ci, jak w szczegółowy i łatwy sposób stworzyć i używać portfela Blockchain.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

Jak używać SpaceGate w aplikacji Coin98 Super do konwersji tokenów ERC20 na SPL i odwrotnie w zaledwie 5 krokach. Szczegóły tutaj!

Mina i Polygon będą współpracować w celu opracowania produktów zwiększających skalowalność, ulepszoną weryfikację i prywatność.

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Giełda Remitano to pierwsza giełda, która umożliwia kupowanie i sprzedawanie kryptowalut w VND. Szczegółowe instrukcje dotyczące rejestracji w Remitano oraz kupowania i sprzedawania Bitcoina tutaj!

Artykuł zawiera najbardziej kompletne i szczegółowe instrukcje dotyczące korzystania z sieci testowej Tenderize.

Artykuł zapewni Ci najbardziej kompletny i szczegółowy przewodnik dotyczący korzystania z Mango Markets, aby doświadczyć pełnej funkcjonalności tego nowego projektu na Solanie.