Jak korzystać z Raydium Exchange (RAY): przewodnik krok po kroku

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

Artykuł zawiera przegląd aspektów związanych z odsetkami przy podejmowaniu decyzji o deponowaniu kryptowalut w pulach.

Jak wiecie, trend Yield Farming jest teraz gorętszy niż kiedykolwiek z udziałem ciemnego konia Binance Smart Chain pod przewodnictwem CZ.

Aby pomóc Ci lepiej zrozumieć przełom w hodowli plonów w szczególności i ogólnie DeFi, Coin98 Insights przedstawia perspektywę DeFi współautorów Marco Di Maggio, Nicholasa Platiasa, Wenyao Sha, Nicolasa Andreoullisa w Harvard Magazine.

Założenie DeFi

Pomysł pochodzi z

Kryptowaluty (kryptowaluty) od dawna są reklamowane jako przyszłość finansów, ale dopiero w 2020 roku deweloperzy wpadli na bardzo stary pomysł: zarabianie pieniędzy.

W świecie kryptowalut zdecentralizowane finanse (lub DeFi) obejmują szeroki zakres aplikacji opartych na blockchain, których celem jest zwiększenie zysków posiadaczy kryptowalut bez polegania na pośrednikach. , kup obligacje skarbowe lub Apple.

Ten pomysł jest gorętszy niż kiedykolwiek: depozyty w aplikacjach DeFi wzrosły z około 1 miliarda dolarów w czerwcu 2020 r. do 40 miliardów dolarów do końca stycznia 2021 r., co wystarczy, aby pokazać, że DeFi może stać się integralną częścią kryptowalut. Zgodnie z definicją przełomowych innowacji Claytona Christensena, DeFi może stanowić przełomowy rozwój technologii blockchain, wprowadzając tę technologię do głównego nurtu.

Założenie DeFi

Założenie DeFi jest proste: napraw nieefektywność finansową, prościej, aby przezwyciężyć koszt alternatywny posiadania krypto przez długi czas. Obecnie prawie wszyscy z nas, którzy kupują kryptowaluty, mają nadzieję, że wartość naszych monet wzrośnie jak Bitcoin. Ta strategia działa dobrze, o czym świadczy gwałtowny wzrost wartości kryptowalut do punktu, w którym niewielu braci dba już o kilka punktów procentowych.

Jednak wraz z niedawnym wzrostem liczby stablecoinów – monet zaprojektowanych do przechowywania wartości – gra powoli ulega przekształceniom. Całkowita kapitalizacja rynkowa stablecoinów, takich jak Terra czy USDC, wzrosła czterokrotnie w 2020 roku. Można powiedzieć, że DeFi obudziło możliwości pasywnego dochodu na rynku kryptowalut.

Niskie ryzyko podejścia do kryptowalut jest naprawdę atrakcyjne i może przyciągnąć więcej nowych inwestorów. Po raz pierwszy w historii możesz otrzymać zysk z posiadania monet (nie wspominając o wzroście i spadku ceny monety). Przynosi to realne, wymierne korzyści kryptowalutom i zmienia stereotyp aktywów, których jedynym celem jest sprzedaż po wyższej cenie.

W rezultacie wiele dzisiejszych protokołów DeFi może konkurować ze scentralizowanymi instytucjami finansowymi, pozostając wiernymi swoim zdecentralizowanym korzeniom. Ponadto, mając wizję stałego strumienia zysków i eliminację skrajnej zmienności, duzi inwestorzy instytucjonalni rozważają obecnie kryptowaluty jako część swoich portfeli.

Uprawa plonu w porównaniu z handlem ryczałtowym

Co to jest uprawa plonów?

Pasywne czerpanie zysków z aktywów kryptograficznych, aka Yield Farming, jest budowane na wielu nowych platformach pożyczkowych.

Compound Labs uruchomił jedną z największych platform pożyczkowych DeFi, na której użytkownicy mogą pożyczać i pożyczać dowolną kryptowalutę w krótkim okresie po algorytmicznie określonej stopie procentowej.

„Rolnik rolniczy” przenosi aktywa w sposób ciągły między „polami” (zwanymi również pulami) w protokole złożonym, w celu uprawy „pola” z najwyższą roczną stopą zwrotu (APY). W rzeczywistości jest to podobne do strategii w tradycyjnych finansach - przenoszenie waluty - w której trader stara się pożyczyć walutę o niższym oprocentowaniu i pożyczyć ją w bardziej dochodowej walucie.

Korzyści z uprawy plonów

Jednak uprawa plonów na kryptowalutach oferuje więcej zachęt.

Na przykład, wpłacając stablecoiny na swoje konto, otrzymasz odsetki na co najmniej dwa sposoby:

Przykłady z życia z Yield Farming

Gotowy przykład: Compound nagrodził użytkowników tokenem nadzoru — COMP tokenem, który może z grubsza reprezentować miejsce w radzie nadzorczej protokołu. Podczas gdy Compound nie kosztuje prawie nic, aby wygenerować tokeny COMP, COMP jest obecnie aktywnie przedmiotem obrotu na rynku i można go łatwo sprzedać za gotówkę, jeśli chcą posiadacze. W rezultacie te „bonusowe” tokeny zwiększyły zyski zarówno dla pożyczkobiorców, jak i pożyczkodawców. Gdy cena COMP wzrośnie, pożyczkobiorca w rzeczywistości zostanie „wynagrodzony” bardziej niż musi zapłacić pożyczkodawcy.

Ta premia w postaci dotacji ma sens ekonomiczny. Przyciągnięcie większej liczby osób do korzystania z protokołu złożonego zwiększa wartość symboliczną, przyciągając w ten sposób więcej „rolników”, tworząc pozytywną rundę wzrostu.

Co więcej, dystrybucja tokenów zarządzania do użytkowników również osiąga cel zdecentralizowanej własności i zapewnia najbardziej aktywnym użytkownikom prawa głosu, określając przyszły kierunek wymiany.

Minus w uprawie plonów

Chociaż Compound stał się coraz bardziej popularny po rozpoczęciu trendu pożyczania kryptowalut, Yield Farming nadal wymaga wiedzy, która wydaje się wykraczać poza możliwości typowego inwestora. Sukces w tej grze wymaga od inwestorów regularnego handlu, aktywnego monitorowania i ścisłego zarządzania ryzykiem, nie wspominając o tym, że konkurencyjne zwroty z kryptowalut są znacznie bardziej zmienne niż zwroty z nieruchomości.

Przykłady rozwiązań w zakresie uprawy plonów

Jednak mamy też o wiele więcej projektów DeFi przyjaznych dla handlu detalicznego. Gemini, giełda kryptograficzna założona przez Tylera i Camerona Winklevossa, uruchamia nową usługę o nazwie „Zarabiaj”, która umożliwia klientom wpłacanie bitcoinów i innych kryptowalut na swoje konta bez minimalnego salda.

Podobnie BlockFi, firma pożyczająca kryptowaluty wspierana przez miliardera technologicznego Petera Thiela, oferuje oprocentowanie depozytów do 8,6% RRSO, podczas gdy tradycyjne bankowe konta oszczędnościowe są oferowane na poziomie 0,05%.

Anchor, protokół oszczędnościowy w łańcuchu bloków Terra (LUNA), zapewnia bardziej stabilny zwrot dla nadawców aktywów, starając się połączyć doświadczenie DeFi z doświadczeniem oferowanym przez tradycyjne finanse.

To może być dopiero początek. Dyrektor ds. aktywów cyfrowych w Goldman Sachs powiedział niedawno, że wyobraża sobie przyszłość, w której wszystkie światowe aktywa finansowe znajdują się w cyfrowej księdze, a operacje, które obecnie wymagają personelu, w tym bankierów i prawników, takie jak pierwsze oferty publiczne (IPO) i emisje długu (emisje długów) będą prawdopodobnie w dużej mierze zautomatyzowane.

AMM a scentralizowana wymiana

Elektroniczne giełdy wykorzystywane przez NYSE czy NASDAQ są czołowymi konkurentami w dziedzinie dezpośrednictwa. Ogólnie rzecz biorąc, rynki funkcjonują prawidłowo dzięki mechanizmom cenowym. Podczas gdy NYSE i NASDAQ wykorzystują księgi zamówień (elektroniczne listy zleceń kupna i sprzedaży) jako mechanizm wyceny, zautomatyzowani animatorzy rynku ( AMM ) – jeden z rdzeni DeFi – polegają na algorytmie określającym cenę na podstawie podaży w czasie rzeczywistym i zapotrzebowanie na każdy składnik aktywów kryptograficznych na rynku.

Pozytywne cechy AMM w porównaniu ze scentralizowanymi giełdami

Minus punkty AMM

Oprócz wspaniałych funkcji, AMM ma duży minus, który wiąże się z wieloma potencjalnymi zagrożeniami. W szczególności dostawcy płynności tracą pieniądze, gdy zmienia się wartość tokena kryptograficznego, im większa zmiana, w górę lub w dół, tym większa strata.

Ekonomicznie

Dostawcy płynności pobierają opłaty transakcyjne, które z kolei zapewniają stały strumień dochodów w zamian za płynność, którą zapewniają – i miejmy nadzieję, że pokryją wszelkie straty.

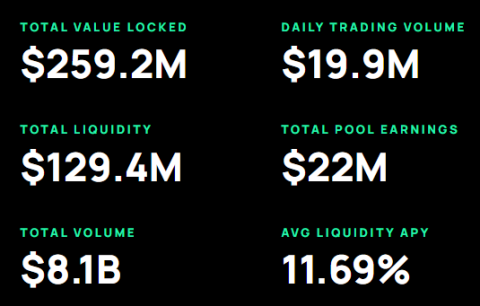

O szybko zmieniającym się środowisku AMM świadczy protokół Uniswap, który jest jednym z najpopularniejszych i przyciąga około 10% wszystkich aktywów zainwestowanych w DeFi. Zbudowany na szczycie łańcucha bloków Ethereum, Uniswap odnotował rekordowy wolumen obrotu wynoszący 58 miliardów dolarów w ciągu ostatniego roku.

Jednak inny konkurent, SushiSwap, zbudowany na otwartym kodzie źródłowym Uniswap, był w stanie szybko przyciągnąć użytkowników i płynność na swoją platformę, płacąc użytkownikom tokenami zarządzania. To tylko mały przykład ryzyka rozwoju wolnego oprogramowania na konkurencyjnym nowym rynku.

W procesie poszukiwania miejsca dla platform AMM pojawia się ważne pytanie: czy projekty mogą znaleźć idealną formułę, która zachęci użytkowników, wraz z ich płynnością, do lojalności wobec protokołu lub na zawsze w niebezpieczeństwie wyprzedzenia przez innych przeciwników?

Przyciągnij większą liczbę użytkowników

Główne instytucje finansowe obserwują Crypto

Przy stopach procentowych zbliżających się do zera w prawie każdej większej gospodarce, DeFi uczyniło krypto atrakcyjną atrakcją kapitałową. Nawet instytucje o niskiej tolerancji na ryzyko i przedkładające dochód pasywny nad wzrost kapitału, takie jak fundusze uniwersyteckie lub instytucje finansowe, zaczynają szybko eksplorować rynek krypto.

Goldman Sachs, JPMorgan i Citi rozważają wejście na rynek powierniczy kryptowalut po orzeczeniu OCC w tej sprawie. Visa współpracuje z Anchorage, cyfrowym bankiem aktywów, aby umożliwić klientom banku swobodne kupowanie bitcoinów.

Ponadto, tradycyjnie unikające ryzyka instytucje, takie jak firma ubezpieczeniowa MassMutual i California Public Employees Retirement Fund (CalPERS), również szukają dostępu do kryptowalut.

To rosnące zainteresowanie instytucji finansowych może zaspokoić potrzeby finansowej demokratyzacji inwestorów detalicznych.

Na przykład upadek po Gamestop – kiedy Robinhood zaprzestał handlu akcjami promowanymi przez Redditors – pokazał potrzebę platform inwestycyjnych, które pozwolą inwestorom detalicznym handlować bezpośrednio i uzyskać ekspozycję, ochronę przed irracjonalnym gniewem i ostrą cenzurą korporacji finansowych i regulatorów.

DeFi - Szanse wiążą się z ryzykiem

DeFi skorzystało z tej możliwości dzięki Mirror Finance i Synthetix , zdecentralizowanym aplikacjom, które umożliwiają inwestorom handel aktywami syntetycznymi lub „sklonowanymi” aktywami, takimi jak akcje, bez przerw i cenzury. Efekt domina z sagi Gamestop oczywiście zajmie dużo czasu, aby w pełni się zmaterializować i wydaje się, że DeFi jest w najlepszej pozycji, aby z niego skorzystać.

Jednak dzięki podstawowemu prawu stosunku ryzyka do zwrotu zrozumiesz, dlaczego stopy procentowe są tak atrakcyjne: w końcu DeFi jest nadal mechanizmem z wieloma nieprzewidzianymi ryzykami w porównaniu z tradycyjnymi depozytami.

Wszystkie protokoły DeFi są narażone na awarię oprogramowania i/lub duplikację, która w najgorszym przypadku może zostać całkowicie pozbawiona płynności. Oczywiste jest również, że nie mamy żadnego ubezpieczenia FDIC, które chroniłoby depozyty kryptograficzne.

Protokoły pożyczkowe, takie jak Compound lub konta oszczędnościowe, takie jak BlockFi, mogą zostać nielegalnie wycofane, podczas gdy AMM, takie jak Uniswap, wymagają podjęcia ryzyka w zupełnie inny sposób, jeśli chodzi o zapewnienie płynności.

Krótko mówiąc, nie wszystkie produkty DeFi służą do oszczędzania, a już na pewno nie do oszczędności emerytalnych, a przynajmniej jeszcze nie. Jednak wraz z powiększaniem się liczby odbiorców DeFi i coraz ściślejszym uregulowaniem udziału dużych instytucji finansowych i wskaźników ryzyka w branży finansowej, możemy oczekiwać, że DeFi będzie początkiem ery – długo oczekiwanego miejsca, w którym każde gospodarstwo domowe posiada krypto i przynosi zyski. W końcu, podobnie jak pieniądze, krypto nigdy nie powinno spać.

Epilog

Spośród wielu destrukcyjnych zastosowań blockchain, zdecentralizowane finanse (znane również jako DeFi) są prawdopodobnie najbardziej dostępne – i stanowią bezpośrednie wyzwanie dla ugruntowanej branży finansowej. Realizując kontrakty na rynku, a nie za pośrednictwem pośredników, takich jak instytucje finansowe, DeFi umożliwia użytkownikom wzajemne pożyczanie i pożyczanie, jednocześnie ciesząc się odsetkami i opłatami transakcyjnymi za działalność pożyczkową.

Dzięki DeFi masz wiele nowych możliwości zarabiania pieniędzy, takich jak „rolnictwo dochodowe”, podobne do tradycyjnych strategii finansowych. Ale DeFi jest jak wielka aktualizacja zastrzyku płynności na rynkach finansowych, takich jak NASDAQ i NYSE, wraz z większą wydajnością, przejrzystością i wiarygodnością.

Na rynku kryptowalut zawsze istnieje ryzyko, ale DeFi pozwala na łatwy dostęp i mniejszą zmienność niż inne rynki – co może przenieść blockchain na wyższy poziom.

Zobacz oryginalny post tutaj .

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

W tym artykule omawiamy projekt Radiant Capital, jego innowacyjne podejście do pożyczek w DeFi oraz zalety dla inwestorów i użytkowników.

Co to jest finansowanie kremów? Co to jest token CREAM? Czym różni się od innych? Dowiedz się więcej o Tokenomice CREAM tutaj!

Co to jest promień księżyca? Wszystkie informacje na temat duetu GLMR & MOVR zostaną szybko ujawnione w poniższym artykule. Zapraszamy do zobaczenia.

Astar Network to centrum Dapp w Polkadot, obsługujące rozwiązania Ethereum, WebAssembly, Dapp Staking i Layer 2. Dowiedz się więcej o ASTR i jego zastosowaniach w ekosystemie.

Oprócz portfela do przechowywania kryptowalut, SafePal jest również znany wielu inwestorom ze swoich tokenów SFP i zrzutów z atrakcyjnymi nagrodami.

Co to jest portfel Ethereum? Gdzie stworzyć portfel Ethereum? W dzisiejszym artykule pokażę Ci szczegóły korzystania z portfela Ethereum w 2023 roku.

Portfel zaufania: jak działa Trust Wallet? Jakie nowe funkcje wprowadzono w 2023 roku? Czy Trust Wallet jest bezpieczny? Dowiedz się więcej o Trust Wallet w tym artykule.

Co to jest Coin98? Coin98 to ekosystem DeFi, który ułatwia użytkownikom dostęp do DeFi. Szczegóły dotyczące tokenomiki Coin98 i C98 tutaj!

Just to wyjątkowa zdecentralizowana platforma finansowa ekosystemu Tron, skupiona na innowacjach DeFi.

Frax Share to wyjątkowy, zdecentralizowany system ułamkowych stablecoinów, który łączy w sobie innowacyjność i bezpieczeństwo. Dowiedz się więcej o jego funkcjach oraz tokenie FXS.

Illuvium to gra z otwartym światem, łącząca elementy tradycyjnych gier RPG z popularną mechaniką walki Auto Battler.

Poznajmy Sei Blockchain - łańcuch warstwy 1 skupiający się na handlu. Nazwany „Zdecentralizowanym NASDAQ”, ponieważ koncentruje się na dostarczaniu doświadczeń handlowych CeFi za pomocą narzędzi DeFi.

Maya to zdecentralizowany protokół płynności do wymiany aktywów na blockchainach.

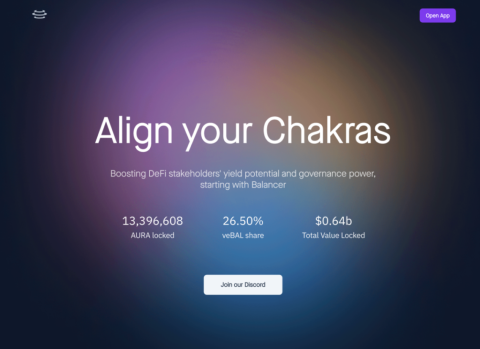

W tym artykule poznajmy z TraderH4 mechanizm działania i wyjątkowe funkcje Aura Finance - protokołu dostarczania płynności opartego na Balancerze.

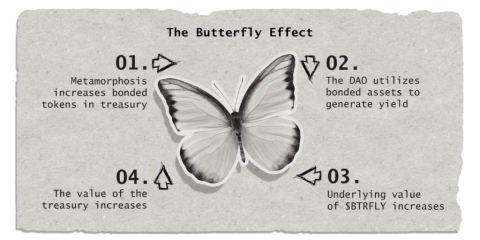

Real Yield to nowa koncepcja, która dzięki ekosystemowi Arbitrum stanie się bardziej popularna na przełomie 2022 i 2023 roku. Redacted Cartel to projekt Real Yield typu „trzy w jednym”.

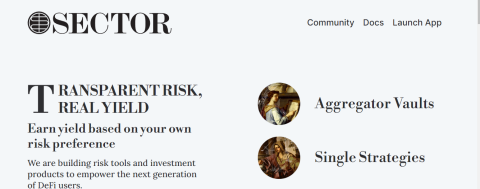

Sector Finance to zdecentralizowana aplikacja (Dapp) zaprojektowana, aby pomóc użytkownikom znaleźć zyski przy różnych strategiach i poziomach ryzyka. Dołącz do zespołu TraderH4, aby dowiedzieć się więcej o tym projekcie.

Poolshark to kierunkowy AMM (DAMM) służący do łagodzenia tymczasowych strat i generowania zysków poprzez zapewnianie użytkownikom płynności.

Raydium to zdecentralizowana giełda wykorzystująca mechanizm AMM. W tym artykule Coin98 poprowadzi Cię szczegółowo, jak korzystać z Raydium!

W tym artykule dowiesz się, jak korzystać z Uniswap, w tym swap, dodawać płynność i migrować płynność z Uniswap V2 do V3, z naciskiem na innowacje w DeFi.

Jak stworzyć i używać portfela Blockchain? Dzisiejszy artykuł pokaże Ci, jak w szczegółowy i łatwy sposób stworzyć i używać portfela Blockchain.

Dowiedz się o ekosystemie Solana i każdym elemencie układanki, aby przygotować grunt pod znalezienie możliwości w Solanie.

Jak używać SpaceGate w aplikacji Coin98 Super do konwersji tokenów ERC20 na SPL i odwrotnie w zaledwie 5 krokach. Szczegóły tutaj!

Mina i Polygon będą współpracować w celu opracowania produktów zwiększających skalowalność, ulepszoną weryfikację i prywatność.

Przeanalizuj i oceń model operacyjny Uniswap V2, najbardziej podstawowy model dla każdego AMM.

Giełda Remitano to pierwsza giełda, która umożliwia kupowanie i sprzedawanie kryptowalut w VND. Szczegółowe instrukcje dotyczące rejestracji w Remitano oraz kupowania i sprzedawania Bitcoina tutaj!

Artykuł zawiera najbardziej kompletne i szczegółowe instrukcje dotyczące korzystania z sieci testowej Tenderize.

Artykuł zapewni Ci najbardziej kompletny i szczegółowy przewodnik dotyczący korzystania z Mango Markets, aby doświadczyć pełnej funkcjonalności tego nowego projektu na Solanie.