Pe scurt despre proiectul dYdX

Protocolul dYdX operează un schimb de derivate pe Layer 2 StarkEx Network. Schimbul hibrid descentralizat oferă contracte futures perpetue similare cu cele găsite pe Binance, FTX și alte schimburi centralizate. Scopul final al protocolului este de a construi un schimb de instrumente derivate complet descentralizat în care nicio parte, inclusiv echipa de dezvoltare, nu poate interfera cu operațiunile de bază ale protocolului.

În vara lui 2017, Antonio Juliano, un fost inginer Coinbase, a fondat dYdX. Primele două produse ale protocolului, Expo și Solo, au fost construite pentru tranzacționarea în marjă pe Ethereum. După ce a văzut o explozie a tranzacționării cu contracte perpetue pe Bitmex în 2019, dYdX a decis să devină primul protocol DeFi care oferă acest tip de tranzacționare. Lansarea tipurilor de tranzacționare perpetuă pentru jetoane majore, cum ar fi BTC și ETH, câștigă rapid popularitate în rândul multor comercianți.

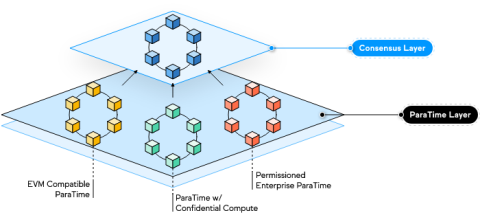

În T2 2022, dYdX a anunțat trecerea de la StarkEx la propriul blockchain nativ, numit dYdX Chain, ca parte a unui efort complet descentralizat.

Prezentare generală

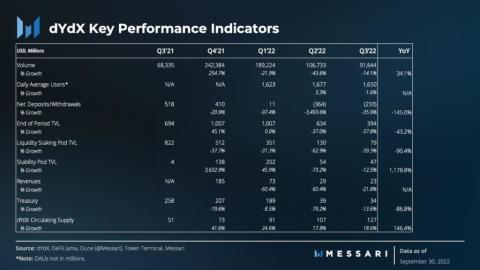

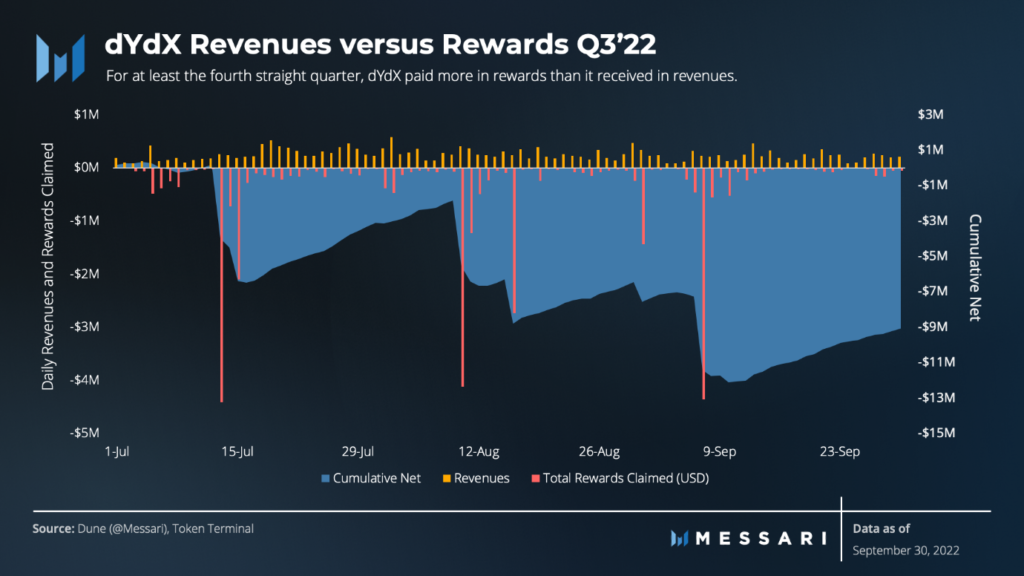

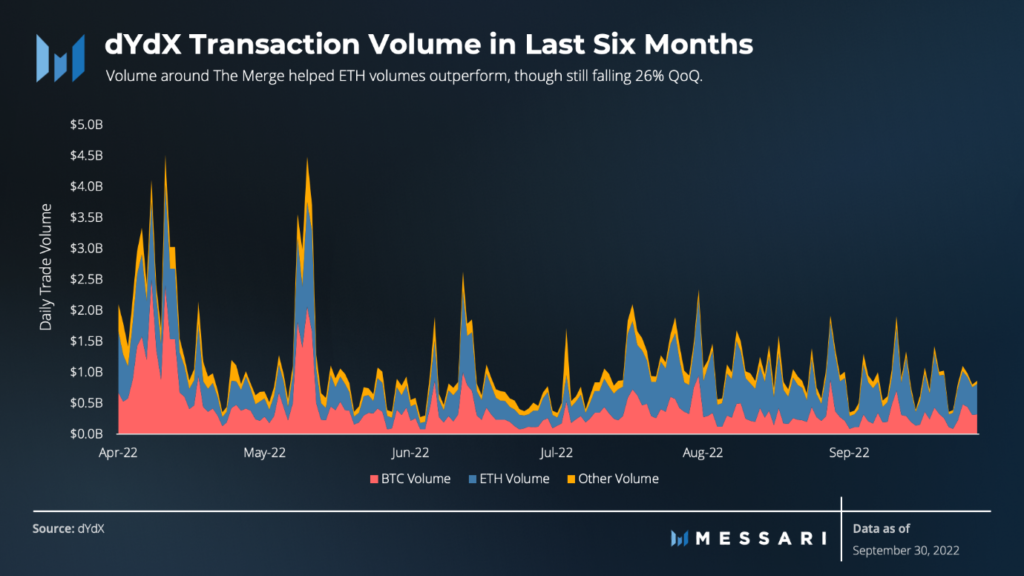

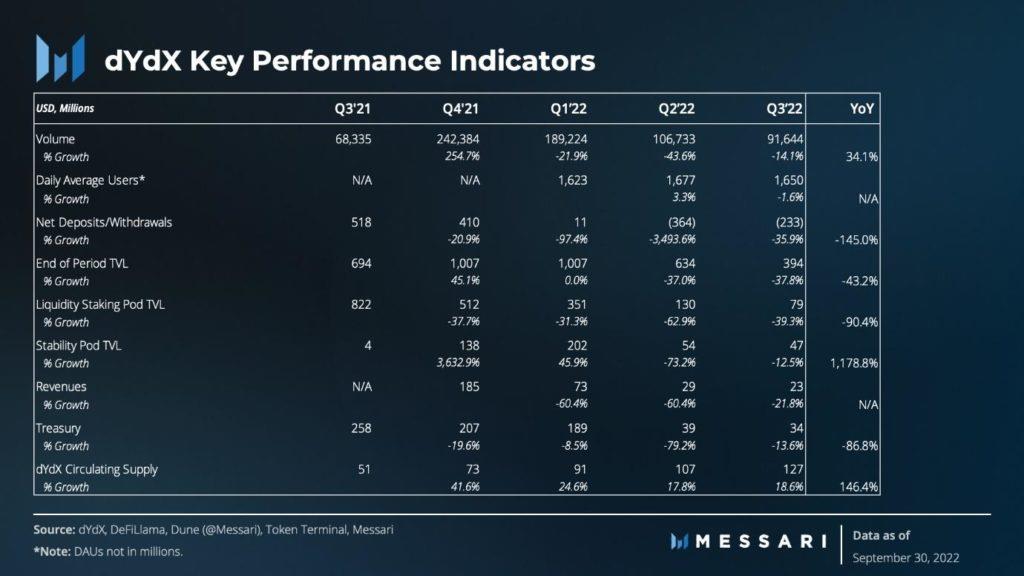

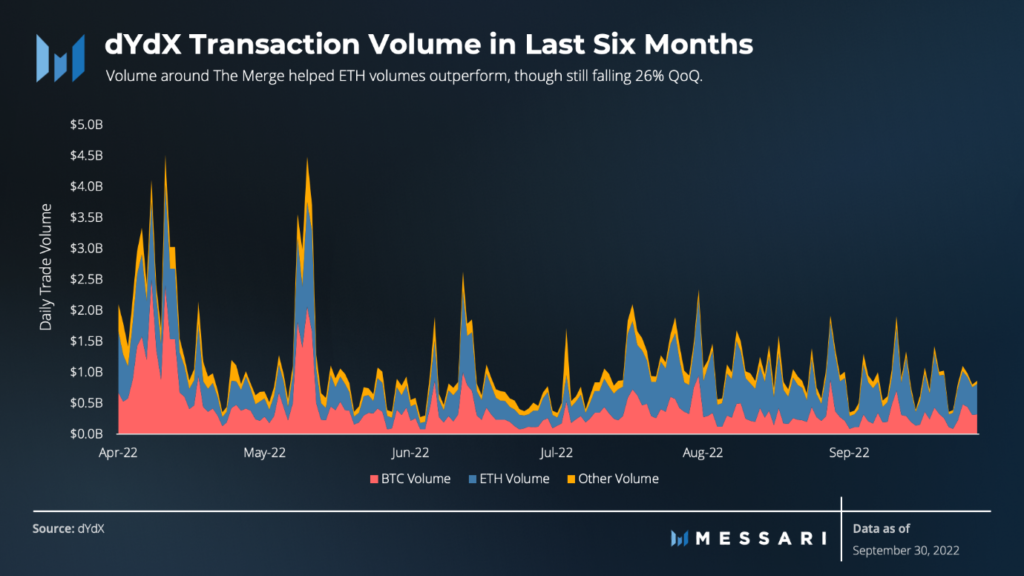

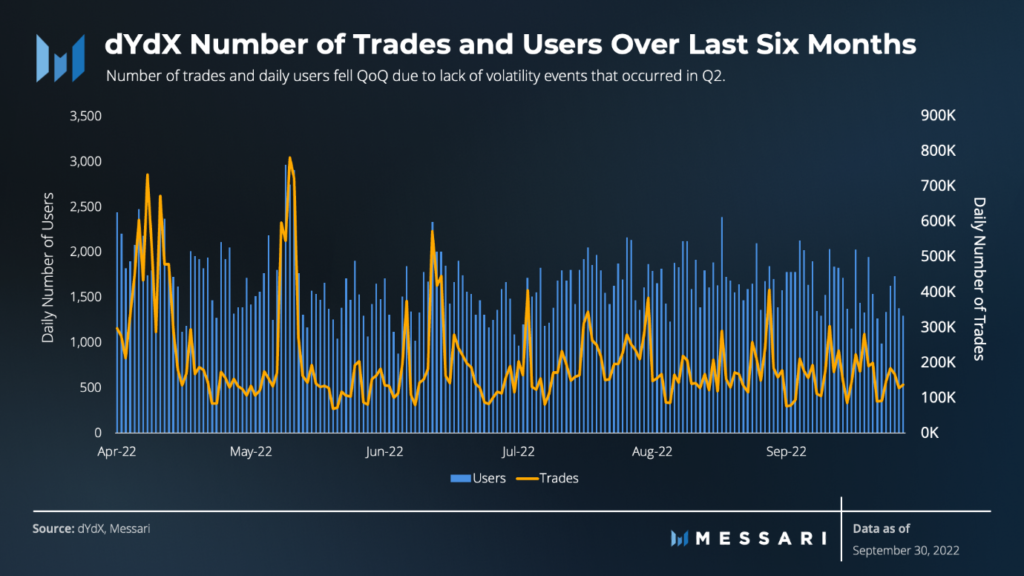

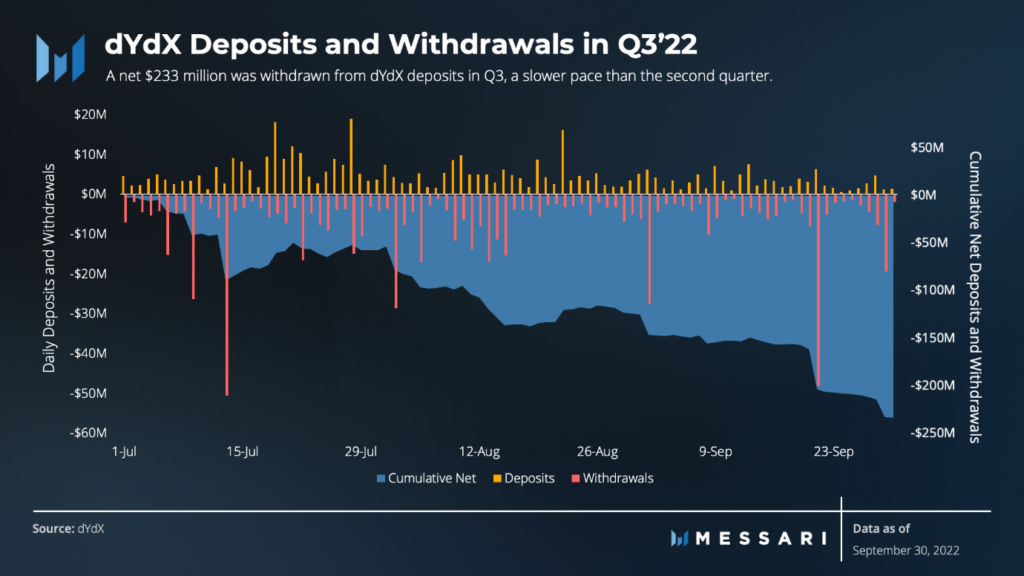

În T3, dYdX nu a avut atât de multe momente importante ca în T2, dar Merge a fost un eveniment important și cu siguranță a avut un impact asupra rezultatelor trimestriale. Volumul zilnic de tranzacționare și utilizatorii de pe dYdX în T3 au fost la fel de activi ca și în T2, atunci când sunt măsurați pe o bază medie. Tranzacționarea în ETH are un procent mai mare în comparație cu trimestrele anterioare, deoarece comercianții erau pregătiți pentru mai multe cazuri de încercare de tranzacționare în timpul hard fork-ului Ethereum. În ciuda activității sănătoase ale comercianților, dYdX continuă să înregistreze retrageri mari din rețea.

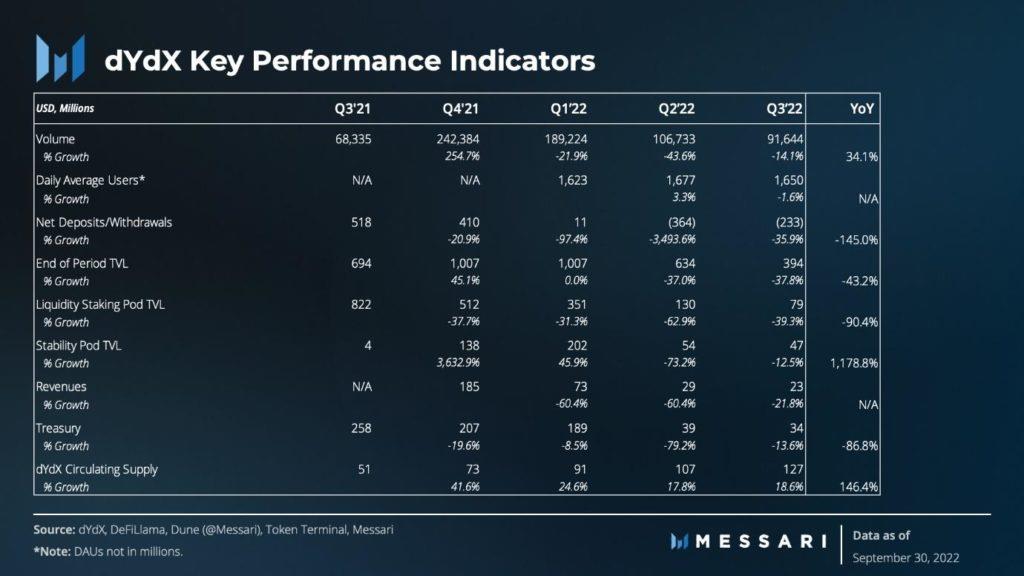

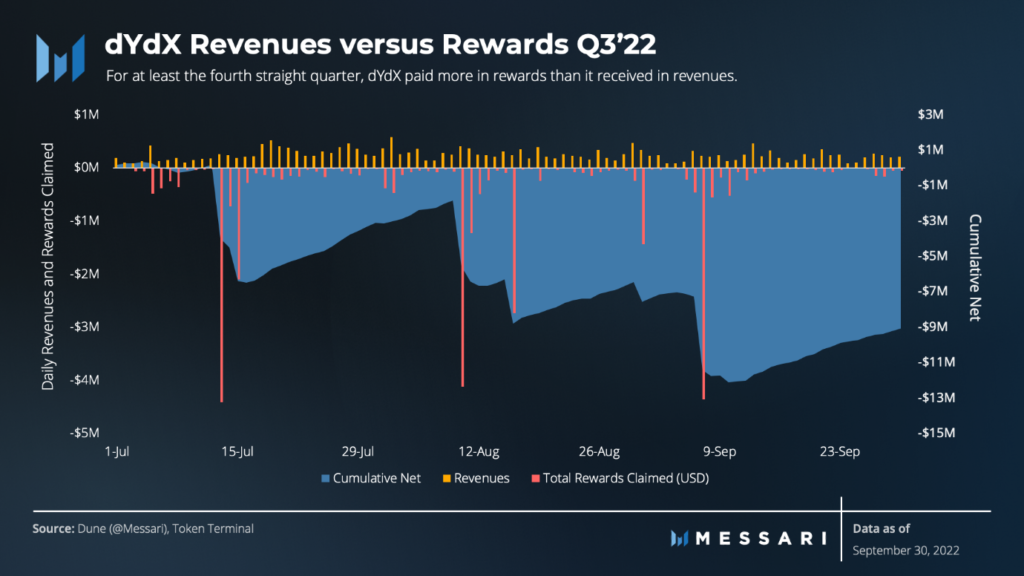

Eforturile de guvernare din timpul trimestrului s-au concentrat pe optimizarea recompensei inflației DYDX (protocol nativ token). Într-un alt trimestru, veniturile generate de protocol au fost mai mari decât valoarea USD a jetoanelor plătite ca stimulente. Veniturile sunt acum acumulate către dYdX Trading, nu către trezoreria comunității. Trezoreria are doar jetoane DYDX pentru a finanța inițiative.

Trecerea la V4, anunțată în iunie este o piatră de hotar majoră odată cu lansarea testnetului pentru dezvoltatori. Este de așteptat să lanseze dYdX Chain în T2 al anului 2023, creând un carnet de comenzi descentralizat și îmbunătățind alinierea între deținătorii de token-uri și protocol.

Analiza performanței

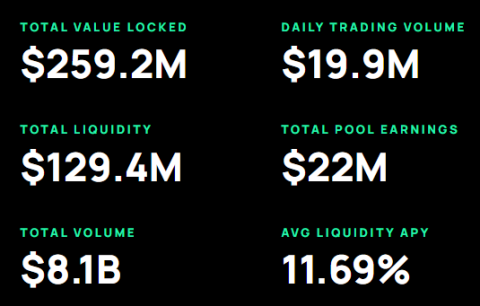

Veniturile din tranzacționare ale dYdX au scăzut cu 22%, de la 29 milioane USD în T2 la 22,6 milioane USD în T3. În ciuda scăderii prețurilor token-urilor, recompensele plătite (în USD după revendicări) au depășit în continuare veniturile obținute. Cheltuielile nete de 9 milioane de dolari au fost cele mai mici din ultimele patru trimestre. Creșterea revendicată a recompenselor se datorează unui program care permite colectarea recompenselor aproximativ la fiecare 28 de zile.

În T3, volumul tranzacțiilor a scăzut cu 14%, până la 91,6 miliarde USD. Volumul de tranzacționare în T2 a fost stimulat de trei evenimente cu volum mare în aprilie, mai și iunie.T3 a avut evenimentul The Merge în septembrie, care a sporit cota de piață a volumului ETH. În ciuda unui volum total mai mic, volumul mediu zilnic de tranzacționare pe dYdX în T3 a fost de fapt cu 115 milioane USD mai mare decât în T2.

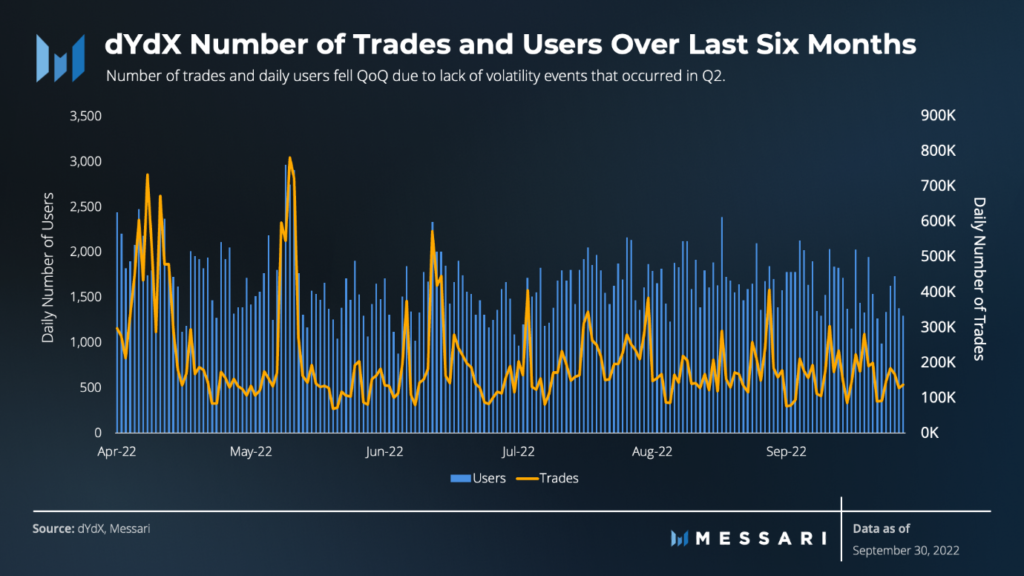

Similar cu cifrele pentru volumul tranzacțiilor, utilizatorii activi zilnici (DAU) și tranzacțiile totale au scăzut în T3. Acest lucru ar putea fi rezultatul mai puține evenimente din acest trimestru. dYdX a avut o medie de 167.000 de tranzacții în T3 și 1.667 de utilizatori zilnici.

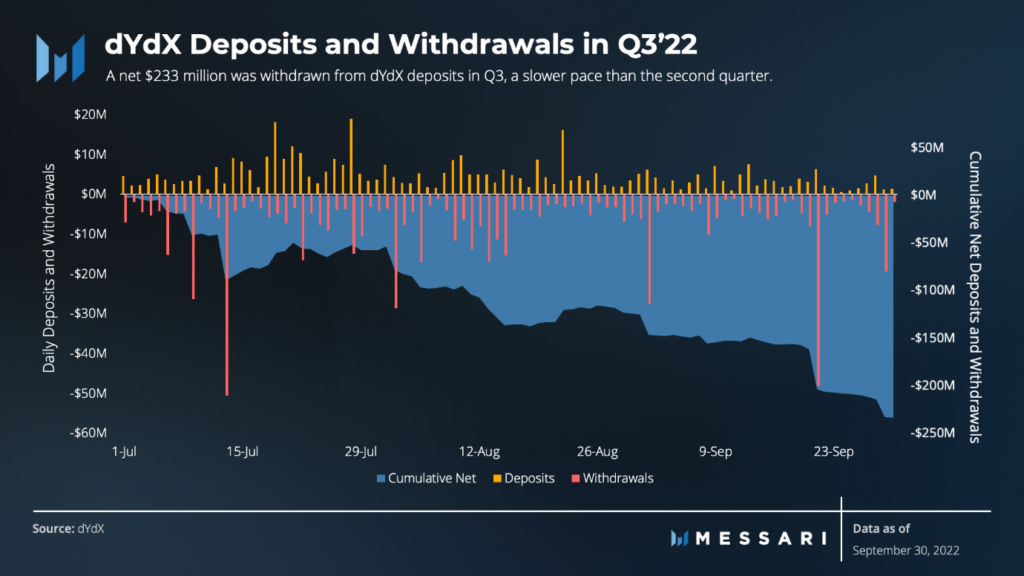

În ciuda utilizării sănătoase, măsurate prin tranzacții și utilizatori zilnici, dYdX a continuat să înregistreze retrageri în T3. După ce 362 de milioane USD au părăsit platforma în T2 al anului. 2022, 233 milioane USD au fost retrase în T3.

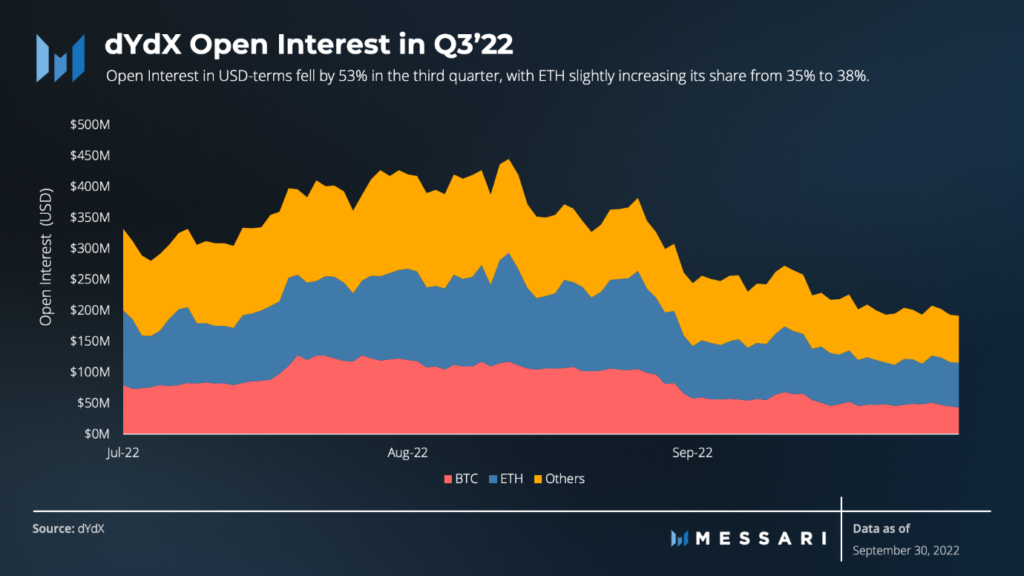

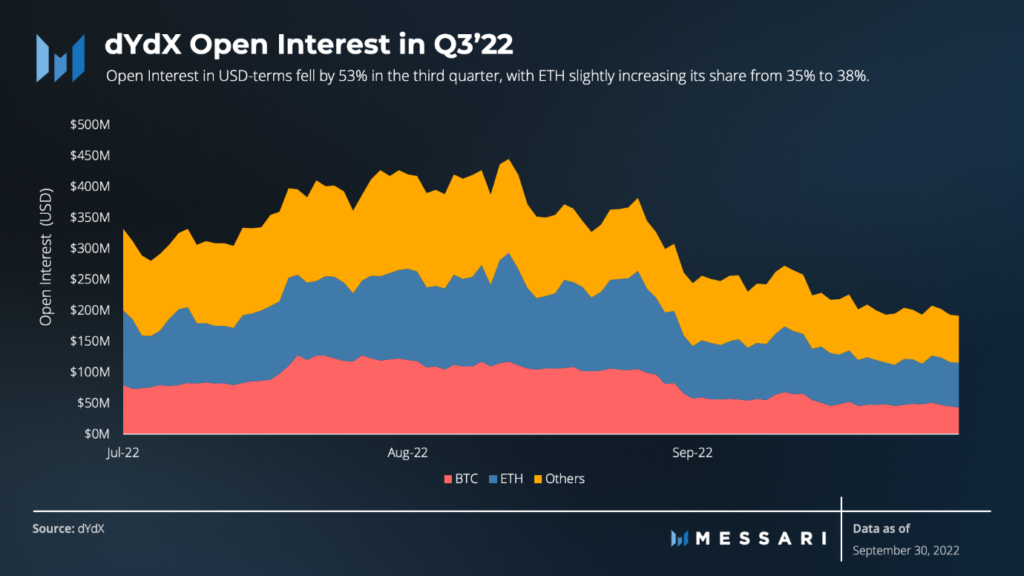

Datorită scăderii depozitelor, dobânda deschisă (OI) pe dYdX sa înjumătățit în T3. În condițiile contractuale, BTC OI a scăzut cu 50%, în timp ce ETH a scăzut cu 38%, menținând cu atât mai bine. Alte jetoane au numere mult mai mici: SUSHI, SOL, LTC, EOS și AVAX au înregistrat scăderi de OI de 80% sau mai mult. În timp ce AAVE, DOGE, DOT, FIL, MATIC, MKR și UNI au scăzut cu cel puțin 70%. Singura creștere a statisticilor OI a fost în ETC, care a crescut cu 59% în T3 2022.

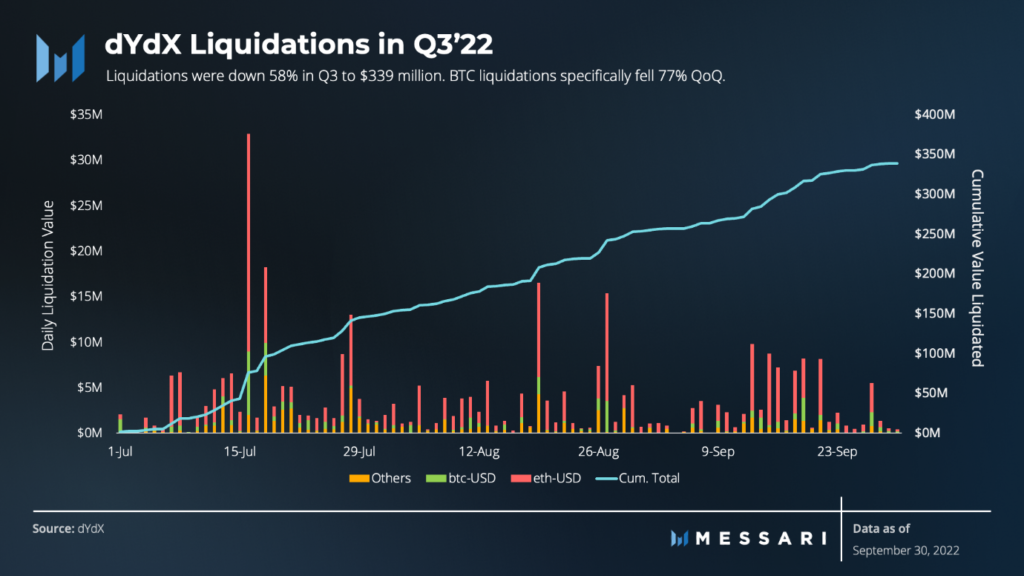

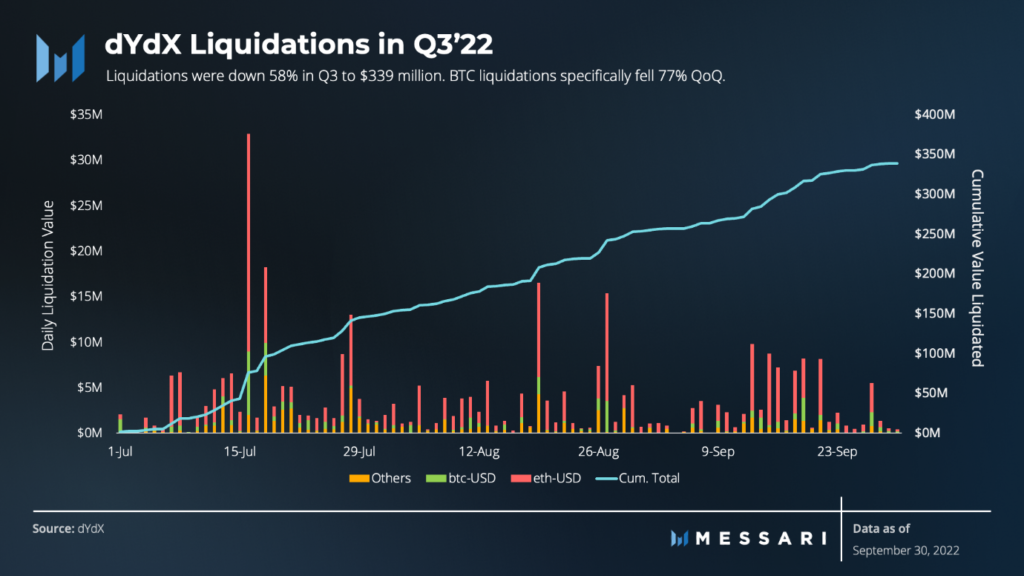

Piețele mai puțin volatile înseamnă mai puține lichidări în T3, iar volumele lichidărilor au scăzut cu 58%, până la 340 de milioane de dolari. Lichidările Ethereum au crescut de la 52% în T2 la 65% în T3. Volatilitatea redusă a Bitcoin a dus la o scădere cu 77% a volumului de lichidare, lichidarea BTC a reprezentat doar 14% din volumul total de lichidare în T3 pe platforma dYdX.

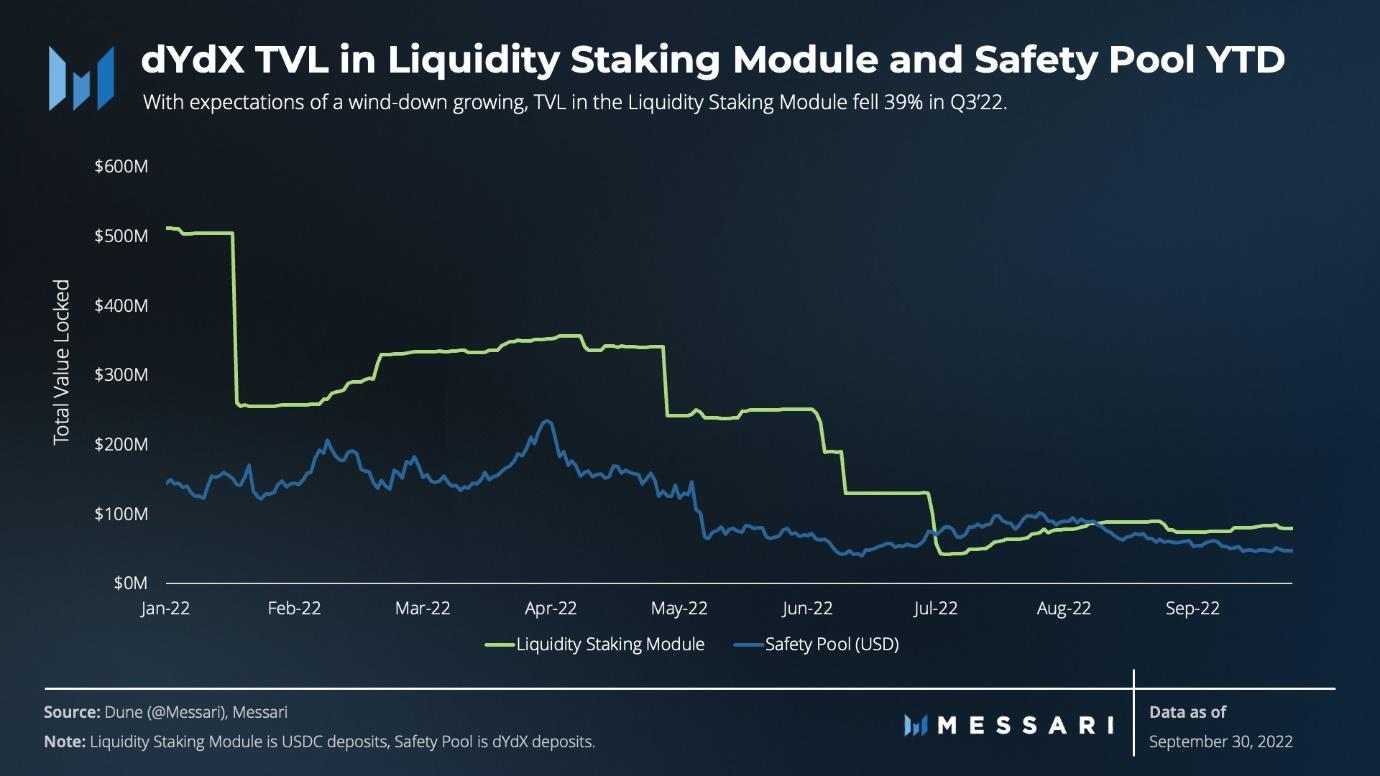

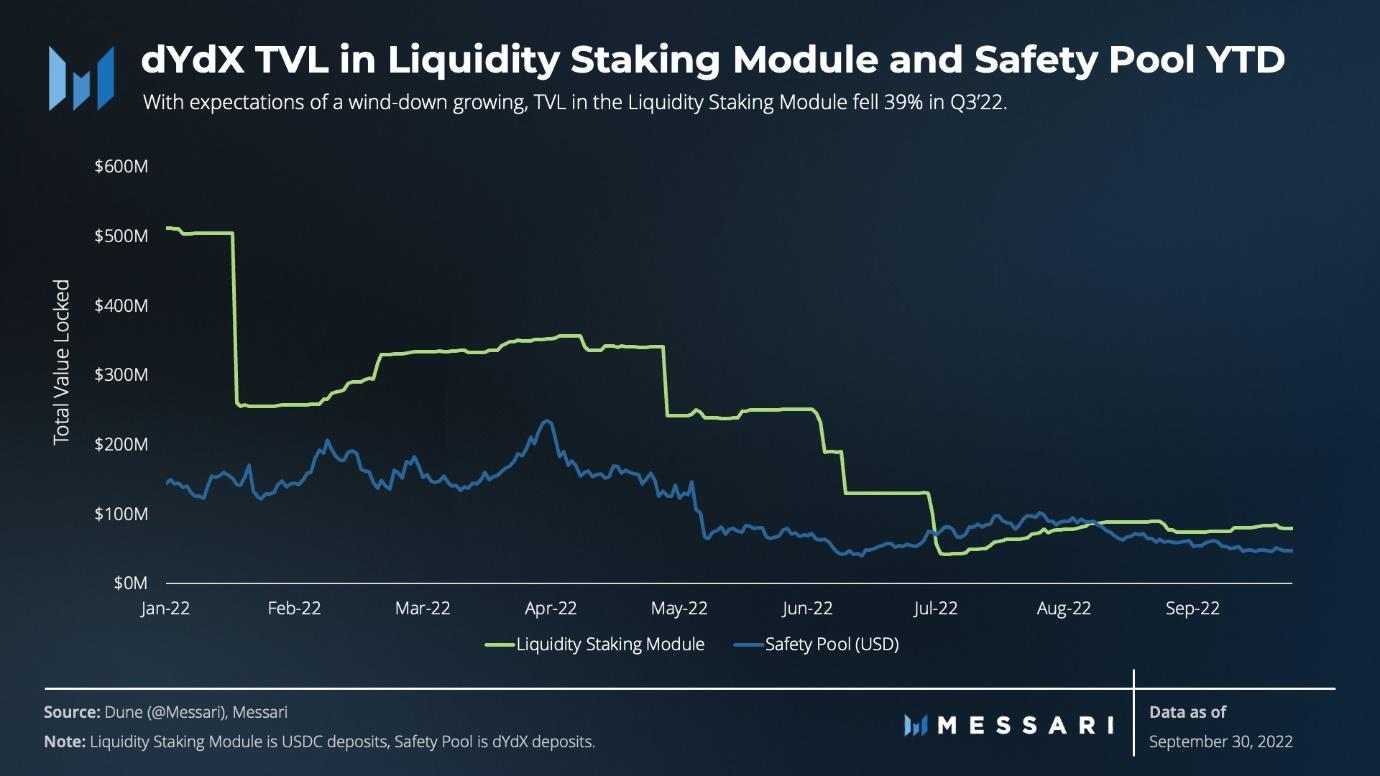

Pe 2 iulie, a fost inițiată o propunere instantanee pentru a vota reducerea modulului de miza de lichiditate. Deși discuțiile pe forum au început în iunie, în săptămâna următoare votului instantaneu, TVL-ul din modul a scăzut de la 130 de milioane de dolari la 42 de milioane de dolari. Acesta a trecut un vot în lanț care se încheie pe 27 septembrie. Pe 29 octombrie, a fost adoptat un vot rapid în favoarea retragerii Pool-ului de siguranță și a trimiterii jetoanelor DYDX alocate la seif. Acest lucru necesită încă un vot în lanț pentru implementare.

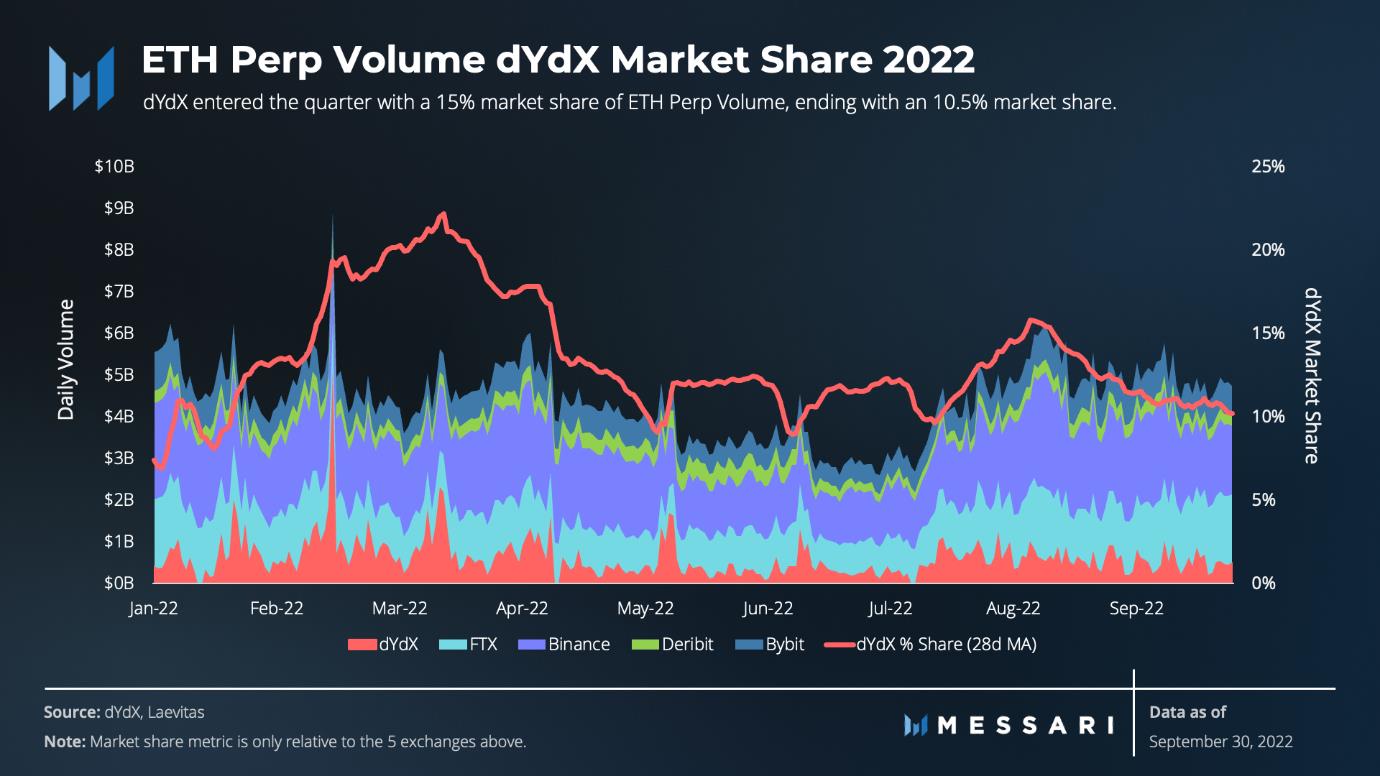

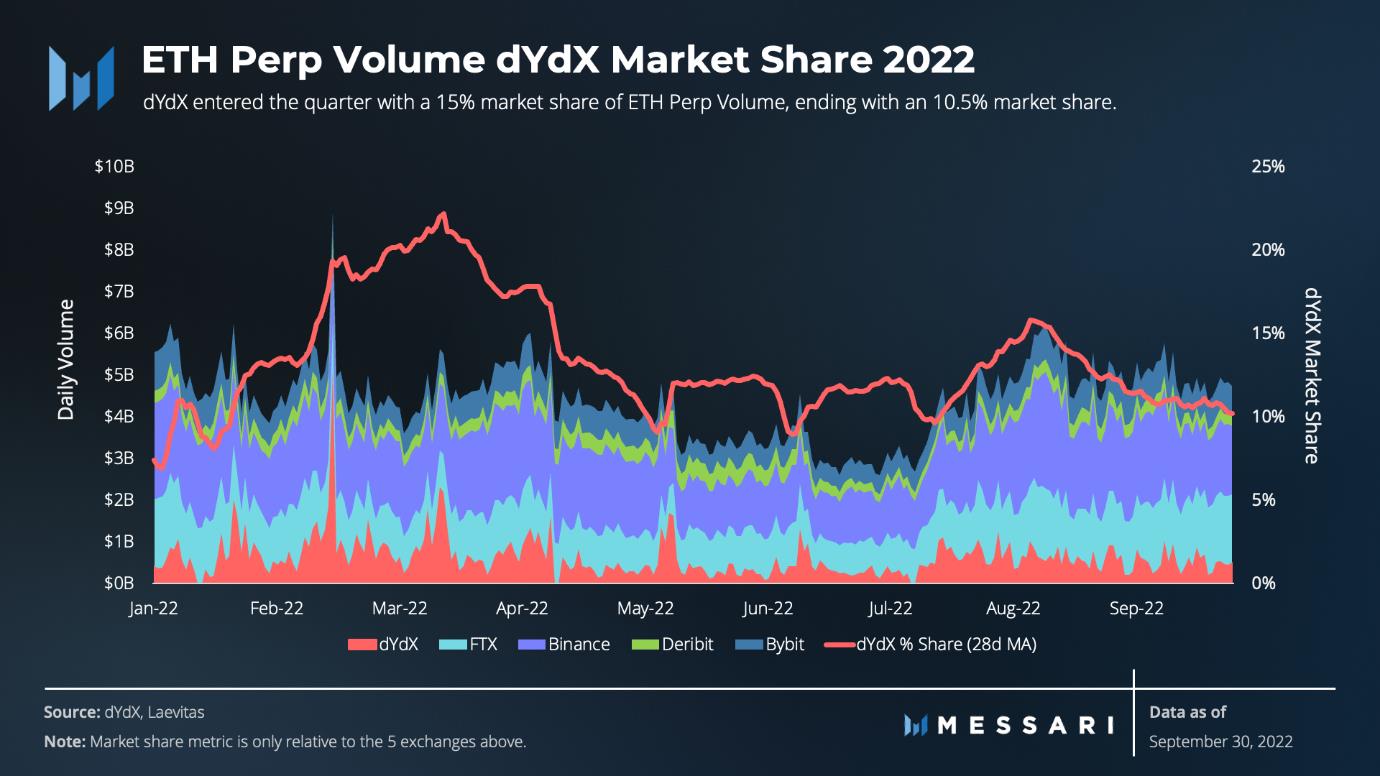

Evenimentele în lanț din Q1 și Q2 au dus la o cotă de volum mai mare pentru dYdX în prima jumătate a anului 2022. Unul pozitiv pentru protocol este acela de a vedea o creștere masivă a volumului către sfârșitul epocilor. Acest comerț de obicei neproductiv este stimulat prin recompense. Modificarea programului de recompense pare să fi funcționat conform așteptărilor.

Tranzacționarea futures ETH pe cinci burse dYdX, FTX, Binance, Deribit, Bybit a crescut cu 17% de la 350 de miliarde de dolari în T2 la 420 de miliarde de dolari în T3. dYdX își menține cota de piață de 10-15% pe tot parcursul trimestrului, arătând rate de finanțare care rivalizează cu cele mai mari CEX-uri.

Analiza calitativa

Modulul de miza de lichiditate

dYdX oferă un Liquidity Staking Module (LSM) – în care oricine poate depune USDC care este aprobat de Market Maker și aprobat de comunitate ca garanție pentru a oferi lichiditate pe dYdX. Stakingerii au fost recompensați cu jetoane DYDX. Creatorii de piață au acces la capital ieftin (fără dobândă), care poate fi utilizat numai în cadrul ecosistemului. Pe 27 septembrie, comunitatea dYdX a votat în favoarea reducerii fondului de împrumuturi stabilind la 0 recompensa DYDX asociată cu miza USDC.

În ciuda designului său atractiv, Modulul de Miza de Lichiditate nu pare a fi o modalitate eficientă de alocare a resurselor pentru protocol. Sponsorizat de dYdX Grants, Xenophon Labs a lansat un raport de cercetare privind LSM care a constatat că „81% din jetoanele bonus au fost acordate USDC fără a fi adresate niciunui creatori de piață”. Principala problemă este că suma USDC staking depinde de prețul dYdX, iar modificarea disponibilității capitalului duce la o utilizare foarte scăzută de către creatorii de piață.

Pe 6 iulie, comunitatea a votat pentru a anula fondul de împrumut legat de LSM și a reutiliza recompensele de token DYDX rămase.

Pe 31 iulie, Ryan Rodenbaugh de la TrueFi a postat o propunere pe forum pentru a îmbunătăți LSM folosind produsul „Linie automată de credit” (ALOC) TrueFi. În mod ideal, ALOC cu rată variabilă a TrueFi va percepe dobânzi variabile în funcție de utilizarea pool-urilor de împrumuturi. Aceste rate ale dobânzii, care se bazează în mare parte pe USDC, dar sunt și stimulate cu niște dYdX, vor reduce volatilitatea capitalului disponibil și, astfel, vor crește gradul de utilizare. O întrebare importantă, totuși, este în ce măsură vor fi dispuși să se împrumute creatorii de piață?

Recompense comerciale echitabile

dYdX stimulează utilizarea pe schimbul său recompensând tranzacționarea cu jetoane DYDX pentru a ajuta la compensarea taxelor plătite. Versiunea anterioară a formulei recompensei de tranzacționare includea taxe plătite, dobândă deschisă (OI) și stkDYDX (DYDX mizată).

În martie, noi cercetări au demonstrat că oportunitatea de a obține recompense mari OI a creat un spațiu de joc imens pentru fermieri, pentru a câștiga DYDX fără lichidități sau taxe suplimentare. După modificarea inițială a ecuației recompenselor din aprilie, reducând ponderile acordate OI, comunitatea a votat pentru eliminarea oricăror recompense atribuite unui interes deschis mai mare. Votul reduce, de asemenea, recompensa totală a tranzacției pe epocă cu 25%.

Dobânda deschisă a scăzut semnificativ de la aceste modificări, dar OI nu afectează neapărat lichiditatea. De fapt, dobânda deschisă și volumul la burse nu par a fi foarte corelate.

Reducerea generală a recompenselor întărește trezoreria și dă mai multă putere investițiilor pe termen lung.

Recompense Equation LP

Gestionarea recompenselor cu simboluri este subiectul principal al trimestrului și a fost abordată și recompensa pentru Furnizorii de lichidități. Prima modificare a venit în februarie, scăzând pragul pentru LP-uri și deschizând recompense pentru mai mulți furnizori. Apoi, în mai, la ordinul lui Wintermute (unul dintre cei mai mari Market Maker ai dYdX), comunitatea a votat pentru adăugarea unui factor de volum la ecuația recompenselor LP. În luna august, comunitatea a făcut acest plan un pas mai departe.

Votul din august a dat importanță factorului de volum pe toate piețele. Important, a crescut ponderea piețelor BTC și ETH din cauza temerilor că reducerea prea mult a factorului de profunzime ar avea un impact negativ asupra piețelor nelichide. Pentru a echilibra și mai mult acest stimulent, comunitatea a redus raportul de recompense pentru piețele BTC și ETH de la 20% la 10% fiecare, ceea ce permite acum ca mai multe recompense să ajungă pe piețe. Acestea sunt cele mai aprofundate două piețe de pe bursă și poate să nu fie necesar să cheltuiți mulți bani pentru a atrage lichidități.

Până acum, schimbările au redus cheltuielile pentru a atrage profunzime fără a afecta lichiditatea generală. Deoarece DAO se concentrează pe optimizarea resurselor cheltuite în timpul pieței urs, ajustarea recompenselor pe care le oferă utilizatorilor este principala pârghie pe care o folosesc.

Nouă actualizare pentru dYdX Chain

Pe 23 august, dYdX Trading a publicat un blog de actualizare a progresului pe V4. Principalele anunțuri sunt că Milestone 1, lansarea rețelei de testare pentru dezvoltatori, este finalizată. În plus, această actualizare a oferit o cronologie pentru lansarea Mainnetului, programată în prezent pentru T2 2023. Alte planuri includ:

- Etapa 2: Testnet intern – T3 2022

- Etapa 3: Testnet privat – Q4 2022

- Etapa 4: Testnet public – T1 2023

Lansarea testnetului pentru dezvoltatori include finalizarea motorului de potrivire a registrului de comenzi și a sistemului de marjă. În primul pas, echipa de proiect a realizat 50 de tranzacții pe secundă. Mai sunt multe optimizări și îmbunătățiri de făcut, dar acesta este un progres pozitiv asupra unei schimbări majore a protocolului.

Epilog

Comercianții continuă să tranzacționeze pe bursa dYdX, în ciuda faptului că continuă să retragă fonduri din protocol. Numărul mediu de utilizatori zilnici tinde să crească. Recompensele plătite comercianților și investitorilor sunt mai mari decât veniturile plătite protocolului. Comunitatea a folosit guvernarea și votul pentru a modifica toate programele majore de recompense, pentru a închide fondul de miza de lichiditate și pentru a reduce recompensele de tranzacționare. Lansarea lanțului dYdX este în prezent programată pentru T2 2023. Oferă o oportunitate de a descentraliza în continuare protocolul și de a implica mai bine deținătorii de token-uri cu utilizatorii.