Ce este DeFi 2.0? De ce este DeFi 2.0 o posibilă alternativă la întregul DeFi actual? Ce să ne pregătim pentru acest următor mega trend?

Cuvântul cheie „DeFi 2.0” a apărut recent ca un fenomen odată cu creșterea extraordinară a unor jetoane precum OHM, SPELL,... Deci, ce este DeFi 2.0? De ce este DeFi 2.0 o posibilă alternativă la întregul DeFi actual? Ce să pregătim?

Ce este DeFi 2.0?

DeFi 2.0 este o versiune actualizată a DeFi care încearcă să repare punctele slabe existente și să valorifice punctele forte ale actualului DeFi, care poate deschide posibilități și mai promițătoare pentru utilizatori.

Datorită dezvoltării tehnologiei Blockchain, Decentralized Finance (DeFi) permite oamenilor să acceseze și să utilizeze Aplicații Descentralizate oriunde, oricând, fără a fi sub controlul vreunei entități sau organizații.

Cu toate acestea, are încă mai multe puncte slabe, motiv pentru care DeFi 2.0 este o completare obligatorie.

Limitările existente ale DeFi

Înainte de a trece la soluțiile pe care DeFi 2.0 încearcă să ofere, trebuie să recunoaștem problemele pe care încearcă să le rezolve. Câteva limitări evidente pot fi văzute ca:

- Scalabilitate: taxe mari de gaz, timp lung de așteptare ⇒ afectează grav experiența utilizatorilor.

- Lichiditatea: lichiditatea este ca „sângele” oricărei piețe. În DeFi, rămâne încă scăzut.

- Centralizare: În ciuda faptului că este „finanțare descentralizată”, majoritatea Dapp-urilor existente sunt încă centralizate.

- Securitate: DeFi conține riscuri subiacente enorme, în timp ce securitatea este încă în mare parte neobservată.

- Oracle Attack: DeFi se bazează în mare măsură pe Oracles . Cu toate acestea, există încă proiecte care nu le înțeleg importanța și refuză să se integreze cu un Oracle de încredere. Drept urmare, o gamă largă de protocoale au fost atacate și au trebuit să compenseze pierderile.

- Eficiența capitalului: Progresul tehnologic a crescut eficiența capitalului, dar există încă o cantitate masivă de active care nu sunt utilizate în mod optim.

DeFi 2.0 - Soluția pentru obstacolele DeFi

De fapt, DeFi 2.0 a început de când utilizatorii și proiectele și-au dat seama de limitările DeFi, ceea ce i-a determinat să dezvolte soluții relevante. Fiecare soluție pentru fiecare obstacol a creat mici tendințe ascendente ale pieței, de care are nevoie cu adevărat piața.

Acum să trecem în revistă soluțiile care au contribuit la creșterea DeFi 2.0.

Scalabilitate - Stratul 1, Stratul 2

Pentru utilizatorii DeFi, în special pentru noii veniți, interacțiunea cu rețeaua Ethereum a fost un obstacol major. Taxele mari de gaz și timpul lung de așteptare au împiedicat majoritatea utilizatorilor să experimenteze DeFi.

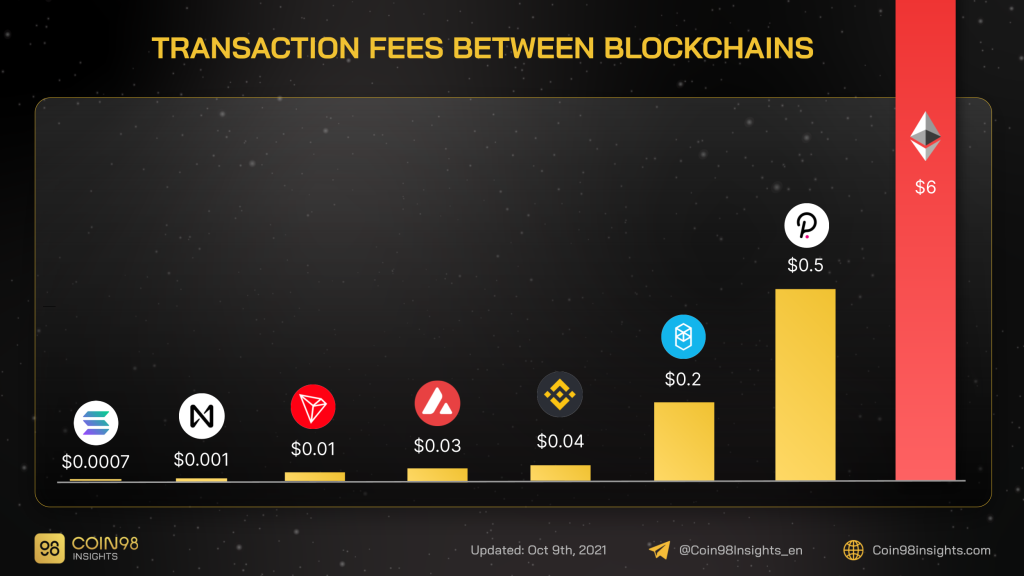

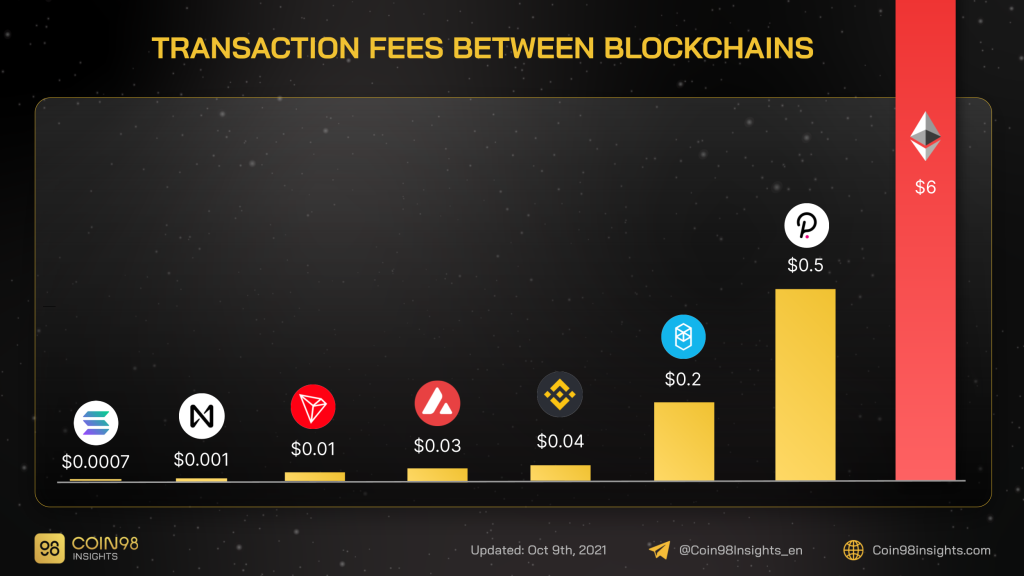

Taxe de tranzacție ale diferitelor blockchain-uri.

În același timp, DeFi oferă o gamă largă de oportunități, fiind deci incredibil de atractiv. Așadar, se ridică o întrebare: Cum pot utilizatorii să experimenteze DeFi fără a fi nevoiți să se confrunte cu probleme de scalabilitate ale Ethereum?

⇒ Creșterea altor Straturi-1.

Nu a fost întâmplător că fluxul de numerar a mers către BSC, Polygon și Solana, care sunt niște blockchain-uri care pot oferi utilizatorilor ceea ce au cel mai mult nevoie. Soluțiile pentru problema scalabilității vor fi posibil catalizatorul următorului val de piață.

Lichiditate - Randamente

Pentru a aborda problema lichidității sau, cu alte cuvinte, pentru a atrage mai mulți utilizatori și capital pe piața DeFi, cea mai simplă abordare este să îi ajutați să câștige randamente. De la proiecte cu 10x, 100x ROI, până la pool-uri agricole cu mii de APY, sau airdrops în valoare de mii de dolari,... toate contribuie la integrarea de noi utilizatori și la îmbogățirea lichidității pieței.

Te-ai alăturat pieței Crypto pentru unul dintre aceste motive?

Centralizare - DAO

Să începem cu cazul Uniswap . Proiectul a prezentat o propunere de a vinde jetoane UNI în valoare de 20 de milioane de dolari pentru a crea un „Fond pentru educație DeFi”. Cu toate acestea, punctul notabil este că comunitatea Uniswap a fost ținută complet în întuneric până în ultima zi. Indiferent cum a reacționat comunitatea în acel moment, numărul de voturi „Da” a fost copleșitor. Acest lucru a arătat cât de centralizată era Guvernarea Uniswap.

Pe lângă faptul că oamenii vin la DeFi pentru a obține profituri, ei se alătură și DeFi pentru a-și urmări libertatea și a fi independenți de terți. Cu toate acestea, numeroase protocoale DeFi sunt încă puternic controlate de un grup, ceea ce duce la o pierdere a credinței în rândul utilizatorilor DeFi.

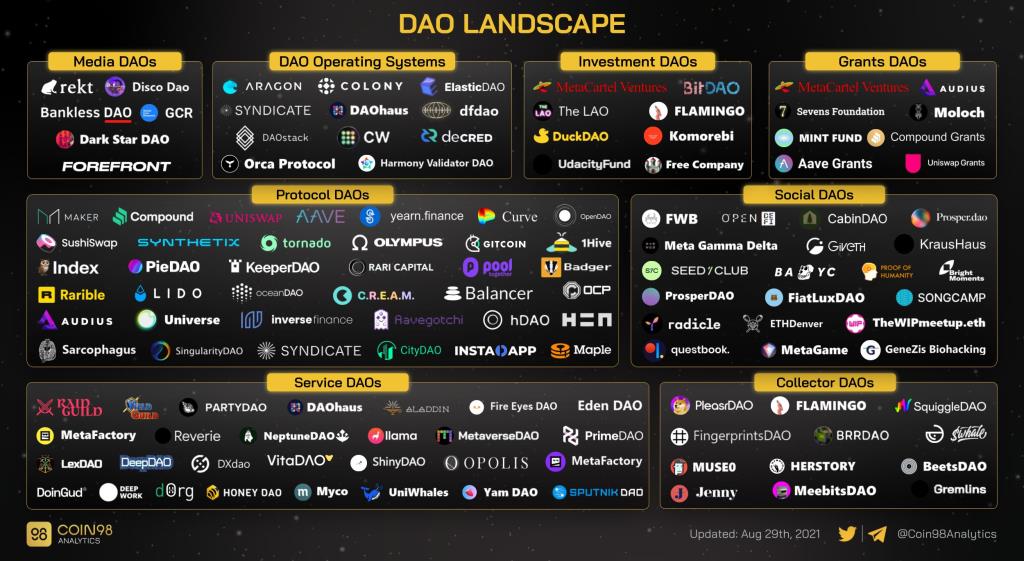

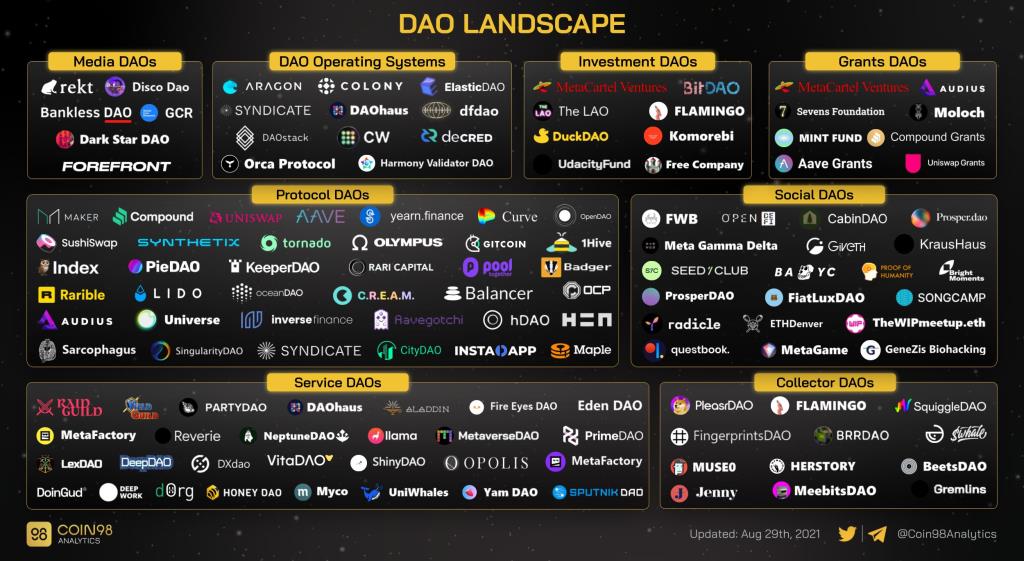

Pentru a rezolva această situație, proiectele DeFi au tendința de a pune aspectul Descentralizat pe primul loc. DAO (Organizație Autonomă Descentralizată) - unde toată lumea are dreptul de a vota asupra dezvoltării proiectului, a crescut dramatic în ultima perioadă.

DAO Peisaj.

Eficiența capitalului - Următoarea dobândă

DeFi crește extrem de rapid. La momentul redactării acestui articol, TVL (Valoare totală blocată) în DeFi a crescut la 217 miliarde USD și continuă să crească.

Cu toate acestea, un obstacol major al DeFi este că majoritatea acestor active rămân statice și neutilizate. De exemplu:

- AMM : Deși AMM este „Lichidity Pool” al DeFi și atrage o cantitate imensă de TVL, cea mai mare parte nu este utilizată. Acest lucru provine din proiectarea AMM care face ca lichiditatea să nu poată fi concentrată.

- Împrumut: Deține un raport de utilizare scăzut, sau cu alte cuvinte, există mult mai mulți creditori decât debitori.

- Agregator: utilizatorii după ce au depus active în protocoalele Aggregator și primesc Agtoken-uri nu pot folosi acele token-uri în altă parte.

- Și mulți alți factori care duc la utilizarea activelor într-un mod suboptimal: modelul actual de agricultură, activele care nu sunt depozitate în bazine optime,...

Din acele probleme, multe proiecte au început să dezvolte proiecte potrivite, precum Olympus DAO (OHM) sau Abracadabra (SPELL),... care încet-încet devine catalizatorul următorului val al ramurii Capital Efficiency.

Eficiența capitalului și capacitatea de a reînnoi întregul DeFi

Nu din senin am menționat că Capital Efficiency este începutul următorului val de piață și au existat câteva dovezi clare care susțin această teză.

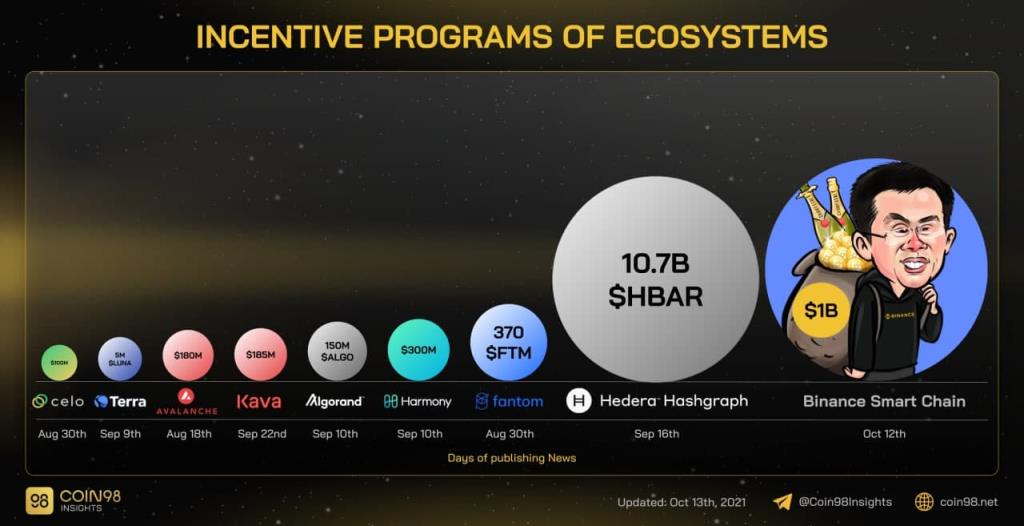

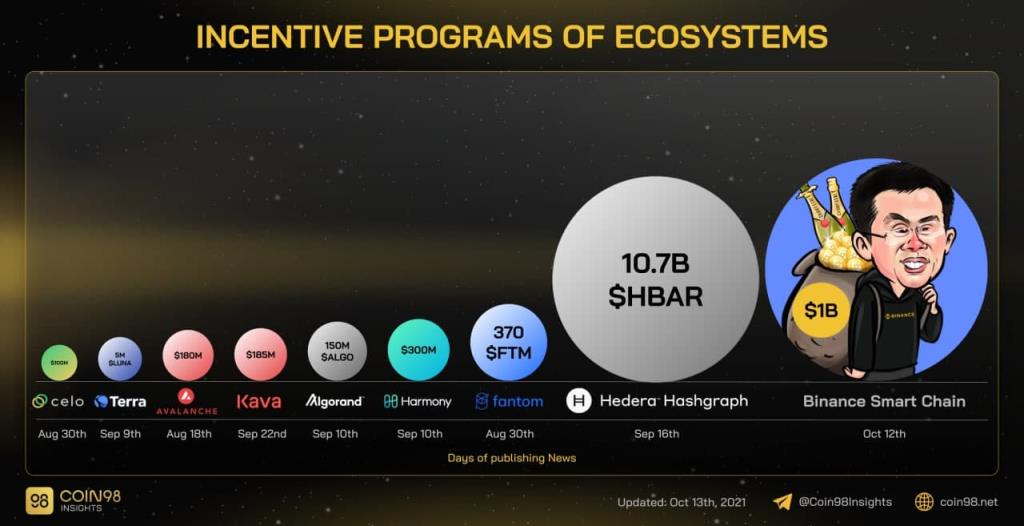

Sunt turnați prea mulți bani: Ecosistemele și-au anunțat continuu Fondul pentru ecosistem pentru a impulsiona creșterea ecosistemului. Mai devreme sau mai târziu, acești bani trebuie să fie dislocați și folosiți. Pe lângă faptul că sunt cheltuite pentru proiecte de dezvoltare a produselor lor, o sumă mare va fi folosită și ca un stimulent pentru a atrage mai mulți utilizatori în ecosistem.

Programele de stimulare ale diferitelor ecosisteme.

Limitarea exploatării lichidităților: exploatarea lichidității trebuie să fi fost recunoscută pe scară largă de utilizatorii DeFi; după lansarea unui proiect, există de obicei un program Liquidity Mining pentru a porni lichiditatea proiectului și baza de utilizatori. Totuși, a devenit o „sabie cu două tăișuri”, întrucât programul Liquidity Mining nu poate atrage decât pe termen scurt noi utilizatori și active, ceea ce ajunge în situația: APY scade ⇒ Farmers dump tokens ⇒ Cash-flow-ul se îndepărtează.

Având în vedere această slăbiciune, acesta este cel mai utilizat model atât de protocoalele DeFi existente, cât și de cele noi în acest moment. Acest fenomen a creat un flux de numerar nesănătos atunci când utilizatorii se concentrează doar pe agricultură ⇒ dumping ⇒ agricultură ⇒ dumping, fără nicio intenție de a contribui la dezvoltarea proiectului.

TVL este considerat prea serios: motivul pentru circumstanțele de mai sus este că indicele TVL este supraaccentuat ca standard. Majoritatea utilizatorilor acordă atenție doar TVL-ului fără să înțeleagă că, modul în care acel TVL poate fi convertit în venituri este o altă poveste.

⇒ Au fost introduse produse inovatoare și au dat semne bune.

Proiectele care se concentrează pe eficiența capitalului vor permite DeFi să:

- Optimizați TVL: permiteți ca activele depozitate să fie utilizate la maximum posibil.

- Creați un flux de numerar sănătos: Din exemplul Olympus DAO (menționat mai jos), prevenirea unui flux de numerar nesănătos va face proiectele să crească mai sustenabil și să adopte mai mulți susținători.

Pregătiți-vă pentru DeFi 2.0 cu valul masiv care se apropie

Sper că informațiile menționate mai sus v-au ajutat să înțelegeți natura DeFi 2.0 și care sector va primi cea mai mare atenție, precum și fluxul de numerar în viitorul apropiat. Proiectele care vizează Eficiența Capitalului sunt foarte probabil să creeze un nou standard pentru piață, prin urmare, trebuie să pregătim cunoștințele necesare pentru a adopta acest val de piață.

Luați în considerare eficiența capitalului atunci când scanați proiecte

În loc să ne concentrăm doar pe TVL, ar trebui să acordăm atenție și modului în care proiectul utilizează acel TVL. Fiecare model va avea o modalitate diferită de a optimiza TVL și va fi criteriul cheie pe care trebuie să-l analizăm.

De exemplu: Cu AMM-uri, putem judeca eficiența capitalului lor cu raportul Volum de tranzacționare/TVL. Cu protocoalele de creditare, putem judeca eficiența capitalului lor cu raportul Împrumut restante/TVL,...

Pionierii în îmbunătățirea eficienței capitalului

După cum sa menționat mai sus, fiecare proiect va avea o abordare diferită pentru a maximiza utilizarea capitalului. Voi enumera câteva dintre cele mai remarcabile nume și modelul pe care îl aplică:

- Uniswap v3 (UNI): primul AMM care a creat modelul de lichiditate concentrată, multiplicând Eficiența capitalului de furnizare de lichiditate.

- Olympus DAO (OHM): Mecanismul de schimb de jetoane LP cu Obligațiuni, reducând frecvența situației fermei și a depozitului și creând lichidități durabile.

- Abracadabra (SPELL): Permiteți utilizarea jetoanelor de randament (yvYFI, yvUSDC, xSUSHI,...) ca garanție pentru a împrumuta stablecoin MIM, deschizând o nouă piață de creditare.

- Tokemak (TOKE): Reduceți pierderile permanente, deoarece protocolul acționează ca un creator de piață și navighează în lichiditate.

- Curve (CRV) + Convex (CVX): Aplicați Stimulent + Teoria jocurilor pentru a direcționa guvernanța într-un mod pozitiv + optimiza lichiditatea enormă a Curbei.

- Popsicle Finance (ICE): Ajută utilizatorii să-și gestioneze lichiditățile mai eficient.

- Și multe alte proiecte în curs de dezvoltare.

După cum puteți vedea, există multe modalități de îmbunătățire a eficienței capitalului. Prin urmare, misiunea noastră este să găsim proiecte în acest sector și să le evaluăm performanțele.

Anticipați tendința DeFi 2.0

Iată câteva dintre predicțiile mele despre DeFi 2.0:

- Proiectele care lucrează pe Capital Efficiency vor crea un nou standard pe piață, iar utilizarea TVL va deveni la fel de importantă ca și TVL.

- În general, nu au existat multe modele eficiente, ceea ce este oportunitatea noastră. Succesul unor proiecte precum OHM, SPELL,... va fi considerat catalizatorul pentru a stimula următorul val de piață și a pune Eficiența Capitalului utilizatorilor la următorul nivel.

- Există șanse mari ca proiectele de top să se mențină, deoarece pot optimiza sursele de lichiditate și pot preveni situația în care utilizatorii își retrag active.

- Multe inovații vor fi create atunci când sunt combinate împreună, similar cu actualul DeFi.

- Capital Efficiency este doar o ramură a DeFi 2.0, așa că vor exista și alte valuri de piață în alte ramuri. Aceste valuri nu sunt neapărat limitate la 1 (unda stratului-2 poate veni după valul stratului-1) și nu se întâmplă neapărat în același timp.

Concluzie

Punerea laolaltă a tuturor puzzle-urilor ne poate oferi o perspectivă de ansamblu și anticipări asupra a ceea ce ar putea urma.

Sper că v-a ajutat să obțineți informații mai valoroase despre DeFi 2.0 și să înțelegeți de ce aveți nevoie pentru a vă pregăti pentru următorul val de piață.

Dacă doriți să aflați mai multe despre acest subiect, nu ezitați să lăsați un comentariu mai jos și să vă alăturați comunității Coin98 pentru discuții suplimentare!