NFT Pandora - คู่มือสำหรับ NFT 2021

NFT Pandora - คู่มือ NFT 2021 ทุกสิ่งที่คุณจำเป็นต้องรู้เกี่ยวกับ NFT ในปี 2021

บทความเกี่ยวกับกลุ่ม Dex 2021 และคำอธิบายของรูปแบบการกำหนดราคา Dex ระดับบนสุดในปัจจุบัน

ด่วน

ข้อจำกัดความรับผิดชอบ: บทความนี้อ้างอิงจาก SEABank เพื่อให้ภาพรวมของ Dexs ปัจจุบันและไม่ถือว่าเป็นคำแนะนำในการลงทุน ลิงก์ต้นฉบับจะอยู่ที่ท้ายบทความเพื่อใช้อ้างอิงสำหรับผู้อ่าน

ชิ้นส่วนปริศนาใน AMM

Automated Market Maker (AMM) เป็นหนึ่งในความก้าวหน้าครั้งใหญ่ที่สุดของ DeFi ต้องขอบคุณ AMM ที่ทุกคนสามารถเป็นผู้กำหนดตลาดได้ บางสิ่งที่ยากในตลาดการเงินแบบเดิมสามารถบรรลุได้โดยง่ายผ่านการจัดหาสภาพคล่อง

มี 3 วัตถุหลักใน AMM:

ในส่วนถัดไป เราจะ (1) วิเคราะห์ประโยชน์ของการเป็นผู้ให้บริการสภาพคล่อง (LP) ใน AMM (2) วิธีการลดการสูญเสียชั่วคราว (IL) ซึ่งเป็นหนึ่งในความเสี่ยงที่โดดเด่นของ LP และสภาวะตลาดในอุดมคติสำหรับทั้งสาม

ผู้ให้บริการสภาพคล่อง (LP)

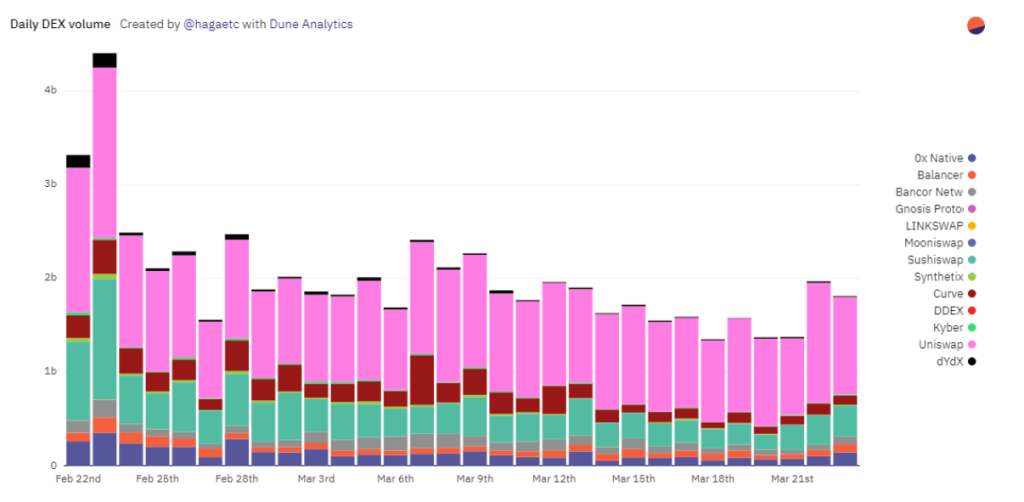

มีเหตุผล 2 ประการในการเป็นผู้ให้บริการสภาพคล่อง (LP) เหตุผลแรกคือการเพลิดเพลินกับค่าธรรมเนียมการทำธุรกรรม ตัวอย่างเช่น ในวันที่ 13 มีนาคมเพียงอย่างเดียว ปริมาณการซื้อขายรวมของ dexs สูงถึง 2 พันล้านดอลลาร์ หากเราใช้เกณฑ์มาตรฐานค่าธรรมเนียมปกติที่ 0.25% LPs จะสร้างรายได้ประมาณ 5 ล้านดอลลาร์

ที่มา: defiprime.com

เหตุผลที่สองคือ AMM ช่วยให้ LPs สร้างสมดุลให้กับพอร์ตโฟลิโอของพวกเขา LPs สามารถฝากสินทรัพย์ของตนเข้า AMM เพื่อให้ทั้งคู่ได้รับค่าธรรมเนียมการทำธุรกรรมในขณะที่ปล่อยให้ตลาดปรับสมดุลพอร์ตการลงทุนของตน เพื่ออธิบาย เมื่อมูลค่าภายนอกตลาดเปลี่ยนแปลง นักเก็งกำไรจะฉวยโอกาสสร้างกำไรให้ตัวเอง ดังนั้นสินทรัพย์ของ LP จะสมดุลโดยอัตโนมัติ

IL - ความเสี่ยงหลักของการจัดหาสภาพคล่อง

การสูญเสียการด้อยค่า (IL) สามารถมองเห็นได้ว่าเป็นราคาสำหรับตลาดในการปรับสมดุลพอร์ตการลงทุน ดังนั้น LPs จำเป็นต้องคำนวณพารามิเตอร์อย่างรอบคอบก่อนที่จะให้สภาพคล่องในโปรโตคอล

ปัจจัยแรกที่ส่งผลต่อ IL คือเส้นราคาของ AMM แต่ละตัว ยิ่งเส้นโค้งมากเท่าไหร่ ผลกระทบของราคาก็จะยิ่งมากขึ้น เส้นที่แบนราบยิ่งมีความคลาดเคลื่อนน้อยลง และ IL ที่ต่ำลง

ความแตกต่างระหว่าง Uniswap และ Curve . เส้นโค้ง

ยิ่งเส้นแบนยิ่งดีสำหรับการซื้อขายสินทรัพย์ที่มีมูลค่าใกล้เคียงกัน เช่น เหรียญที่มีเสถียรภาพ หรือสินทรัพย์ห่อ เช่น BTC เป็น wBTC ยิ่งเส้นโค้งมากเท่าไหร่ ความคลาดเคลื่อนก็จะยิ่งสูงขึ้น ซึ่งสร้างโอกาสให้กับนักเก็งกำไร

พารามิเตอร์ที่มีผลต่อกำไร

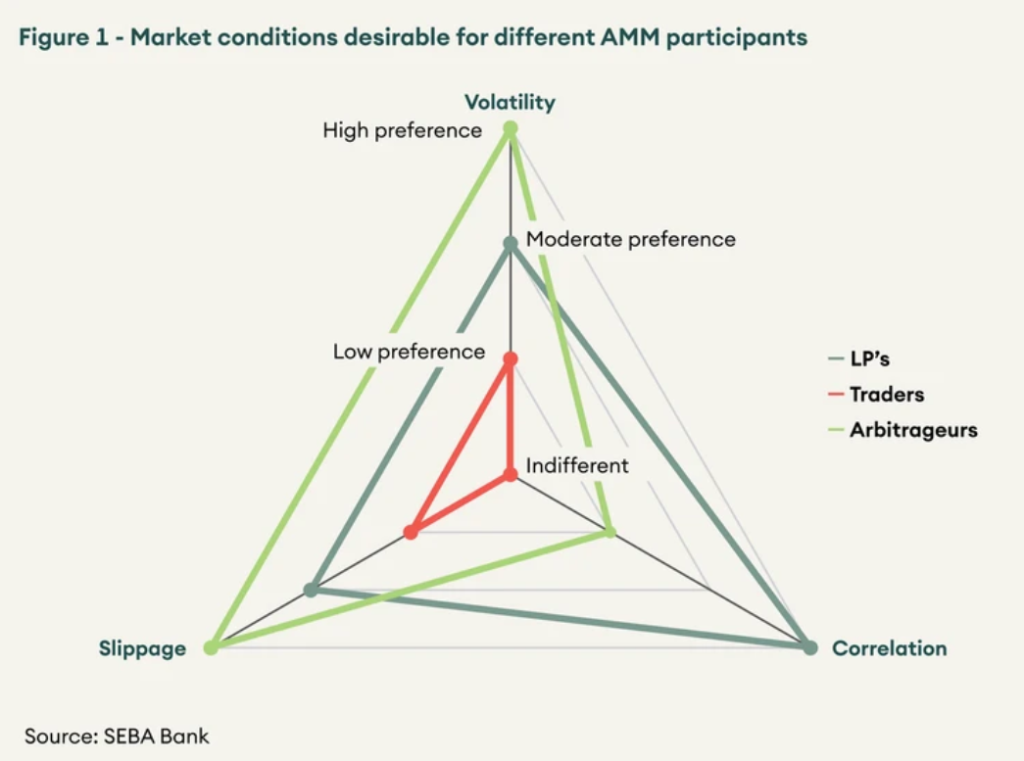

มีพารามิเตอร์หลักสามตัวที่ส่งผลต่อความสามารถในการทำกำไรของออบเจกต์ใน AMM ได้แก่ (1) ความสัมพันธ์ระหว่างประเภทสินทรัพย์ (2) ความผันผวนของราคา (3) การคลาดเคลื่อนของสินทรัพย์

ในฐานะ LP เราต้องการให้ทรัพย์สินทั้งสองมีความสัมพันธ์กันเนื่องจากช่วยลด IL ตัวอย่างเช่น การจัดหาสภาพคล่องให้กับโทเค็นระดับบนสุดอย่าง LINK/ETH นั้นดีกว่าการจัดหาสภาพคล่องให้กับโทเค็นอย่าง LINK/HAKKA เพราะเมื่อ ETH เพิ่มขึ้น ความเป็นไปได้ของ LINK จะเพิ่มขึ้นมากกว่า HAKKA

LPs ยังต้องการการเคลื่อนไหวของราคาที่สัมพันธ์กับราคาเหรียญ เพียงเพราะราคาผันผวนมีโอกาสเก็งกำไรมากขึ้นที่สร้างรายได้ให้กับ LP มากขึ้น

ไม่เหมือนกับ LPs พวก arbitrageurs ต้องการความผันผวนสูงและสหสัมพันธ์ต่ำ ดังนั้นอนุญาโตตุลาการจะมีโอกาสมากขึ้นและทำกำไรได้มากขึ้น

ผู้ค้าจะชอบการลื่นไถลและความผันผวนของราคาต่ำเพื่อให้สินทรัพย์สามารถใช้ประโยชน์ได้อย่างเต็มที่

เมื่อรวมปัจจัยข้างต้นเข้าด้วยกันแล้ว ก็สามารถจำลองสภาพตลาดในอุดมคติสำหรับแต่ละออบเจกต์ใน AMM ได้

ด้วยตลาดปัจจุบัน การกำจัด IL โดยสิ้นเชิงเป็นไปไม่ได้ แต่ LP มีมาตรการบางอย่างในการปกป้องสินทรัพย์ เช่น: ผสมผสานกลยุทธ์การซื้อขายเพื่อประกันความเสียหายจาก IL หรือเลือกกลุ่มที่มีแรงจูงใจ (สร้างรายได้มากขึ้นเพื่อให้ครอบคลุม IL) อย่างไรก็ตาม วิธีที่สองเป็นเพียงชั่วคราวเนื่องจากโปรแกรมสิ่งจูงใจจะสิ้นสุดลงในที่สุด

กรณีศึกษา Dex

ด้านล่างนี้คือกรณีศึกษา Dexs อันดับต้น ๆ ของวันนี้และค่าสะสมสำหรับผู้ใช้โครงการ

Uniswap

ปัจจุบัน Uniswap เป็น AMM ชั้นนำ โดยใช้สูตร xx*y=k โปรเจ็กต์นี้อนุญาตให้ผู้ใช้สลับสินทรัพย์ในกลุ่ม Uniswap LPs ปัจจุบันได้รับค่าธรรมเนียม 0.3% ต่อธุรกรรม

การยืมแนวคิดจาก Bancor ซึ่งเป็นโครงการบุกเบิก AMM และการระดมทุน ICO 150 ล้านเหรียญสหรัฐ Uniswap ด้วยเงินทุนเพียง 100,000 ดอลลาร์จาก Ethereum ได้เพิ่มขึ้นจนกลายเป็น Dex ชั้นนำและทำให้ AMM เป็นที่นิยมใน DeFi

เช่นเดียวกับ Dexs อื่นๆ Uniswap มักถูกวิพากษ์วิจารณ์เรื่อง IL อย่างไรก็ตาม ด้วยUniswap V3และการอัปเดตที่ล้ำหน้ามากมาย โครงการนี้คาดว่าจะช่วยลดความเสี่ยงจาก IL ได้ ดังนั้นจึงสร้างสภาวะตลาดที่เอื้ออำนวยมากขึ้นสำหรับ LP

มูลค่าสะสม:ปัจจุบัน LPs ได้รับ 0.3% ของค่าธรรมเนียมการทำธุรกรรม Uniswap มีโทเค็นการกำกับดูแลของ UNI ผู้ถือ UNI ยังไม่ได้แบ่งรายได้จากโครงการ แต่ใน V3 เปอร์เซ็นต์ของค่าธรรมเนียมที่ใช้ร่วมกันสามารถปรับเปลี่ยนได้ผ่านการกำกับดูแล และผู้ถือโทเค็นยังสามารถแบ่งปันค่าธรรมเนียมการทำธุรกรรมจาก Uniswap

ซูชิสวาป

Sushiswapเริ่มต้นจากทางแยกของ Uniswap และค่อยๆ สร้างตำแหน่งของตัวเองในหมู่บ้าน Dex ด้วยคุณสมบัติที่โดดเด่นมากมาย เช่น Miso ชุดสัญญาที่ช่วยให้โครงการเปิดตัวโทเค็นในแบบที่ต้องการ หรือ Bentobox โซลูชันการกู้ยืมของ Sushi

จากโครงการที่ใกล้ "ปูเสื่อ" ซูชิก็ขึ้นไปเป็น 1 ใน 3 Dex ที่มีสินค้าหลากหลาย จึงได้รับการสนับสนุนอย่างดีจากชุมชน

มูลค่าสะสม: LPs ได้รับค่าธรรมเนียมการทำธุรกรรม 0.25% โทเค็นการกำกับดูแลของ SUSHI สามารถเดิมพันได้ในโปรโตคอล ผู้เดิมพันจะแบ่งปัน 0.05% ของปริมาณการซื้อขาย ผู้เดิมพัน SUSHI มีรายได้เฉลี่ย 75 ล้านดอลลาร์ต่อปี

0x

สิ่งที่ทำให้ 0x พิเศษคือโครงการแทนที่จะใช้กลุ่มสภาพคล่องสำหรับการจับคู่คำสั่งซื้อ 0x ใช้แบบจำลองบัญชีคำสั่งซื้อแบบออฟไลน์ พวกเขาทำงานตามกลไกการส่งคำสั่งซื้อ เมื่อมีการสั่งซื้อ ผู้ถ่ายทอด (คล้ายกับผู้ดูแลสภาพคล่อง) จะค้นหาฝ่ายที่ต้องการธุรกรรมและคำสั่งซื้อจะได้รับการประมวลผลบนเครือข่าย

0x สองส่วนหลักคือ Mesh และ Matcha Mesh เป็นเครือข่ายการแชร์หนังสือคำสั่ง p2p แบบออฟไลน์ Matcha เป็นเครื่องมือรวบรวม dex ที่ช่วยค้นหาราคาที่ดีที่สุดในขณะที่ดำเนินการซื้อขาย

มูลค่าสะสม

ดูรายละเอียดเพิ่มเติมเกี่ยวกับ 0x ที่นี่

เส้นโค้ง

Curve ใช้โมเดลที่เหมาะสมที่สุดสำหรับการแลกเหรียญ stablecoin (USDT, USDC, DAI,..) และสินทรัพย์ที่สัมพันธ์กัน (WBTC/sBTC, sETH/ETH,..) โมเดลนี้ช่วยให้ Curve ดำเนินการซื้อขายขนาดใหญ่โดยมี Slippage น้อยที่สุด

Curve เป็นหนึ่งในผลิตภัณฑ์ DeFI ที่ใช้มากที่สุด นี่คือ Dex ชั้นนำในแง่ของมูลค่าทรัพย์สินหลัก (TVL) โดยมีมูลค่ามากกว่า 4 พันล้านดอลลาร์ที่ถูกล็อกไว้ในโปรโตคอล

มูลค่าสะสม: CRV คือโทเค็นการกำกับดูแลของ Curve ขณะนี้ Curve pool ทั้งหมดเรียกเก็บค่าธรรมเนียม 0.04% 50% แชร์กับ LP และส่วนที่เหลือแชร์กับ veCRV (ล็อก CRV เป็นเวลาที่กำหนดเพื่อรับ veCRV)

1 นิ้ว

1inch คือ Dex aggregator ซึ่งเป็นโครงการที่ช่วยให้เข้าถึงสภาพคล่องและราคาที่ดีที่สุดจากการแลกเปลี่ยนต่างๆ ช่วยประหยัดผู้ใช้ เนื่องจาก 1Inch รวบรวมสภาพคล่องจากการแลกเปลี่ยนหลายครั้ง ผู้ใช้จึงไม่ต้องเสียค่าธรรมเนียมก๊าซเพื่ออนุมัติโทเค็นเดียวกันหลายครั้ง

ล่าสุด โปรเจ็กต์อยู่บน Binance Smart chain และประกาศเกี่ยวกับรุ่น 1Inch V3ซึ่งตามการเปิดเผยของโปรเจ็กต์ ค่าน้ำมันจะถูกกว่า Uniswap

มูลค่าสะสม: 1INCH คือโทเค็นการกำกับดูแลของ 1Inch ทีมพัฒนาของ 1inch ได้เปิดตัว DEX ที่เรียกว่า Mooniswap Mooniswap ใช้กลไกสมดุลเสมือนเพื่อแก้ปัญหาการเลื่อนหลุด การแลกเปลี่ยนคิด 0.3% สำหรับการแลกเปลี่ยนแต่ละครั้ง 5% ของนั้นใช้เป็นแรงจูงใจ (โปรแกรมส่งเสริมปริมาณการค้า ความร่วมมือ ... ) ส่วนที่เหลือจะแจกจ่ายให้กับ LP

บาลานเซอร์

Balancer เป็น AMM ที่คล้ายกับ Uniswap แต่พิเศษกว่านั้นคือช่วยให้ LP สามารถสร้างพูลที่มีสินทรัพย์มากกว่าสองประเภท ซึ่งช่วยให้ LP ไม่เพียงแต่ไม่ต้องเสียค่าธรรมเนียมสำหรับการปรับสมดุลพอร์ตโฟลิโอ แต่ยังได้รับค่าธรรมเนียมการทำธุรกรรมอีกด้วย

Balancer ไม่เรียกเก็บค่าธรรมเนียมการทำธุรกรรม อย่างไรก็ตาม ผู้สร้างพูลสามารถกำหนดอัตราสวอปได้ ค่าธรรมเนียมนี้สามารถปรับได้ตั้งแต่ 0.01% ถึง 10% ขึ้นอยู่กับประเภทของพูล

ตามทฤษฎีแล้ว Balancer ทำทุกอย่างที่ Uniswap และ Sushiswap ทำ และอื่นๆ อีกมากมาย อย่างไรก็ตาม หากเราพิจารณาปริมาณการซื้อขายและผู้ใช้ที่ใช้งานอยู่ Balancer อยู่หลัง Dexs อีกสองตัว สาเหตุอาจเกิดจากประสบการณ์ผู้ใช้ของ Balancer ที่กระจัดกระจาย เนื่องจากแต่ละพูลจะเรียกเก็บค่าธรรมเนียมที่แตกต่างกัน

อย่างไรก็ตาม ด้วยการประกาศเวอร์ชัน V2 ล่าสุด Balancer ตั้งใจที่จะปรับปรุงข้อเสียนี้ การเปลี่ยนแปลงที่โดดเด่นรวมถึงห้องนิรภัยใหม่สำหรับการจัดเก็บและจัดการสินทรัพย์ที่รวมอยู่ในพูลของ Balancer V2 จะแยกการจัดการโทเค็นและการคิดต้นทุน แต่ละพูลจะมีตรรกะที่แตกต่างกัน ในขณะที่ห้องนิรภัยจะจัดการโทเค็น

มูลค่า สะสม

บังกอร์

Bancorเป็น AMM แรกก่อน Uniswap ในเวอร์ชัน 2.1 นั้น Bancor อนุญาตให้ LPs สามารถจัดหาสภาพคล่องจากด้านใดด้านหนึ่ง และ Bancor จะขุด BNT ในปริมาณที่เท่ากันเป็นการชั่วคราว เมื่อ LPs ถอนโทเค็น Bancor จะเผาผลาญ BNT จำนวนที่สอดคล้องกัน LP ยังคงเพิ่มสภาพคล่องได้ด้วยหมายเลข BNT และ BNT เพื่อให้ครอบคลุม IL ของ LP LP สามารถครอบคลุมการสูญเสีย IL ได้ถึง 30% (ต่อวันจะเพิ่มขึ้น 1% จนถึงวันที่ 30)

แม้จะระดมทุนได้มากถึง 150 ล้านดอลลาร์จาก ICO แต่ Bancor ก็ใช้เวลาพอสมควรในการค้นหาผลิตภัณฑ์ที่เหมาะสมกับความต้องการของตลาด การพยายามให้โทเค็นมากขึ้นโดยไม่สร้างมูลค่าทำให้เกิดการโต้เถียงกันในชุมชน

มูลค่า สะสม :

Kyber Network

Kyber Networkเคยเป็นหนึ่งในการแลกเปลี่ยนรายได้สูงสุดในปี 2019 อย่างไรก็ตาม โปรเจ็กต์นี้เน้นไปที่การนำแนวคิดของการทำตลาดแบบ on-chain แบบดั้งเดิมมากเกินไป และเพิกเฉยต่อแนวโน้มของ DeFi ขณะนี้ปริมาณของ Kyber น้อยกว่า 1/10 ของ Uniswap

ทีมพัฒนาของ Kyber ดูเหมือนจะตระหนักถึงข้อจำกัดของผลิตภัณฑ์และได้วางแผนที่จะอัปเดตในเดือนมกราคม 2021 โดยพื้นฐานแล้ว Kyber จะเปิดตัว DMM (Dynamic Market maker) ซึ่งเป็นผลิตภัณฑ์ที่ช่วยให้ทุกคนสามารถสร้างพูลและกลายเป็น LP ได้

วิธีการของ DMM รวมกลไกการปรับสมดุลเสมือนที่คล้ายกับ Mooniswap ของ 1Inch และเพิ่มการปรับค่าธรรมเนียมที่ยืดหยุ่นเพื่อลดผลกระทบของ IL

มูลค่าสะสม: KNC เป็นโทเค็นการกำกับดูแลของ Kyber Network ผู้ใช้สามารถเดิมพัน KNC ใน DAO เพื่อเข้าร่วมในการกำกับดูแล การอัปเดตที่ตามมาจะกำหนดจำนวนค่าธรรมเนียมที่เรียกเก็บในโปรโตคอล ซึ่งจะแจกจ่ายให้กับ KyberDAO

การประเมินค่า

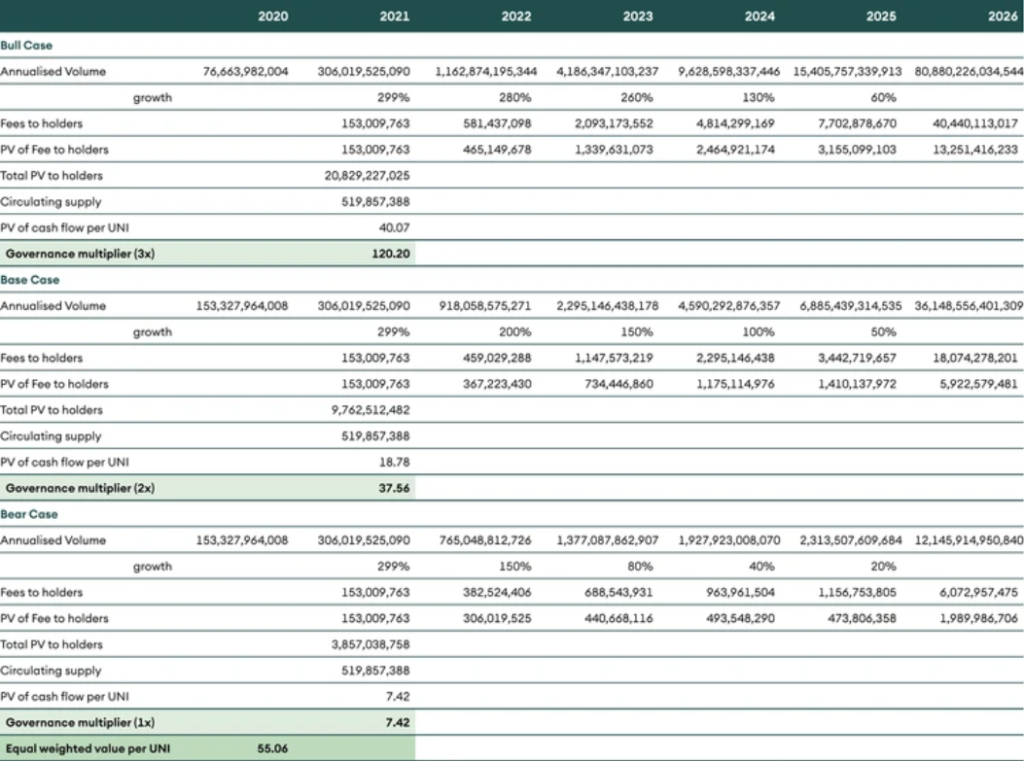

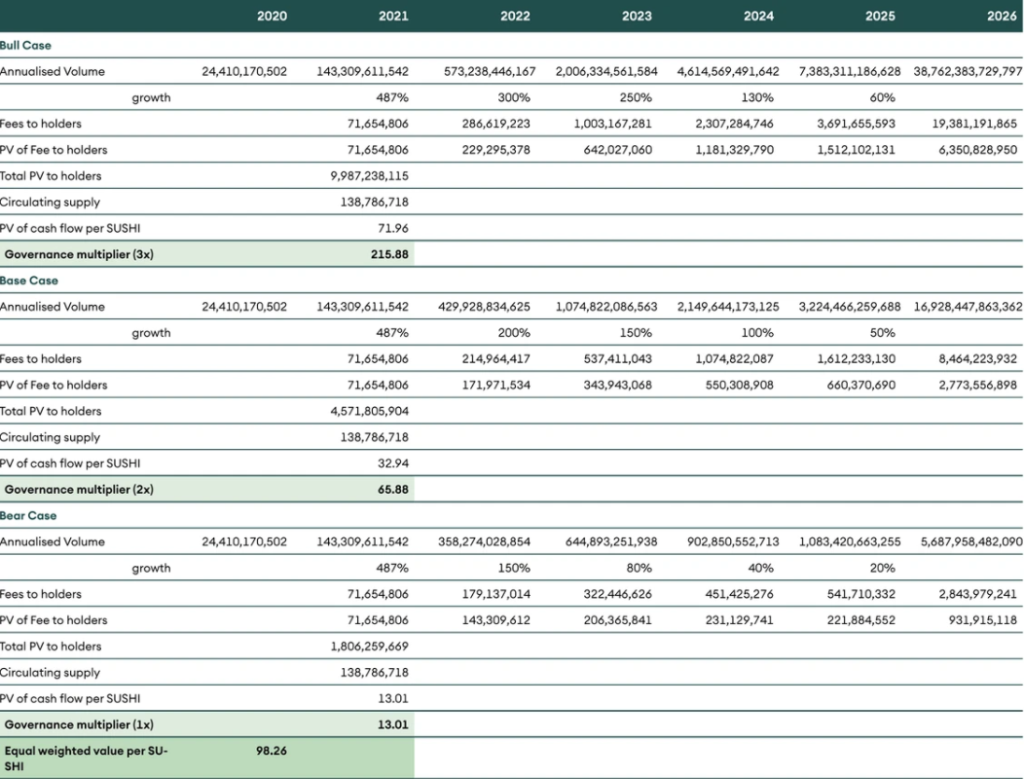

ในส่วนนี้ เราจะประเมิน Dexs ที่ใหญ่ที่สุด 2 รายการ ได้แก่ SushiSwap และ Uniswap โดยใช้วิธีลดกระแสเงินสด จากนั้นใช้อัตราส่วน P/E เพื่อคำนวณมูลค่าสัมพัทธ์ของ Dexs ที่เหลือ จะมี 3 กรณีคือ bullish, base case และ bearish

ในกรณีตลาดกระทิง เราถือว่าโครงการมีการเติบโตที่ดี ในกรณีขาลง เราคิดว่าการเติบโตลดลงอย่างรวดเร็วเมื่อเวลาผ่านไป และกรณีพื้นฐานจะเป็นค่าเฉลี่ยของทั้งสองกรณีข้างต้น

ด้วยวิธีการคิดลดกระแสเงินสด ราคายุติธรรมสำหรับ UNI และ SUSHI คือ $55 และ $98 ตามลำดับ ทั้งคู่กำลัง "ประเมินค่าต่ำเกินไป"

สมมติฐานในการประเมินมูลค่า

Uniswap

คำแนะนำในการอ่านตาราง:

สลับซูชิ

การอ่านตารางจะคล้ายกับ Uniswap

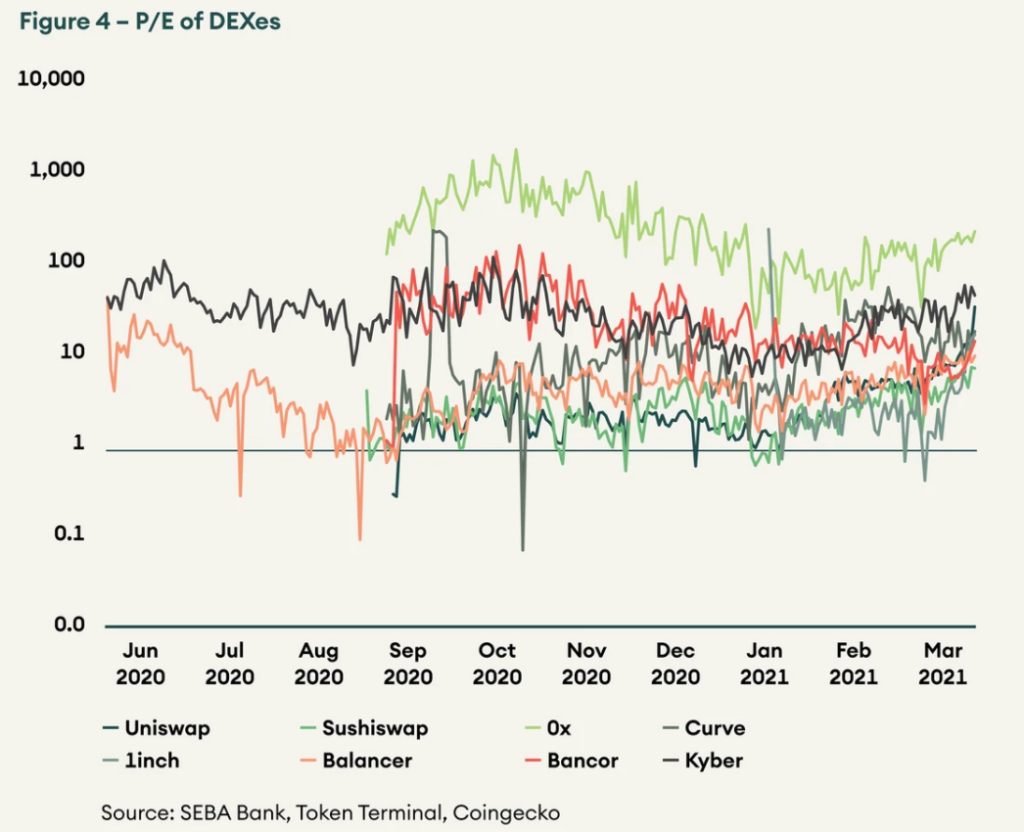

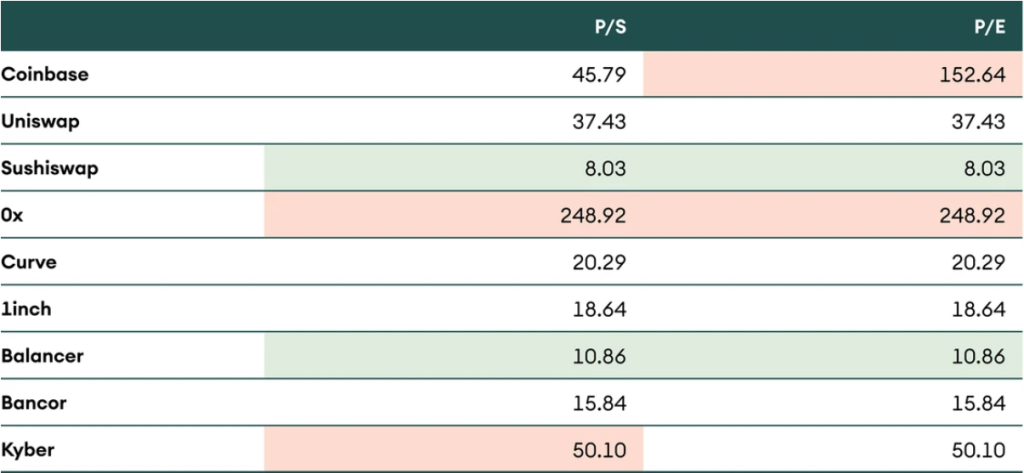

ต่อไปเราจะเปรียบเทียบค่าของปลา Dex ผ่าน P/E, P/S พูดง่ายๆ คือ P/E, P/S แสดงให้เห็นว่านักลงทุนยินดีจ่ายเท่าไหร่เพื่อแลกกับกำไร 1 ดอลลาร์จากโครงการ ดังนั้น ยิ่ง P/E, P/S ต่ำ โครงการยิ่งถูกตีราคาต่ำ

สำหรับความสัมพันธ์ เราจะใช้ Coinbase เป็นมาตรฐานในการกำหนดราคา ปัจจุบันการแลกเปลี่ยนมีมูลค่าประมาณ 100 พันล้านดอลลาร์ และหากคุณคำนวณมูลค่าของหุ้นที่ซื้อขายใน FTX ในปัจจุบัน Coinbase จะมีมูลค่าถึง 117 พันล้านดอลลาร์ Coinbase สร้างรายได้ 1.3 พันล้านดอลลาร์ในปี 2564 และมีกำไรสุทธิ 322 ล้านดอลลาร์ สมมติว่าอัตราการเติบโตของรายได้ 100% และกำไรสุทธิเพิ่มขึ้น 30% coinbase จะมี P/S และ P/E ที่ 45.79 และ 152.64 ตามลำดับ

เมื่อใช้วิธีนี้ เราสรุปได้ว่ายกเว้น 0x DEX ที่เหลือเกือบทั้งหมดถูกประเมินต่ำกว่าเมื่อเปรียบเทียบกับ Coinbase โดยที่ Sushiswap เป็นโครงการที่น่าสนใจที่สุดในบรรดา Dex.

บทสรุป

ตลาดแลกเปลี่ยนเป็นตลาดที่อุดมสมบูรณ์ของ DeFi การแลกเปลี่ยนจาก Cex เป็น Dex ล้วนประสบความสำเร็จอย่างมากในปี 2020 ด้วยกระแสเงินสดจำนวนมากที่ไหลเข้ามาและตลาด เราจึงสมบูรณ์ เราทุกคนสามารถคาดหวังให้กลุ่ม Dex เติบโตอย่างแข็งแกร่งในปีต่อ ๆ ไป

บทความนี้ได้ทบทวนภาพรวม Dex ปัจจุบันและประเมินผู้เล่นแต่ละคนในส่วนนี้ โดยใช้วิธีการลดกระแสเงินสด เราได้รับค่าของ UNI และ SUSHI ที่ $55 และ $98 ตามลำดับ นอกจากนี้ ซูชิยังเป็นสินทรัพย์ที่มีราคาต่ำกว่ามูลค่าสูงสุดตามอัตราส่วน P/E

แหล่งอ้างอิง - การวิจัย SebaBank

NFT Pandora - คู่มือ NFT 2021 ทุกสิ่งที่คุณจำเป็นต้องรู้เกี่ยวกับ NFT ในปี 2021

ส่วนที่ 1 ของซีรีส์การปลดล็อกกล่อง Defi Pandora นี้จะให้ภาพรวมของส่วนประกอบที่ประกอบขึ้นเป็น DeFi

Web3 ปัจจุบันคืออนาคตของ Crypto เหรียญ Web3 5 อันดับแรกในปี 2566 คืออะไร?

ผู้มาใหม่ควรแลกเปลี่ยนเหรียญในการแลกเปลี่ยนใด ในบทความนี้ Coin98 จะแนะนำการแลกเปลี่ยนการซื้อขายเหรียญที่มีชื่อเสียงที่สุด 3 แห่งในปี 2021!

เมื่อเทียบกับ WBTC ที่มีมูลค่าตลาด 8 พันล้านดอลลาร์สหรัฐ (คู่แข่งโดยตรงของ REN) จำนวน renBTC ที่ทำได้นั้นยังค่อนข้างน้อย แล้วเหตุผลคืออะไร?

TabTrader ใช้ทำอะไร? ทำไมต้องใช้ TabTrader? ดูคู่มือผู้ใช้ TabTrader แบบละเอียดและเข้าใจง่ายสำหรับมือใหม่ที่นี่!!!

NFT Pandora - คู่มือ NFT 2021 ทุกสิ่งที่คุณจำเป็นต้องรู้เกี่ยวกับ NFT ในปี 2021

เมื่อ Bitcoin ล่มสลาย ก็เป็นเวลาที่ตลาด "ไฟแดง" มาทบทวนกับ Coin98 เกี่ยวกับการทิ้ง Bitcoin ที่แข็งแกร่งและการฟื้นตัวของตลาด

บทความนี้ให้มุมมองเกี่ยวกับโทเค็น Accrual ของค่าธรรมเนียมของ Alpha มีอะไรพิเศษเกี่ยวกับเรื่องนี้และส่งผลต่อผู้เดิมพันอย่างไร

อนุพันธ์ได้เพิ่มสภาพคล่องให้กับโลกของคริปโต Crypto Derivatives คืออะไร? เรียนรู้เพิ่มเติมเกี่ยวกับการซื้อขายอนุพันธ์ crypto ที่นี่

คำแนะนำในการใช้ SolFarm เพื่อทำกำไรผ่านการทำฟาร์ม โดยมีการดำเนินการต่างๆ เช่น การจัดหา การถอนสภาพคล่อง และการกู้ยืม

บทความเกี่ยวกับ Iron Bank ผลิตภัณฑ์หลักของ Cream V2 ช่วยยกระดับสินเชื่อใน DeFi ไปอีกระดับ