5 อันดับเหรียญ Web3 ที่โดดเด่นที่สุดในปี 2023!

Web3 ปัจจุบันคืออนาคตของ Crypto เหรียญ Web3 5 อันดับแรกในปี 2566 คืออะไร?

เรียนรู้เกี่ยวกับ Kashi - ชื่อที่สดใสที่ช่วยให้ผู้ใช้เพิ่มประสิทธิภาพผลกำไรใน Lending & Margin Trading บนแพลตฟอร์ม SushiSwap

ด้วยคุณสมบัติที่ก้าวล้ำ Kashi เป็นชื่อที่สดใสเพื่อช่วยให้ผู้ใช้เพิ่มประสิทธิภาพผลกำไรในส่วน Lending & Margin Trading

คาชิคืออะไร?

Kashi เป็น แพลตฟอร์มLending & Margin Tradingซึ่งเป็นผลิตภัณฑ์แรกของ BentoBox ในกลุ่มโครงสร้างพื้นฐานของ Trident Trident เป็นเวอร์ชันอัปเกรดของ Sushiswap โดยสัญญาว่าจะใช้คู่กับ Balancer v2 และ Uniswap v3

โดยเฉพาะอย่างยิ่ง Kashi แยกความเสี่ยงของการให้ยืมและการยืมไปยังคู่สกุลเงินแต่ละคู่ Kashi รองรับการให้กู้ยืมแบบแยกส่วน ซึ่งหมายความว่าเงินกู้จะถูกแยกออกจากกันและไม่ก่อให้เกิดความเสี่ยงต่อสินทรัพย์อื่นๆ ดังนั้น Kashi จึงมีความสามารถในการสร้างตลาดการให้กู้ยืมใหม่ด้วยโทเค็นใดๆ

คาชิ . กลไกเลเวอเรจยาว/สั้น

ผู้ใช้มีความต้องการอย่างมากในการเปิดตำแหน่ง Long/Short ที่มีเลเวอเรจ ในอดีต การใช้เลเวอเรจโดยใช้เงินทุนที่ยืมมาจะใช้เวลานานและไม่มีประสิทธิภาพของเงินทุน

โดยเฉพาะอย่างยิ่ง คุณจะต้องเข้าถึงโปรโตคอลการให้กู้ยืมก่อน จากนั้นจึงใช้ AMM เพื่อยืมทรัพย์สิน ถัดไป คุณจะสลับสินทรัพย์ที่ยืมมาเป็นหลักประกัน และสุดท้ายจำเป็นต้องยืมอีกครั้งเพื่อ "ยกระดับ" การใช้หลายแพลตฟอร์มดังกล่าวทำให้คุณเสียค่าใช้จ่ายมาก

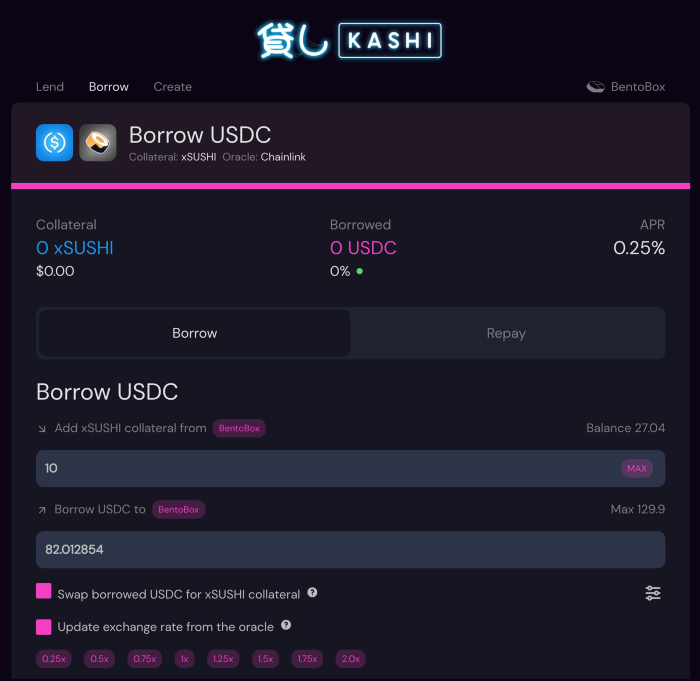

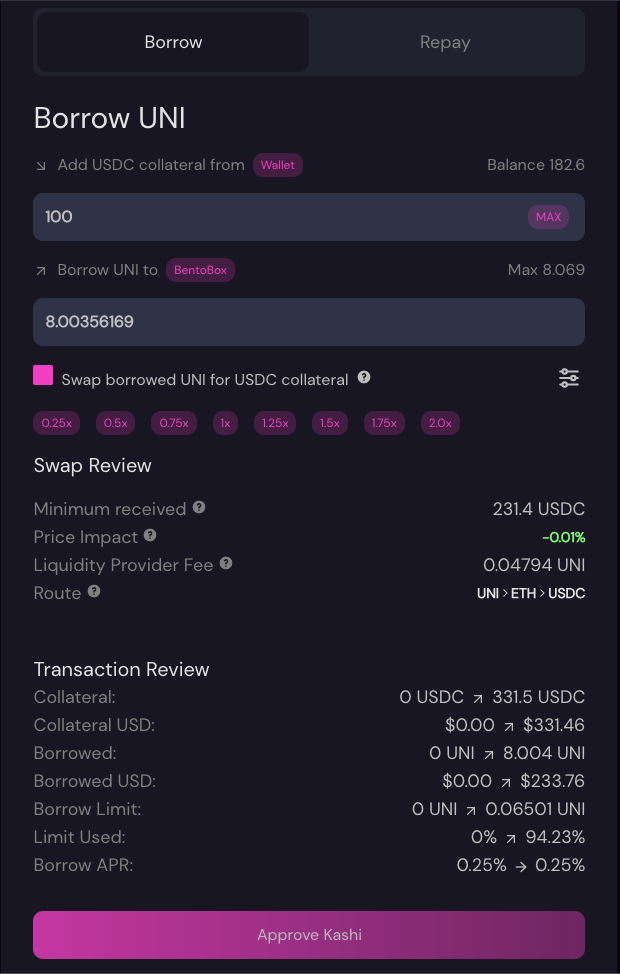

Kashi ใช้แนวทางที่แตกต่างออกไปเล็กน้อย: เลเวอเรจ ด้วยการคลิกเพียงครั้งเดียว คุณสามารถทำได้โดยเลือก "กล่องตัวเลือก": "สลับโทเค็น X ที่ยืมมาสำหรับโทเค็นหลักประกัน Y" เพื่อเพิ่มเลเวอเรจจาก 0.25x เป็น 2.0x (ดูภาพประกอบด้านล่าง)

ตำแหน่งยาว

ตัวอย่างเช่น หากคุณต้องการเปิดสถานะซื้อด้วย xSUSHI และ USDC คุณจะต้องใช้คู่ยืม USDC กับ xSUSHI Collateral

ดูภาพด้านล่างสำหรับวิธีการสั่งซื้อ

ด้วย Kashi เราจะใช้เงินทุนใน BentoBox เพื่อปรับปรุงประสิทธิภาพของเงินทุน ที่ด้านบนเราเห็นค่าทั้งหมดเป็นศูนย์เพราะเรายังไม่ได้เปิดตำแหน่ง

เราจะพิจารณาสถานการณ์ต่างๆ ที่หลากหลายโดยใช้เลเวอเรจเพื่อทำความเข้าใจระดับความเสี่ยงต่างๆ

เริ่มจากตำแหน่งอนุรักษ์นิยมของเลเวอเรจขั้นต่ำ ในตัวอย่างนี้ เราจะใช้ xSUSHI จำนวนหนึ่งที่เรามีใน BentoBox ดังนั้นเราจะป้อน 10 สำหรับ xSUSHI

โปรดทราบว่า xSUSHI ใด ๆ ที่ใช้เป็นหลักประกันอาจมีการชำระบัญชี ดังนั้น จับตาดูเลเวอเรจ ขนาดตำแหน่ง หลักประกัน และความผันผวน ราคา ใช้เฉพาะจำนวนหลักประกัน (ในกรณีนี้คือ xSUSHI) ที่คุณยินดีเสี่ยงในกรณีที่ถูกชำระบัญชี

ด้วย 10 xSUSHI ที่ใช้เป็นหลักประกัน เราจะเริ่มต้นด้วยเลเวอเรจต่ำสุดที่มี: 0.25x คำสั่งนี้จะทำให้เราสามารถยืมเงินได้ 82.01 ดอลลาร์ อย่างไรก็ตาม เราต้องการใช้คำสั่งแบบยาวบน xSUSHI ดังนั้นตรวจสอบให้แน่ใจว่าเราได้เลือก “สลับ USDC ที่ยืมมาสำหรับหลักประกัน xSUSHI”

คำสั่งนี้จะสลับ $82.01 เป็น 8.23 xSUSHI ปัจจุบันเรามี 10 xSUSHI เป็นหลักประกัน บวกกับยืมใหม่ 8.23 xSUSHI เป็นผลให้เรามีทั้งหมด 18.23 xSUSHI ($179.65)

หาก xSUSHI เพิ่มขึ้นในราคา $1.25 สินทรัพย์ของเราจะเพิ่มขึ้น 22.78 ดอลลาร์ ณ จุดนี้ ตัดสินใจทำกำไรและปิดสถานะ

เมื่อเลือกคู่เดียวกันแล้ว ตอนนี้เราคลิกที่“ชำระคืน”ที่อยู่ถัดจาก “ยืม” เนื่องจากทรัพย์สินของเราอยู่ใน BentoBox เราจะใช้มันเพื่อชำระคืน USDC เราจำเป็นต้องชำระคืนเงินกู้จำนวน 82.01 ดอลลาร์ แต่เราแปลงเป็น xSUSHI ดังนั้นหลังจากคืน 8.23 xSUSHI ส่วนเกิน $22.78 จะกลายเป็นกำไรของเรา

ตัวเลขเหล่านี้ไม่ถูกต้องทั้งหมด เนื่องจากเราต้องคำนึงถึงSlippage ค่าธรรมเนียม ผู้ให้บริการสภาพคล่องค่าธรรมเนียมก๊าซและ % ดอกเบี้ยเงินกู้ ด้วยขนาดตำแหน่งดังกล่าว การทำธุรกรรมบน Ethereum Mainnet อาจไม่ใช่ทางเลือกที่ฉลาด - ค่าธรรมเนียมก๊าซใน Polygon นั้นต่ำกว่ามาก หากคุณต้องการทำงานบน mainnet คุณควรเพิ่มขนาดตำแหน่งเพื่อให้คุ้มกับค่าธรรมเนียมที่คุณจ่ายไป

*ตำแหน่งยาว: นักลงทุนซื้อคู่สกุลเงินและหวังว่าจะทำกำไรเมื่อราคาเพิ่มขึ้น

ตำแหน่งสั้น

ตอนนี้เราจะเปิดสถานะ Short เราจะใช้คู่ Borrow UNI และ USDC Collateral เมื่อเราดำเนินการชอร์ตนี้ เราเชื่อว่าสินทรัพย์ที่ยืมมาจะมีมูลค่าลดลงเมื่อเทียบกับ USDC ดังนั้น USDC จะเป็นหลักประกันของเรา

เมื่อเราวางเงิน $100 USDC เป็นหลักประกันและคิดว่า UNI จะลดราคา เราจะใช้ตำแหน่งที่มีเลเวอเรจสองเท่า เราเลือก "Swap ที่ยืม UNI สำหรับหลักประกัน USDC" (สลับที่ยืม UNI สำหรับหลักประกัน USDC) - ใช้ UNI เพื่อชำระคืน เมื่อคลิก 2x เราจะเพิ่มจำนวนเงินที่ยืมเป็นมากกว่า 8 UNI ดังนั้นยอดรวมจะอยู่ที่ ~$332

เราจะใส่ USDC ที่ได้รับลงใน BentoBox ด้วย เมื่อราคา UNI ลดลงเหลือ $25 เราตัดสินใจปิดสถานะและชำระคืน ตอนนี้ ~8 UNIs ที่ $25 = $200 ดังนั้น เมื่อเราชำระเงินกู้ ~8 UNI ด้วย $332 USDC เราจะเหลือดอกเบี้ย ~$132 ⇒ $32

เช่นเดียวกับสถานะ Long เราต้องคำนึงถึงการเลื่อนหลุดและค่าธรรมเนียมอื่นๆ

* ตำแหน่งสั้น: นักลงทุนขายคู่สกุลเงินโดยหวังว่าจะได้กำไรเมื่อราคาลดลง

สมการใหม่: ตัวแปรสามตัวของ Kashi Lending

แยกความเสี่ยง

โปรโตคอลการให้กู้ยืมที่มีอยู่ใช้กลยุทธ์แบบกลุ่ม อย่างไรก็ตาม สิ่งนี้สร้างความเสี่ยงเนื่องจากผู้ให้กู้ทั้งหมดฝากสินทรัพย์ไว้ในกลุ่มเดียวกัน โดยเฉพาะในกรณีที่ราคาผันผวนอย่างรวดเร็วหรือพูลถูกแฮ็ก พูลจะสูญเสียเงินทั้งหมดรวมถึงของคุณ

และคาชิใช้ตลาดที่แยกตัวเพื่อแก้ปัญหานี้ ตลาด Kashi มีคู่เช่น ETH-USDT แต่ก็มีตลาดอื่นสำหรับคู่ ETH-USDC เช่นกัน และเมื่อมีความเสี่ยงต่อคู่ ETH-USDC สินทรัพย์ที่ให้ยืมในคู่ ETH-USDT จะไม่ได้รับผลกระทบจากคู่ USDT-ETH ดังนั้นตลาดที่แยกตัวออกมาจึงสามารถแยกความเสี่ยงได้

นอกจากนี้ ผู้ใช้สามารถกำหนดพอร์ตการลงทุนที่มีความเสี่ยงโดยการสร้างตลาดของตนเอง วิธีนี้ช่วยให้ผู้ใช้ควบคุมกิจกรรมการซื้อขายได้ด้วยตนเองและลดอุปสรรค

ตัวอย่างเช่น ผู้ใช้อาจแสวงหาผลตอบแทนที่สูงขึ้นจากสินทรัพย์ที่ยืมมาหากพวกเขาเสนอโทเค็นที่ใหม่กว่าเป็นหลักประกันเนื่องจากตลาดการให้กู้ยืมมีโทเค็นที่ใหม่กว่าและหายากกว่า มักจะ เสนออัตราดอกเบี้ยที่สูงขึ้นแก่ผู้ให้กู้

อย่างไรก็ตาม ควรสังเกตว่าการซื้อขายกับโทเค็นที่ใหม่กว่าเหล่านี้ยังเพิ่มความเสี่ยง เนื่องจากโทเค็นที่ใหม่กว่ามีอัตราการผิดนัดที่สูงกว่า ในทางกลับกัน หากผู้ใช้ให้กู้ยืมโดยมีการจำนองที่มั่นคง อัตราดอกเบี้ยจะลดลงแต่มีความเสี่ยงน้อยกว่า

อัตรายืดหยุ่น

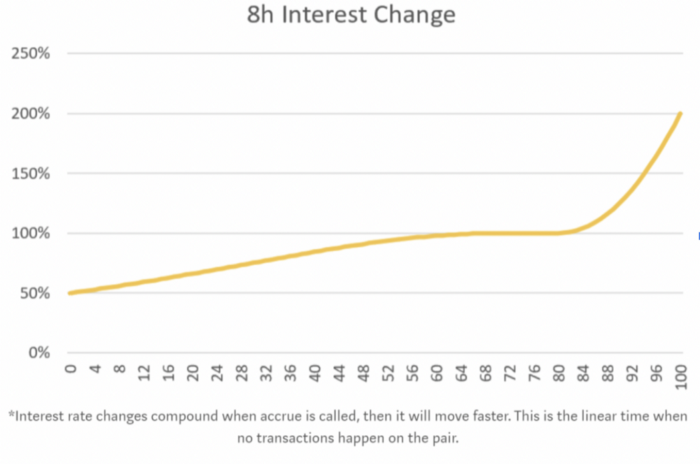

Kashi ยังเป็นผู้นำในการสร้างสรรค์นวัตกรรมที่อยู่เบื้องหลังแบบจำลองอัตราดอกเบี้ยเงินกู้ โปรโตคอลการให้กู้ยืมส่วนใหญ่มีอัตราดอกเบี้ยคงที่ ซึ่งหมายความว่าการคำนวณหนี้ของผู้กู้จะไม่เปลี่ยนแปลง โดยไม่คำนึงถึงปัจจัยอื่นๆ

อย่างไรก็ตาม สำหรับ Kashi อัตราดอกเบี้ยมีความผันผวน - ยืดหยุ่นได้ กล่าวอีกนัยหนึ่ง อัตราดอกเบี้ยในตลาดขึ้นอยู่กับประสิทธิภาพของการใช้เงินทุน โดยเฉพาะใน Kashi คุณสามารถยืมได้มากถึง 80% ของหลักประกันทั้งหมดของพูล แต่จะมีการเปลี่ยนแปลงเมื่อยืม 60% - 80% ของสินทรัพย์ของพูล

เมื่อคุณยืมมากถึง 80% อัตราดอกเบี้ยจะสูงขึ้น - ซึ่งดีสำหรับผู้ให้กู้ แต่อาจไม่ดีสำหรับผู้กู้ ในกรณีนี้จะมีผู้กู้น้อยลงแต่มีผู้ให้กู้มากขึ้น ในทางกลับกัน เมื่อกู้ต่ำกว่า 60% อัตราดอกเบี้ยจะค่อยๆลดลง

โมเดลนี้ขึ้นอยู่กับรูปด้านล่าง:

Oracle ที่ยืดหยุ่น

Oracleเป็นกระดูกสันหลังของ DeFi Oracle ให้ข้อมูลที่สมบูรณ์ซึ่งจะช่วยป้องกันการปรับราคาและปรับปรุงความปลอดภัยของผู้ใช้โปรโตคอล หากไม่มี oracle ผู้ใช้จะไม่สามารถใช้สินทรัพย์บนแพลตฟอร์มที่แยกจากกัน และแพลตฟอร์มจะทำงานโดยพื้นฐานโดยไม่ได้รับประโยชน์จากผลกระทบของเครือข่าย

Oracle ของ Kashi มีความละเอียดอ่อนกว่าโปรโตคอลอื่นเล็กน้อย ส่วนหนึ่งเป็นเพราะ Kashi สร้างเอฟเฟกต์เครือข่ายขนาดใหญ่ เพื่อให้ผู้ใช้สามารถสร้างตลาดใด ๆ ได้ Kashi จะต้องสามารถปรับขนาดได้ ทำให้สามารถใช้คำพยากรณ์ต่างๆ ได้ ใน Kashi เมื่อมีการสร้างพูล ผู้ใช้จะเลือก Oracle ที่พร้อมใช้งานเพื่อเข้าถึงข้อมูลสินทรัพย์ของตน

หลังจาก Oracle ของ Chainlinkแล้ว oracle TWAP จะเป็นตัวเลือกถัดไปที่ผู้ใช้สามารถใช้ได้ ความตั้งใจของ Kashi คือการใช้ oracles ที่จะให้ผู้ใช้เพิ่ม token ที่ไม่มีที่สิ้นสุด คาชิสามารถใช้ออราเคิลใดๆ ที่ตรงกับเกณฑ์เหล่านี้ได้ในอนาคต

Web3 ปัจจุบันคืออนาคตของ Crypto เหรียญ Web3 5 อันดับแรกในปี 2566 คืออะไร?

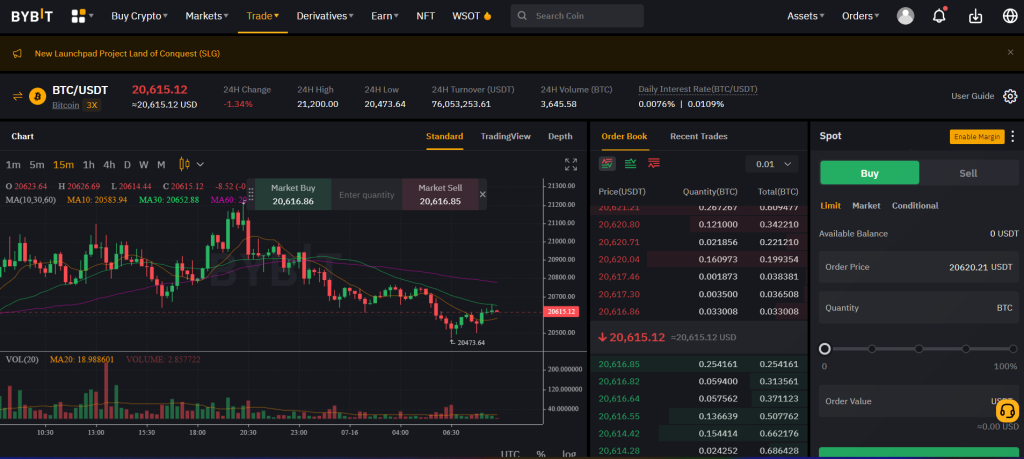

ผู้มาใหม่ควรแลกเปลี่ยนเหรียญในการแลกเปลี่ยนใด ในบทความนี้ Coin98 จะแนะนำการแลกเปลี่ยนการซื้อขายเหรียญที่มีชื่อเสียงที่สุด 3 แห่งในปี 2021!

เมื่อเทียบกับ WBTC ที่มีมูลค่าตลาด 8 พันล้านดอลลาร์สหรัฐ (คู่แข่งโดยตรงของ REN) จำนวน renBTC ที่ทำได้นั้นยังค่อนข้างน้อย แล้วเหตุผลคืออะไร?

TabTrader ใช้ทำอะไร? ทำไมต้องใช้ TabTrader? ดูคู่มือผู้ใช้ TabTrader แบบละเอียดและเข้าใจง่ายสำหรับมือใหม่ที่นี่!!!

NFT Pandora - คู่มือ NFT 2021 ทุกสิ่งที่คุณจำเป็นต้องรู้เกี่ยวกับ NFT ในปี 2021

เมื่อ Bitcoin ล่มสลาย ก็เป็นเวลาที่ตลาด "ไฟแดง" มาทบทวนกับ Coin98 เกี่ยวกับการทิ้ง Bitcoin ที่แข็งแกร่งและการฟื้นตัวของตลาด

บทความนี้ให้มุมมองเกี่ยวกับโทเค็น Accrual ของค่าธรรมเนียมของ Alpha มีอะไรพิเศษเกี่ยวกับเรื่องนี้และส่งผลต่อผู้เดิมพันอย่างไร

อนุพันธ์ได้เพิ่มสภาพคล่องให้กับโลกของคริปโต Crypto Derivatives คืออะไร? เรียนรู้เพิ่มเติมเกี่ยวกับการซื้อขายอนุพันธ์ crypto ที่นี่

คำแนะนำในการใช้ SolFarm เพื่อทำกำไรผ่านการทำฟาร์ม โดยมีการดำเนินการต่างๆ เช่น การจัดหา การถอนสภาพคล่อง และการกู้ยืม

บทความเกี่ยวกับ Iron Bank ผลิตภัณฑ์หลักของ Cream V2 ช่วยยกระดับสินเชื่อใน DeFi ไปอีกระดับ