ทำความเข้าใจอัลฟ่า (ตอนที่ 2) - ม้าแห่งทรอย

บทความนี้สรุปความสำเร็จของโครงการ เปิดเผยข้อมูลสุดฮอตเกี่ยวกับระบบนิเวศอัลฟ่า และสรุปประเด็นที่ต้องจดจำ

บทความนี้เรียนรู้เกี่ยวกับพูลและวิเคราะห์พูลในระบบนิเวศของเซรั่ม

ด่วน

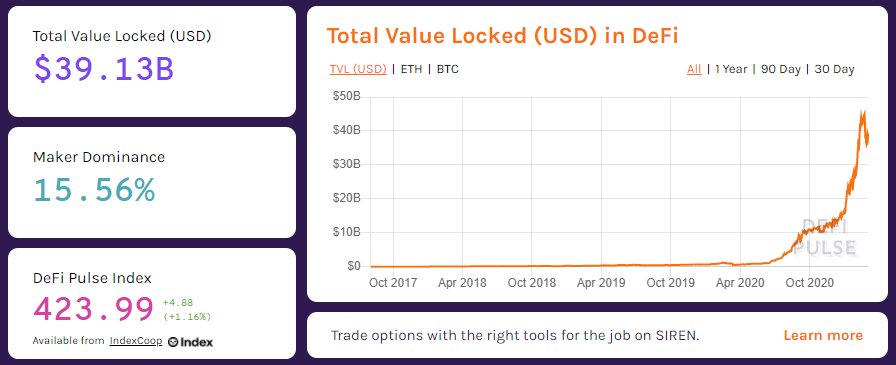

DeFi กำลังเติบโตอย่างรวดเร็วด้วยชุดผลิตภัณฑ์ใหม่ที่ได้รับการพัฒนาและเปิดตัวอย่างต่อเนื่อง เมื่อต้นเดือนมกราคม 2020 บนเครือข่าย Ethereum เพียงอย่างเดียว มูลค่ารวมของสินทรัพย์หลัก (TVL) สูงถึงกว่า 600 ล้านดอลลาร์ และหลังจากผ่านไปมากกว่า 1 ปี ตัวเลขนั้นบางครั้งก็สูงถึงเกือบ 45 พันล้านดอลลาร์ และตอนนี้อยู่ที่ 39 พันล้านดอลลาร์

แต่อะไรทำให้การขยายนี้เป็นไปได้ หนึ่งในเทคโนโลยีหลักที่อยู่เบื้องหลังผลิตภัณฑ์ชั้นนำในปัจจุบันคือพูล

ภาพรวมสระน้ำ

พูลเป็นส่วนสำคัญของ DeFi และมีบทบาทสำคัญในแพลตฟอร์ม AMM การให้ยืม/ยืม การทำฟาร์มให้ผลตอบแทน สินทรัพย์สังเคราะห์ การประกันภัย และพื้นที่อื่นๆ

พูดง่ายๆ พูลเป็นที่ที่สินทรัพย์ถูกจัดเก็บและล็อคไว้ในสัญญาอัจฉริยะ คล้ายกับการนำเงินไปฝากธนาคาร ธนาคารจะใช้เงินนั้นให้ยืมและจ่ายดอกเบี้ยให้ผู้ฝากเงินหรือบริษัทประกันใช้เงินจากคนส่วนใหญ่จ่ายส่วนน้อยที่มีปัญหา . พูลจะใช้เพื่อวัตถุประสงค์ที่แตกต่างกันของโครงการ

สิ่งที่สามารถเติบโตได้บนสระน้ำ

AMM

แนวคิดเบื้องหลัง AMM คือการสร้างกลุ่มสินทรัพย์ แทนที่จะให้ผู้ใช้ต้องแลกเปลี่ยนแบบ Peer-to-peer เช่นเดียวกับการแลกเปลี่ยนคำสั่งซื้อ AMM อนุญาตให้พวกเขาซื้อขายแบบเพียร์ทูสัญญา (แลกเปลี่ยนสินทรัพย์สำหรับสินทรัพย์ในกลุ่ม)

Uniswap เป็นตัวอย่างที่สำคัญของการใช้พูล ผู้ให้บริการสภาพคล่อง (LP) สำหรับโทเค็น 2 รายการที่มีมูลค่าเท่ากันในพูล ดังนั้นจึงสร้างตลาด เมื่อมีคนต้องการซื้อโทเค็น พวกเขาจะทำธุรกรรมบน Uniswap และรับโทเค็นในพูล

เพื่อแลกกับการจัดหาสภาพคล่อง LP จะได้รับโทเค็น LP และจะแบ่งค่าธรรมเนียมการทำธุรกรรมตามสัดส่วนของปริมาณสภาพคล่องที่พวกเขาบริจาคในพูล

AMM ยอดนิยมในเครือข่าย:

ปักหลัก

คล้ายกับการให้สภาพคล่องภายใน ผู้ใช้ฝากโทเค็นลงในกลุ่มภายในโปรโตคอล โปรโตคอลนั้นสามารถทำงานที่เกี่ยวข้องได้ เช่น การปักหลัก ETH ลงใน Ethereum 2.0 เพื่อเพิ่มความปลอดภัยหรือ SOL ปักหลักบนเครือข่าย Solana เป็นตัวตรวจสอบ โปรโตคอลจะให้รางวัลโทเค็นโปรโตคอลแก่ผู้ที่เดิมพัน

ให้ยืม/ยืม

แนวคิดเบื้องหลังคือการสร้างที่เก็บสินทรัพย์เพื่อให้ผู้ใช้สามารถยืม/ให้ยืมได้โดยตรงบนแพลตฟอร์ม อัตราดอกเบี้ยจะเปลี่ยนแปลงขึ้นอยู่กับอุปสงค์และอุปทานในตลาด นอกจากนี้จะมีการฝากหลักประกันในสระเพื่อความปลอดภัยของผู้ให้กู้

ผู้ใช้ฝากสินทรัพย์ที่ต้องการให้กู้ยืมแก่กลุ่มแพลตฟอร์มการให้กู้ยืมเช่น Compound และ Aave ผู้ยืมจะจำนองทรัพย์สินและยืมโทเค็นจากกลุ่มเหล่านั้น เมื่อคืนโทเค็นที่ยืมมา + ดอกเบี้ย พวกเขาสามารถกู้คืนหลักประกันได้

ผู้ให้กู้จะได้รับโทเค็นสัญลักษณ์ (cToken, aToken) เมื่อเผาแล้วจะได้คืนทรัพย์สินที่ฝากไว้ในสระ+ดอกเบี้ย

ผู้รวบรวม

แนวคิดของ Aggregators คือการสร้างคลังเก็บทรัพย์สินที่จะใช้เพื่อมีส่วนร่วมในงานต่างๆ ขึ้นอยู่กับวัตถุประสงค์ของโครงการ

พูลเป็นพื้นฐานของแพลตฟอร์มการรวมเช่น Yearn ซึ่งผู้ใช้ใส่เนื้อหาลงในพูล สินทรัพย์เหล่านั้นจะถูกนำมาให้ผลตอบแทน

โปรดทราบว่าหลายแพลตฟอร์มยอมรับโทเค็นของพูล (โทเค็นจะถูกส่งคืนหลังจากฝากโทเค็นลงในพูลแล้ว) โทเค็นพูลเหล่านี้สามารถส่งไปยังพูลอื่นและรับดอกเบี้ยได้ ตัวอย่างเช่น โทเค็น LP ของ Uniswap สามารถให้ยืมกับ Cream เพื่อสร้างความสนใจเพิ่มเติม

สินทรัพย์สังเคราะห์

การขุดสินทรัพย์สังเคราะห์บนบล็อคเชนนั้นต้องอาศัยพูลด้วยเช่นกัน ผู้ใช้ฝากหลักประกันลงในพูล เชื่อมโยงไปยังข้อมูลจริงจากแหล่ง oracle ที่เชื่อถือได้ และสร้างโทเค็นสังเคราะห์ที่เชื่อมโยงกับสินทรัพย์ที่ต้องการ

คนอื่น

นอกจากนี้ พูลยังมีบทบาทสำคัญในส่วนอื่นๆ ใน DeFi เช่น:

สระน้ำในระบบนิเวศของเซรั่ม

เซรั่ม (เปิดตัว)

กล่าวกันว่า เซรั่มเป็นการแลกเปลี่ยนหนังสือสั่งซื้อ แต่โดยพื้นฐานแล้วโครงการนี้เป็นสระทั่วไปที่มีทรัพย์สินของทั้งเซรั่มและสระด้านบนทั้งหมด (จะอธิบายในตอนหลัง)

ปัจจุบัน Serum มี 51 สระ (ดูที่นี่ ) แต่ถ้าเราลบสระที่ไม่มีสภาพคล่อง มี 32 สระ

การสร้างพูลบนเซรั่มนั้นค่อนข้างง่าย และการสร้างพูลนั้นใช้เวลา 10-15 SOL หนึ่งครั้ง

ทำไมต้องสั่งหนังสือ?

หนังสือสั่งซื้อเป็นรูปแบบการซื้อขายที่ได้รับการพิสูจน์และพิสูจน์แล้วจากการเงินแบบดั้งเดิม ราคาจะตรงกันตามคำสั่งของผู้ซื้อและผู้ขาย และไม่มีการคลาดเคลื่อนเหมือน AMM ปัจจุบัน นี่เป็นสิ่งจำเป็นหากคุณต้องการเข้าสู่กระแสหลักเมื่อปริมาณการซื้อขายสูงถึงหลายร้อยล้านล้านดอลลาร์

ปัจจุบัน สิ่งที่ขัดขวางไม่ให้หนังสือเติบโต ได้แก่:

เซรั่มแก้ปัญหา (1) เนื่องจากความเร็วในการประมวลผลที่รวดเร็วมาก และต้นทุนของ Solana blockchain เกือบเท่าตัว

แล้วจะแก้ปัญหาอย่างไร (2)? คำตอบอยู่ในผลิตภัณฑ์ที่เหลืออยู่ในระบบนิเวศ

เรเดียม (เปิดตัว)

AMM ได้รับการพัฒนาบนพื้นฐานของ Serum และใช้กลุ่มสภาพคล่องเดียวกัน ซึ่งถือได้ว่าเป็น Uni หรือ Sushi บนระบบนิเวศ Ethereum นี่คือเหตุผลที่ Serum ถือเป็นสระทั่วไป โครงการที่พัฒนาบน Serum ดึงดูดสภาพคล่องและมีส่วนทำให้เกิดแหล่งรวมของระบบนิเวศ

แล้วทำไม Serum ถึงมี Serum Swap แต่ยังเพิ่มRaydiumเข้าไปในระบบนิเวศ?

เหตุผลก็เพียงเพื่อให้ฝ่ายต่างๆ สามารถมุ่งเน้นไปที่การส่งเสริมจุดแข็งของตน สิ่งที่ดีที่สุดเกี่ยวกับ DeFi อยู่ที่ความสามารถในการรวม (การทำงานร่วมกัน) โครงการไม่จำเป็นต้อง "คิดค้นล้อใหม่" แต่สามารถใช้ได้จากที่มีอยู่

AMM เป็นรูปแบบการซื้อขายที่เหมาะสมที่สุดสำหรับ DeFi ในปัจจุบัน เหตุผลที่ Raydium ได้รับการพัฒนาบนพื้นฐานของ Serum และใช้กลุ่มสภาพคล่องเดียวกันในการแก้ปัญหา (2) ของ Serum Dex ดังนั้น เพื่อให้ Serum Dex พัฒนาได้ Raydium จึงต้องพัฒนาและรวบรวมสภาพคล่อง

อย่างไรก็ตาม ปัจจุบันโครงการไม่อนุญาตให้ผู้ใช้สร้างพูลของตนเองเหมือนบน Uniswap

บอนฟิด้า (เปิดตัว)

พูลในBonfidaปัจจุบันมี 2 ประเภท: (1) กลุ่มดัชนี (2) กลุ่มระดมทุน (กลุ่ม VC)

แตกต่างจากแพลตฟอร์มการระดมทุนอย่าง Polkastarter ที่โครงการสามารถขอได้และชุมชนจะโหวตว่าจะแสดงรายการโครงการหรือไม่ ปัจจุบัน การสร้างพูลเพื่อระดมทุนบน Bonfida ยังคงต้องการโครงการในการ "เชื่อมต่อ" กับทีม Bonfida

LQID - โทเค็นการกำกับดูแลของพูล

อุปทาน: 500,000,000 โทเค็น LQID

LQID สามารถซื้อได้ผ่านกลุ่มระบบนิเวศ ไม่มีการขายล่วงหน้า ไม่มีการจัดสรรทีม โทเค็น LQID 100% ถูกเก็บไว้ในระบบนิเวศ

เมื่อสร้างพูลใหม่ ผู้ใช้จะกำหนดอัตราค่าธรรมเนียม (F) และจัดสรรดังนี้:

ค่าใช้จ่ายในกลุ่ม (airdrops, Buy/burms, Grants,..) จะได้รับการจัดการโดยโทเค็น LQID ซึ่งหมายความว่าผู้ใช้เป็นผู้กำหนดเปอร์เซ็นต์ และค่าธรรมเนียมจะถูกตัดสินมากหรือน้อยผ่านการกำกับดูแล LQID

จุดนี้คล้ายกับรูปแบบธุรกิจของบริษัทแม่ บริษัทย่อย บริษัทย่อยมีอำนาจควบคุมธุรกิจอย่างเต็มที่และส่งอัตราดอกเบี้ยที่กำหนดไว้ล่วงหน้าให้กับบริษัทแม่ ซึ่งจะช่วยสร้างแรงจูงใจให้ทั้งสองฝ่ายพัฒนาวิธีเพิ่มผลกำไรสูงสุด

ออกซิเจน (เปิดตัว)

Oxygenเป็นโครงการที่รวมเอาคุณสมบัติทางการเงินพื้นฐานที่สุดของ DeFi ไว้ด้วยกัน คุณสมบัติเหล่านี้ได้แก่: Yield Farming, Lending & Borrowing, ใช้เลเวอเรจเพื่อการค้า,...

นี่เป็นตลาดเงินชิ้นแรกของ Serum ที่พัฒนาขึ้นในระบบนิเวศของเซรั่ม ผู้ใช้จะสร้างพูล วางหลักประกัน และใช้หลักประกันนั้นเพื่อยืมสินทรัพย์อื่นๆ คุณสมบัติทั้งหมดเหล่านี้ขึ้นอยู่กับกลุ่มสินเชื่อ

นอกจากนี้Oyster Lendingยังเป็นชื่อเด่นที่เราควรให้ความสนใจ

อนุพันธ์

ปัจจุบันมีข้อมูลหลายโครงการในกลุ่มอนุพันธ์ โดยเฉพาะอย่างยิ่ง Mango Market และ PsyOptions

ตลาดมะม่วงรองรับการซื้อขายมาร์จิ้นและได้รับการพัฒนาบนพื้นฐานของเซรั่ม ผู้ใช้ฝากสินทรัพย์เข้ากลุ่มและให้ยืมแก่ฝ่ายที่มีเลเวอเรจ ค่าธรรมเนียมเดียวที่ผู้ใช้ต้องแบกรับคือ SRM

PsyOptions ตามชื่อจะสนับสนุนการซื้อขายตัวเลือกในระบบนิเวศของเซรั่ม

และมีหลายโครงการที่กำลังดำเนินการเกี่ยวกับชิ้นส่วนที่หายไปในระบบนิเวศ โดยเฉพาะอย่างยิ่งโครงการที่ได้รับรางวัลในHackathonล่าสุด

ปิดความคิด

ตอนนี้เราสามารถเห็นความทะเยอทะยานในการสร้างระบบนิเวศที่เชื่อมโยงกันอย่างครอบคลุมตั้งแต่ Serum ไปจนถึงแอ่งน้ำ หลักการที่ว่าพันกิ่งไหลไปสู่แม่น้ำร้อยสาย ร้อยสายน้ำสู่ทะเลเดียว สามารถใช้อธิบายความทะเยอทะยานของแซมในการใช้แอ่งน้ำในระบบนิเวศได้

คุณสมบัติที่โดดเด่นของเซรั่มคือช่วยให้สร้างพูลแบบกำหนดเองได้

ตัวอย่างเช่น:

สิ่งนี้จะสร้างความยืดหยุ่นให้กับผลิตภัณฑ์ในระบบนิเวศของ Serum แต่ในขณะนี้ KEY BLOCKS ในระบบนิเวศยังอยู่ในช่วงเริ่มต้นและยังไม่ดึงดูดผู้ใช้จำนวนมาก นอกจากนี้ ผลิตภัณฑ์ที่พัฒนาในสระยังไม่ได้กระจายอำนาจอย่างแท้จริง

บทความนี้อ้างอิงจาก What are pools plus ความรู้ของผู้เขียน ลิงค์ต้นฉบับ ดูที่นี่

บทความนี้สรุปความสำเร็จของโครงการ เปิดเผยข้อมูลสุดฮอตเกี่ยวกับระบบนิเวศอัลฟ่า และสรุปประเด็นที่ต้องจดจำ

ในบทความนี้ เราจะมาดูภาพรวมของระบบนิเวศ Sushiswap กับ Coin98 และโอกาสในการลงทุนที่เป็นไปได้กับระบบนิเวศนี้!!!

OKExChain คืออะไร? มาเรียนรู้เกี่ยวกับไฮไลท์รวมถึงภาพรวมของโครงการและส่วนต่างๆ ในระบบนิเวศของ OKExChain กันเถอะ

ภาพรวมของระบบนิเวศ Tron กับโครงการที่พัฒนาแล้วและกำลังพัฒนาอยู่ภายใน จะมีโอกาสลงทุนในระบบนิเวศนี้หรือไม่?

บทความนี้จะแสดงวิธีการคืนโทเค็น ERC20 ที่ส่งผิดพลาดผ่านกระเป๋าเงิน BEP20 และในทางกลับกันในกระเป๋าเงิน Coin98 โดยละเอียดและง่ายดาย!

Raydium คือการแลกเปลี่ยนแบบกระจายอำนาจโดยใช้กลไก AMM พร้อมข้อมูลที่อัปเดตและเคล็ดลับการใช้งานที่ล่าสุดในบทความนี้!

บทความนี้จะแนะนำคุณเกี่ยวกับวิธีใช้ Uniswap รวมถึงการแลกเปลี่ยน เพิ่มสภาพคล่อง และย้ายสภาพคล่องจาก Uniswap V2 เป็น V3 รวมทั้งคุณสมบัติใหม่ล่าสุดที่เกี่ยวข้องกับ DeFi

บทความแสดงวิธีการสร้างและใช้งานกระเป๋าเงิน Coinbase ด้วยวิธีที่ง่ายที่สุดเกี่ยวกับ Crypto และ Blockchain

Mina และ Polygon จะทำงานร่วมกันเพื่อพัฒนาผลิตภัณฑ์ที่เพิ่มความสามารถในการปรับขนาด การตรวจสอบขั้นสูง และความเป็นส่วนตัว

วิเคราะห์และประเมินรูปแบบการทำงานของ Uniswap V2 ซึ่งเป็นโมเดลพื้นฐานที่สุดสำหรับ AMM

การแลกเปลี่ยน Remitano เป็นการแลกเปลี่ยนครั้งแรกที่อนุญาตให้ซื้อและขาย cryptocurrencies ใน VND คำแนะนำในการลงทะเบียน Remitano และซื้อและขาย Bitcoin โดยละเอียดที่นี่!

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดสำหรับการใช้ Tenderize testnet

บทความนี้จะให้คำแนะนำที่สมบูรณ์และละเอียดที่สุดแก่คุณเกี่ยวกับการใช้ Mango Markets เพื่อสัมผัสประสบการณ์การใช้งานเต็มรูปแบบของโครงการใหม่นี้บน Solana

ในตอนแรกของ UNLOCKED Series เราจะเพิ่มการรักษาความปลอดภัยอีกชั้นหนึ่งให้กับกระเป๋าสตางค์ของคุณโดยใช้การตั้งค่าความปลอดภัย