3 ไฮไลท์ในโทเค็นใหม่ของ ALPHA

บทความนี้ให้มุมมองเกี่ยวกับโทเค็น Accrual ของค่าธรรมเนียมของ Alpha มีอะไรพิเศษเกี่ยวกับเรื่องนี้และส่งผลต่อผู้เดิมพันอย่างไร

Tokenomics คืออะไร? อะไรคือแง่มุมต่าง ๆ ในการประเมิน Tokenomics? Tokenomics ส่งผลต่อผลิตภาพของโครงการอย่างไร?

Tokenomics เป็นหนึ่งในคำศัพท์ที่ได้รับความนิยมมากที่สุดเมื่อพูดถึงการลงทุน crypto แต่ไม่ใช่ทุกคนที่เข้าใจอย่างถ่องแท้ วลีนี้ดูเหมือนง่ายในทางทฤษฎีตั้งแต่แรกเห็น แต่ยิ่งคุณดำดิ่งลงไปมากเท่าไหร่ มันก็จะยิ่งซับซ้อนมากขึ้นเท่านั้น

นั่นคือเหตุผลที่ในบทความนี้ ผมจะแนะนำให้คุณรู้จักกับข้อมูลเชิงลึกของ Tokenomics ซึ่งรวมถึง:

เนื่องจากจะมีข้อมูลเชิงลึกเฉพาะทางมากมาย ขอแนะนำให้คุณจดประเด็นที่เป็นประโยชน์สำหรับตัวคุณเอง เริ่มกันเลย

ข้อจำกัดความรับผิดชอบ:บทความนี้มีวัตถุประสงค์หลักเพื่อให้ข้อมูลเชิงสร้างสรรค์และมุมมองส่วนตัวไม่ใช่คำแนะนำทางการเงิน

Tokenomics คืออะไร?

คำว่า Tokenomics ประกอบด้วยคำสองคำ: TokenและEconomics ดังนั้น คำว่า Tokenomics สามารถกำหนดเป็นเวอร์ชัน tokenized ของเศรษฐศาสตร์ หรือวิธีการพัฒนาและประยุกต์ใช้โทเค็น crypto กับเศรษฐกิจของโครงการ

เหตุใด Tokenomics จึงมีความสำคัญ?

ก่อนจะตอบคำถามนี้ เรามาทำแบบทดสอบเล็กๆ ด้วยกันก่อน

ดูภาพด้านล่างและจินตนาการว่าตลาด crypto เป็นเกมไพ่ มีผู้เล่นหลายคนในเกมนั้น เช่น:

ใครเป็นผู้ควบคุมเกม crypto ของการ์ด?

แล้วใครอยู่ใกล้โต๊ะมากที่สุด? ใครคุมเกม? ในภาพถ้าแม้แต่จัสติน ซันยังเข้าใกล้เกมไม่ได้ นักลงทุนรายย่อยอย่างเราก็แค่ผู้ชมที่รอผล

อันที่จริง นั่นกลายเป็นความจริง: เรากำลังเล่นเกมที่สร้างโดยผู้สร้างตลาด ผู้สร้าง/นักพัฒนา และผู้ร่วมทุนชั้นนำ ตั้งแต่เทรนด์ ICO/IEO/IDO ไปจนถึง NFT เทรนด์ GameFi ข้ามบล็อกเชนและระบบนิเวศที่หลากหลาย

คำถามต่อมาคือพวกเขาจะคุมเกมได้อย่างไร? คำตอบคือโทเค็น โทเค็นเป็นผลิตภัณฑ์ที่นักลงทุนสามารถใช้เพื่อซื้อขายและให้ความเชื่อมั่น อย่างไรก็ตาม โทเค็นยังถูกสร้างขึ้นโดยนักพัฒนา ผู้สร้าง และผู้สร้างตลาดที่มีชื่อเสียง อย่างที่เราทราบกันดีว่าตลาด crypto เป็นเกมที่ไม่มีผลรวม และแน่นอนว่าทุกคนต้องการได้รับผลกำไร แล้วใครจะเสียเงิน?

เพื่อที่จะทำเงินและเข้าใจว่า Market Maker กำลังทำอะไรอยู่ คุณต้องเข้าใจว่าโทเค็นทำงานอย่างไร หรือกล่าวอีกนัยหนึ่ง คุณต้องเข้าใจTokenomics

มาค้นหาวิธีที่ชื่อใหญ่ใช้งาน Tokenomics กันต่อไป

ส่วนประกอบของ Tokenomics

การจ่ายเหรียญ/โทเค็น

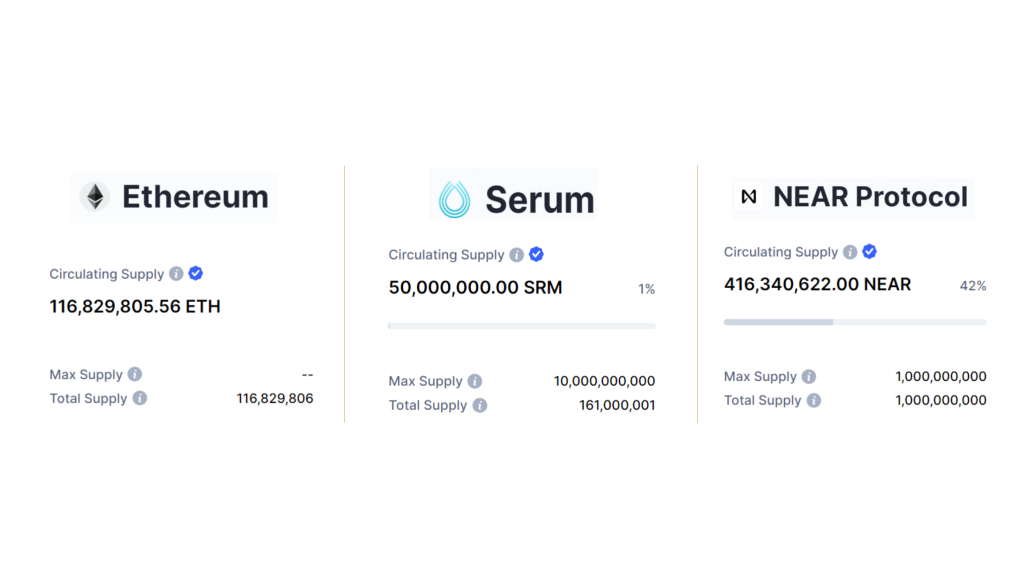

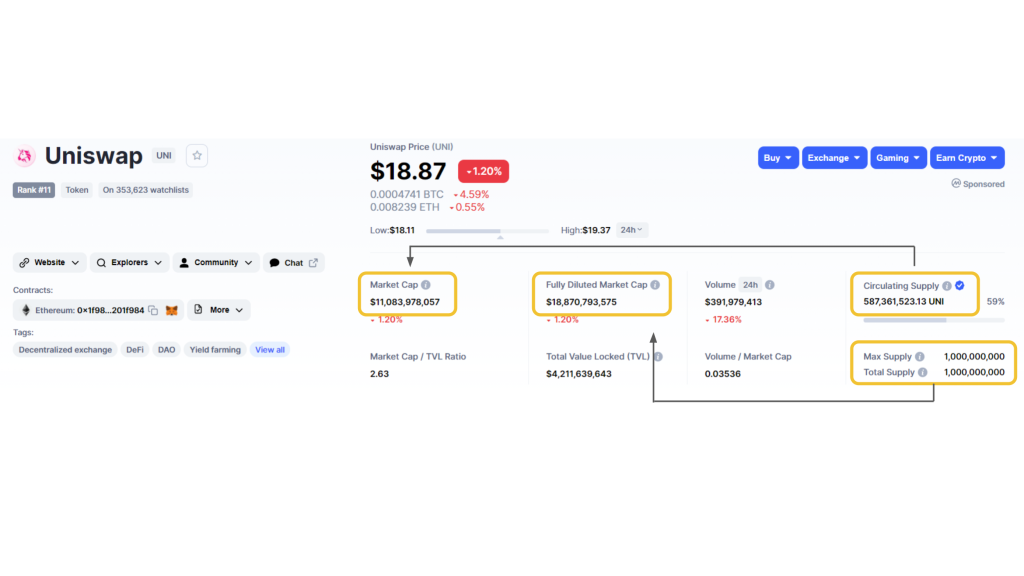

ก่อนหน้านี้ Total Supply และ Circulating Supply เป็นคำนิยามที่ใช้บ่อยสองคำ อย่างไรก็ตาม ทั้ง Coingecko และ CoinMarketCap ได้เติมเต็มคำศัพท์ใหม่เมื่อเร็ว ๆ นี้: Max Supply ซึ่งค่อนข้างสับสน

ฉันจะอธิบายเพิ่มเติมด้วยภาพประกอบเพื่อให้คุณเข้าใจวลีเหล่านี้ได้ง่ายขึ้น

ตัวชี้วัด Token พื้นฐานบางอย่าง

1. Total Supplyถูกกำหนดให้เป็นจำนวนรวมของโทเค็นหมุนเวียนบวกกับโทเค็นที่ถูกล็อค ลบโทเค็นที่ถูกเผา Total Supply ถูกกำหนดโดยทีมนักพัฒนาเพื่อให้เหมาะสมกับโครงการอย่างสมบูรณ์

ให้เจาะจงมากขึ้น มี Total Supply 2 ประเภท:

อุปทานรวมคงที่: อุปทานทั้งหมดถูกกำหนดไว้ล่วงหน้าและไม่สามารถเปลี่ยนแปลงได้ ตัวอย่างเช่น: อุปทานทั้งหมดของ Bitcoin คือ 21 ล้าน BTC อุปทานทั้งหมดของ Uniswap คือ 1 พันล้าน UNI...

อุปทานรวม ที่ไม่คง ที่: อุปทานทั้งหมดสามารถเปลี่ยนแปลงได้ขึ้นอยู่กับคุณสมบัติของโครงการ ซึ่งสามารถแบ่งออกเป็น:

2. อุปทานหมุนเวียนถูกกำหนดให้เป็นจำนวนรวมของโทเค็นที่ซื้อขายได้หมุนเวียนในตลาด

3. Max Supplyหมายถึงจำนวนโทเค็นทั้งหมดที่สามารถเข้าถึงได้ในอนาคต

4. วิเคราะห์การจัดหาโทเค็น

วิเคราะห์ Token Supply ของ 3 โทเค็น/เหรียญที่แตกต่างกัน

ต่อไปนี้คือตัวชี้วัดการจ่ายโทเค็นของ 3 เหรียญ/โทเค็นที่แตกต่างกัน:

มูลค่าตามราคาตลาดและการประเมินมูลค่าที่ปรับลดแล้ว

วิเคราะห์ Market Cap และ FDV ของโทเค็น/เหรียญ

Market Capคือมูลค่าตลาดรวมของโครงการที่สัมพันธ์กับอุปทานหมุนเวียนของโทเค็น เราสามารถคำนวณ Market Cap ด้วย Circulating Supply โดยใช้สูตร:

มูลค่าตลาด = อุปทานหมุนเวียน * ราคาโทเค็น

Fully Diluted Valuation (FDV)คือมูลค่าตลาดรวมของโครงการที่สัมพันธ์กับ Total Supply ของโทเค็น เราสามารถคำนวณ FDV ด้วย Total Supply โดยใช้สูตร:

FDV = อุปทานทั้งหมด * ราคาโทเค็น

ทำไม Market Cap สำคัญกว่าราคา?

ปัจจุบันราคาของโทเค็นขึ้นอยู่กับปัจจัยต่างๆ นอกจากการวิเคราะห์ปัจจัยพื้นฐานแล้ว ยังขึ้นอยู่กับอุปทานหมุนเวียนของโทเค็นนั้นด้วย ตัวอย่างเช่น การพิจารณาโทเค็น A ที่มีมูลค่าตลาด 10,000,000 ดอลลาร์:

จำนวนโทเค็นหมุนเวียนสามารถอยู่ในช่วงตั้งแต่พันถึงพันล้าน แต่มูลค่าตลาดอาจเป็นปัจจัยสำคัญที่มีผลโดยตรงต่อการเติบโตของโทเค็นหรือโครงการ

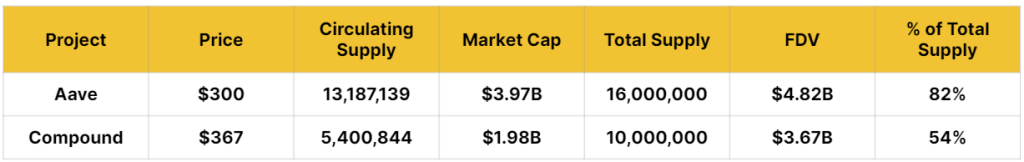

ตัวอย่างเช่นในกรณีของAaveและ Compound โดยใช้ Fundamental Analysis เราสามารถสรุปได้ว่าทั้งสองโครงการมีศักยภาพเท่าเทียมกันในภาค Lending ด้วยเหตุนี้ Market Cap of Compound จึงสามารถเข้าถึง Aave ได้

ในแง่ของราคา โทเค็น COMP หนึ่งโทเค็นมีค่ามากกว่าหนึ่งโทเค็น AAVE อย่างไรก็ตาม COMP มีศักยภาพในการเติบโตที่สูงขึ้น เนื่องจาก Market Cap ของ Compound นั้นต่ำกว่า Aave หากมูลค่าตลาดของทั้งสองเท่ากัน ราคาของโทเค็น COMP จะสูงถึง $735

ความเข้าใจผิดเกี่ยวกับ Market Cap และราคา

การกำกับดูแลโทเค็น

ในขณะนี้มีมากกว่า 10,000 เหรียญและโทเค็น อย่างไรก็ตาม ไม่ใช่ว่าทุกโทเค็นจะทำตามรูปแบบการกระจายอำนาจในชื่อ Bitcoin และจะมีโทเค็น/เหรียญจำนวนหนึ่งที่ควบคุมโดยโมเดลแบบรวมศูนย์ ฉันจะกรองโทเค็นออกเป็น 3 ประเภทพื้นฐาน:

Token Governance ของโทเค็น/เหรียญบางตัว

กระจายอำนาจ:โทเค็นแบบกระจายอำนาจถูกควบคุมโดยชุมชนอย่างสมบูรณ์และไม่ยึดติดกับองค์กรใด ๆ ตัวอย่างเช่น Bitcoin, Ethereum,...

แบบรวมศูนย์:โทเค็นแบบรวมศูนย์ถูกควบคุมโดยองค์กรชั้นนำที่ควบคุมเมตริกโทเค็นและโครงการพื้นฐานได้อย่างเต็มที่ โดยปกติแล้ว นี่เป็นกรณีของโครงการ stablecoin ที่ได้รับการสนับสนุนอย่างเต็มรูปแบบ เช่น Tether, TrueUSDm,... หรือ Centralized Exchanges เช่น Huobi, FTX,...

จากการรวมศูนย์ไปจนถึงการกระจายอำนาจ:ยังมีเหรียญ/โทเค็นบางส่วนที่ถูกรวมศูนย์ในตอนแรก แต่อำนาจการกำกับดูแลของพวกเขาถูกมอบหมายให้กับชุมชนในภายหลัง

ตัวอย่างเช่น: ในตอนแรก Binance Coin ถูกควบคุมโดย Binance โดยสิ้นเชิง อย่างไรก็ตาม หลังจากที่เปิดตัว Binance Smart Chain และโปรแกรม “Validator Spotlight” ได้ไม่นาน Binance ก็ค่อยๆ กระจายอำนาจเครือข่าย BSC และโทเค็น BNB ซึ่งทำให้ผู้ใช้มีสิทธิ์ในการกำกับดูแล

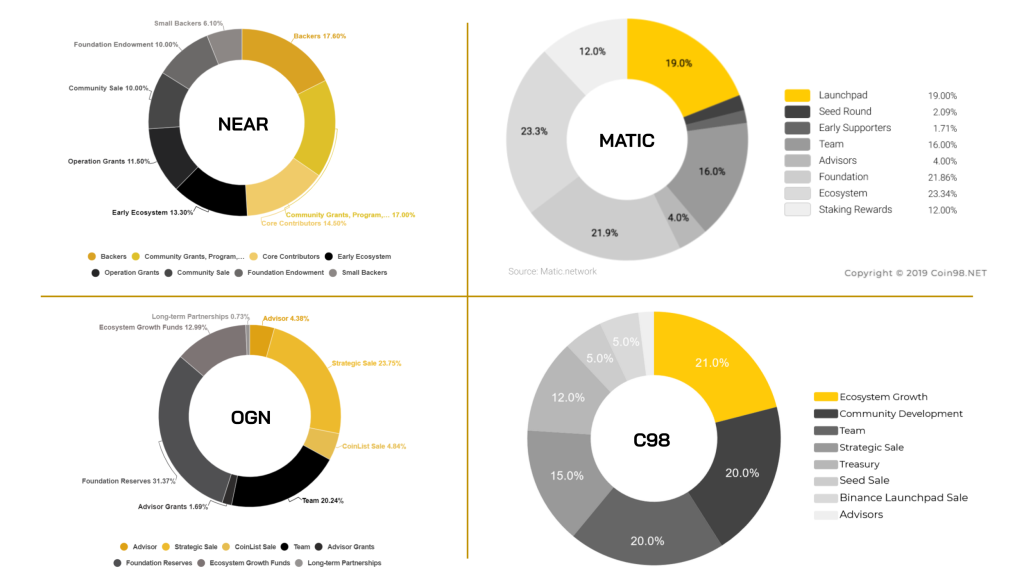

การจัดสรรโทเค็น

ก่อนลงทุนในโทเค็นใด ๆ คุณจำเป็นต้องพิจารณาการจัดสรรโทเค็น - ตัวชี้วัดสำคัญที่แสดงให้คุณเห็นว่าโทเค็นถูกแจกจ่ายอย่างไรในหมู่ผู้มีส่วนได้ส่วนเสีย การกระจายนั้นสมเหตุสมผลหรือไม่และจะมีอิทธิพลต่อโครงการอย่างไร

การจัดสรรโทเค็นของโทเค็น/เหรียญบางรายการ

1. ทีม

นี่คือการจัดสรรที่สงวนไว้สำหรับทีมนักพัฒนาของโครงการ ซึ่งรวมถึงผู้สนับสนุนเชิงสร้างสรรค์ เช่น ผู้ก่อตั้ง นักพัฒนา นักการตลาด ที่ปรึกษา... ส่วนในอุดมคติคือประมาณ 20% ของอุปทานทั้งหมด

2. ทุนสำรองมูลนิธิ

เงินสำรองนี้จะนำไปใช้ในการพัฒนาโครงการหรือผลิตภัณฑ์ในอนาคต ไม่มีมาตรฐานเฉพาะสำหรับส่วนนี้ ซึ่งโดยปกติคิดเป็น 20-40% ของอุปทานทั้งหมด

3. การขุดสภาพคล่อง

การจัดสรรสำหรับการขุดสภาพคล่องได้ปรากฏขึ้นมากเมื่อเร็ว ๆ นี้ โดยเฉพาะอย่างยิ่งตั้งแต่แนวโน้ม DeFi ที่ยิ่งใหญ่ตั้งแต่เดือนกันยายน 2020 โทเค็นที่จัดสรรสำหรับส่วนนี้จะสร้างแรงจูงใจให้กับผู้ให้บริการสภาพคล่องในโปรโตคอล DeFi หลายรายการ

4. การขายเมล็ดพันธุ์/การขายส่วนตัว/การขายสาธารณะ

โทเค็นที่บันทึกไว้สำหรับส่วนนี้จะใช้ในกิจกรรมระดมทุน ซึ่งโดยทั่วไปจะประกอบด้วยการขายเมล็ดพันธุ์ การขายส่วนตัว และการขายสาธารณะ

5. แอร์ดรอป/รีโทรแอคทีฟ

เพื่อดึงดูดผู้ใช้ในช่วงต้น โปรเจ็กต์มักจะส่งโทเค็นจำนวนเล็กน้อย (โดยปกติคือ 1-2% ของอุปทานทั้งหมด) ให้กับผู้ใช้

ก่อนปี 2019 ข้อกำหนดในการเข้าร่วม Airdrop เป็นเพียงการกระทำง่ายๆ เช่น กดไลค์ ติดตาม รีทวีตโพสต์ของโปรเจ็กต์บน Twitter

อย่างไรก็ตาม ตั้งแต่ปี 2020 การเข้าร่วม Airdrop นั้นต้องการวัตถุประสงค์ที่ยากขึ้นมาก บังคับให้ผู้ใช้ "สกินในเกม" ใช้และโต้ตอบกับผลิตภัณฑ์โดยตรงเพื่อรับรางวัล Airdrop หรือ Retroactive บางกรณีที่รู้จักกันดีสามารถระบุเป็นUniswap (UNI) , 1inch Network (1INCH) ,...

6. การจัดสรรอื่น ๆ

การจัดสรรนี้สามารถปรับเปลี่ยนได้อย่างยืดหยุ่นขึ้นอยู่กับแต่ละโครงการ และไม่ว่าจะใช้สำหรับการตลาด พันธมิตรเชิงกลยุทธ์ หรือค่าใช้จ่ายอื่นๆ โดยปกติ ส่วนนี้คิดเป็นเพียงเปอร์เซ็นต์เล็กน้อยของอุปทานทั้งหมด

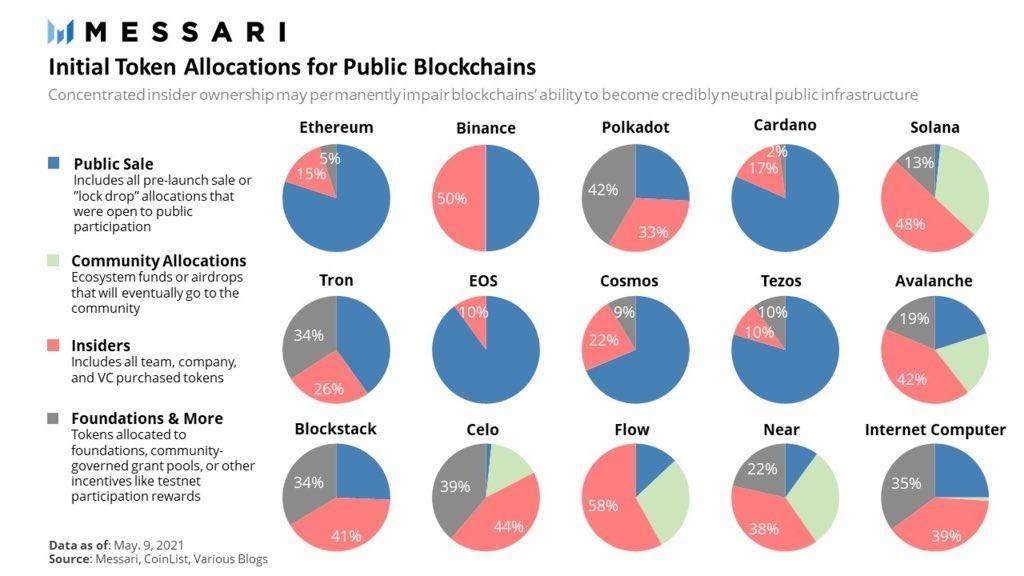

เราสามารถสังเกตเห็นความแตกต่างระหว่าง 2 ช่วงเวลาที่แตกต่างกัน:

ในทางตรงกันข้าม:

เหตุผลเบื้องหลังคือโทเค็นของโปรเจ็กต์เคยมีกรณีการใช้งานน้อยกว่าและทีมนักพัฒนาซอฟต์แวร์ต้องการเงินทุนในการเริ่มต้น แต่ตอนนี้ตลาด crypto ได้เห็นการปรากฎตัวของผู้ร่วมทุนจำนวนมาก และโทเค็นนั้นมีอยู่ในแพลตฟอร์มบล็อคเชนที่แตกต่างกัน ซึ่งอธิบายได้ว่าทำไมคนวงในและมูลนิธิจึงถือครองโทเค็นส่วนใหญ่อยู่

ความแตกต่างในการจัดสรรโทเค็นของโทเค็น/เหรียญบางรายการก่อนและหลังปี 2018 ที่มา: Messari

การปล่อยโทเค็น

Token Release เป็นแผนการแจกจ่ายโทเค็นให้หมุนเวียน คล้ายกับการจัดสรรโทเค็น การปล่อยโทเค็นมีผลกระทบอย่างมากต่อราคาของโทเค็น เช่นเดียวกับแรงจูงใจของชุมชนในการถือโทเค็น ปัจจุบัน Token Release มี 2 ประเภท:

1. ปล่อยโทเค็นตามกำหนดเวลา

แม้ว่ากำหนดการวางจำหน่ายโทเค็นจะแตกต่างกันไปตามโปรโตคอลต่างๆ แต่ก็สามารถแบ่งออกเป็น 3 ประเภท:

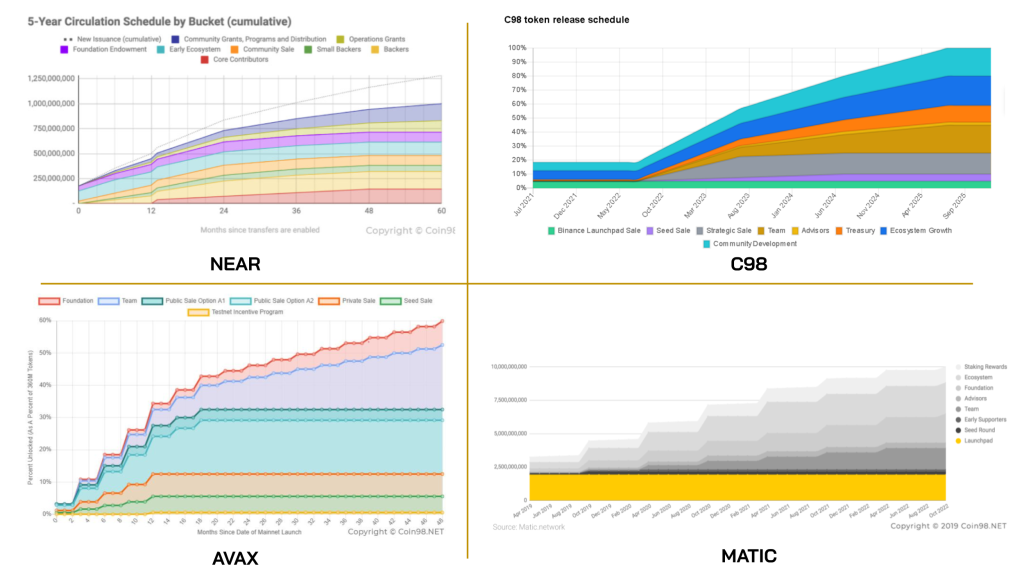

กำหนดการวางจำหน่ายโทเค็นของโทเค็น/เหรียญบางรายการ

อายุต่ำกว่า 1 ปี:โครงการที่ปล่อยโทเค็น 100% ใน 1 ปีหรือน้อยกว่านั้นแสดงให้เห็นว่านักพัฒนาและทีมของพวกเขาไม่ได้ทุ่มเท และพวกเขาไม่เต็มใจที่จะสร้างมูลค่าระยะยาวให้กับโครงการ

ตั้งแต่ 3 - 5 ปี:นี่เป็นกรอบเวลาที่เหมาะที่จะปล่อยโทเค็นอย่างเต็มที่ เนื่องจากตลาดคริปโตกำลังเปลี่ยนแปลงอย่างรวดเร็ว นับจากปี 2017 - เวลาที่เริ่มเป็น “กระแสหลัก” ตอนนี้ตลาด crypto มีอายุเพียง 5 ปีเท่านั้น

หลังจากทุกปี ตลาดได้ขจัดโครงการที่ไม่มีประสิทธิภาพออกไปหลายโครงการ ในขณะเดียวกันก็รักษาโครงการที่มีประสิทธิผลไว้ นั่นคือเหตุผลที่ 3-5 ปีเป็นตัวเลขที่สมบูรณ์แบบ เนื่องจากไม่เพียงแต่กระตุ้นแรงจูงใจของทีมให้เติบโต แต่ยังกระตุ้นแรงจูงใจของชุมชนในการสนับสนุนโครงการอย่างต่อเนื่อง

กว่า 10 ปี:ยกเว้น Bitcoin ทุกโครงการที่สร้างกำหนดการวางจำหน่ายโทเค็น 10 ปีหรือมากกว่านั้น จะมีปัญหาในการจูงใจนักพัฒนาหรือผู้ถือ เนื่องจากพวกเขาต้องผ่านอัตราเงินเฟ้อของโทเค็นเป็นเวลานานกว่า 10 ปี ทีมงานไม่สามารถพัฒนาโครงการได้อย่างมีประสิทธิผลเป็นเวลานาน

สรุปได้ว่า Token Release จะต้องได้รับการออกแบบในลักษณะที่สอดคล้องกับ 2 องค์ประกอบหลัก:

หากโทเค็นถูกปล่อยออกมาเร็วกว่าอัตราการทำงานของผลิตภัณฑ์ ราคาของโทเค็นจะลดลงเนื่องจากอัตราเงินเฟ้อและผู้ถือโทเค็นจะสูญเสียดอกเบี้ย

2. ปล่อยโทเค็นตามต้องการ

เพื่อรับมือกับอัตราเงินเฟ้อที่อาจเกิดขึ้น บางโครงการจึงตัดสินใจปล่อยโทเค็นในมาตรฐานที่ยืดหยุ่นแทนกรอบเวลาที่กำหนด ซึ่งจะช่วยให้โครงการต่างๆ สามารถปรับเปลี่ยนได้ตามความจำเป็นตามสถานการณ์

ตัวอย่างเช่นMakerDAOไม่มีกำหนดการวางจำหน่ายโทเค็นเฉพาะ ขึ้นอยู่กับความต้องการในทางปฏิบัติบนแพลตฟอร์ม จำนวนโทเค็น MKR จะได้รับการแก้ไขอย่างสมเหตุสมผลเพื่อให้โทเค็น MKR ถูกปล่อยออกมาเมื่อมีกิจกรรมการให้ยืม/ยืมเท่านั้น

การขายโทเค็น

การขายโทเค็นถือได้ว่าคล้ายกับงานระดมทุนในตลาดดั้งเดิม ในขณะที่บริษัทระดมทุนโดยการขายหุ้นของตน ในตลาด crypto หุ้นจะถูกแทนที่ด้วยโทเค็น

ในขณะที่บริษัทแบบดั้งเดิมมักจะมีการระดมทุน 5 รอบ แต่โครงการเข้ารหัสลับมีเพียง 3 รอบเท่านั้น การประเมินมูลค่าธุรกิจอาจแตกต่างกันไปตามภาคส่วน พื้นที่ และขนาดที่แตกต่างกัน อย่างไรก็ตาม เป็นความเชื่อทั่วไปที่ว่าในซีรีส์ C บริษัทที่มีแนวโน้มจะมีมูลค่ามากกว่า 100 ล้านดอลลาร์

การประเมินมูลค่าธุรกิจโดยเฉลี่ยในตลาดคริปโตนั้นต่ำกว่าเพราะตลาดนี้ค่อนข้างใหม่ และมูลค่าตลาดยังเล็กกว่าตลาดหุ้นในประเทศที่พัฒนาแล้วมาก

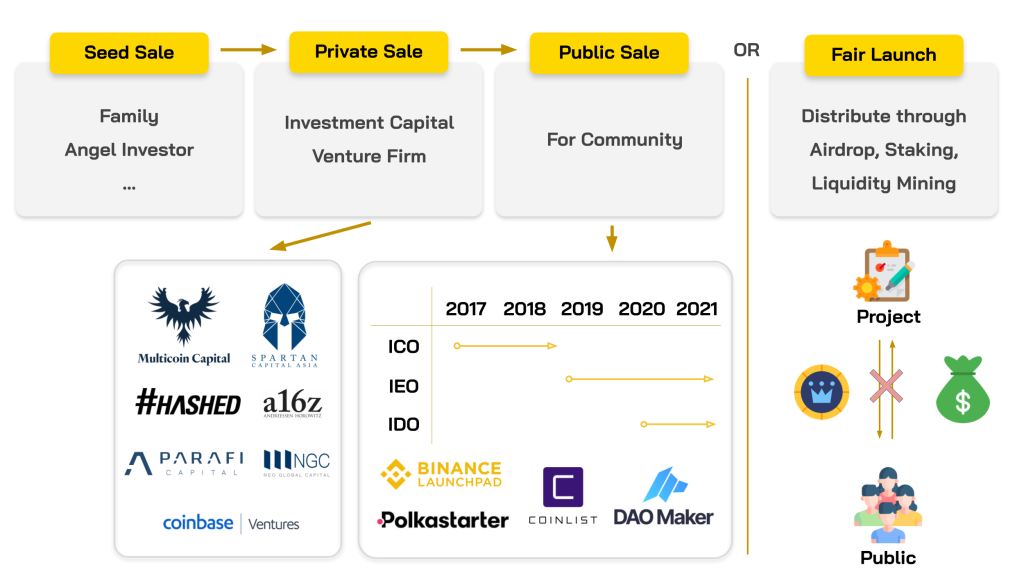

ขั้นตอนการขายโทเค็น/เหรียญจากการขายเมล็ดพันธุ์สู่การขายต่อสาธารณะ

1. ขายเมล็ดพันธุ์

การขายเมล็ดพันธุ์เป็นการขายโทเค็นครั้งแรกของโครงการ โดยในรอบนี้ผลิตภัณฑ์ส่วนใหญ่ของโครงการยังอยู่ในระหว่างการพัฒนา การขายเมล็ดพันธุ์ถือได้ว่าเป็นการระดมทุนเบื้องต้นสำหรับบางโครงการที่จะเริ่มต้น

เงินร่วมลงทุนส่วนใหญ่ที่เข้าร่วมในการขายเมล็ดพันธุ์ยอมรับการลงทุนที่มีความเสี่ยงสูง ในทางกลับกัน พวกเขาอาจได้รับรางวัลสูงหากโครงการประสบความสำเร็จ

2. การขายส่วนตัว

หากผู้เข้าร่วมในการขายเมล็ดพันธุ์เป็นทุนที่เสี่ยงภัยเป็นส่วนใหญ่ การขายส่วนตัวจะเห็นการปรากฏตัวของคนที่ใหญ่กว่าและมีชื่อเสียงมากกว่า โครงการส่วนใหญ่ในรอบนี้ได้เปิดตัวผลิตภัณฑ์ของตนและพิสูจน์ศักยภาพของตนหลังการขายเมล็ดพันธุ์

3. การขายสาธารณะ

การขายสาธารณะเป็นรอบการระดมทุนสำหรับชุมชน โครงการสามารถเปิดตัวโทเค็นในรูปแบบของ ICO เช่นเดียวกับในปี 2560 หรือผ่านบุคคลที่สามในรูปแบบของ IEO หรือ IDO

4. การกระจายโทเค็นอย่างยุติธรรม

อย่างไรก็ตาม บางโครงการไม่ได้จัดรอบการขายโทเค็นใดๆ แต่แจกจ่ายโทเค็นของพวกเขาผ่าน Testnet, Airdrop, Staking, Liquidity Provider,... ด้วยวิธีนี้ โครงการจะกลายเป็น "ยุติธรรม" มากขึ้นในสายตาของชุมชนจึงกลายเป็น เข้าถึงได้มากขึ้นโดยผู้ใช้ทั่วไป

โครงการเปิดตัวที่โด่งดังบางโครงการ ได้แก่ Uniswap (UNI), Sushiswap (SUSHI), Yearn Finance (YFI),... พวกเขาไม่ได้ระดมทุนไม่ว่าด้วยวิธีใด พวกเขาแจกจ่ายโทเค็นให้กับผู้ใช้และผู้สนับสนุนจริงแทน

ข้อดีและข้อเสียของรุ่นนี้:

5. อิทธิพลของการขายโทเค็นต่อโทเค็น

ไม่มีมาตรฐานทั่วไปสำหรับความแตกต่างของราคาระหว่างรอบการขายโทเค็นแต่ละรอบ ราคาโทเค็นในการขายสาธารณะอาจสูงเป็นสองเท่าของการขายส่วนตัว ในขณะที่ราคาโทเค็นในการขายส่วนตัวอาจสูงเป็นสองเท่าของการขายเมล็ดพันธุ์ ขึ้นอยู่กับโครงการอย่างสมบูรณ์

อย่างไรก็ตาม จำเป็นต้องเก็บไว้ในอัตราส่วนที่มีเหตุผล หากความแตกต่างของราคาระหว่างรอบการขายแต่ละรอบมีมากเกินไป นักลงทุนรายแรกจะมีแนวโน้มที่จะขายโทเค็นของตนก่อนกำหนด ในทางกลับกัน นักลงทุนจะสูญเสียความสนใจในการเข้าร่วมรอบการขายโทเค็นรอบอื่น

นอกจากนี้ โปรเจ็กต์ต่างๆ จะใช้ฟีเจอร์ “การปล่อยโทเค็น” เพื่อปฏิบัติต่อนักลงทุนอย่างเท่าเทียมกันมากขึ้น: โทเค็นที่ซื้อในราคาที่ต่ำกว่าจะต้องถูกล็อคเป็นระยะเวลานาน ในทางตรงกันข้าม โทเค็นที่ซื้อในราคาที่สูงกว่าจะถูกปลดล็อคก่อนหน้านี้

กรณีใช้โทเค็น

Token Use Case คือแอปพลิเคชันและวัตถุประสงค์ของโทเค็นนั้น เป็นปัจจัยที่สำคัญที่สุดของ Tokenomics ซึ่งบ่งชี้ว่าสามารถใช้โทเค็นได้อย่างไรและราคาควรขึ้นอยู่กับประโยชน์ที่จะได้รับจากผู้ถือโทเค็น

บางกรณีการใช้โทเค็น

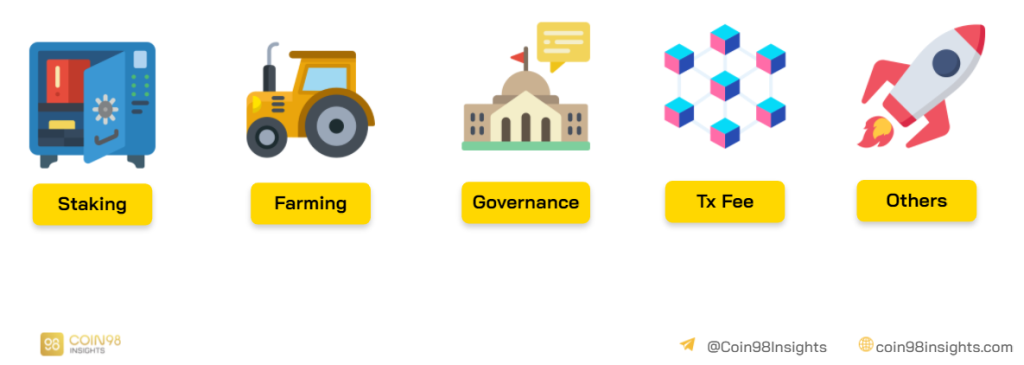

โทเค็นมักใช้สำหรับ:

1. การปักหลัก

โปรเจ็กต์ส่วนใหญ่สนับสนุน Staking ด้วยโทเค็นดั้งเดิม ซึ่งสร้างแรงจูงใจให้ผู้ถือโทเค็นมากขึ้น เนื่องจากพวกเขาสามารถรับโทเค็นพิเศษด้วย Staking

การปักหลักกำหนดให้ผู้ใช้ล็อคโทเค็นของตนภายในโปรโตคอล ซึ่งลดจำนวนโทเค็นที่หมุนเวียนในตลาด ดังนั้นจึงส่งผลกระทบในทางบวกต่อราคาของโทเค็นนั้น ด้วยเครือข่ายที่ใช้กลไก Proof-of-Stake เครือข่ายจะปลอดภัยและมีการกระจายอำนาจมากขึ้นเมื่อจำนวนโทเค็นที่เดิมพันเพิ่มขึ้น

ตัวอย่างเช่นCardano (ADA)เติบโตจาก $0.2 เป็น $2 (+1,000%) ในปี 2021 ในทางทฤษฎี เงินที่ใส่เข้าไปใน Cardano จะต้องมากกว่าเดิมถึง 10 เท่า

อย่างไรก็ตาม นี่ไม่ใช่กรณี เหตุผลที่อยู่เบื้องหลังการเติบโตนั้นเป็นเพราะ 75% ของอุปทานหมุนเวียนได้รับการเดิมพัน ซึ่งจะช่วยลด ADA ที่หมุนเวียนและแรงกดดันในการขายในตลาด ซึ่งจะเป็นการกระตุ้นการเติบโตของ ADA

2. การขุดเพื่อสภาพคล่อง (การเกษตร)

ผู้ใช้สามารถจัดหาสภาพคล่องในโปรโตคอล DeFi เพื่อรับโทเค็นดั้งเดิมของโครงการเป็นรางวัล

ตัวอย่างเช่นจัดหาสภาพคล่องให้ Uniswap รับ UNI,...

3. ค่าธรรมเนียมการทำธุรกรรม

ในการทำธุรกรรม ผู้ใช้จะต้องชำระค่าธรรมเนียมการทำธุรกรรมจำนวนเล็กน้อยให้กับผู้ตรวจสอบความถูกต้องที่ยืนยันธุรกรรมของคุณ แต่ละบล็อกเชนใช้โทเค็นท้องถิ่นแยกต่างหากเพื่อชำระค่าธรรมเนียมการทำธุรกรรม (โดยปกติคือโครงการแพลตฟอร์มบล็อกเชน) ตัวอย่างเช่น:

4. ธรรมาภิบาล

ดังที่กล่าวไว้ข้างต้น แพลตฟอร์มสามารถเป็นแบบรวมศูนย์หรือแบบกระจายอำนาจ ขึ้นอยู่กับการตัดสินใจของโครงการ ดังที่กล่าวไปแล้ว โปรโตคอล DeFi ส่วนใหญ่ในขณะนี้เป็นไปตามรูปแบบการกำกับดูแลแบบกระจายอำนาจ

เป็นผลให้ผู้ถือโทเค็นมีสิทธิ์เสนอแนวคิดและลงคะแนนเสียงบนแพลตฟอร์ม คำแนะนำอาจเกี่ยวข้องกับค่าธรรมเนียมการทำธุรกรรม กำหนดการวางจำหน่ายโทเค็น หรือปัญหาร้ายแรงอื่นๆ เช่น การขยายโครงการไปยังบล็อกเชนอื่น

ปัจจุบัน แพลตฟอร์ม DeFi ที่โดดเด่น เช่น Uniswap, Sushiswap, Compound,... ได้ใช้รูปแบบ Decentralized Governance อย่างไรก็ตาม ชุมชนส่วนใหญ่ได้รับอนุญาตให้ลงคะแนนเสียงแทนการเสนอการเปลี่ยนแปลงเท่านั้น เนื่องจากจำนวนโทเค็นที่จำเป็นสำหรับการอนุญาตนี้สูงเกินไป

5. ประโยชน์อื่นๆ (Launchpad,...)

บางโปรเจ็กต์เพิ่งเสริมฟีเจอร์ Launchpad ลงในผลิตภัณฑ์ของตน ซึ่งกำหนดให้ผู้ใช้เดิมพันโทเค็นเพื่อเข้าร่วมกิจกรรมการขายโทเค็นบนแพลตฟอร์ม หรือในกิจกรรมลอตเตอรีเพื่อรับ NFT,...

ตัวอย่างเช่น: Polkastarter กำหนดให้ผู้ใช้เดิมพัน POL, DAO Maker กำหนดให้ผู้ใช้เดิมพัน DAO,...

กรณีศึกษาโทเค็น

ข้อจำกัดความรับผิดชอบ:นี่เป็นเพียงมุมมองส่วนตัวเท่านั้น และไม่ควรถือเป็นคำแนะนำทางการเงินไม่ว่าในกรณีใดๆ

หมายเหตุ: Tokenomics เป็นตัวชี้วัดที่จำเป็นในการประเมินโครงการ แต่เป็นเพียงหนึ่งในแง่มุมอื่นๆ ไม่ใช่ปัจจัยเดียวที่มีผลกระทบโดยตรงต่อราคาของโทเค็น

ฉันจะพูดถึงบางกรณีศึกษา Tokenomics ที่มีประสิทธิภาพและไม่มีประสิทธิภาพเพื่อให้คุณเข้าใจได้ง่าย

Tokenomics ที่มีประสิทธิภาพ

1. เหรียญ Binance (BNB)

โทเค็นซัพพลาย

⇒ ภาวะเงินฝืด สร้างแรงจูงใจให้ราคาโทเค็นเพิ่มขึ้น และเพื่อให้ผู้ถือ BNB เชื่อมั่นในโครงการ

กรณีใช้โทเค็น

อย่างไรก็ตาม Token Supply ไม่ใช่สาเหตุหลักของการเติบโตอย่างมากของ BNB เมื่อเร็ว ๆ นี้ แต่เป็นวิธีการที่โทเค็น BNB ได้รับการออกแบบเพื่อใช้กับทั้ง Binance Exchange และเครือข่าย Binance Smart Chain

Binance กำลังพัฒนา Binance Pay ซึ่งอาจส่งผลให้ BNB กลายเป็นหนึ่งในสกุลเงินการชำระเงินที่ได้รับความนิยมมากที่สุด หาก Binance Pay ประสบความสำเร็จในอนาคต

ผลลัพธ์:ราคา BNB ไปด้านข้างที่ 20 ดอลลาร์ จนกระทั่งเพิ่มขึ้นอย่างมากเป็น ATH ที่ 650 ดอลลาร์ (+3,250%) และตอนนี้ยังคงอยู่ที่ประมาณ 300 ดอลลาร์ (+1,500%)

การเติบโตของราคา BNB เนื่องจากการออกแบบ

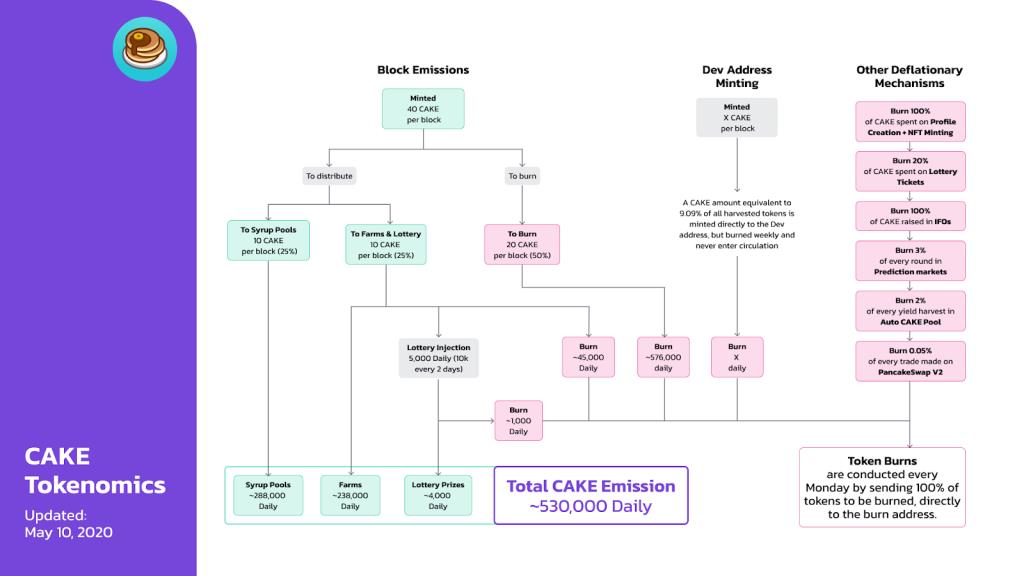

2. แพนเค้ก (เค้ก)

CAKE เป็นโทเค็นดั้งเดิมของ Pancakeswap - AMM DEX บน Binance Smart Chain

โทเค็นซัพพลาย

กรณีใช้โทเค็น

CAKE ได้รับการออกแบบมาเพื่อใช้ในทุกคุณสมบัติของ Pancakeswap รวมถึง Syrup Pool (Staking), IFO (Staking), Lottery and Prediction (Payment)

=> แม้ว่าปริมาณ CAKE ทั้งหมดจะไม่ได้กำหนดไว้ แต่ Pancakeswap ก็ทำได้ดีในการจัดการอุปทานหมุนเวียนของ CAKE และรักษาสมดุลระหว่าง Token Release และ Token Burn Pancakeswap ไม่เพียงแต่ฉลาดในการเพิ่มแอปพลิเคชันและความต้องการซื้อเค้กเท่านั้น แต่ยังมีความเชี่ยวชาญในการรักษาแรงจูงใจให้ผู้ถือ CAKE ประสบความสำเร็จอีกด้วย

ผลลัพธ์:ราคาของ CAKE เพิ่มขึ้นจาก 0.4 ดอลลาร์เป็น ATH ที่ 40 ดอลลาร์ (+10,000%) และตอนนี้ยังคงอยู่ที่ 14 ดอลลาร์ (+3,500%)

วิธีการใช้ CAKE ในทุกคุณสมบัติของ Pancakeswap

Tokenomics ที่ไม่มีประสิทธิภาพ

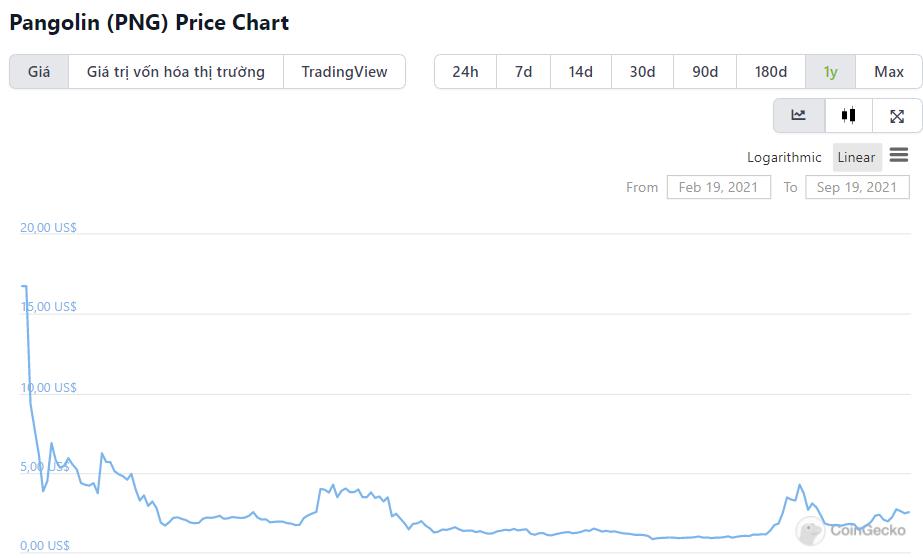

ลิ่น (PNG)

PNGเป็นโทเค็นดั้งเดิมของ Pangolin - AMM DEX บน Avalanche แม้ว่า PNG จะคล้ายกับ CAKE ในฟีเจอร์ในระดับหนึ่ง แต่โดยส่วนตัวแล้วฉันเชื่อว่าตัวนิ่มมีปัญหาร้ายแรงบางอย่างในการออกแบบโทเค็นซึ่งไม่ทำงานอย่างมีประสิทธิภาพ

อุปทานโทเค็นที่ไม่สมเหตุสมผล

ในขั้นต้น อุปทานทั้งหมดของ PNG คือ 538,000,000 PNG ทุกๆ 4 ปี จำนวนโทเค็น PNG ที่ถูกแจกจ่ายออกสู่ตลาดจะลดลงครึ่งหนึ่ง นี่เป็นแนวทางเดียวกันกับ Bitcoin ซึ่งจะใช้เวลา 36 ปีในการปลดล็อกโทเค็นอย่างสมบูรณ์

อย่างไรก็ตาม BTC ได้รับการยอมรับว่าเป็นสินทรัพย์ SOV (Store Of Value) และได้รับความไว้วางใจจากชุมชน crypto ขนาดใหญ่ ในขณะที่ PNG เป็นโทเค็นที่พัฒนาขึ้นใหม่ ไม่มีการรับประกันว่าทีม Pangolin สามารถพัฒนาโปรโตคอลได้ตลอด 36 ปี นับประสาตลาด crypto ที่มีอยู่เพียง 10 ปี

ไม่มีความสมดุลระหว่างรายได้และมูลค่าการวางจำหน่ายโทเค็น

ปัจจุบันมีการปลดล็อก PNG 175,000 รายการทุกวัน ซึ่งมีมูลค่าประมาณ 197,500 ดอลลาร์ ในทางกลับกัน รายได้ของตัวนิ่มไม่ถึง 30,000 ดอลลาร์/วันด้วยซ้ำ สิ่งนี้เปลี่ยน PNG ให้เป็นโทเค็นเงินเฟ้อ ซึ่งส่งผลให้ผู้ถือโทเค็นสูญเสียความสนใจในโครงการและขายโทเค็นของพวกเขา

ดังนั้นก่อนที่จะลงทุนในโทเค็นใด ๆ เราต้องพิจารณาโครงการจากหลาย ๆ ด้าน โครงการสามารถ "สร้าง" สถานการณ์สมมติในอุดมคติได้อย่างง่ายดายด้วยเอกสารที่เป็นลายลักษณ์อักษร แต่การที่สถานการณ์นั้นสามารถนำไปปฏิบัติจริงได้หรือไม่นั้นจำเป็นต้องมีข้อมูลและหลักฐานแบบเรียลไทม์ โครงการสามารถรับรายได้มากเท่าที่คาดหวังได้หรือไม่?

⇒ กำหนดการวางจำหน่ายโทเค็นไม่เหมาะสม โทเค็น PNG ไม่สามารถใช้กับตัวนิ่มได้อย่างมีประสิทธิภาพ “สถานการณ์ในอุดมคติ” ของ Tokenomics ไม่ตรงกับข้อมูลแบบเรียลไทม์

ผลลัพธ์:หลังจากแตะระดับสูงสุดที่ 15 ดอลลาร์ ราคาของ PNG ได้ลดลงอย่างมากเป็น 1.2 ดอลลาร์ (หาร 12 ครั้ง) แม้ว่าตลาด crypto จะเห็นแนวโน้มขาขึ้นที่แข็งแกร่งในเดือนเมษายนถึงพฤษภาคม 2021 ราคา PNG ก็ไม่ได้เพิ่มขึ้นอย่างน่าทึ่ง

ในเดือนกันยายนปี 2021 โทเค็น Avalanche ต่างๆ เช่น AVAX, SNOB, XAVA,... มีราคาเพิ่มขึ้นอย่างมาก แต่ PNG ยังคงเคลื่อนไหวช้ามาก แม้ว่าตัวนิ่มจะได้รับการสนับสนุนจาก Avax Labs แต่ตัวลิ่นก็ถูก Trader Joe แซงหน้าไปแล้ว

Tokenomics ที่ไม่มีประสิทธิภาพทำให้ราคา PNG ลดลง

มุมมองกรณีศึกษา

ดังที่ได้กล่าวไว้ข้างต้น การออกแบบ Tokenomics ไม่ได้ยึดติดกับสิ่งใดๆ ทีมงานสามารถปรับ Tokenomics ได้อย่างเหมาะสมและขึ้นอยู่กับรุ่นผลิตภัณฑ์และภาคส่วนโครงการ

การประเมินโทเค็นไม่ได้เกี่ยวกับการวิเคราะห์การใช้งานเท่านั้น แต่ยังเกี่ยวกับการตรวจสอบตลาดเป้าหมายด้วย

ส่วนตลาดนั้นใหญ่แค่ไหน? มีผู้ใช้กี่คน? การออกแบบ Tokenomics มีความสมดุลระหว่างการใช้งานกับโครงการและประโยชน์สำหรับผู้ถือโทเค็นหรือไม่?

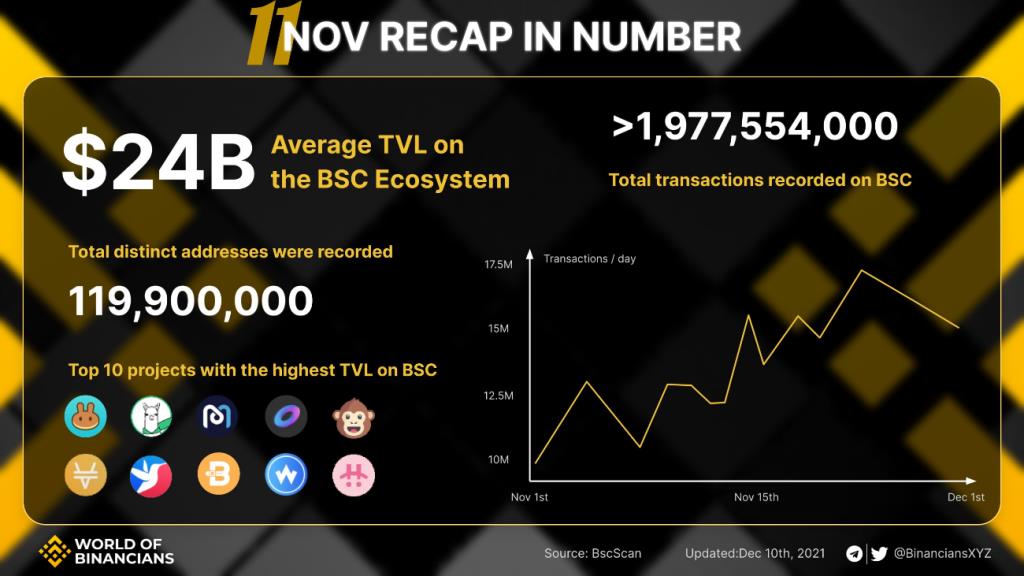

ตัวอย่างเช่น:จากจุดเริ่มต้น Pancakeswap (CAKE) กำหนดตลาดเป้าหมายของพวกเขาเป็น Binance Smart Chain ซึ่งเป็นระบบนิเวศ DeFi ที่ใหญ่เป็นอันดับสองในแง่ของ TVL (Total Value Locked) และมีผู้ใช้จำนวนมาก

เมื่อเข้าใจสถานการณ์ ทีม Pancakeswap ได้ออกแบบ Tokenomics เพื่อให้ Token Allocation ขนาดใหญ่ถูกสงวนไว้สำหรับ Liquidity Mining Reward เพื่อดึงดูดผู้ใช้และนักลงทุน หลังจากนั้น เพื่อเพิ่มความต้องการซื้อสำหรับเค้ก ทีม Pancakeswap ใช้ CAKE ในทุกคุณสมบัติที่เป็นไปได้ที่ Pancakeswap มีให้

บทสรุป

เราได้อ่านบทความเกี่ยวกับ Tokenomics แล้ว นี่คือบทสรุปของประเด็นสำคัญบางประการ:

ฉันหวังว่าสิ่งนี้จะช่วยให้คุณได้รับข้อมูลเชิงลึกที่มีค่ามากขึ้นในภาคส่วนนี้ รวมถึงองค์ประกอบและความหมาย

หากคุณต้องการทราบข้อมูลเพิ่มเติมเกี่ยวกับหัวข้อนี้ โปรดแสดงความคิดเห็นด้านล่างและเข้าร่วมชุมชน Coin98เพื่อพูดคุยเพิ่มเติม!

บทความนี้ให้มุมมองเกี่ยวกับโทเค็น Accrual ของค่าธรรมเนียมของ Alpha มีอะไรพิเศษเกี่ยวกับเรื่องนี้และส่งผลต่อผู้เดิมพันอย่างไร

บทความที่แปลจากบล็อกของ Coinlist จะช่วยให้คุณเห็นภาพรวมของรูปแบบการแจกจ่ายโทเค็น

บทความต่อไปนี้แปลจากสื่อของ Futureswap เพื่อให้คุณทราบวิธีเผยแพร่ FST พร้อมกับข้อมูลอื่นๆ จากโครงการ

Santos FC Fan Token คืออะไร? SANTOS Token คืออะไร? เรียนรู้เพิ่มเติมเกี่ยวกับ SANTOS Tokenomics ที่นี่!

TomoChain (TOMO) คืออะไร? บทความนี้ให้ข้อมูลที่เป็นประโยชน์มากที่สุดเกี่ยวกับสกุลเงินดิจิทัล TomoChain (TOMO)

หิมะถล่มคืออะไร? เหรียญ AVAX คืออะไร? อะไรทำให้ Avalanche แตกต่างจาก Blockchain อื่น ๆ เรียนรู้เพิ่มเติมเกี่ยวกับ AVAX Tokenomics !!!

ShibaSwap คืออะไร? ค้นหาข้อมูลเพิ่มเติมเกี่ยวกับไฮไลท์ของ ShibaSwap และรายละเอียดโทเค็น SHIB Token ได้ที่นี่!

Tezos คืออะไร? โทเค็น XTZ คืออะไร? อะไรทำให้ Tezos แตกต่างจากบล็อคเชนอื่น ๆ เรียนรู้เพิ่มเติมเกี่ยวกับ XTZ Tokenomics ที่นี่!

Unit Protocol (DUCK) คืออะไร? บทความนี้ให้ข้อมูลที่เป็นประโยชน์มากที่สุดเกี่ยวกับสกุลเงินดิจิทัลของ Unit Protocol (DUCK)

Quantstamp (QSP) คืออะไร? บทความนี้ให้ข้อมูลที่จำเป็นและมีประโยชน์ทั้งหมดสำหรับคุณเกี่ยวกับสกุลเงินเสมือน Quantstamp (QSP)

ฟลามิงโก (FLM) คืออะไร? บทความนี้ให้ข้อมูลที่สำคัญและมีประโยชน์เกี่ยวกับสกุลเงินดิจิตอล Flamingo (FLM) แก่คุณ

พื้น Vicuta คืออะไร? Vicuta คือการแลกเปลี่ยนของเวียดนามที่รองรับการซื้อและขาย altcoins ที่หลากหลายด้วยต้นทุนที่ต่ำ ดูคู่มือพื้น Vicuta ที่นี่!

Blockcloud (BLOC) คืออะไร? บทความนี้ให้ข้อมูลรายละเอียดทั้งหมดเกี่ยวกับโครงการ Blockcloud และ BLOC Token แก่คุณ