什麼是 Santos FC 球迷令牌 (SANTOS)?您需要了解的有關 SANTOS 的所有信息

什麼是 Santos FC 球迷令牌?什麼是 SANTOS 代幣?在此處了解有關 SANTOS 代幣經濟學的更多信息!

Aave 在 1 年多的時間裡迅速達到了行業最高的 TVL。阿維是怎麼做到的?通過 Aave 如何工作?

Aave 是第一個擁有其祖先 ETHLend 的 DeFi 協議,它提供點對點借貸。2019 年,該協議更名為 Aave,並於 2019 年 1 月推出了其當前點對池協議的第一個版本,迅速達到了行業最高的 TVL 之列。阿維是怎麼做到的?這篇關於“Aave 如何工作?”的文章 將解釋這一點。

Aave 概述

Aave 是一個借貸平台,用戶的存款匯集在一起,形成一個流動資金池,可以立即從中藉入資金:借貸池。Aave 目前有兩個版本在運行,V1 和 V2,包含以下組件:

Aave V1:

Aave V2,增加了風險管理工具並優化了交易費用:

Aave 是如何工作的?

Aave 提供兩種借款方式:

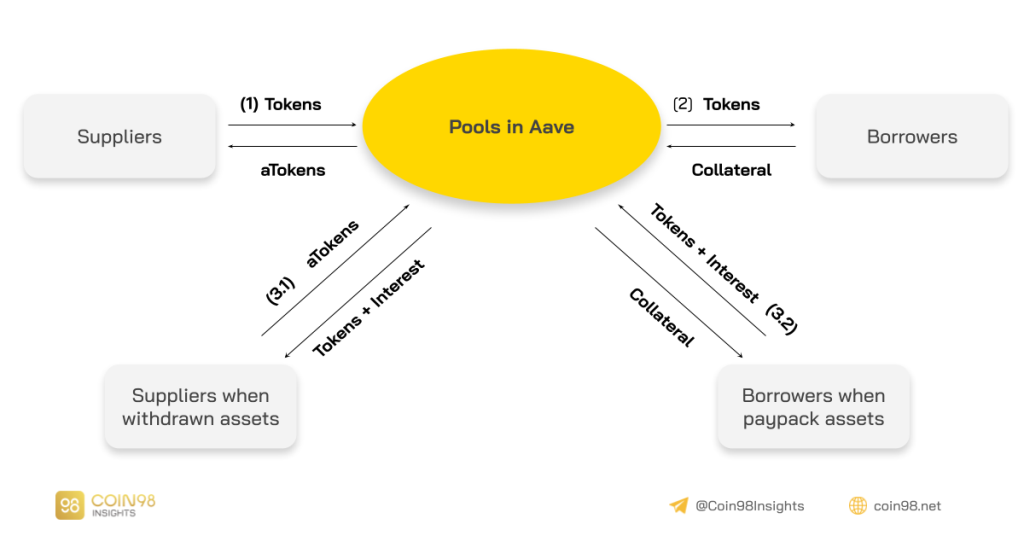

借貸機制

借貸機制:

Aave:借貸 - 借貸機制。

(1):貸方/供應商將資產存入 Aave,以 1:1 的比例獲得 aToken(100 DAI ⇒ 100 aDAI)。

(2):借款人存入抵押資產,獲得借款權,借入自己想要的資產。借款人需要保持健康的頭寸以避免清算。

(3.1):貸方/供應商可以用原始資產1:1贖回aToken。注意,用戶 aToken 餘額會增加,反映資產借款人支付的利息。供應商收到的利息減去生態系統收集者根據儲備因子定義的每項資產收取的份額,介於 5-35% 之間,以及快速貸款費用。

(4):借款人要平倉,必須歸還所借資產加利息。只要有債務頭寸,一些抵押品就會被鎖定在協議中。

Aave持有高流動性的優質資產。V1 中有 22 種支持的資產,V2 中有 26 種,AMM 市場中有 21 種等等……,這意味著 Aave 與其主要競爭對手 - 僅提供 11 種資產的 Compound 相比,兼容許多資產。

清算機制

要了解 Aave 的清算機制,首先要了解 Health Factor。

什麼是健康因子 (HF)?

HF(健康因子)代表用戶資產相對於借入資產及其基礎價值的安全性。這個數字越高,貸款越安全。

例如,當 HF = 2 時,當抵押品價值與借入價值為 -50% 時,頭寸將被清算。

HF的計算公式:

HF = ⅀(抵押品價值 * 清算閾值)/貸款(以 ETH 為單位)

所以:

在這一點上,我們想強調的是,HF 的下降不僅是由於抵押品價格的下降,而且還因為藉入資產的價值增加了。因此,如果你借入穩定幣,你可能只關心抵押品的價值(在大多數情況下,不是全部)。但如果你借入其他資產如AAVE、LINK、ETH等,則需要觀察抵押物價格,謹慎借入資產。資產價格使用 Chainlink 價格預言機更新。

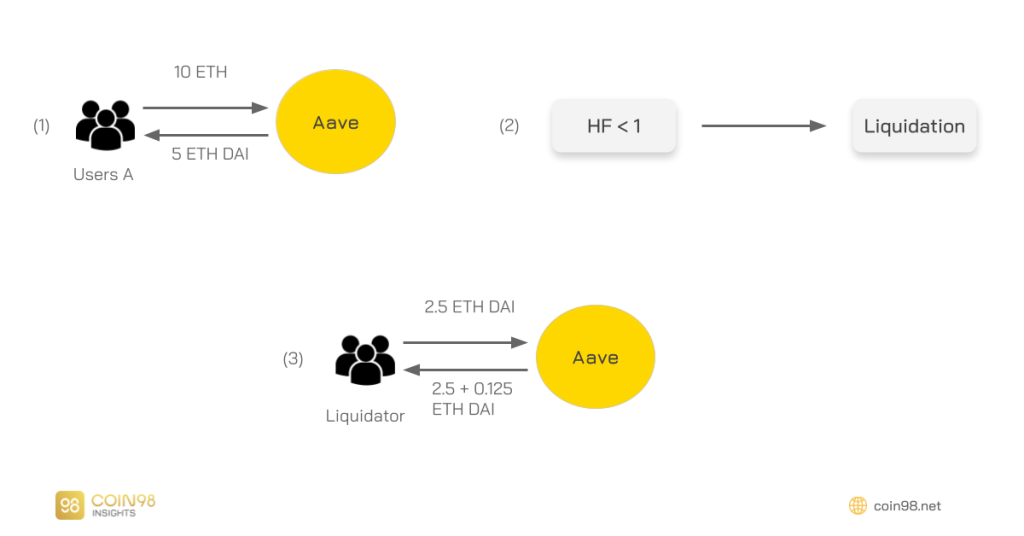

清算機制:

在清算中,清算人最多可以償還借款人單一資產債務的 50%。作為交換,清算人通過額外費用獲得相應數量的抵押品。

該清算費用將取決於具有不同獎金的資產類型。例如,Liquidator 選擇接收 ETH,他們將獲得 5%、YFI 15% 等。

示例 1:單一抵押資產。

Aave:單一抵押資產的清算機制。

(1):用戶 A 存入 10 ETH 作為抵押品,借入價值 5 ETH 的 DAI。

(2): HF,不幸的是,低於1,貸款有資格清算。

(3):

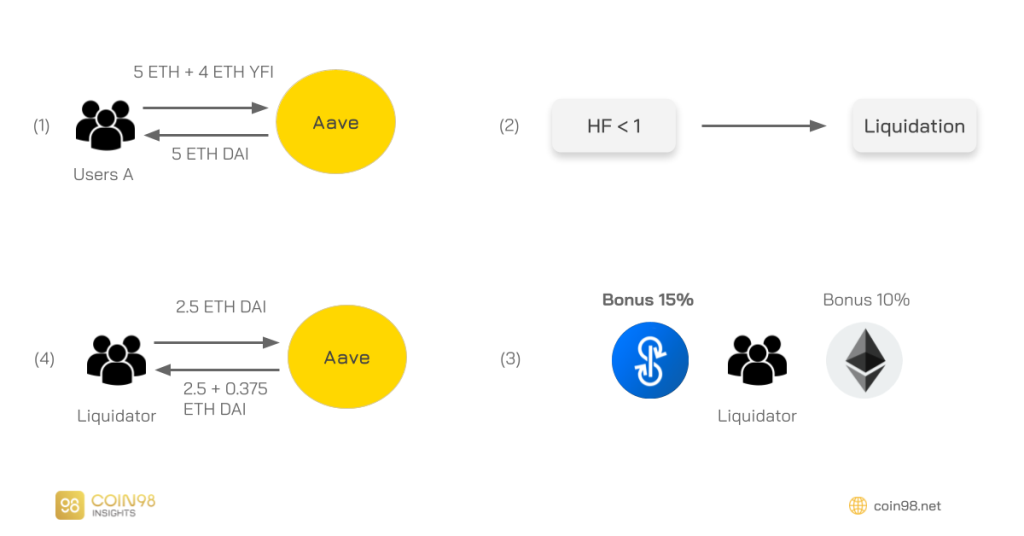

示例 2:多抵押資產。

Aave:具有多抵押資產的清算機制。

(1):用戶 A 存入 5 ETH 和價值 4 ETH 的 YFI,借入價值 5 ETH 的 DAI。

(2): HF,不幸的是,低於1,貸款有資格清算。

(3):

(4):最後,清算人要求償還價值 2.5 ETH 的 DAI 價值 2.5 + 0.375 ETH 的 YFI。

優點缺點

用戶最多只能清算其資產的 50%,這對項目有利也有弊。

如果清算失敗怎麼辦?頭寸抵押不足,用戶沒有償還動機:有壞賬。如何管理這種風險?讓我們在下面找到答案。

償付能力風險緩釋機制

本節將深入探討三個組成部分:

安全模塊(主要機制):

安全模塊是位於 Aave 協議之上的風險緩解協議。

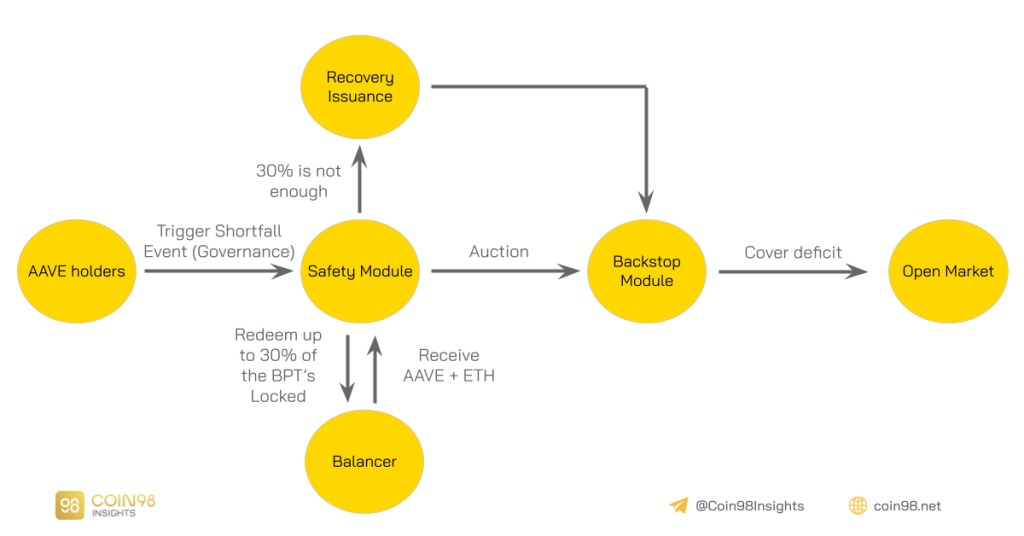

它擁有一個安全基金,用於彌補資產儲備之一出現赤字的短缺事件,這在 2019 年 3 月的黑色星期四發生在 Maker 身上。AAVE 持有者將投票確認短缺事件並為貸款池再融資。

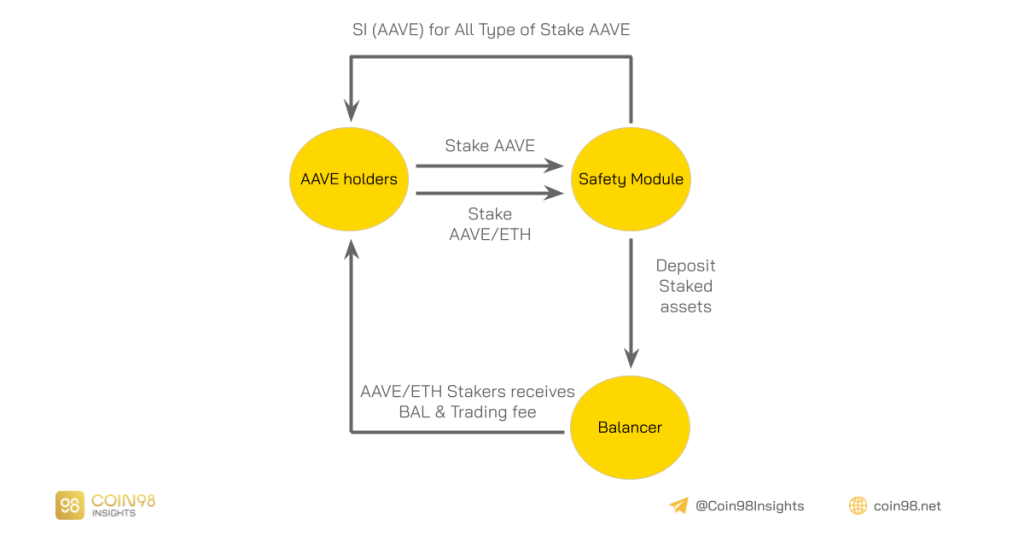

用戶將 AAVE 代幣存入 SM;高達 30% 的資金可用於彌補借貸池的赤字。為了換取失去一部分 stkAAVE 的風險,用戶將獲得安全獎勵 (SI):每天向 SM 中的所有 Stake AAVE 用戶分發 550 StkAAVE。

在 DAO 接受短缺事件之前,有 10 天的冷卻期來撤回 StkAAVE(以及在 StkAAVE 中獲得的激勵)以避免銀行擠兌的風險。

也可以質押 AAVE/ETH 80/20 Balancer V1 LP 代幣,從而提高 AAVE 的流動性。除了安全激勵之外,這還受益於交易所費用和 BAL 流動性挖礦獎勵。

償付能力風險緩解機制:安全模塊。

逆止器模塊:

如果發生短缺事件,為協議中的赤字再融資所需的股份將被拍賣給支持模塊,用戶將在公開市場上出售之前將穩定幣或 ETH 存入支持模塊。在不同的時間,不同的市場可能會發生多次短缺事件。

Aave的風險規避機制總結如下:

償付能力風險緩釋機制:Backstop Module。

恢復發行(二級機制):

在赤字持續存在的極端情況下,DAO 可能會投票支持 AAVE 代幣的恢復發行,先拍賣到支持模塊,然後再開放市場。儘管如此,Aave DAO 可能更願意使用其目前持有超過 7 億美元(由 Aave 生態系統儲備和生態系統收集者組成)的國庫中的資金,而不是繼續進行恢復發行。

償付能力風險緩釋機制:回收發行。

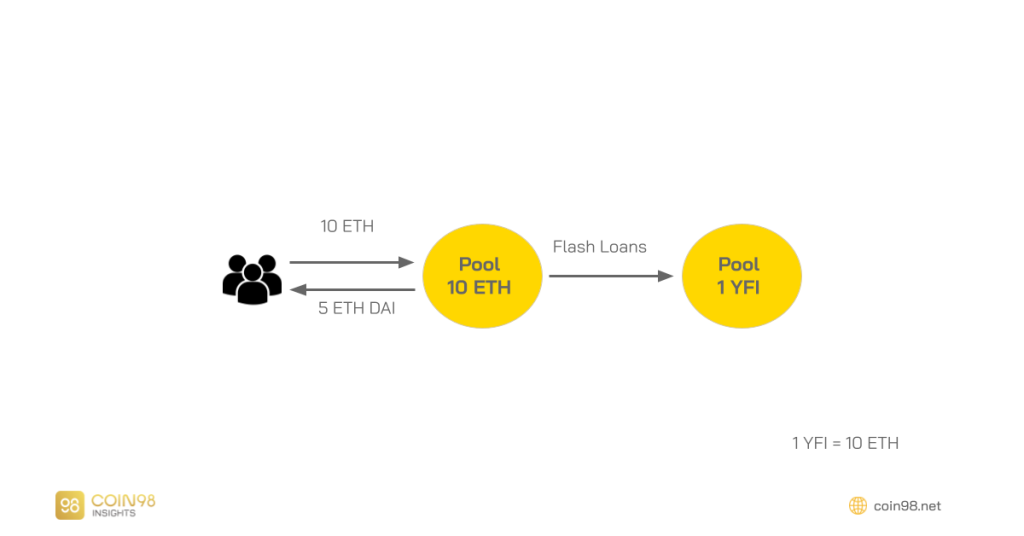

閃貸

閃貸是指在一個區塊內借入和償還資產,無需抵押。

當前的快速貸款申請包括:

閃貸費用為閃貸借入量的 0.09%,全部歸儲戶所有。

Aave 的 Flash Loans 目前沒有用戶界面,但您可以像 Furucombo 一樣使用它們。它可以很容易地被任何項目集成。

Aave DAO 財政部

Aave DAO 資金庫由 2 個關鍵資金組成,由 AAVE 持有者管理:

Aave 社區管理這兩者。

審計

Aave 是最受審計的DeFi協議,在 V1 和 V2 上分別進行了七次安全審計、一次正式驗證和兩次市場風險評估。你可以在這裡查看。

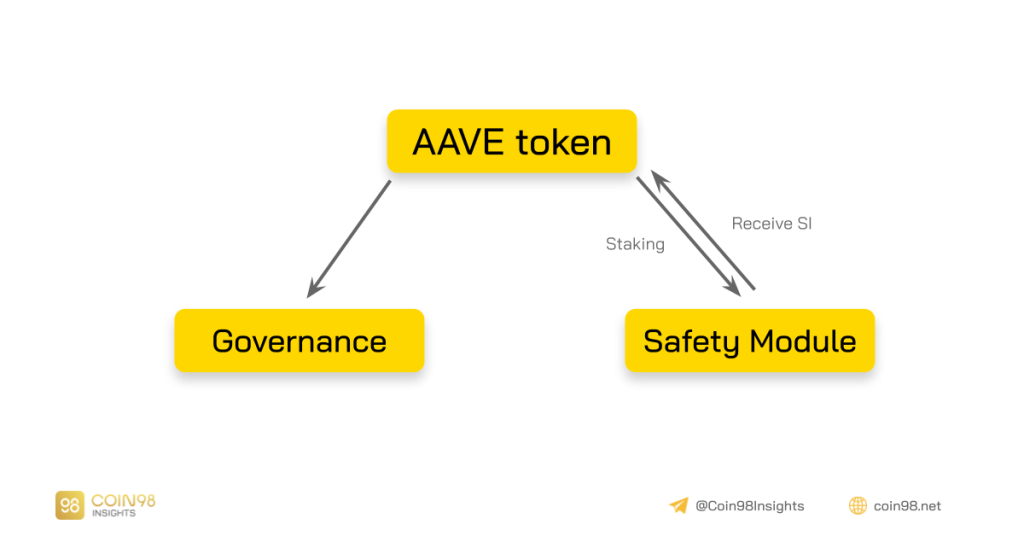

Aave 如何為 AAVE 獲取價值

在當前模型中,AAVE 代幣只有兩個突出的用例:治理和 Staking 到 SM 以接收 SI。目前,DAO 收取的協議產生的所有費用都重新投資於協議的發展,代幣持有者可以隨時更改。到目前為止,沒有與 AAVE 持有者分攤的費用。

AAVE 令牌具有兩個突出的用例。

個人觀點:

用戶在質押 SM 時面臨損失高達 30% 的 AAVE 的情況下進行了大量交易,但每天總共獲得 550 AAVE,分配給 SM 質押者。

(1)根據 Aave 的 W25/2021 週報,AAVE Staking 在雙方 SM(僅 Stake AAVE 和 Stake AAVE/ETH)的APR分別為 7% 和 19.4%。因此,如果每年發生一次短缺事件,用戶至少需要兩年時間才能收回 30%(在最壞的情況下,以 30% 的價格出售)。

實際上:這從未發生過。當 Maker 在黑色星期四發生短缺事件時,缺口為 500 萬美元。因此,這意味著 Stakers 將只損失 0.6% 的股份,而他們已經 8 個月來一直持有超過 7% 的股份。

(2)此外,項目的生態系統儲備資金有限。因此,總有一天,這筆資金將用完,用戶不再有任何激勵來質押SM。

從(1)和(2),我們認為Aave應該有以下2個Proposals:

Aave V2的一些亮點及其效果:

Aave V2 於 2020 年底發布,並進行了許多改進。在本文的範圍內,我們僅提及一些值得注意的功能。

抵押品互換

使用此功能,用戶可以將當前的抵押資產換成其他資產。因此,用戶將更容易管理風險並避免被清算。例如:

抵押品互換機制。

用戶抵押 ETH 以藉入 DAI。出於某種原因,他們知道 ETH 價格會下跌。用戶將所有 ETH 轉入 YFI,YFI 隨即傳來好消息,價格上漲。因此,由於 YFI 價格的上漲,用戶既可以避免清算,又可以藉入更多的 DAI。

Aave 的好處:改進了用戶的風險管理工具,從而降低了協議的整體風險。

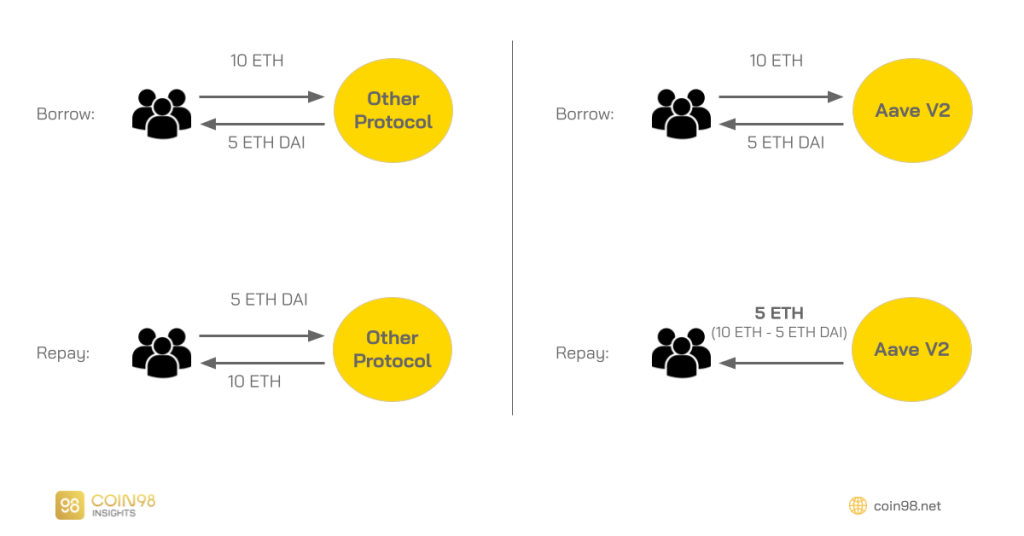

用抵押品還款

用抵押品支付有助於用戶更方便,因為他們可以用他們當前的抵押資產關閉貸款,而無需額外的流動性。

用抵押機制還款。

Aave 的好處:改進了用戶的風險管理工具,從而降低了協議的整體風險。

交換可變和穩定利率

Aave 有兩種借款利率:Variable APY、Stable APY。這兩種利率都是由供需決定的。該變量在整個貸款期間隨著市場狀況而變化,而穩定利率在貸款發放時是固定的。

當平均借款利率低於 25% APY 且資金利用率大於 95% 時,仍可重新平衡穩定利率。

固定利率為用戶提供可預測性和精確的財務計劃。通過 Anchor 協議,它已被許多用戶證明是首選模型,因為 Anchor 協議正在吸引許多其他小型項目在 Anchor 上進行構建。

Aave的好處:與上述功能類似,利率轉換將幫助用戶有更多的選擇餘地,從而吸引更多的用戶。

信貸委託

DeFi 中的無抵押貸款作為一種無需抵押資產即可獲得流動性的方式越來越受歡迎。而 Aave V2 就有這個功能。

Credit 委託的目的是幫助組織、交易所、企業、用戶等獲取 DeFi 的流動性。

對 Aave 的好處:借貸領域中沒有太多項目具有信貸借貸的特徵。因此,如果 Aave 做好這件事,它會吸引很多客戶,甚至是上面提到的大筆資金。

我們對 Aave V2 的看法:儘管添加了許多獨特的功能,但都旨在吸引盡可能多的 Aave 用戶,從而增加項目收入。但是,正如我們上面提到的,持有 AAVE 的用戶並沒有收入,所以這些功能似乎並沒有給社區帶來多少利潤。

未來

Aave 於 2020 年 1 月推出,已獲得 DeFi 藍籌的地位。它目前是最受信任的借貸平台之一,擁有超過 10 萬獨立用戶。目前,該協議 (TVL) 中鎖定了大約 100 億美元的價值。

此外,該項目自從擴展到多個鏈後,很快就抓住了這一趨勢。Aave 在 Polygon 上的 TVL 已達到近 $4B 的 ATH - 在很短的時間內達到了相當大的數字。

但這也帶來了一個挑戰,那就是流動性碎片化。Aave 的總 TVL 約為 $10B,其中 Polygon 版本佔用了相當大的金額 - $2.2B,其餘在以太坊中。如果未來 Aave 擴展到其他鏈,流動性會進一步分裂。

在更大的範圍內,根據 Aave 的做法,它似乎是針對想要參與 Crypto 的外部組織的借貸平台之一。因此,如果 Aave 保持目前的表現,並完美完成 Aave Pro 版本,Aave 可能會成為 Lending 部門接觸大型組織的贏家。

5 月,Aave 的創始人 Stani 也在推特上發布了關於組織的 Aave Pro 版本。

概括

在本節中,我們將總結 Aave 的一些要點,以了解 Aave 是如何工作的:

什麼是 Santos FC 球迷令牌?什麼是 SANTOS 代幣?在此處了解有關 SANTOS 代幣經濟學的更多信息!

什麼是 TomoChain (TOMO)?本文為您提供有關 TomoChain (TOMO) 加密貨幣的所有最有用的信息。

什麼是雪崩?什麼是 AVAX 幣?是什麼讓 Avalanche 與其他區塊鏈不同?了解有關 AVAX 代幣經濟學的更多信息!!!

什麼是 ShibaSwap?在此處了解有關所有 ShibaSwap 亮點和 SHIB 代幣代幣經濟學詳細信息的更多信息!

什麼是特所思?什麼是 XTZ 代幣?Tezos 與其他區塊鏈有何不同?在此處了解有關 XTZ 代幣經濟學的更多信息!

什麼是單元協議(DUCK)?本文為您提供有關單元協議 (DUCK) 加密貨幣的所有最有用的信息。

什麼是 Quantstamp (QSP)?本文為您提供了有關虛擬貨幣 Quantstamp (QSP) 的所有必要和有用的信息。

什麼是火烈鳥 (FLM)?本文為您提供有關 Flamingo (FLM) 加密貨幣的重要且有用的信息。

什麼是維庫塔地板?Vicuta 是一家越南交易所,支持以低成本買賣各種山寨幣。請參閱此處的 Vicuta 地板手冊!

什麼是塊雲(BLOC)?本文為您提供有關 Blockcloud 項目和 BLOC 代幣的所有最詳細信息。