ما هو Mainnet و Testnet؟ 03 الخطوات الأساسية عند عمل Testnet

استكشف Mainnet و Testnet وأهميتها وتأثيرها على أسعار العملات وتعرف على 3 خطوات رئيسية لنجاح Testnet هنا!

مرحبًا بكم في سلسلة DeFi Legos - سلسلة من المقالات الثاقبة التي توفر لك تحليلًا عميقًا وبحثًا في قطاعات السوق المختلفة. الموضوع اليوم هو Stablecoin.

حاليًا ، هناك العديد من العملات المستقرة مثل USDT و USDC و DAI و ESD ... لكن آلياتها مختلفة تمامًا. لهذا السبب في هذه المقالة ، سأقوم بتحليل شامل لقطاع Stablecoin وأعطيك بعض المعلومات التفصيلية حول:

نظرًا لأنه سيكون هناك الكثير من الأفكار المتخصصة ، فمن المستحسن تدوين بعض النقاط المفيدة لنفسك. علاوة على ذلك ، كل جزء مرتبط بآخر بالترتيب ، لذلك لا تخطي أي جزء. لنبدأ الآن.

إخلاء المسؤولية: الغرض من هذه المقالة هو تقديم معلومات بناءة ووجهات نظر شخصية ، وليس نصائح مالية . الاستثمار في سوق العملات المشفرة ينطوي على مخاطرة كبيرة ، لذا قم بأبحاثك الخاصة قبل الاستثمار.

تعريف العملة المستقرة

يتم الجمع بين كلمة Stablecoin و "Stable" و "Coin":

بشكل عام ، يمكن اعتبار الذهب أو الفضة التي يتم تحويلها إلى عملة مشفرة بمثابة عملة مستقرة ؛ يمكن أيضًا اعتبار العملات الورقية عملات مستقرة بنفس الطريقة.

ومع ذلك ، ستركز هذه المقالة فقط على العملات المستقرة الأكثر استخدامًا في العملات المشفرة - العملات المستقرة التي تم ربط قيمها بـ 1 دولار.

دور Stablecoin في DeFi

في الوقت الحالي ، تبلغ قيمة سوق العملات المشفرة أكثر من 2200 مليار دولار ، مما يشير إلى أن التدفق النقدي المتداول في السوق ضخم للغاية وأن هناك طلبًا مرتفعًا على التداول أو التخزين أو الاستثمار في أصول التشفير.

ومع ذلك ، لا يتم دعم كل عملة فيات من خلال منصات تبادل العملات المشفرة. في حالة عدم وجود Stablecoin ، يتعين على المستخدمين أولاً استبدال العملة الورقية لبلدهم بالدولار الأمريكي (نظرًا لأن الدولار الأمريكي مقبول في جميع أنحاء العالم كعملة دفع) ، ثم الاستمرار في التبادل من خلال وسيط (مثل البنك) بتكلفة عالية وفروق أسعار عالية ، إجراءات معقدة ، ... قبل الحصول على أي رمز مميز للعملات المشفرة.

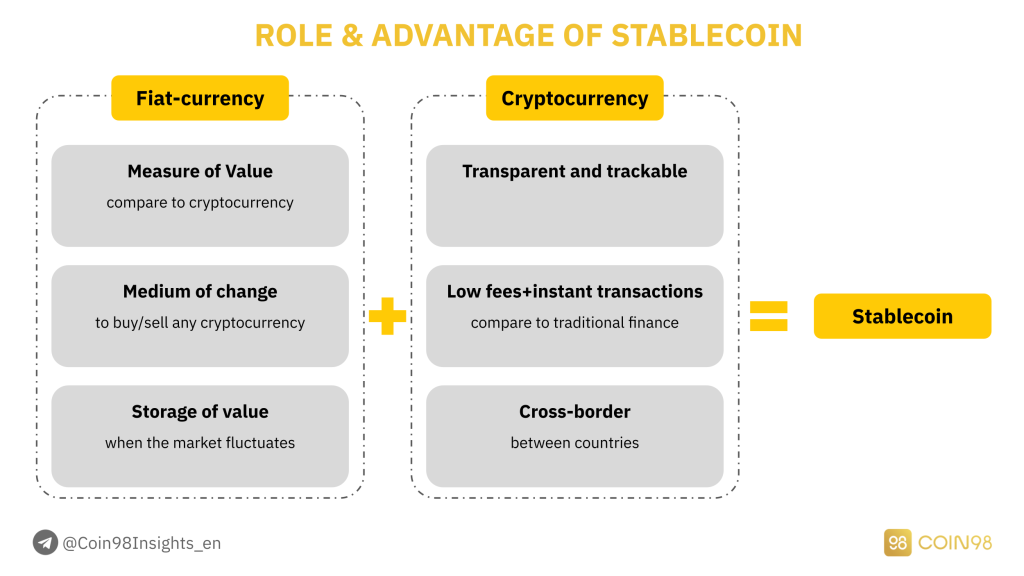

تم اختراع Stablecoin لحل هذه المشكلة. يمكن اعتبار نقاط القوة في Stablecoin مزيجًا من عاملين:

دور وميزة Stablecoin.

في سوق العملات المشفرة ، يلعب Stablecoin دور:

يُعتقد أن Stablecoin هو مزيج مثالي من قيمة العملة الورقية وراحة العملة المشفرة على شبكة blockchain. ستساعد Stablecoin المستخدمين على الاستثمار بأسرع طريقة ، والوصول إلى أكبر عدد من أصول التشفير ، وخاصة القضاء على عملية الوسيط غير الضرورية.

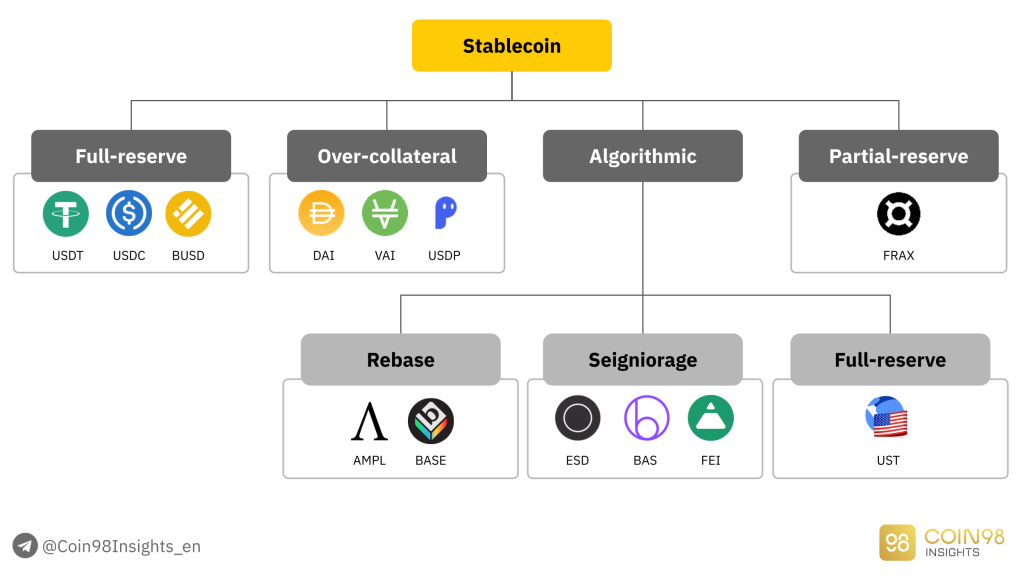

أنواع مختلفة من العملات المستقرة

USDT و USDC و DAI هي أكثر ثلاث عملات مستقرة شعبية. ومع ذلك ، فإن عالم Stablecoin أكبر بكثير من ذلك ، والذي يمكن تقسيمه إلى 4 أنواع رئيسية ذات إمكانيات مختلفة لتحسين رؤوس الأموال.

4 أنواع رئيسية من Stablecoin.

في هذا الجزء ، سأحلل آلية ونقاط القوة والضعف لكل منهم.

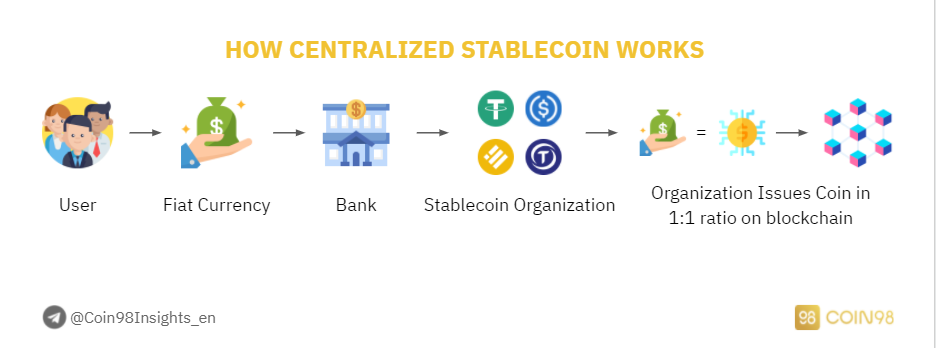

عملات مستقرة كاملة الاحتياطية (عملات مستقرة مركزية)

كيف يعمل Stablecoin المركزي.

العملات المستقرة ذات الاحتياطي الكامل هي العملات المستقرة المدعومة بعملة فيات في الحياة الحقيقية . الحالات الأكثر شهرة هي USDT و USDC و BUSD مدعومة بالدولار الأمريكي ، مما يعني أنه مقابل كل 1 USDT يتم سكه على blockchain ، يتم حجز 1 USD في الحياة الحقيقية.

سمات عملة Stablecoin ذات الاحتياطي الكامل:

تخضع العملات المستقرة ذات الاحتياطي الكامل ، أو العملات المستقرة المركزية ، إلى مؤسسة من حيث إجمالي التوريد والتوريد المتداول. وبشكل أكثر تحديدًا ، يتم التحكم في USDT بواسطة Tether ، ويتم التحكم في USDC بواسطة Circle ، ويتم التحكم في BUSD بواسطة Binance و Paxos.

إذا كنت تهتم بالأخبار بانتظام ، فستلاحظ أن العملات المستقرة المركزية واجهت FUDs حول المشكلات القانونية على أساس منتظم ، وخاصة Tether USDT. منذ عام 2016 ، يُشتبه في أن Tether تتلاعب بالسوق باستخدام Bitfinex.

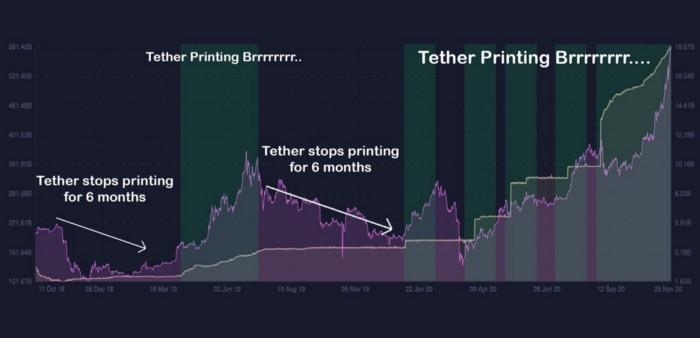

أكبر FUD هو أن Tether كانت تسك عملات مستقرة أكثر من الصناديق المحجوزة في البنك. إذا كان هذا هو الحال ، فإن فرصة تلاعب التيثر بالسوق ممكنة تمامًا. ومع ذلك ، فقد نجا USDT من عام 2016 إلى الآن وحافظ على إنتاجية فعالة.

ربط FUDs.

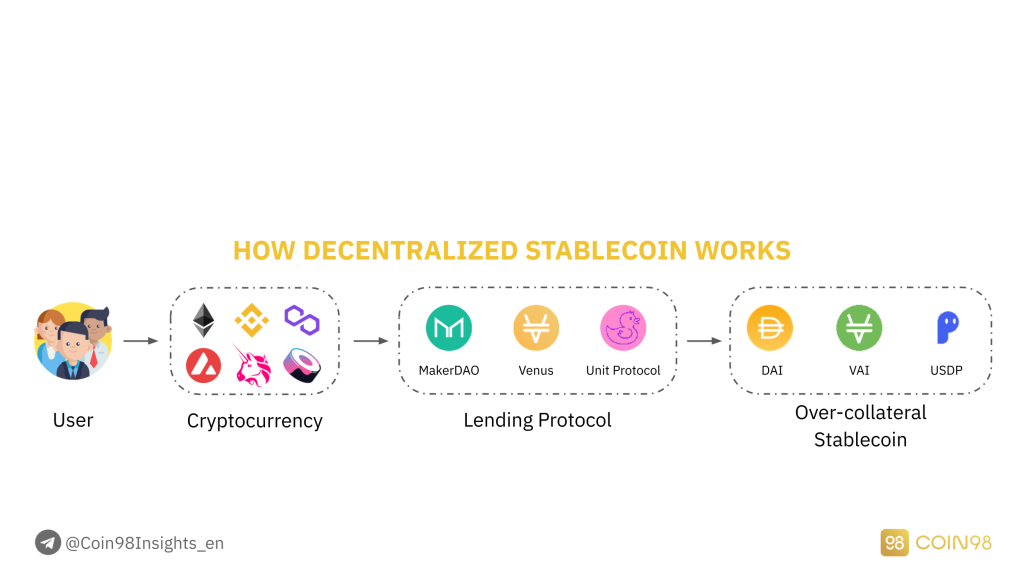

العملات المستقرة فوق الضمانات (العملات المستقرة اللامركزية)

العملة المستقرة فوق الضمانات هي ثاني أكثر أنواع العملات المستقرة شيوعًا ، والتي يتم إنشاؤها عندما تكون قيمة الضمان أعلى من قيمة العملات المستقرة التي تم سكها. أبرز عملة مستقرة فوق الضمانات هي DAI - وهي عملة مستقرة تم إنشاؤها بواسطة MakerDAO ، وهو بروتوكول إقراض.

سمات عملة مستقرة فوق الضمانات:

لإدخال DAI في السوق ، يحتاج المستخدمون إلى ضمان عملات رقمية أخرى بحيث تكون قيمتها الإجمالية 150٪ على الأقل بقدر عدد DAI التي يتم سكها. إذا انخفض سعر الأصول عن الحد المسموح به ، فسيتم تصفية تلك الأصول لضمان قيمة DAI المسكوكة.

وقد أبقى هذا سعر DAI مستقرًا ومثبتًا عند 1 دولار أمريكي. ومع ذلك ، فإن هذا النهج يحد من قابلية التوسع في رموز DAI نظرًا لأن آليتها ليست فعالة في رأس المال (يتطلب سك DAI دائمًا قدرًا أكبر من قيمة الضمان).

كيف يعمل Stablecoin اللامركزية.

بعض العملات المستقرة البارزة: MakerDAO (MKR & DAI) ، Venus (XVS & VAI) ، Party Parrot (PRT & PAI) ، ...

وهذا بالضبط ما حدث في 12 مارس 2020. عندما حدث تفريغ فلاش ، انخفض سعر ETH إلى النصف في غضون يومين ، ناهيك عن ازدحام شبكة Ethereum. لسوء الحظ ، أدى ذلك إلى عمليات تصفية هائلة للأصول.

فيما يتعلق بكفاءة رأس المال ، لا يمكن للعملات المستقرة ذات الضمانات الزائدة استخدام الأموال نظرًا لأن عدد العملات المستقرة المسموح بصكها يمثل 75 ٪ فقط من قيمة الضمان ، أو حتى 50 ٪ إذا أراد المستخدمون تجنب تفريغ فلاش كما هو مذكور.

في الواقع ، تسمح معظم بروتوكولات الإقراض بإيداع ضمانات لاقتراض عملات مستقرة أخرى مثل USDT أو USDC ، بدلاً من آلية الإفراط في الضمانات مثل DAI. هذا هو السبب الرئيسي وراء سيطرة MakerDAO على قطاع Stablecoin فوق الضمانات.

العملات المستقرة غير الاحتياطية (العملات المستقرة الخوارزمية)

العملات المستقرة غير الاحتياطية ، أو العملات المستقرة الخوارزمية ، هي عملات مستقرة يتم سكها دون أي احتياطي مدعوم . تستخدم البروتوكولات الخوارزميات لضبط العرض المتداول للعملة المستقرة باستمرار للحفاظ على سعرها عند 1 دولار.

سمات الخوارزمية Stablecoin:

تشمل العملات المستقرة الحسابية نوعين رئيسيين: نموذج Rebase ونموذج Seigniorage.

1. إعادة تأسيس النموذج

تستخدم العملات المستقرة التي تتبع نموذج Rebase رمزًا واحدًا فقط ، والذي يطبق الخوارزميات لتعديل العرض المتداول للرمز المميز والتأثير على السعر. أبرز مشروع يستخدم هذا النموذج هو AmpleForth (AMPL).

كل 24 ساعة ، سيتم تغيير إمدادات AMPL اعتمادًا على سعر AMPL:

تؤثر عملية Rebase بشكل مباشر على عدد الرموز المميزة التي يمتلكها المستخدم. نتيجة لذلك ، يتم الحفاظ على توازن العرض والطلب لإعادة سعر AMPL إلى ربطه بالدولار.

بعض العملات المستقرة الخوارزمية البارزة التي تتبع نموذج Rebase: AmpleForth (AMPL) ، BASE Protocol (BASE) ، Yam Finance (YAM) ، ...

2. نموذج Seigniorage

تستخدم العملات المستقرة التي تتبع نموذج Seigniorage من 2 إلى 3 رموز جانبية في عملية التشغيل والحفاظ على سعر الرمز المميز. بشكل عام ، أحد الرموز هو Stablecoin ، والآخر هو رمز مميز يطبق بعض الآليات مثل Burn-Mint و Stake-Earn ، ... وذلك لزيادة / تقليل العرض / الطلب على Stablecoin والحفاظ عليه عند القيمة المرتبطة.

بعض العملات المستقرة الخوارزمية البارزة التي تتبع نموذج Seigniorage:

القوة: لا حاجة إلى رأس مال أو ضمانات.

الضعف: من الناحية النظرية ، يمكن للخوارزمية Stablecoin حل قيود عملة Stablecoin ذات الاحتياطي الكامل والعملات المستقرة فوق الضمانات. في الواقع ، تعد العملة المستقرة الخوارزمية أكثر أنواع العملات غير الفعالة وغير المنتجة حيث لا يمكن الحفاظ على سعرها عند 1 دولار بسبب ضغط البيع المرتفع للغاية.

هذا هو الحال نظرًا لأن مشاريع Algorithmic Stablecoin تعتبر عادةً من المسلم به منذ البداية أن لديها مجتمعًا قويًا وقويًا لدعمها في الحفاظ على سعر الرمز المميز. إنهم يعتمدون على الاعتقاد بأن برنامج الحوافز يمكن أن يجذب عددًا كبيرًا من المؤيدين للمشروع.

في الواقع ، برنامج الحوافز (الزراعة) ليس مقنعًا بدرجة كافية لتشجيع المستخدمين على متابعة المشروع على المدى الطويل. يركز المستخدمون فقط على الزراعة ذات معدل الفائدة السنوية المرتفع ثم يبيعون المكافآت المكتسبة ⇒ إنشاء ضغط بيع> طلب الشراء فشل في ربط السعر.

بالإضافة إلى ذلك ، لا يتم تطبيق العملات المستقرة الخوارزمية على نطاق واسع في السوق. باستثناء Fei Protocol و Terra USD - أكثر مشروعي Stablecoin الخوارزميات وظيفية في الوقت الحالي ، لا توجد مشاريع أخرى في هذا القطاع تبرز.

عملات مستقرة ذات احتياطي جزئي (عملات ثابتة ذات احتياطي جزئي)

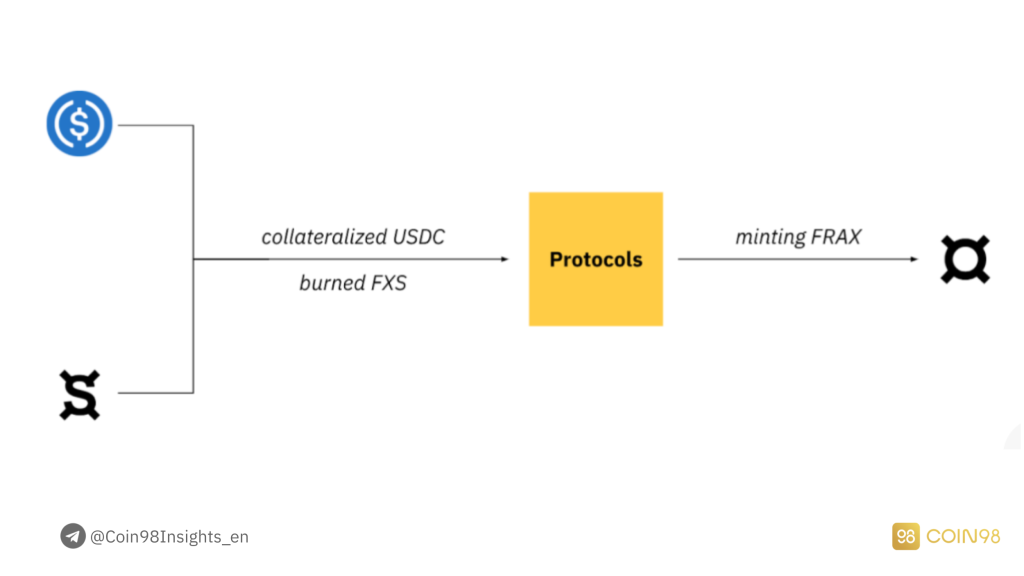

العملات المستقرة ذات الاحتياطيات الجزئية ، أو العملات المستقرة الاحتياطية الجزئية ، هي مزيج من العملات المستقرة ذات الاحتياطي الكامل والعملات المستقرة الخوارزمية . المثال الأول والأكثر استثنائية هو Frax Finance.

سمات عملة ثابتة ذات احتياطي جزئي:

لصك 1 FRAX (عملة ثابتة ذات احتياطي جزئي) ، يحتاج المستخدمون إلى امتلاك بعض العملات المستقرة (حاليًا USDT و USDC) لدعم سعر 1 FRAX. يمكن تعديل النسبة وفقًا لـ Frax Finance ، حيث يتراوح معدل الضمان من 50٪ إلى 100٪.

نموذج FRAX.

بعض العملات المستقرة ذات الاحتياطيات الجزئية البارزة: Frax Finance (FXS & FRAX) ، ...

القوة: متوسط كفاءة رأس المال ، مزيج من العملات المستقرة ذات الاحتياطي الكامل (مطلوب ضمانات) وعملة ثابتة غير احتياطية (تعتمد على الخوارزمية).

الضعف: Frax Finance هو المشروع الوحيد الذي يطبق هذا النهج حاليًا ، مما يدل على عدم اهتمام الكثير من المطورين بهذا القطاع. تشير بيانات الوقت الفعلي أيضًا إلى أن القيمة السوقية لـ FRAX صغيرة حقًا ، ولا تحتوي FXS على العديد من التطبيقات في DeFi أو CeFi.

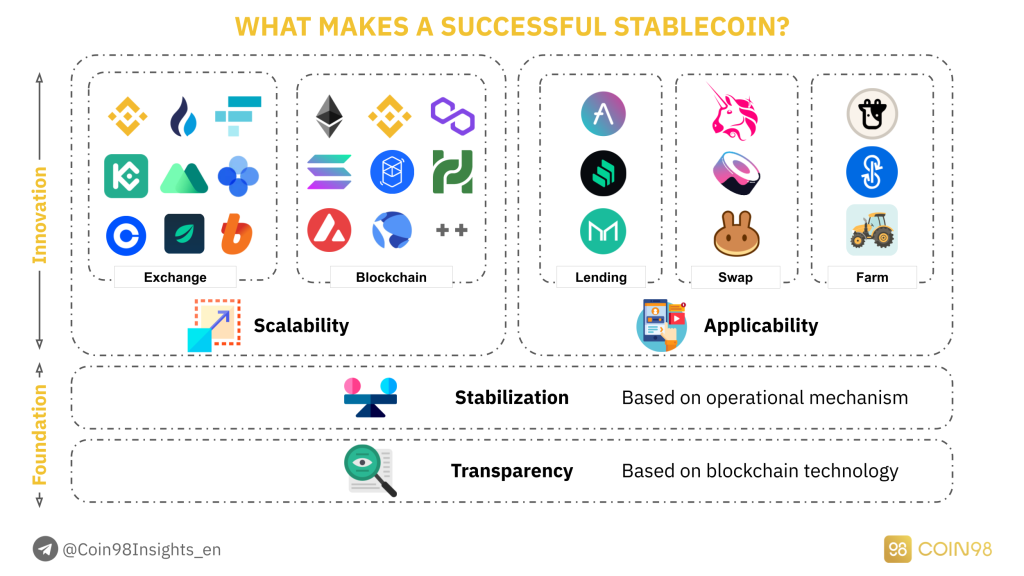

سمات عملة Stablecoin الناجحة

بعد الاطلاع على نقاط القوة والضعف في كل نوع Stablecoin ، سننظر الآن في العوامل التي تخلق Stablecoin ناجحًا وفعالًا. بعد ذلك ، ستتمكن من تصور العمل وعملية التوسع في سوق التشفير.

لكي يعمل Stablecoin بكفاءة في السوق ، يجب أن يكون لديه مجموعة كاملة من 4 عوامل ، بما في ذلك:

4 عناصر تجعل عملة مستقرة ناجحة.

الشفافية

يمكن اعتبار الشفافية الأساس الأساسي لعملة مستقرة قيمة. من هم داعمو Stablecoin؟ إذا كان Stablecoin مدعومًا من قبل داعمين هائلين وذوي سمعة طيبة ، فسيكون جديرًا بالثقة لكل من مستخدمي التجزئة والحيتان لاستخدامه في التجارة والتخزين. على سبيل المثال:

يمكن تقييم شفافية العملة المستقرة من خلال وصول المستخدمين إلى أدوات التتبع ، أو بعبارة أخرى ، ما إذا كان بإمكان المستخدمين تتبع إجمالي التوريد المميز والمعاملات على blockchain. ومع ذلك ، في حالة العملات المستقرة المركزية مثل USDT أو USDC ، فإن شفافيتها لا تزال موضع شك لأنه ليس من المؤكد ما إذا كان مبلغ الدولار الأمريكي المقفل داخل Vault of Tether أو Circle متعلقًا بالعملات المستقرة التي تم سكها.

الاستقرار

العنصر التالي الذي يجب مراعاته هو الاستقرار ، وهو أيضًا ميزة لا غنى عنها لعملة مستقرة . بالعودة إلى الغرض الأصلي ، تم إنشاء Stablecoin كأداة لتجنب كل التقلبات في سوق التشفير.

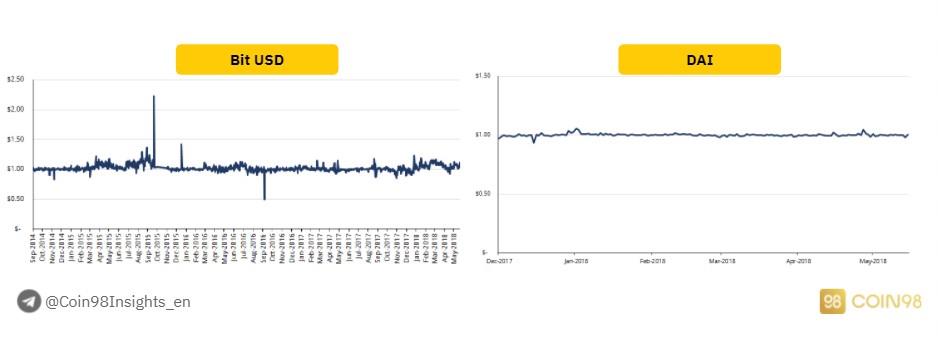

لذلك ، إذا لم تستطع Stablecoin الحفاظ على ربطها بشكل ثابت ، فلا يمكن استخدام Stablecoin كأصل تخزين. في الرسم التوضيحي أدناه ، ستتم مقارنة عملتي Stablecoins DAI (MakerDAO) و USDP (بروتوكول الوحدة).

بينما كان سعر DAI قادرًا على البقاء مستقرًا حول 1 دولار ، انخفضت قيمة USDP عادةً إلى 0.95 دولار ، وخسارة 5 ٪ مقارنة بـ 1 DAI.

قارن USDP مع DAI.

إذا كانت الشفافية والاستقرار هي متطلبات عمل عملة مستقرة للعمل بشكل منتج ، فإن قابلية التطبيق وقابلية التوسع هما العاملان اللذان يساعدان العملة المستقرة على التوسع على نطاق واسع في السوق.

تحليل إضافي: مفارقة التثبيت

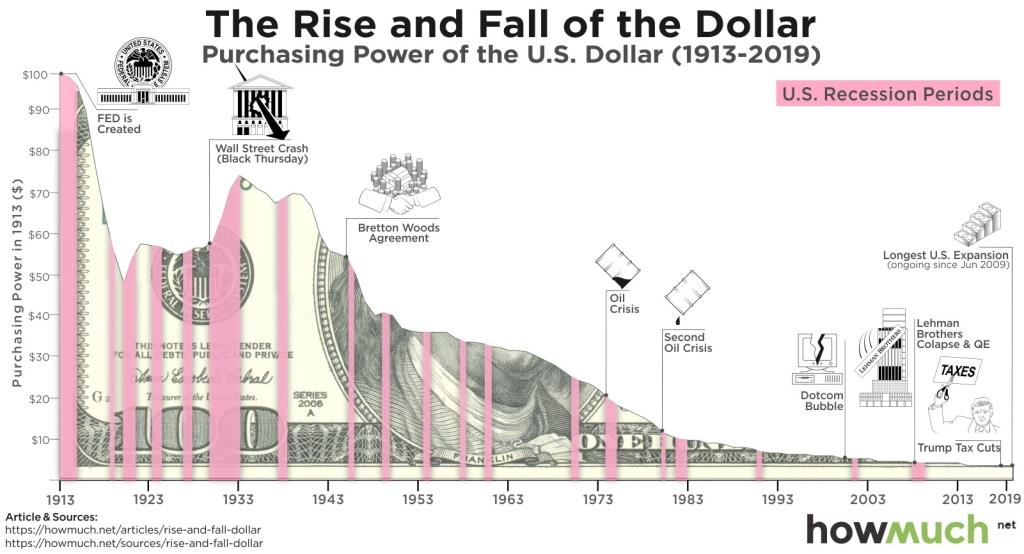

تربط معظم العملات المستقرة أسعارها بالدولار الأمريكي ، وهي عملة فيات مدعومة من قبل اقتصاد الولايات المتحدة بأكمله. نتيجة لذلك ، تعتبر أكثر استقرارًا من العملات الأخرى عالية التضخم والأصول شديدة التقلب في سوق الأسهم أو العملات المشفرة.

ولكن هل العملات المستقرة "مستقرة" حقًا إذا كانت مرتبطة بالدولار الأمريكي؟

وفقًا للإحصاءات التي قدمتها HowMuch ، من عام 1913 إلى عام 2019 ، تم تخفيض القيمة الجوهرية لعملة الدولار بنسبة 90٪.

مما يعني أنه إذا كان بإمكان 100 دولار في عام 1913 شراء 10 كيلوغرامات من الأرز ، في عام 2019 ، يمكن لـ 100 دولار شراء أقل من 1 كيلوغرام من الأرز. حدث هذا بسبب تخلي الولايات المتحدة عن معايير الذهب والنفط ، مما سمح لبنك الاحتياطي الفيدرالي بطباعة النقود بحرية دون أي أصول مادية تدعم قيمتها. تسبب هذا الحدث في تضخم ضخم في الدولار الأمريكي.

فهل كان الارتفاع الأخير في أسعار البيتكوين نتيجة مخطط الضخ أم انخفاض قيمة الدولار الأمريكي؟

تنخفض قيمة الدولار الأمريكي بمرور الوقت

قابلية التوسع

يمكن اعتبار قابلية التوسع تأثير الشبكة لعملة مستقرة. عندما يوسع Stablecoin نطاق تشغيله ، يزداد أيضًا مقدار التأثير المقابل.

على منصات CeFi ، وخاصة التبادل المركزي ، يعتبر USDT قوة هائلة حيث يتم استخدامه كأصل تداول أساسي في بعض أكبر البورصات في الوقت الحالي ، مثل Binance و Huobi و FTX و OKEx و KuCoin ...

على منصات DeFi ، يكون لـ USDC التأثير الأكبر لأنه الأصل الأكثر شيوعًا عندما يتعلق الأمر بإنشاء تجمعات السيولة. على الرغم من إصدار USDC بعد 3 سنوات من USDT ، إلا أنه سرعان ما أصدر عملاته المستقرة على العديد من الأنظمة البيئية DeFi النامية مثل Ethereum و BSC و Polygon و Fantom و Solana ...

إلى جانب USDT و USDC ، تعد BUSD عملة مستقرة أخرى سريعة النمو بفضل Binance حيث لا يتم استخدامها فقط كأصل تداول في Binance Exchange ، ولكن يتم تنفيذها أيضًا في بروتوكولات DeFi على Binance Smart Chain.

القابلية للتطبيق

بالنظر إلى أن Stablecoin يتم توسيعه على نطاق واسع ، فإنه في نفس الوقت يمارس تأثيرًا كبيرًا على سوق العملات المشفرة. والخطوة التالية لذلك هي تحسين قابلية التطبيق .

فمثلا:

يجب تطوير قابلية التطبيق جنبًا إلى جنب مع قابلية التوسع بعد بناء الشفافية والاستقرار بقوة.

أبرز العملات المستقرة في السوق

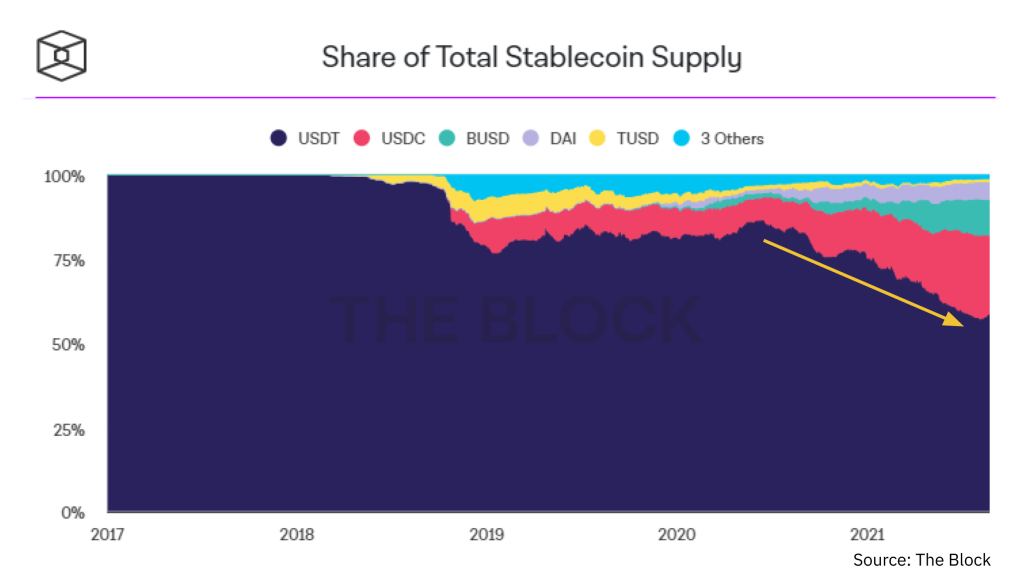

لقد مررنا ببعض السمات الأساسية التي تجعل عملة Stablecoin ناجحة. ومع ذلك ، فإن قطاع Stablecoin منافس للغاية مع نسبة هيمنة عالية.

تمثل أعلى 10 عملات مستقرة في السوق 96٪ من القيمة السوقية لـ Stablecoin. لماذا تعتبر العملات المستقرة الأعلى تصنيفًا مهيمنة جدًا؟ في هذا الجزء ، سنسعى للحصول على الإجابات من خلال تحليل دراسات الحالة لـ 5 Stablecoins مع أكبر رأس مال سوقي ، بما في ذلك:

أعلى 15 عملة مستقرة في الوقت الحالي. محدث: 7 أكتوبر 2021.

حبل - USDT

يُعرف Tether (USDT) على أنه أقدم عملة مستقرة في سوق العملات المشفرة. حتى هذه اللحظة ، Tether هي العملة المستقرة ذات القيمة السوقية الأكبر ، ولها التأثير الأكبر في السوق.

يتمتع Tether بميزة تنفيذ مجيء مبكر ، وبالتالي القدرة على بناء تأثير شبكة قوي بشكل لا يصدق. على وجه الخصوص ، جميع أكبر البورصات مثل Binance و FTX و Huobi تستخدم USDT كزوج تداول رئيسي ل Altcoins الأخرى.

حاولت بعض البورصات أن تكون مستقلة عن USDT من خلال إصدار Stablecoins الخاصة بها: BUSD من Binance و HUSD من Huobi. ومع ذلك ، لا يزال USDT هو الأكثر انتشارًا بين كل بورصة CeFi.

ناهيك عن أسواق OTC ، يعتبر USDT حاليًا البوابة الرئيسية للمستخدمين في جميع أنحاء العالم للتبديل من العملات الورقية إلى العملات المشفرة. على الرغم من حقيقة أن أسواق OTC لا تزال تسمح بتبادل العملات المشفرة الأخرى مثل BTC و ETH و ... لا يزال USDT يهيمن على السوق من خلال السيولة العالية والانزلاق المنخفض والقدرة على التداول مباشرة مع العملات البديلة الأخرى عبر البورصات المختلفة.

عملة الدولار - USDC

على الرغم من أن USDC تأسست بعد USDT ، إلا أنها تتمتع بميزة كونها أكثر صداقة مع النظام القانوني من خلال تلقي الدعم من الداعمين الهائلين ، وخاصة Coinbase. علاوة على ذلك ، تستخدم البورصات الكبيرة مثل Binance و KuCoin و Huobi أيضًا USDC.

ومع ذلك ، فإن السبب وراء نجاح USDC هو النهج المتبع في DeFi Market. بدلاً من إصدار عدد كبير من العملات المستقرة على شبكة Tron مثل USDT ، أصدرت USDC بسرعة عملاتها المستقرة على أنظمة DeFi الإيكولوجية النامية الأخرى ، وهي Ethereum و BSC و Polygon و Solana و Fantom.

من خلال اغتنام الفرصة بشكل أسرع ، لم يكن على Circle الانتظار طويلاً للسيطرة على سوق DeFi وجذب المزيد من المستخدمين لاستخدام USDC في مساحة DeFi.

بينانس USD - BUSD

Binance USD هو المنتج الذي تم إنتاجه من خلال التعاون بين Binance و Paxos (الشركة المديرة لـ PAX Stablecoin ، غيرت مؤخرًا مؤشرها إلى USDP). على الرغم من حقيقة أن BUSD قد تم إصداره بعد USDC و USDT و DAI ، فإن BUSD لديه أسرع نمو.

بفضل Binance ، تم تطبيق BUSD على نطاق واسع في Binance Exchange منذ بداية عام 2020 من خلال إقرانه بعدد لا يحصى من الرموز المميزة الأخرى ، وفي نفس الوقت توفير تكلفة معاملات مجانية للأصول المزدوجة.

عندما انفجرت Binance Smart Chain كظاهرة في مارس 2021 ، زادت Binance معدل إصدار BUSD على Binance Smart Chain وجعلها أصلًا مزدوجًا لمجمعات السيولة مثل USDT و USDC ، مما أدى إلى نمو هائل لـ BUSD مؤخرًا.

على الرغم من تطبيق BUSD في كل من DeFi و CeFi ، إلا أن قابلية التوسع خارج نظام Binance البيئي محدودة للغاية. هذا الموقف مفهوم تمامًا لأنه لا يوجد منافس يريد أن تهيمن Binance على السوق.

داي - داي

DAI هي عملة مستقرة فوق الضمانات تم إنشاؤها بواسطة بروتوكول الإقراض MakerDAO. في الوقت الحالي ، يعد MakerDAO أكبر 4 مشاريع إقراض في مجال العملات المشفرة بأكثر من 12.7 مليار دولار أمريكي (إجمالي القيمة المقفلة). تبلغ القيمة السوقية لشركة DAI حوالي 6.5 مليار دولار ، مما يدل على أن نسبة الضمان تبلغ حاليًا حوالي 49 ٪.

لا تسمح MakerDAO فقط باستخدام الأصول المشتركة كضمانات ، ولكنها تدعم أيضًا ضمانة الرموز المميزة LP من Uniswap ، مما يساعد MakerDAO في جذب المزيد من المستخدمين من خلال تنوعها.

تم تأسيس ميزة MakerDAO في وقت مبكر جدًا ، مما أدى إلى تكوين تأثير كبير للشبكة. من حيث التغطية عبر أنظمة DeFi الإيكولوجية المختلفة ، فإن DAI أكثر شهرة من BUSD ، وفقط خلف USDT و USDC.

Terra USD - UST

Terra USD هي عملة Stablecoin خاصة جدًا لأنها مزيج من Stablecoin كامل الاحتياطي و Stablecoin حسابي. للحفاظ على سعر الربط عند حوالي 1 دولار أمريكي ، يتم دعم Terra USD بواسطة LUNA (احتياطي كامل) ويتم تعديل سعره بواسطة آلية حسابية (نقل تقلب السعر إلى LUNA).

يأتي نجاح الخزانات الأرضية من عاملين:

The first is an effective work model. This was proved through the market collapse on May 19, 2021, which made LUNA price fall from $16 to $4.

If the same thing happened to ETH, MakerDAO and DAI would definitely be considerably affected as ETH was the biggest collateral asset, therefore activating a Domino chain of constant liquidations. However, after that event, UST still stood steadily thanks to the anti-price manipulation mechanism, and then quickly returned to its peg.

The second is the support from the Terra ecosystem (#3 DeFi ecosystem in terms of TVL). UST seems to be the one and only Stablecoin of the ecosystem. As a result, all protocols inside Terra try to capture the value for UST. The most prominent protocol among them is Anchor, a lending platform that allows UST saving with up to 20% APR.

Data analysis of Stablecoin

I hope that with the analysis above, you have visualized the work model of Stablecoins in the market. How can they succeed, and how can they take over the market? In this part, I will dive deeper into the influence of Stablecoins on the crypto market through data analysis.

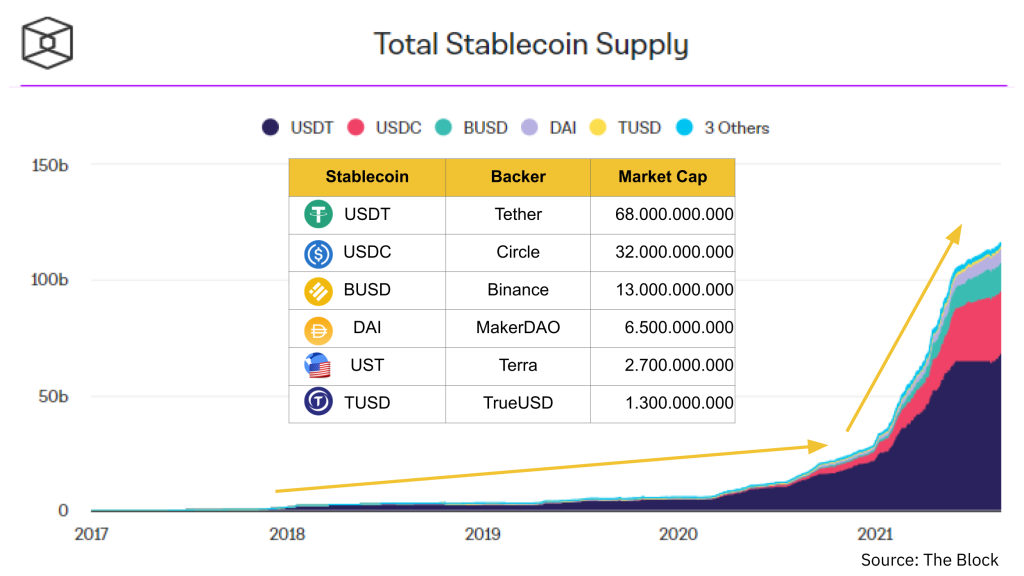

The Market Cap of Stablecoins

Stablecoins' Market Cap over time.

Market Cap ranking: USDT (#1), USDC (#2), BUSD (#3), DAI (#4), UST (#5), TUSD (#6).

According to the data above, the Market Cap of USDT is overwhelming at $68B, two times higher than that of USDC, even though no other Stablecoins in the market can surpass USDC.

The chart above also shows the two main periods of the crypto market:

Accumulating period (2018 - mid 2020)

In this period, Stablecoins grew slowly but steadily. This matched the market condition at that time when most crypto participants were retail investors, and the DeFi market didn’t receive much attention.

Furthermore, the Market Cap of the whole crypto market was really small, so every action from Tether brought about a huge influence. Every time Tether announced to “issue” more Stablecoins, the price of BTC pumped along.

Booming period (mid 2020 - now)

Forward to the second period, the market received more attention from whale investors and hedge funds, attracting a massive cash flow into the crypto market. The DeFi market gradually became more complete and appealing to the builders and investors.

Since September 2020 to now, the DeFi TVL has increased from $1B to more than $191B. The tremendous growth of DeFi has created a high demand for Stablecoin.

The Market Cap of USDT compared to other Stablecoins.

Although Tether's Market Cap is still overwhelming compared to other Stablecoins, USDC is also worth noting. If you take a close look at mid 2020, you will notice that the Market Cap of USDC rose incredibly fast, and it was at the same time when DeFi started its tremendous growth. That is the reason why when it comes to the DeFi market, I usually prioritize tracking USDC activities over others.

⇒ USDT and USDC are the two key Stablecoins in the market, so we should follow their activities closely because Stablecoins can be regarded as the cash flow supporting the market growth.

The correlation between the Market Cap of Cryptocurrency, Stablecoin and DeFi

In the second period, the short-term price pumps of Bitcoin have been separated from Tether’s announcements on issuing Stablecoins. Nonetheless, Stablecoins will still be exerting an enormous influence on the market in the long term, as Stablecoins are the gateway for users to get access to the market and the inside assets.

More specific details can be illustrated in the pictures below. The growth of the market has brought along the demand for Stablecoins, and when Stablecoins were minted to satisfy the market’s demand, DeFi was the most rapidly growing sector.

The correlation between the Market Cap of Cryptocurrency, Stablecoin and DeFi.

But if you take a look at the time around May 2021, when the growth of Stablecoins slowed down, the crypto market in general and the DeFi market in particular collapsed shortly after (on May 19, 2021).

However, the Market Cap of the Stablecoin sector did not decline but actually slightly increased, showing that Tether and Circle (2 big companies in the field) did not burn Stablecoins out of the market. This indicates that the number of investors going into the market was still higher than the number of investors going out.

Consequently, in late July 2021, the crypto market witnessed a strong recovery thanks to the afore-minted Stablecoins in the market.

⇒ In the long term, the growth of Stablecoins is the key to speculate the growth of the whole crypto market. If you are following the DeFi market, don’t miss out on any moves from USDC as it is currently the fastest growing Stablecoin in DeFi.

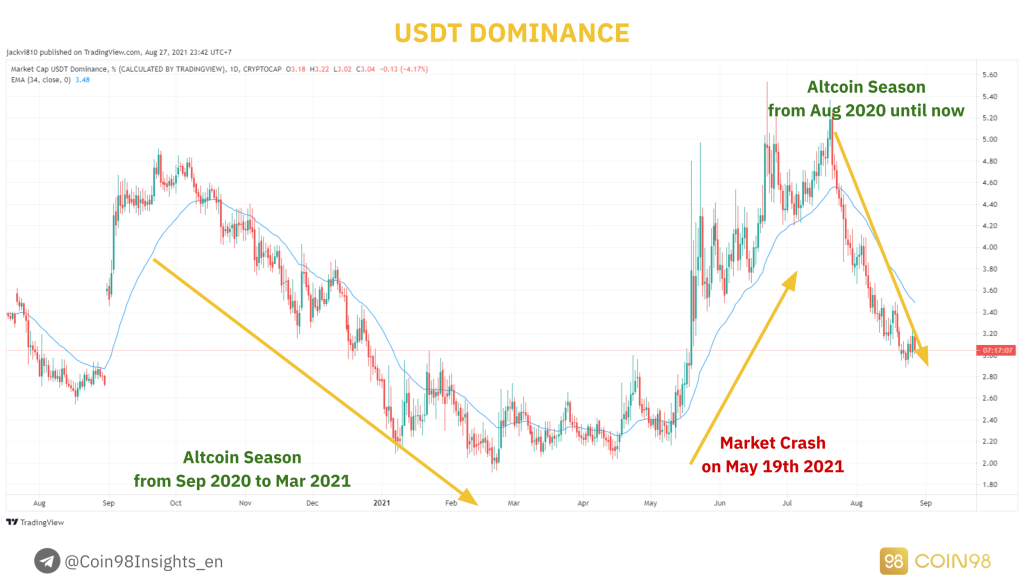

Stablecoin Dominance

Stablecoin Dominance is the measure of Stablecoin’s Market Cap relative to the Market Cap of the rest of the coins. Here is an example of the USDT Dominance index (USDT.D) from Tradingview.

Although there are still a variety of Stablecoins in the market, the Market Cap of USDT takes up more than 50% of the market, and it has been acknowledged as the representative index of the whole Stablecoin segment, so we will analyze the movement of USDT.D.

How USDT Dominance is related to the market condition.

⇒ We can rely on the USDT.D index to define the market trend, therefore understanding the right time to invest, and the right time to take profit.

Stablecoins in DeFi ecosystems

As analyzed above, Stablecoins play an important role in being the gateway for the cash flow from the Fiat-currency market to the cryptocurrency market.

If you are aware of how the cash flow in the crypto market transfers between different layers, then Stablecoins play the same role of allowing investors to transfer their funds from the crypto market (macro) to blockchain ecosystems (micro).

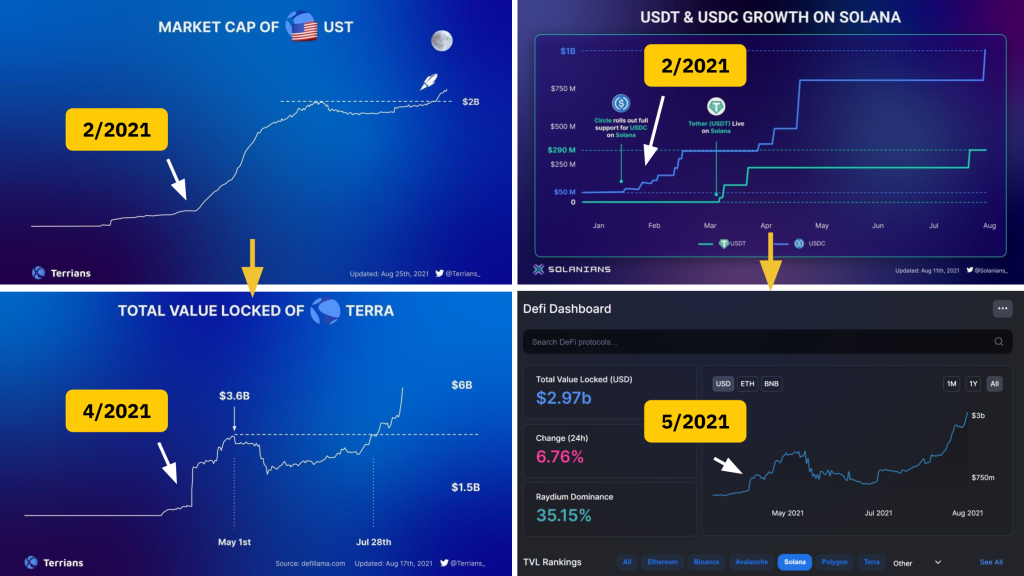

In this part, I will analyze 3 Case Studies of 3 blockchain ecosystems. Namely Terra, Solana and Avalanche, so you can understand the role of Stablecoins in the growth of DeFi ecosystems.

The Market Cap and TVL of Terra (left) and Solana (right).

Case Study 1: How did Terra USD foreshadow the growth of the Terra ecosystem?

Recently, we have witnessed the substantial growth of the Terra ecosystem with its TVL surpassing $6B, becoming the third largest ecosystem in the market behind Ethereum and Binance Smart Chain in terms of TVL.

The increase in TVL has produced a positive effect on the LUNA price, increasing the price of LUNA 700% since the market crash in May 2021. The question is, how could the TVL in Terra increase so rapidly?

The main catalyst is the Market Cap growth of Terra UST - the one and only Stablecoin in Terra. If you notice the chart above more carefully, you can see that when the DeFi TVL in the ecosystem rose, the UST Market Cap had seen an explosive growth 2 months before that, exceeding TrueUSD (TUSD) and Paxos (PAX) - two prominent Stablecoins in the market.

Case Study 2: USDC & Solana - the cooperation that grew Solana tremendously

Since February 2021, when the crypto market was not yet active, Circle and Solana Foundation had already started to issue more USDC into the Solana ecosystem to develop DeFi. Afterwards, in May 2021, the DeFi sector on Solana began to attract more users and reached $1.5B TVL.

During that period, the price of SOL (Solana native token) rose from $10 (February 2021) to $50 (May 2021). Even though a market crash happened shortly after, the number of Stablecoins on Solana continued to rise. In fact, the pace of issuing Stablecoins on Solana at that time was even faster than when the market was extremely active.

And the result is crystal clear: Since July 2021 to now, the cash flow into the Solana ecosystem has not stopped, helping the DeFi TVL to reach $3B. Every token in the Solana ecosystem has been growing tremendously (SOL, SRM, RAY, MNGO, SBR, ORCA,...) especially SOL has recovered from $25 to $170 at the time of this writing.

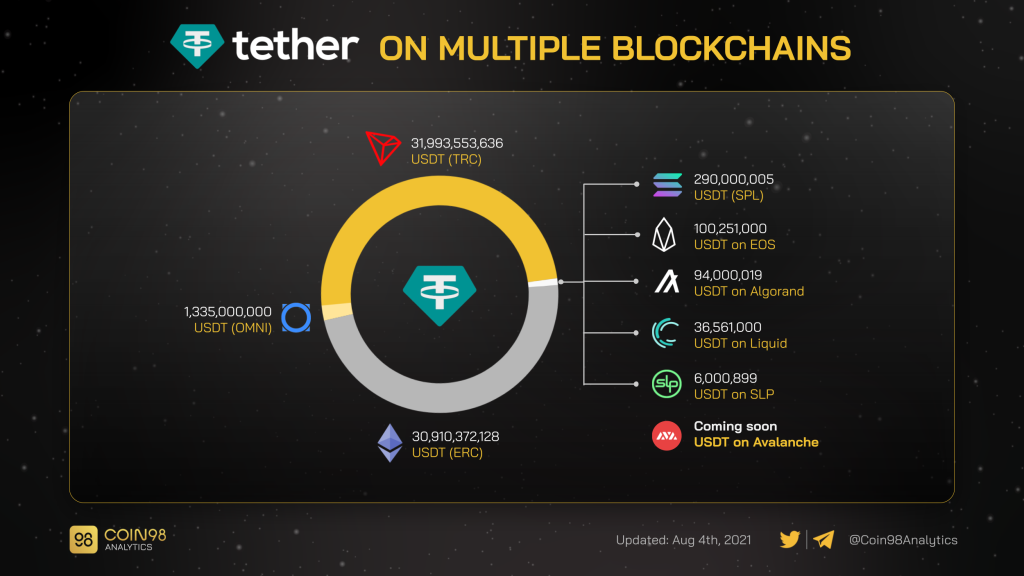

Case Study 3: Avalanche got in the sight of Tether

Tether has been deployed on multiple chains. Although the Market Cap of Tether on Tron and Ethereum accounts for the most, Tether has not issued any additional USDT on Tron, Omni, EOS, Algorand,... since earlier this year. Instead, Tether has now focused on Ethereum, Solana and Avalanche.

This resulted from the fact that they were the three immensely developed DeFi ecosystems. To compete with USDC, Tether quickly supported USDT on Avalanche to help the growth of the Avalanche ecosystem, therefore assisting tokens on Avalanche (AVAX, PNG, SNOB, XAVA) in recovering after the market collapse.

Aside from the Market Cap and Dominance index, the pace of growth is also an imperative index to track. For instance, even though the number of USDT on Solana is still incredibly small, at the same time, it is increasing at the most rapid pace compared to other ecosystems. Will that case happen again, but this time with Avalanche?

The number of USDT on different blockchains.

In conclusion, the investment opportunities do not come from Stablecoins, but from the movement of the market and of different blockchain ecosystems. Stablecoins help you to navigate that movement.

Note:

However, this case is only applicable to ecosystems with small TVL like Solana, Polygon, Terra, Avalanche, Fantom,... because when the ecosystem’s TVL is still insubstantial, the influence of issuing Stablecoins will be more immense, hence creating a motivation for the ecosystem to thrive.

To comprehensively developed ecosystems such as Ethereum and Binance Smart Chain, issuing Stablecoins does not matter that much as the number of Stablecoins being issued is too insignificant compared to the DeFi TVL of that ecosystem.

To speculate the cash flow efficiently, you have to:

Some useful tools to track Stablecoin indexes:

Stablecoin reserve on exchanges

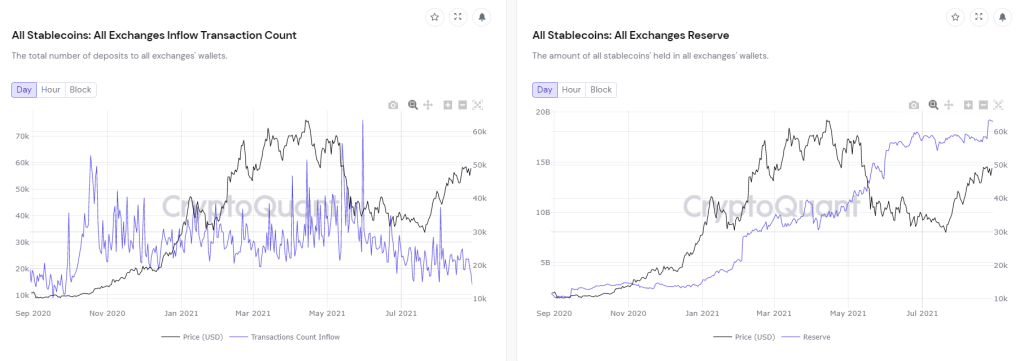

Stablecoin reserve on exchanges.

Similar to the index of BTC Inflow & Outflow, the Stablecoin Exchanges Inflow & Outflow index allows investors to track the buy demand of the market. There are 2 circumstances:

In the long term, this index is correct to some extent. Before Bitcoin reached ATH (All-time high) in March 2021, the Stablecoin Reserve index had increased dramatically in November 2020 (5 months before). Before Bitcoin recovered in August 2021, the Stablecoin Inflow index had also risen significantly in June 2021.

However, the crypto market moves really quickly but this index does not show responsive signs in the short term (about 1 month). That is why this index should only be regarded as an additional tool to gather more information rather than a primary one, compared to the aforementioned methods.

How have Stablecoins evolved?

After going through some prominent Stablecoins, how they work and how they influence the crypto market, we will now look at the evolution of Stablecoins, hence defining the period we are at and predicting future Stablecoin movements.

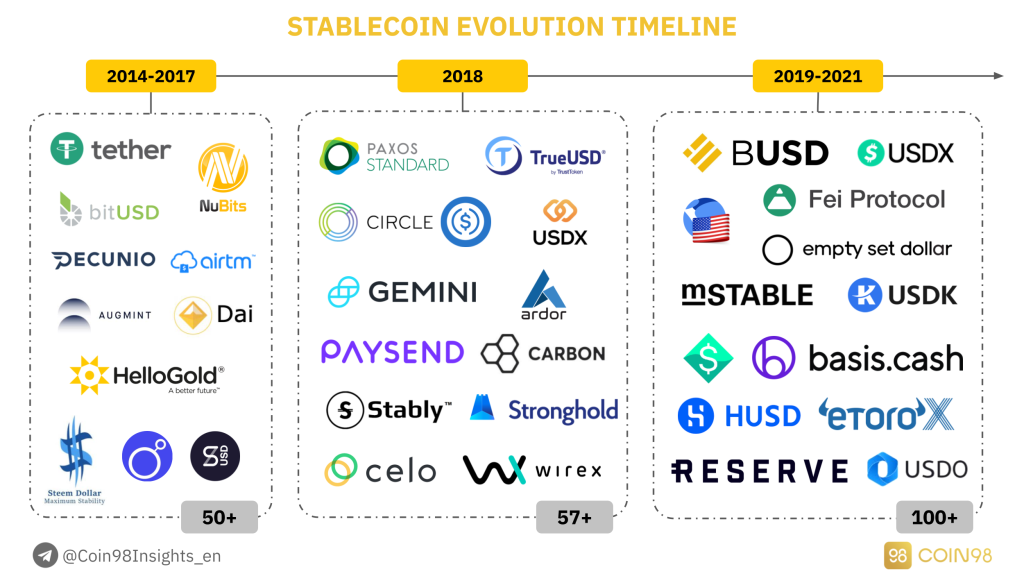

The evolution of Stablecoin.

First period (2014 - 2017): Pioneers in the Stablecoin sector

At an early stage of the first period, Stablecoins had the sole purpose of tokenizing all popular Fiat Currencies across the globe. Stablecoins were used mainly to resolve the problem of transactions’ cost and speed of the traditional financial system.

The most prominent of all was Bitshares, a platform founded by Charles Hoskinson (Ethereum's Co-founder and Cardano’s Founder). Bitshares tokenized a wide range of currencies, including CNY (BitCNY), Euro (BitEUR), USD (BitUSD), Gold (BitGOLD),...

Nevertheless, in order to create Fiat-backed cryptocurrencies, users had to collateralize BitShares with a larger amount. As BitShares were highly volatile, the value of Stablecoins such as BitUSD, BitEUR,... was not stable. Not to mention that with low liquidity, BitShares could be easily manipulated by speculators.

Compare Bit USD with DAI.

Fast forward to the end of the first period which is about 2017. The crypto market started to be recognized, and other Stablecoins like DAI and USDT started to appear. DAI was created and sustained up to this moment due to the incredibly high demand for lending & borrowing in the market. The stability of DAI was also better.

Meanwhile, USDT was backed by a gigantic force - Bitfinex. Bitfinex used to be the largest exchange in 2017, until Binance attracted more retail investors to its platform though most whales still stayed in Bitfinex. The substantial influence of Bitfinex at that time was the main catalyst that kept USDT stable around its peg and stood still till now.

Second period (2018): The boom of Stablecoins

The first period was the prerequisite for the second period, which was the most booming period of Stablecoins. The market witnessed the advent of various Stablecoin platforms as this was also the time when the crypto market became “Mainstream” in 2017, after Bitcoin reached an ATH of $20,000.

The demand to invest in Bitcoin as well as the demand for Stablecoins increased. To compete with USDT being backed by Bitfinex, a variety of exchanges issued their own Stablecoins (Gemini issued GUSD), whereas payment platforms also did the same thing (Paysend).

Stablecoins became a “trend” for whales to increase their influences on the crypto market that was already small. If you take a closer look at the illustration above, you can see that in 2018, more than 57 Stablecoin platforms appeared, ranging from Full-reserve Stablecoins to Over-collateral Stablecoins and Algorithmic Stablecoins.

This was also the time when Stablecoins that later became dominant made their debuts, namely Circle (USDC), Paxos (PAX), TrueUSD (TUSD),... they are the three major competitors of Tether (USDT).

Third period (2019-2021): Selection and elimination

From my perspective, the Stablecoin sector is currently in this period. After the booming phase in 2018-2019, myriads of Stablecoin projects appeared, at the same time a large number of projects showed their weaknesses.

Which is the main reason why in the third period, the market will begin the selection and elimination process, especially the recession of Algorithmic Stablecoin projects as they are not working efficiently (cannot maintain the peg price).

You can visualize the situation more clearly through the picture below along with the market’s real-time data. Over 200 Stablecoin projects have been developed, but the number of active and productive projects is only around 10 (USDT, USDC, BUSD,...). More and more Stablecoin projects are gradually fading into oblivion.

The number of active Stablecoins, in development, and closed.

Fourth period (2021+): Expand

The most important keyword to define the third and the fourth period is the Network Effect. As mentioned earlier, the Stablecoin segment is exceptionally competitive.

Among over 200 projects, only nearly 10 of them have an influence on the market. This forces Stablecoin platforms to constantly develop and expand so as to account for as much of the market as possible, including both DeFi and CeFi.

Except for USDT dominating the market for so long, USDC is a noteworthy Stablecoin in the fourth period. Officially launched in 2018 (3 years after Tether), USDC quickly deployed its Stablecoin on 10+ blockchains and focused mainly on the DeFi market, which was growing tremendously at that time. This approach made USDC more well-known than USDT in the DeFi market.

At the moment, BUSD is still following the Network Effect improvement scheme. Binance has been listing more BUSD trading pairs, issuing more BUSD to be used in the Binance Smart Chain ecosystem, with a vision of replacing USDT and USDC.

In the future, UST will definitely increase its Network Effect by accessing the Binance Smart Chain ecosystem and the Solana ecosystem - the two ecosystems possessing the largest cash flow behind Ethereum.

Anticipate the future of Stablecoin

Stablecoin weaknesses

We have gone through the approach and evolution of Stablecoins. So how can they be improved in the future to get rid of the current weaknesses? The answer to this question can be found in this part.

If you notice, Stablecoins are having 2 major issues without a solution which are Transparency and Applicability:

How Tether printing USDT affected the market.

Developing Stablecoins

Major companies are trying to create a Stablecoin that can solve both of the above problems, which can look like:

Some potential Stablecoins in development.

4 Stablecoins that are currently developing to satisfy the above requirements are:

1. Telegram TON

Pavel Durov - the founder of Telegram has been trying to issue a Stablecoin with high stability and high liquidity. However, he gave up the project after being pressured by SEC on the legal aspect.

2. Libra

During the past time, Facebook has been trying to create Libra and make it a global currency. Libra will be backed 50% by USD, 18% by EUR, 14% by JPY, 11% by GBP and 7% by SGD. However, it didn’t take long for Libra to fail as the Congress of the United States realized the threat of a private company competing with a public bank.

However, their ambition seems to remain enormous because after the failure of Libra, Facebook created Diem - Libra 2.0. At the moment, they have been able to cooperate with a variety of partners in the finance department in order to start expanding and integrating with social media applications like Facebook, Whatsapp,...

3. LPM Coin

JP Morgan - one of the biggest banks in the world, plans on creating JPM Coin, a Stablecoin that can replace the obsolete payment system Swift. Nonetheless, they have not made any further announcement. If JP Morgan successfully introduces their product, other major banks like HSBC, Citibank, Wells Fargo will also participate in the play.

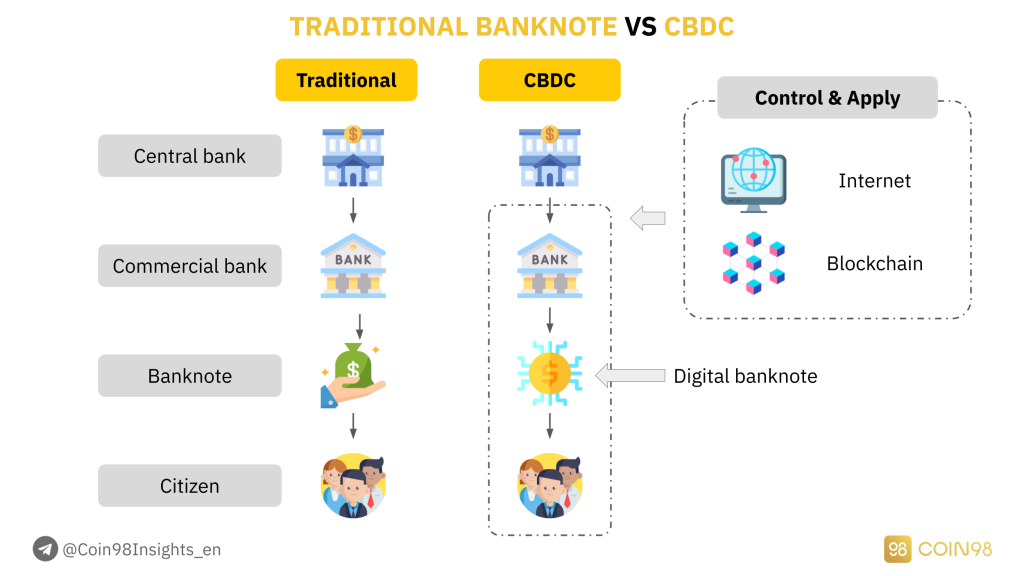

4. CBDC

The last Stablecoin, at the same time the most realistic one is CBDC. CBDC is short for Central Bank Digital Currency. Currently, many Western banks and China banks have been experimenting with the CBDC model and tried to apply it to their work models.

The difference between Traditional Banknote and CBDC.

Although there are still some limitations such that it is not yet possible to be applied worldwide, CBDC can be considered a Stablecoin comprehending all the benefits that the blockchain technology brings, namely transparency, tracing ability to prevent money laundering, low transaction cost, high speed.

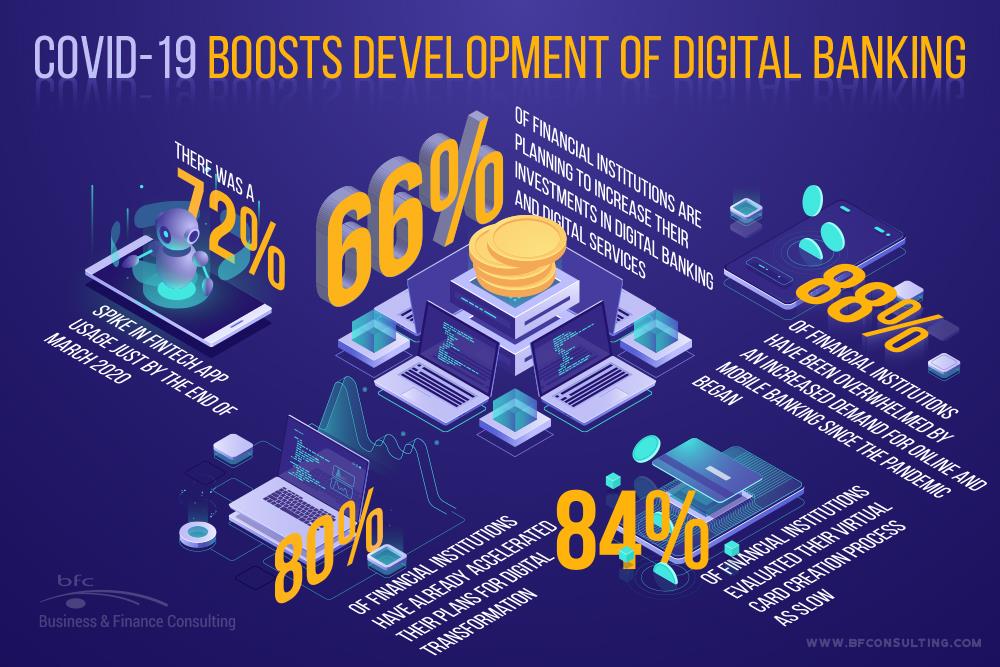

There is no doubt that CBDC will be applied in the future by not only commercial banks but also public banks. Moreover, the Covid 19 event taking place all around the world has shown how important CBDC can be to the global economy in the future.

When everyone has difficulties in commuting and using cash, CBDC becomes an optimal solution for the financial market to operate smoothly.

Covid-19 motivates the growth of Digital Banking.

Investment opportunities with Stablecoins

In terms of investment opportunities with Stablecoins, I can distribute into 2 types:

Now let’s go through each type of investment.

Discover investment opportunities through Stablecoin indexes

As mentioned above, Stablecoin is not the sector to invest in. The best way to make a profit from Stablecoin is to observe its movement and make decisions based on the cash flow.

Anytime Stablecoins are issued in an ecosystem, the cash flow immediately has the tendency to get into that ecosystem:

So in order to not miss any market trend, you have to observe and track them before they “take off”. Here are some useful questions that can help you find your own insights:

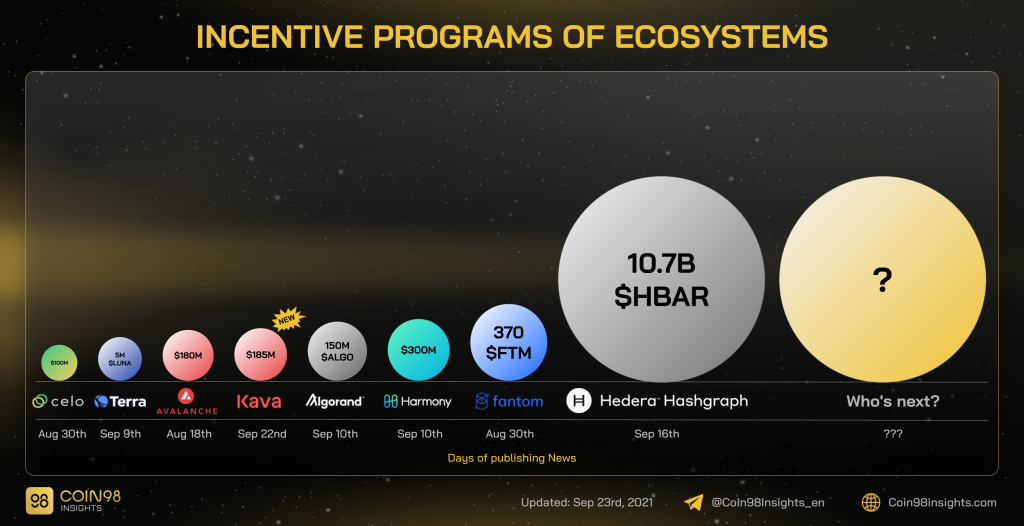

Most recently, multiple ecosystems have announced their DeFi incentive programs, including:

Incentive programs in different blockchains.

It is worth following the Stablecoin movement in these ecosystems and see if they are issuing any new Stablecoin or cooperating with any 3rd-party to do so.

Directly investing using Stablecoins

Nevertheless, if you own a large amount of capital and want to earn with zero risk in this market, using Stablecoins can still be the way to go.

Although the Yield is not as high as using Altcoins, using Stablecoins allows you to be flexible regardless of the market condition. Here are some advisable methods:

1. Lending (4 - 8% APR)

You can deposit Stablecoins on CEXs or lending platforms to receive savings. The advantage of using Lending is its simple interactions, transparent interest, and optional deposit period.

Here are some platforms that you can use Stablecoins to earn savings:

CEX: Binance, Huobi, Gate, MXC, OKEx,...

Centralized Lending: NEXO, BlockFi,...

Decentralized Lending:

However, the disadvantage of using Lending protocols is that the interest rate is pretty low, ranging from 4-8%/year. If you want to receive higher yields, take a look at Farming.

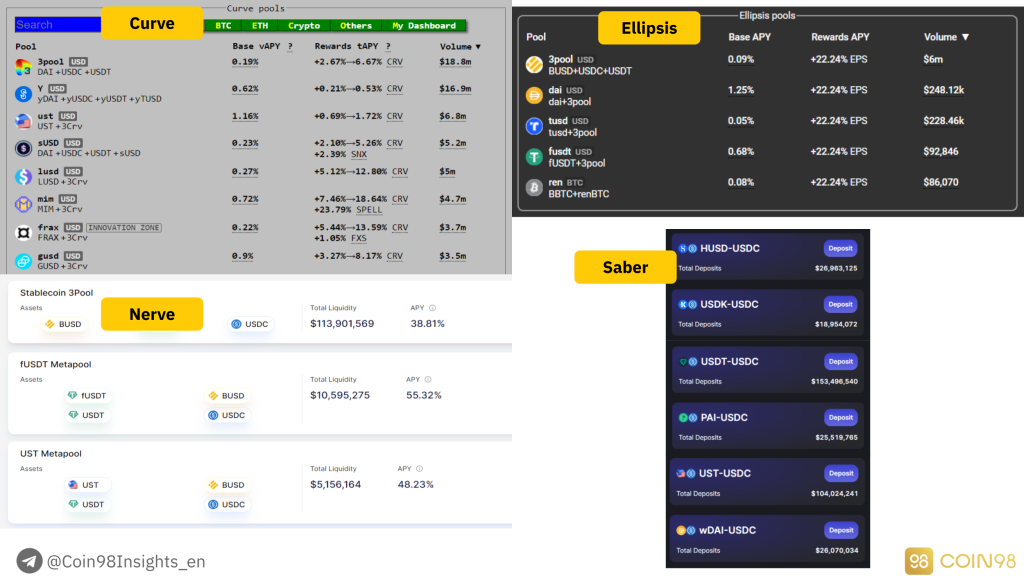

2. Farming (20 - 40% APR)

Farming is the approach to provide liquidity for decentralized exchanges to receive platform fees and the native token of the platform. To follow this way, you have to know some basic actions in DeFi, like providing liquidity.

The advantage of Farming is a higher yield with up to 20-40% per year, which is a really high interest rate. In Viet Nam, if you deposit USD, you won’t even receive interest. Whereas if you deposit VND, you will earn a 7% interest rate but the annual inflation rate is even higher than USD.

DeFi is really a gateway bringing a vast amount of opportunities to earn yields, and you can totally use Stablecoins to make a profit before actually investing in the market. Here are some Stablecoin AMM platforms that you can use for Farming:

Farming Stablecoins.

However, Farming on decentralized protocols has some particular risks, especially in the case of the protocol being hacked, which is why you should distribute your Stablecoin into smaller parts and use them on prestigious and high TVL platforms.

Conclusion

Here are some insights that you can use to find investment opportunities with Stablecoins:

آمل أن يكون قد ساعدك في اكتساب المزيد من الأفكار القيمة في هذا القطاع ، وكيف يمكنك تحقيق ربح باستخدام Stablecoins.

إذا كنت تريد معرفة المزيد عن هذا الموضوع ، فلا تتردد في ترك تعليق أدناه والانضمام إلى مجتمع Coin98 لمزيد من المناقشات!

استكشف Mainnet و Testnet وأهميتها وتأثيرها على أسعار العملات وتعرف على 3 خطوات رئيسية لنجاح Testnet هنا!

ستعمل Mina و Polygon معًا لتطوير منتجات تزيد من قابلية التوسع والتحقق المحسّن والخصوصية.

قم بتحليل وتقييم نموذج التشغيل لـ Uniswap V2 ، وهو النموذج الأساسي لأي نظام AMM.

تعتبر بورصة Remitano هي أول بورصة تسمح بشراء وبيع العملات المشفرة في VND. تعليمات للتسجيل في Remitano وشراء وبيع البيتكوين بالتفصيل هنا!

ستزودك هذه المقالة بأكثر التعليمات كاملة وتفصيلاً لاستخدام Tenderize testnet.

ستزودك المقالة بالدليل الأكثر اكتمالاً وتفصيلاً لاستخدام Mango Markets لتجربة الوظائف الكاملة لهذا المشروع الجديد على Solana.

في هذه الحلقة الأولى من سلسلة UNLOCKED ، سنضيف طبقة إضافية من الأمان إلى محفظتك باستخدام إعدادات الأمان.

تعد الزراعة فرصة جيدة للمستخدمين لكسب العملات المشفرة بسهولة في DeFi. ولكن ما هي الطريقة الصحيحة لتنمية العملات المشفرة والانضمام إلى DeFi بأمان؟

يترجم المقال رأي المؤلف @ jdorman81 حول مسألة التقييم في ديفي ، إلى جانب بعض الآراء الشخصية للمترجم.

سادل للتمويل هو AMM الذي يسمح بالتداول ويوفر السيولة لـ tBTC و WBTC و sBTC و renBTC. دليل مستخدم أرضية السرج.