قم بتحليل قطع ألغاز الإقراض في كل نظام بيئي ، بناءً على البيانات لتقييم الإمكانات وإيجاد فرص الاستثمار في مجال الإقراض.

مرحبًا بكم في سلسلة DeFi Legos ، هذه سلسلة بحث وتحليل متعمقة لمساعدتك في الحصول على أفضل نظرة عامة على منطقة في سوق التشفير. وبشكل أكثر تحديدًا ، في هذه المقالة ، سأقوم بتحليل مجال الإقراض معك ، والذي يُعد أحد أهم المجالات التي تساعد على زيادة القيمة السوقية للعملات المشفرة كما هي اليوم.

ستغطي هذه المقالة بعض الموضوعات الرئيسية على النحو التالي:

- ما هو الإقراض ودوره في السوق؟

- تحليل منصات الإقراض أفقيًا ورأسيًا.

- الإقراض وتأثيره على سوق DeFi؟

- حلل واعثر على رؤى من بيانات سوق الإقراض.

- التوقعات وفرص الاستثمار في السوق.

إخلاء المسؤولية: تمت كتابة هذه المقالة من منظور تحليلي لأغراض إعلامية فقط. من فضلك لا تعتبر هذا نصيحة استثمارية من أي نوع. سوق العملات المشفرة هو سوق لرأس المال الاستثماري ، تحتاج إلى معرفة التفاصيل قبل المشاركة بكمية كبيرة من رأس المال.

من فضلك تابع المقال أدناه!

نظرة عامة على الإقراض ودور الإقراض مع DeFi

تعريف الإقراض

الإقراض هو مفهوم يشير إلى أنشطة الإقراض ، ويعرف المقرض أيضًا باسم المُقرض. ومع ذلك ، فإن السوق موجود دائمًا بالتوازي مع الطلب على الاقتراض والطلب على الإقراض. لذلك ، هناك مفهوم أكثر للاقتراض يشير إلى أنشطة الاقتراض ، ويسمى المقترض أيضًا المقترض.

في أنشطة الإقراض ، سيكون هناك كيانان رئيسيان مشاركان ، وهما:

- المُقرض: المُقرض لتلقي الفائدة.

- المقترض: المقترض ويدفع الفائدة للمقرض.

لأن الإقراض والاقتراض هما نشاطان موجودان بشكل متوازٍ ، في المحتوى أدناه ، أستخدم فقط كلمة الإقراض للإشارة إلى أنشطة الإقراض والاقتراض بشكل عام.

يعتبر الإقراض نشاطًا ماليًا مهمًا للغاية في أي سوق بحيث يمكن للتدفق النقدي أن ينتشر ويخلق قوة دافعة للاقتصاد بأكمله. قبل الإجابة على السؤال "لماذا يحتاج قطاع الإقراض إلى DeFi؟" . سأعمل معك للتعرف على حجم السوق ودور مجال الإقراض.

حجم سوق الإقراض

يُعد الإقراض حاليًا أحد أكثر الأنشطة المالية شيوعًا وأهمية في العالم. يتم الإقراض ليس فقط في سوق العملات المشفرة ، ولكن أيضًا في السوق الحقيقي مع العديد من المستويات المختلفة. بعض المستويات التي يمكنك رؤيتها:

- قروض بين المعارف.

- الإقراض بين البنوك والأفراد.

- قروض بين البنوك والشركات.

- الإقراض بين الدول.

- الإقراض بين المؤسسات المالية العالمية والدول.

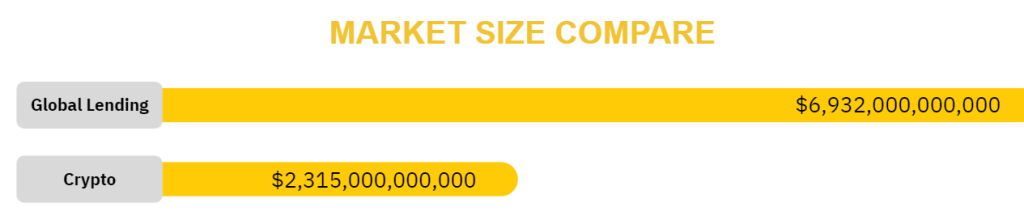

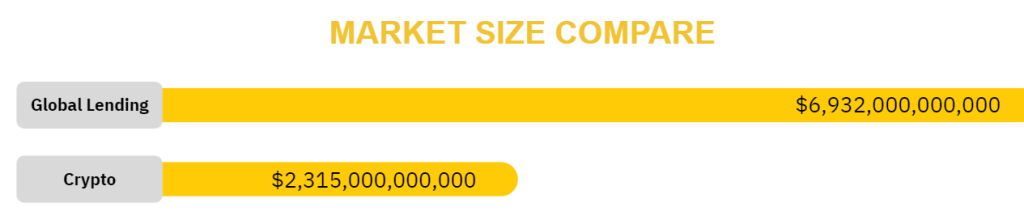

يبدو أنه على الصعيد العالمي ، لا يمكن لأحد تقدير حجم سوق الإقراض بدقة لأنها تأتي من العديد من المؤسسات ، حتى الأفراد الصغار. لكن لكي تفهم حجم سوق الإقراض بوضوح ، سأجري مقارنة صغيرة كهذه (المصدر: Research & Markets 2021):

- حجم سوق التشفير: 2.315 مليار دولار (2،315،000،000،000 دولار).

- حجم سوق الإقراض العالمي: 6،932 مليار دولار (6،932،290،000،000 دولار).

حجم سوق الإقراض.

إذا رأيت أن سوق العملات المشفرة لديه رأس مال كبير جدًا ، فإن سوق الإقراض العالمي لديه رأسمال يقارب 3 أضعاف ذلك. من الآن فصاعدًا ، من المتوقع أن يصل سوق الإقراض العالمي إلى 8800 مليار دولار بحلول عام 2025 بمعدل نمو سنوي مركب بنسبة 6٪.

دور الإقراض

فلماذا يحظى الإقراض بشعبية كبيرة وله حجم سوق كبير؟ الإجابة مغلفة بخمس كلمات: تحسين رأس المال. سيكون هناك كيانان:

1. للمقرضين

بالنسبة للأفراد ذوي رأس المال الكبير ، فإن الاحتفاظ بالعملة الورقية ليس الخيار الأول لأن العملة الورقية تضخمية للغاية ، حتى لو كانت بالدولار الأمريكي. غالبًا ما يختارون فئات الأصول للحماية من انخفاض قيمة العملة.

ومع ذلك ، قبل اختيار عقار للاستثمار فيه ، غالبًا ما يقرضون أو يدخرون للأسباب التالية:

- الفائدة من أنشطة الإقراض ستقلل من مخاطر التضخم.

- اجعل احتياطيات رأس المال جاهزة للاستثمار عند الحاجة.

يساعد الإقراض من العديد من الأفراد البنك أيضًا في الحصول على مصدر رأس مال كبير ، وبالتالي دعم الأنشطة التجارية للعديد من الشركات التي تحتاج إلى الاقتراض لتوسيع أنشطتها التجارية ، مما يخلق فائضًا للبلد.

2. بالنسبة للمقترضين

دعنا نعطي الحالة التالية:

- تمتلك A 10 SOLs بقيمة 1500 دولار (150 دولارًا / واحدًا منفصلاً).

- يريد A شراء LUNA لأنه يعتقد أن سعر LUNA سيرتفع ولكن ليس لديه دولار لشراء المزيد.

- لا يريد A أيضًا بيع SOL لأنه يعتقد أن SOL ستزيد أيضًا في المستقبل.

إذن كيف لا تفوت A فرصة زيادة سعر كل من SOL و LUNA؟ هنا يأتي دور الإقراض. إلى جانب رأس مال 10 SOL بقيمة 1500 دولار. يمكن القيام بالخطوات التالية:

- الرهون العقارية 10 SOLs بقيمة 1،500 $ لاقتراض 1،000 $.

- تشتري A LUNA بمبلغ 1000 دولار لتوقع زيادة سعر LUNA.

- تزيد LUNA وفقًا لرأي A ، تبيع A LUNA وتحقق أرباحًا قدرها 1500 دولار (ربح 500 دولار).

- يسدد A 1000 دولار ويسحب 10 SOL ⇒ A لديه حاليًا 10 SOL + ربح 500 دولار.

لذا يمكنك أن ترى أنه باستخدام منصات الإقراض ، حقق A فائضًا قدره 500 دولار أكثر من مجرد امتلاك SOL.

يمكن أن يساعدك استخدام الإقراض في الرافعة المالية في كسب فائدة مركبة من نفس رأس المال ، ولكنه سيؤدي أيضًا إلى تكبدك خسائر أكبر إذا لم تتخذ القرار الصحيح.

نظرة عامة على الإقراض في CeFi & DeFi الحالي

لقد قدمت لكم أعلاه التعريف وحجم السوق والدور المهم للإقراض في السوق المالية. في هذا الجزء ، سأحلل معكم شكلين شائعين للإقراض في السوق المالية التقليدية وأجيب على السؤال: "لماذا أحدثت DeFi ثورة في مجال الإقراض؟" .

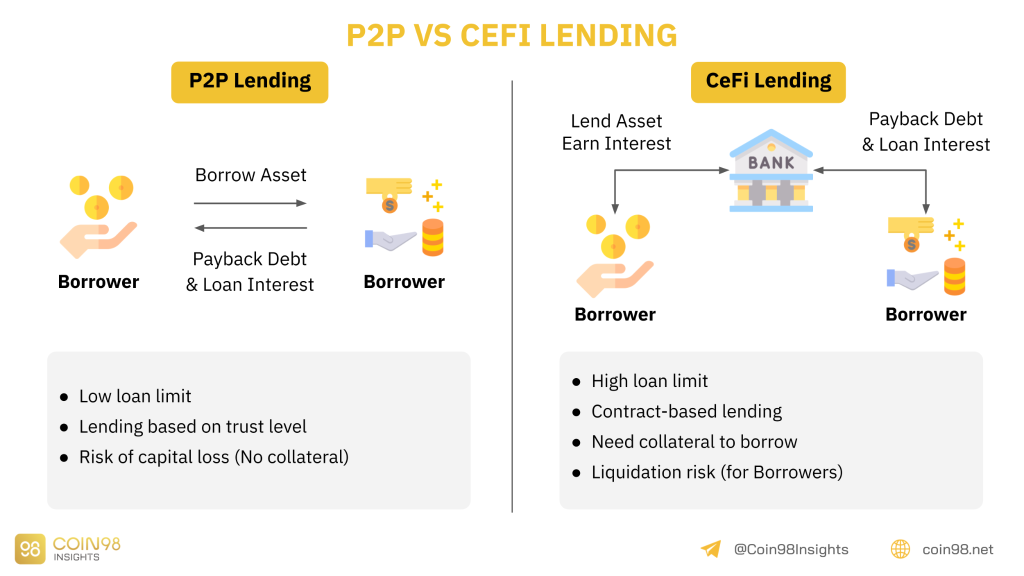

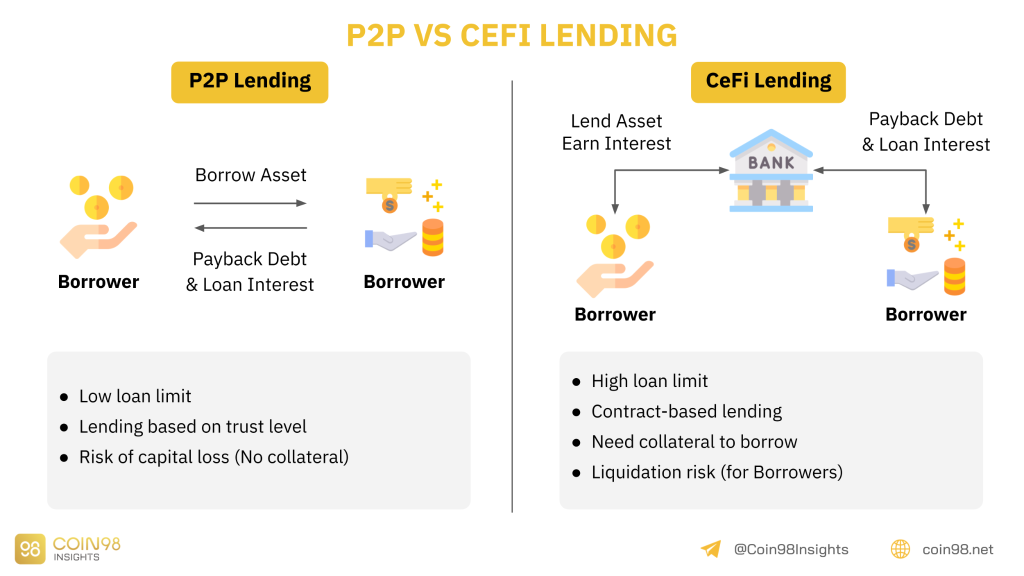

مقارنة بين إقراض P2P وإقراض CeFi.

كما ترون في المحاكاة أعلاه ، قبل ولادة DeFi Lending ، كان هناك نوعان شائعان من الإقراض في السوق ، وهما P2P (الإقراض من نظير إلى نظير) و CeFi Lending (سوق الإقراض الجماعي). مركزي).

P2P - الإقراض من نظير إلى نظير

تخيل أن سوق الإقراض P2P يشبه إقراض المال للأصدقاء والمعارف. يمكن أن تكون أسعار الفائدة مرتفعة أو منخفضة حسب المقترض والمقرض.

بالنسبة لأفراد الأسرة ، سيكون 0٪ ، أما بالنسبة للمعارف والزملاء ، فيمكن أن يكون أعلى قليلاً من البنك ، لأنه لا يتطلب ضمانات ولا يلزم توقيعه على الورق.

ضعف إقراض P2P هو أن مبلغ القرض سيكون منخفضًا للغاية ، لأنه يمثل رأس المال الشخصي لكل شخص. إذا كان هناك قرض للعديد من الأشخاص ، فإنه يقتصر أيضًا على نطاق علاقة ذلك الشخص.

ومع ذلك ، فإن الخطر الأكبر في قروض P2P هو أنه لا يمكن لأحد أن يضمن مبلغ القرض للمقرض (المُقرض) ، ويمكنه "الهروب" في أي وقت إذا لم يفِ المقترض (Borower)) بالوعد كما تم تبادله.

على سبيل المثال: قروض بين أفراد الأسرة ، قروض بين معارف ، قروض بين زملاء ، ...

ميزات الإقراض P2P:

- حد منخفض للقرض.

- مع أو بدون ضمان.

- يعتبر المقرض من مخاطر خسارة رأس المال مرتفعًا.

- لا عقود ، الإقراض يعتمد على الثقة.

إقراض CeFi - الاقتراض والإقراض من خلال أطراف ثالثة

لذلك ظهر السوق المالي كطرف ثالث وهو البنك. سيعمل البنك كحلقة وصل بين المقترض والمقرض. من أجل الحصول على قرض ، يحتاج المقترض (Borower) إلى رهن أصول (منزل ، سيارة ، عقارات ، ...) بقيمة أعلى من مبلغ القرض بمعدل 150٪ أو أكثر.

سيتم استخدام الضمانات من قبل البنك للتصفية لاسترداد رأس المال إذا كان المقترض (Borower) معسراً. عند سداد القرض للبنك ، يحتاج المقترض إلى دفع المزيد من الفائدة لاستعادة الضمان.

بعد تلقي فائدة المقترضين ، سيقوم البنك بخصم جزء من تلك الفائدة لدفع المقرضين - المدخرين والبنوك. بسبب التكاليف المتكبدة للطرف الثالث ، سيكون للفرق بين الفائدة على المدخرات والفائدة على الاقتراض فرق كبير.

مثال: الإقراض بين المؤسسات المالية والبلدان ، والإقراض بين البنوك والأفراد ، والبنوك والشركات.

هناك أيضًا شكل آخر من أشكال القرض وهو قرض بدون ضمان ، مع هذا النموذج ، يجب أن يكون لديك بطاقة هوية شخصية. ومع ذلك ، مع هذه الطريقة ، لا يواجه المقترضون إجراءات مرهقة فحسب ، بل إن حد القرض منخفض أيضًا.

ميزات إقراض CeFi:

- العمليات القائمة على العقود (محمية بموجب القانون).

- يحتاج المقترض إلى ضمانات للحصول على قرض من البنك.

- انخفاض مخاطر خسارة رأس المال (ما لم يفلس البنك).

- تلقي فائدة منخفضة (بسبب الاضطرار إلى تقاسم الأرباح مع البنك).

- حد مرتفع للقرض (بسبب المبلغ المالي من العديد من المستثمرين).

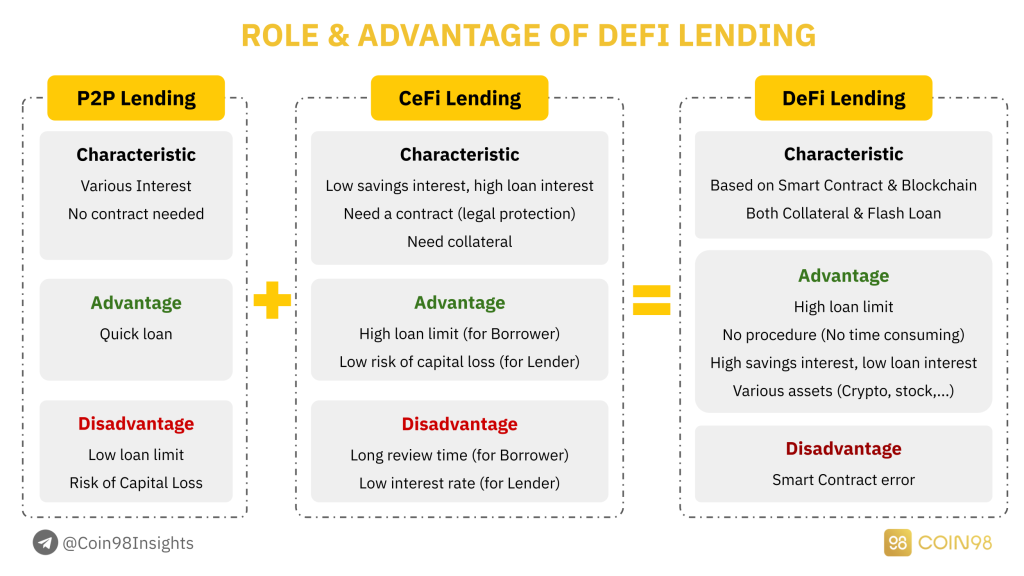

لماذا يحتاج قطاع الإقراض إلى DeFi؟

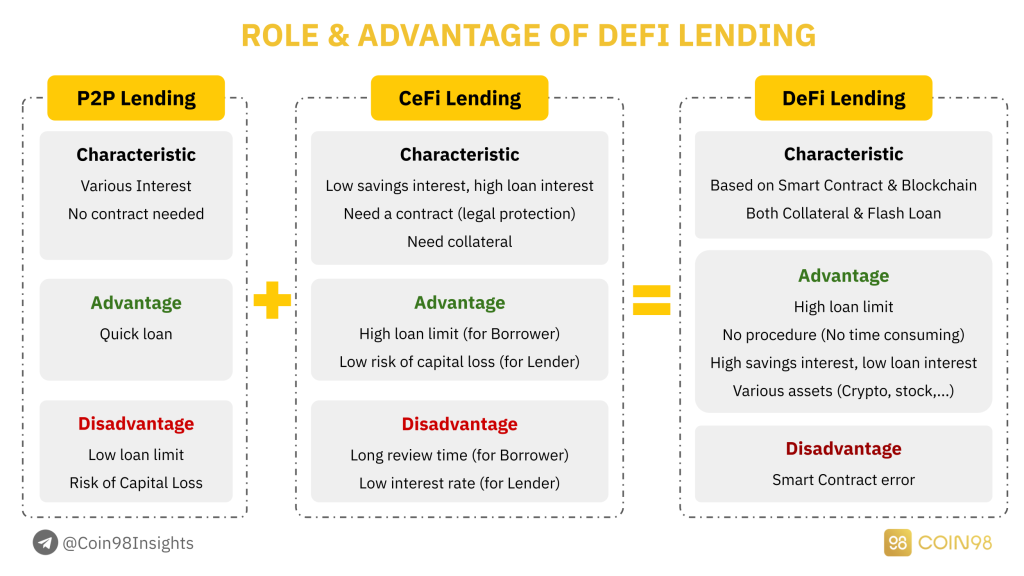

مزايا الإقراض DeFi

مزايا DeFi Lending مقارنة بإقراض P2P وإقراض CeFi.

لذلك أعلاه ، قمت بتحليل أكثر شكلي الإقراض شيوعًا في السوق المالية التقليدية. ومع ذلك ، فإن كل نموذج له عيوبه الخاصة:

لإقراض P2P:

- غير قادر على تأمين رأس مال القرض (لعدم وجود ضمانات).

- حد القرض منخفض (يقتصر على علاقة المقترض).

لإقراض CeFi:

- فائدة عالية على القروض ، وفوائد منخفضة على الودائع الادخارية (لأن البنوك تحتاج إلى أرباح لكي تعمل).

- هذا الإجراء مرهق ويستغرق وقتًا طويلاً ويترتب عليه رسوم كثيرة.

لذلك ، وُلد DeFi Lending لحل القيود المذكورة أعلاه. يعمل DeFi Lending بالكامل على العقد الذكي مع تقنية blockchain . لذلك ، سوف تتمتع DeFi Lending بالمزايا التالية:

- يمكن اقتراض القروض على الفور ، دون إجراءات مرهقة والعديد من الرسوم (كلها شفافة من خلال المعاملات المسجلة على blockchain).

- ليست هناك حاجة لطرف ثالث لربط المقترض والمقرض (جميع العمليات مبرمجة على العقد الذكي).

- من العاملين المذكورين أعلاه ، يوفر DeFi Lending الكثير من تكاليف التشغيل ، وبالتالي يقلل الفرق بين المدخرات وفوائد القرض (يستفيد منه كل من المُقرض والمقترض).

- حد مرتفع للقرض ، لأن DeFi Lending يمكنه تعبئة رأس المال من جميع الأفراد والمنظمات المشاركة في سوق DeFi.

المشهد الحالي لـ DeFi Lending

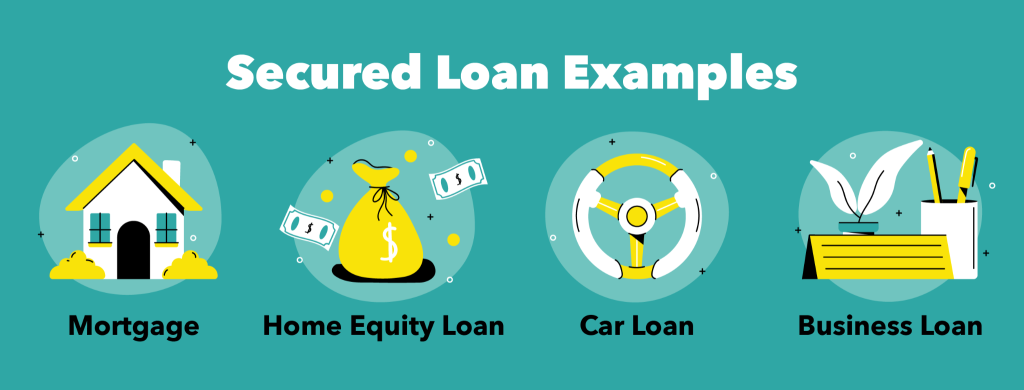

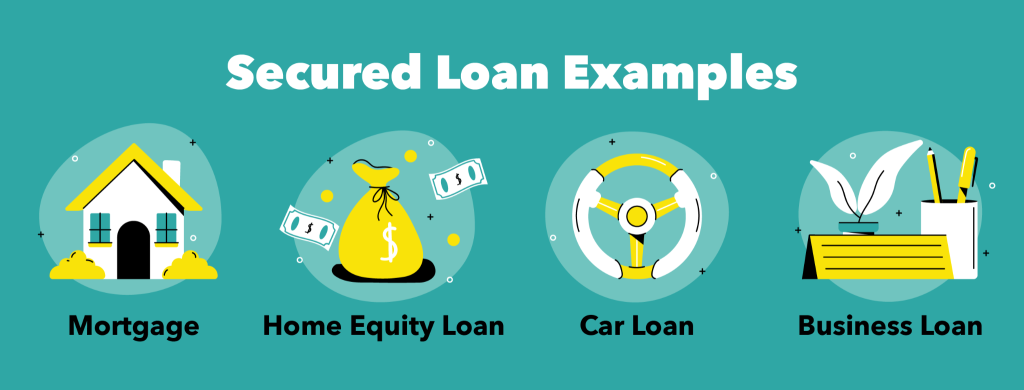

قروض بضمانات (تُعرف أيضًا باسم القرض المضمون).

على الرغم من أن DeFi Lending تتمتع بالعديد من المزايا ، إلا أن DeFi Lending في الواقع طبقت فقط شكل الإقراض بضمانات إضافية ، والمعروف أيضًا باسم القرض المضمون.

هذا قرض مضمون ، مما يعني أن المقترض يحتاج إلى رهن أصول تزيد قيمتها عن قيمة القرض. لكن هذا شكل من أشكال كفاءة رأس المال المنخفضة للغاية .

قروض بدون ضمانات (المعروفة أيضًا باسم القروض غير المضمونة).

وفي الوقت نفسه ، في CeFi Lending ، كان المستخدمون قادرين على اقتراض قروض غير مضمونة (قروض غير مضمونة) مع إثبات الدخل الشخصي فقط. هذا يسمح باستخدام رأس المال بشكل أكثر كفاءة.

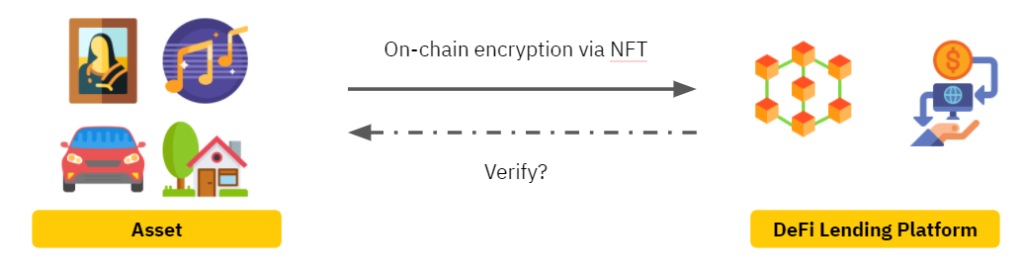

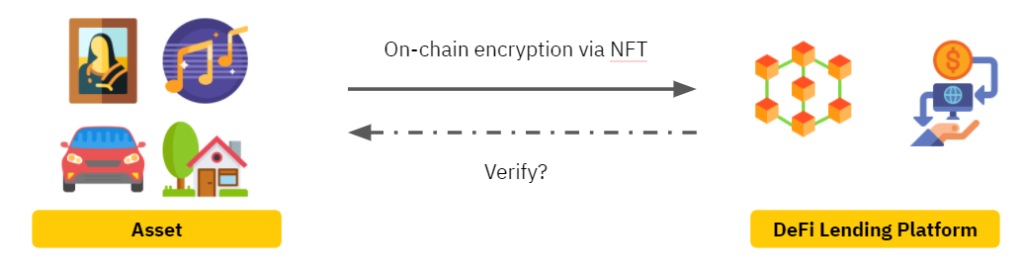

ولكن لماذا لم تتمكن DeFi Lending من تطبيق القرض غير المضمون على نطاق واسع؟

هذا لأنه في سوق DeFi هذا ، ما زلنا غير قادرين على التحقق من هوية المقترض . لذلك ، ليس لدى DeFi Lending أي أساس لتحديد حد القرض لكل شخص. نأمل أنه مع تطوير تقنية NFT ، سيتم تحديد كل شخص ، وبالتالي فتح فرص جديدة للقرض غير المضمون.

في هذه المقالة ، سأركز على القرض المضمون ، المعروف أيضًا باسم الإقراض العقاري في سوق الإقراض DeFi.

نموذج التشغيل DeFi Lending

نموذج التشغيل DeFi Lending.

إذن كيف ستعمل DeFi Lending؟ ما هو المختلف مع CeFi Lending؟

ستشمل DeFi Lending مشاركة 3 كيانات:

- المُقرض - المُقرض.

- المقترض - المقترض.

- بروتوكول إقراض DeFi - بروتوكول إقراض DeFi.

هناك:

- من أجل أن يكون لبروتوكول الإقراض مصدر كبير للمال ليقترضه المقترض ، يحتاج بروتوكول الإقراض إلى إيداع المدخرات للمقرضين (1) .

- من أجل اقتراض الأصول من بروتوكول الإقراض ، يحتاج المقترضون إلى رهن الأصول (2) بقيمة أكبر من الممتلكات التي يرغبون في اقتراضها ، ثم يتم إقراضهم بواسطة بروتوكول الإقراض (3) .

- بعد استخدام القرض ، سيقوم المقترضون بإيداع الممتلكات المقترضة مع الفائدة (4) في بروتوكول الإقراض بحيث يمكن سحبها كضمان (5) .

- وبالتالي ، سيتم خصم الفائدة المكتسبة من المقترض للمقرض عندما يقرر سحب مدخراته من بروتوكول الإقراض (6) .

سترى القراءة هنا أن نموذج تشغيل DeFi Lending يشبه إلى حد بعيد CeFi Lending. لقد فكرت بشكل صحيح ، ولكن الاختلاف الرئيسي هنا هو أن DeFi Lending Protocol يعمل على العقد الذكي و Blockchain ، مما يوفر مئات الرسوم الكبيرة والصغيرة.

⇒ من هناك ، من الممكن تزويد المُقرض بسعر فائدة أعلى على المدخرات وتقديم معدل فائدة أقل للمقترض.

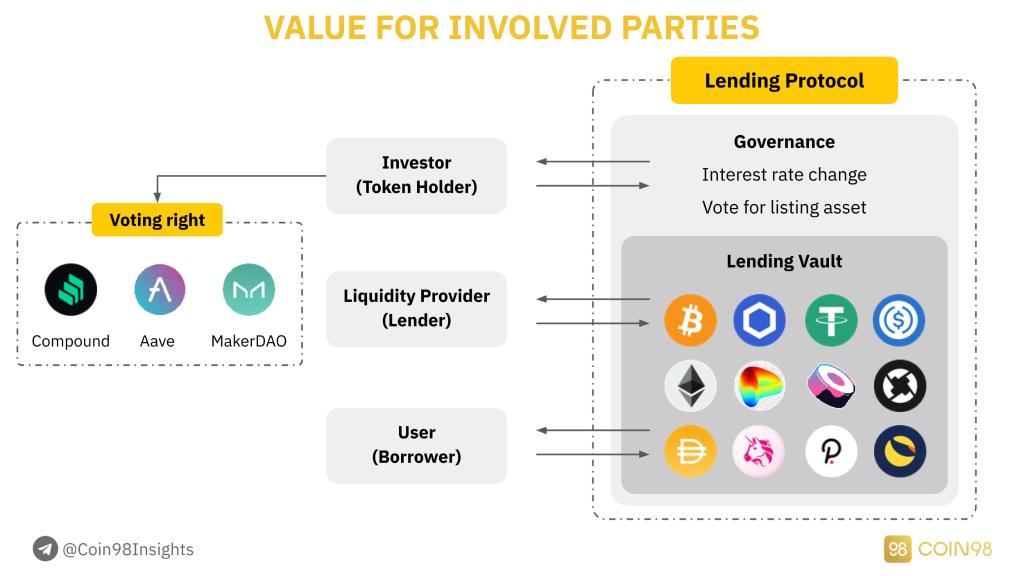

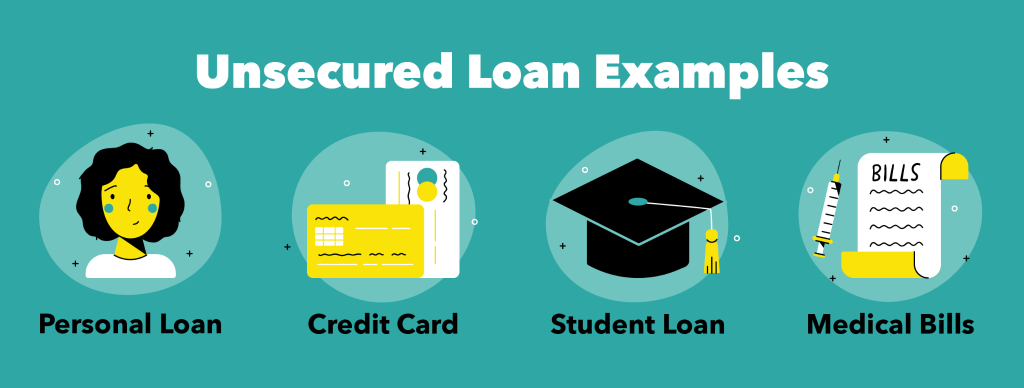

الفوائد بين الأطراف المعنية

الفوائد المقدمة للأطراف المشاركة في DeFi Lending.

بالقراءة أعلاه ، ربما ترى فقط أن بروتوكول الإقراض يجلب منافع لطرفين ، المقرض والمقترض ، ولكن في الواقع ، يتضمن نموذج تشغيل بروتوكول الإقراض أيضًا مشاركة المستثمر والمستثمرين الذين يمكنهم حقوق التصويت لمنصة الإقراض.

فوائد المُقرض والمقترض ، ستفهمها بعد التحليل أعلاه:

- المُقرض: تحصل القروض على فائدة ، وتتجنب التضخم ، وتستخدم كأموال للاستثمار ، ...

- المقترض: أداة الرافعة المالية لكسب الفائدة المركبة.

لكن بالنسبة للمستثمر ، هذا مفهوم جديد نسبيًا ، وحتى أنك لن تكون قادرًا على الوصول إليه في السوق المالية التقليدية ، لأن هذا هو الكيان الذي يمثل المصرفيين وصناديق الاستثمار والمستثمرين.المؤسسات المالية لها حقوق التصويت على البنك عمليات.

لكن DeFi فتح بابًا جديدًا بالكامل ، مما يسمح للمستخدمين العاديين الذين يمكنهم أيضًا أن يصبحوا مساهمين في البنك (هنا ، بروتوكول الإقراض) ، أن يكون لهم حقوق التصويت وإجراء تغييرات على البنك آلية عمل بروتوكول الإقراض.

المستثمرون في سوق DeFi هم أصحاب الرموز المميزة لبروتوكول الإقراض ، وسيكون لهم الحق في اقتراح أو التصويت على مقترحات لإجراء تغييرات على بروتوكول الإقراض. سيتمكن المستثمر من تقديم بعض الاقتراحات التالية:

- التغيرات في أسعار الفائدة.

- التغييرات في الحوافز للمستخدم.

- تغيير في حد الرهن العقاري.

- التصويت على قائمة الأصول المدعومة.

لذلك ، يمكنني أن أختتم ، فقد فتحت DeFi Lending بوابة جديدة تمامًا لحقل الإقراض ، مما سمح لحقل الإقراض بالعمل بحرية وشفافية ومشاركة الفوائد مرة أخرى للأطراف الختامية.إضافة قيمة إلى النظام الأساسي.

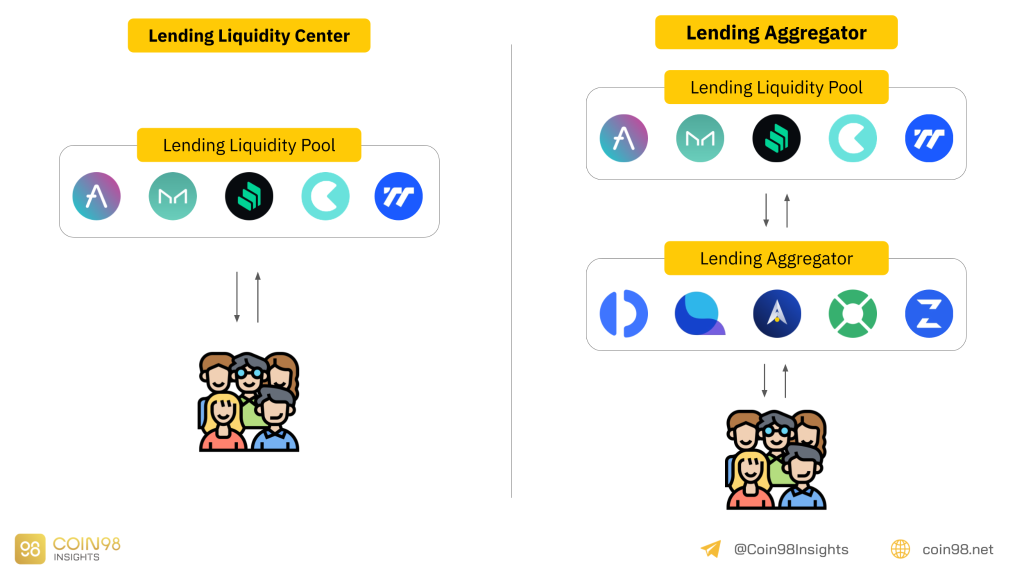

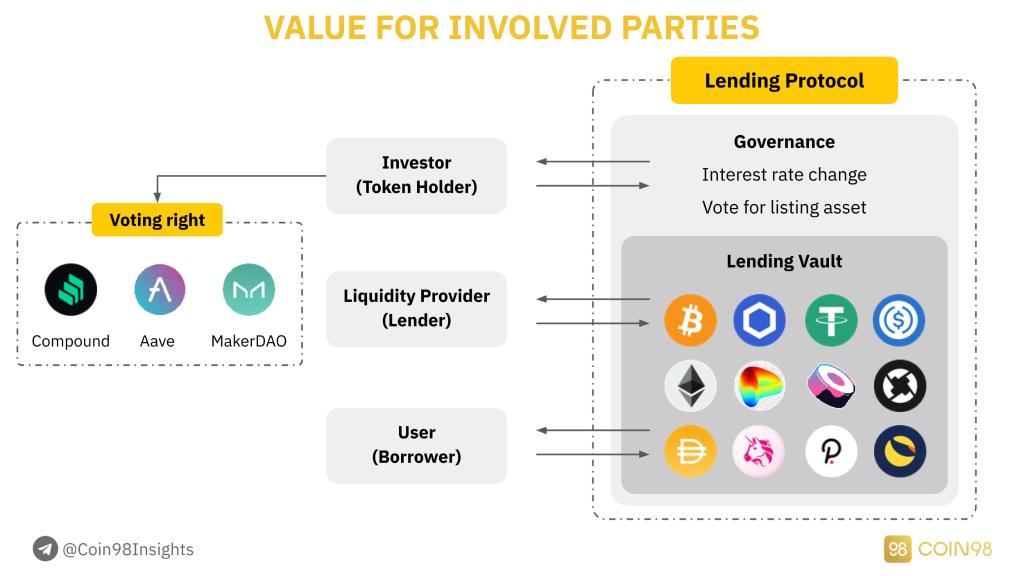

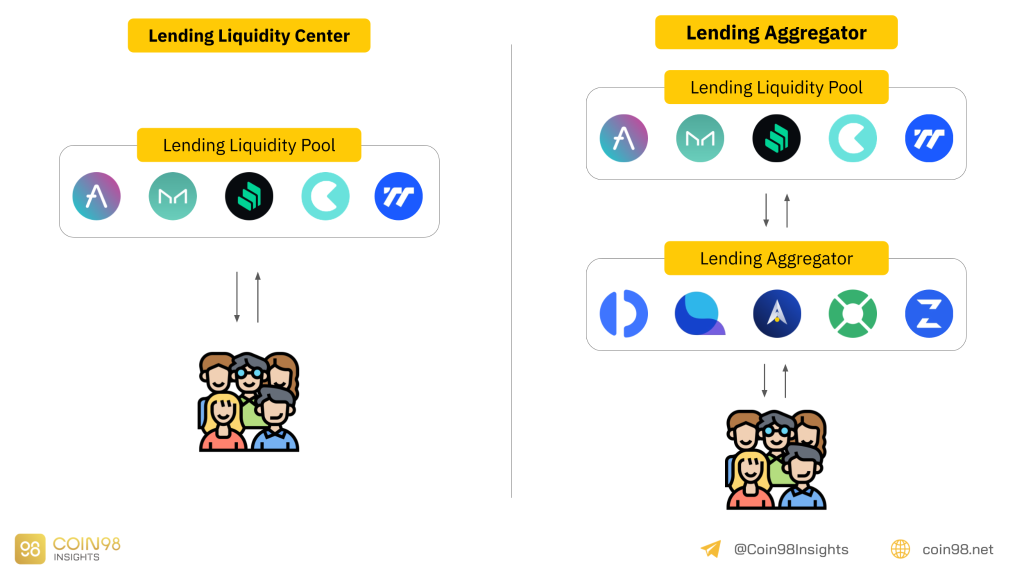

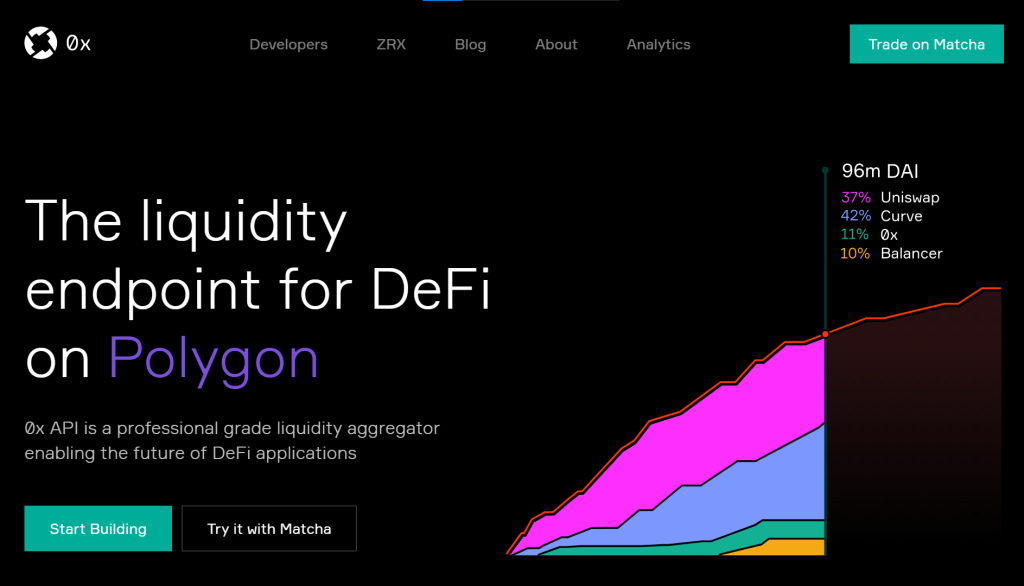

تمييز تجمع سيولة الإقراض وتجميع الإقراض

ومع ذلك ، يوجد حاليًا نوعان من بروتوكول الإقراض في السوق. تلك هي تجمع السيولة المقرضة و Lend Aggregator. إذن ما هو اختلافهم؟

يميز بين مجمع سيولة الإقراض ومجمع الإقراض.

إذا كنت قد قرأت مقالة تحليل AMM ، فسترى أن مصفوفة AMM لها أيضًا مجمعات متشابهة وتكمن الاختلاف بينهما في نهج تجمع السيولة:

- تجمعات الإقراض هي بروتوكولات إقراض سيكون لها تجمع سيولة خاص بها. المهم هو أنه يمكنهم نشر مجموعات السيولة الخاصة بهم ولا يعتمدون على سيولة أي طرف ثالث.

- مجمعي الإقراض هم بروتوكولات إقراض تجمع السيولة من إقراض تجمعات السيولة. إن أهم ما يميز Lending Aggregators هو أنه يمكن للمستخدمين مقارنة واختيار أفضل سعر فائدة ، بالإضافة إلى إدارة قروض متعددة باستخدام لوحة تحكم واحدة.

بعض بروتوكولات الإقراض المتميزة:

- تجمع سيولة الإقراض: Aave، MakerDAO، Compound، ...

- مجمع الإقراض: InstaDapp ، DefiSaver ، Alpha Finance ، ..

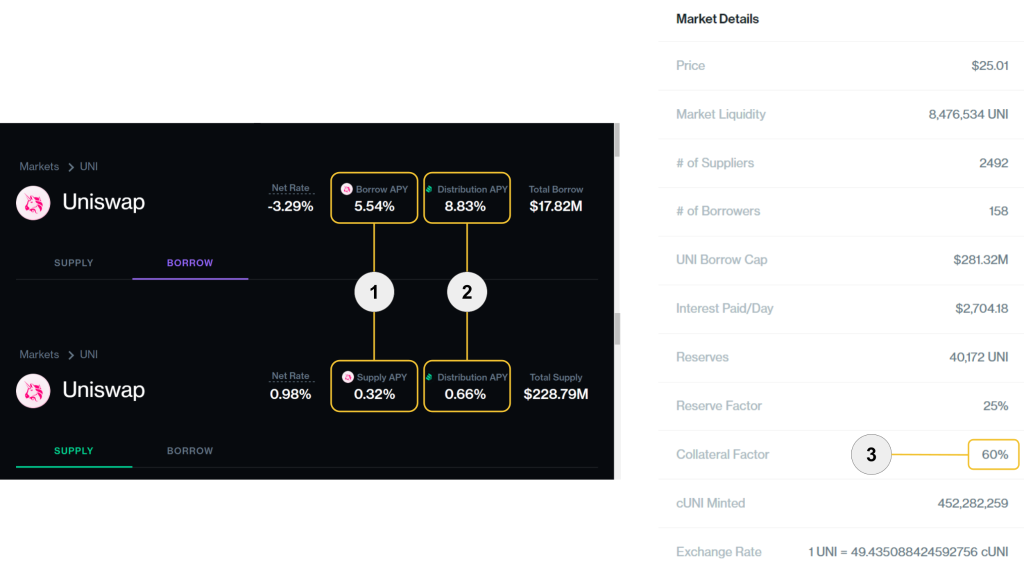

05 احصائيات لفهم قبل الانضمام إلى الإقراض

قبل الغوص في تحليل الأداء ونموذج التشغيل لمنصات الإقراض في السوق. فيما يلي 5 مؤشرات يجب أن تعرفها:

يتم التعبير عن المؤشرات المهمة من خلال بروتوكول الإقراض.

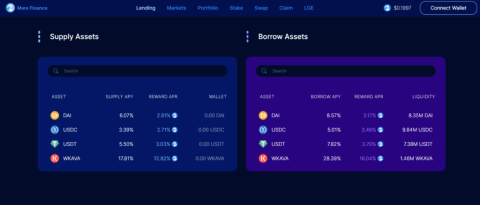

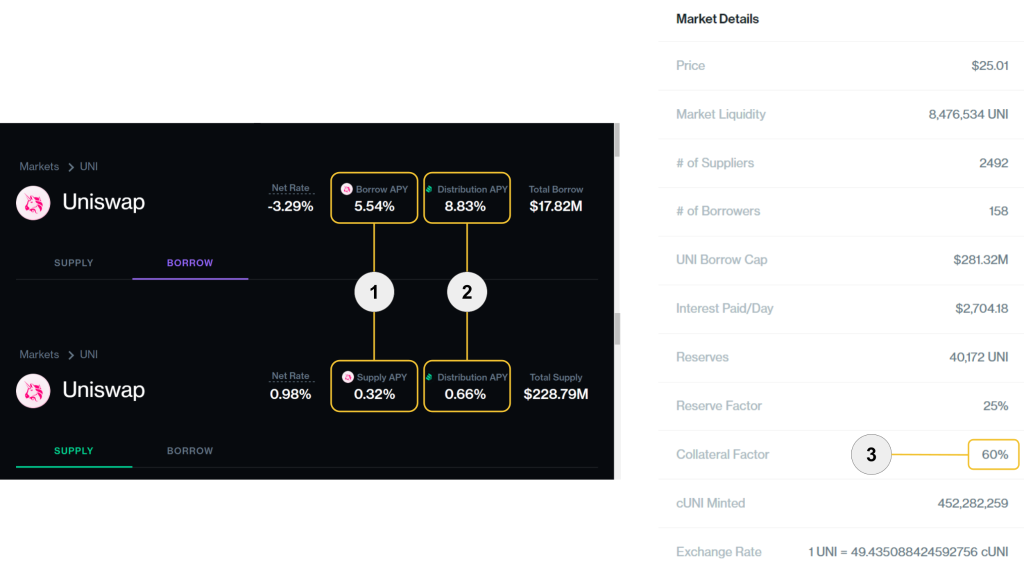

الإقراض / الاقتراض أبريل

(1) APY الاقتراض / العرض: هذا هو المؤشر الأساسي لمستخدم بروتوكول الإقراض. يُظهر معدل الفائدة السنوية للإقراض معدل الفائدة على ودائع مدخرات بروتوكول الإقراض للمقرض ، ويشير معدل الفائدة السنوية للاقتراض إلى سعر فائدة الإقراض للمقترض.

(2) توزيع APY: ومع ذلك ، على عكس البنوك التقليدية ، ستمنح DeFi Lending Protocols مكافآت إضافية للمستخدمين لتشجيعهم على الاقتراض. يمكنك مشاهدة الصورة أعلاه ، عندما يقوم المستخدمون بالحفظ أو الاستعارة في Compound ، سيحصلون على مكافأة من رمز COMP المميز.

نسبة الحد الأدنى من الضمانات

(3) عامل الضمان: هذا هو الحد الأدنى لنسبة الضمان قبل أن تتمكن من استعارة الأصول الواردة في البروتوكول. فمثلا:

- معدل الضمان الأدنى لـ MakerDAO هو 150٪ ، مما يعني أنه يتعين عليك رهن عقار بقيمة 150 دولارًا للحصول على قرض بقيمة 100 دولار. بمعنى آخر ، سيكون الحد الأقصى لقيمة الأصول التي سيتم اقتراضها 67٪ من قيمة الضمان.

- يبلغ الحد الأدنى لمعدل الرهن العقاري في المجمع 133٪ ، مما يعني أنه يتعين عليك رهن 133 دولارًا للحصول على قرض بقيمة 100 دولار. بمعنى آخر ، سيكون الحد الأقصى لقيمة القرض 75٪ من قيمة الضمان.

نقاط التصفية

نقطة التصفية هي نقطة التصفية . أي عندما تنخفض قيمة الضمانات الخاصة بك ، يكون معدل الرهن العقاري منخفضًا جدًا ويصل إلى مرحلة التصفية ، ستقوم البروتوكولات بتنشيط آلية تصفية الأصول لسداد الديون للمقرض.

معدل الرهن العقاري الأدنى لـ Aave هو 133٪ (يمكن للمستخدمين اقتراض ما يصل إلى 75٪ من الضمان). ولكن إذا انخفض الحد الأدنى لمعدل الرهن العقاري إلى 125٪ (أو اقترض المستخدم أكثر من 80٪ من قيمة الضمان) ، فإن Aave ستطلق آلية تصفية الأصول.

على سبيل المثال: رهن عقاري بقيمة 100 دولار إيثريوم لاقتراض 75 دولارًا أمريكيًا ، لكن إيثريوم ينخفض في السعر ، وسعر القرض يصل إلى 80٪ ، وسيتم تصفية الإيثريوم لإعادة USDC إلى المُقرض.

مكافأة التصفية

مكافأة التصفية هي مكافأة ستكافئها البروتوكولات المصفين ، لتحفيزهم على المشاركة في تصفية الأصول بعد أن يتعذر على المقترض السداد.

يُعرف مفهوم مكافأة التصفية أيضًا بعبارة أخرى ، عقوبة التصفية ، ولهما معاني متشابهة. عقوبة التصفية ستكون للمقترض وهذه العقوبة هي أيضًا مكافأة المصفي (مكافأة التصفية).

سيتم خصم مكافأة التصفية من قيمة الضمان الخاصة بالمقترض .

فمثلا:

- الحد الأقصى لمعدل القرض 75٪.

- معدل تصفية الأصول 80٪.

لذا فإن 5٪ في المنتصف هي جزء من البروتوكول تم الحصول عليه وخصمه من أجل Liquidator لتصفية الأصول ، والمعروف أيضًا باسم استرداد الديون. في Aave ، ستكون مكافأة التصفية 5٪ للأصول المشهورة ، و 10٪ للأصول الأقل سيولة.

استخدام رأس المال

يذكر المستثمرون هذا المفهوم بشكل أساسي عند استخدامه لمقارنة أداء بروتوكولات الإقراض في السوق. سيتيح استخدام رأس المال للمستثمرين معرفة نفس المبلغ من رأس المال ، أي بروتوكول الإقراض يمكن أن يقرض أكثر ، أو بعبارة أخرى يمكن أن يحسن تدفق رأس المال بشكل أفضل.

فمثلا:

- البروتوكول أ - إجمالي العرض 10 مليار ، وإجمالي الاقتراض 7 مليار ⇒ استخدام رأس المال = 70٪.

- البروتوكول ب - إجمالي العرض 10 مليار ، وإجمالي الاقتراض 4 مليار ⇒ استخدام رأس المال = 40٪.

⇒ لذا يمكننا أن نستنتج أن البروتوكول (أ) يتمتع بكفاءة رأس مال أفضل من البروتوكول (ب).

إذا كنت لا تفهم على وجه التحديد بشأن كفاءة رأس المال ، فسوف يكون لدي دراسة حالة فعلية في قسم "تحليل البيانات" أدناه.

تحليل منصات الإقراض البارزة عبر الأنظمة البيئية

بعد فهم تعريف وخصائص ودور AMM لسوق Crypto بشكل عام و DeFi بشكل خاص. لذا في هذا الجزء ، سأغوص في التحليل الرأسي ، وأحلل منصات الإقراض المرتبطة بالنظم البيئية.

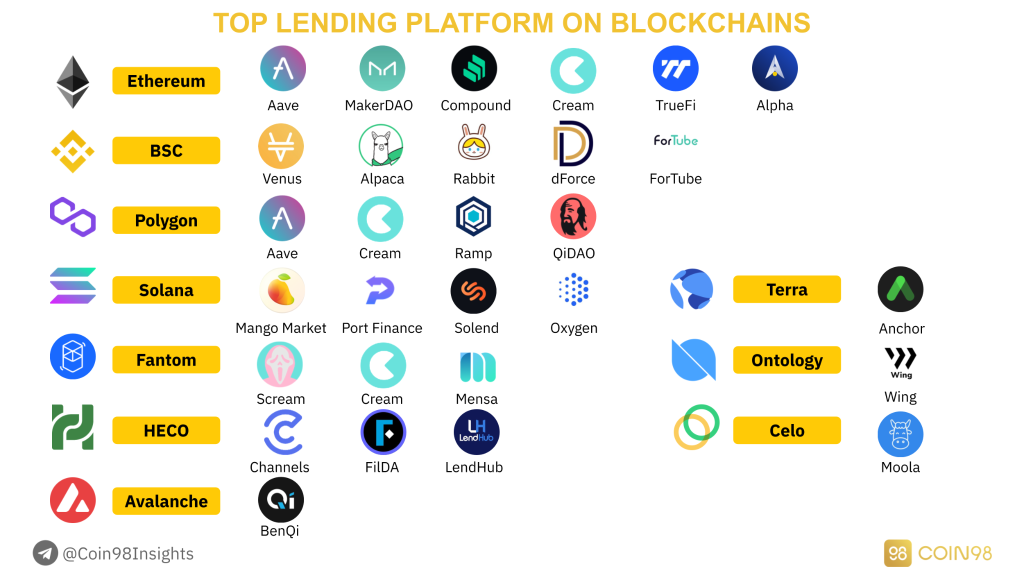

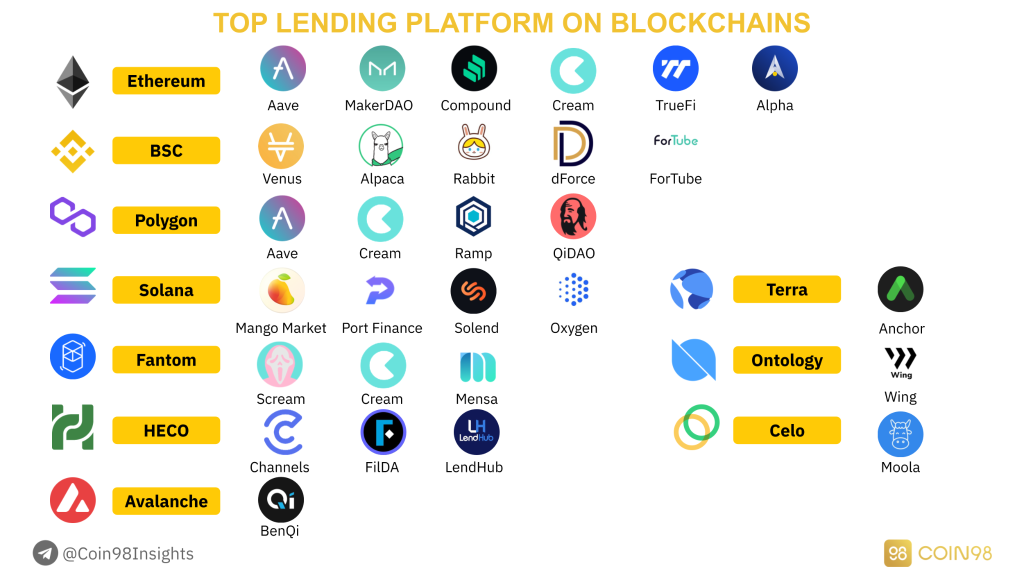

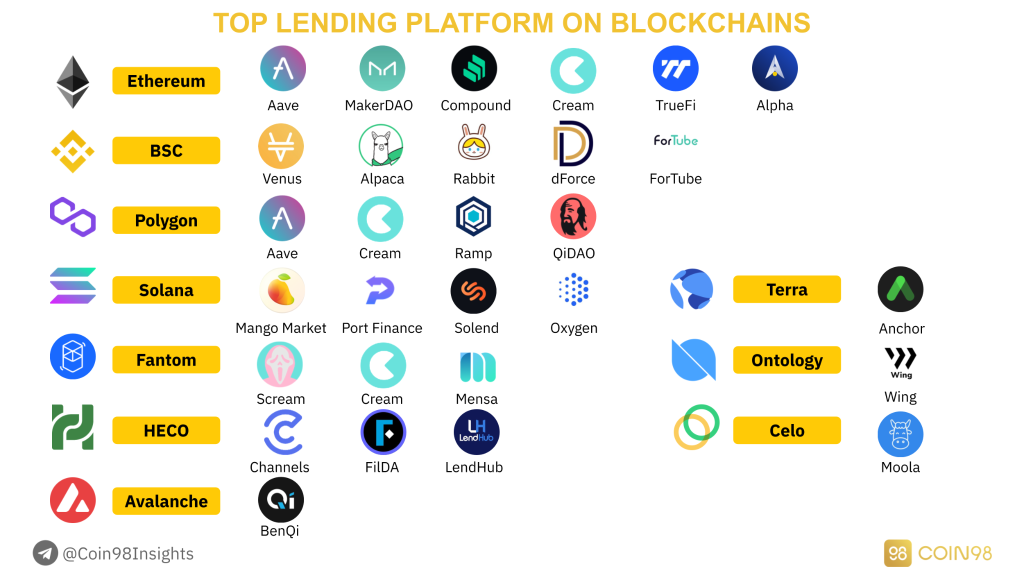

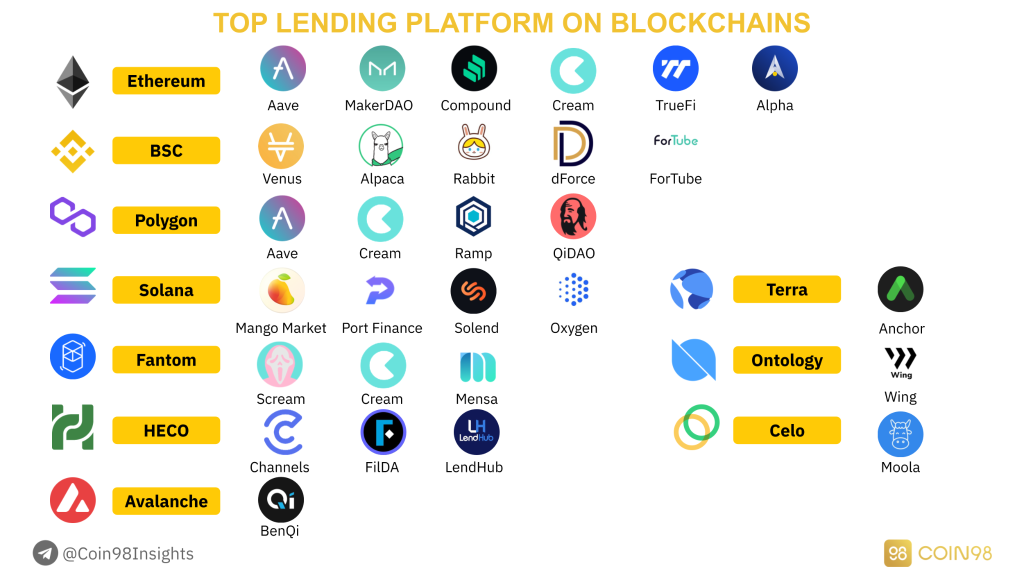

أبرز منصات الإقراض في كل نظام بيئي.

والتي ستشمل النظام البيئي Ethereum و Binance Smart Chain و Terra و Solana و Polygon وغيرها.

الإقراض على Ethereum

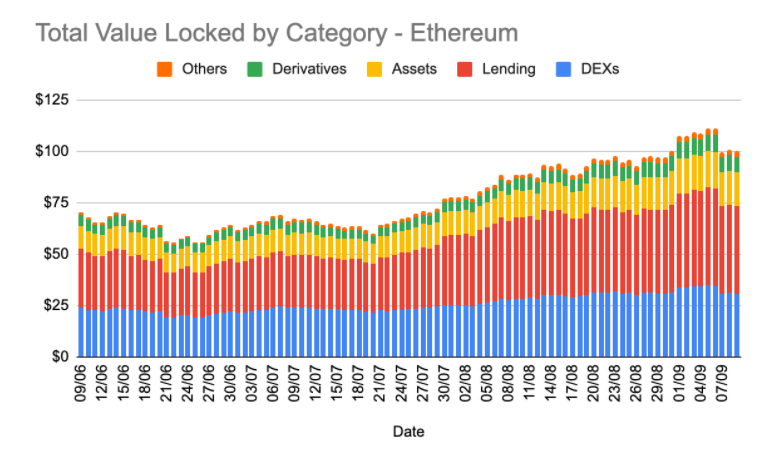

Tính đến thời điểm hiện tại, Ethereum đang là hệ sinh thái có DeFi TVL lớn nhất thị trường DeFi. Chính vì thế, mảng Lending cũng có DeFi TVL rất lớn. Xét riêng trong hệ sinh thái Ethereum, mảng Lending đã chiếm 33% tổng số DeFi TVL.

- Ethereum DeFi TVL: 126 tỷ đô.

- Ethereum Lending TVL: 42 tỷ đô (chiếm 33% DeFi TVL).

Tương quan giữa Lending TVL và DeFi TVL trên Ethereum.

Điều này cho thấy Lending là mảng vô cùng quan trọng đối với các DeFi Player ở hệ sinh thái Ethereum. Mặc dù vấn đề tắc nghẽn mạng lưới chưa được giải quyết, dẫn đến phí giao dịch trên Ethereum rất cao, nhưng điều này vẫn không thể ngăn cản Whale user sử dụng các Dapp trên Ethereum.

Những Lending Platform nổi bật nhất Ethereum.

Mảng Lending trên Ethereum bị thống trị bởi ba nền tảng Aave, Compound và MakerDAO. Trong 2 năm nay chưa có nền tảng Lending nào có thể vượt qua bộ 3 trên và họ cũng thường xuyên thay đổi vị trí dẫn đầu cho nhau. InstaDapp là Lending Aggregator nên mình sẽ không phân tích case của InstaDapp.

Aave (AAVE): Trước đây Aave chính là nền tảng ETHLend (LEND), tuy nhiên sau này họ đã rebrand lại thành Aave và tăng trưởng vượt bậc với cơn sóng DeFi ở Ethereum.

Hiện tại Aave đang có TVL lên đến 15 tỷ đô và hỗ trợ cho vay với hơn 30 tài sản khác nhau. Ở Aave, người dùng có thể vay tối đa 75% giá trị tài sản đã thế chấp. Anh em có thể tham khảo thêm về mô hình hoạt động của Aave ngay tại đây.

MakerDAO: MakerDAO là nền tảng Lending có cơ chế lạ nhất, thay vì deposit cryptocurrency để vay các cryptocurrency khác, thì MakerDAO sẽ cho người dùng vay DAI (Stablecoin của MakerDAO). Điểm nổi bật của MakerDAO là họ còn cho thế chấp LP token từ Uniswap để vay.

Hiện tại MakerDAO đã rất thành công khi DAI được chấp nhận ở hầu hết các Protocol của Ethereum, thậm chí còn mở rộng sang hệ sinh thái khác như BSC hay Polygon.

Đối với MakerDAO, người dùng có thể vay tối đa 67% giá trị tài sản đã thế chấp. Model của MakerDAO còn được áp dụng ở nhiều protocol khác như Venus (XVS & VAI) ở BSC và Party Parrot (PRT & PAI) ở Solana. Tham khảo thêm về mô hình hoạt động của MakerDAO tại đây.

Compound: Compound là nền tảng Lending có TVL lớn thứ 3, đạt 10 tỷ đô và hỗ trợ 15 tài sản. Đối với Compound, người dùng có thể vay tối đa 75% tài sản được thế chấp vào protocol. Tham khảo thêm về mô hình hoạt động của Compound ngay tại đây.

Aave, MakerDAO & Compound, bộ ba Lending Protocol này có vai trò rất quan trọng đối với DeFi ở Ethereum. Họ không chỉ bootstrap sự tăng trưởng của DeFi mà còn đóng vai trò là Trung tâm thanh khoản cho các Lending Aggregator như InstaDapp, DeFi Saver.

Nếu anh em chưa hình dung được độ lớn của Lending DeFi TVL ở Ethereum thì mình sẽ so sánh như sau:

Lending DeFi TVL trên Ethereum ~ Tổng DeFi TVL của BSC + Solana + Terra ~ 42 tỷ đô.

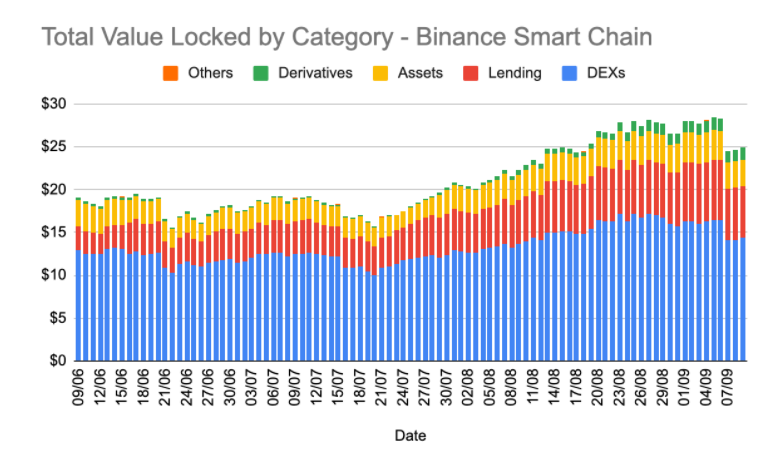

Lending trên Binance Smart Chain

Tương quan giữa Lending TVL và DeFi TVL trên BSC.

Sau khi hệ sinh thái Ethereum phát triển thành công DeFi vào khoảng tháng 9/2020, thì Binance cũng lập tức ra mắt Binance Smart Chain để bắt kịp Ethereum ở không gian DeFi.

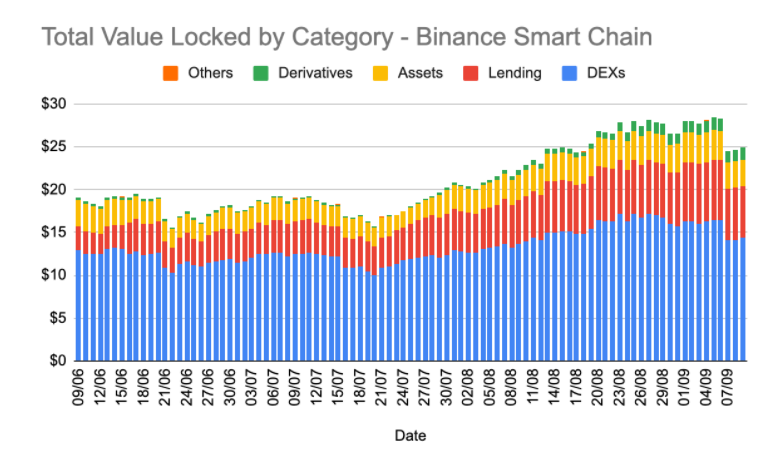

- BSC DeFi TVL: 23 tỷ đô.

- BSC Lending TVL: 4.5 tỷ đô (chiếm 20% DeFi TVL).

Tính tới thời điểm hiện tại thì BSC đã rất thành công trong việc thu hút dòng tiền khi có DeFi TVL đạt 23 tỷ đô, đứng top #2 trên thị trường. Tuy nhiên trong khoảng 4 tháng nay, BSC đang bị chững lại và chưa có dấu hiệu tăng trưởng tiếp.

Những Lending Platform nổi bật nhất BSC.

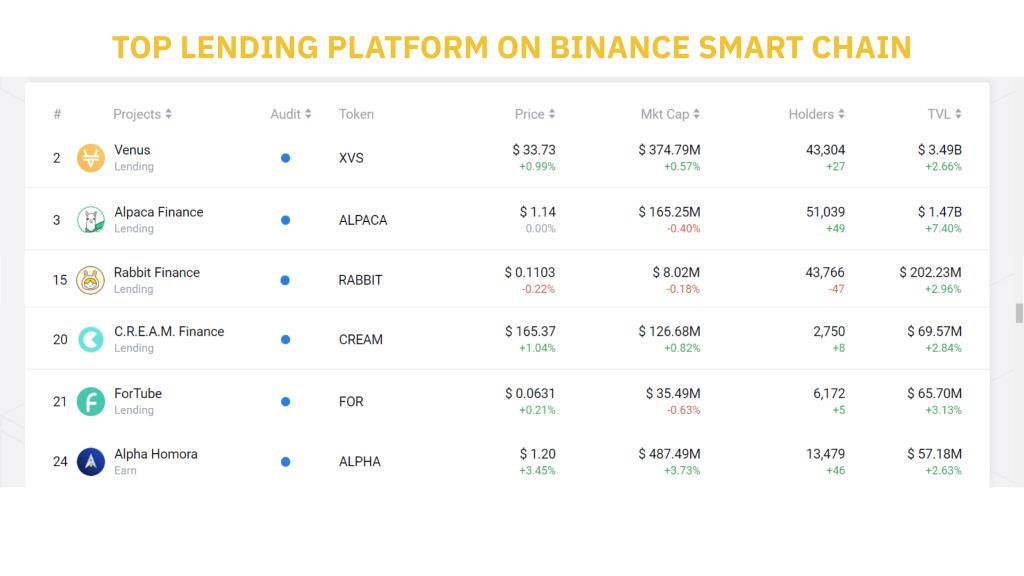

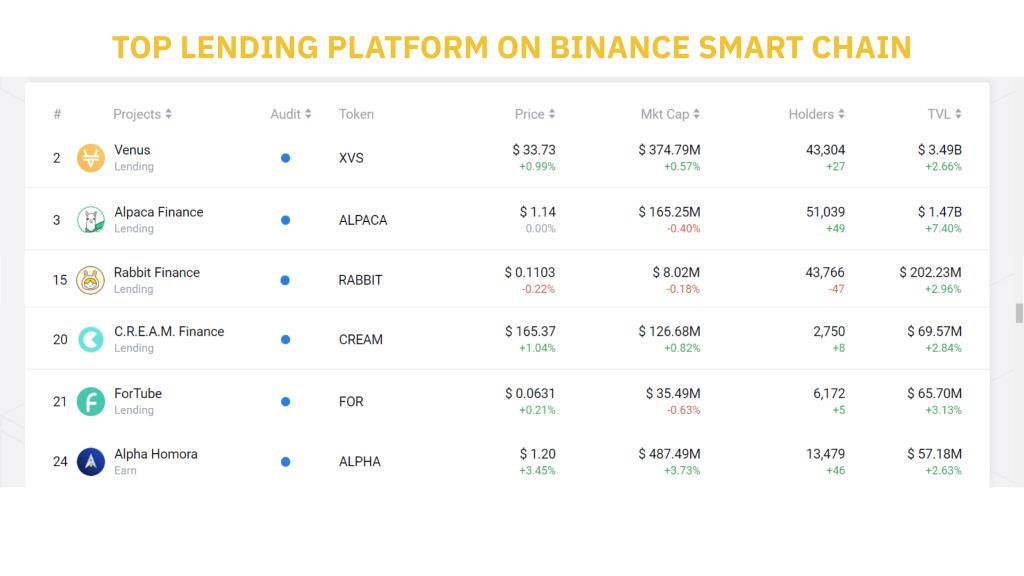

Nếu như DeFi ở Ethereum bị dominance bởi mảng Lending, thì DeFi ở BSC bị dominnance bởi mảng DEX. Mảng Lending chỉ ghi nhận 4.5 tỷ đô (20% tổng DeFi TVL). Phía trên là 6 Lending Platform hoạt động trong hệ sinh thái BSC.

Tuy nhiên, 2 chỉ có 2 Lending Platform hoạt động nổi bật là Venus và Alpaca Finance.

- Venus (TVL 3.5 tỷ đô): Venus hoạt động theo mô hình kết hợp giữa Aave và MakerDAO. Nghĩa là Borrower có thể thế chấp các Cryptocurrency để vay các Cryptocurrency khác, hoặc vay VAI (Stablecoin của Venus) tương tự MakerDAO và DAI.

- Alpaca Finance: Mặc dù gia nhập BSC khá trễ, nhưng Alpaca đã xuất sắc leo lên top 2 Lending Platform có TVL cao nhất. Điểm nổi bật của Alpaca Finance chính là tính năng vay và Farming trực tiếp lại Alpaca với đòn bẩy gấp 6 lần. Điều này cho phép người dùng có thể Earn được nhiều hơn.

Lending trên Solana

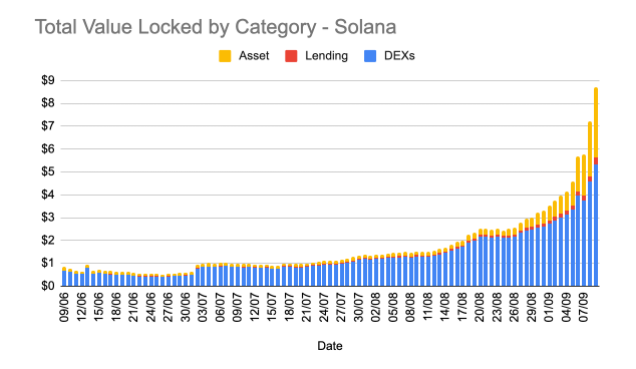

Tương quan giữa Lending TVL và DeFi TVL trên Solana.

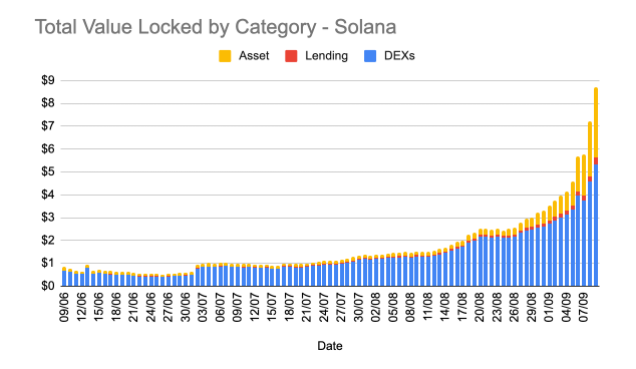

- Solana DeFi TVL: 10 tỷ đô.

- Solana Lending TVL: 600 triệu đô (chiếm 6% DeFi TVL).

Solana là hệ sinh thái có tốc độ tăng trưởng rất nhanh trong thời gian vừa qua. Tuy nhiên, khi dòng tiền đổ vào hệ sinh thái Solana, họ không tập trung nhiều ở các nền tảng Lending, chính vì thế mà chúng có hiệu suất hoạt động khá thấp.

Đa số dòng tiền của hệ sinh thái Solana tập trung ở các mảng AMM và Yield Farming để Earn Incentive từ các dự án mới. Tuy nhiên, trong thời gian gần đây thì mảng Lending của Solana đã nhận được nhiều sự chú ý hơn.

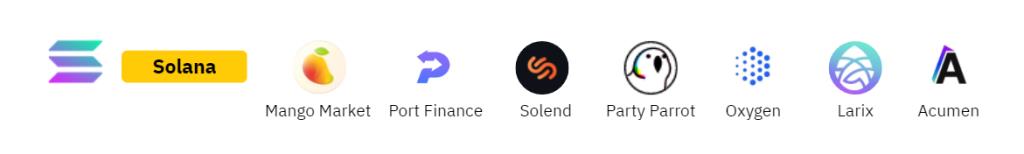

Một số dự án nổi bật: Port Finance, Solend, Party Parrrot,....

Những Lending Platform nổi bật nhất Solana.

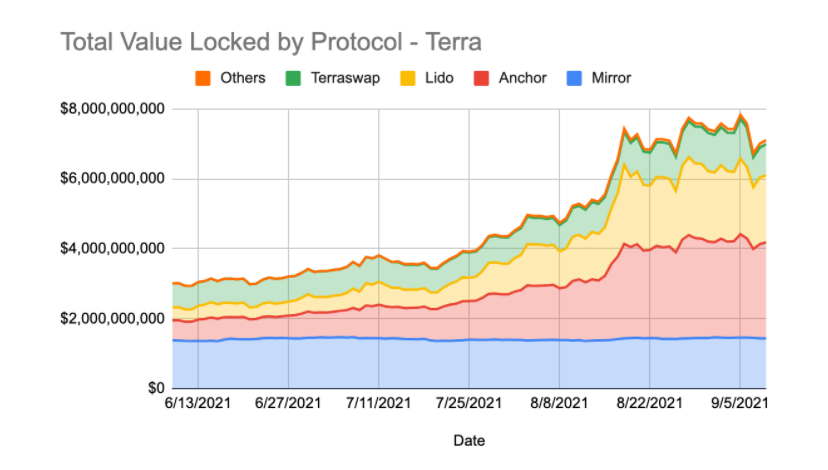

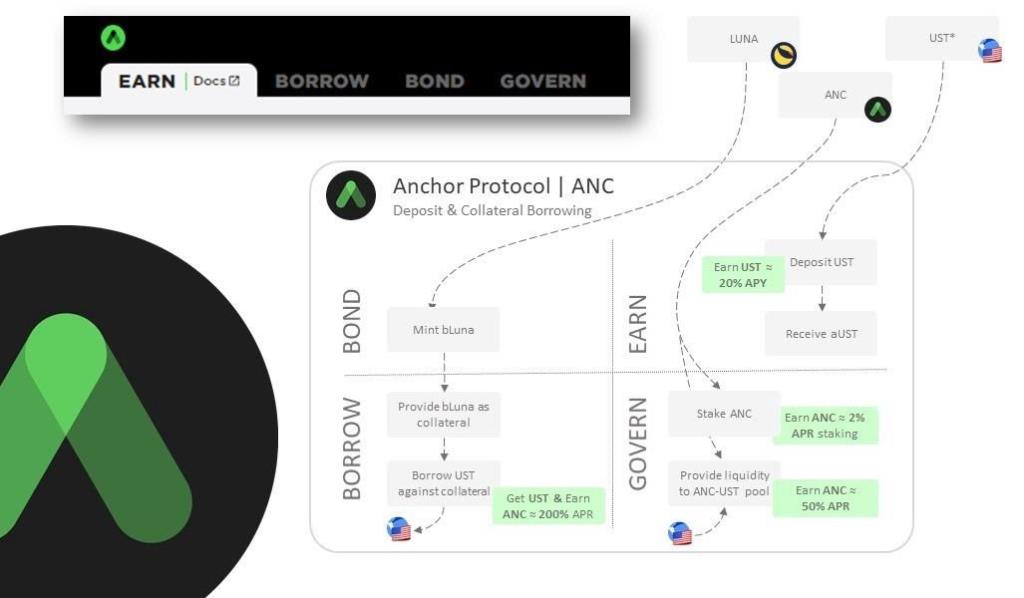

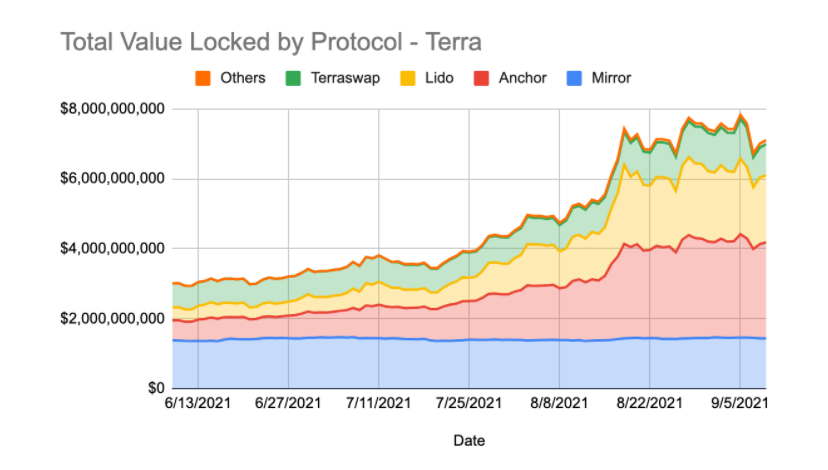

Lending trên Terra

Tương quan giữa Lending TVL và DeFi TVL trên Terra.

- Terra DeFi TVL: 8 tỷ đô.

- Terra Lending TVL: 3 tỷ đô (chiếm 37% DeFi TVL).

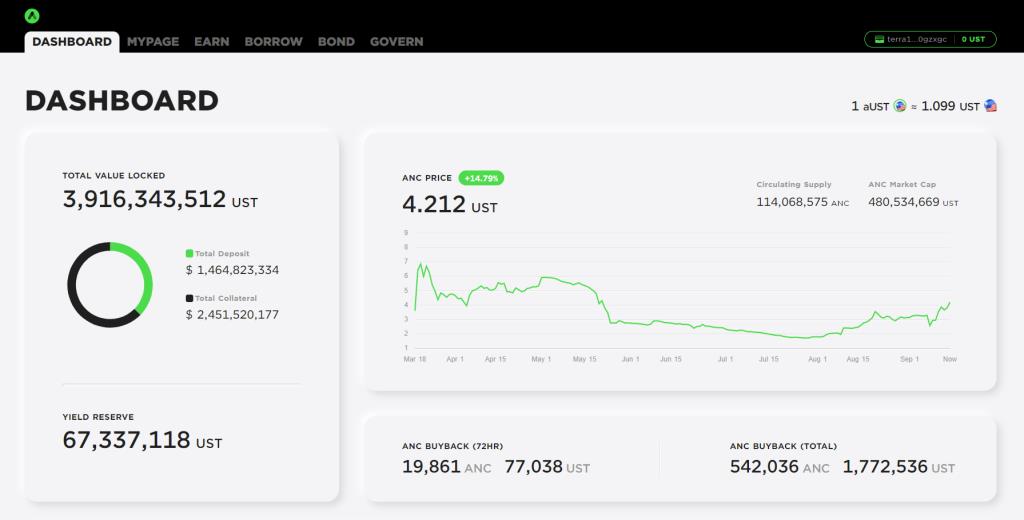

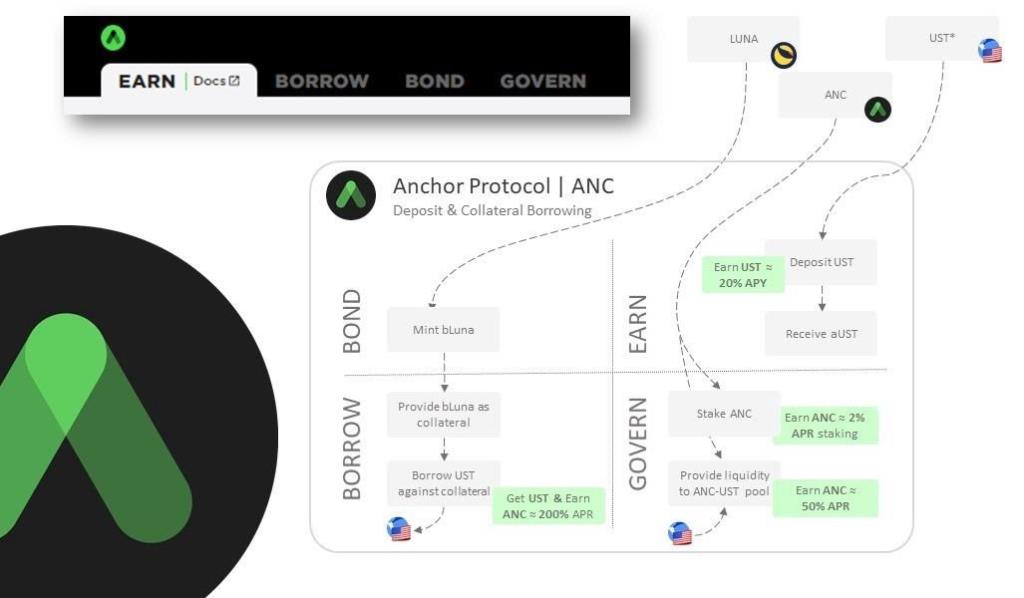

Terra là hệ sinh thái DeFi vô cùng đặc biệt. Mặc dù số lượng Dapp hoạt động nổi bật trên Terra chưa đến 10 Dapps, nhưng Terra lại xuất sắc nằm trong top 4 hệ sinh thái DeFi có TVL cao nhất, đạt 8 tỷ đô. Trong đó Anchor Protocol (Dapp duy nhất hoạt động trong mảng Lending) đã chiếm đến 3 tỷ đô.

Anchor Protoco - Lending Platform nổi bật nhất Terra.

Sự thành công của Anchor Protocol đến từ rất nhiều yếu tố. Trong đó có sự phát triển bền vững của 3 chân kiềng: Terra USD, Mirror Protocol và Anchor Protocol của hệ sinh thái Terra.

Trong thời gian đầu, để thu hút người dùng đến với Terra, Anchor Protocol đã trả lãi suất lên đến 20% cho UST và còn thưởng thêm ANC cho ai tham gia vay & cho vay tại Anchor. Chưa kể Anchor Protocol đang là Liquidity Center của nhiều DeFi Dapp khác như Orion Money, Spar Protocol, Kash,... có người dùng thực ở một số quốc gia như Hàn Quốc.

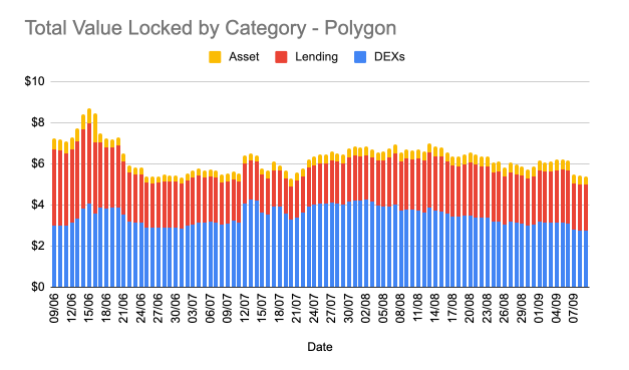

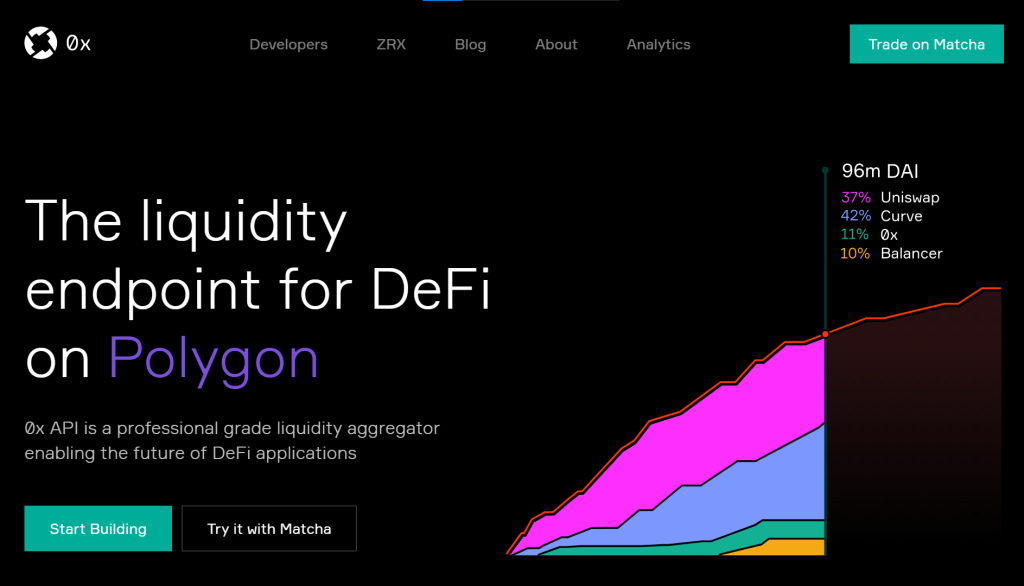

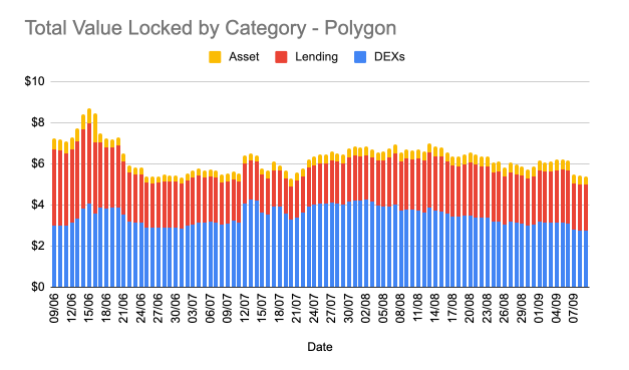

Lending trên Polygon

Tương quan giữa Lending TVL và DeFi TVL trên Polygon.

- Polygon DeFi TVL: 4.6 tỷ đô.

- Polygon Lending TVL: 1.5 tỷ đô (chiếm 32% DeFi TVL).

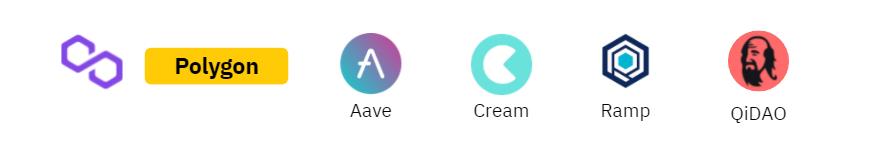

Xếp sau Solana và Terra là hệ sinh thái Polygon, trong thời gian qua Polygon đã nhiều lần đứng top #3. Đây cũng là hệ sinh thái có số lượng Dapp rất đa dạng. Trong tổng số 50 dự án deploy trên Polygon, thì chỉ có 5 dự án hoạt động trong mảng Lending, 45 dự án còn lại hoạt động trong những mảng khác như AMM, Yield Aggregator,...

Tuy nhiên, chỉ cần một nền tảng Aave, mảng Lending đã chiếm đến 32% tổng DeFi TVL của hệ sinh thái Polygon. Điều này cho thấy Aave có sức thống trị rất cao ở Polygon và cũng đang là Protocol có TVL lớn nhất hệ Polygon.

Những Lending Platform nổi bật nhất Polygon.

Lending trên những hệ sinh thái khác

Như mình đã đề cập phía trên, Lending là mảng rất quan trọng giúp giữ lại thanh khoản trong hệ sinh thái. Chính vì thế, mỗi hệ sinh thái đều có ít nhất 1 Lending Protocol để có thể thu hút người dùng.

Tuy nhiên, nếu so sánh với bộ ba MakerDAO, Aave và Compound thì các Lending Protocol này vẫn còn quá nhỏ và chưa thực sự có những tác động lên toàn bộ thị trường DeFi.

Sự ra đời của chúng mới chỉ mang mục đích phục vụ người dùng của từng hệ sinh thái chứ chưa thể mở rộng tầm ảnh hưởng như DAI của Maker DAO (DAI đã có mặt trên 7 blockchain khác nhau).

Những nền tảng Lending nổi bật nhất trên mỗi hệ sinh thái.

Dưới đây là một số Lending Protocol nổi bật của các hệ sinh thái khác:

- Fantom: Cream Finance, Scream,...

- HECO Chain: Channels, FilDA, LendHub.

- Avalanche: BenQi.

- Ontology: Wing Finance.

- Celo: Moola.

Sự thành công của một nền tảng Lending không chỉ phụ thuộc vào mô hình hoạt động của chính họ, mà còn phụ thuộc rất nhiều vào tiềm năng của hệ sinh thái mà Lending Protocol triển khai trên đó. Liệu các Dapp trong hệ sinh thái đã đủ đa dạng và thu hút người dùng sử dụng các nền tảng Lending để tối ưu hóa nguồn vốn đầu tư chưa?

Chính vì thế, khi đánh giá tiềm năng của một Lending Protocol, anh em cần phải có góc nhìn 2 chiều, từ phía mô hình hoạt động và từ góc nhìn tổng quan của một hệ sinh thái.

Phân tích dữ liệu từ các Lending Protocol

Sau khi đã nắm rõ về những nền tảng Lending nổi bật trên thị trường, mình sẽ cùng anh em phân tích với góc nhìn rộng hơn. Đây là phần quan trọng nhất của bài viết giúp anh em nắm được cách phân tích được dòng tiền, tiềm năng của các protocol trên thị trường cũng như đưa ra những quyết định đầu tư.

Trong phần này mình sẽ cùng anh em phân tích:

- DeFi TVL và Lending DeFi TVL của các hệ sinh thái.

- TVL của các Lending Protocol.

- Hiệu quả sử dụng vốn của Lending Protocol.

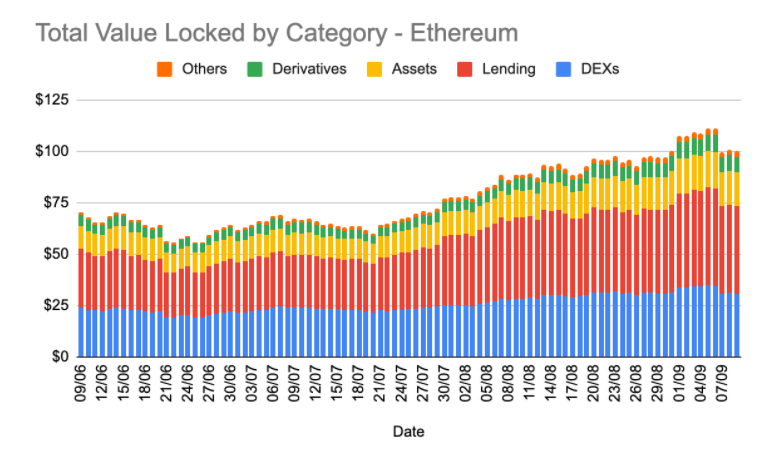

Lending nằm ở đâu trong thị trường DeFi?

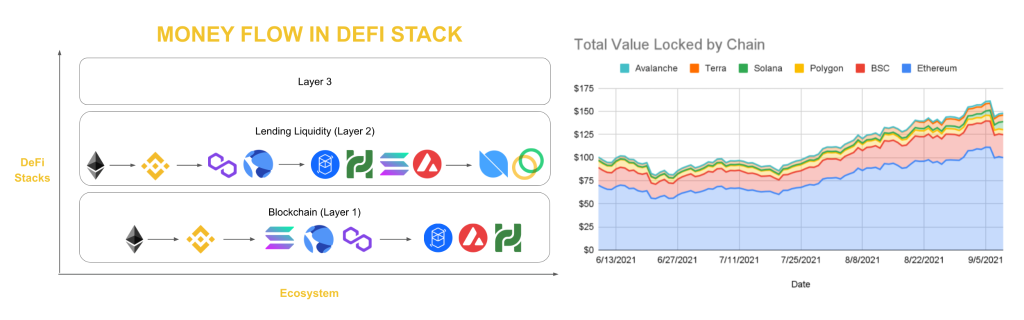

Trước khi đi vào phân tích các số liệu của mảng Lending, mình xin nhắc lại về DeFi Stack. Đây là phần sẽ giúp anh em định hình được các Lending Protocol đang nằm ở đâu trong thị trường DeFi và có vai trò như thế nào?

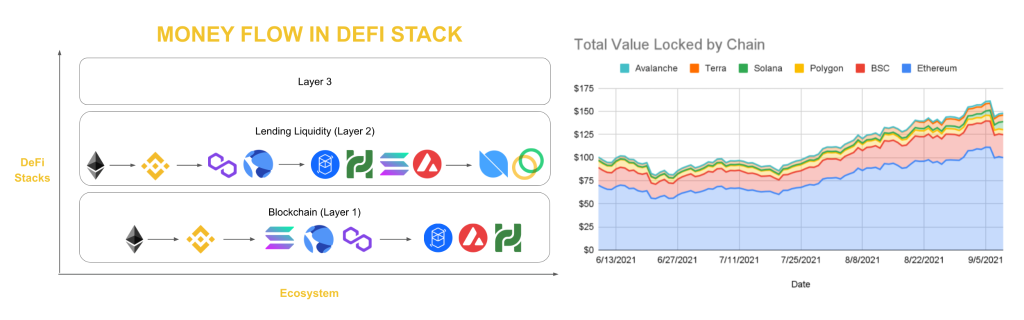

Sơ lược về DeFi Stack: Như anh em có thể thấy Infographic phía dưới, hệ sinh thái DeFi sẽ bao gồm 3 Layer cơ bản, đó là Blockchain Platform (Layer 1), Liquidity (Layer 2) và Application (Layer 3). Trong đó:

- Layer 1 đại diện cho các blockchain platform như Ethereum, BSC, Solana, Polygon. Tuy nhiên, nếu hệ sinh thái chỉ có Layer 1 thì vẫn chưa đủ để phát triển hệ sinh thái DeFi.

- Chính vì thế, hệ sinh thái sẽ cần đến Layer 2, điển hình là các Lending Protocol và AMM Protocol. Đây là Layer đóng vai trò giữ lại dòng tiền (tính thanh khoản) của một hệ sinh thái sau khi dòng tiền đã chảy vào. Chỉ khi nào Layer 2 thu hút nhiều thanh khoản thì DeFi ở hệ sinh thái đó mới bắt đầu phát triển.

- Khi hệ sinh thái DeFi đã đủ vững, Layer 3 sẽ dần xuất hiện với các Dapp trong lĩnh vực Aggregator, họ sẽ tổng hợp thanh khoản từ các Lending Protocol và AMM Protocol để xây dựng các Dapp riêng, làm tăng sự đa dạng của các Dapp trong hệ sinh thái.

Tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

Qua phần sơ lược về DeFi Stack, anh em có thể thấy được vai trò rất lớn của Lending trong việc hỗ trợ một hệ sinh thái DeFi phát triển. Nếu không có các Protocol chứa Liquidity như AMM và Lending, DeFi trên hệ sinh thái đó sẽ không thể phát triển.

Anh em muốn tìm hiểu chi tiết hơn về DeFi Stack thì có thể đọc thêm:

DeFi TVL và Lending TVL của các hệ sinh thái DeFi

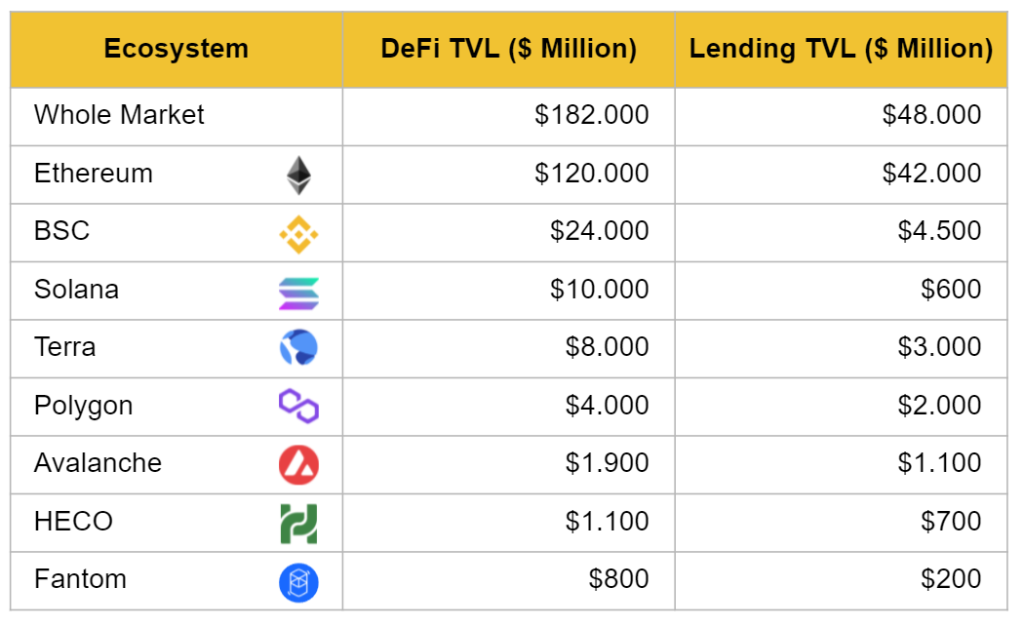

Số liệu tương quan giữa dòng tiền trong một hệ sinh thái và trong mảng Lending của hệ sinh thái đó.

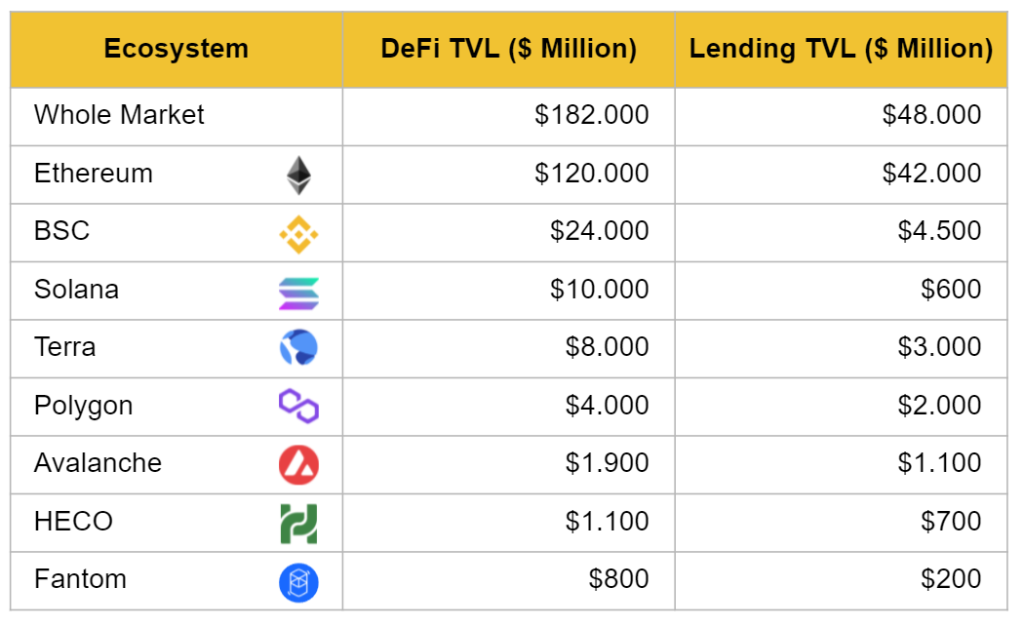

Trên đây là xếp hạng DeFi TVL và Lending TVL của các hệ sinh thái lớn nhất trên thị trường.

- DeFi TVL: Ethereum (#1), Binance Smart Chain (#2), Polygon + Terra + Solana (#3), Avalanche + Fantom + Heco (#4),...

- Lending TVL: Ethereum (#1), Binance Smart Chain (#2), Polygon + Terra (#3), Avalanche + Fantom + Heco + Solana (#4), Ontology + Celo (#5),...

Bảng xếp hạng này cho thấy dòng tiền vẫn nằm nhiều nhất ở hai hệ sinh thái Ethereum ($120B) và Binance Smart Chain ($24 B), sau đó mới đến bộ ba Solana ($10 B), Terra ($8 B) và Polygon ($4 B).

Tuy nhiên, Lending TVL thì có sự thay đổi nhỏ, mặc dù Solana có DeFi TVL lớn hơn, nhưng Lending TVL của hệ Solana ($600 M) lại thấp hơn hai hệ Terra ($3 B) và Polygon ($2 B). Đây cũng là một Insight cho anh em track được dòng tiền nhanh nhất khi nhắc về một hệ sinh thái.

- Về mảng Lending: Ethereum, Polygon, Terra đang chiếm ưu thế.

- Về mảng AMM: Binance Smart Chain, Solana, Fantom đang chiếm ưu thế.

Hai mảng Lending và AMM đều rất quan trọng, tuy nhiên nếu như chọn hệ sinh thái nào để Skin in the game, mình ưu tiên những hệ sinh thái phát triển TVL trên mảng AMM hơn.

Bởi vì khi TVL của AMM phát triển, đồng nghĩa hệ sinh thái đó có nhiều dự án đang phát triển và thu hút người dùng cung cấp thanh khoản. Còn TVL ở các nền tảng Lending tăng chỉ mang ý nghĩa hệ sinh thái đó có dòng tiền, người dùng gửi tiết kiệm do lãi cao, nhưng lại không có giá trị về mặt phát triển không gian DeFi.

Lưu ý: Đây là góc nhìn cá nhân về các hệ sinh thái mới nổi, đối với hai hệ sinh thái Ethereum và BSC thì họ đã phát triển rất mạnh và đồng đều giữa 2 mảng nên sẽ không áp dụng góc nhìn này.

⇒ Dựa vào Lending Platform để track dòng tiền của một hệ sinh thái và xem hệ sinh thái đó sẽ phát triển theo hướng nào, từ đó chọn hướng để Skin in the game.

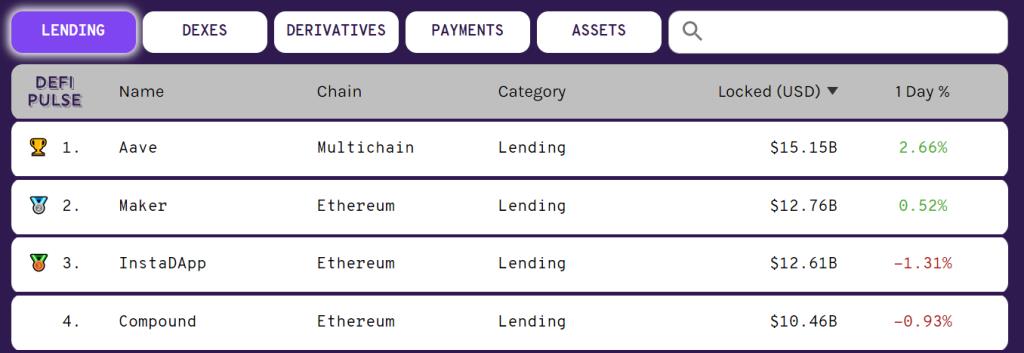

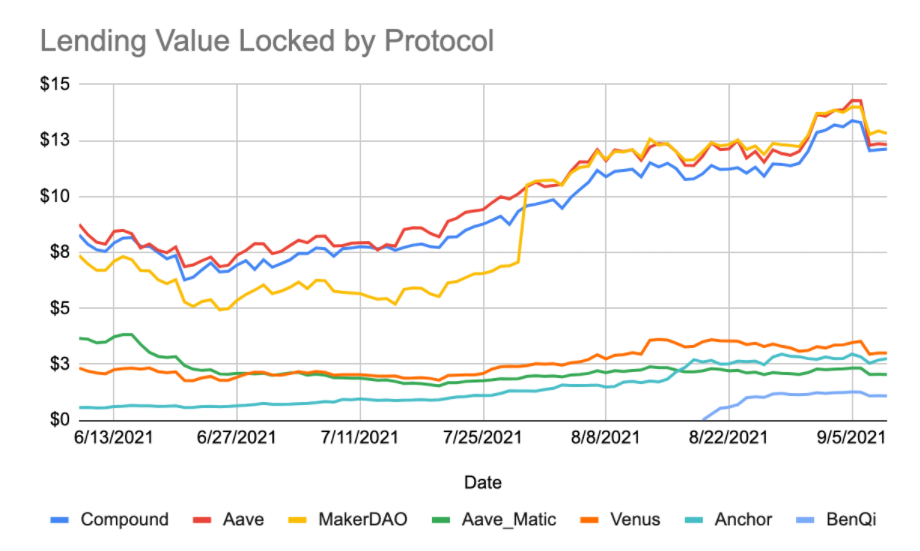

TVL của các protocol nổi bật nhất thị trường

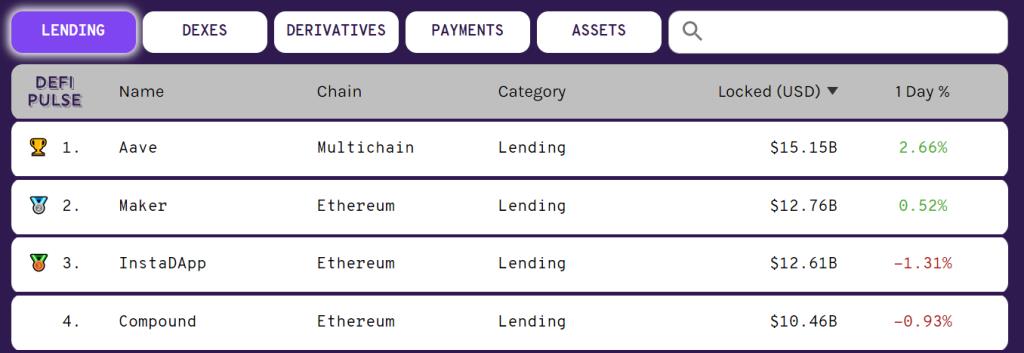

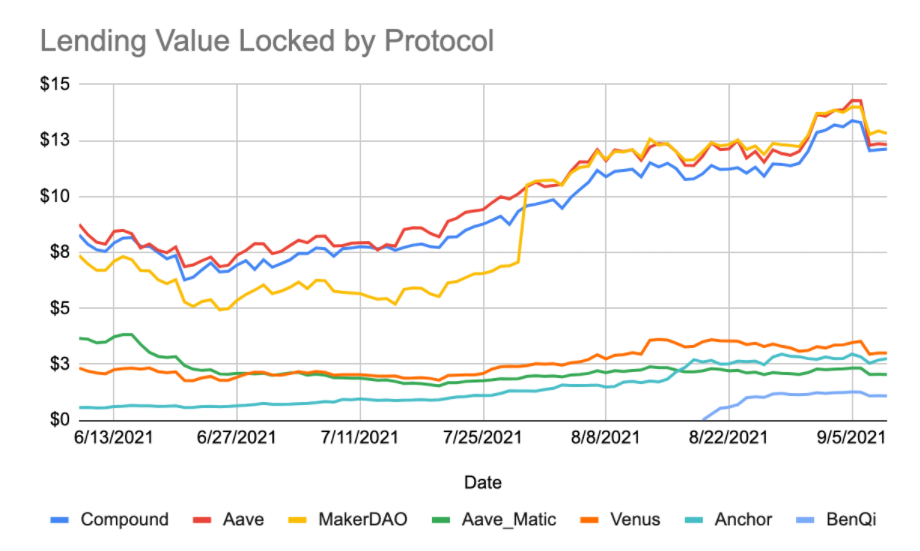

Những nền tảng Lending có TVL cao nhất thị trường.

Dựa vào số liệu phía trên, anh em có thể thấy mảng DeFi Lending đang bị thống trị hoàn toàn bởi 3 nền tảng Aave ($15B), Compound ($13B) và MakerDAO ($14B), chúng hoàn toàn nằm trên hệ sinh thái Ethereum.

Còn lại là những Protocol đại diện cho các hệ sinh thái như: Aave - Polygon ($4B), Venus - BSC ($2B), Anchor - Terra ($3B), BenQi - Avalanche ($1B).

Còn các hệ sinh thái khác như Fantom và Solana vẫn chưa có những Lending Platform, đa số các Lending Platform đều hoạt động riêng lẻ và có TVL chưa đạt $1B.

Điều này cho thấy Lending là mảng vô cùng cạnh tranh và có sức ảnh hưởng rất lớn bởi hiệu ứng mạng lưới. Điều này có nghĩa là Lending Platform nào mạnh thì sẽ “nắm trùm” của cả hệ sinh thái đó, riêng hệ Ethereum có miếng bánh rất to nên cả 3 nền tảng Aave - MakerDAO - Compound có thể chia nhau.

⇒ Nếu như chọn đầu tư vào các Lending Protocol, mình sẽ chọn những nền tảng có hiệu suất tốt nhất, hoặc đang có sự tăng trưởng tốt về TVL, thay vì chỉ dựa vào Market Cap, bởi vì mảng Lending là mảng có tính dominate cao, rất khó cho các nền tảng nhỏ tăng trưởng.

Hiệu quả sử dụng vốn

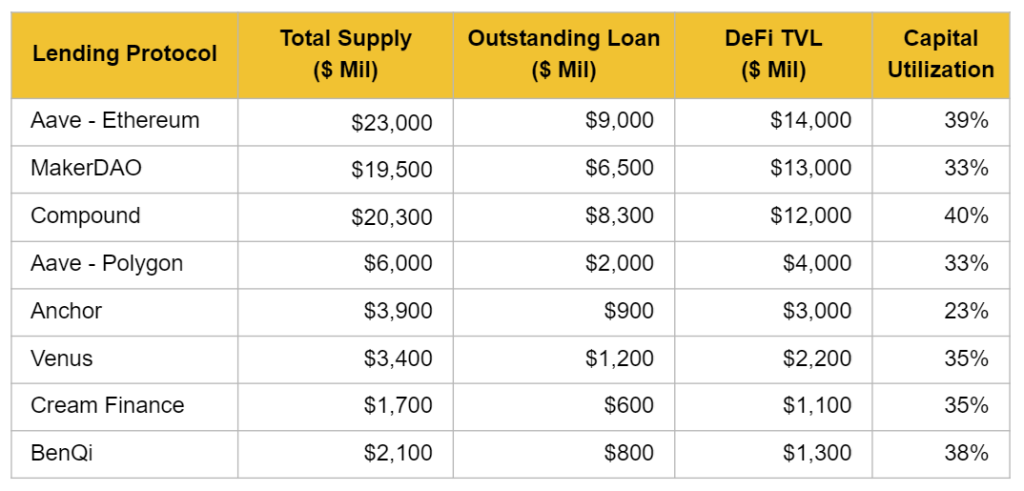

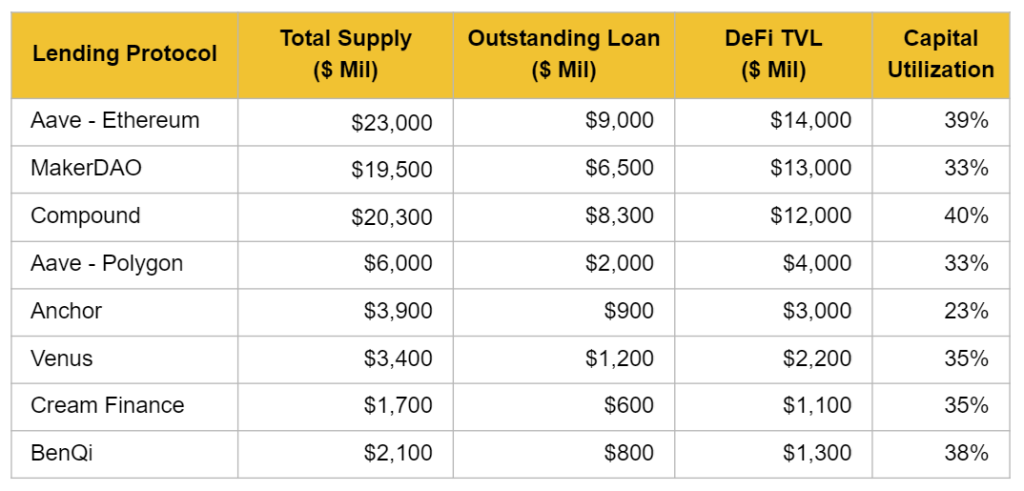

Hiệu quả sử dụng vốn của một nền tảng Protocol cho anh em biết nền tảng nào đang hoạt động hiệu quả hơn với cùng một số vốn. Chỉ số sẽ được tính như sau:

Hiệu quả sử dụng vốn = (Outstanding Loan/Total Supply)*100%

Trong đó:

- Total Supply: Số tiền người dùng deposit vào protocol.

- Outstanding Loan: Bằng số tiền đã được người dùng vay.

Đây là khái niệm anh em hay nhầm với TVL, TVL là lượng thanh khoản còn lại sau khi người Borrower đã vay tài sản ra khỏi Protocol.

TVL = Total Supply - Total Borrow

Trong đó:

- Total Supply: Tổng giá trị tài sản người dùng deposit vào Protocol.

- Total Borrow: Tổng giá trị tài sản người dùng vay từ Protocol.

So sánh Hiệu quả sử dụng vốn của các Lending Protocol.

Xếp hạng TVL: Aave (#1), MakerDAO (#2), Compound (#3), Aave-Polygon (#4),....

Xếp hạng Outstanding loan: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Xếp hạng Capital Utilization: Compound (#1), Aave (#2), MakerDAO (#3), Aave -Polygon (#4),...

Nhìn tổng quan thị trường, MakerDAO - Aave - Compound không chỉ là ba nền tảng có TVL cao nhất, mà còn là 3 nền tảng có Outstanding Loan nổi bật nhất. Khi xét về hiệu quả sử dụng vốn thì chúng sẽ rơi vào khoảng từ 25% cho tới 40%. Từ đây anh em có thể suy ra tỷ lệ trung bình để áp dụng cho toàn thị trường Lending:

- Capital Utilization ~40% ⇒ Hiệu quả sử dụng vốn cao.

- Capital Utilization ~30% ⇒ Hiệu quả sử dụng vốn trung bình.

- Capital Utilization ~25% ⇒ Hiệu quả sử dụng vốn thấp.

Thông thường đối với nhà đất, vàng bạc, anh em có thể vay lên đến 80% tài sản thế chấp. Tuy nhiên các tài sản trong thị trường crypto đều có mức độ biến động cao, chính vì thế người dùng chỉ vay khoảng 30% giá trị tài sản thế chấp. Điều này giúp họ an toàn khỏi rủi ro thanh lý do thị trường sập đột ngột.

Hiệu quả sử dụng vốn cũng thể hiện gián tiếp tỷ lệ thế chấp tối thiểu của các nền tảng cho vay (Min. Collateral Ratio). Nếu như tỷ lệ này cao thì người dùng sẽ vay ra ít hơn.

Trong 3 nền tảng Aave, MakerDAO và Compound, thì MakerDAO yêu cầu tỷ lệ thế chấp lên đến 150%, trong khi Aave và Compound chỉ yêu cầu 130%. Chính vì thế, Outstanding Loan của MakerDAO thấp hơn hai nền tảng còn lại.

⇒ Đây là chỉ số chủ yếu dành cho các investor đầu tư vào nền tảng đó để xem nền tảng nào có hiệu suất tốt hơn, từ đó tạo ra doanh thu cho protocol cũng như quyền lợi cho các lender.

Giá trị của một Lending Platform

Đối với một Lending Platform, anh em cần phải có góc nhìn như sau:

- Người gửi tiết kiệm: Giống như chủ nợ của Protocol ⇒ Vì Protocol phải trả lãi cho họ.

- Người đi vay: Giống như khách hàng ⇒ Người dùng trả lãi vay, tạo doanh thu cho Protocol.

Chính vì thế, anh em không nên đánh giá sự thành công của một Lending Protocol chỉ thông qua TVL, mà hãy kết hợp thêm với Outstanding Loan. Outstanding Loan mới là nhân tố mang lại doanh thu cho Protocol cũng như mang lại lợi nhuận cho Lender.

Câu nói phía trên không đồng nghĩa nền tảng nào cho vay nhiều hơn thì sẽ tạo ra doanh thu nhiều hơn, bởi vì mỗi một nền tảng sẽ thu phí khác, lãi khác nhau. Nhưng góc nhìn tổng quan đó sẽ giúp anh em có góc nhìn khác về TVL trong thị trường Lending.

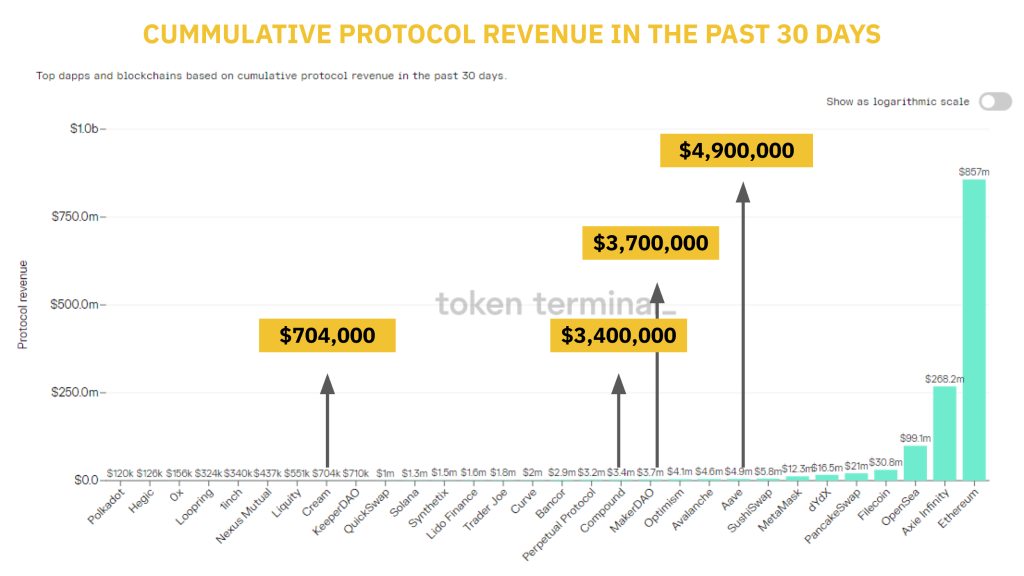

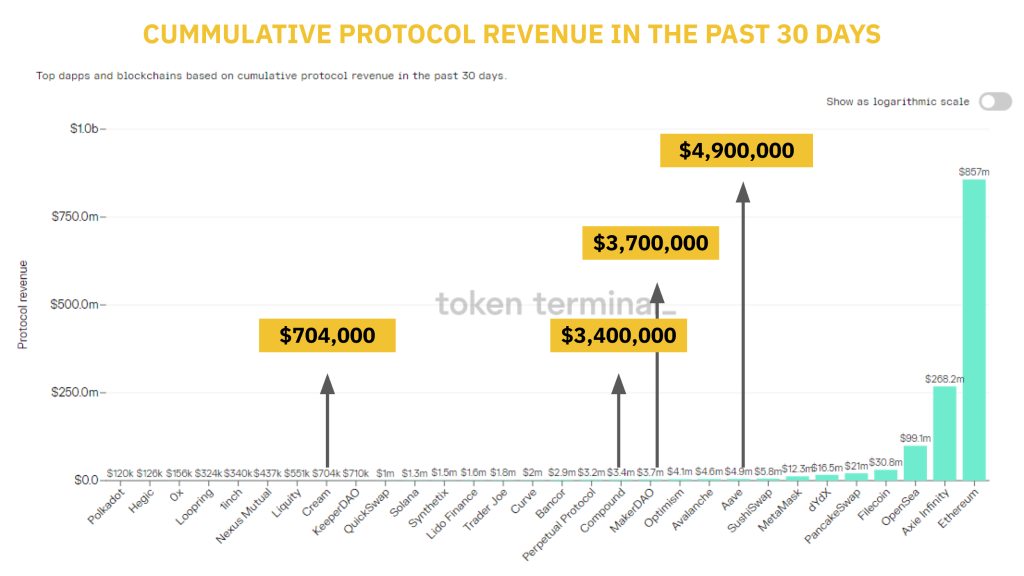

Top 30 DeFi Protocol có doanh thu cao nhất thị trường.

Infographic phía trên thống kê doanh thu của top 30 DeFi Protocol trên thị trường trong vòng 30 ngày. Trong Top 30 Protocol tạo ra doanh thu nhiều nhất, thì có 4 protocol đại diện cho mảng Lending, đó là:

- #1 Aave ($4,900,000).

- #2 MakerDAO ($3,700,000).

- #3 Compound ($3,400,000).

- #4 Cream Finance ($704,000).

Mặc dù các nền tảng Lending phía trên có doanh thu thuộc top thị trường, nhưng họ đang gặp phải một vấn đề nhỏ đó là chưa Capture được nhiều value cho token holder. Để hiểu được tại sao thì anh em đừng quên đọc Series How It Work để phân tích rõ nhất về mô hình hoạt động của dự án.

Doanh thu của các Protocol có thể được sử dụng với mục đích:

- Buy back & burn native token ⇒ Tạo động lực tăng giá.

- Phân phối lại cho các token holder ⇒ Tăng quyền lợi cho holder.

- Phòng trường hợp xấu xảy ra?

Trường hợp xấu đó là gì mà tại sao Protocol cần phải dự trữ một khoảng doanh thu lớn đến thế?

Đó chính là Case Study đối với nền tảng MakerDAO, khi thị trường sập mạnh vào tháng 3/2020. MakerDAO đã kích hoạt thanh lý hàng loạt tài sản. Tuy nhiên họ vẫn không thể trả nợ cho Lender. Chính vì thế họ đã phải sử dụng tới quỹ doanh thu để đền bù cho Lender.

Doanh thu của nền tảng Lending có thể không mang lại giá trị ngắn hạn cho các token holder, nhưng điều này đảm bảo cho Protocol có thể hoạt động bền vững hơn trong tương lai.

⇒ Đối với một Investor vào Protocol, chúng ta không chỉ nhìn vào chỉ số hoạt động, mà còn phải phân tích mô hình hoạt động của các dự án. Lending Protocol nào có thể đứng vững khi thị trường sập mạnh?

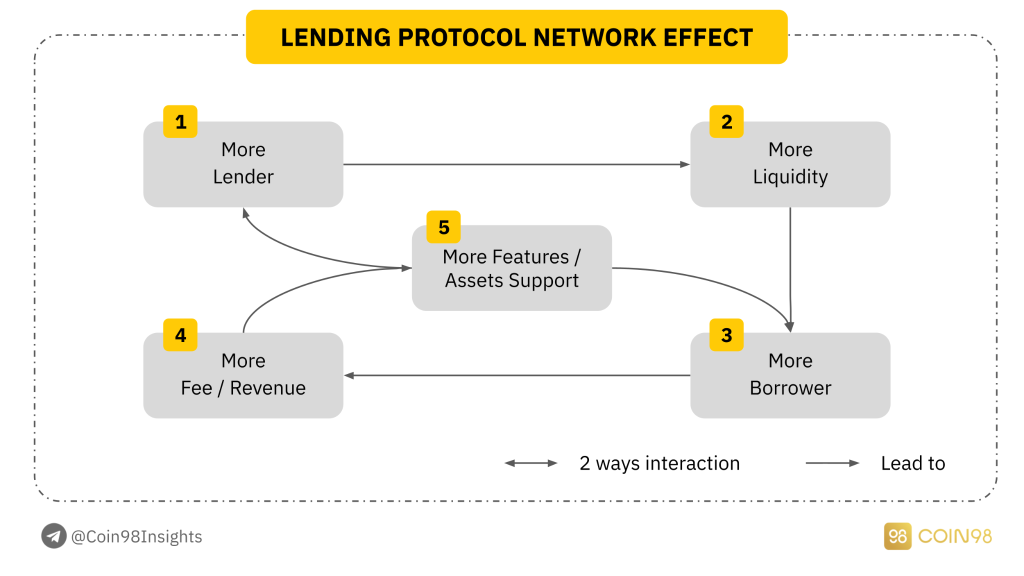

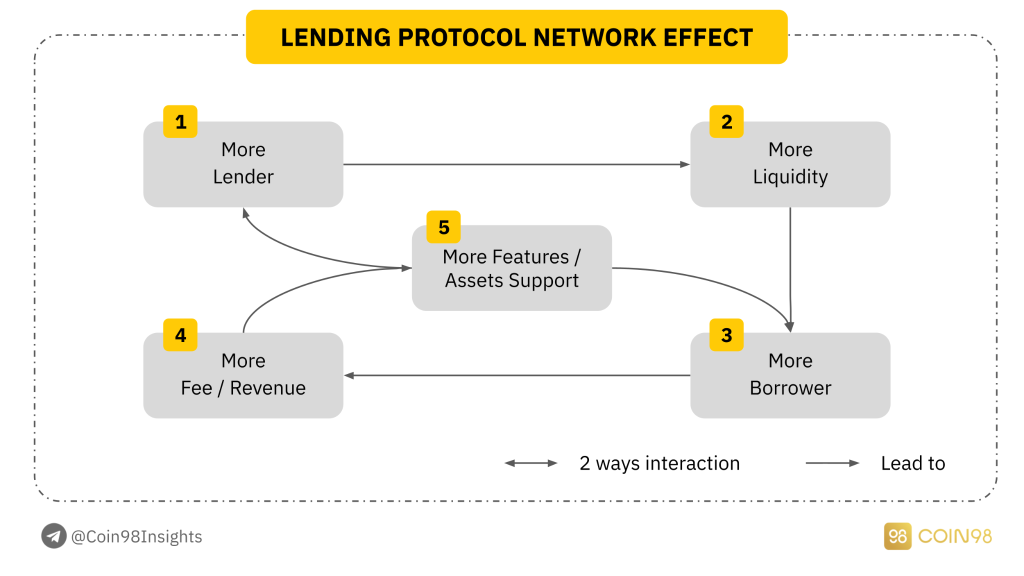

Hiệu ứng mạng lưới của Lending (Network Effect)

Ở phía trên, mình đã phân tích cho anh em theo dọc và chiều ngang của lĩnh vực Lending trong thị trường DeFi. Tuy nhiên, sự thành công của một Lending còn bị tác động bởi nhiều yếu tố khác. Trong đó yếu tốc tác động mạnh mẽ nhất chính là Network Effect.

Giải nghĩa: Hiệu ứng mạng lưới (hay còn gọi là Network Effect) có thể được xem là hiệu ứng mà một nhóm nhân tố có thể mang lại giá trị cho nhau, cũng như có sự tương tác lẫn nhau để mang lại giá trị nhiều nhất cho tập thể.

Hiệu ứng mạng lưới của các Lending Protocol.

Nếu so với AMM, thì lĩnh vực Lending có Network Effect tương đối đơn giản hơn. Mình có thể tóm gọn cho anh em bằng Infographic phía trên:

- أولاً ، من أجل أن يكون لبروتوكول الإقراض سيولة للمقترض ، يحتاج بروتوكول الإقراض إلى جذب المقرضين لإيداع المدخرات في تجمع السيولة (1) .

- بعد بروتوكول الإقراض سيولة وفيرة (2) ⇒ جذب المقترض (3) .

- عندما يكون لبروتوكول الإقراض العديد من المقترضين ⇒ توليد الإيرادات والأرباح (4) .

- سيتم استخدام الإيرادات والأرباح لتطوير بروتوكول الإقراض (5) ، والذي يمكن أن يضيف ميزات جديدة مثل القروض السريعة ، أو دعم المزيد من الأصول.

- ستؤدي إضافة ميزات جديدة إلى جذب المزيد من المقترض (3) .

- سيؤدي دعم المزيد من الأصول إلى تراجع المُقرض (1) والمقترض (3) .

Cứ như thế vòng lặp sẽ diễn ra và đây cũng chính là FlyWheel của các Lending Protocol. Khi có được thanh khoản cao, Lending Protocol sẽ thu hút Borrower, tạo ra lực cầu để thu hút tiếp Lender, từ đó tạo ra thặng dư cho Lending Protocol và giá trị cho mỗi thực thể tham gia vào nền tảng.

- Lender có thể gửi tiết kiệm để nhận lãi suất.

- Borrower có thể sử dụng Lending để tối ưu hóa dòng vốn.

- Investor (Token holder) có thể cải tiến Lending Protocol thông qua đề xuất và biểu quyết.

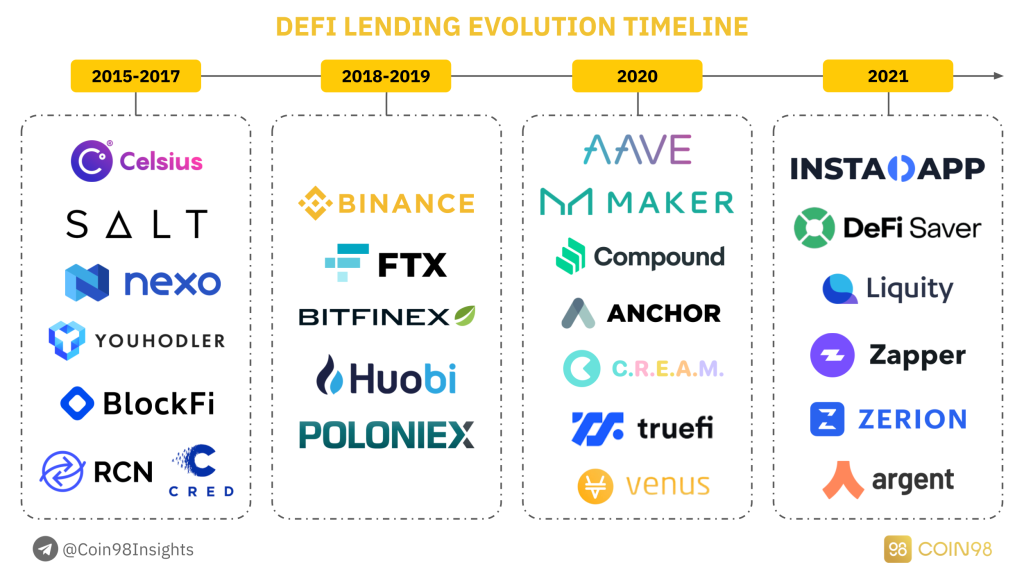

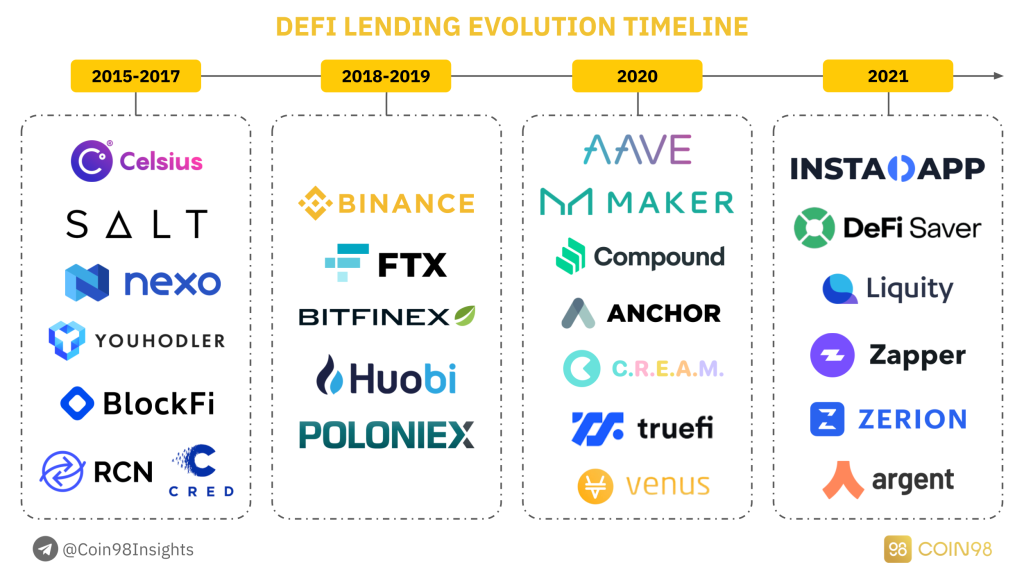

Timeline quá trình phát triển của Lending

Sau khi đã nắm rõ được những nền tảng Lending nổi bật trên thị trường và cách phân tích tổng quan về thị trường Lending. Trong phần này mình sẽ cùng anh em đi qua từng giai đoạn phát triển của các Lending Platform, từ đó giúp anh em dự phóng được những hướng đi của thị trường Lending sau này.

Trong phần này mình sẽ đề cập tổng quan về lĩnh vực Lending ở toàn bộ thị trường crypto chứ không riêng trong thị trường DeFi, vì mảng Lending DeFi vẫn còn khá mới và chịu sự ảnh hưởng khá lớn của lĩnh vực Lending nói chung.

Giai đoạn 1 (2015-2017): Centralized Lending Platform ra đời

Như mình đã đề cập ở phía trên, Lending là lĩnh vực luôn đi song song với bất kỳ thị trường nào. Miễn là nơi đó có dòng tiền, có cơ hội cho nhà đầu tư thì lĩnh vực Lending sẽ ra đời giúp nhà đầu tư có thể tối ưu hóa dòng vốn.

Lending là lĩnh vực đã được nhắc đến lần đầu tiên vào năm 2015. Cho đến 2017, những nền tảng Lending đầu tiên mới ra đời. Tuy nhiên trong thời gian này, đa số người dùng đều chưa chú ý đến DeFi chính vì thế mặc dù ETHLend (tiền thân của Aave) và MakerDAO đều đã hoạt động từ năm 2017, nhưng người dùng chỉ chú ý đến các Centralized Lending Platform.

في حوالي عام 2017 ، كانت المنصة المركزية دائمًا على رأس أولويات المستخدمين من Exchange إلى الإقراض والعديد من المجالات الأخرى. تتضمن بعض منصات الإقراض البارزة NEXO و BlockFi و SALT و Celsius وما إلى ذلك.

المرحلة الثانية (2018-2019): البورصة المركزية تدعم التداول بالهامش (الإقراض)

بعد التطور القوي لمنصة الإقراض المركزي ، أصبح المستخدمون أيضًا على دراية بشكل الاقتراض لتحسين رأس المال عند التداول. ومع ذلك ، فهذه قطعة مربحة للغاية من الكعكة ويمكن للمبادلات ذات السيولة العالية أن تطبق هذا النموذج تمامًا.

لذلك ، بدأت البورصات المركزية أيضًا في تطوير المزيد من منتجات التداول ذات الرافعة المالية ( التداول بالهامش ). آليتهم مشابهة تمامًا لمنصات الإقراض. أي ، يقوم المستخدمون برهن الأصول الموجودة ، واقتراض أصل آخر للشراء أو البيع على المكشوف.

في الأيام الأولى ، كانت أول بورصات تم تبنيها هي Bitfinex و Poloniex ، اللتين كانتا بورصتين بهما سيولة ضخمة وحجم تداول في فترة 2018. ومع ذلك ، أصبحت البورصات الناشئة لاحقًا أكثر هيمنة ، أبرزها Binance أو FTX أو Huobi .

يعد تطوير الإقراض بالهامش (الاقتراض للتداول أو الرافعة المالية) أيضًا منطلق البورصات لتطوير تداول المشتقات لاحقًا.

المرحلة 3 (2020): وُلد DeFi Lending وانفجر على النظم البيئية

حتى يونيو 2020 تقريبًا ، بدأ DeFi في التعرف عليه للعديد من الناس وبدأت الحقول في DeFi في التطور أيضًا ، بما في ذلك مجموعة DeFi Lending. هذا هو نفس حدث مثل "الماء يرتفع ، القارب يرتفع".

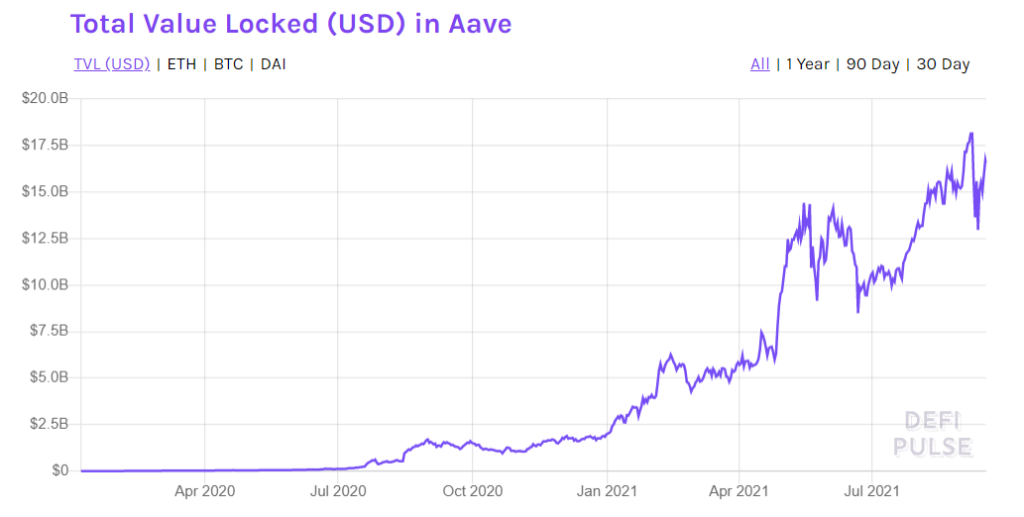

Mặc dù các nền tảng DeFi Lending đứng đầu hiện tại như Aave hay MakerDAO đã được phát triển từ khoảng 2017 - 2018, nhưng cho đến DeFi Summer vào năm 2020, họ mới bắt đầu được mọi người chú ý đến và bùng nổ từ đây.

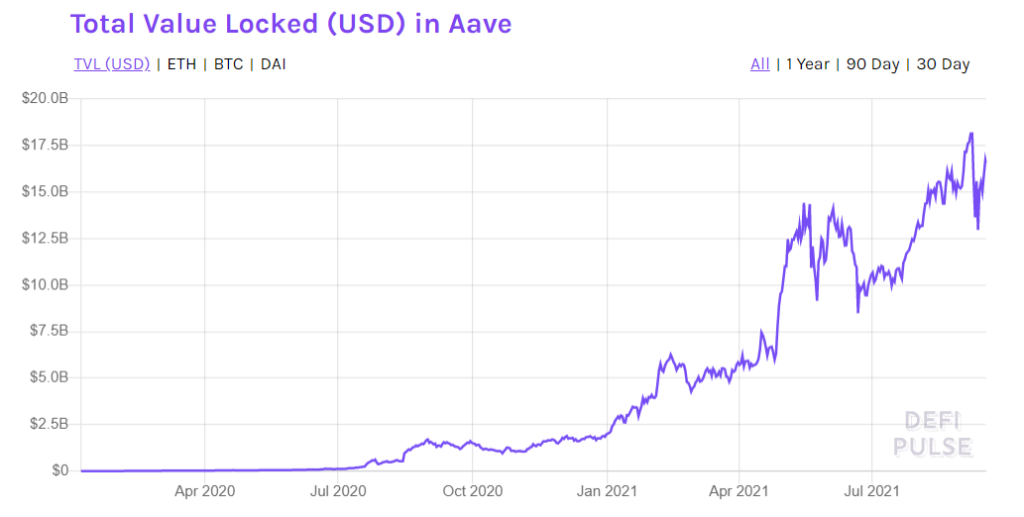

Sự tăng trưởng về TVL của nền tảng Aave.

Hình phía phía trên đây là minh chứng rõ ràng nhất. Từ đầu năm 2020, DeFi TVL của Aave chỉ có khoảng 10 triệu đô, nhưng tới thời điểm hiện tại, Aave đang được ghi nhận ở mốc 16 tỷ đô (tăng trưởng 1,600x trong vòng chưa đến 2 năm).

Trong giai đoạn này, các hệ sinh thái lớn cũng bắt đầu phát triển DeFi Lending Platform, điển hình là Venus của Binance Smart Chain, Anchor của Terra,...

Ngoài ra cũng có một số Lending Platform triển khai Multi-chain như Cream Finance,...

Giai đoạn 4 (2021): DeFi Lending cải tiến và phát triển

Khi các Lending Protocol đã phát triển vững vàng (thanh khoản dồi dào), anh em sẽ thấy sự xuất hiện của các Lending Aggregator. Đây cũng chính là Insights cho mình biết thanh khoản trong hệ sinh thái đã đủ vững chưa ⇒ Nếu đủ rồi thì các Platform tổng hợp thanh khoản mới ra đời.

Một số Lending Aggregator nổi bật có thể nhắc đến như InstaDapp hay DeFi Saver, họ sẽ tổng hợp thanh khoản từ Aave, Compound hay MakerDAO. Riêng dòng tiền chuyển sang InstaDapp để đến các Lending Protocol đã có TVL lên đến 10 tỷ đô.

Song song đó, các nền tảng Lending cũng bắt đầu phát triển thêm các sản phẩm phụ, chủ yếu là giao dịch đòn bẩy vì họ có thể tận dụng thanh khoản từ Lending Platform để cho người dùng vay. Alpha Finance ra mắt Beta Finance, Mango Market (Solana) kết hợp Margin Trading và Lending.

التوقعات المستقبلية للإقراض

حتى تتمكن من فهم أنك في المرحلة 3 من مجال الإقراض. لا يعني تحليلي من هذا القبيل أن الإقراض لن يتطور بعد الآن في المستقبل. ومع ذلك ، لمعرفة كيف سيذهبون ويلخصون في مرحلة ما ، نحتاج إلى مزيد من الوقت للمراقبة.

فيما يلي بعض توقعاتي حول سوق الإقراض القادم:

ملعب أباطرة المال

حجم سوق DeFi Lending مقارنة بالأسواق الأخرى.

على الرغم من أن DeFi Lending قد نمت بشكل كبير مؤخرًا ، إلا أن الواقع هو أن القيمة السوقية لـ DeFi Lending لا تزال صغيرة جدًا مقارنة بحجم سوق الإقراض العالمي. لذلك ، فإن سوق DeFi Lending لديه بالتأكيد فرصة للنمو أكثر في المستقبل.

بدأت المؤسسات المالية الكبيرة في الاهتمام بسوق DeFi Lending ، بما في ذلك Coinbase ، فهي تطمح لتطوير المزيد من قطاع الإقراض. على الرغم من أن لجنة الأوراق المالية والبورصات قد "تأثرت" بها ، إلا أنني أعتقد أن DeFi Lending لم يلاحظه Coinbase فحسب ، بل لاحظه أيضًا البنوك الكبرى مثل JP Morgan و HSBC ...

لقد "تأثرت" لجنة الأوراق المالية والبورصات Coinbase عند محاولتها الوصول إلى سوق الإقراض.

لا يقتصر على سوق التشفير

على الرغم من نمو DeFi Lending بشكل هائل ، إلا أنه أظهر بوضوح عيوبه. كما ترون ، فإن DeFi Lending حاليًا مرتبط بشدة بسوق التشفير. لا يمكننا رهن أصول بخلاف العملة المشفرة.

إذا لم يتم حل ذلك ، فسيكون حجم DeFi Lending أصغر إلى الأبد من حجم سوق التشفير. الحقيقة هي أن DeFi Lending كان يحاول حل هذه المشكلة ، لكن لا يزال لديهم العديد من الصعوبات. أكبر مشكلتين يحتاجان إلى حلهما هما:

1. آلية تشفير الأصول الحقيقية

في السوق الحقيقي ، يمكن للمستخدمين رهن السيارات والمنازل والعديد من الأصول الأخرى للاقتراض. إذن كيف يمكننا ترميز كل من هذه الأصول على blockchain وتطبيقها على DeFi؟ ناهيك عن أن كل سيارة لها لون مختلف وعلامة تجارية مختلفة تختلف قيمتها أيضًا.

حاليًا NFT هي التقنية المستخدمة لترميز الأصول المنفصلة بخصائص مختلفة. على سبيل المثال ، تسمح منصة Opulous للفنانين الموسيقيين بالاقتراض مقابل الرهون العقارية الموسيقية في شكل NFTs.

Tuy nhiên, đối với các tài sản thực như nhà cửa, xe cộ,… làm sao để các Lending Protocol đảm bảo rằng NFT mã hóa cho tài sản đó, chứ không phải tài sản khác có đặc điểm tương tự, thì đây vẫn còn là một dấu chấm hỏi chưa có lời giải đáp.

Cơ chế mã hóa tài sản thực vẫn chưa có giải pháp hiệu quả.

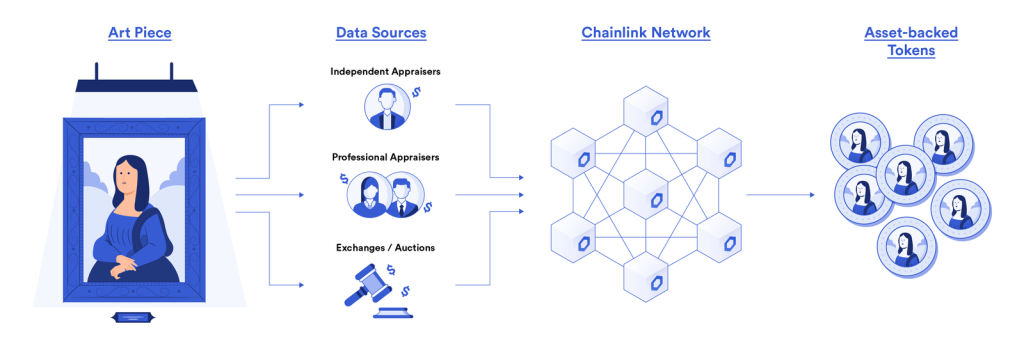

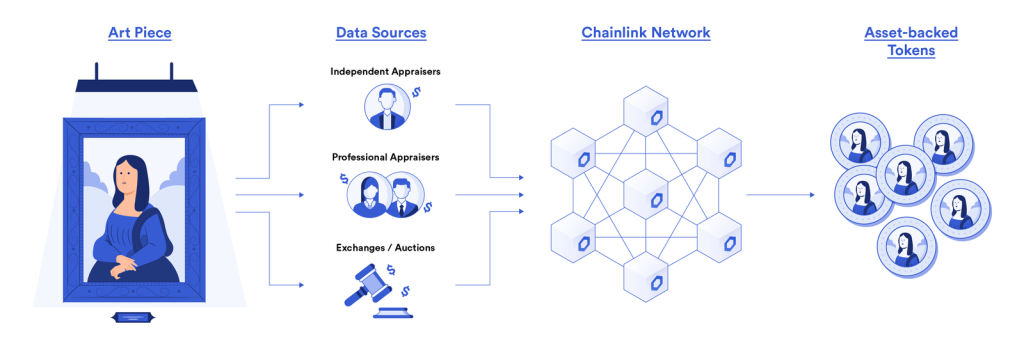

2. Cơ chế định giá tài sản

Rào cản thứ hai đó chính là cơ chế định giá tài sản. Đối với Cryptocurrency, việc định giá tương đối dễ dàng vì chúng có thanh khoản cao và được chấp nhận rộng rãi. Tuy nhiên, đối với các tài sản ở thế giới thực, việc định giá sẽ khó hơn rất nhiều.

Tuy vào thuộc tính, đặc điểm mà mỗi chiếc xe, mỗi căn nhà có định giá khác nhau. Đặc biệt là các tác phẩm NFT, đối với từng nhà sưu tầm thì giá trị của chúng cũng khác nhau. Vậy làm sao để có thể định giá được chính xác giá trị của tài sản.

تعتبر ChainLink في طليعة تقييم الأصول ووضعها على blockchain.

حاليًا ، تعمل ChainLink على تطوير تقنية للسماح بتسعير أصول NFT ، لكن لم يتم تطبيقها حقًا وتحتاج إلى مزيد من الوقت لتطويرها.

إذا تم حل المشكلتين المذكورتين أعلاه ، فمن المؤكد أن حجم مصفوفة DeFi Lending سيكون أكبر بكثير ، بحيث لا يمكننا تخيله. لكن هذه قصة طويلة لأن الأصول الحقيقية سوف تمس الكثير من القضايا القانونية.

إذن بالعودة إلى سوق العملات المشفرة ، أين فرص الاستثمار بالنسبة لك؟

فرصة استثمارية في الإقراض

بعد فهم عملية التطوير واتجاه تحليل بروتوكولات الإقراض ، في هذا القسم ، سأقوم بتحليل فرص الاستثمار في مجال الإقراض. الذي ينقسم إلى 3 أنواع.

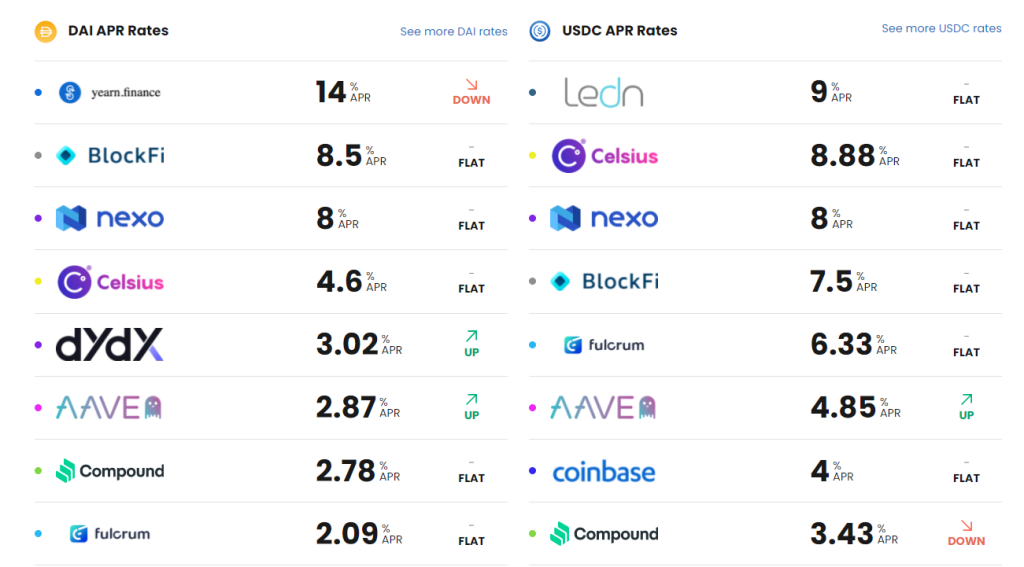

الإقراض في منصات الإقراض

في سوق DeFi ، يمكنك تحسين الأرباح من خلال العديد من الطرق المختلفة ، والتي يكون أعلى ربح منها هو شكل الزراعة أو المشاركة في IDO. ومع ذلك ، إذا كنت تخشى مخاطر الخسارة غير الدائمة أو لم يكن لديك "رهان" IDO ، فإن الإقراض هو أحد أفضل الحلول.

على الرغم من أن الفائدة من الإقراض منخفضة للغاية ، إلا أن هذا هو الخيار الأول لأولئك الذين لديهم رأس مال كبير ويمكنهم كسب المال من الأصول التي يمتلكونها. بالإضافة إلى Stablecoins ، يمكنك أيضًا إقراض العملات المشفرة ، وخاصة الأصول عالية السيولة.

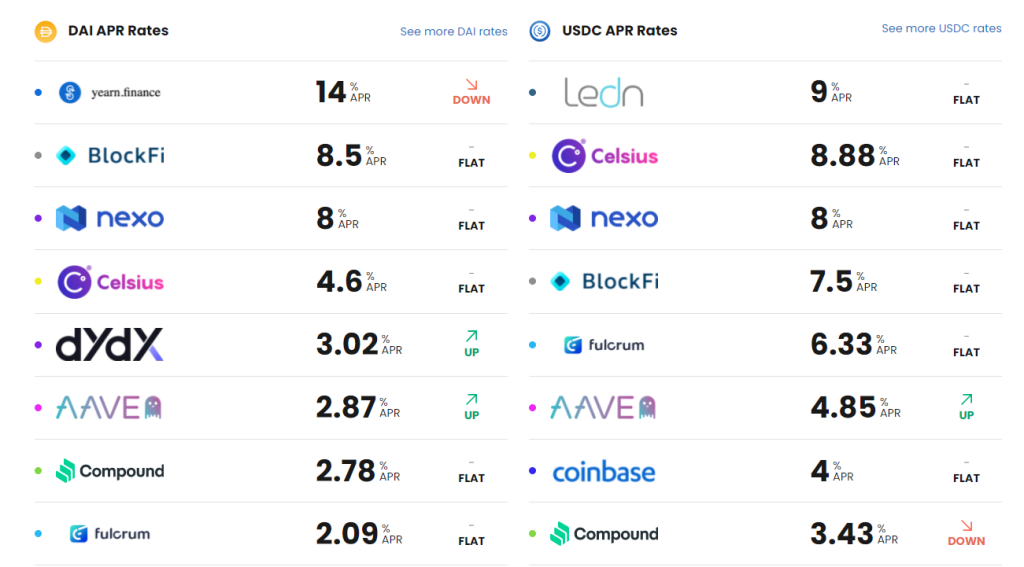

قارن أسعار الفائدة لمنصات الإقراض.

فيما يلي أداتان لتتبع الفائدة وفوائد القروض في منصات الإقراض:

Đầu tư vào native token của Lending Platform

Đây là hình thức đầu tư dễ tiếp cận nhất, nhưng cũng là hình thức khó nhất vì yêu cầu anh em phải nắm rõ mô hình hoạt động và đánh giá được tiềm năng của các Lending Platform.

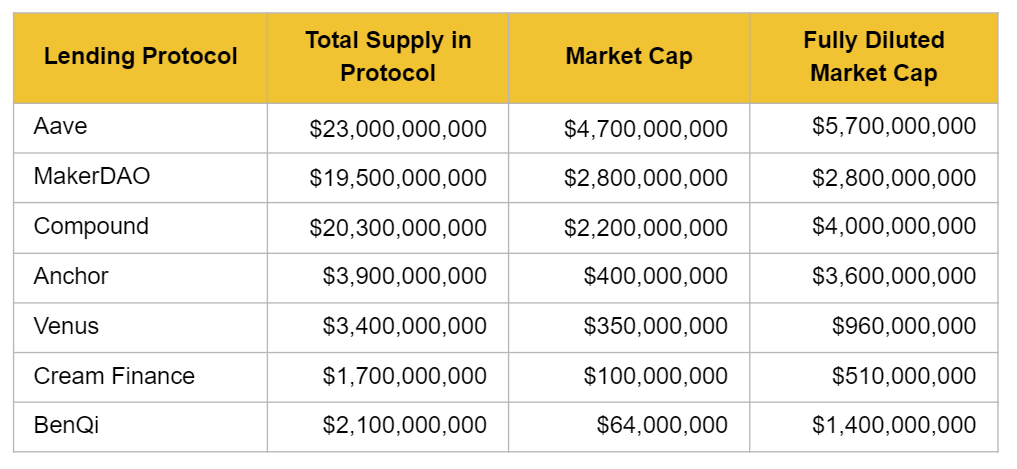

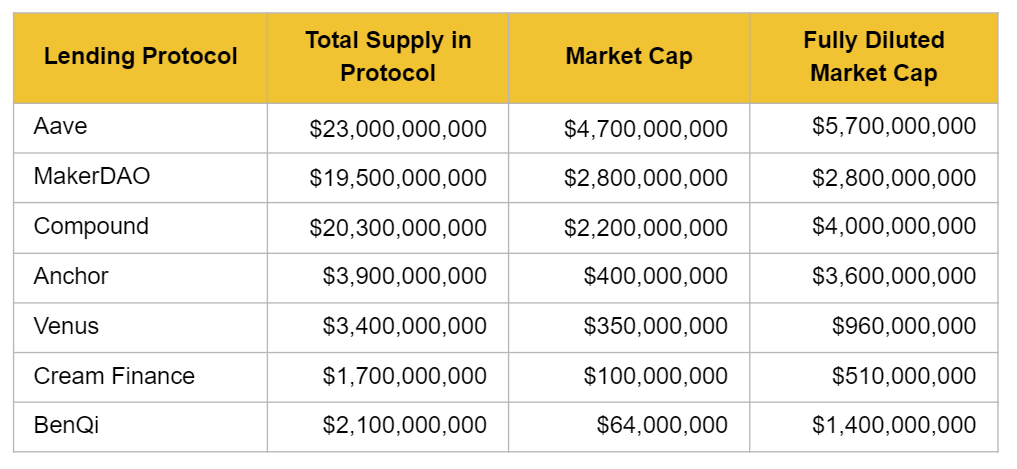

So sánh Market Cap của các DeFi Lending Protocol.

Trong đó:

- Total Supply in Protocol: Số tiền người dùng Deposit vào Lending Protocol.

- Market Cap: Vốn hóa của Lending Protocol (Số token đang lưu thông * Giá mỗi token).

- FDV: Vốn hóa pha loãng hoàn toàn (Tổng cung của token * Giá mỗi token).

1. Đối với top 3 Lending Protocol (Aave - Compound - MakerDAO)

Như anh em có thể thấy mảng thống kê phía trên, các nền tảng hoạt động nổi bật nhất là Aave - MakerDAO - Compound đang có vốn hóa rất cao. Chính vì thế nếu như đặt cược vào sự tăng trưởng của 3 nền tảng này, tiềm năng tăng trưởng sẽ không được cao.

Tuy nhiên mình vẫn chú ý đến MakerDAO, bởi vì Market Cap của MakerDAO chỉ ngang Compound, nhưng FDV lại thấp hơn gấp đôi. Điều này đồng nghĩa Market Cap của MakerDAO vẫn chưa chạm mức “trần” (giả sử 3 nền tảng có tiềm lực như nhau).

Tại sao mình không chọn Compound? Bởi vì Compound có Market Cap thấp nhất trong bộ ba nhưng FDV của Compound đã gần chạm mức “trần” của Aave, chính vì thế nếu như có tăng trưởng về Market Cap, nó sẽ bị chia đều cho số token chưa được unlock.

2. Đối với các Lending Protocol còn lại

Dựa vào số liệu thống kê phía trên, anh em có thể thấy:

- إذا كان إجمالي العرض حوالي 3.5 مليار دولار ، فإن القيمة السوقية ستكون حوالي 400 مليون دولار (مع ممثلين اثنين ، Anchor Protocol و Venus).

- إذا كان إجمالي العرض حوالي 2 مليار دولار ، فستكون القيمة السوقية حوالي 100 مليون دولار (مع ممثلين ، Cream Finance و BenQi ).

ومع ذلك ، فإن Cream Finance و Venus لديهما أقل FDV ، لذلك في وقت قصير سأختار Cream أو Venus ، بدلاً من Anchor أو BenQi.

تعتبر مقارنة القيمة السوقية و FDV أبسط طريقتين ، ولكن لا تبالغ في ذلك وتنسى التحليل الأساسي (تحليل القيمة الجوهرية للبروتوكول).

كل بروتوكول أعلاه له مميزاته الخاصة ، على سبيل المثال:

- لدى Venus FDV منخفض لكن المستخدمين في BSC يركزون أكثر على التدفق النقدي لـ AMM.

- المرساة لديها FDV عالية ولكنها أكبر تركيز للتدفق النقدي في نظام Terra.

- كريم للتمويل هو المنصة الأبرز في تنفيذ سلسلة متعددة (4 سلاسل).

- BenQi هي عبارة عن منصة إقراض مشابهة لـ Cream Finance. ولكن عند إلقاء نظرة فاحصة ، سترى أن BenQi تتمتع بميزة كونها منصة الإقراض الوحيدة في Avalanche (لا يوجد منافسون) ، وتنشر Cream Finance سلسلة متعددة ، لكن لكل سلسلة منافسون. لا تحقق شركة Cream Finance أقصى استفادة من قدرتها.

⇒ تحتاج إلى المقارنة في العديد من الجوانب المختلفة بناءً على الأداء لاتخاذ القرار الأكثر منطقية.

انضم إلى Retroactive

الشكل الأخير له نفس العملية مثل كيفية استخدام منصات الإقراض (الإقراض ، الرهن العقاري ، الاقتراض ، ...). لكن الفارق هو أنك سوف "تصطاد" منصات الإقراض التي لا يعرفها الكثير من الناس ، والتي لا تحتوي على رموز ويتم تشغيل برنامج Incentive للمستخدمين مبكرًا. إذا كنت محظوظًا ، فستربح الرموز عندما يكون لديهم Airdrop ، أو تستمتع بالحافز كما في حالة Anchor Protocol أدناه.

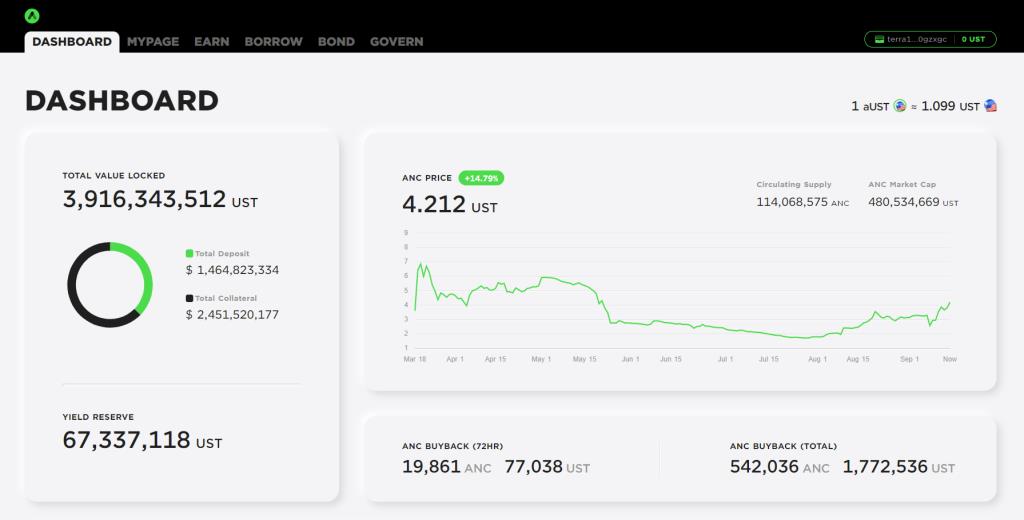

دراسة حالة: عندما تم إطلاق بروتوكول Anchor Protocol - منصة إقراض نظام Terra البيئي ، لم يتلق المستخدمون فقط 20٪ APR على الخزانات الأرضية عند الإيداع في المنصة ، بل حصلوا أيضًا على رمز ANC بأثر رجعي.

أطلق Anchor Protocol العديد من الحوافز للمستخدمين لاستخدام النظام الأساسي.

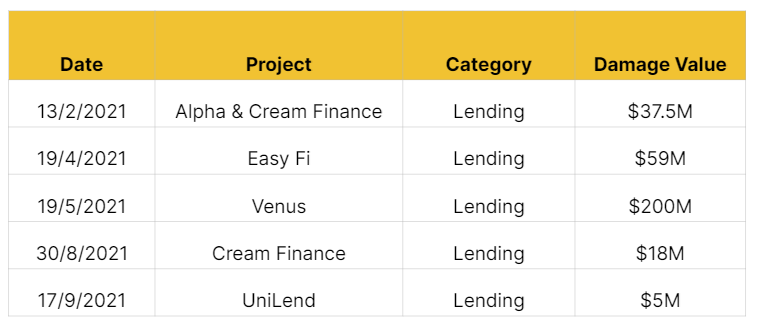

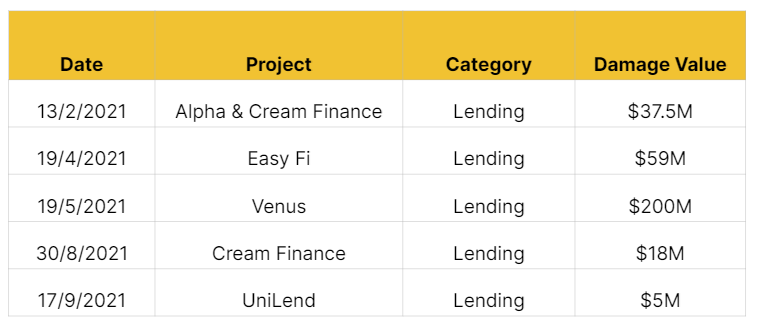

الإقراض والقرصنة

في الجزء الأخير ، أود أن أذكرك ببعض الاختراقات في سوق DeFi Lending. هذا أيضًا هو الجزء الذي أذكر فيه بعض المخاطر التي قد تواجهها عند المشاركة في DeFi Lending.

أحداث القرصنة الخاصة ببروتوكولات الإقراض.

منذ بداية العام ، شهد مجال الإقراض العديد من الاختراقات ، وآخرها UniLend ، أكبر خسارة هي منصة Venus بمبلغ 200 مليون دولار. على الرغم من أن رأس مال معظم المستخدمين يتم تعويضه (بدون خسارة رأس المال) ، يعاني حاملو الرموز المميزة باستمرار عند اختراق البروتوكول.

فقدت Venus (XVS) 50٪ من قيمتها ، من 80 دولارًا إلى 40 دولارًا عندما أعلنت المنصة عن اختراق بقيمة 200 مليون دولار ، والذي يمكن اعتباره أكبر خسارة بعد اختراق Poly Network بقيمة 611 مليون دولار .

قرض فلاش - السبب الرئيسي للاختراق

Và đa số các vụ hack đều đến từ lỗ hổng Flash Loan - đây là tính năng cho phép người dùng vay và trả nợ trong cùng một giao dịch mà không cần tài sản thế chấp. Vậy tại sao các nền tảng Lending Platform vẫn hỗ trợ Flash Loan?

Thật ra Flash Loan không hoàn toàn xấu, Flash Loan cho phép người dùng có thể kiếm tiền nhờ vào chiến lược Arbitrage (chênh lệch giá), đổi tài sản thế chấp nhanh chóng, tự thanh lý bằng Flash Loan.

Chính vì thế, Flash Loan không hoàn toàn xấu, mà còn có thể được xem là nhân tố cảnh cáo giúp các Lending Protocol hoàn thiện về mặt bảo mật trước khi muốn phát triển bền vững.

Ngoài ra, tham gia DeFi cũng sẽ có thêm một số rủi ro về cách sử dụng ví và rủi ro Smart Contract. Anh em chỉ nên tham gia với số vốn hợp lý. Tìm hiểu chi tiết cách tham gia DeFi an toàn tại đây.

Tổng kết

Mình sẽ tổng kết lại một số Insights cho anh em về cơ hội đầu tư trong lĩnh vực Lending:

- Lending là mảng quan trọng không kém AMM trong việc lưu giữ dòng tiền ở lại với một hệ sinh thái.

- DeFi Lending là giải pháp Lending giúp giải quyết nhiều hạn chế của thị trường Lending hiện tại và sẽ còn rất nhiều tiềm năng phát triển trong tương lai.

- Lending là mảng có sự cạnh tranh và thống trị rất cao trong mỗi hệ sinh thái.

- Để phân tích hiệu suất của Lending Protocol, cần phải kết hợp mô hình hoạt động, cách protocol tạo ra doanh thu chứ không chỉ TVL (dành cho long-term investor).

- Mảng Lending không còn nhiều cơ hội cho nhà đầu tư, nhưng đây là giải pháp an toàn và tối ưu nhất cho anh em vốn lớn.

- Trong tương lai, DeFi Lending sẽ đến gần hơn với thị trường tài chính truyền thống nếu như có thể giải quyết 2 vấn đề: xác minh tài sản và định giá.

هذه كلها تحليلات لمساعدتك في العثور على فرص استثمارية في مجال الإقراض. نأمل أن تجلب لك المقالة الكثير من القيمة!