Was ist OKB? Wissenswertes über OKB

Was ist OKB? OKB ist eine Börsenmünze von OKX und der OKX Chain-Blockchain. Erfahren Sie in diesem Artikel mehr über den OKX- und OKB-Austausch mit TraderH4.

Wir leben in einer Zeit der Geschichte, in der es einen ständigen Widerspruch zwischen Glauben und Unglauben gibt. Die Spannung wird durch ein System medialer Agitatoren noch verstärkt, die speziell darauf ausgelegt sind, heftige Reaktionen in unserer Psyche auszulösen. Allerdings gibt es nur sehr wenige Menschen, die inmitten solcher Veränderungen entscheiden, ob sie handeln oder nicht, der Rest bleibt in einem Zustand des Glaubens oder Nichtglaubens. Natürlich sollte das Vertrauen nicht so sehr erschüttert werden wie eine Kerze im Wind.

Daran erinnert sich auch der Autor persönlich jedes Mal, wenn er den Drang verspürt, sofort etwas zu tun. Wir hoffen, dass die Leser durch diesen Artikel einen gelasseneren Blick auf den volatilen Kryptowährungsmarkt von heute erhalten.

Laut Quellen von DefiLlama ist der Gesamtwert (TVL) des Protokolls von 4,3 auf 11,6 Milliarden US-Dollar gestiegen, seit der Einlagensatz des Projekts 20 % erreicht hat.

Danach geschahen viele Ereignisse: Die Volatilität auf dem Kryptomarkt stieg sprunghaft an, börsennotierte Aktienkurse mittlerer bis großer Technologieunternehmen wurden durch Datenindizes zerstört. Inflationär. Aufgrund der politischen Spannungen in der Welt steht die Welt derzeit am Rande einer nuklearen Katastrophe.

Alle positiven Argumente dafür, die Liquidität innerhalb des strategischen Niveaus von 20 % zu halten, verschleiern die Volatilität. Sie versuchen vorzutäuschen, dass die Volatilität, die wir noch nicht sehen können, nicht wirklich existiert. Unterdessen blieb die Einlagenrendite von Anchor trotz der Auswirkungen der schwankenden Weltbedingungen im Bereich von 19 bis 20 %.

Die Münze auf Anchor ist ebenfalls UST, sie hat den Stürmen über Ketten hinweg standgehalten und bleibt fest bei 1:1 gegenüber dem USD, mit dem Ziel, alle Einleger zufrieden zu stellen.

Warum sollten wir uns also Sorgen machen? Sollten wir uns nicht einfach auf den stabilen sicheren Hafen verlassen, den das Anchor-Protokoll in einer unsicheren Welt bietet? Vielleicht können wir!

Um die Definition des Ankerprotokolls zusammenzufassen: Es handelt sich um ein entlehntes Protokoll des Terra-Blockchain-Ökosystems . Dieses Kreditprotokoll unterscheidet sich von Maker dadurch, dass es keine Plattform ist, die ihre eigene Währung maximal ausschöpft. Anchor unterscheidet sich auch dadurch vom Aave-Compound-Duo, dass es nur Kredite an einen Vermögenswert vergibt, nämlich UST – Terras nativen Stablecoin.

Im Gegensatz dazu erlaubt die Plattform, wie andere Projekte auch, die Verwendung von zwei Token als Sicherheit mit gewinnbringendem Charakter: LUNA und stETH. Dies lässt sich ganz einfach durch folgende Logik erklären:

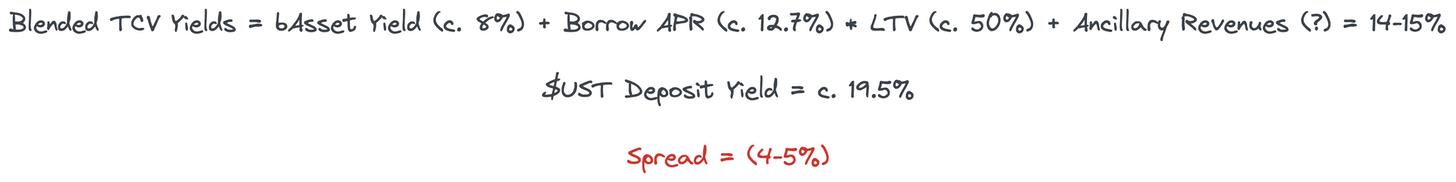

Wenn wir die Theorie der Reflexivität zwischen Anchor und dem breiteren Ökosystem, das einige Krypto-Assets (wie UST und LUNA) und in Form von ANC gezahlte Anreize umfasst, vorübergehend ignorieren, dann unterscheidet sich Anchor nicht viel von einer Geschäftsbank. Als vereinfachte Bank wird sie mit ihren Vermögenswerten mehr verdienen, als sie für ihre Verbindlichkeiten ausgibt. In der Regel weisen Banken eine positive Spanne zwischen den vom Kreditnehmer berechneten Zinsen und dem an den Einleger gezahlten Zinssatz auf. Ist das also bei Anchor der Fall? Nicht wirklich.

Anchor ist eine negative Arbitragebank. Klingt nicht nach viel, oder? Tatsächlich ähnelt Anchor in Bezug auf die Kapitalkosten eher einem Private-Equity-Fonds als einer Bank: Während Banken ihr Geld mit der unabhängigen Verwaltung von Vermögenswerten und Verbindlichkeiten verdienen, wurde das Konzept inzwischen aufgegeben Trotz negativer Zinsen ziehen Hedgefonds immer noch Geld von bestimmten Partnern an (die hohe Renditen versprechen), und wenn sie dies tun, müssen sie ihr Vermögen proaktiv effizienter verwalten, um den versprochenen Gewinn mehr als auszugleichen.

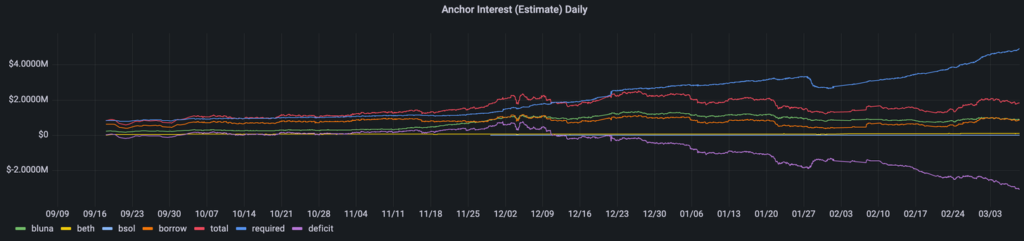

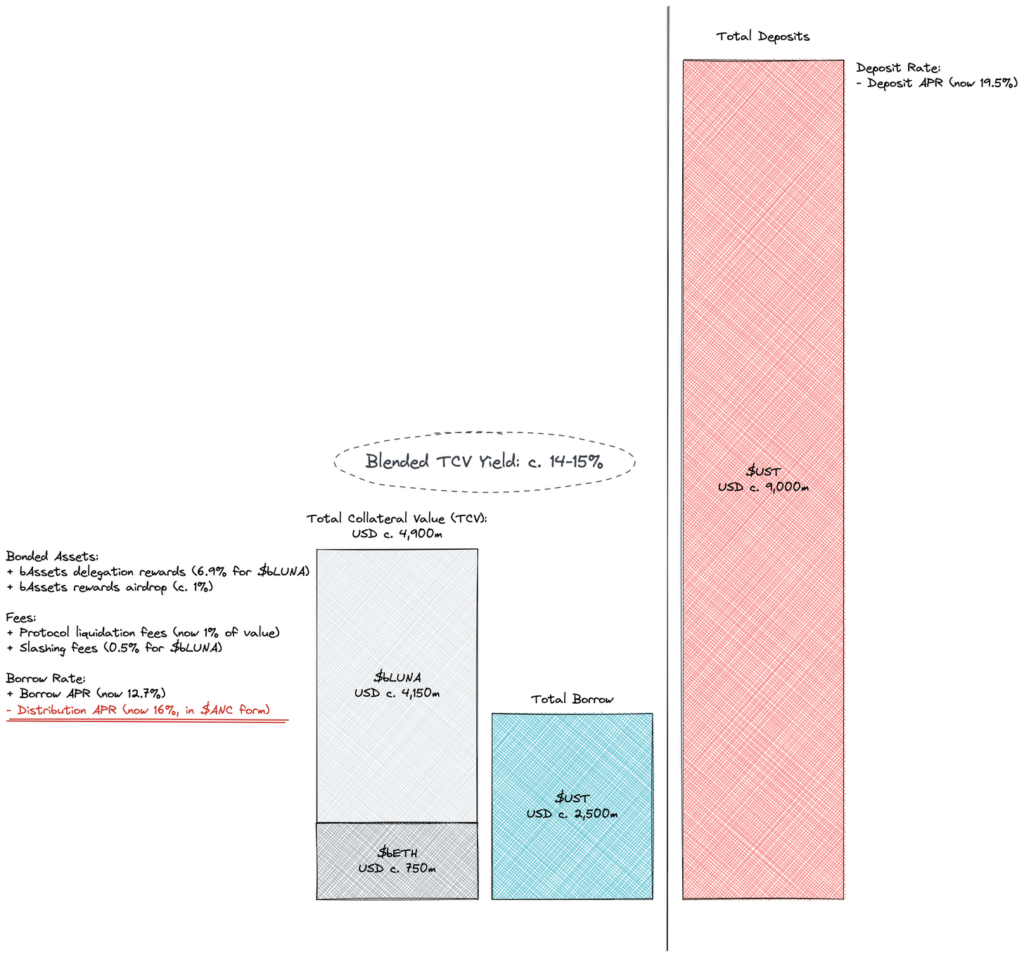

Die obige Gleichung zeigt, dass Anchor, wenn wir es anders betrachten, für jede angebotene Sicherheiteneinheit maximal 0,75 Einzahlungseinheiten anziehen kann, um die Gewinnschwelle zu erreichen. Unter der Annahme eines festen LTV von 50 % bedeutet dies eine Mindesteinlagenauslastungsquote von 65–70 %, Anchor hat zuvor angegeben, dass diese Zahl 60 % beträgt. Diese Zahl ist durchaus angemessen, wenn man bedenkt, dass die Vermögenswerte der Gleichung schnell wachsen und es viele Kreditnehmer gibt, die ihre Positionen verbessern möchten. LUNA ist eines der Vermögenswerte mit der besten Wertentwicklung im Jahr 2021 mit einer LTM-Anlagerendite (letzte 12 Monate) von 750 %. Erst Anfang Dezember war der Markt aktiv genug, um einen positiven Cashflow aus den Zinssätzen für Anchor sicherzustellen.

Aber bei negativen Spreads läuft man gegen die Zeit und es ist nur eine Frage der Zeit, bis das Protokoll unter seiner zyklischen Natur leidet. Mit zunehmender Volatilität auf allen Märkten stagnierte der Bedarf an Hebelwirkung und verwandelte sich in Stabilität. Es ist dieser Trend im Terra-Ökosystem, der dazu geführt hat, dass jetzt weniger Kreditnehmer und weniger Vermögenswerte bei Anchor hinterlegt sind.

Nach dem Konzept von Adam Smith (der als Vater der modernen Wirtschaft gilt) werden die Marktkräfte den Anreiz zur Einlage verringern (durch Senkung des Einlagensatzes) und möglicherweise den Anreiz zur Kreditaufnahme erhöhen, indem sie die Kreditzinsen weiter senken. Dem Anchor-Projekt ist das Konzept der algorithmischen Zinssätze sicherlich nicht fremd. Wenn man sich die von ihnen bereitgestellten Dokumente ansieht, bezieht sich das Kreditzinssatzmodell auf die Auslastungsrate. Interessanterweise gilt das gleiche Muster nicht für Einlagen, da die Zinssätze weiterhin bei etwa 20 % liegen.

Die Bereitstellung einer stabilen und vorhersehbaren Rate ist das höchste Ziel von Anchor (ein kleiner Hinweis, das ist auch der Name des Projekts – Anchor). Daraus ergeben sich zwei weitere unterschiedliche Fragen, die TraderH4 unabhängig voneinander zu analysieren versuchen wird:

TraderH4 wird diese in Kürze mit Ihnen analysieren und erläutern.

Zunächst einmal wird es von nun an ziemlich düster sein, aber bleiben Sie ruhig. In den obigen Kommentaren und der Analyse hat TraderH4 die Kreditaufnahmemotive, die Anchor in Form der ANC-Prägung eingesetzt hat, bewusst ignoriert. Lassen Sie uns nun analysieren.

ANC ist der Governance-Token des Protokolls, der an Kreditnehmer verteilt wird, um ihnen einen Anreiz zu geben, dem Protokoll gewinnbringende Vermögenswerte zur Verfügung zu stellen (oder vielmehr zu besichern) und Kredite in bar zu erhalten. UST. Auf dem aktuellen Niveau ist die Bergbaurendite von ANC für Kreditnehmer höher (16 %) als der durchschnittliche jährliche Zinssatz für Kredite (APY 12,7 %). Mit anderen Worten: Die Kreditaufnahme wird heute sowohl als Bergbaustrategie als auch als Wette auf der Grundlage des ANC-Preises betrachtet.

Der Bergbau ermutigt Benutzer, das Protokoll zu verwenden, und kommt indirekt ANC zugute. Der dafür zu zahlende Preis ist jedoch eine starke Verwässerung und ein starker Verkaufsdruck, der den derzeitigen ANC-Inhabern großen Schaden zugefügt hat. Die meisten, wenn nicht alle Liquiditätsanreizsysteme haben eines gemeinsam: Sie sind nicht nachhaltig. Möglicherweise haben Sie bereits ein iPhone oder ein Geschenk. Wenn Sie bei einer Bank ein Konto mit dem aktuellen Geldbetrag eröffnen, ist möglicherweise Platz vorhanden, aber es handelt sich sicherlich nicht um die Aktien der Bank. Dort, aber auch in regelmäßigen Abständen!

Abgesehen davon, dass es nicht nachhaltig ist und negative Auswirkungen auf ANC-Inhaber hat, da die Einlagen 9 Milliarden US-Dollar betragen, während die Gesamtkredite nur 2,5 Milliarden US-Dollar betragen, ist das eindeutig nicht in Ordnung. Aus den Projektdokumenten geht hervor, dass der Einlagensatz von Anchor hauptsächlich durch Anpassung des ANC-Ausgabesatzes an Kreditnehmer angepasst wird. Anhand der aktuellen Cashflow-Dynamik ist klar, dass der Feedback-Mechanismus nicht wirksam war oder die Einlagenzinsen übermäßig hoch gehalten wurden.

Wenn der ANC-Bergbau als Parameter für den Cashflow nicht ausreicht, verlässt sich das Protokoll auf direkte Subventionen aus seinen Reserven. Dies ist nicht unbedingt eine schlechte Idee, wenn die Reserve eine Funktion zur zyklischen Schmierung rund um den langfristigen Wachstumspfad des Protokolls hat, aber nicht, wenn die Abhängigkeit des Protokolls von der Reserve strukturiert ist.

Anfang Februar war klar, wie unhaltbar der Status quo war. Interessanterweise wurde im Forumsbeitrag des @nrmo-Kontos vorgeschlagen, das Ungleichgewicht langfristig durch ein verbessertes Kreditaufnahmemodell zu beheben, während der Einlagenzinssatz bei 19-20 % beibehalten werden sollte.

Unterdessen wurde über die neu gegründete Luna Foundation Guard (LFG) ein Zuschuss in Höhe von 450 Millionen US-Dollar vorgeschlagen. LFG entstand aus einer Kapitalbeschaffungsveranstaltung im Wert von 1 Milliarde US-Dollar durch einen privaten Token-Verkauf unter der Leitung von Jump und 3AC unter Beteiligung vieler anderer Unternehmen. Der Ehrgeiz der UST Forex Reserve wurde durch Kapitalbeschaffung geschaffen und gilt als ausgezeichnetes „digitales Gold“ – BTC, das als stabilisierender Faktor und als ultimative Reserve für die UST fungiert. Tatsächlich verfügen nicht viele der nativen Stablecoins der Kette über einen Backstop von 1 Milliarde, um ihren Backstop aufrechtzuerhalten. Allerdings reichen Algorithmen, so gut sie auch sein mögen, nicht aus, um unser bedingungsloses Vertrauen zu erlangen.

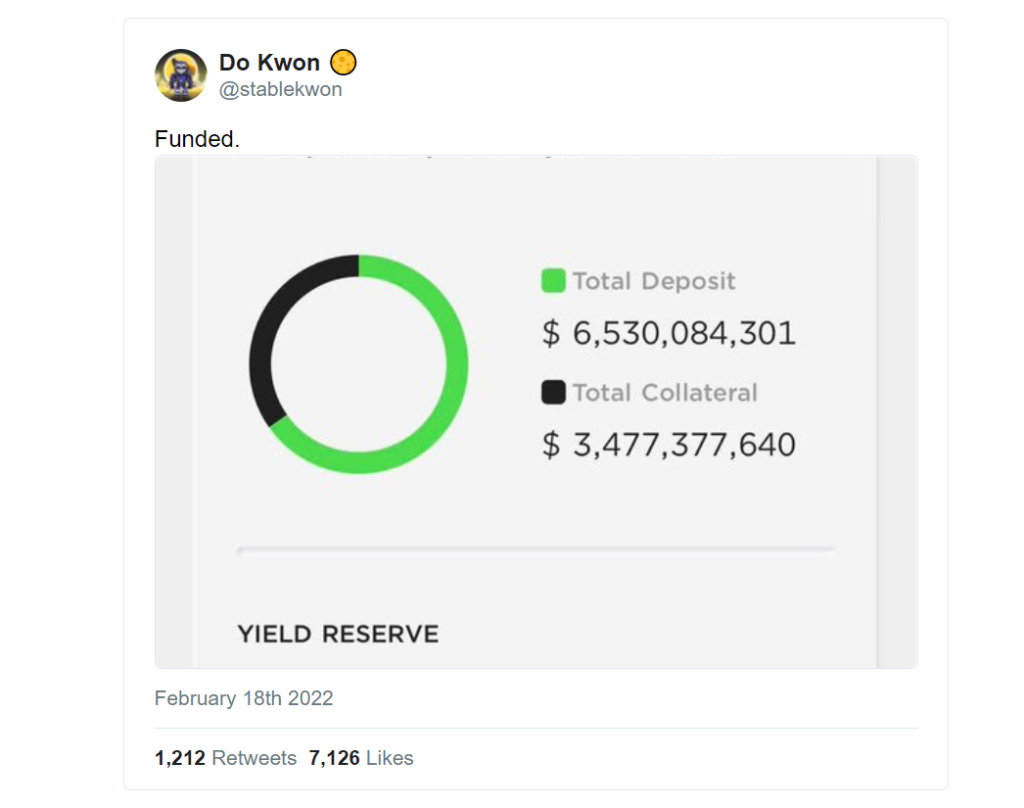

Das sind keine geringen Zahlen, und es ist beeindruckend zu sehen, wie Mainstream ein 20-Prozent-Anker einen Wert von über 0,5 Milliarden US-Dollar hat. Vielleicht ist der Autor nicht der Einzige, dem dieser Vorschlag nicht gefällt. @Pedro_explore ist ein häufiger Kommentator bei Anchor, der sich entschieden gegen die Verwendung ursprünglich zugewiesener Mittel zur Verbesserung der Governance, Sicherheit und Nachhaltigkeit des Terra-Ökosystems ausspricht. Wenn der Anker als zu groß zum Scheitern erachtet wird, wird es nicht besser, ihn zu vergrößern, ohne seine Probleme zu lösen. Mit einem Wort: Anchor mag in der Tat Terras stärkste Marketingmaschine bleiben, aber niemand kann eine so auffällige Maschine zu lange „aufziehen“. Am 18. Februar kündigte Do Kwon jedoch eine Erhöhung des Reservefonds um 450 Millionen US-Dollar an.

Aber durch die Kapitalbeschaffung wird nur die Geldmenge erhöht und es ändert nichts an der Entwicklung, die Anchor eingeschlagen hat. Seit dem Refinanzierungsdatum ist der Reservefonds in weniger als einem Monat von 510 Millionen US-Dollar auf 450 Millionen US-Dollar gesunken, und die Einlagenrendite blieb erneut unverändert.

Die Bedeutung von Anchor für ein riesiges Terra-Ökosystem kann nicht geleugnet werden. Es sind UST im Wert von 14 Milliarden US-Dollar im Umlauf, 9 davon sind in Anchor hinterlegt. Dazu sollten wir 150 Millionen (50 % der insgesamt 300 Millionen) hinzufügen, die dem ANC-Liquiditätspool im Rahmen des Astroport-Protokolls angeboten werden, und sicherlich gibt es noch andere Orte, die mit Anchor zu tun haben. Es besteht kein Zweifel, dass Anchor heute das Fundament von Terra ist. Bei Projekten wie Astroport, Prism, Mars, Mirror … mag das in Zukunft nicht mehr der Fall sein, aber diese Zukunft ist noch nicht gekommen.

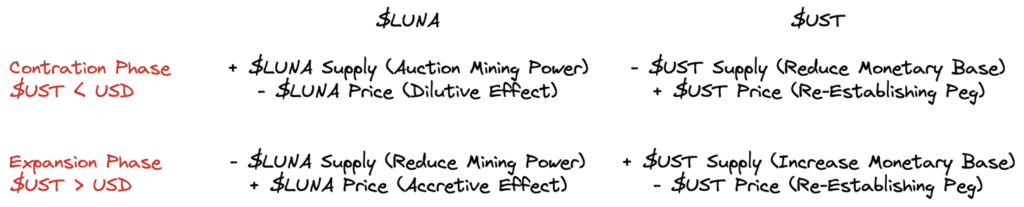

Im integrierten und transparenten Währungssystem von Terra sind LUNA und UST zwei Token, die direkt miteinander verbunden sind. Darüber hinaus ist Terra auch ein Finanzzentrum im Metaversum und interagiert mit dem Rest dieses Universums durch den Import und Export von Kapitalflüssen. Dieser Mechanismus ist in zwei Phasen unterteilt:

Mit anderen Worten: Terra verändert kontinuierlich die Volatilität zwischen UST (Systemschulden) und LUNA (Systemkapital). Eine Seite wird als Versorgungsreserve für die andere dienen und beide werden überleben. LUNA kann den starken Abflüssen von UST nicht standhalten, wenn die Einlagenrenditen von Anchor sinken, da es die ultimative Stabilität seines Preises verlieren wird. Das Terra-Ökosystem braucht Anker.

Wir müssen zustimmen, dass die Interessen der LUNA-Inhaber nicht vollständig mit den Interessen der ANC-Fraktion vereinbar sind. Es sei denn natürlich, wir gehen davon aus, dass alle sechs Monate ein Engel eine halbe Milliarde Dollar (und es werden noch mehr) in die Reserven von Anchor pumpt und so die Raten subventioniert. Lassen Sie ANC bis ins Unendliche frei.

Doch wir sind wieder beim Ausgangspunkt: Interessenkonflikt zwischen Investoren, Token-Inhabern, Händlern, Einlegern, Bergleuten, Enthusiasten, Ankerbauern und Terra-Entwicklern. Vielleicht hat sich nichts Wesentliches geändert, aber nach diesem Artikel ist es möglich, dass sich einige Perspektiven geändert haben. Jetzt können wir viele Aspekte des Anchor-Projekts im Besonderen und des Terra-Ökosystems im Allgemeinen oder sogar eines großen und vielfältigen Krypto-Marktes deutlich erkennen. Jetzt müssen wir nur noch die Bewegung der Plattform genau beobachten.

Was ist OKB? OKB ist eine Börsenmünze von OKX und der OKX Chain-Blockchain. Erfahren Sie in diesem Artikel mehr über den OKX- und OKB-Austausch mit TraderH4.

SubQuery Network ist ein Datenbereitstellungssystem für dezentrale Finanzanwendungen im Polkadot-Ökosystem, das sich durch innovative Ansätze in der Blockchain-Technologie auszeichnet.

Totem baut neue Weltsysteme auf, indem es Web 3.0-Tools und Communities in einem einzigen Betriebssystem integriert.

Erfahren Sie mehr über Sei Blockchain – eine Layer-1-Kette, die sich auf den Handel konzentriert. Wird als „dezentrale NASDAQ“ bezeichnet, da der Schwerpunkt auf der Bereitstellung von CeFi-Handelserfahrungen mit DeFi-Tools liegt.

Highstreet ist ein Spiel, das Metaverse, Handel und den Play to Earn-Trend kombiniert. Dank der einzigartigen Idee hat Highstreet 5 Millionen USD eingesammelt.

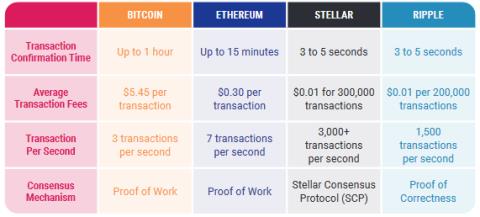

Die Ethereum-Skalierungslösung von OMG Network zielt darauf ab, kostspielige und unnötige Zwischenhändler zu eliminieren, sodass die Transaktionsausführung schneller, kostengünstiger und effizienter wird.

Was ist IoTeX? Hierbei handelt es sich um eine Blockchain, die in Verbindung mit dem Internet der Dinge (IoT) erstellt und entwickelt wird. Treten Sie TraderH4 bei, um diesen Artikel zu erfahren.

TabTrader ist ein Aggregator von Kryptowährungsmarktinformationen mit Fokus auf DeFi. Die App unterstützt mobile Geräte mit iOS und Android und bietet eine Vielzahl von Funktionen für Anleger.

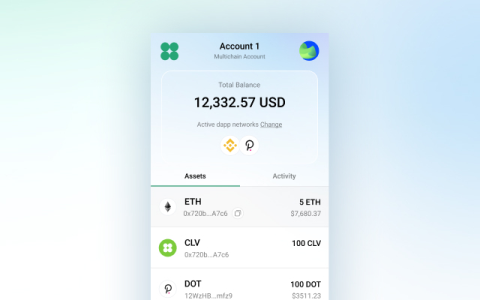

Clover Finance ist eine Layer-1-Plattform, die von Viven Kirby, Norelle Ng und Burak Keçeli entwickelt wurde. Clover Finance hat mehr als 10 große Investmentfonds angezogen und setzt innovative Technologien ein, um die Interoperabilität im Blockchain-Bereich zu verbessern.

Velo ist ein dezentrales Protokoll, das im DeFi-Array funktioniert, grenzenlose „Geldtransfers“ ermöglicht und einen Durchbruch im Bereich der digitalen Kreditvergabe darstellt.