Resumen del proyecto dYdX.

El protocolo dYdX opera un intercambio de derivados en la red StarkEx de capa 2. El intercambio descentralizado híbrido ofrece contratos de futuros perpetuos similares a los que se encuentran en Binance, FTX y otros intercambios centralizados. El objetivo final del protocolo es construir un intercambio de derivados completamente descentralizado donde nadie, incluido el equipo de desarrollo, pueda interferir con las operaciones básicas del protocolo.

En el verano de 2017, Antonio Juliano, exingeniero de Coinbase, fundó dYdX. Los dos primeros productos del protocolo, Expo y Solo, se crearon para el comercio de margen en Ethereum. Después de ver una explosión en el comercio de contratos perpetuos en Bitmex en 2019, dYdX decidió convertirse en el primer protocolo DeFi en ofrecer este tipo de comercio. El lanzamiento de tipos de comercio perpetuo para tokens importantes como BTC y ETH está ganando popularidad rápidamente entre muchos comerciantes.

En el segundo trimestre de 2022, dYdX anunció el cambio de StarkEx a su propia cadena de bloques nativa, llamada dYdX Chain, como parte de un esfuerzo totalmente descentralizado.

descripción general

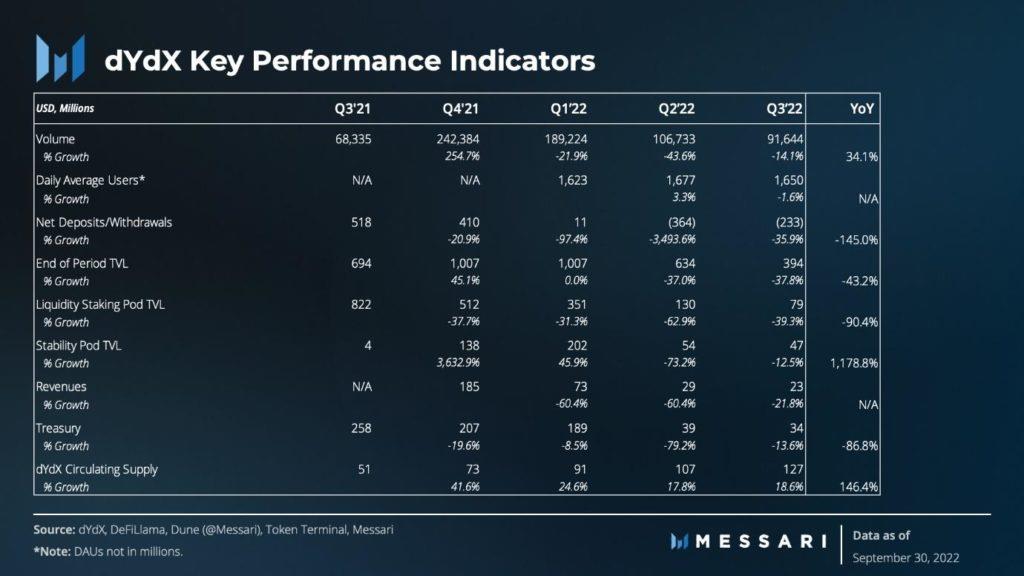

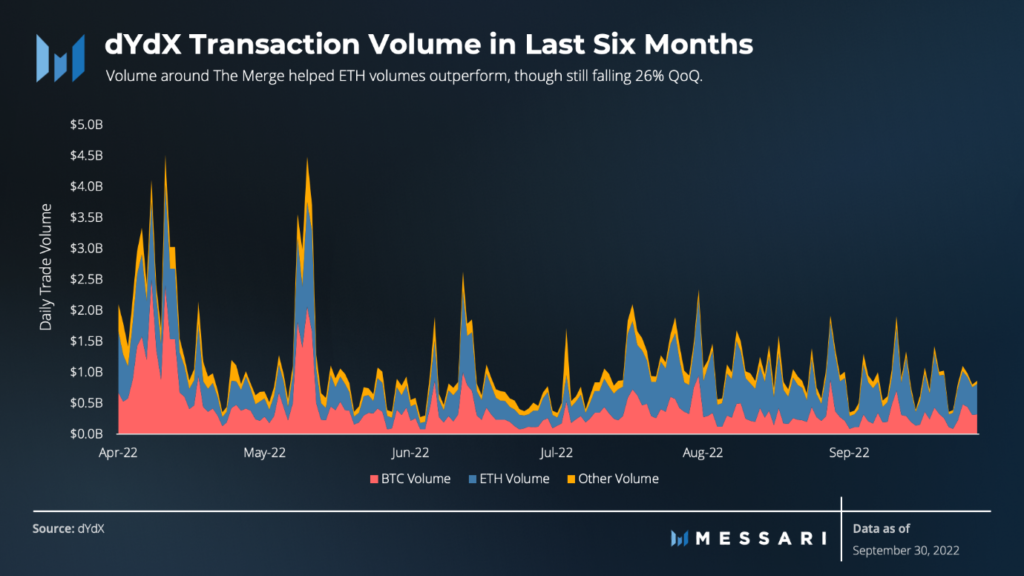

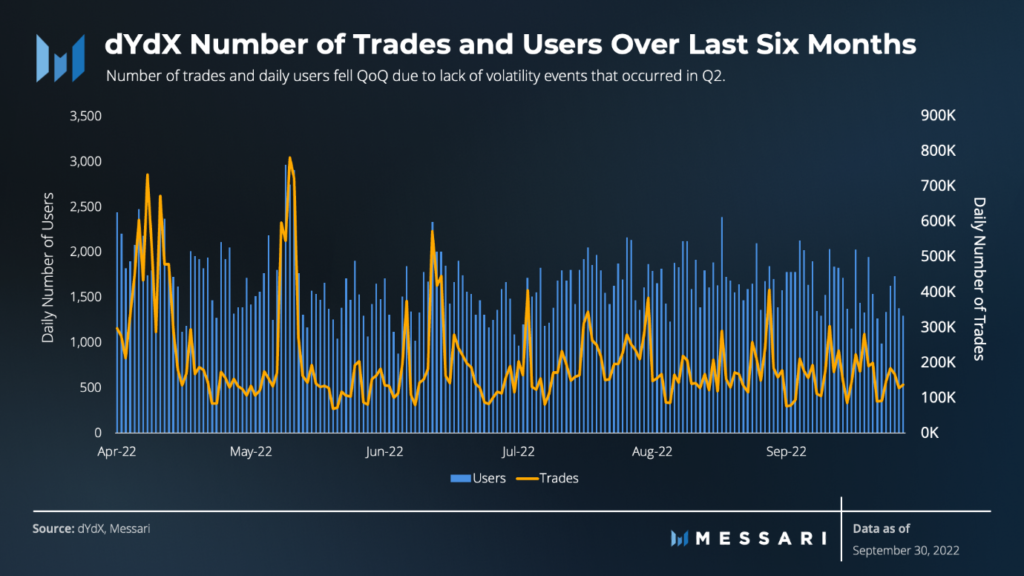

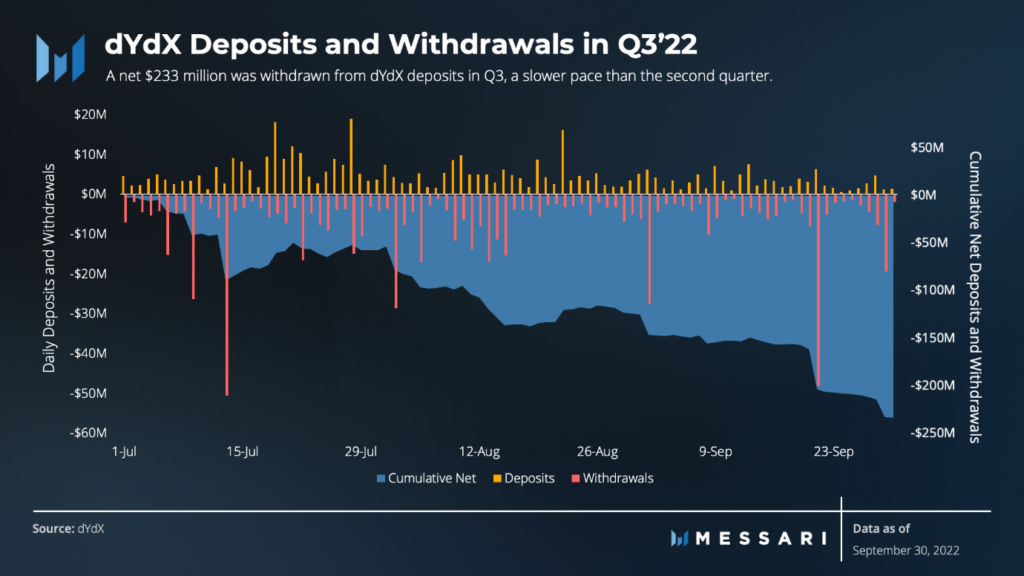

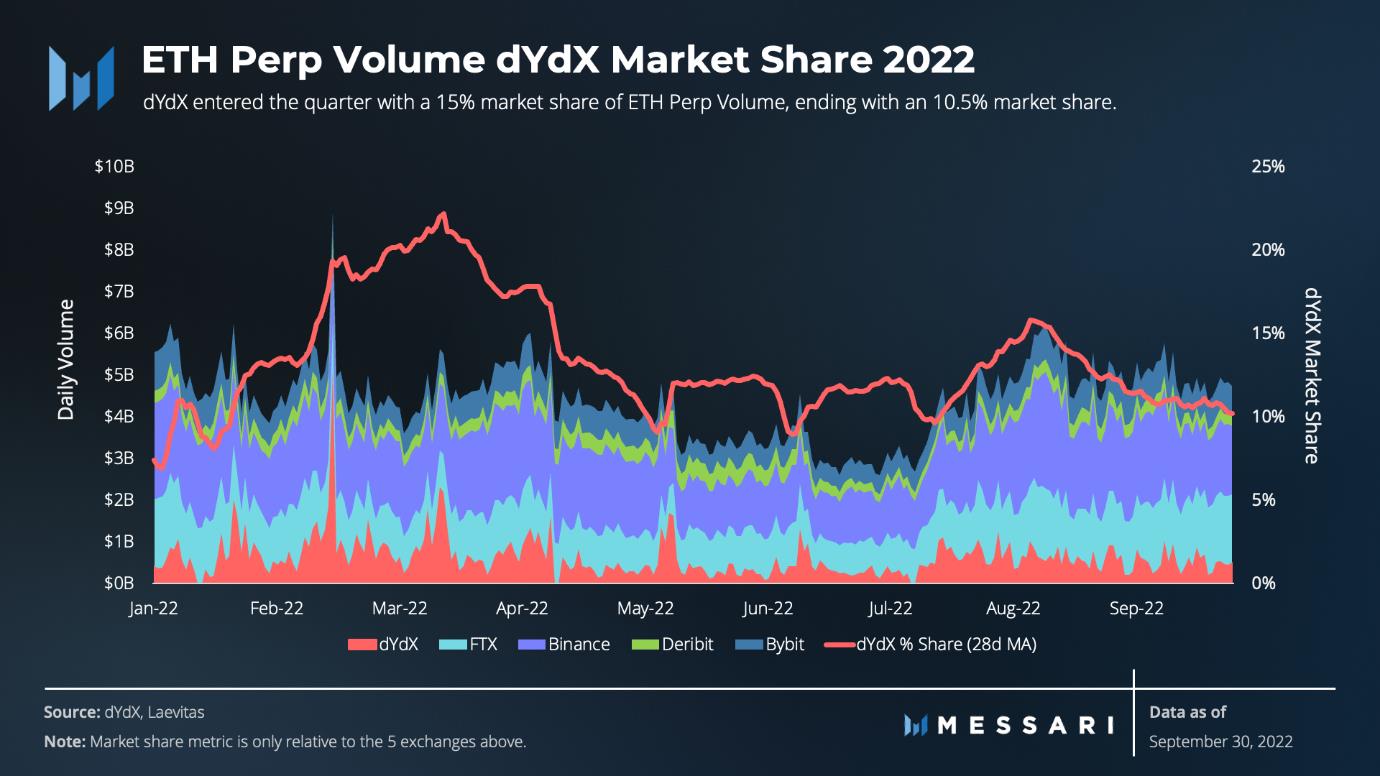

En el tercer trimestre, dYdX no tuvo tantos aspectos destacados como en el segundo trimestre, pero The Merge fue un evento importante y ciertamente tuvo un impacto en los resultados trimestrales. El volumen de negociación diario y los usuarios en dYdX en el tercer trimestre estuvieron tan activos como en el segundo trimestre, cuando se midió en promedio. El comercio en ETH tiene un porcentaje más alto en comparación con los trimestres anteriores, ya que los comerciantes estaban preparados para varios casos de intento de comercio durante la bifurcación dura de Ethereum. A pesar de la actividad comercial saludable, dYdX continúa viendo grandes retiros de la red.

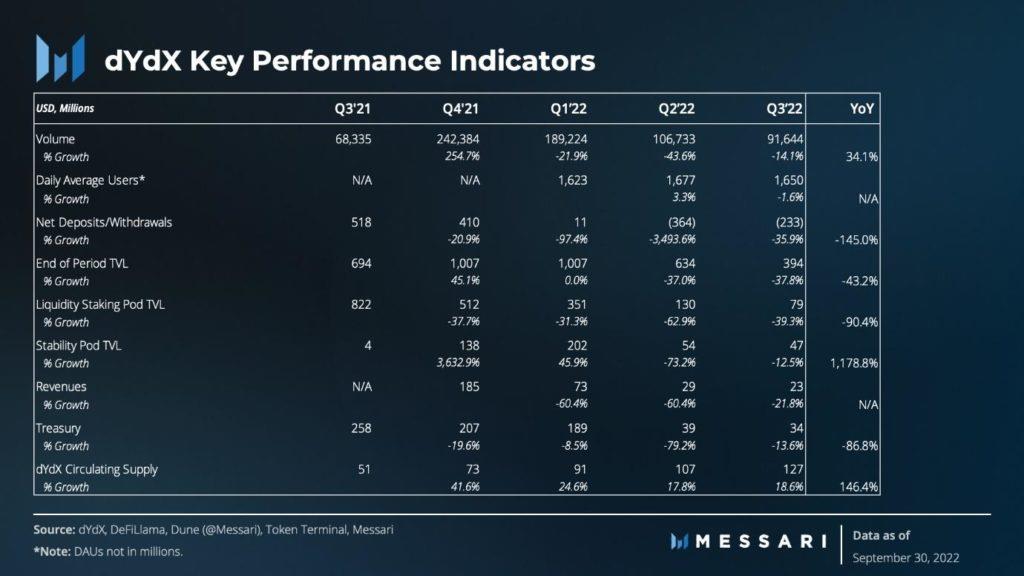

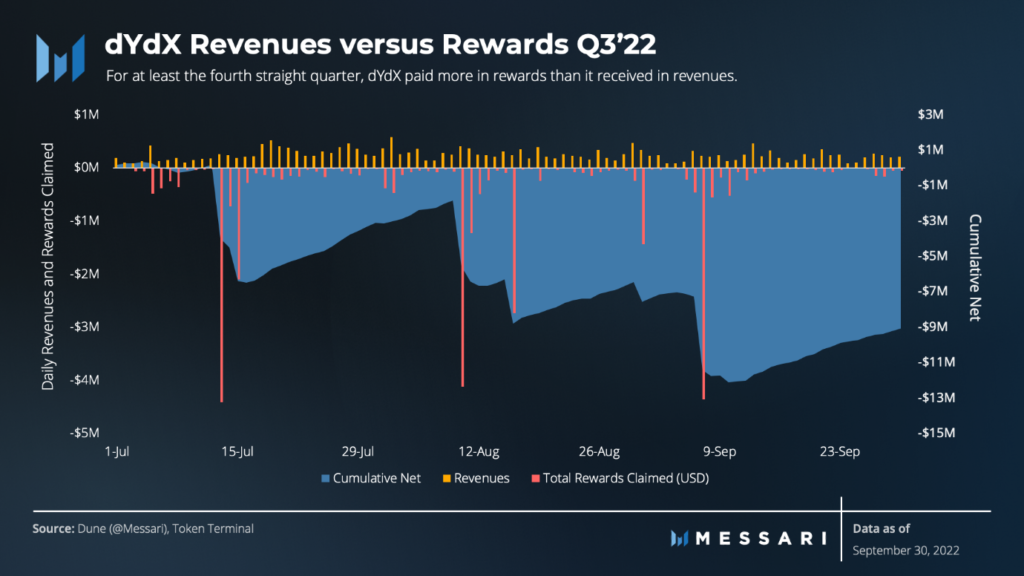

Los esfuerzos de gobernanza durante el trimestre se centraron en optimizar la recompensa por inflación de DYDX (token nativo de protocolo). En otro trimestre, los ingresos generados por el protocolo fueron superiores al valor en USD de los tokens pagados como incentivos. Los ingresos ahora se acumulan en dYdX Trading, no en la tesorería de la comunidad. El Tesoro solo tiene tokens DYDX para financiar iniciativas.

El cambio a V4, anunciado en junio, es un hito importante con el lanzamiento de la red de prueba para desarrolladores. Se espera que lance dYdX Chain en el segundo trimestre de 2023, creando un libro de pedidos descentralizado y mejorando la alineación entre los poseedores de tokens y el protocolo.

Análisis de rendimiento

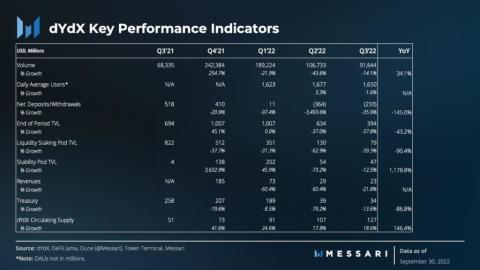

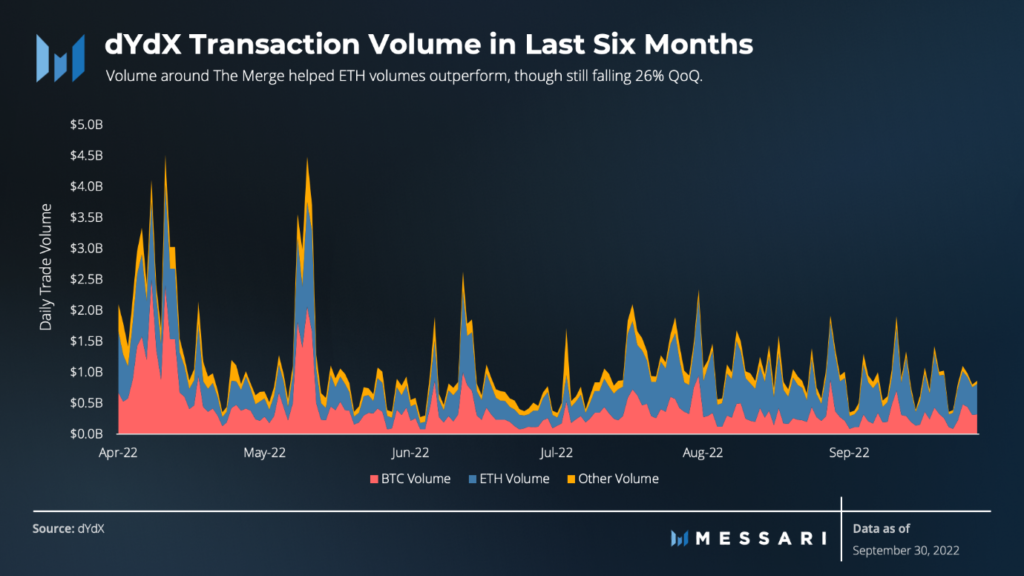

Los ingresos comerciales de dYdX cayeron un 22 %, de USD 29 millones en el segundo trimestre a USD 22,6 millones en el tercer trimestre. Los gastos netos de $9 millones fueron los más pequeños en los últimos cuatro trimestres. El aumento de las recompensas reclamadas se debe a un cronograma que permite que las recompensas se cobren aproximadamente cada 28 días.

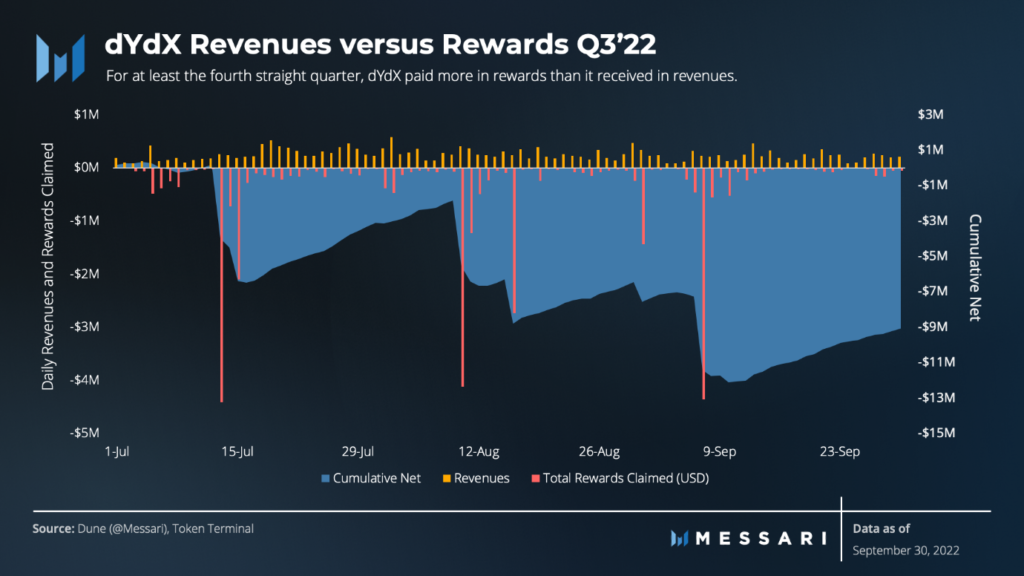

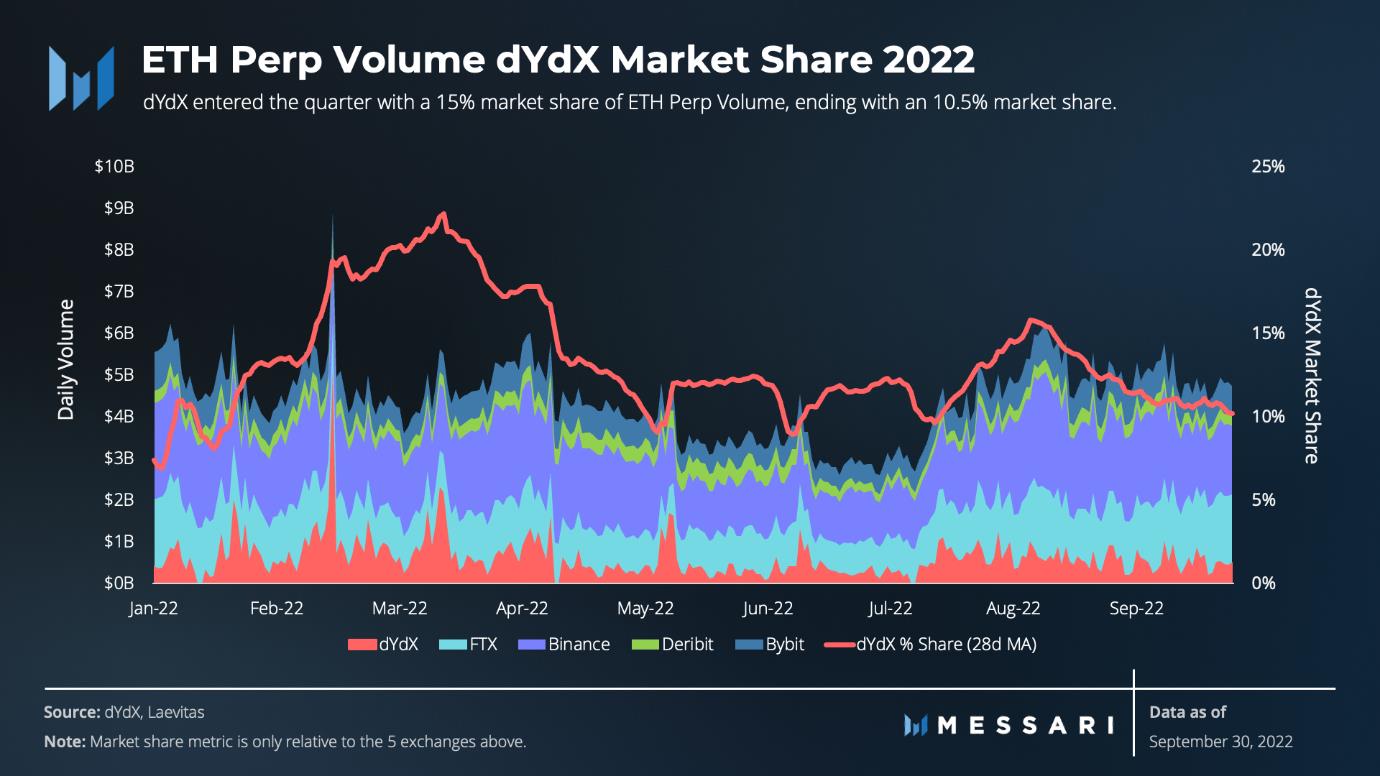

En el tercer trimestre, el volumen de operaciones cayó un 14 % hasta los 91.600 millones de dólares. El volumen de negociación en el segundo trimestre se vio impulsado por tres eventos de gran volumen en abril, mayo y junio. El tercer trimestre tuvo el evento The Merge en septiembre, que impulsó la participación de mercado del volumen de ETH. A pesar de un volumen total menor, el volumen promedio diario de transacciones en dYdX en el tercer trimestre fue en realidad $115 millones más alto que el del segundo trimestre.

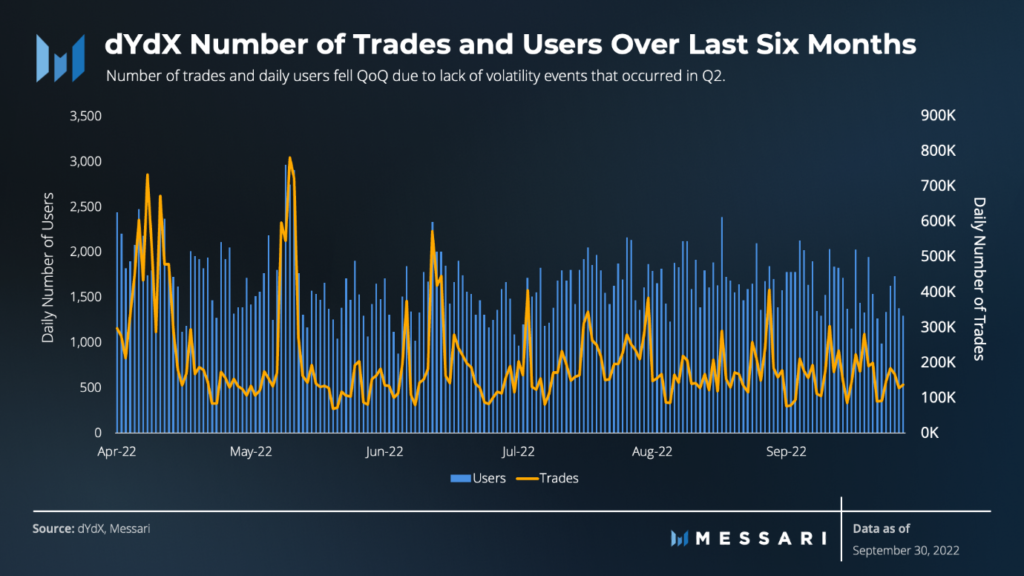

De manera similar a las cifras de volumen de transacciones, los usuarios activos diarios (DAU) y las transacciones totales disminuyeron en el tercer trimestre, lo que podría ser el resultado de menos eventos este trimestre. dYdX tuvo un promedio de 167.000 transacciones en el tercer trimestre y 1.667 usuarios diarios.

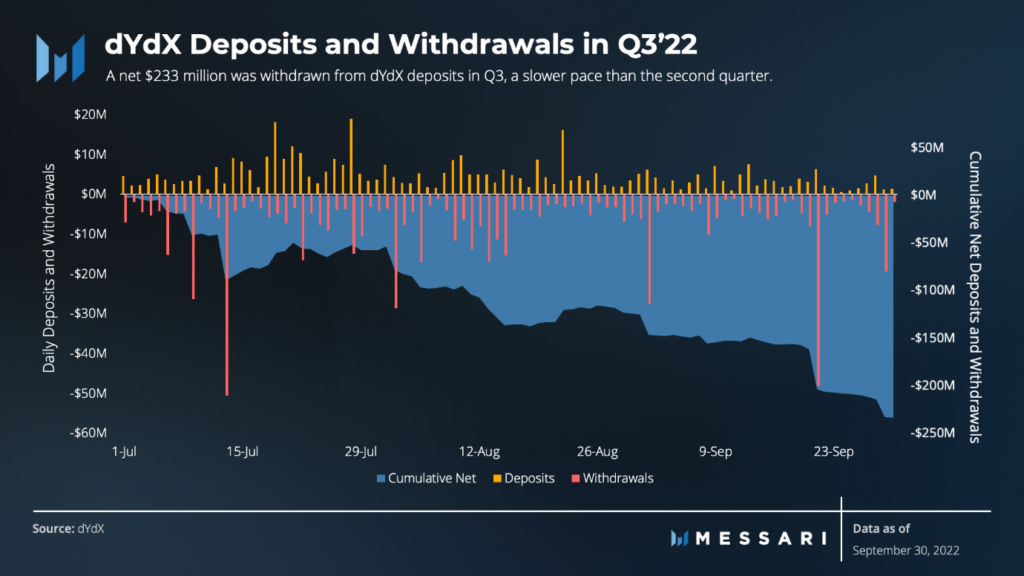

A pesar del uso saludable medido por transacciones y usuarios diarios, dYdX continuó viendo retiros en el tercer trimestre. Después de que $362 millones abandonaron la plataforma en el segundo trimestre de 2022, se retiraron $233 millones en el tercer trimestre.

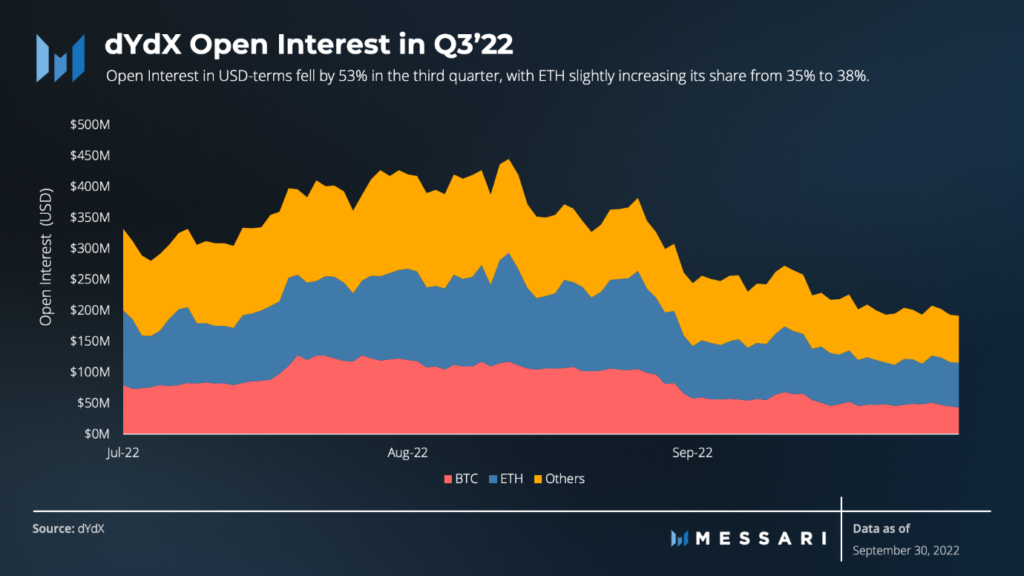

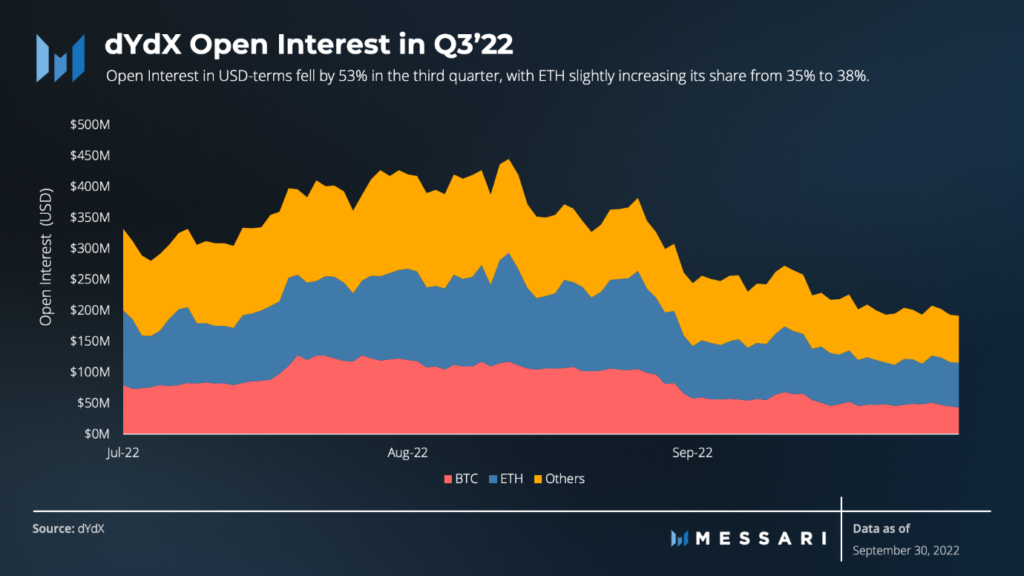

Debido a la caída en los depósitos, el interés abierto (OI) en dYdX se redujo a la mitad en el tercer trimestre. Según los términos del contrato, BTC OI cayó un 50 %, mientras que ETH cayó un 38 %, manteniendo la mejor posición. Otros tokens tienen números mucho más bajos: SUSHI, SOL, LTC, EOS y AVAX todos vieron caídas de OI del 80% o más. Mientras que AAVE, DOGE, DOT, FIL, MATIC, MKR y UNI han bajado al menos un 70%. El único aumento en las estadísticas de OI fue en ETC, que creció un 59 % en el tercer trimestre de 2022.

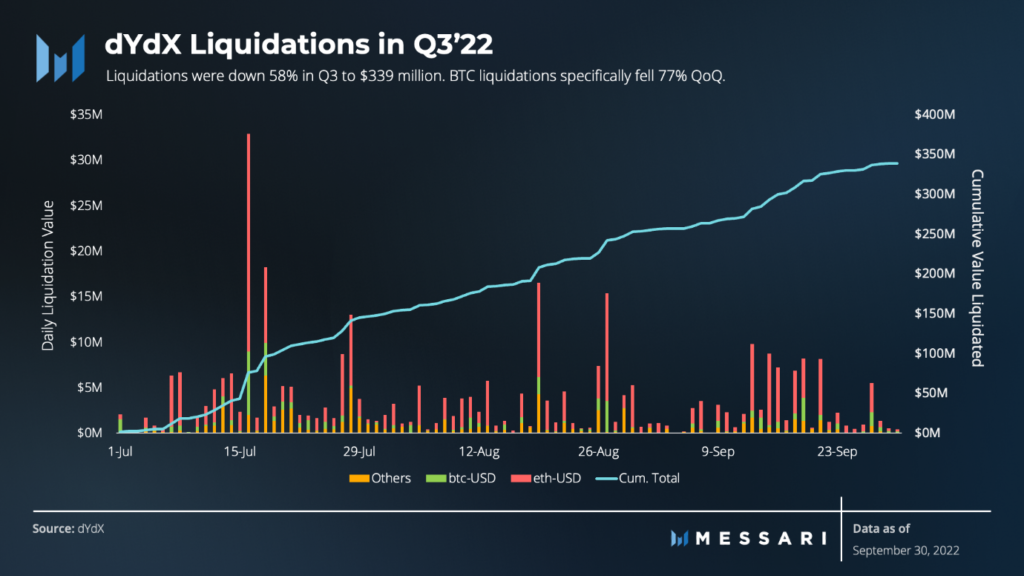

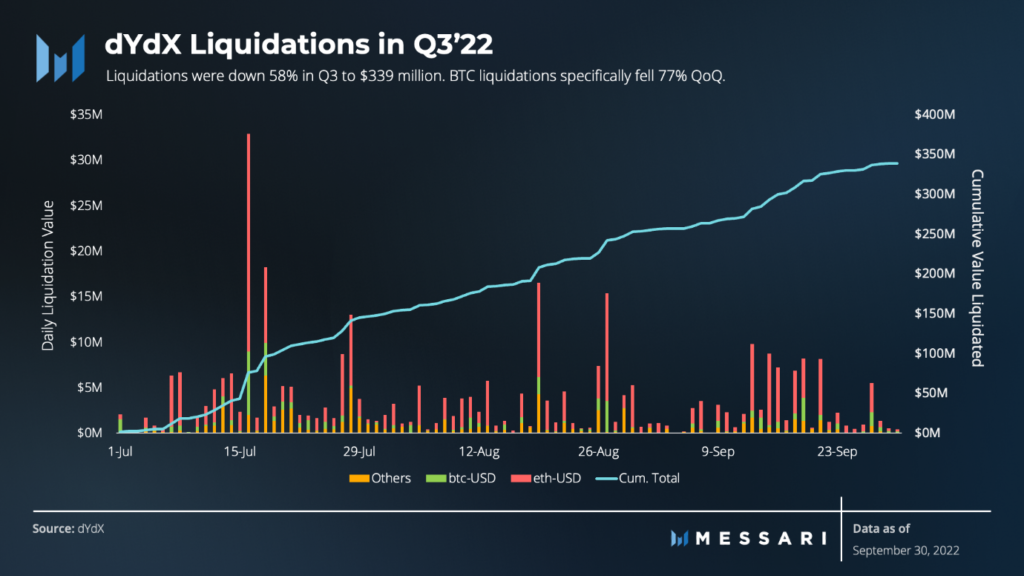

Los mercados menos volátiles significan menos liquidaciones en el tercer trimestre y los volúmenes de liquidación cayeron un 58% a $340 millones. Las liquidaciones de Ethereum aumentaron del 52 % en el segundo trimestre al 65 % en el tercer trimestre. La volatilidad reducida de Bitcoin resultó en una caída del 77 % en el volumen de liquidación, la liquidación de BTC solo representó el 14 % del volumen total de liquidación en el tercer trimestre en la plataforma dYdX.

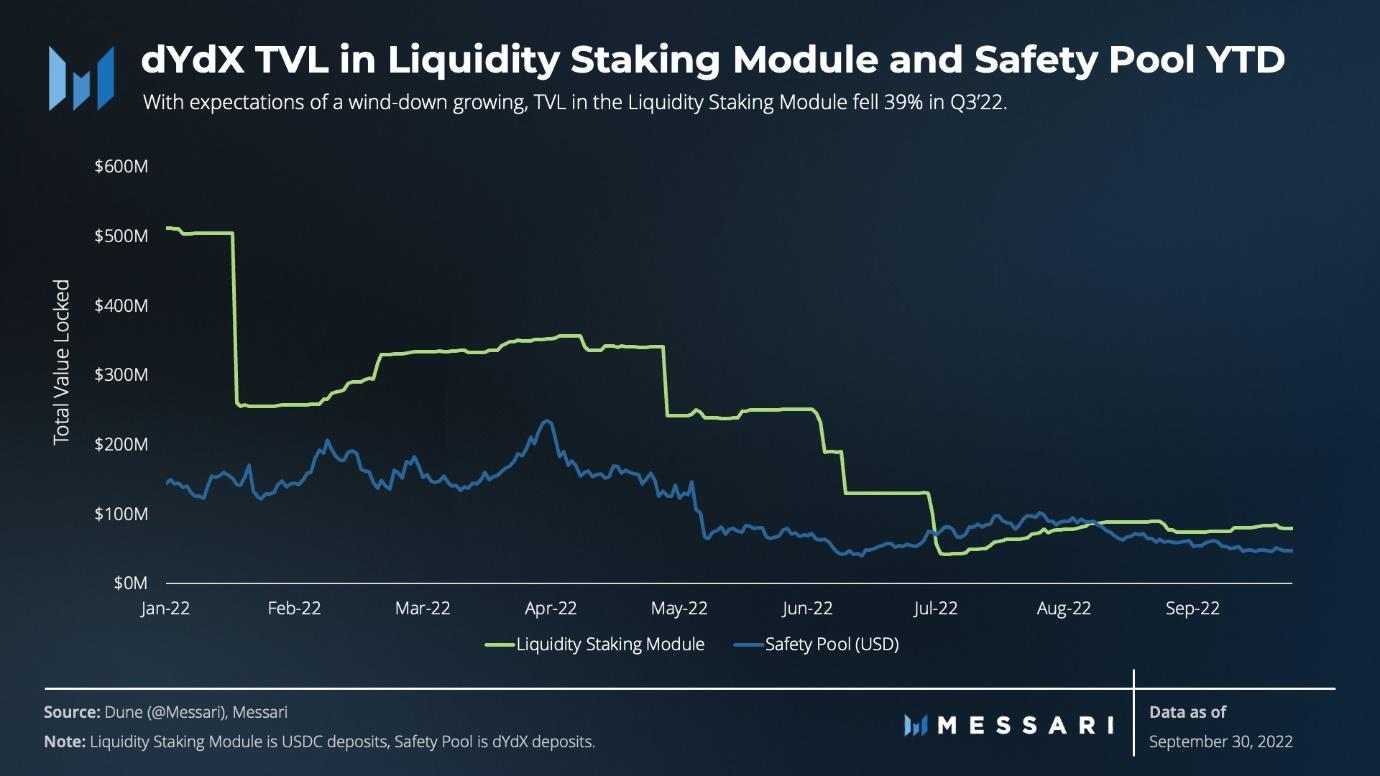

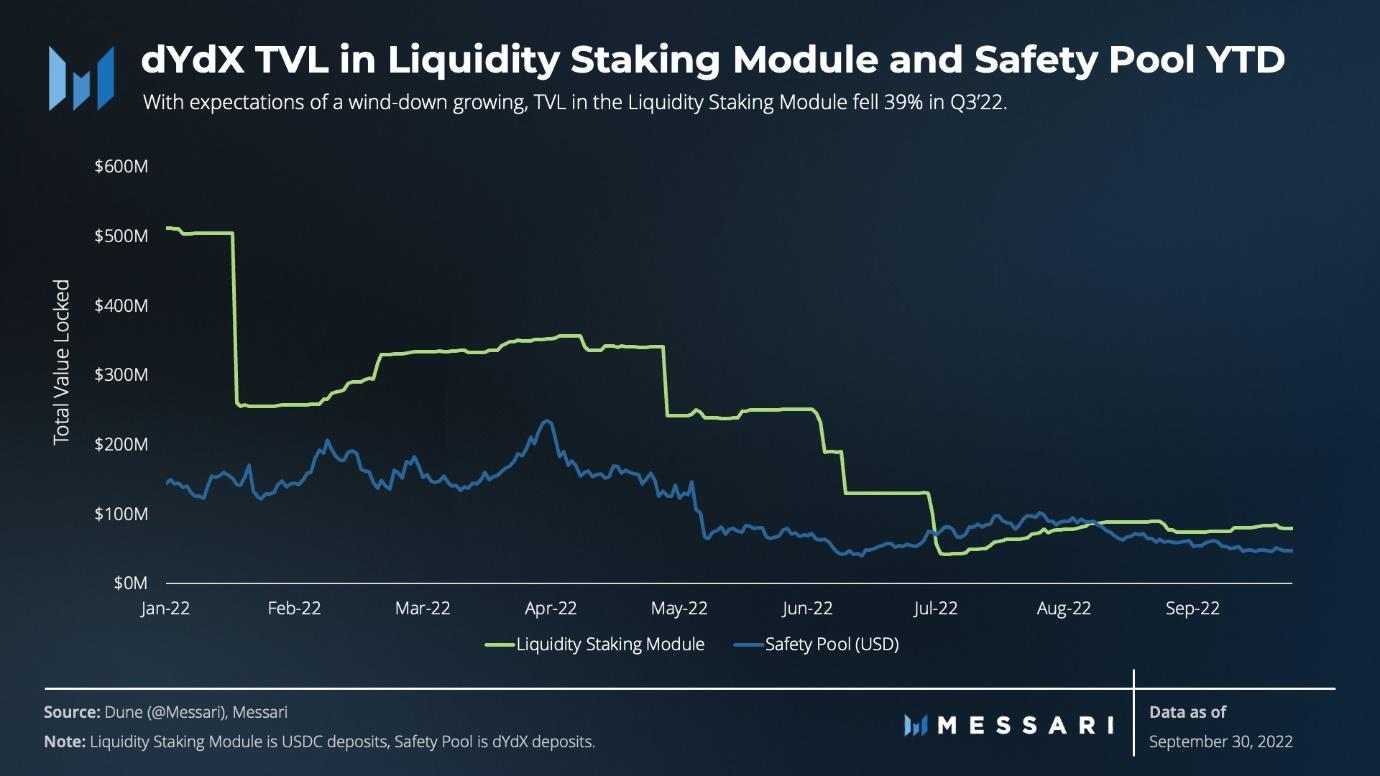

El 2 de julio, se inició una propuesta instantánea para votar sobre el corte del módulo de participación de liquidez. Aunque las discusiones del foro comenzaron en junio, en la semana siguiente a la votación instantánea, el TVL en el módulo se redujo de $130 millones a $42 millones. Esto pasó una votación en cadena que finalizó el 27 de septiembre. El 29 de octubre, se aprobó una votación rápida a favor de retirar el Fondo de seguridad y enviar los tokens DYDX asignados a la bóveda plateada. Esto todavía requiere un voto en cadena para su implementación.

Los eventos en cadena en el primer y segundo trimestre dieron como resultado una mayor participación de volumen para dYdX en la primera mitad de 2022. Un aspecto positivo para el protocolo es ver un aumento masivo en el volumen hacia el final de las épocas estandarizadas. Este comercio típicamente improductivo se incentiva a través de recompensas. La modificación del calendario de recompensas parece haber funcionado según lo previsto.

El comercio de futuros de ETH en cinco intercambios dYdX, FTX, Binance, Deribit, Bybit aumentó un 17 % de USD 350 000 millones en el segundo trimestre a USD 420 000 millones en el tercer trimestre. dYdX mantiene una participación de mercado del 10 al 15 % durante el trimestre, mostrando tasas de financiamiento que rivalizan con los CEX más grandes.

Analisis cualitativo

Módulo de participación de liquidez

dYdX ofrece un módulo de participación de liquidez (LSM), donde cualquiera puede depositar USDC aprobado por Market Makers y aprobado por la comunidad como garantía para proporcionar liquidez en dYdX. Los participantes fueron recompensados con tokens DYDX. Los creadores de mercado tienen acceso a capital barato (sin intereses) que solo se puede utilizar dentro del ecosistema. El 27 de septiembre, la comunidad de dYdX votó a favor de reducir el grupo de préstamos al establecer la recompensa de DYDX asociada con la participación de USDC en 0.

A pesar de su diseño atractivo, el Módulo Liquidity Staking no parece ser una forma eficiente de asignar recursos para el protocolo. Patrocinado por dYdX Grants, Xenophon Labs publicó un informe de investigación sobre LSM que encontró que "el 81% de los tokens de bonificación se otorgaron a USDC sin acudir a ningún creador de mercado". El principal problema es que la cantidad de inversión en USDC depende del precio de dYdX y el cambio en la disponibilidad de capital conduce a una utilización muy baja por parte de los creadores de mercado.

El 6 de julio, la comunidad votó para cancelar el grupo de préstamo vinculado a LSM y reutilizar las recompensas de token DYDX restantes.

El 31 de julio, Ryan Rodenbaugh de TrueFi publicó una propuesta en el foro para mejorar LSM utilizando el producto "Línea de crédito automática" (ALOC) de TrueFi. Idealmente, el ALOC de tasa flotante de TrueFi cobrará tasas de interés variables según el uso de los grupos de préstamos. Estas tasas de interés, que se basan en gran medida en USDC pero también están incentivadas con algunos dYdX, reducirán la volatilidad del capital disponible y, por lo tanto, aumentarán la usabilidad. Sin embargo, una pregunta importante es ¿hasta qué punto los creadores de mercado estarán dispuestos a pedir prestado?

Recompensas comerciales justas

dYdX incentiva el uso en su intercambio recompensando el comercio con tokens DYDX para ayudar a compensar las tarifas pagadas. La versión anterior de la fórmula de recompensa comercial incluía tarifas pagadas, interés abierto (OI) y stkDYDX (DYDX apostado).

En marzo, una nueva investigación demostró que la oportunidad de obtener grandes recompensas de OI creó un gran espacio de juego para que los agricultores ganaran DYDX sin liquidez ni tarifas adicionales. Tras el cambio inicial a la ecuación de recompensas en abril, reduciendo los pesos otorgados a OI, la comunidad votó para eliminar cualquier recompensa atribuida a un mayor interés abierto. El voto también reduce la recompensa total de la transacción por época en un 25 %.

El interés abierto ha disminuido notablemente desde estos cambios, pero OI no necesariamente afecta la liquidez. De hecho, el interés abierto y el volumen de los intercambios no parecen estar muy correlacionados.

La reducción general de las recompensas fortalece la tesorería y da más fuerza a las inversiones a largo plazo.

Recompensas de ecuación LP

La gestión de recompensas de tokens es el tema principal del trimestre y también se ha abordado la recompensa para los proveedores de liquidez. El primer cambio se produjo en febrero, al reducir el umbral de los LP y abrir las recompensas a más proveedores. Luego, en mayo, a instancias de Wintermute (uno de los creadores de mercado más grandes de dYdX), la comunidad votó para agregar un factor de volumen a la ecuación de recompensas de LP. Este agosto, la comunidad llevó ese plan un paso más allá.

La votación de agosto dio peso al factor de volumen en todos los mercados. Es importante destacar que aumentó el peso de los mercados BTC y ETH debido a la preocupación de que reducir demasiado el factor de profundidad tendría un impacto negativo en los mercados sin liquidez. Para equilibrar aún más ese incentivo, la comunidad ha reducido la proporción de recompensas para los mercados BTC y ETH del 20 % al 10 % cada uno, lo que ahora permite que se envíen más recompensas a los otros mercados. Estos son los dos mercados más profundos de la bolsa y puede que no sea necesario gastar mucho dinero para atraer liquidez.

Hasta ahora, los cambios han reducido el gasto para atraer profundidad sin afectar la liquidez general. Dado que DAO se centra en optimizar los recursos gastados durante el mercado bajista, ajustar las recompensas que ofrecen a los usuarios es la principal ventaja que utilizan.

Nueva actualización de la Cadena dYdX

El 23 de agosto, dYdX Trading publicó un blog que actualiza el progreso de la V4. Los principales anuncios son que Milestone 1, el lanzamiento de la red de pruebas para desarrolladores, está completo. Además, esta actualización ha proporcionado un cronograma para el lanzamiento de Mainnet, actualmente programado para el segundo trimestre de 2023. Otros planes incluyen:

- Hito 2: Red de prueba interna: tercer trimestre de 2022

- Hito 3: Red de prueba privada: cuarto trimestre de 2022

- Hito 4: Red de prueba pública: primer trimestre de 2023

El lanzamiento de la red de prueba del desarrollador incluye la finalización del motor de comparación del libro de pedidos y el sistema de márgenes. Como primer paso, el equipo del proyecto logró 50 transacciones por segundo. Todavía quedan muchas optimizaciones y mejoras por hacer, pero este es un progreso positivo en un cambio importante en el protocolo.

Epílogo

Los comerciantes continúan operando en el intercambio dYdX, a pesar de continuar retirando fondos del protocolo. El promedio de usuarios diarios tiende a aumentar. Las recompensas pagadas a los comerciantes e inversores son mayores que los ingresos pagados al protocolo. La comunidad usó la gobernanza y la votación para cambiar todos los principales programas de recompensas, cerrar el grupo de apuestas de liquidez y reducir las recompensas comerciales. El lanzamiento de la cadena dYdX está programado actualmente para el segundo trimestre de 2023. Brinda la oportunidad de descentralizar aún más el protocolo e involucrar mejor a los titulares de tokens con los usuarios.