¿Qué es el valor controlado por protocolo (PCV)? ¿Cómo va el tema de liquidez en DeFi? ¿Cómo resolverá PCV este problema de pago?

En este artículo, les presentaré qué es el valor controlado por protocolo (PCV) y algunas formas de aplicar PCV para resolver el problema de liquidez en DeFi.

Liquidez en DeFi y Minería de Liquidez

Personalmente, veo a DeFi como uno de los principales factores que impulsan la explosión del mercado Crypto en el verano de 2020.

Con DeFi, cualquier persona en el mundo puede depositar, comerciar, prestar, tomar prestados activos en la cadena de bloques utilizando billeteras sin custodia sin la necesidad de un banco o un corredor externo. Si lo desean, pueden explorar operaciones financieras más avanzadas, como transacciones apalancadas, productos estructurados, activos sintéticos, creación de mercado y más, todo mientras mantienen el control total sobre sus activos.

Por lo general, los protocolos DeFi suelen adherirse a dos criterios principales: “sin permiso ” y “ transparente ”:

- Sin permiso: tanto para los usuarios finales como para los desarrolladores, las aplicaciones DeFi pueden servir a cualquier persona en el mundo siempre que tenga una conexión a Internet, independientemente de su origen étnico, género y edad. Además, cualquier grupo de desarrolladores puede crear aplicaciones en plataformas de contratos inteligentes sin el permiso de nadie.

- Transparencia: los protocolos DeFi son en su mayoría de código abierto, con todo el código fuente subyacente disponible para revisión e inspección. Todas las transacciones se registran en la cadena de bloques, lo que permite una fácil revisión de transacciones específicas.

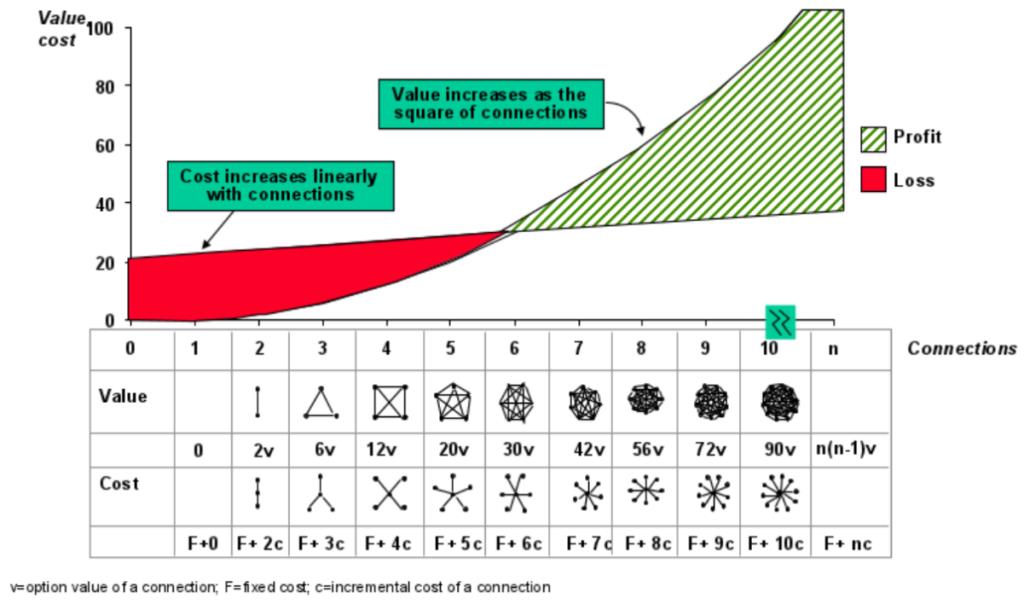

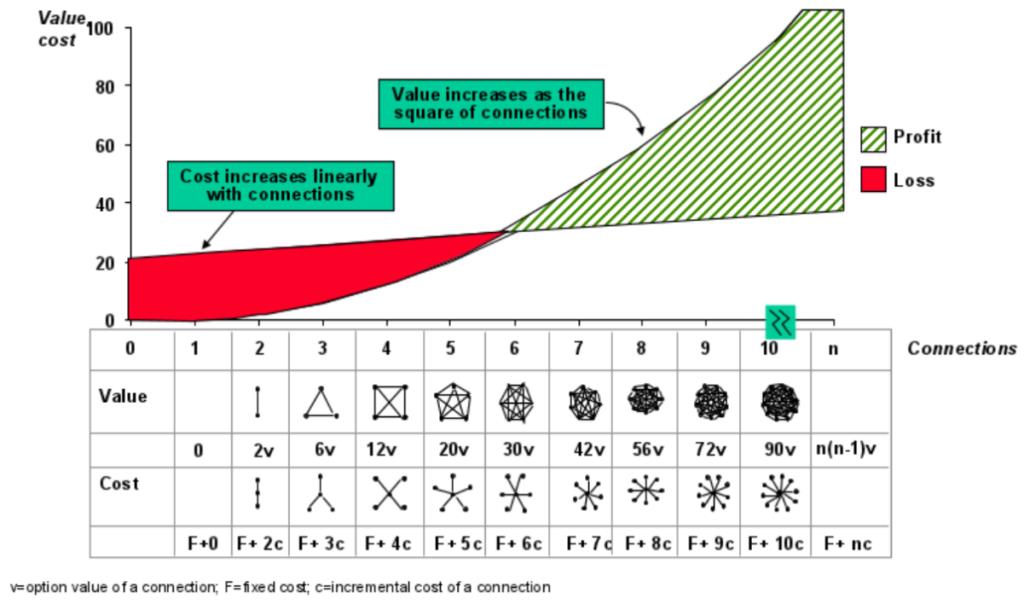

Aunque los protocolos DeFi pueden funcionar de forma independiente, la mayoría de los protocolos a menudo se combinan, se apilan para desarrollarse más rápido y lograr efectos de red positivos. Esta es una de las mayores fortalezas de DeFi, la interoperabilidad y la componibilidad.

Por ejemplo:

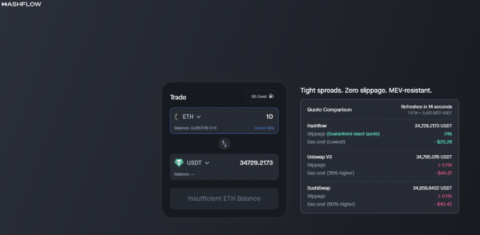

Los protocolos utilizan el token LP de Uniswap V2, Sushiswap, para implementar esquemas de extracción de liquidez para atraer y crear liquidez para el token nativo del protocolo, a partir del cual pueden crear funciones más avanzadas.

Los protocolos de deuda como Maker aceptan tokens Uniswap v2 LP como garantía para acuñar DAI. Los protocolos de préstamo usan liquidez en Sushiswap, Uniswap para préstamos flash,...

Por lo general, los protocolos DeFi de diferentes categorías enfrentan su propio conjunto de desafíos. En el que la liquidez es siempre uno de los problemas centrales de muchos protocolos DeFi en el mercado, si la liquidez no es lo suficientemente "gruesa", la posibilidad de que se exploten los protocolos es muy alta.

Para incentivar la liquidez de los proyectos en cadena, los protocolos DeFi implementarán diferentes incentivos, uno de los más exitosos y populares es el uso de esquemas de minería de liquidez, pero obviamente con el tiempo.Además de las ventajas, los programas de Minería de Liquidez también traen ciertas limitaciones.

La naturaleza dual de la minería de liquidez

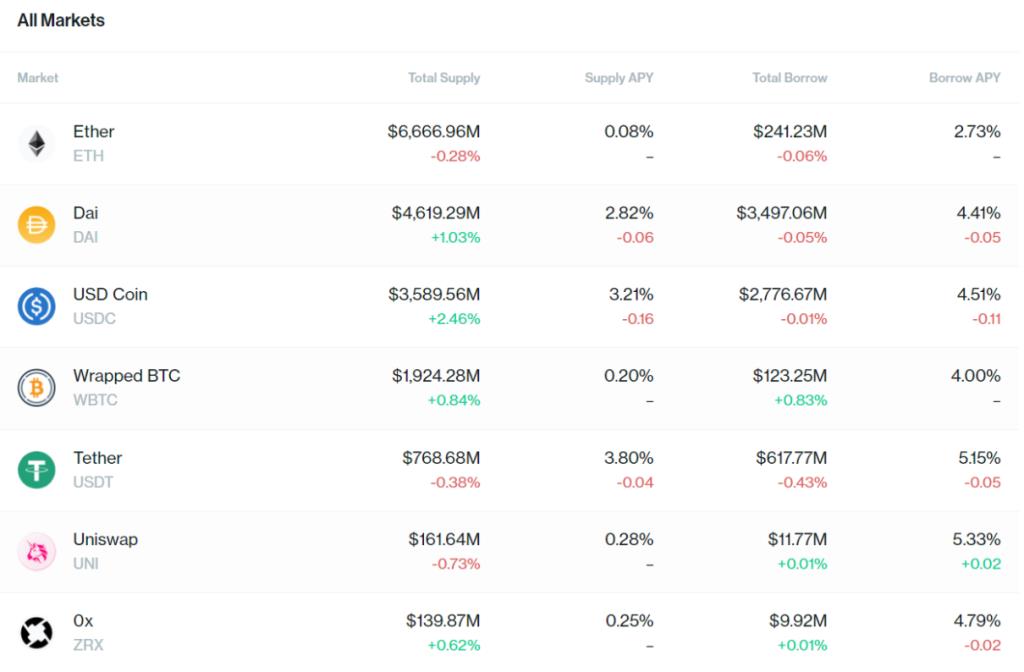

El concepto de minería de liquidez comenzó a mencionarse por primera vez en el verano de DeFi 2020, comenzó a ser aplicado por Compound Finance. En pocas palabras, cuando los usuarios usan Compound (tomar prestado o pedir prestado), recibirán recompensas adicionales en forma de tokens COMP, cuanto más deposite y pida prestado, más recompensas COMP recibirá el usuario. De esta forma, Compound ha atraído miles de millones de dólares de TVL en el protocolo en poco tiempo.

Después del éxito de Compound, muchos protocolos comenzaron a usar minería de liquidez para arrancar sus proyectos.

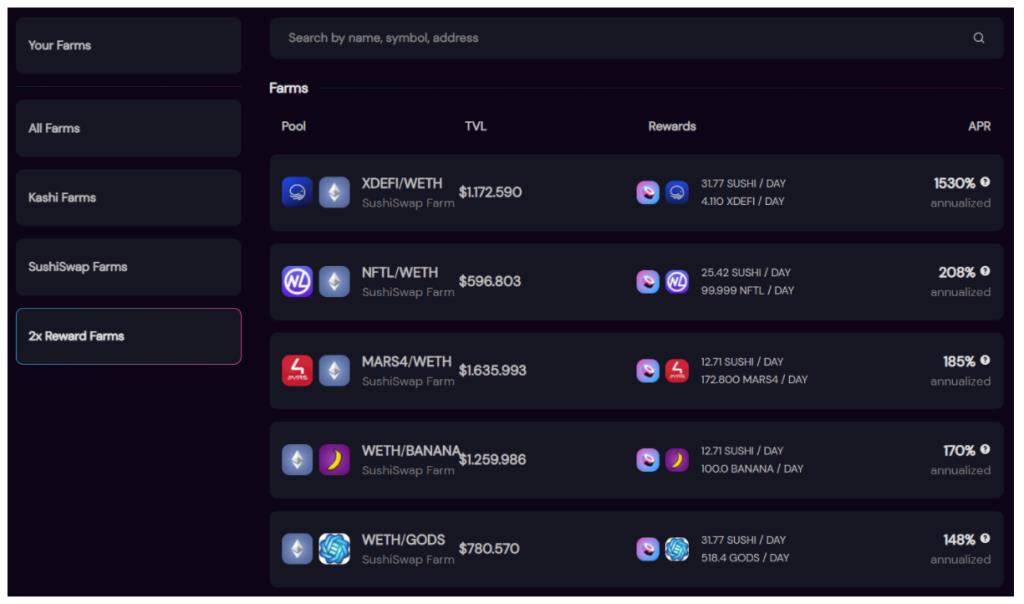

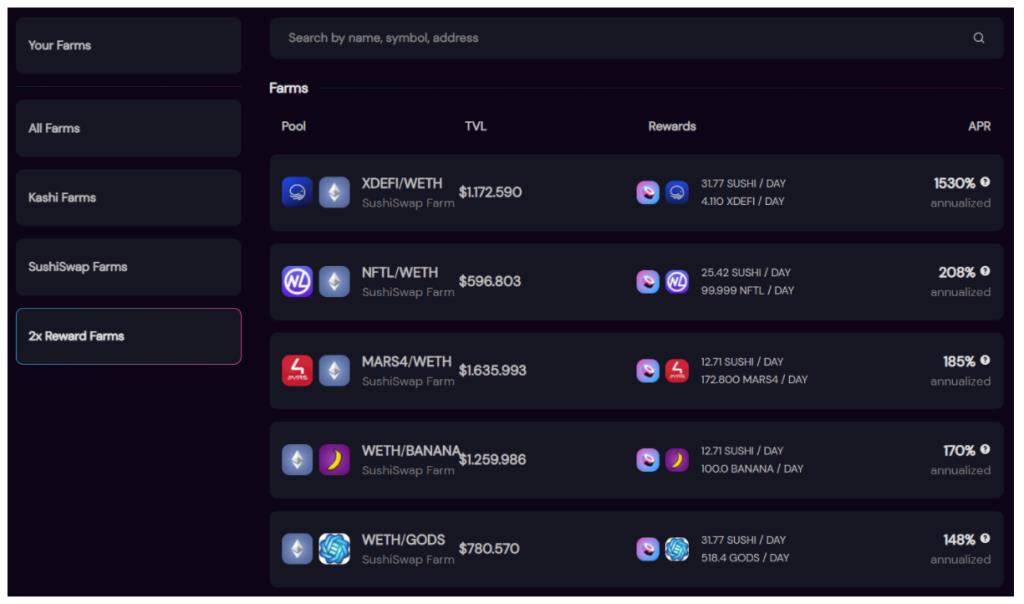

Sushiswap es uno de los proyectos destacados en los que, dentro de 1 o 2 semanas después del lanzamiento del programa de extracción de liquidez, Sushiswap ha atraído miles de millones de TVL y volumen de operaciones, superando a Uniswap en ese momento.

Desde entonces, han comenzado a surgir proyectos que siguen el modelo de minería de liquidez, convirtiéndose gradualmente la minería de liquidez en el estándar para el arranque en las primeras etapas del proyecto. Las personas comenzaron a acudir en masa a proyectos que tenían APY agrícolas de miles de % y se convirtieron en agricultores de rendimiento que obtenían ganancias de DeFi.

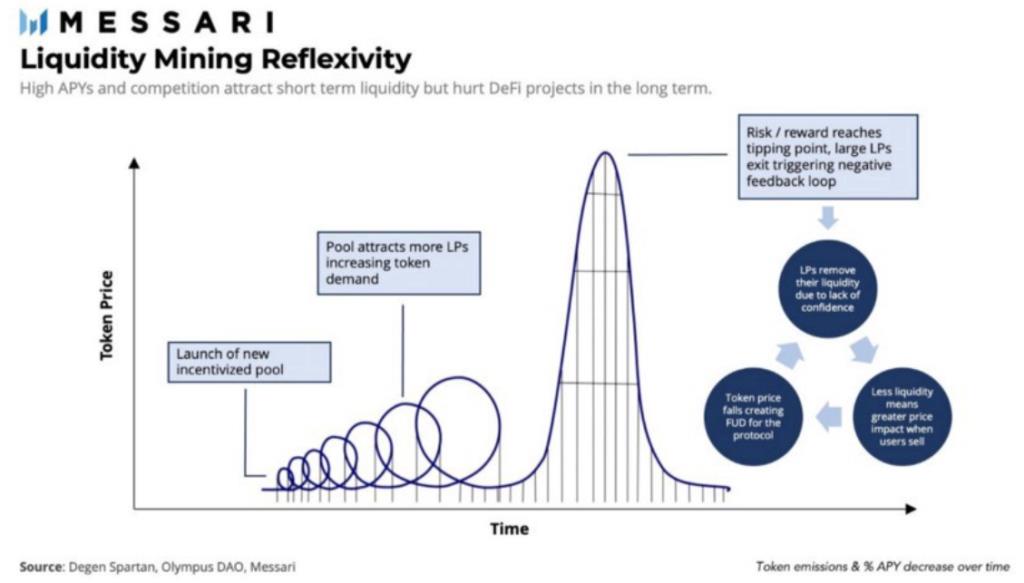

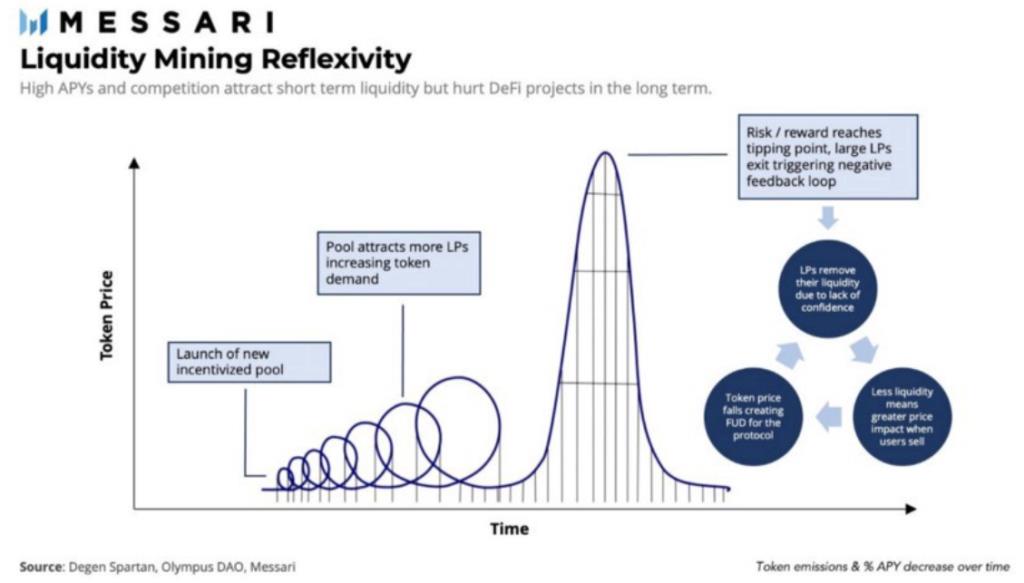

Sin embargo, el modelo de minería de liquidez es un arma de doble filo. Si bien la minería de liquidez puede ayudar a iniciar protocolos y atraer usuarios en las primeras etapas, además de eso, también trae muchas limitaciones, cuya principal limitación es crear presión de venta sobre los tokens nativos del proyecto.

Como se muestra arriba, se puede ver que los protocolos DeFi han atraído a usuarios con alto APY, lo que conduce a una alta inflación. Una gran cantidad del token nativo del proyecto se distribuye a los agricultores, creando presión de venta sobre el nativo del proyecto, lo que hace que el precio del token tienda a disminuir a largo plazo.

Se han propuesto varias soluciones para resolver o limitar las consecuencias de los problemas de minería de liquidez, como usar la Opción de compra propuesta por Andre Cronje, el Token de rango propuesto por Uma, u optimizar la distribución de las recompensas de minería de liquidez que está usando Sushiswap,...

Sin embargo, estas soluciones suelen ser bastante complejas de configurar o implementar, por lo que generalmente no son una solución viable para la adopción masiva.

En la siguiente parte del artículo, daré una descripción general de PCV y cómo los proyectos usan PCV para resolver problemas de liquidez en DeFi.

Descripción general del valor controlado por protocolo (PCV)

¿Qué es el valor controlado por protocolo (PCV)?

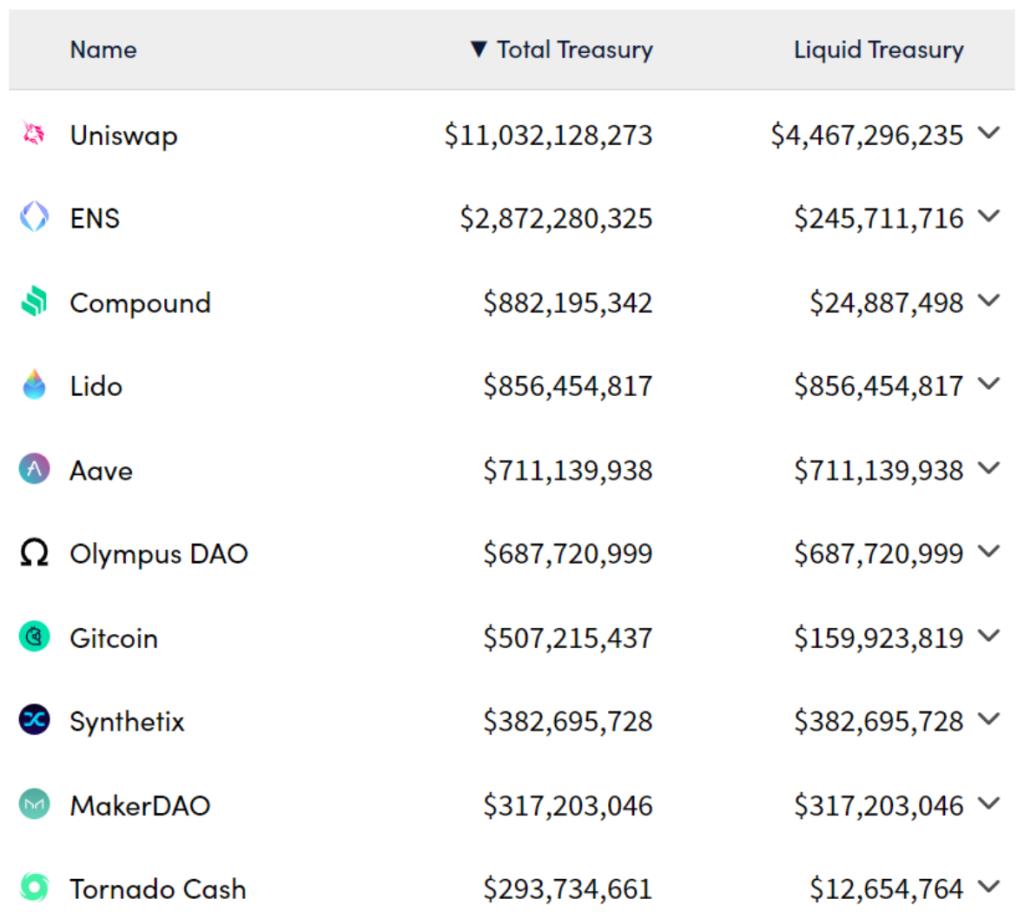

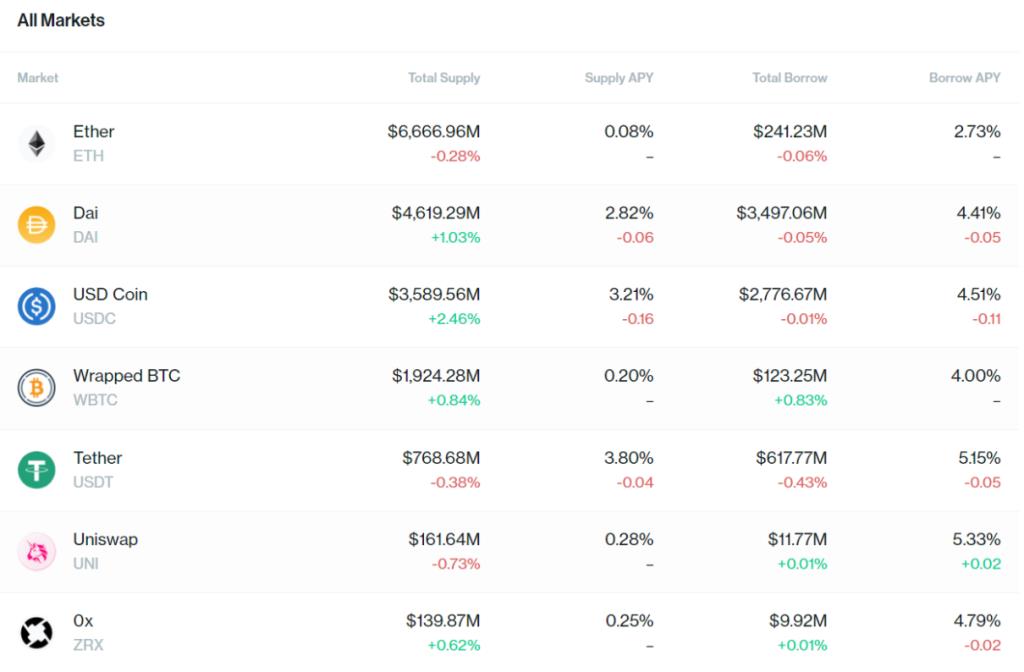

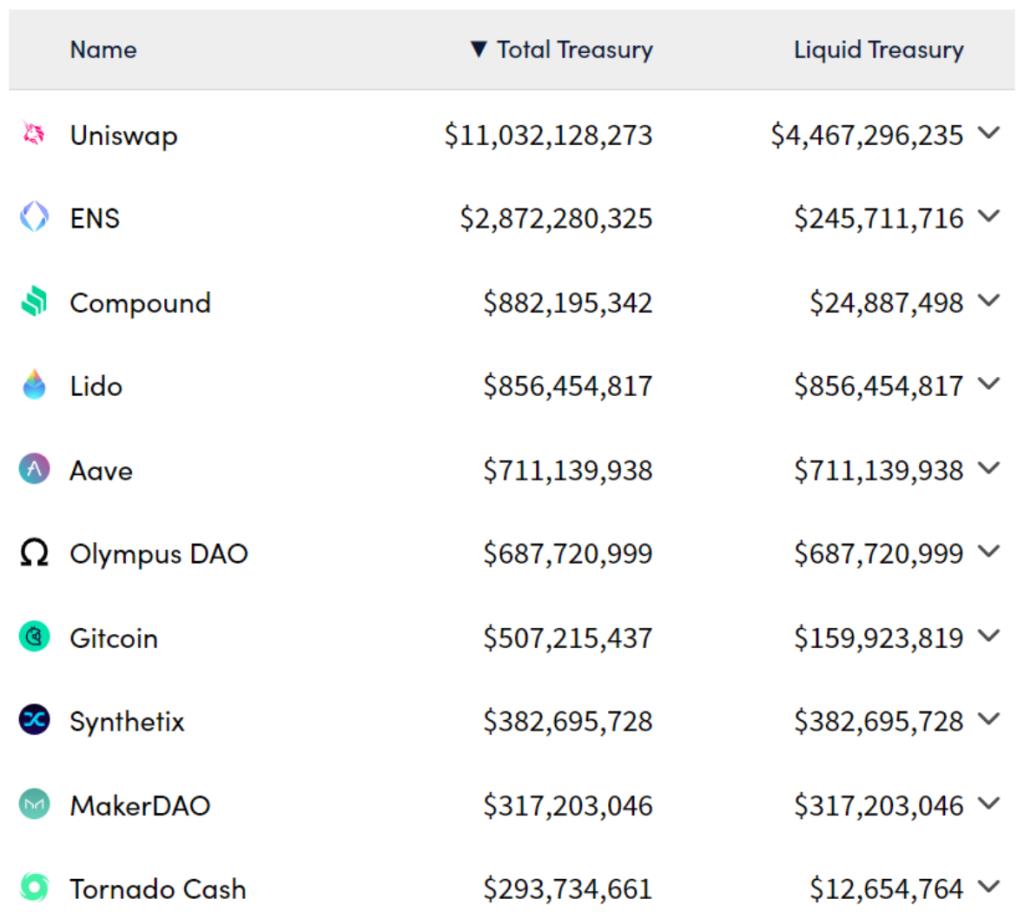

El valor controlado por protocolo (PCV) puede entenderse como el valor controlado por el protocolo. Básicamente, PCV puede entenderse como la cantidad de dinero que posee y controla la tesorería de protocolos. Casi todos los protocolos tienen PCV, y suelen estar controlados por el DAO del proyecto. Estos son los protocolos de propiedad de PCV más grandes del mercado:

Cómo PCV aporta valor a un protocolo

En un nivel fundamental, un protocolo de propiedad de PCV es similar a las empresas tradicionales con efectivo y reservas de activos, lo que permite que los protocolos hagan más, creando así la capacidad de hacer más: una mejor acumulación de valor para los tokens de protocolo nativos. Algunos casos comunes de uso de protocolos de PCV:

- Recompra de tokens nativos del mercado secundario.

- Organizar programas de minería de liquidez.

- Proporcionar liquidez inicial para tokens nativos en nuevos mercados.

Habrá dinero para gastar, los protocolos pueden desarrollar su PCV a través de una variedad de fuentes:

- Parte de la tarifa de transacción.

- Tarifas de LP.

- Estrategias de rentabilidad.

Sin embargo, los casos de uso de PCV todavía se están explorando más a fondo con el tiempo. En la siguiente parte del artículo, aprenderemos algunas formas de usar PCV para resolver el problema de la liquidez inicial para tokens nativos de protocolos.

2 nuevas soluciones al problema de Bootstrapping Liquidez de protocolos

Aquí hay 2 formas de usar el capital de PCV de una manera extremadamente creativa. En lugar de "alquilar" liquidez de un proveedor de liquidez, estos protocolos la "compran" a los usuarios que utilizan fondos de PCV. Luego ponerlos a disposición de los protocolos que los necesiten como servicio (Liquidity as a service).

Olympus DAO - Liquidez de propiedad del protocolo (POL)

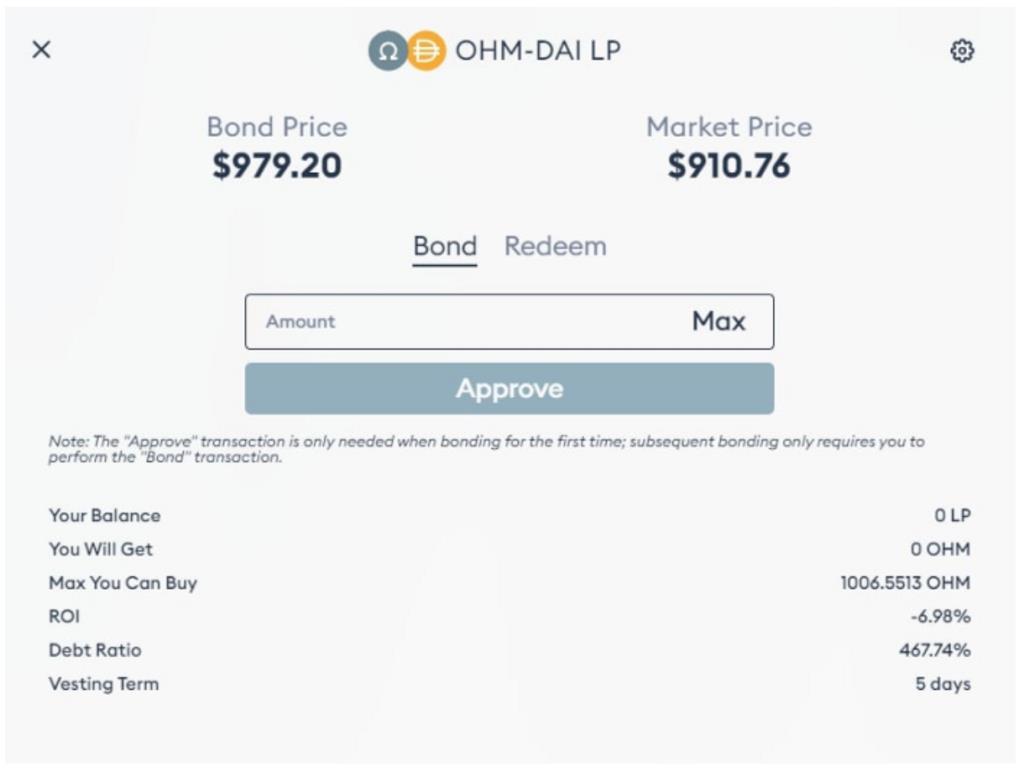

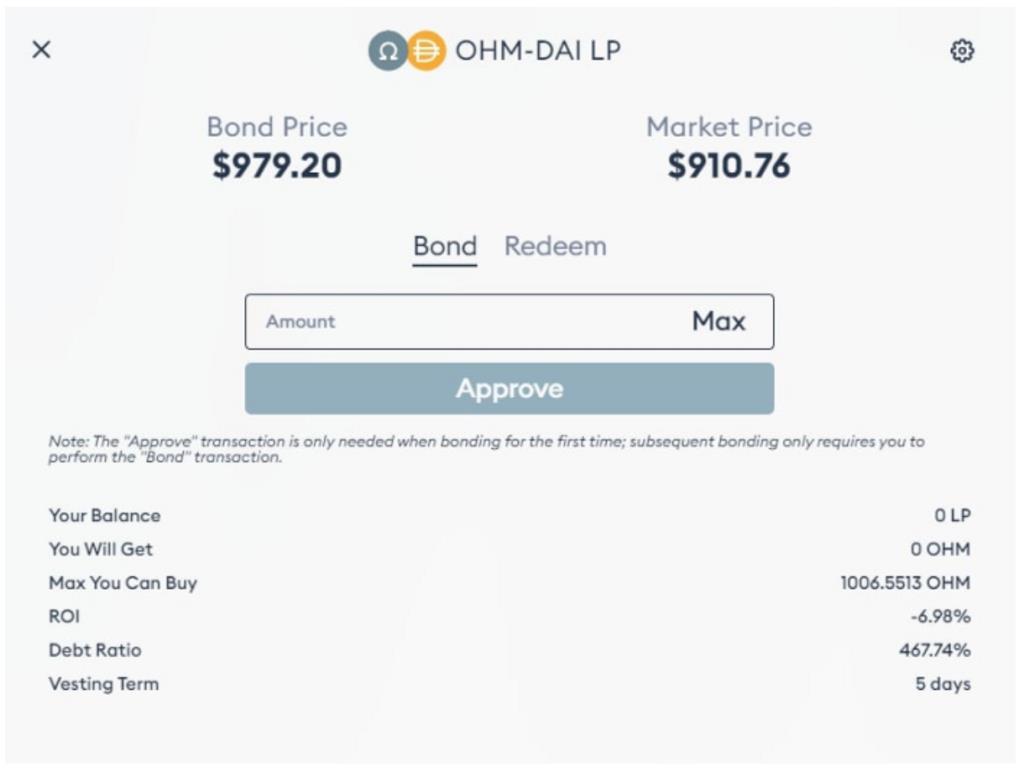

Olympus DAO es un protocolo que se lanzará en 2021, este proyecto ha utilizado PCV de una manera muy creativa, la idea de este mecanismo es un protocolo que mantiene la liquidez comprándolo a los usuarios del protocolo.

Para esquemas de minería de liquidez, los proveedores de liquidez pueden dejar de proporcionar liquidez en cualquier momento, retirar LP y deshacerse de las recompensas que ganan.

Para OlympusDAO, un proyecto que utiliza la estructura Staking & Bond, los usuarios pueden proporcionar liquidez de pares de tokens específicos y usar tokens LP para comprar OHM a un precio con descuento durante un cierto período de tiempo. Con esta implementación, OlympusDAO genera liquidez de propiedad del protocolo (POL).

Con POL, resuelve parcialmente la limitación de la minería de liquidez porque el protocolo en sí mismo posee el token LP, no los usuarios. Los tokens LP generarán tarifas de transacción del grupo de liquidez y, al mismo tiempo, evitarán la presión de venta inmediata de los proveedores de liquidez.

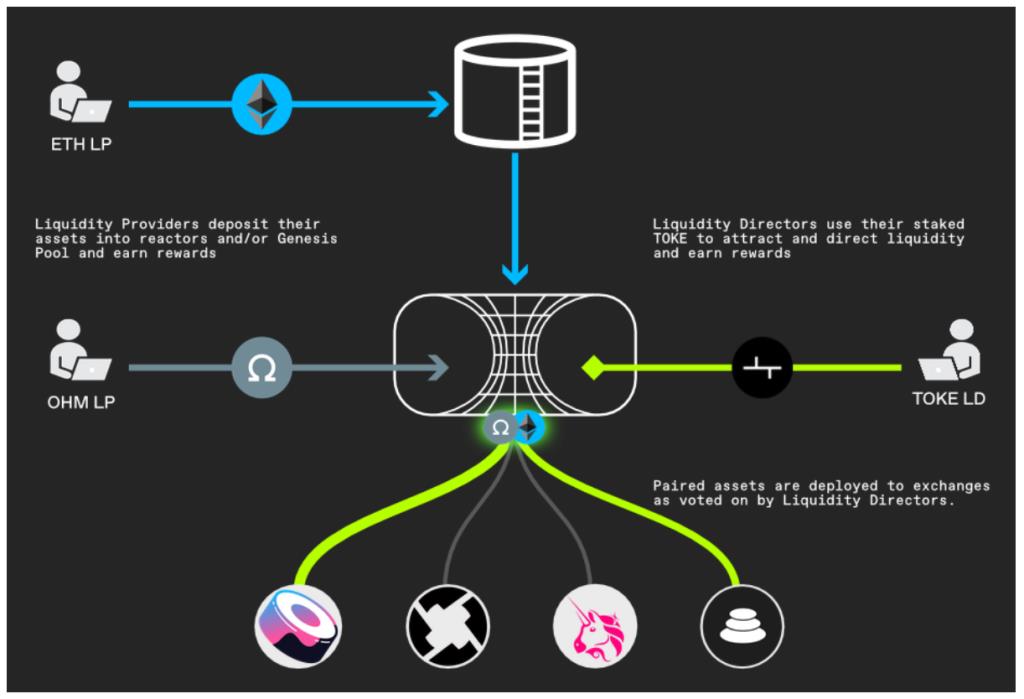

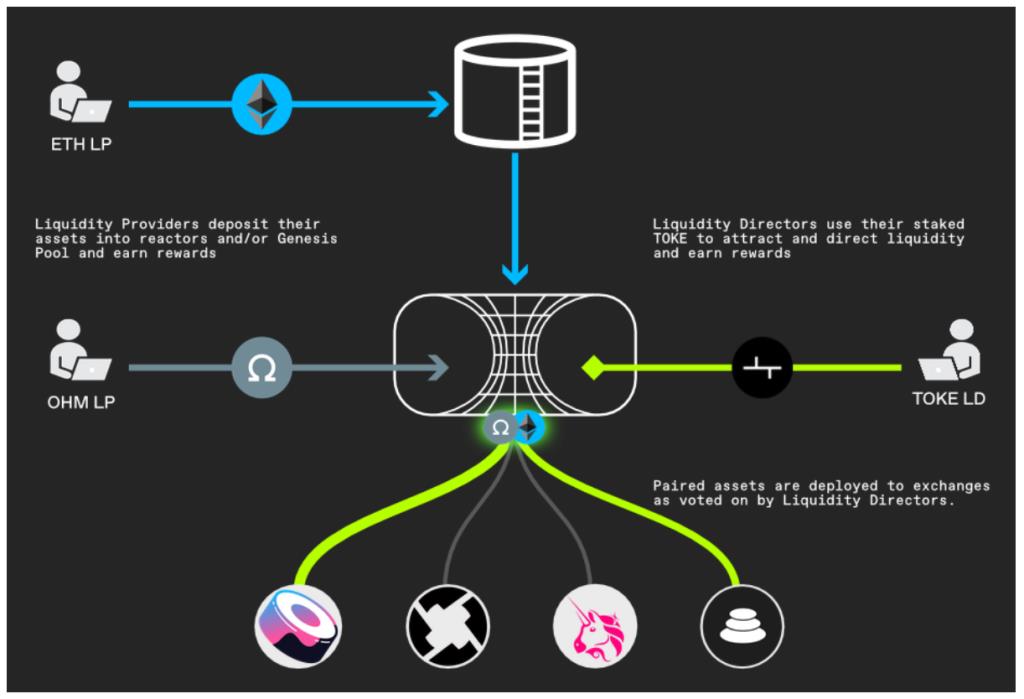

Tokemak - creador de mercado operado por DAO

Tokemak es otro modelo, es un creador de mercado dirigido por la DAO.

- Los usuarios depositan activos en Token Reactor de tokemak y reciben incentivos en forma de tokens TOKE.

- El Director de Liquidez (LD) tiene la facultad de coordinar la financiación del reactor que controla con los protocolos de provisión de liquidez.

Para convertirse en un token LD, es necesario apostar una cantidad significativa de tokens TOKE.

Aplicabilidad futura

Personalmente, creo que POL de OlympusDAO y Token Reactor Model de Tokemak han llevado la aplicación de PCV a un nuevo nivel, ahora la minería de liquidez ya no es la única forma de atraer y arrancar liquidez para los protocolos.

Especialmente el modelo POL, el potencial de este modelo se ha explorado mucho en el pasado, por lo que muchas de sus horquillas se han lanzado al mercado, actualmente hay más de 30 proyectos.

Además, algunas otras comunidades DeFi importantes también están interesadas en la idea de implementar POL para sus propios proyectos, generalmente Sushiswap. Creo que en 3 a 6 meses, muchas partes explotarán y aplicarán POL a sus productos.

resumen

Con suerte, el artículo anterior lo ha explicado y ayudado a comprender qué es PCV y algunas formas de aplicar PCV para resolver el problema de pago en DeFi.