¿Qué es la Minería de Liquidez? ¿Cuáles son sus casos de uso en el espacio criptográfico? Hablemos de ello en este artículo.

En los últimos años, ha aumentado el uso de blockchain y criptomonedas. Si bien la principal estrategia de inversión para las criptomonedas es comprar y mantener criptomonedas hasta que aumenten de valor, existen varios métodos adicionales que puede utilizar para obtener ingresos pasivos.

Una de esas estrategias implica la extracción de liquidez, que aprovecha las ventajas de la inmensa publicidad detrás de las finanzas descentralizadas (DeFi) al tiempo que permite a los inversores utilizar sus tenencias para generar ingresos adicionales.

¿Qué es la Minería de Liquidez?

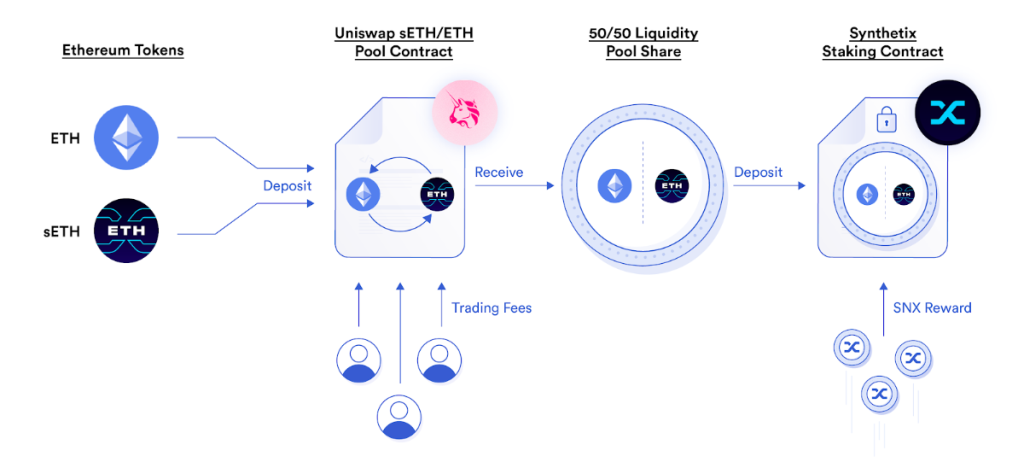

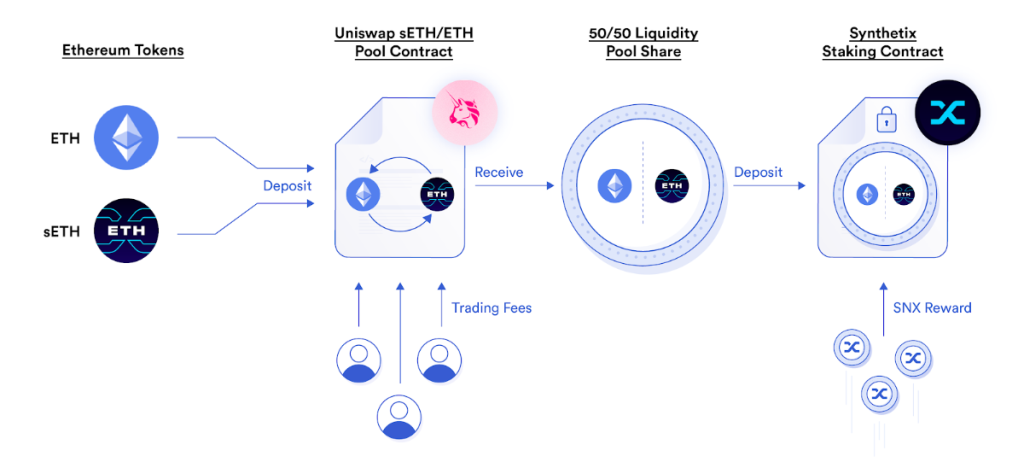

La minería de liquidez es una estrategia de inversión de DeFi en la que los participantes suministran sus criptoactivos en varios grupos de liquidez para facilitar que otros negocien dentro de una plataforma. Estos grupos consisten en liquidez en pares de monedas o fichas accesibles a través de intercambios descentralizados (DEX).

¿Qué es la minería de liquidez?

A cambio de las contribuciones de los proveedores, serán recompensados con tarifas y tokens recién emitidos en función de su participación en la liquidez total del grupo. Las tarifas promedian 0.3% por intercambio, y la recompensa total difiere según la participación proporcional de cada uno en un grupo de liquidez.

¿Cómo funciona la minería de liquidez?

Mecanismo de minería de liquidez

Los usuarios simplemente depositan sus activos en un grupo para participar en estos fondos de liquidez, similar a enviar activos de una billetera a otra. Un grupo generalmente consta de un par comercial como ETH/USDT.

Los poseedores de criptomonedas deben aportar partes iguales de tokens (en términos de valor) en el caso de Uniswap y todos los DEX que utilizan el mismo mecanismo AMM .

Por ejemplo:

Un usuario quiere proporcionar 5 ETH, cada uno con un valor de $ 2,000 en el grupo ETH/USDT.

Tiene un total de $10,000. Como resultado, el financiamiento de 5 ETH requiere que él también proporcione 10,000 USDT (con un precio de $ 1 por token).

La liquidez proporcionada al grupo se otorgará a los clientes que negocien activos del grupo ETH/USDT. Después de eso, las tarifas se cobran y distribuyen a los LP.

El resultado final es una conexión mutuamente beneficiosa en la que ambas partes reciben algo a cambio. Los usuarios finales pueden negociar fácilmente con diferentes activos y los intercambios obtienen liquidez y tarifas de los LP.

Beneficios de la Minería de Liquidez

La minería de liquidez es beneficiosa no solo para los proveedores de liquidez, sino también para las plataformas DeFi y la comunidad blockchain. Algunos de los cuales se mencionan a continuación:

- Potencial de altos rendimientos : el rendimiento es proporcional al riesgo general de los comerciantes. Si los comerciantes quieren hacer una inversión significativa, su recompensa iguala su contribución proporcionalmente.

- Distribución de tokens de gobierno y nativos : la mayoría de los protocolos recompensarán a los LP con tokens de gobierno compensados en proporción a sus contribuciones al fondo de liquidez. Los LP de mayor contribución se pagan con más tokens, lo que corresponde al riesgo al que se enfrentan. Esto conduce a un modelo más inclusivo en el que incluso los pequeños inversores contribuyen a desarrollar un protocolo.

- Barrera de entrada baja : los pequeños inversores pueden participar fácilmente en la extracción de liquidez porque la mayoría de las plataformas permiten pequeños depósitos, y los inversores pueden apostar sus ganancias ampliando sus acciones en fondos de liquidez.

- Ingresos pasivos : la minería de liquidez, comparable a las partes interesadas pasivas en las redes de participación, es una forma brillante para que los LP obtengan ingresos pasivos.

- El resultado de ganar-ganar-ganar en los protocolos de liquidez : este enfoque de interacción beneficia a todas las partes en un protocolo DeFi. La plataforma se beneficia de su comunidad, desde LP y comerciantes hasta desarrolladores y otros proveedores de servicios externos, a quienes se les compensa por proporcionar sus tokens.

Riesgos de la Minería de Liquidez

A pesar de las numerosas ventajas, existen algunos peligros para la minería de liquidez.

- Pérdida impermanente : esto puede ocurrir cuando el precio de los tokens de los LP en los fondos de liquidez cambia en comparación con lo que era cuando se proporcionaron por primera vez. Una diferencia de precio más sustancial hace que los usuarios tengan más probabilidades de sufrir una pérdida temporal. Sin embargo, la volatilidad del mercado de criptomonedas significa que los comerciantes deben ser al menos algo cautelosos al depositar su dinero en DEX.

- Riesgo del proyecto : cuando la tecnología de un protocolo es avanzada, el código fuente en el que opera se vuelve más complicado, lo que genera una gran cantidad de problemas de minería de liquidez técnica. Los ciberdelincuentes pueden abusar del protocolo y los activos que contiene si el proyecto no realiza una auditoría exhaustiva del código. Esto podría resultar en una pérdida significativa para los LP involucrados en el proyecto.

- Posibles tirones de alfombra : a pesar de los muchos beneficios de la inversión descentralizada, el mecanismo del sistema incluye algunos peligros inherentes que podrían ocurrir. Uno de ellos es el riesgo de “Rug pull”, un tipo de fraude que ocurre cuando los desarrolladores de fondos de liquidez y los desarrolladores de protocolos deciden cerrar el protocolo y retirar todo el dinero invertido en el proyecto.

- Asimetría de la información : el problema más importante para los inversores en redes descentralizadas es que la información no se difunde adecuadamente al público en general. La desconfianza, la corrupción y la falta de integridad son síntomas de asimetría de la información que pueden generar grandes pérdidas para los comerciantes.

Minería de liquidez vs. Otras estrategias de inversión pasiva

La diferencia entre Stake, Yield Farming y Liquidity Mining

Minería de liquidez vs. staking

La participación es un algoritmo de consenso que permite a los usuarios comprometer sus activos criptográficos como una forma de garantía dentro de los algoritmos de prueba de participación (PoS). Los usuarios que apuestan sumas más grandes suelen obtener más beneficios, lo que es comparable a lo que sucede con la minería de liquidez.

Otro beneficio obvio de apostar es que los riesgos son comparativamente bajos. Si bien el fracaso del proyecto y los riesgos de liquidez son posibles, los riesgos asociados con la extracción de liquidez son mucho más graves.

Minería de liquidez frente a agricultura de rendimiento

Si bien algunos inversores pueden usar los términos minería de liquidez y agricultura de rendimiento indistintamente, es necesario recordar que la minería de liquidez es un subconjunto de la agricultura de rendimiento, que implica bloquear activos criptográficos en varios protocolos de cadena de bloques para producir ingresos pasivos.

Mientras que los inversores que participan en la minería de liquidez obtienen tokens nativos, los que participan en la agricultura de rendimiento ganan interés. Ambos mecanismos tienen beneficios y riesgos similares.

¿Es la minería de liquidez una inversión a largo plazo?

La ventaja esencial de invertir en minería de liquidez es que el rendimiento es proporcional al riesgo que toman los LP, lo que les permite ser tan riesgosos o seguros como quieran con su inversión. Esta técnica también es relativamente simple de implementar, lo que la hace excelente para principiantes.

Sin embargo, existen algunos riesgos que los usuarios deben tener en cuenta. Aunque es poco probable, un pirata informático podría obtener acceso al proyecto en el que está trabajando, lo que provocaría la pérdida de activos. Lo mismo es cierto si hay un caso de fraude de extracción de alfombras. Si los LP se dedican a la extracción de liquidez, deben concentrarse constantemente en medidas de mitigación de riesgos para evitar errores de inversión costosos.

Si bien la minería de liquidez es una estrategia de inversión reciente para los criptoactivos, parece que llegó para quedarse.

Conclusión

La minería de liquidez es un enfoque de ingresos pasivos que permite a los poseedores de criptomonedas beneficiarse de sus activos existentes en lugar de almacenarlos en almacenamiento en frío. Y es difícil negar que la extracción de liquidez se está convirtiendo gradualmente en una herramienta útil para los comerciantes de criptomonedas.

Si encuentra útil el artículo, ¡compártalo con sus amigos!

¡Háganos saber lo que piensa en la sección de comentarios a continuación!