Rage Trade چیست؟ چیزهایی که باید درباره Rage Trade بدانید

Rage Trade یکی از پروژه های قابل توجه در اکوسیستم Arbitrum در سال جاری است. بیایید در مقاله زیر با پروژه Rage Trade با TraderH4 آشنا شویم.

مبادله دائمی یک زیرمجموعه در فضای DeFi است. بیایید از طریق تجزیه و تحلیل HoubiDeFiLabs این پروژه ها را پیدا و مقایسه کنیم.

سلام بچه ها، مبادله دائمی یک دسته کوچک در فضای DeFi است. اگرچه این بخش پروژه های زیادی ندارد، اما همه آنها پروژه های برجسته هستند: پروتکل دائمی، مبادله آینده یا dYdX. از طریق تجزیه و تحلیل HuobiDeFiLabs، بیایید این پروژه ها را پیدا و مقایسه کنیم.

مقدمه

نویسنده اخیراً متوجه شده است که پروتکل های مبادله دائمی در دنیای DeFi به شدت مورد بحث قرار می گیرند. مبادله دائمی تبدیل به اولین محصول ساخته شده در زنجیره برای بازار مشتقات شده است که به اعداد حجم معاملات قابل توجهی دست یافته است.

در این گزارش، تحلیل می خواهد به 3 سوال در مورد مبادلات دائمی غیرمتمرکز پاسخ دهد:

بررسی اجمالی سرمایه بازار

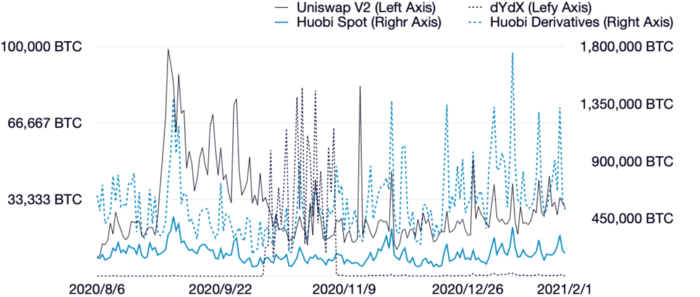

برای درک کلی بازار مشتقات زنجیرهای، دادههای معاملات نقطهای و مشتقات را از CEX (صرافی متمرکز) Huobi Global، DEX (غیرمتمرکز) Uniswap، مبادله مشتقات dYdX مقایسه خواهم کرد.

مگر اینکه غیر از این ذکر شده باشد، داده های استفاده شده در این مقاله از 6 اوت 2020 تا 1 فوریه 2021 است.

حجم معاملات بین Uniswap، dYdX و Huobi

از آگوست 2020، DEX که توسط Uniswap ارائه شده است، رشد چشمگیری را تجربه کرده است. حجم معاملات روزانه از 8241 بیت کوین در 6 آگوست 2020 به 30062 بیت کوین در 1 فوریه 2021 افزایش یافت، به بیان ساده، x3.6 بود. در همین حال، CEX نشان دهنده Huobi Global است، این عدد برای حجم معاملات نقطه ای فقط x1.6 است.

حجم معاملات بین Huobi Spot، مشتقات Huobi، Uniswap و dYdX

بورس جهانی Huobi با رنگ آبی نشان داده شده است، حجم معاملات نقدی و مشتقات اغلب با هم افزایش و کاهش می یابد. می توانید افزایش حجم معاملات Uniswap را با خط خاکستری یکدست مشاهده کنید.

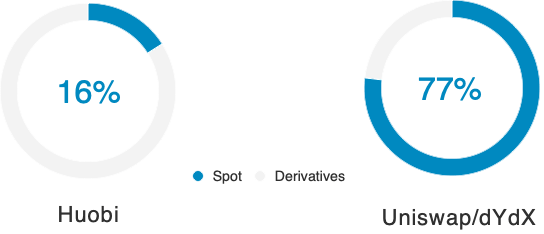

در این مدت، Huobi Global حجم نقطه ای برابر با 19٪ از حجم مشتقات داشت، در مقابل Uniswap در 331٪ dYdX.

سهم بازار نقاط و مشتقات در Huobi Global و در DEX

حجم معاملات بین نقدی و مشتقات

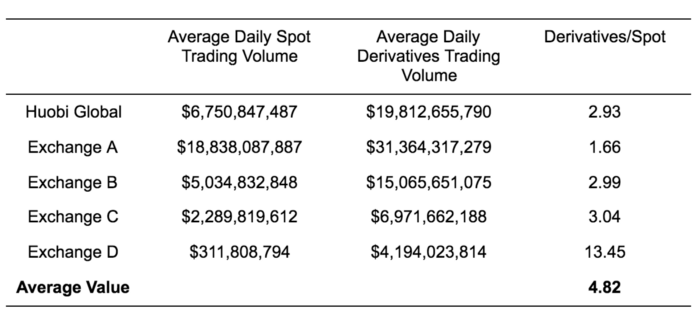

برای مقایسه دقیق تر بین معاملات مشتقه و حجم معاملات لحظه ای، می توانید تفکیک حجم معاملات 5 صرافی برتر CEX را در زیر مشاهده کنید.

میانگین حجم معاملات روزانه بین نقدی و مشتقات کارگزاران اصلی CEX امروزی

به طور متوسط، حجم معاملات مشتقه 5 صرافی برتر 4.82 برابر حجم معاملات نقدی است. اگر پروتکلهای مشتقات غیرمتمرکز نیز به این نسبت x4.82 برسند، میانگین حجم معاملات روزانه بازار مشتقات غیرمتمرکز میتواند به 4.7 میلیارد دلار بر اساس محاسبه حجم فعلی Uniswap در روز (976 میلیون دلار) در 30 روز گذشته برسد.

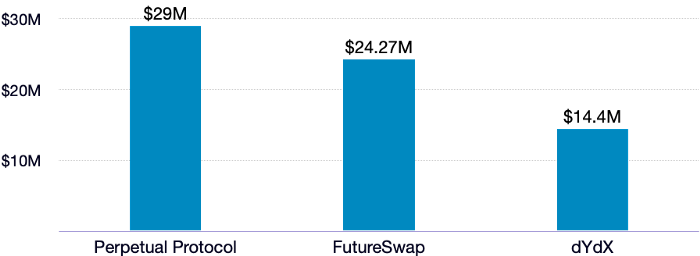

در میان پروتکلهای مبادله دائمی غیرمتمرکز اخیراً راهاندازی شده، پروتکل دائمی بیشترین حجم معاملات روزانه را با 29 میلیون دلار به دست آورد. متوسط حجم معاملات روزانه 4 پروژه 67.7 میلیون دلار است که تنها 1.4 درصد برآورد اندازه بازار است که در بالا محاسبه کردم.

بنابراین می توانید اعتماد کنید که پروژه های x50 در بازار پروتکل های مبادله دائمی غیرمتمرکز وجود خواهد داشت. قراردادهای دائمی پایه اصلی بازار مشتقات در کریپتو هستند، اما سهم بازار مشتقات دیفای هنوز به معاملات نقطهای دیفای نرسیده است.

میانگین حجم معاملات سوآپ های دائمی برتر

پروژه های فعلی پروتکل های مبادله دائمی را ارزیابی کنید

مقایسه محصولات

طبق تحقیقات CoinTelegraph، پشتیبانی با اهرم بالا، چندین جفت توکن و تجربه معاملات روان، عوامل کلیدی برای انتخاب صرافی CEX هستند. بین عوامل فوق، تجربه معاملات تا حد زیادی به مکانیسم قیمت گذاری و کارایی پلت فرم بلاک چین بستگی دارد.

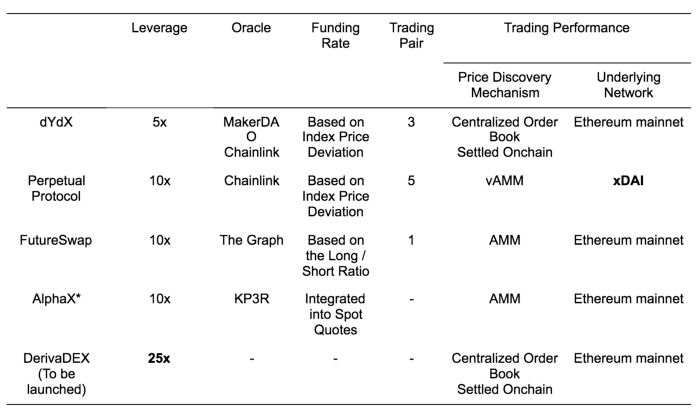

در اینجا نویسنده طراحی چندین پروتکل مبادله دائمی را خلاصه می کند. dYdX، DerivaDEX ، Perpetual Protocol، FutureSwap و AlphaX قراردادهای دائمی غیرمتمرکز هستند که پروتکل های معاملاتی هستند.

شاخص های مهم پروژه های پروتکل های مشتق غیرمتمرکز فعلی

اطلاعات مربوط به AlphaX از انجمن می آید و اسناد رسمی پس از انتشار اولویت دارند.

هم DerivaDEX و هم dYdX از یک مکانیسم سفارشی برای قیمتگذاری استفاده میکنند که نقطه قوت آن این است که درک آن برای کاربران بسیار آسان است. با این حال، بر روی شبکه اصلی اتریوم ساخته شده است و برای سپرده گذاری و برداشت نیاز به هزینه گاز دارد.

در مقایسه با 2 پروژه فوق، 3 پروژه باقیمانده بر اساس تئوری توکن های کل ثابت AMM (Auto Market Maker - Automated Market Maker) ساخته شده اند. AMM پروتکل دائمی، پیشنهادهایی را که از سپرده گذاری توکن های کاربر به دست می آید (با یک ارزش کل توکن ثابت) تقسیم می کند، به طوری که هیچ وثیقه ای در استخر نقدینگی AMM نگهداری نمی شود.

نکته قابل توجه، DerivaDEX بالاترین اهرم (25x) را ارائه می دهد، اگرچه با حداکثر اهرم 100x در صرافی های CEX فاصله زیادی دارد. در همین حال پروتکل Perpetual از اکثر جفت های معاملاتی، از جمله BTC، ETH، FYI، DOT و SNX به USDC پشتیبانی می کند. جدول بالا نویسنده به شما نشان می دهد که از هر چهار پروژه یکی می تواند نقاط قوت خود را داشته باشد و هیچ پروتکلی از هر نظر برتر نیست.

نقدینگی را مقایسه کنید

جدای از طراحی پروتکل، نقدینگی دغدغه اصلی معامله گران مشتقه است. در این بخش، بیایید تحلیل نویسنده از نقدینگی هر پروتکل سوآپ دائمی غیرمتمرکز را ببینیم و آنها را با CEX مقایسه کنیم.

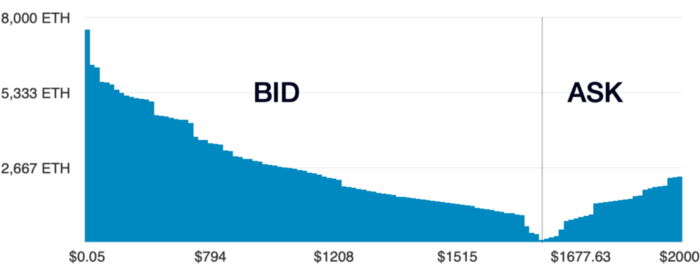

مکانیسم سفارش dYdX و DerivaDEX کاملاً شبیه به CEX است، اگرچه DerivaDEX هنوز راه اندازی نشده است و داده های آن در دسترس نیست. جفت معاملاتی ETH dYdX در مجموع دارای 9933 سفارش است که در محدوده 0.05 تا 2000 دلار ثبت شده است، سفارشات 9830.7 دلار ETH (98٪) در لبه قیمتی که معامله می شود (بیش از 5 درصد انحراف از آخرین قیمت) انجام می شود. ).

با این حال، به این دلیل که برادرانی که مبادلات دائمی معامله می کنند، سفارشات بسیار زیادی را با توجه به قیمت بازار می دهند و معمولاً معامله گران موج کوتاه هستند. این واقعیت که اکثر سفارشات بیش از حد از آخرین قیمت منحرف می شوند، تجربه معاملاتی شما را بهبود نمی بخشد.

به عبارت دیگر، اگرچه dYdX برای جلوگیری از هزینه های بالای گاز، از یک مدل سفارش خارج از زنجیره و پرداخت درون زنجیره ای پیروی کرد، اما نیازهای تراکنش ها را برآورده نکرد. عمق دفترچه سفارش dYdX در شکل زیر نشان داده شده است.

عمق دفتر سفارش dYdX (جفت ETH-USD) 2/2/2021

کارگزاران CEX، که توسط Huobi Global نمایندگی میشوند، دارای زیرساخت دادهای قویتر و شبکه قویتری از سازندگان بازار هستند، بنابراین اغلب دارای مزیت نقدینگی هستند.

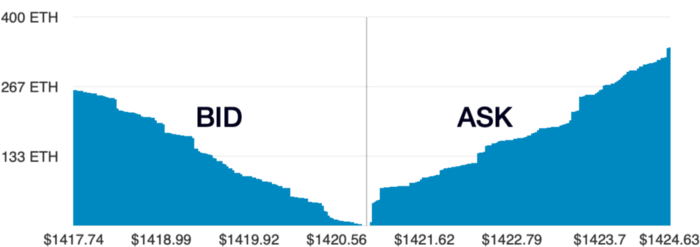

در تصویر زیر مشاهده می کنید، قراردادهای دائمی Huobi ETH-USDT دارای حجم سفارش معلق 601.55ETH در حدود قیمت فعلی بازار هستند (سفارش ها 5٪ کمتر از آخرین قیمت هستند)، این مقدار بیشتر از تعداد dYdX 102.3 است.

سفارش کتاب جفت ETH-USDT Perpetual در صرافی Huobi Global 2/2/2021

وقتی نوبت به نقدینگی میرسد، پروتکلهای ثبت سفارش مبتنی بر کتاب معمولاً تجربه معاملاتی بهتری نسبت به AMM ارائه میدهند، در حالی که مورد دوم به تعداد کافی ارائهدهنده نقدینگی (LPs) نیاز دارد تا در مقیاس بزرگ قابل استفاده باشد.

پروتکل دائمی و FutureSwap به ترتیب از vAMM و AMM برای تعیین قیمت استفاده می کنند و هر دو ادعا می کنند که لغزش کم را ارائه می دهند. نویسنده استدلال میکند که استخراج نقدینگی همچنین میتواند LP بیشتری برای پروتکل دائمی و مبادله آینده به همراه داشته باشد.

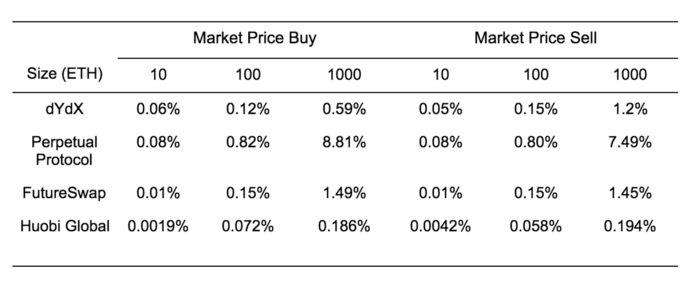

نگارنده چند آزمایش لغزش این پروتکل را انجام داده است که نتایج به شرح زیر است. FutureSwap در حال حاضر بهترین لغزش را در میان پروتکل های مبادله دائمی غیرمتمرکز ارائه می دهد، اما با تعداد مبادلات CEX (مثلا Huobi Global) فاصله زیادی دارد.

نتایج آزمایش لغزش جفت ETH - USDT 2/2/2021

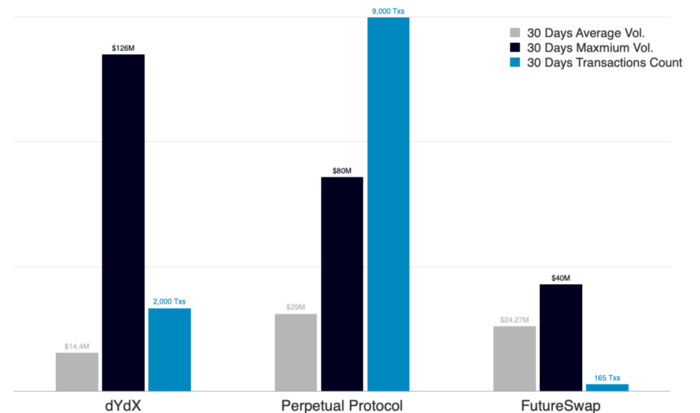

داده های روی زنجیره

همانطور که در نمودار زیر مشاهده می کنید، dYdX با بالاترین حجم معاملات درون روزی در 30 روز رتبه اول را در بین چهار پروژه دارد، در حالی که پروتکل Perpetual با میانگین تعداد تراکنش های 30 روزه جایگاه اول را دارد.

و بر اساس میانگین حجم معاملات روزانه و میانگین حجم معاملات روزانه، FutureSwap بیشترین میانگین اندازه تراکنش را دارد، در حالی که پروتکل دائمی در پایین جدول قرار دارد.

نویسنده معتقد است که پروتکل دائمی بیشتر برای سرمایه گذاران خرد مناسب است. پروتکل دائمی روی xDAI با هزینه گاز کم اجرا می شود و قراردادهای رمزی مانند DOT، YFI و شاید خرده فروشی را ارائه می دهد.

dYdX و FutureSwap به دلیل لغزش کمتر برای بازیکنان بزرگی که نیازهای پوشش آنلاین دارند جذاب تر هستند. با این حال، از آنجایی که FutureSwap تنها 14 روز است که فعال است، حجم معاملات نوسانات زیادی دارد و نویسنده برای تایید نظر فوق به داده های بیشتری نیاز دارد.

اگرچه پروتکلهای مبادله دائمی غیرمتمرکز در زمانهای اخیر گامهای سریعی برداشتهاند، دادهها هنوز از مبادلات CEX بسیار عقبتر هستند. به عنوان مثال Huobi Global را در نظر بگیرید، میانگین حجم معاملات روزانه معاملات آتی 18.7 میلیارد دلار (644 برابر رقم فعلی پروتکل دائمی) و حجم معاملات 30 روزه اوج معاملات 33.5 میلیارد دلار (دو برابر پروتکل دائمی فعلی) است. 265 برابر بیشتر از تعداد dYdX).

آمار تراکنشهای پروتکلهای مبادله دائمی غیرمتمرکز

نتیجه

از تابستان 2020، DeFi روی اتریوم قوی عمل کرده است. با این حال، توسعه سوآپ های دائمی به دلیل الزامات سختگیرانه برای عملکرد سیستم و نقدینگی، از معاملات نقطه ای عقب مانده است.

با این حال، برخی از پروتکلهای مبادله دائمی غیرمتمرکز به آرامی در حال نوآوری هستند.

با این حال، همانطور که در بالا ذکر شد، تجربه کاربر در پروتکلهای مبادله دائمی غیرمتمرکز فعلی کاملاً ناقص است.

پنج پروتکل ذکر شده در این گزارش پروفایل های کاربری بسیار متفاوتی دارند.

بر اساس تحقیقات در گزارش، نویسنده معتقد است که سوآپ های دائمی غیرمتمرکز فعلی به دلیل کمبود نقدینگی و کارایی شبکه محدود است، بنابراین برای اکثریت برادران نیست.

به طور خاص، از نظر نقدینگی، پروتکلهای معاملات دفتر سفارش به مقدار زیادی منابع بازارساز نیاز دارند، در حالی که پروتکلهای مکانیزم AMM باید تعادل بین استخراج نقدینگی و توسعه را کنترل کنند. در کوتاه مدت، اما برای توسعه پروژه در بلندمدت مساعد نیست).

در مورد کارایی شبکه، افزایش هزینههای گاز شبکه اصلی اتریوم، فعالیت تراکنشها را محدود میکند و راهحلهای لایه ۲ قابلیت همکاری بین پروتکلها را کاهش میدهد. بنابراین نویسنده معتقد است که:

در بالا نظر کامل نویسنده در مورد بازار غیرمتمرکز سوآپ دائمی آمده است. امیدوارم اطلاعات به شما دید بهتری از بازار بدهد. نظر شما در مورد این دیدگاه چیست، لطفاً نظر خود را بنویسید تا بتوانیم در مورد آن بحث کنیم.

پست اصلی را اینجا ببینید.

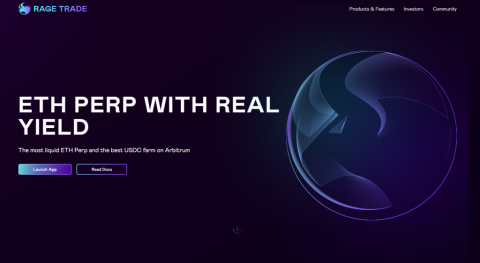

Rage Trade یکی از پروژه های قابل توجه در اکوسیستم Arbitrum در سال جاری است. بیایید در مقاله زیر با پروژه Rage Trade با TraderH4 آشنا شویم.

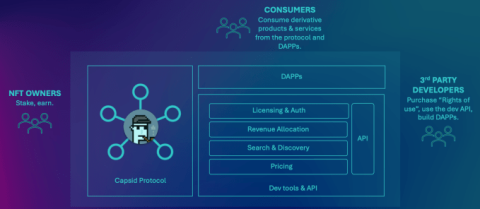

بازار NFT در حال گسترش است و کاسپید یکی از قطعات کلیدی این بازار است. بیایید در مقاله زیر با نکات برجسته Capsid with TraderH4 آشنا شویم.

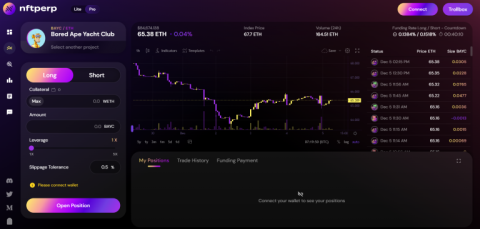

NFT موجی از FOMO را در دوره 2021 - 2022 ایجاد کرده است، اما استراتژیهای کسب سود از NFT هنوز کاملاً محدود است. NFTPerp برای حل این مشکل NFT متولد شد.

تئوری داو یک اصل کلیدی در تحلیل تکنیکال است که به درک بهتر بازارهای مالی، خصوصاً عرصه کریپتو کمک میکند.

اخیراً Reef Finance با یک صندوق سرمایه گذاری معروف به نام Alameda Research روابط پر فراز و نشیب داشته است. داستان چگونه است؟

Mina و Polygon برای توسعه محصولاتی که مقیاسپذیری، تأیید بهبود یافته و حفظ حریم خصوصی را افزایش میدهند، با یکدیگر همکاری خواهند کرد.

تحلیل و ارزیابی مدل عملیاتی Uniswap V2، ابتدایی ترین مدل برای هر AMM.

صرافی Remitano اولین صرافی است که امکان خرید و فروش ارزهای دیجیتال را در VND می دهد. دستورالعمل ثبت نام در Remitano و خرید و فروش بیت کوین به طور دقیق در اینجا!

این مقاله کامل ترین و دقیق ترین دستورالعمل های استفاده از شبکه تست Tenderize را در اختیار شما قرار می دهد.

این مقاله کامل ترین و دقیق ترین راهنمای استفاده از Mango Markets را در اختیار شما قرار می دهد تا عملکرد کامل این پروژه جدید را در Solana تجربه کنید.

در اولین قسمت از سری UNLOCKED، با استفاده از تنظیمات امنیتی، یک لایه امنیتی اضافی به کیف پول شما اضافه می کنیم.

کشاورزی فرصت خوبی برای کاربران است تا بتوانند به راحتی ارز دیجیتال در DeFi کسب کنند. اما راه درست برای کشاورزی کریپتو و پیوستن ایمن به DeFi چیست؟

در این مقاله نظر نویسنده @jdorman81 درباره موضوع ارزش گذاری در دفی به همراه برخی نظرات شخصی مترجم ترجمه شده است.