تئوری داو چیست؟ تحلیل تکنیکال در دنیای ارزهای دیجیتال

تئوری داو یک اصل کلیدی در تحلیل تکنیکال است که به درک بهتر بازارهای مالی، خصوصاً عرصه کریپتو کمک میکند.

مدل عملیاتی Curve Finance (CRV) چه ویژگی خاصی دارد؟ چه فرصت هایی در Curve Finance برای شما وجود دارد؟

در اولین مقالههای مدل، توضیح دادیم که چرا Coin98 سریها را در مورد مدل عملیاتی هر پروژه مینویسد، یعنی به شما کمک میکند تا عمیقتر در مورد 1 پروتکل، چرایی این که پروژه در موقعیت قرار دارد، درک کنید.

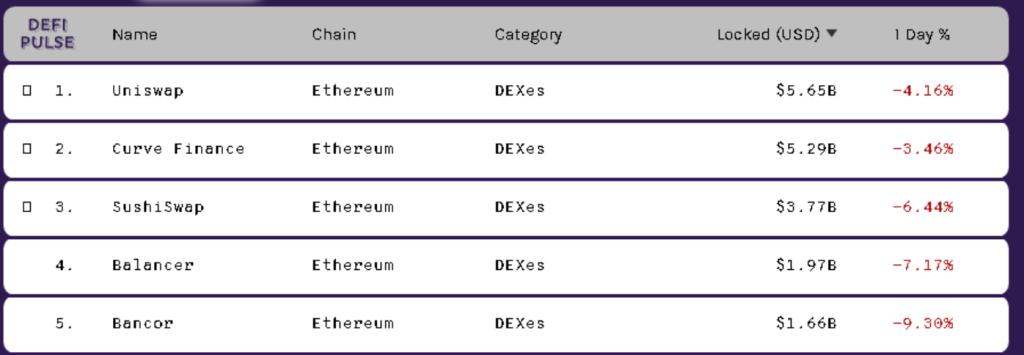

و در 2 مقاله در مورد AMM Uniswap و SushiSwap ، من معتقدم که شما دیدگاه واضح تری دارید که چرا این دو پروژه در TOP AMM در بازار هستند.

مقاله امروز همچنین درباره AMM دیگری خواهد بود که Curve Finance است. بیایید با ما دریابیم که Curve Finance چه چیزی دارد که می تواند چنین مقدار زیادی TVL را جذب کند!

اطلاعاتی در مورد Curve Finance

Curve Finance یک پروتکل صرافی غیرمتمرکز است که به طور خاص برای استیبل کوینهای ثابت یا داراییهای رمزنگاری شده (مانند sBTC، renBTC، wBTC…) طراحی شده است، به کاربران این امکان را میدهد تا مبادلات استیبل کوین را با لغزش کم و کارمزد تراکنش کم معامله کنند.

Curve Finance تنها مکانی برای تجارت دارایی های پایدار نیست، این پروژه با راه اندازی بسیاری از ویژگی های جدید و محصولات جدید در حال رشد است. برخی از ویژگی های جدید را می توان نام برد مانند: استخر وام، پایه و متاپول، ... محصولات جدید عبارتند از Synthswap، محصولی که Curve Finance با Synthetix،...

در حال حاضر Curve غیرقانونی است اما بدون مجوز نیست. فقط Curve می تواند استخر ایجاد کند. با این حال، در آینده، Curve سیاستهای کاهشدهندهتری دارد و پروژههای بیشتری Pool on Curve را ایجاد میکنند.

می توان گفت Curve Finance بسیار توسعه یافته است و پتانسیل گسترش آن نیز بسیار زیاد است، در ادامه مقاله با جزئیات بیشتر با موفقیت و پتانسیل Curve آشنا خواهیم شد.

خوب، بیایید شروع کنیم!

مدل عملکرد منحنی AMM و برخی ویژگی ها/محصولات خاص

ما با اساسی ترین محصول Curve Finance، AMM Curve، که با نام StableSwap شناخته می شود، شروع می کنیم.

مدل عملکرد منحنی AMM

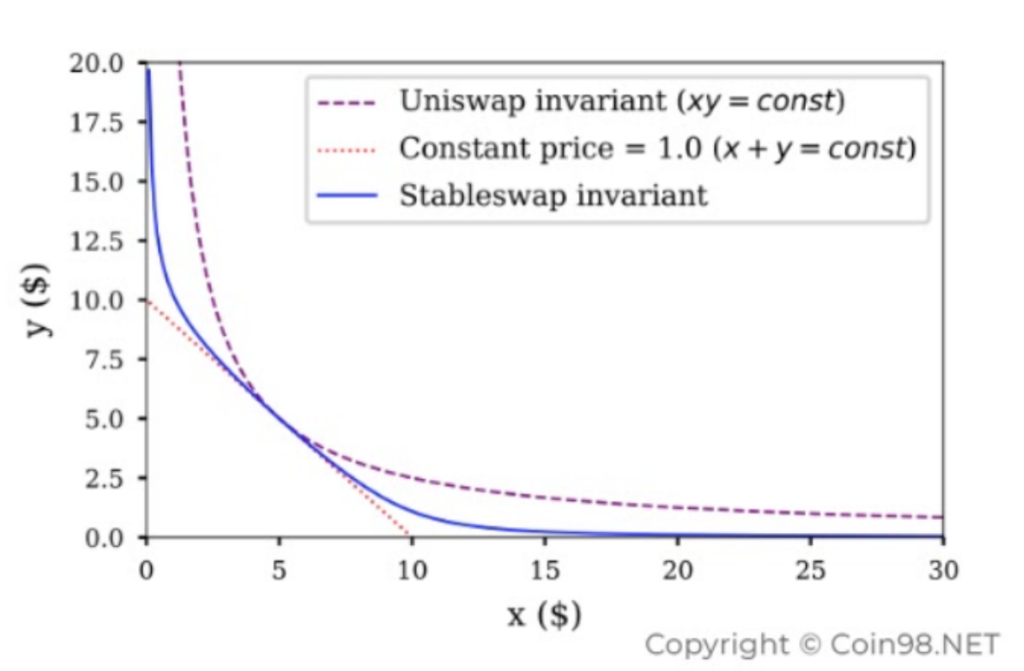

مشابه Uniswap یا SushiSwap، Curve Finance نیز یک AMM است - یک بازارساز خودکار. با این حال، به لطف:

Curve Finance با موفقیت بازار معاملاتی استیبل کوین را با Slippage بسیار کم و کارمزدهای پایین ایجاد کرده است و در نتیجه کارایی سرمایه بالایی را به همراه دارد.

در زیر یک تصویر مقایسه منحنی از AMM Curve Finance و Uniswap V2 است.

منحنی ها در Curve

می توانید ببینید:

این معامله Curve Finance است، اما می توانید مطمئن باشید که نقدینگی در Curve بسیار زیاد است، از چند ده میلیون دلار تا چند صد میلیون دلار، و اگر فراتر از محدوده نقدینگی بهینه معامله کنید، منحنی یک هشدار برای شما وجود خواهد داشت.

بنابراین به طور کلی، Curve Finance هنوز یک پروتکل معاملاتی بسیار کارآمد استیبل کوین را ارائه می دهد.

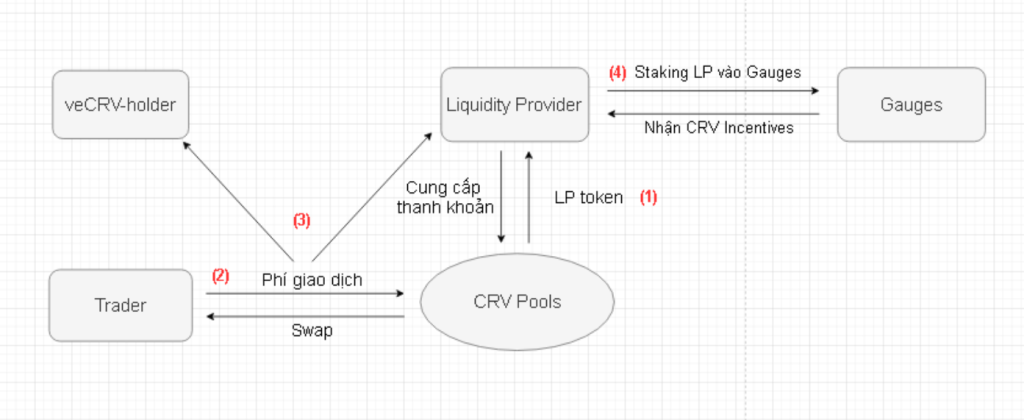

روند عملیات AMM Curve Finance به شرح زیر است:

منحنی AMM. فرآیند عملیات

همانطور که می بینید، روند عملیات AMM Curve Finance کاملاً شبیه به AMM Sushiswap است، اما تفاوت در اینجا الگوریتم استفاده شده در Curve و همچنین برخی ویژگی های خاص دیگر 2. در کنار آن است. در بخش بعدی بیشتر با آن آشنا خواهیم شد.

کاربردهای AMM Curve Finance:

این ابتدایی ترین مدل Curve Finance است. از طریق این مدل، Curve Finance امکان داد و ستد دارایی ها را با نسبت 1:1 می دهد، از جمله:

2 استخر معاملاتی استیبل کوین در Curve Finance

2 استخر معاملاتی دارایی های مصنوعی / پیچیده در Curve Finance

ویژگی ها/محصولات ویژه:

در ادامه به ویژگی ها/محصولات ویژه Curve Finance خواهیم پرداخت. همه این ویژگیها بر روی پلتفرم AMM Curve + ذهنیت کاربردی توسعهدهنده ساخته شدهاند و Curve Finance را بیش از مکانی برای تجارت داراییهای پایدار میسازد.

ویژگی های خاص عبارتند از:

اکنون به نحوه عملکرد هر یک از این ویژگی های خاص می پردازیم.

مشوق های توکن CRV

برنامه Incentives CRV tokens یک برنامه جذاب است که از همان روزهای اولیه TVL را به Curve جذب کرده است، به مرور زمان این برنامه با توجه به DAO توسعه یافته و تنظیم شده است تا با نیازهای جامعه بیشتر مطابقت داشته باشد.

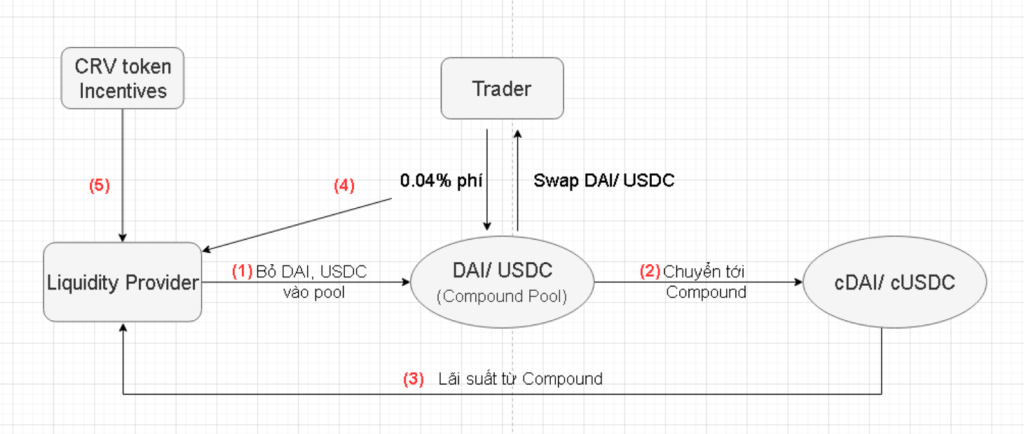

این برنامه چهارمین مرحله در فرآیند عملیاتی AMM Curve است.

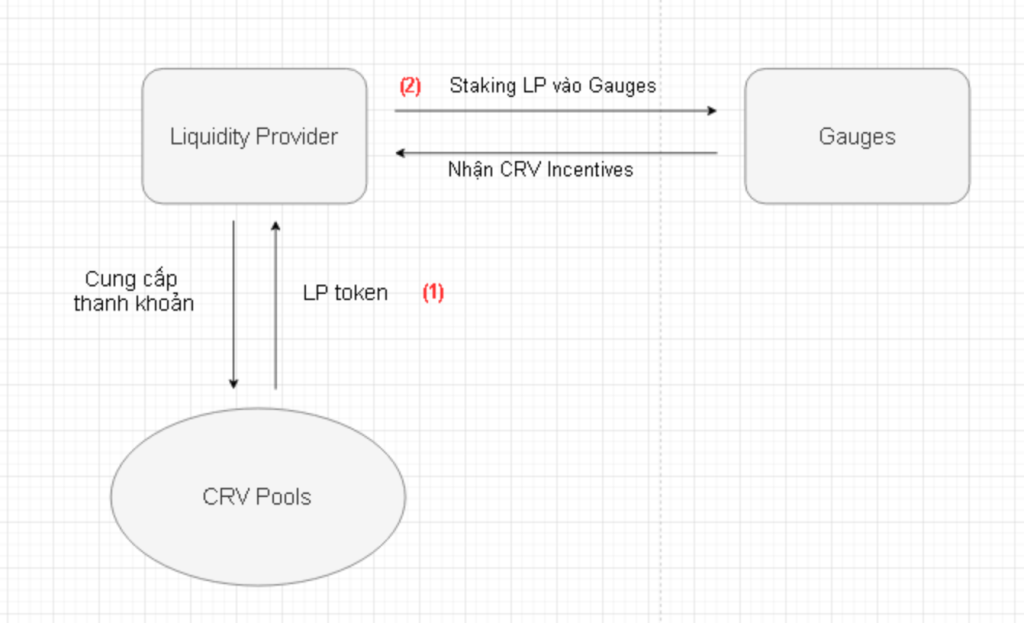

روند عملیات همانطور که در بالا ذکر کردم نیز بسیار ساده است:

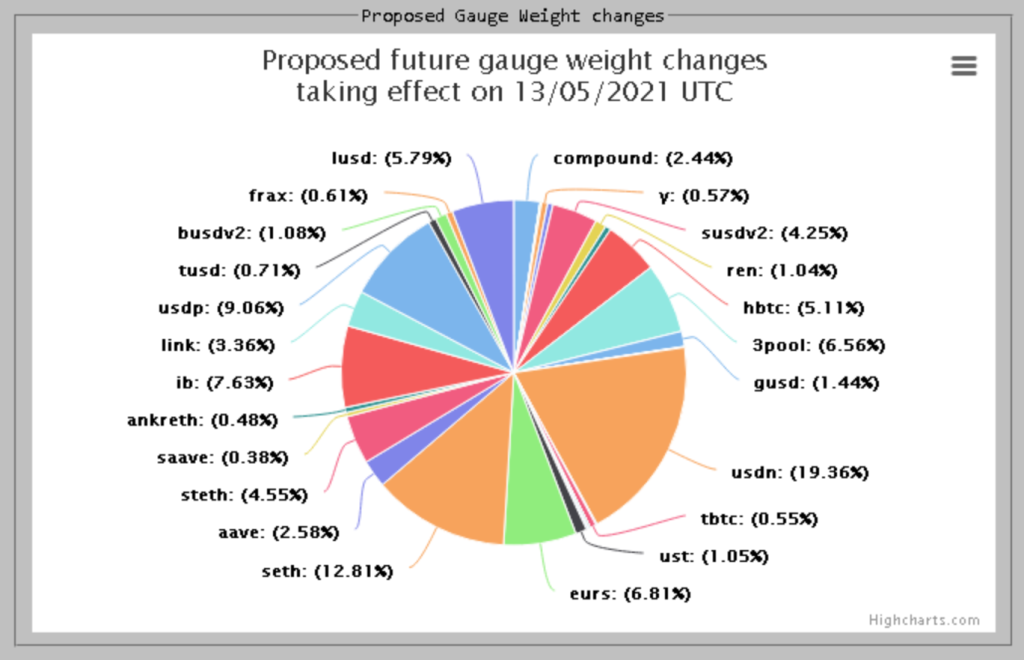

در حال حاضر، هر هفته حدود 5000 مشوق توکن CRV در تمام استخرها توزیع می شود. نرخ سهم توسط DAO، سیستم حاکمیتی بر اساس مکانیزم رای گیری، تصمیم گیری می شود و به صورت هفتگی رای گیری می شود.

نرخ CRV توکن مشوق ها به Pools تقسیم می شود

چگونه برنامه Incentives ارزش توکن CRV را به دست می آورد؟

این برنامه از توکنهای CRV برای پاداش دادن به ارائهدهندگان نقدینگی استفاده میکند، در نتیجه باعث تشویق نقدینگی و ترویج توسعه کل پروژه Curve Finance میشود.

ساده به نظر می رسد، اما Curve Finance از مکانیسم های ویژه ای برای ترویج این فعالیت مشوق ها به صورت مثبت استفاده کرده است، این پروژه به دو روش اصلی انجام می دهد:

1 نقدینگی بالاتر از Curve Finance ارائه دهید

این یک ویژگی خاص است که فقط در مدلهای Curve AMM استفاده میشود.

Curve به کاربران اجازه می دهد نقدینگی را با یک یا چند توکن در استخر ارائه کنند. Curve به طور خودکار توکن ها را به نشانه های دیگر با نسبت صحیح در استخر تقسیم می کند.

هنگامی که توکنها را از Curve's Pool خارج میکنید، فرآیند مشابه خواهد بود.

فرآیند تامین نقدینگی و برداشت نقدینگی در منحنی

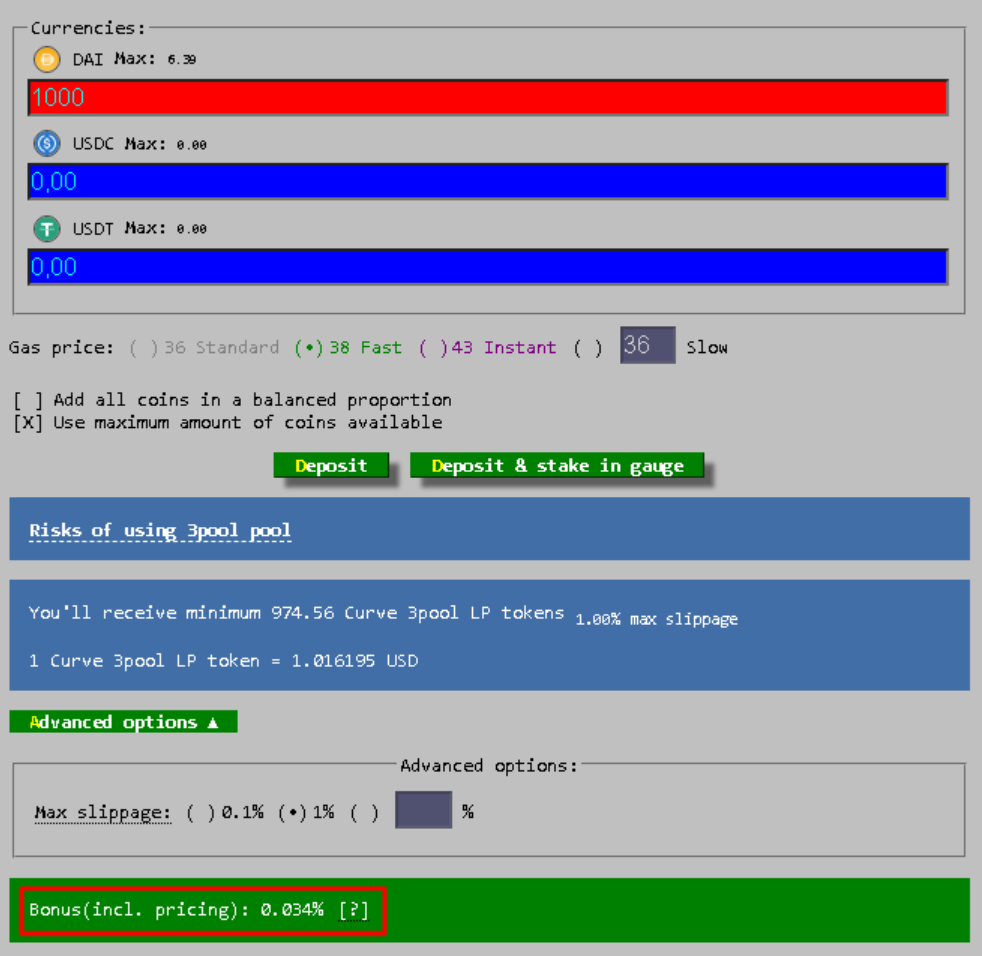

مثال: میخواهید 1000 دلار DAI به Pool 3pool ارائه دهید، استخری با بالاترین TVL در Curve، شامل 3 استیبل کوین DAI:USDC:UST با نسبت 15:35:50. فرآیند تامین نقدینگی به شرح زیر انجام خواهد شد:

و فرآیند برداشت انحلال به صورت معکوس انجام می شود، شما به توکن های LP پرداخت می کنید و توکن های مورد نظر خود را دریافت می کنید.

تامین نقدینگی 1 طرف در Curve به نفع شماست؟

زمانی که من 1000 DAI را به Pool 3pool واریز می کنم، در زیر تصویری مشاهده می شود. مقدار پاداشی که من دریافت خواهم کرد 0.026٪ است.

هنگامی که DAI را در Pool 3pool ارائه می دهید، پاداش می دهید

استخر وام

این محصولی است که توسط Curve Finance از روزهای اولیه توسعه یافته و موارد استفاده بیشتری را برای Curve Finance توسعه داده است.

توکنهای موجود در این استخر، علاوه بر استفاده برای Swap، برای وامدهی نیز استفاده خواهند شد، سپس توکنهای LP هر 3 نوع پاداش را دریافت خواهند کرد:

مدل عملیاتی در Lending Pool روند زیر را دنبال خواهد کرد:

فرآیند بهره برداری از استخر وام در Curve Finance

در مجموع، ارائهدهنده نقدینگی در این Pool Lending، %APY بسیار بالایی دریافت میکند.

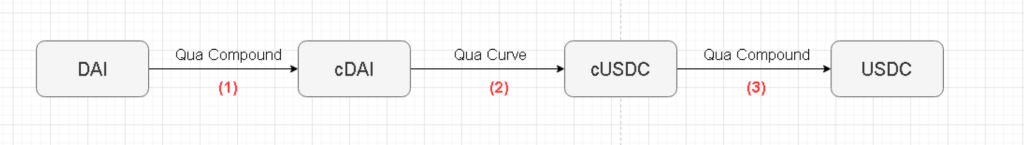

شما تعجب خواهید کرد، اگر توکن سپرده شده در Pool در Compound قرض داده شده باشد، رمز (نقدینگی) کجاست که هنوز می توانید DAI/USDC را در این Pool Lending مبادله کنید؟

خیلی ساده، فرآیند مبادله DAI / USDC در Pool Lending به شرح زیر انجام می شود:

بنابراین شما همچنان می توانید DAI ⇒ USDC را در این استخر تعویض کنید.

شخصاً، Lending Pool را مدل بسیار خوبی میدانم، بر اساس مدل AMM Curve، که هر دو Swap و Lending را در یک Pool ترکیب میکند، در نتیجه با استفاده مؤثر از سرمایه، ارائهدهندگان نقدینگی % APY بالایی را بسیار بیشتر از Pool معمولی دریافت خواهند کرد.

در ازای آن، شما باید ریسک پروتکل های وام دهی مانند Compound، Aave، Yearn Finance و ... را متحمل شوید.

برادرانی که قصد ارائه نقدینگی استیبل کوین یا وام دادن به استیبل کوین را دارند، می توانند این Pool on Curve را در نظر بگیرند.

در مرحله بعد، به مدلی می رسیم که در Curve نیز کاملاً منحصر به فرد است، یعنی Base و Metapool.

پایگاه و متاپول

بیس و متاپول محصولات ترکیبی هستند:

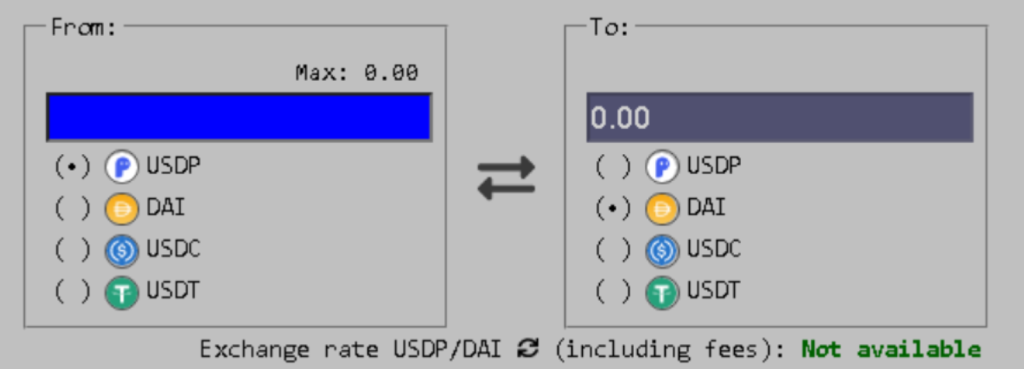

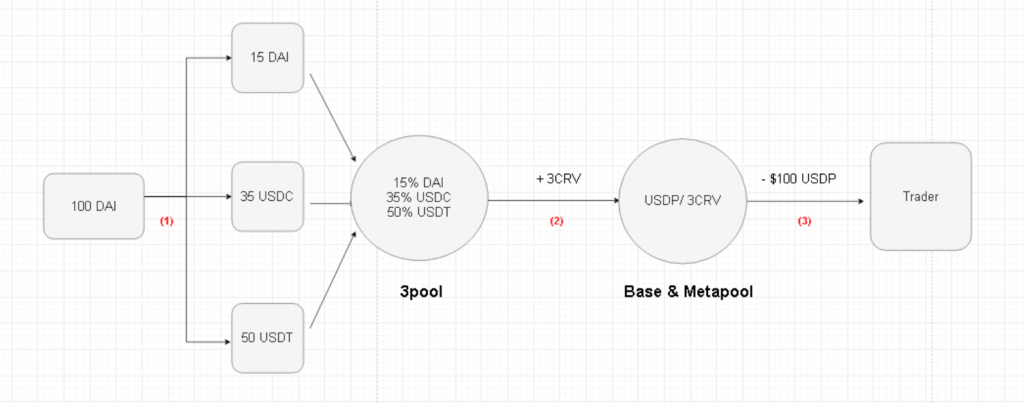

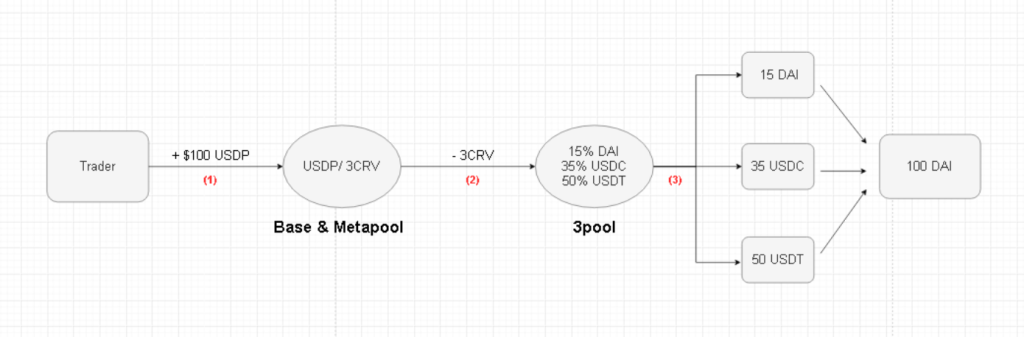

تصویر زیر به شما در درک بهتر مدل Base و Metapool کمک می کند:

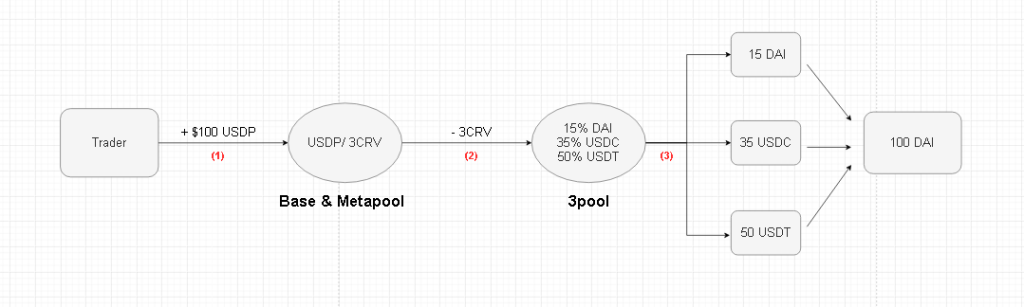

من Base را به عنوان stablecoin USDP انتخاب می کنم، Pool Pool 3pool با توکن LP 3CRV خواهد بود. در مجموع 1 استخر USDP / 3CRV خواهیم داشت.

از طریق این مدل Base و Metapool، می توانید USDP را با 1 از 3 استیبل کوین در Pool 3pool به راحتی معامله کنید.

فرآیند معامله به شرح زیر انجام خواهد شد:

با خلاصه کردن کل فرآیند، کاربران با موفقیت از USDP به DAI معامله خواهند کرد.

به طور مشابه، اگر می خواهید DAI، USDT، USDC را به USDP مبادله کنید، روند به این صورت پیش می رود:

همانطور که مشاهده می شود، این مدل کمک می کند:

SynthSwap

SynthSwap چیست؟

این محصول ترکیبی بین 2 Protocols Curve Finance و Synthetix است، SynthSwap در Curve v3 منتشر خواهد شد.

SynthSwap به شما کمک می کند هر 2 دارایی را با لغزش بسیار کم معامله کنید ، این 2 دارایی نیازی به داشتن نسبت 1:1 ندارند.

مدل عملیاتی SynthSwap:

به عنوان مثال، اگر می خواهید از ETH به BTC تغییر دهید، فرآیند عملیات SynthSwap به این صورت است:

SynthSwap. مدل عملیات

در مجموع، شما قادر خواهید بود ETH را به BTC با Slippage ~ 0 مبادله کنید، بسیار کمتر از مبادله در AMM های دیگر مانند Uniswap، SushiSwap،...

ببینید، پروژه Curve Finance فقط بر اساس مدل پایه منحنی AMM و از طریق بهبود گام به گام، ویژگیهای بسیار خوبی ایجاد کرده است که نیازهای واقعی کاربران DeFi را برآورده میکند.

در مرحله بعد، مهمترین بخش را بررسی میکنیم: چگونه Curve Finance ارزش توکن CRV را به دست میآورد.

Curve Finance چگونه ارزش توکن CRV را به دست میآورد؟

Curve Finance که در اوایل آگوست 2020 راه اندازی شد، همچنین یکی از اولین AMM ها در بازار است، زمانی که CRV تا 54 دلار بود.

با این حال، در ابتدا، پاداش توکن CRV برای ارائه دهندگان نقدینگی بسیار زیاد بود و در آن زمان، توکن CRV موارد استفاده زیادی نداشت، بنابراین LP ها پس از کشاورزی به سرعت CRV را فروختند. سپس توکن CRV به طور چشمگیری کاهش یافت و به پایین ترین سطح 0.33 دلار رسید که بیش از 150 برابر از اوج خود کاهش داشت.

اما با گذشت زمان، جامعه Curve Finance به آرامی بهبود یافت و به آرامی توکنومیک توکن CRV را دوباره طراحی کرد، Curve Finance در حال حاضر شماره 1 Stablecoin DEX و همچنین یکی از AMM های پیشرو در بازار امروز است.

اکنون با توکنومیک های جدید توکن CRV آشنا خواهیم شد.

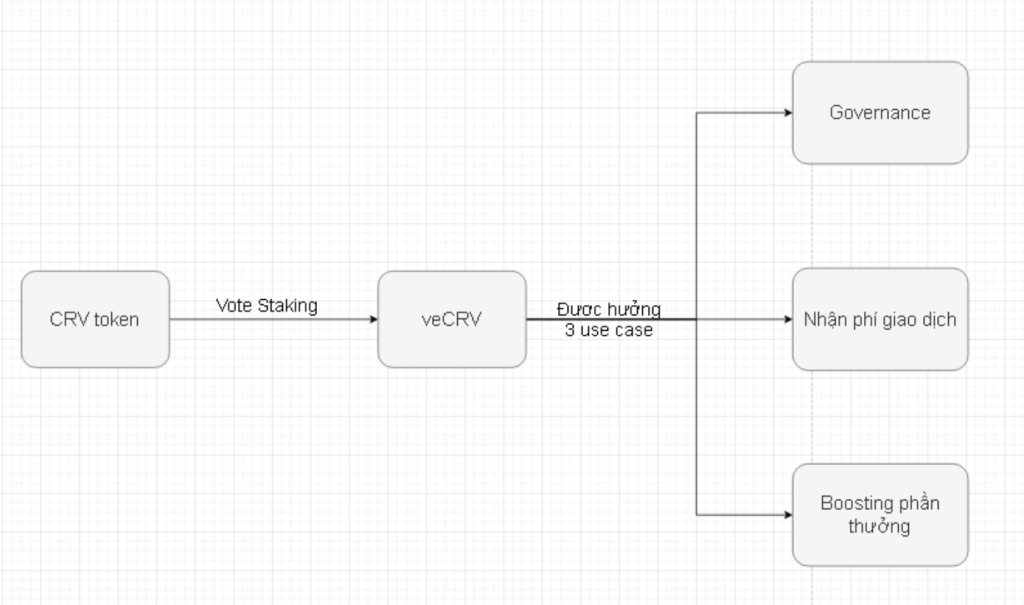

veCRV

توکن CRV دارای 3 مورد استفاده اصلی است:

با این حال، برای دریافت هر 3 مورد استفاده از توکنهای CRV، پروژه از شما میخواهد CRV را قفل کرده و veCRV را دریافت کنید.

3 مورد استفاده از veCRV

حداقل زمان قفل CRV 1 هفته و طولانی ترین آن 4 سال است. هرچه بیشتر CRV را قفل کنید، veCRV بیشتری دریافت خواهید کرد. در آن زمان، 3 مورد استفاده بیشتر دریافت خواهید کرد.

مثلا:

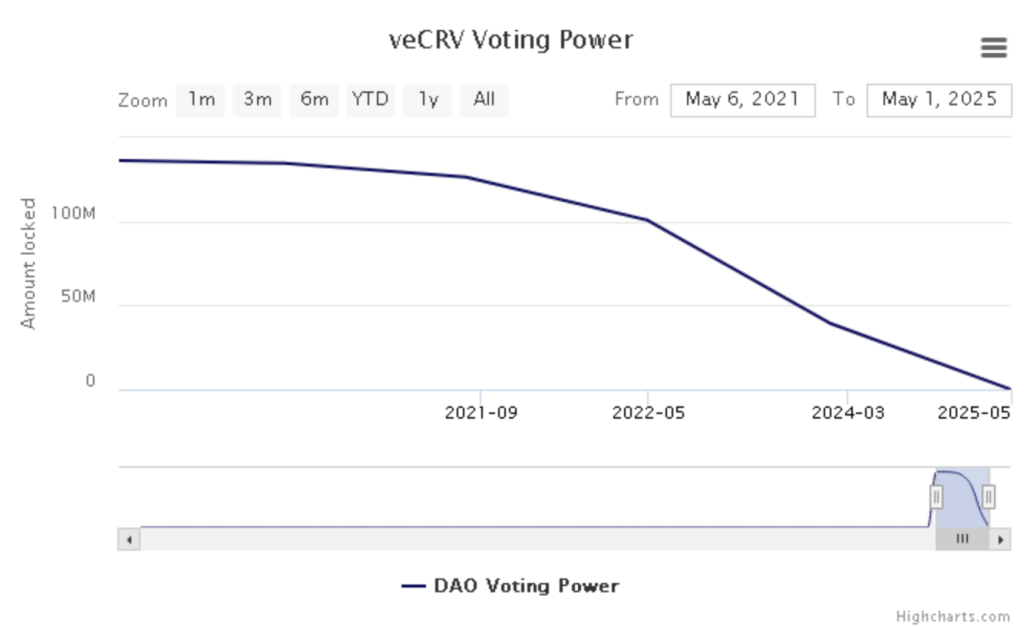

این تعداد veCRV در طول زمان به مرور زمان کاهش می یابد.

مثلا شما یک قفل 4 ساله انتخاب می کنید و 1000 veCRV دریافت می کنید، 1 سال بعد تعداد veCRV ها 750 می شود و بعد از 4 سال هیچ veCRV ندارید و توکن های CRV دریافت می کنید.

قدرت رای گیری veCRV با گذشت زمان کاهش می یابد

بدین ترتیب، میتوانید ببینید که Curve Finance چگونه یک سیستم Governance + Reward بسیار منصفانه ایجاد کرده است و پاداشهای بالاتر را برای کاربرانی که مدت طولانی در پروژه میمانند تقسیم میکند.

اگر 4 سال قفل کنید، کارمزد تراکنش، افزایش پاداش و... 4 برابر بیشتر از کسی که فقط 1 سال قفل می کند، دریافت خواهید کرد.

هزینه معامله

این یکی از موارد استفاده اساسی از توکن CRV است.

بازگشت به مدل عملکرد منحنی AMM. دارندگان veCRV زمانی که هر تراکنش در هر یک از Curve Pool انجام می شود، کارمزد تراکنش دریافت می کنند.

مورد (3)، veCRV هنگام ایجاد تراکنش در Curve's Pool هزینه دریافت می کند

در حال حاضر در همه استخرها، کارمزد تراکنش 0.04٪ است، 50٪ مستقیماً به توکن های LP تقسیم می شود، 50٪ باقیمانده برای خرید توکن های 3CRV استفاده می شود و بین دارندگان veCRV تقسیم می شود.

بدیهی است که توزیع مجدد کارمزدها نه تنها به معنای اشتراک درآمد برای دارندگان veCRV، مالکان پروژه است، بلکه به افزایش نقدینگی در Pool 3pool، بهترین استخر، بیشترین استفاده توسط بسیاری از افراد کمک می کند. ⇒ تقسیم هزینه ها همچنین ارزش اضافی اضافی در آینده.

تقویت

این یک ویژگی خاص در Curve Finance است که نه Uniswap و نه SushiSwap آن را ندارند.

اگر خواهر و برادر هم زمان باشند:

وقتی به هر Pool on Curve بپیوندید تا x2.5 برابر پاداش خواهید گرفت.

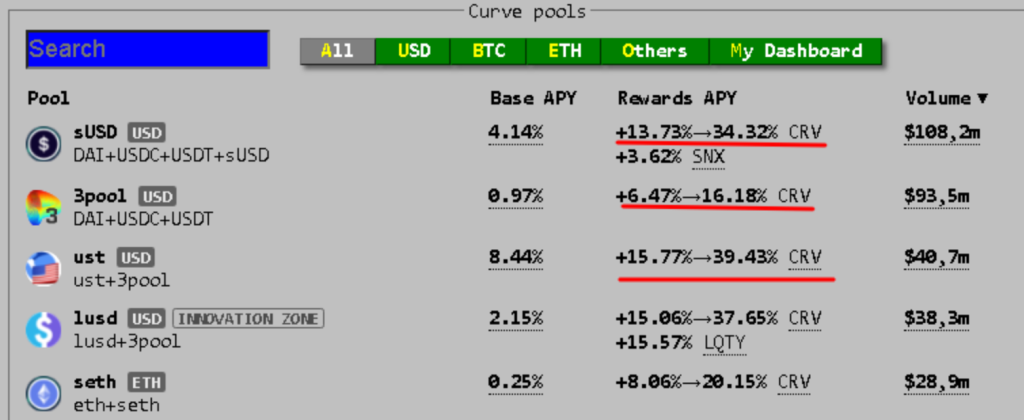

تصویر زیر قدرت این ویژگی را به شما نشان می دهد.

تصویر بالا را به اختصار توضیح می دهم:

به عنوان مثال، شما نقدینگی برای Pool sUSD ارائه می کنید، علاوه بر پاداش معمولی، یک توکن تشویقی CRV نیز از Curve Finance با APY 13.73٪ دریافت می کنید. اما اگر veCRV را در مقدار مشخصی نگه دارید، مشوق توکن CRV شما می تواند 2.5 برابر آن مقدار، تا 13.73% *2.5 = 34.32% افزایش یابد.

از طریق Boosting، APY در استخرها بسیار بالا رفته است.

به نظر من این جذاب ترین مورد استفاده از CRV است. آن کمک می کند:

اینها همه چیزهایی هستند که دارندگان Curve و هر دو پروژه Curve Finance به آنها نیاز دارند. مکانیسم Boosting واقعاً یک "داروی دلفین" است که توسعه این پروژه را ترویج می کند.

نظرات در مورد CRV

اگر Uniswap V2 از توکن UNI برای حاکمیت استفاده می کند، Sushiswap از نشانه SUSHI برای مدیریت + اشتراک درآمد استفاده می کند، پس Curve Finance واقعاً توکن اصلی پروژه را به سطح جدیدی آورده است.

توکن های CRV برای موارد زیر استفاده می شوند:

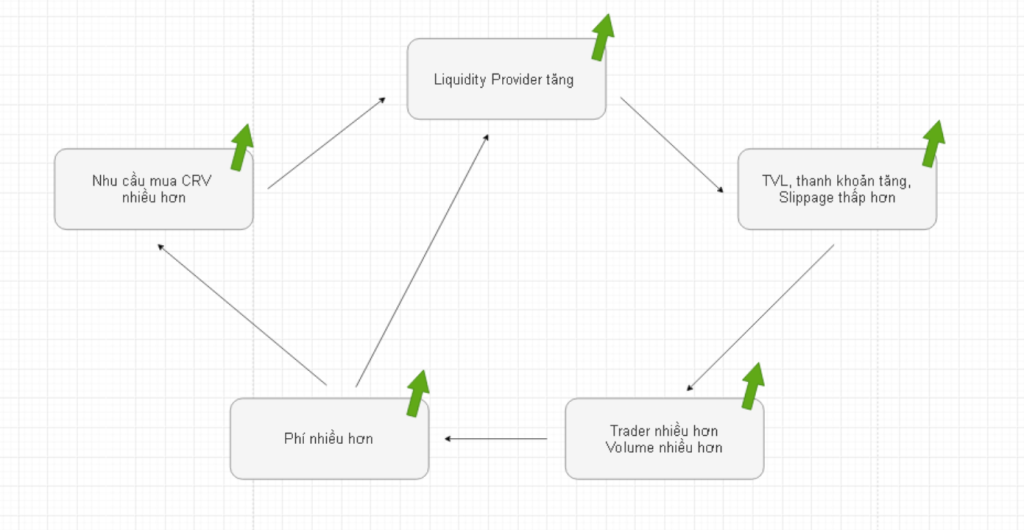

بدین ترتیب یک چرخ طیار مثبت ایجاد می شود. می توان گفت که توکن CRV یکی از دلایل اصلی پیشرفت کل پروژه Curve Finance است.

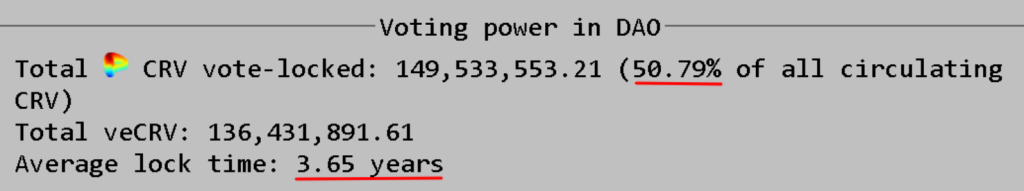

در زمان چاپ، بیش از 50٪ از توکن های CRV در حال حاضر قفل هستند، با میانگین زمان قفل تا 3.65 سال. این نشان می دهد که چقدر نیاز به Staking CRV برای دریافت veCRV بیشتر است.

Uniswap V2 و Sushiswap بدون توکن حاکمیت، من معتقدم که پروژه همچنان به خوبی کار خواهد کرد، اما اگر Curve Finance توکن حاکمیت CRV را نداشته باشد، من معتقدم که پروژه بلافاصله بیش از 50٪ از TVL فعلی را از دست خواهد داد.

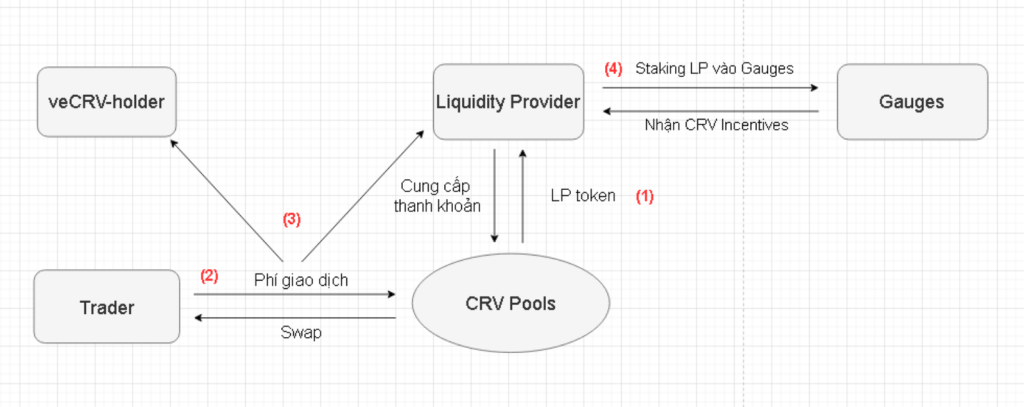

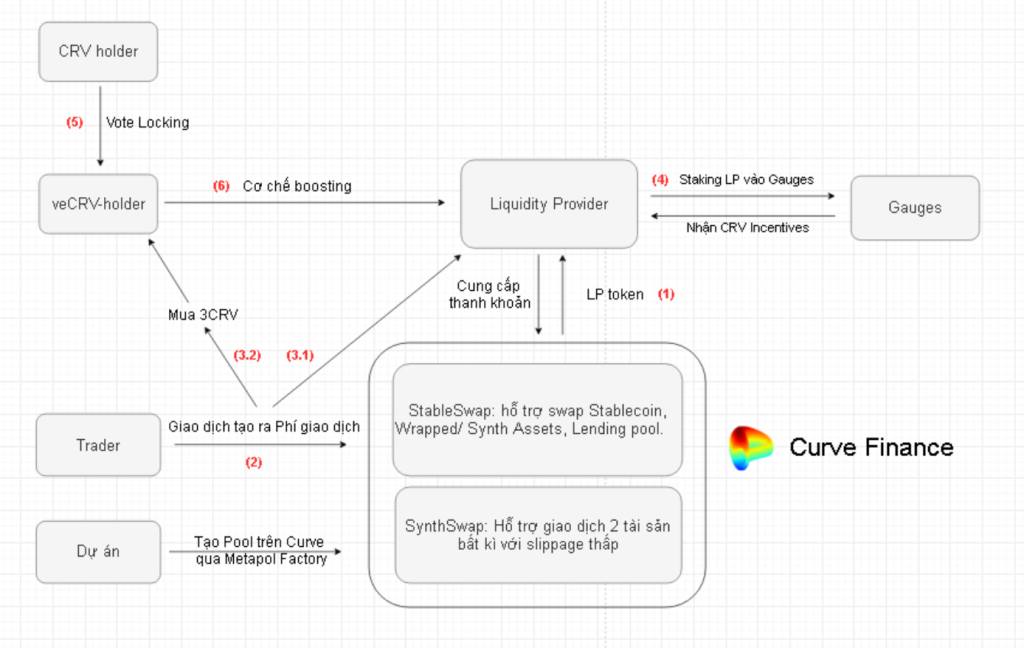

خلاصه ای از مدل عملکرد Curve

ما هر بخش از Curve Finance را مرور کردهایم، اکنون کل فرآیند عملیاتی این پروژه منحصر به فرد AMM را خلاصه میکنم.

بازیگران اصلی درگیر

5 مؤلفه اصلی در مدل عملیاتی منحنی دخیل است، از جمله:

1. Curve Finance: Curve Finance یک بازار تجاری غیرمتمرکز برای کاربران DeFi ایجاد می کند، این پروژه شامل 2 محصول اصلی است:

2. تامین کننده نقدینگی : یک جزء مهم، تامین نقدینگی برای 2 محصول اصلی Pools of Curve. Curve راه های زیادی برای تشویق این مخاطب به مشارکت دارد.

3. معامله گر : کاربر پروژه که 100% درآمد را برای Curve Finance ایجاد می کند.

4. پروژه ها: پروژه ها، به ویژه پروژه های کوچکی که از طریق Metapool Factory در اکوسیستم Curve شرکت می کنند، به پروژه کمک می کنند تا بدون صرف هزینه زیاد، استخرهای نقدینگی را در Curve ایجاد کند.

5. دارنده CRV : مالک پروژه که توکن اداری پروژه Curve را در اختیار دارد. CRV با قفل کردن توکن ها و دریافت veCRV در اکوسیستم Curve Finance شرکت می کند.

=> از طریق مکانیسم به اشتراک گذاری پاداش، تقویت، مدیریت، ... Curve Finance همه این مؤلفه ها را به هم متصل کرده و امروز یک پروژه AMM پیشرو ایجاد کرده است.

فرآیند عملیات کل پروژه Curve

روند به شرح زیر خواهد بود:

روند عملیات کل پروژه Curve Finance

از طریق این مدل، می توانید ببینید که Curve Finance بسیار بر ارائه دهندگان نقدینگی متمرکز است:

مدل فلایویل منحنی

این مدل Flywheel شرکت Curve Finance است.

نظر شما در مورد این مدل عملیاتی چیست؟

من شخصاً این را یک مدل عملیاتی بسیار خوب میدانم، نه تنها در مسائل فنی، بلکه در روشی که پروژه توکنومیکس را طراحی میکند و یک مدل تجاری مؤثر ایجاد میکند:

با این حال، هر مدلی دارای معایبی است و به نظر من، این دو مورد از معایب اصلی مدل Curve Finance است:

برای مثال ویژگی Base و Metapool برای تعویض USDP به DAI باید 4 مسیر را طی کنید. بنابراین این ویژگیها زمانی که با حجم زیاد معامله میکنید، واقعاً مؤثر خواهند بود، یا Curve Finance در آینده به لایه ۲ منتقل میشود.

مبادله از USDP به DAI باید از 4 مسیر عبور کند

فرصت های آینده در Curve Finance

می توان گفت که Curve Finance در حال حاضر هیچ رقیبی در آرایه DEX برای دارایی های پایدار ندارد. نه تنها این، Curve Finance همچنین ویژگیهای بیشتری را توسعه میدهد و به کاربران امکان میدهد هم وام دهند و هم نقدینگی ارائه کنند، از نقدینگی موجود در Pool استفاده کنند، و...

در آینده، این فرصت در Curve Finance از آپدیت Curve v3 با 2 ویژگی اصلی Metapool Factory و SynthSwap بدست خواهد آمد.

(1) Metapool Factory : این محصولی است که به بسیاری از پروژههای دیگر اجازه میدهد بدون نیاز به درخواست مجوز، بر اساس مدل Base & Metapool به راحتی Pool on Curve را ایجاد کنند.

این به Curve کمک می کند تا با طرف های بیشتری همکاری کند و در عین حال با نقدینگی فراوان از Pools، توانایی Curve در جذب نقدینگی پروژه بسیار زیاد است و در نتیجه جایگاه DEX Stable Assets را تقویت می کند. شماره 1 او.

(2) SynthSwap : همانطور که در بالا گفتم، SynthSwap اجازه داد و ستد هر 2 توکن با Slippage بسیار کم را می دهد، این امر بازار بسیار بزرگی را برای Curve در آینده باز خواهد کرد. حتی امکان رقابت با Uniswap V3 وجود دارد.

همچنین، فرصت رشد آتی Curve، رشد در زنجیره های دیگر است. در حال حاضر پروژه Curve بر روی Ethereum، Polygon راه اندازی شده است و اعلام کرده است که به Polkadot مهاجرت خواهد کرد و مطمئناً در آینده گسترش بیشتری خواهد یافت.

نظرات و نتیجه گیری در مورد مدل عملیاتی Curve

Curve Finance به عنوان یک AMM معاملاتی استیبل کوین شروع به کار کرد اما اکنون این پروژه بسیار فراتر از آن پیش می رود.

با خلاصه کردن مدل عملیاتی Curve Finance، چند ایده اصلی را به شرح زیر ترسیم می کنیم:

شاید اکنون درک بهتری از پروژه Curve Finance، ماهیت و پتانسیل پروژه داشته باشید، نظر شما در مورد این پروژه چیست؟ لطفا نظر خود را در قسمت نظرات کامنت کنید تا تبادل نظر و تبادل نظر صورت گیرد.

قطعات اولیه دشوار خواهند بود، اما همه چیز برای ما برای پیشبرد، درک همه چیز در مورد DeFi و استفاده از آن برای به دست آوردن فرصت های سرمایه گذاری اساسی خواهد بود. بنابراین من واقعاً از خواندن و یادگیری شما در مورد مدل عملیاتی پروژه سپاسگزارم.

سری Operation Model مجموعهای است که به شما کمک میکند تا عمیقتر در مورد یک پروتکل، نحوه عملکرد آن و پتانسیل آن برای توسعه آینده درک کنید. برخی از مدل هایی که می توانید به آنها مراجعه کنید:

اگر میخواهید در مورد مدل کاری پروتکل بیشتر بدانید، لطفاً در بخش نظرات به اشتراک بگذارید تا در شمارههای بعدی این کار را انجام دهیم.

شما را در سری بعدی مدل عملیاتی می بینیم.

تئوری داو یک اصل کلیدی در تحلیل تکنیکال است که به درک بهتر بازارهای مالی، خصوصاً عرصه کریپتو کمک میکند.

اخیراً Reef Finance با یک صندوق سرمایه گذاری معروف به نام Alameda Research روابط پر فراز و نشیب داشته است. داستان چگونه است؟

Mina و Polygon برای توسعه محصولاتی که مقیاسپذیری، تأیید بهبود یافته و حفظ حریم خصوصی را افزایش میدهند، با یکدیگر همکاری خواهند کرد.

تحلیل و ارزیابی مدل عملیاتی Uniswap V2، ابتدایی ترین مدل برای هر AMM.

صرافی Remitano اولین صرافی است که امکان خرید و فروش ارزهای دیجیتال را در VND می دهد. دستورالعمل ثبت نام در Remitano و خرید و فروش بیت کوین به طور دقیق در اینجا!

این مقاله کامل ترین و دقیق ترین دستورالعمل های استفاده از شبکه تست Tenderize را در اختیار شما قرار می دهد.

این مقاله کامل ترین و دقیق ترین راهنمای استفاده از Mango Markets را در اختیار شما قرار می دهد تا عملکرد کامل این پروژه جدید را در Solana تجربه کنید.

در اولین قسمت از سری UNLOCKED، با استفاده از تنظیمات امنیتی، یک لایه امنیتی اضافی به کیف پول شما اضافه می کنیم.

کشاورزی فرصت خوبی برای کاربران است تا بتوانند به راحتی ارز دیجیتال در DeFi کسب کنند. اما راه درست برای کشاورزی کریپتو و پیوستن ایمن به DeFi چیست؟

در این مقاله نظر نویسنده @jdorman81 درباره موضوع ارزش گذاری در دفی به همراه برخی نظرات شخصی مترجم ترجمه شده است.