Uniswap V3 : Comment Uniswap Forks et les parties prenantes seront-ils affectés ?

Le 23 mars, Uniswap a publié des informations importantes sur Uniswap V3. Comment cela affectera-t-il les parties prenantes ?

Aujourd'hui, Uniswap V3 a été officiellement introduit. Cet article vous fournira les changements d'Uniwap V3.

En novembre 2018, un monument AMM voit officiellement le jour : Uniswap v1. Après 2 ans de développement, Uniswap est passé à la v2 avec de nombreuses fonctionnalités améliorées. Moins d'un an après son lancement, v2 a facilité plus de 135 milliards de dollars de volume de transactions, se classant comme l'un des plus grands échanges de crypto au comptant au monde.

Et aujourd'hui, Uniswap V3 a été officiellement introduit.

Cet article vous présente les modifications d'Uniwap V3.

Résumé de base

Liquidité centralisée

Dans Uniswap v2, la liquidité est répartie uniformément le long de la courbe de prix x * y = k, les actifs étant réservés pour chaque prix de 0 à l'infini. Pour la plupart des pools, une grande partie de cette liquidité n'est jamais utilisée.

Par exemple, DAI/USDC ne réserve que ~0,50 % du capital pour trader entre 0,99 $ et 1,01 $, la fourchette de prix qui a le plus de volume de transactions et qui rapporte donc le plus de frais.

Par conséquent, les frais perçus sur le capital de LP sont très faibles, probablement impossibles par rapport à la perte impermanente. De plus, les utilisateurs souffrent également de niveaux élevés de dérapage en raison de la faible liquidité dans toutes les gammes de prix.

Dans Uniswap v3, les LP peuvent centraliser leur capital dans une fourchette de prix personnalisée, offrant une plus grande liquidité au prix souhaité pour surmonter cette situation. Les frais de négociation perçus à une fourchette de prix donnée sont calculés au prorata en LP proportionnellement au montant de liquidité qu'ils ont apporté à cette fourchette.

Exemple : un LP dans le pool ETH/DAI peut choisir d'allouer 100 $ pour des prix de 1 000 $ à 2 000 $ et 50 $ supplémentaires pour des fourchettes de 1 500 $ à 1 750 $.

Utilisation efficace du capital

En concentrant la liquidité susmentionnée, les LP peuvent fournir la même profondeur de liquidité que v2 dans une fourchette de prix spécifique avec moins de risque de capital.

Imaginez, avec un certain montant de capital, s'il est réparti uniformément sur les fourchettes de prix, vous recevrez également les mêmes frais avec moins de capital, mais concentrez-vous sur la fourchette de prix avec le plus de transactions. Par conséquent, le solde du capital restant peut être utilisé à d'autres fins.

Dans le message d'origine, Uniswap incluait un outil qui calcule le montant du capital nécessaire pour produire les mêmes frais de transaction en v2 et v3. Veuillez vous référer ici .

Au lancement, les gains d'efficacité du capital atteindront un maximum de 4 000x pour les LP qui fournissent des liquidités dans une fourchette de prix de 0,10 %. Uniswap v3 est techniquement capable de prendre en charge dans la plage de 0,02%, ce qui entraîne une augmentation maximale de l'efficacité du capital de 20 000x par rapport à la v2. Cependant, des pools plus petits peuvent augmenter les coûts d'échange et peuvent donc être plus utiles sur la couche 2.

Liquidité active

Si vous lisez attentivement, les caractéristiques ci-dessus conduiront à la situation suivante : si le prix du marché sort de la fourchette de prix spécifiée du LP, sa liquidité sera SUPPRIMÉE du pool et n'existera plus. percevoir à nouveau des frais, jusqu'à ce que les prix du marché reviennent à leur gamme de prix spécifiée ou ils décident de mettre à jour leur gamme pour tenir compte des prix actuels.

Dans la version 3, il pourrait théoriquement n'y avoir aucune liquidité dans une fourchette de prix donnée. Cependant, le projet s'attend à ce que les LP mettent à jour en permanence la fourchette de prix des actifs pour correspondre au prix actuel du marché.

Ordres de gamme

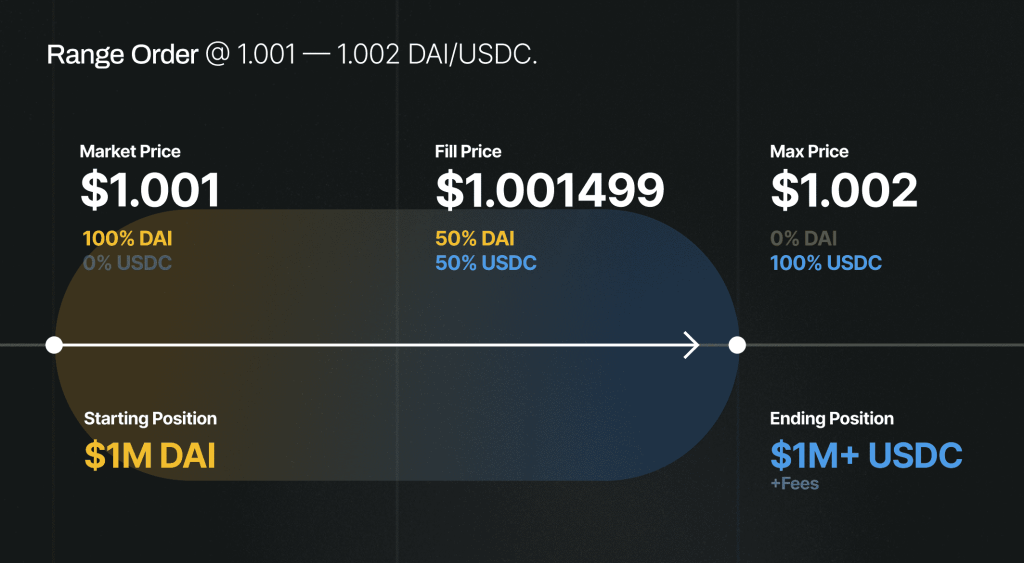

La capacité de la V3 à personnaliser les LP ouvre une fonctionnalité de commande : Range Orders.

Les LP peuvent déposer un seul jeton dans une fourchette de prix personnalisée supérieure ou inférieure au prix actuel : si le prix du marché entre dans la fourchette spécifiée, ils vendront un actif pour un autre à une courbe de prix spécifiée et obtiendront le swap dans le processus.

Exemple : si le prix actuel du DAI est inférieur à 1,001 USDC, vous pouvez ajouter 10 millions de dollars DAI à la fourchette de 1,001 à 1 002 DAI/USDC. Lorsque le DAI se négocie au-dessus de 1 002 DAI/USDC, la liquidité sera entièrement convertie en USDC. Vous devez retirer vos liquidités pour éviter la conversion automatique en DAI si DAI/USDC commence à se négocier en dessous de 1,002.

Le prix d'exercice moyen d'un ordre étendu est la moyenne géométrique des prix min et max : dans le cas d'Alice, le prix d'exercice est égal à 1,001499 DAI/USDC pour un total de 1 001 499 $. Ce prix d'exercice ne tient pas compte des swaps supplémentaires gagnés au cours de la période de cours dans la fourchette de 1,001 à 1,002 DAI/USDC.

Les ordres de fourchette dans une fourchette plus large peuvent s'avérer particulièrement utiles pour les prises de bénéfices, les remises et l'émission de jetons : les institutions peuvent liquider un seul actif et spécifier la fourchette de prix exacte à laquelle elles souhaitent vendre leurs jetons.

Liquidité non fongible

En tant que sous-produit de la liquidité centralisée, les positions de liquidité ne sont plus fongibles et ne sont pas représentées comme des jetons ERC20. Au lieu de cela, les positions LP seront représentées par des NFT.

Cependant, les emplacements partagés peuvent devenir ERC20 via des contrats externes ou via d'autres protocoles partenaires. De plus, les frais de transaction ne sont plus automatiquement réinvestis dans le pool.

Frais flexibles

Uniswap v3 propose 3 frais distincts pour chaque paire : 0,05 %, 0,30 % et 1,00 %. Cette option garantit que les LPs ajustent leurs rendements en fonction de la volatilité de la paire de liquidité attendue : les LPs prennent plus de risque dans les paires non corrélées comme ETH/DAI, et inversement, prennent le maximum de risque dans les paires corrélées comme USDC/DAI.

Uniswap v2 a introduit un commutateur de frais de protocole, permettant aux administrateurs d'activer des frais de 5 points de base (16,66% de frais LP). Les frais seront désactivés par défaut, mais peuvent être activés par l'administrateur par pool et fixés entre 10 % et 25 % des frais LP.

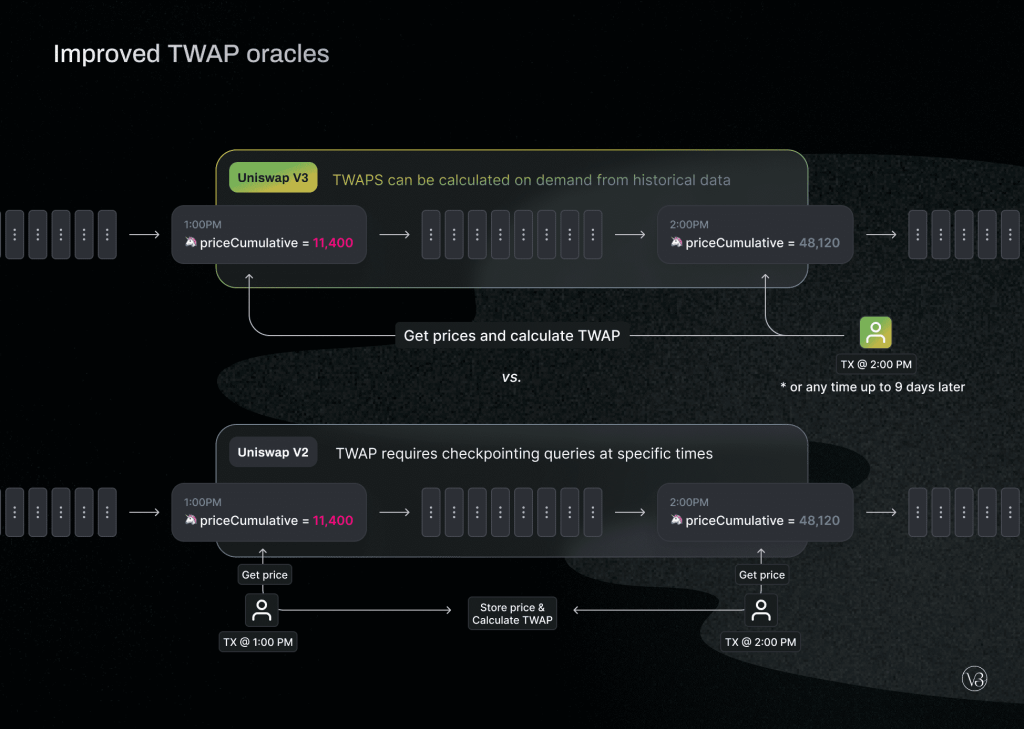

Oracles avancés

Les oracles V2 fonctionnent en stockant la somme cumulée des prix des paires de négociation sur une base par seconde. Ces totaux peuvent être vérifiés une fois au début de la période et une fois à la fin de la période pour calculer le TWAP correct pour cette période.

Uniswap v3 apporte des améliorations significatives à Oracle TWA, permettant aux utilisateurs de calculer n'importe quel TWAP récent au cours des ~ 9 derniers jours.

En outre, le coût du gaz sur Uniswap pour Oracle a été réduit d'environ 50 % par rapport à la v2. Le coût de calcul du TWAP dans les contrats intelligents externes est également nettement moins cher.

Audit

Uniswap v3 a été audité comme suit :

De plus, Uniswap détient une prime de bogue d'une valeur allant jusqu'à 500 000 $ pour les bogues critiques pour les 30 prochains jours.

Détails du lancement

Uniswap v3 sera déployé sur les réseaux de test de Ropsten, Rinkeby, Kovan et Görli dans les prochains jours.

Les partenaires peuvent commencer à construire sur Uniswap v3 immédiatement, en préparation du lancement du réseau principal. L'interface, l'analyse Web, l'API, ... sont en cours de refonte pour fonctionner avec Uniswap v3.

Des infrastructures supplémentaires pour prendre en charge l'extraction de liquidités, des stratégies plus complexes et davantage de cas d'utilisation seront construites par Uniswap Labs en collaboration avec la communauté Uniswap après le lancement du réseau principal.

sommaire

Après le parachutage d'UNI, de nombreux utilisateurs anticipaient la prochaine version avec de nombreuses améliorations et une valeur ajoutée à UNI. Cependant, en venant à cette mise à jour v3, il semble qu'il n'y ait pas trop d'incitations ajoutées à UNI, à l'exception de la gouvernance comme dans la version précédente.

Pensez-vous que c'est un défaut d'Uniswap ? Partagez vos commentaires ci-dessous.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, Coin98 vous guidera sur la façon d

Mina et Polygon travailleront ensemble pour développer des produits qui augmentent l'évolutivité, la vérification améliorée et la confidentialité.

Analysez et évaluez le modèle de fonctionnement d'Uniswap V2, le modèle le plus basique pour tout AMM.

L'échange Remitano est le premier échange qui permet d'acheter et de vendre des crypto-monnaies en VND. Instructions pour s'inscrire à Remitano et acheter et vendre des Bitcoins en détail ici !

L'article vous fournira les instructions les plus complètes et les plus détaillées pour utiliser le testnet Tenderize.

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

Dans ce premier épisode de la série UNLOCKED, nous ajouterons une couche de sécurité supplémentaire à votre portefeuille en utilisant les paramètres de sécurité.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?