Comment utiliser SushiSwap : un guide ultime pour les débutants

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Qu'est-ce que la valeur contrôlée par protocole (PCV) ? Comment se passe le problème de liquidité dans DeFi? Comment PCV résoudra-t-il ce problème de paiement ?

Dans cet article, je vais vous présenter ce qu'est la valeur contrôlée par protocole (PCV) et quelques façons d'appliquer PCV pour résoudre le problème de liquidité dans DeFi.

Liquidité dans DeFi et extraction de liquidité

Personnellement, je considère DeFi comme l'un des principaux facteurs à l'origine de l'explosion du marché de la cryptographie à l'été 2020.

Avec DeFi, n'importe qui dans le monde peut déposer, échanger, prêter, emprunter des actifs sur la blockchain en utilisant des portefeuilles non dépositaires sans avoir besoin d'une banque ou d'un courtier tiers. S'ils le souhaitent, ils peuvent explorer des opérations financières plus avancées telles que le trading à effet de levier, les produits structurés, les actifs synthétiques, la tenue de marché, etc., tout en conservant un contrôle total sur leurs actifs.

Habituellement, les protocoles DeFi adhèrent généralement à deux critères principaux : « sans autorisation » et « transparent » :

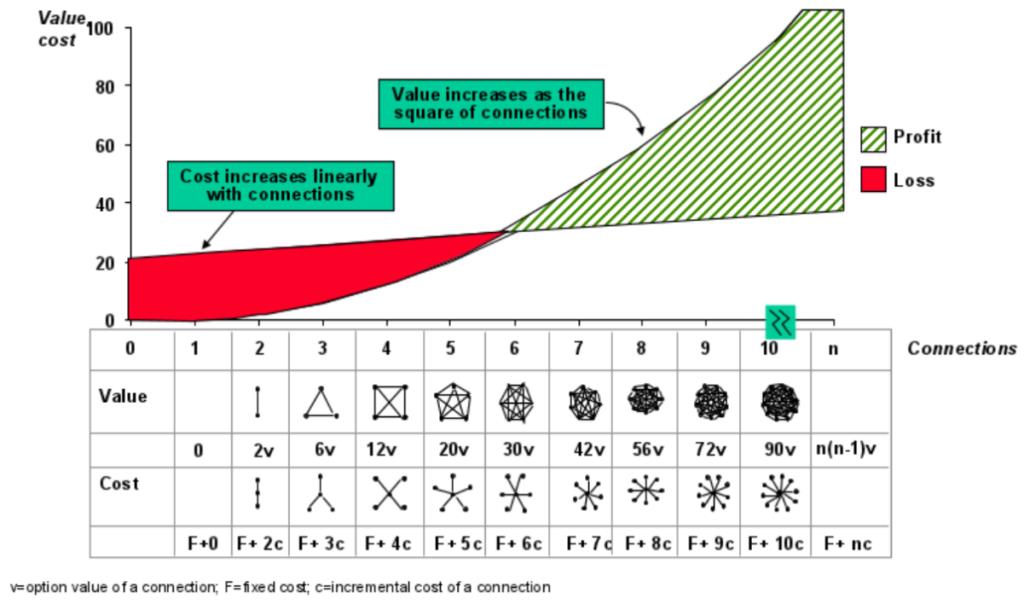

Bien que les protocoles DeFi puissent fonctionner indépendamment, la plupart des protocoles se combinent souvent, empilés pour se développer plus rapidement et obtenir des effets de réseau positifs. C'est l'une des plus grandes forces de DeFi, l'interopérabilité et la composabilité.

Par exemple:

Les protocoles utilisent le jeton LP d'Uniswap V2, Sushiswap, pour mettre en œuvre des schémas d'extraction de liquidités afin d'attirer et de créer des liquidités pour le jeton natif du protocole, à partir duquel ils peuvent créer des fonctionnalités plus avancées.

Les protocoles de dette comme Maker acceptent les jetons Uniswap v2 LP comme garantie pour frapper DAI. Les protocoles de prêt utilisent la liquidité sur Sushiswap, Uniswap pour les prêts flash,...

Habituellement, les protocoles DeFi de différentes catégories sont confrontés à leurs propres défis. Dans lequel la liquidité est toujours l'un des problèmes centraux de nombreux protocoles DeFi sur le marché, si la liquidité n'est pas assez "épaisse", la possibilité que les protocoles soient exploités est très élevée.

Pour inciter la liquidité des projets en chaîne, les protocoles DeFi mettront en œuvre différentes incitations, l'une des plus réussies et les plus populaires étant l'utilisation de schémas d'extraction de liquidité, mais évidemment au fil du temps Outre les avantages, les programmes d' extraction de liquidité apportent également certaines limitations.

La double nature du minage de liquidité

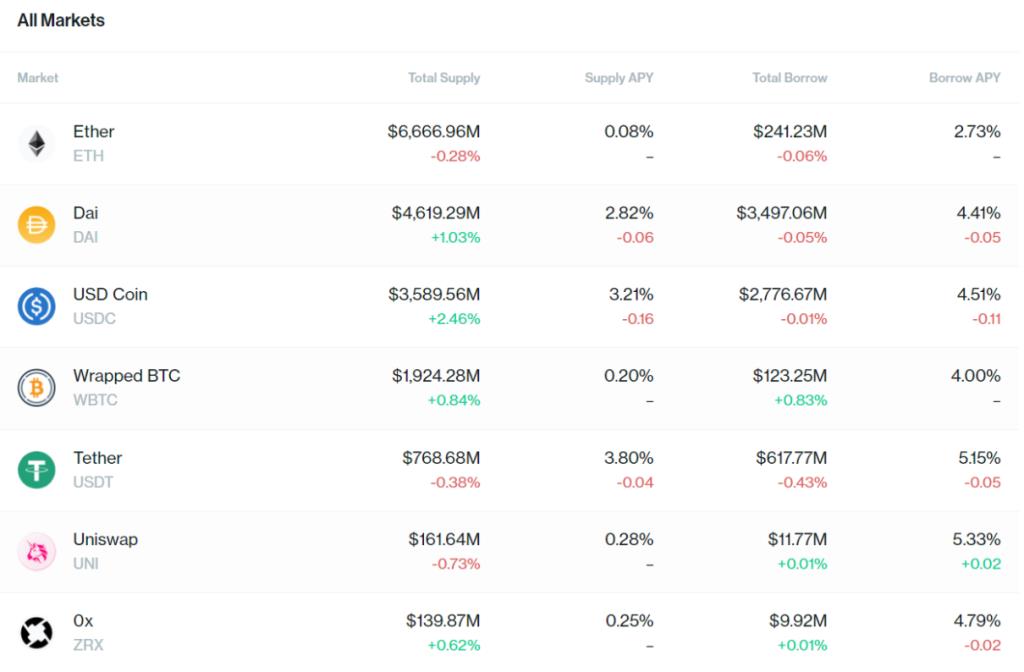

Le concept d'extraction de liquidité a commencé à être mentionné pour la première fois à l'été de DeFi 2020, il a commencé à être appliqué par Compound Finance. En termes simples, lorsque les utilisateurs utilisent Compound (emprunter ou emprunter), ils recevront des récompenses supplémentaires sous la forme de jetons COMP, plus ils déposent et empruntent, plus l'utilisateur reçoit de récompenses COMP. De cette façon, Compound a attiré des milliards de dollars de TVL dans le protocole en peu de temps.

Après le succès de Compound, de nombreux protocoles ont commencé à utiliser l'extraction de liquidités pour démarrer leurs projets.

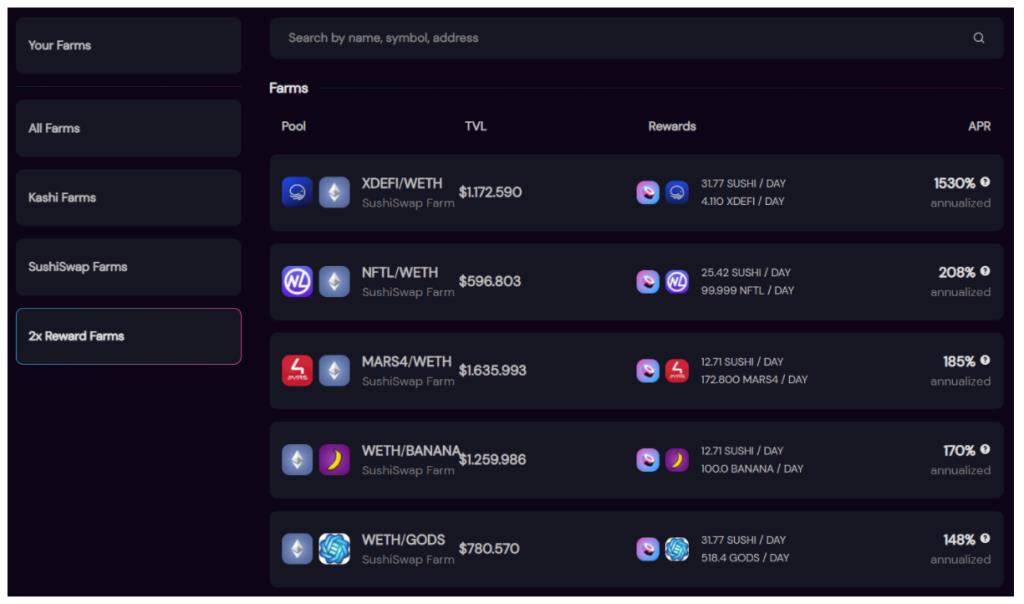

Sushiswap est l'un des projets exceptionnels dans lequel, dans les 1 à 2 semaines suivant le lancement du programme d'extraction de liquidités, Sushiswap a attiré des milliards de TVL et de volume de transactions, dépassant Uniswap à ce moment-là.

Depuis lors, des projets suivant le modèle d'extraction de liquidités ont commencé à émerger, l'extraction de liquidités devenant progressivement la norme pour le démarrage dans les premières étapes du projet. Les gens ont commencé à affluer vers des projets qui avaient des APY agricoles de milliers de % et sont devenus des agriculteurs de rendement tirant des bénéfices de DeFi.

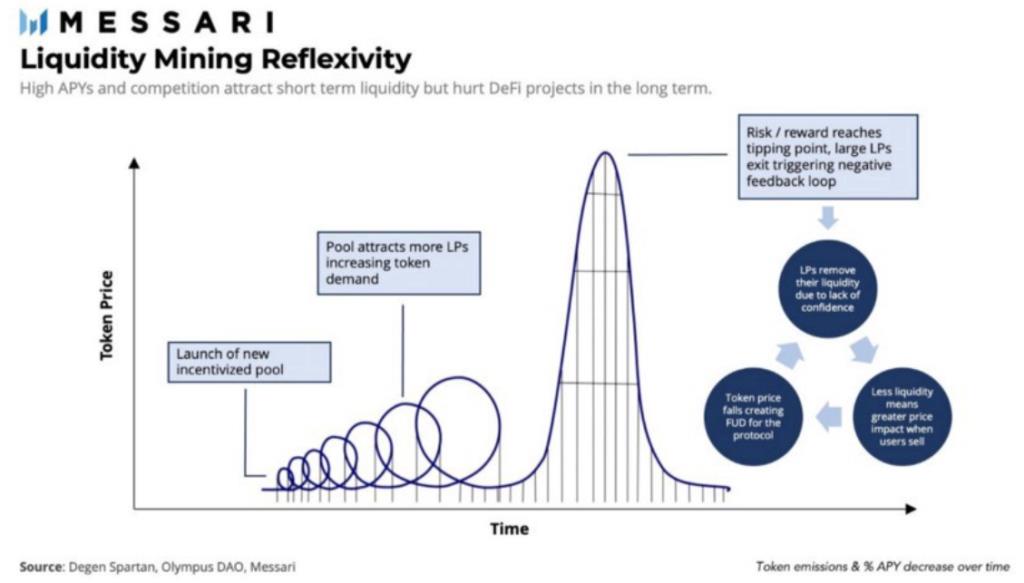

Cependant, le modèle d'extraction de liquidités est une épée à double tranchant. Bien que l'extraction de liquidités puisse aider à démarrer les protocoles et à attirer les utilisateurs dans les premières étapes, en plus de cela, elle apporte également de nombreuses limitations, dont la principale limite crée une pression de vente sur les jetons natifs du projet.

Comme indiqué ci-dessus, on peut voir que les protocoles DeFi ont attiré des utilisateurs avec un APY élevé, ce qui entraîne une forte inflation. Une grande partie du jeton natif du projet est distribuée aux agriculteurs, créant une pression de vente sur le natif du projet, entraînant une tendance à la baisse du prix du jeton sur le long terme.

Plusieurs solutions ont été proposées pour résoudre ou limiter les conséquences des problèmes d'extraction de liquidité, telles que l'utilisation de l' option d'achat proposée par Andre Cronje, le Range Token proposé par Uma, ou l'optimisation de la distribution des récompenses d'extraction de liquidité que Sushiswap utilise,...

Cependant, ces solutions sont souvent assez complexes à mettre en place ou à déployer, elles ne constituent donc généralement pas une solution viable pour une adoption massive.

Dans la prochaine partie de l'article, je donnerai un aperçu du PCV et de la façon dont les projets utilisent le PCV pour résoudre les problèmes de liquidité dans DeFi.

Présentation de la valeur contrôlée par protocole (PCV)

Qu'est-ce que la valeur contrôlée par protocole (PCV) ?

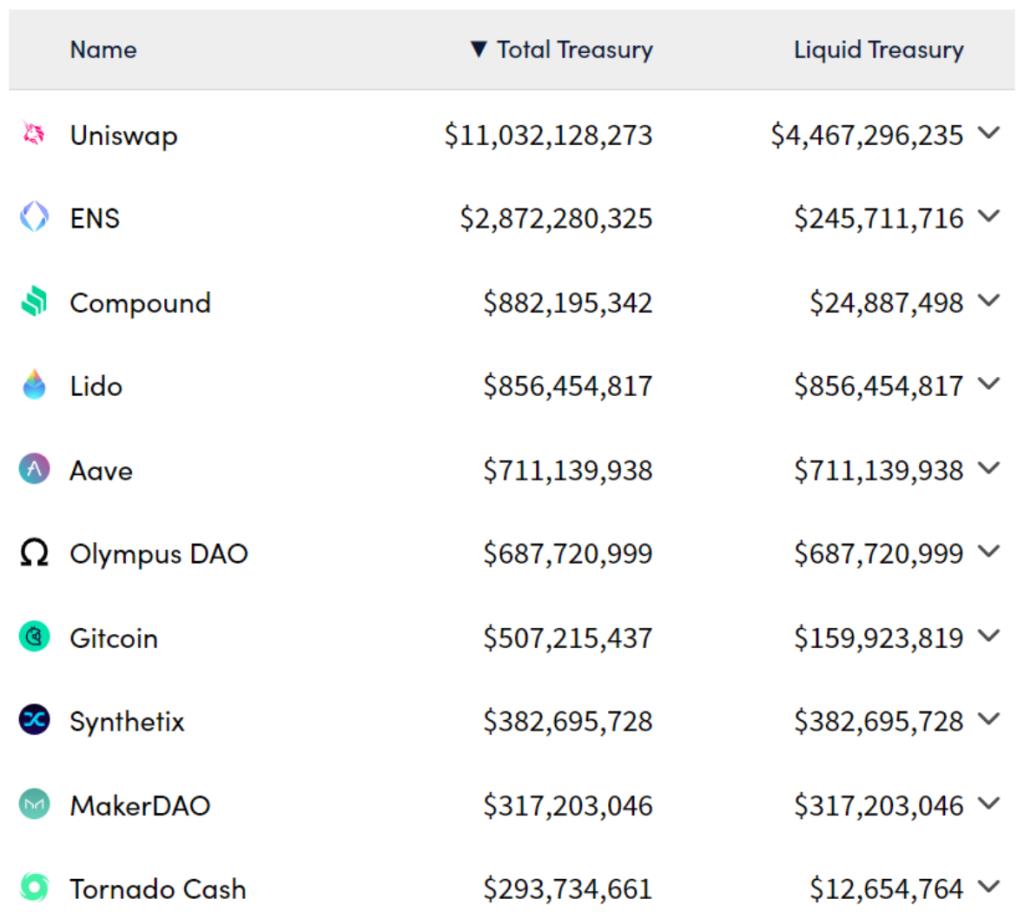

La valeur contrôlée par le protocole (PCV) peut être comprise comme la valeur contrôlée par le protocole. Fondamentalement, le PCV peut être compris comme la somme d'argent que le Trésor des protocoles possède et contrôle. Presque tous les protocoles ont PCV, et ils sont généralement contrôlés par le DAO du projet. Voici les plus grands protocoles de propriété PCV sur le marché :

Comment PCV apporte de la valeur à un protocole

À un niveau fondamental, un protocole de propriété PCV est similaire aux entreprises traditionnelles avec des réserves de liquidités et d'actifs, ce qui permet aux protocoles de faire plus, créant ainsi la capacité de faire plus.Meilleure accumulation de valeur pour les jetons de protocole natifs. Quelques cas d'utilisation courants de protocoles PCV :

Il y aura de l'argent à dépenser, les protocoles peuvent développer leur PCV à travers une variété de sources :

Cependant, les cas d'utilisation du PCV sont encore explorés au fil du temps. Dans la prochaine partie de l'article, nous apprendrons quelques façons d'utiliser PCV pour résoudre le problème de l'amorçage de la liquidité pour les jetons natifs des protocoles.

2 nouvelles solutions au problème de Bootstrapping Liquidité des protocoles

Voici 2 façons d'utiliser le capital de PCV de manière extrêmement créative. Au lieu de "louer" des liquidités à un fournisseur de liquidités, ces protocoles les "achètent" aux utilisateurs utilisant des fonds de PCV. Puis mettez-les à disposition des protocoles qui en ont besoin en tant que service (Liquidity as a service).

Olympus DAO - Liquidité appartenant au protocole (POL)

Olympus DAO est un protocole lancé en 2021, ce projet a utilisé PCV de manière très créative, l'idée de ce mécanisme est un protocole qui maintient la liquidité en l'achetant aux utilisateurs du protocole.

Pour les programmes d'extraction de liquidités, les fournisseurs de liquidités peuvent cesser de fournir des liquidités à tout moment, retirer des LP et vider les récompenses qu'ils gagnent.

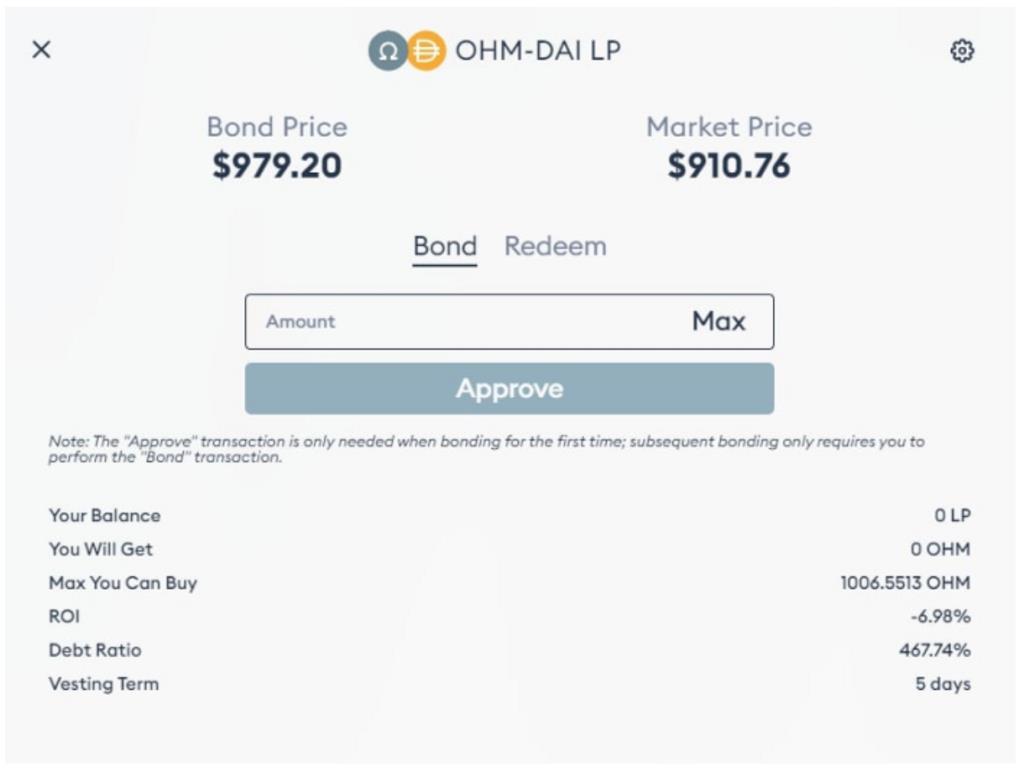

Pour OlympusDAO, un projet utilisant la structure Staking & Bond, les utilisateurs peuvent fournir une liquidité de paire de jetons spécifiée et utiliser des jetons LP pour acheter de l'OHM à un prix réduit pendant une certaine période de temps. Avec cette implémentation, OlympusDAO génère des liquidités appartenant au protocole (POL).

Avec POL, cela résout en partie la limitation de l'extraction de liquidité car le protocole lui-même possède le jeton LP, pas les utilisateurs. Les jetons LP généreront des frais de transaction à partir du pool de liquidités et empêcheront en même temps la pression de vente immédiate des fournisseurs de liquidités.

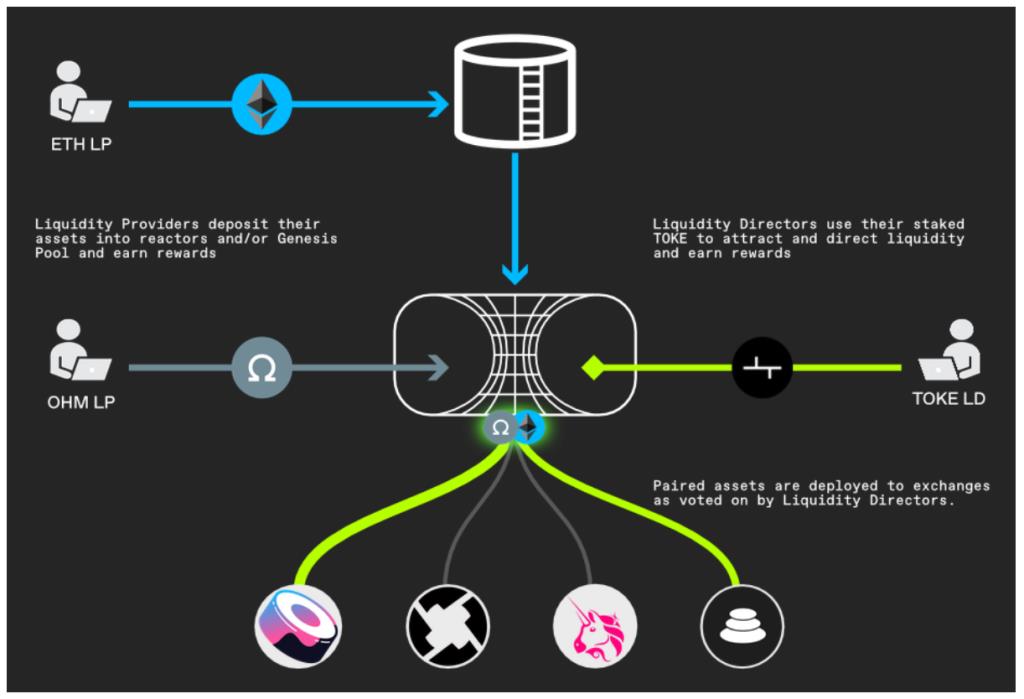

Tokemak - teneur de marché exploité par DAO

Tokemak est un autre modèle, c'est un teneur de marché géré par le DAO.

Pour devenir un jeton LD, il est nécessaire de jalonner une quantité importante de jetons TOKE.

Applicabilité future

Personnellement, je pense que le modèle de réacteur à jetons POL & Tokemak d'OlympusDAO a porté l'application du PCV à un nouveau niveau, maintenant l'extraction de liquidité n'est plus le seul moyen d'attirer et d'amorcer la liquidité pour les protocoles.

Surtout le modèle POL, le potentiel de ce modèle a été beaucoup exploré dans le passé, tant de ses fourches ont été lancées sur le marché, actuellement il y a plus de 30 projets.

De plus, certaines autres grandes communautés DeFi sont également intéressées par l'idée de mettre en œuvre POL pour leurs propres projets, généralement Sushiswap. Je crois que dans 3 à 6 mois, de nombreuses parties exploiteront et appliqueront POL à leurs produits.

sommaire

J'espère que l'article ci-dessus vous a expliqué et vous a aidé à comprendre ce qu'est le PCV et quelques façons d'appliquer le PCV pour résoudre le problème de paiement dans DeFi.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, nous explorerons l

Qu

Découvrez l

GMX est l

Qu

Qu

Qu

Qu

Qu

Dans cet article, Coin98 vous guidera sur la façon d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.

Qu

Qu

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?

L'article traduit l'opinion de l'auteur @ jdorman81 sur la question de l'évaluation dans Defi, ainsi que quelques opinions personnelles du traducteur.

NEAR Wallet est un portefeuille sans dépôt pour stocker des jetons NEAR. Consultez le guide actualisé pour créer un portefeuille NEAR, comment l

Qu

Découvrez l

Qu

Qu

Qu

Qu

Qu

Apprenez à utiliser les Trendlines pour optimiser vos stratégies de trading en crypto-monnaies et réduire les risques dans le processus de négociation.

Qu