Comment utiliser SushiSwap : un guide ultime pour les débutants

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

DeFi est sans aucun doute devenu la prochaine évolution du marché de la cryptographie. Alors, que signifie exactement DeFi et si nous avons des opportunités d'investissement avec ce marché. Dans cet article, découvrons les réponses à ces questions.

Qu'est-ce que le DeFi ?

DeFi (ou Decentralized Finance ) est un système financier dans lequel toutes les institutions financières et tous les instruments financiers sont exploités de manière décentralisée. En d'autres termes, DeFi exploite la fonction de décentralisation de Blockchain pour créer ce qu'on appelle la finance ouverte. Dans un système financier ouvert, tout le monde a accès aux services financiers sans avoir besoin de l'autorisation d'un individu ou d'une organisation.

DeFi est attaché à la propriété clé, non dépositaire .

Qu'est-ce que le DeFi (Finance Décentralisée) ?

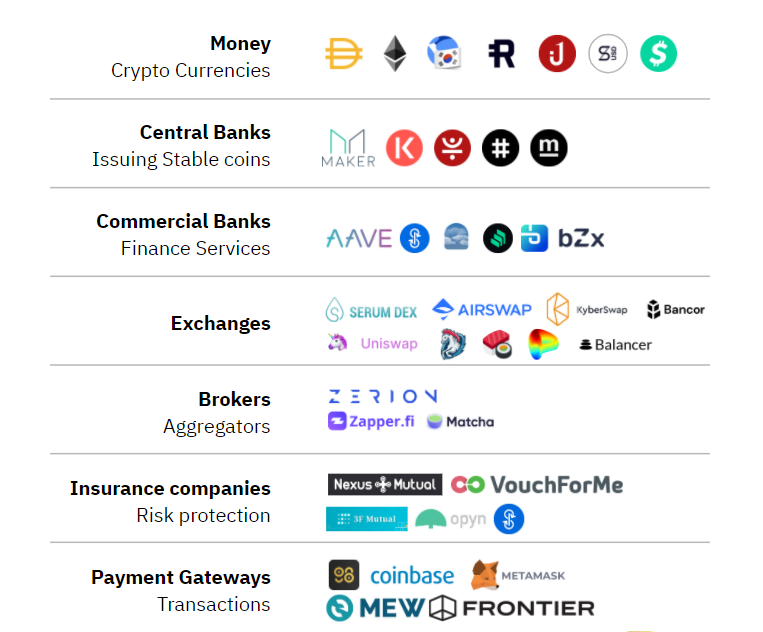

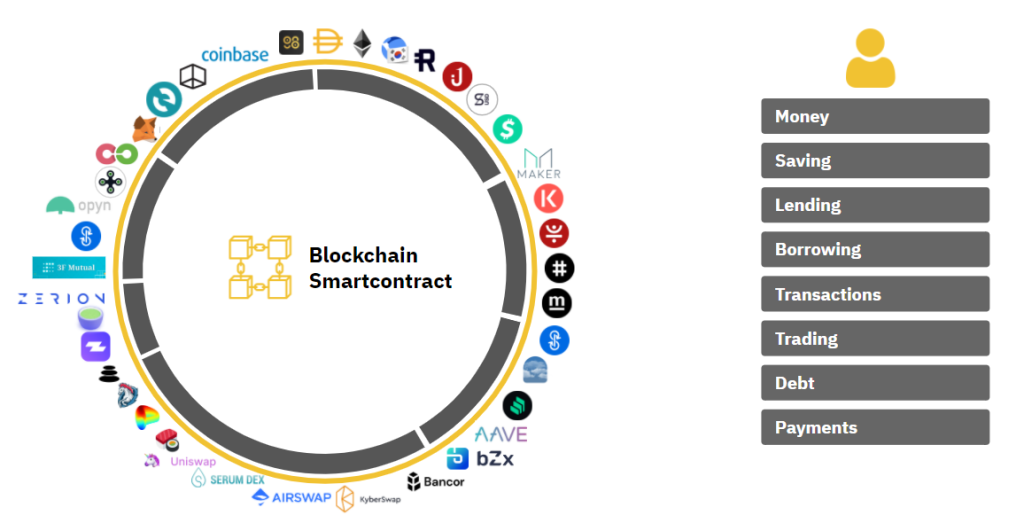

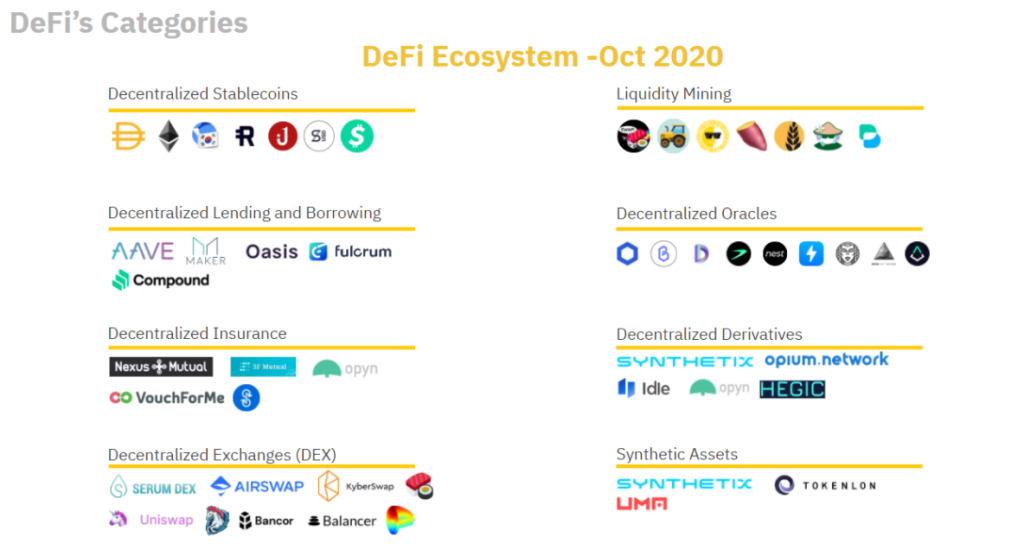

DeFi dispose également d'une structure complète d'institutions financières et d'instruments comme CeFi :

Il a également toutes les activités financières de CeFi, de l'épargne, du prêt et de l'emprunt aux factures et au paiement des dettes,...

La différence est que toutes ces activités ne sont pas menées par une organisation centrale mais automatiquement par les contrats intelligents de Blockchain.

DeFi vs CeFi : quelle est la différence ?

Qu'est-ce que le CeFi ?

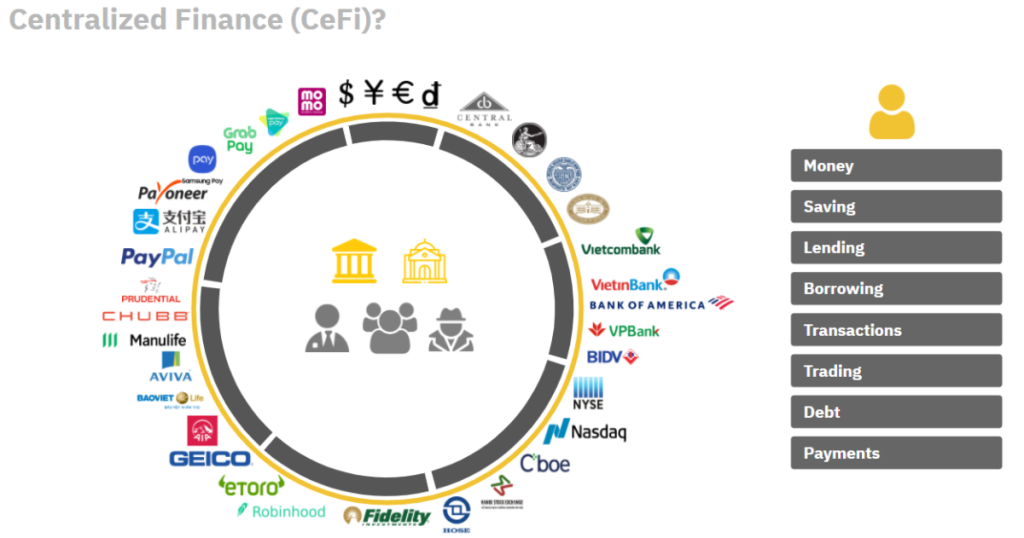

CeFi ( ou Centralized Finance) est un système financier dans lequel toutes les institutions financières et tous les instruments financiers sont exploités de manière centralisée. Contrairement à DeFi, la garde est la propriété clé de CeFi. Cela signifie que tous les services financiers seront effectués par l'intermédiaire d'un tiers.

Qu'est-ce que le CeFi (Centralized Finance) ?

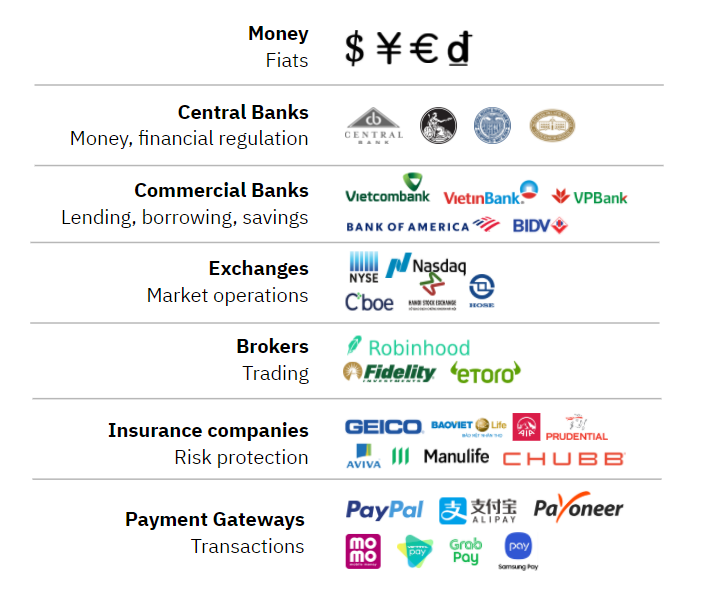

Voici la structure des institutions et instruments financiers dans CeFi :

Au CeFi, comme je l'ai mentionné ci-dessus, toutes les activités financières (épargne, prêt, emprunt, paiement de factures et de dettes, ...) seront menées par l'intermédiaire d'un tiers. Ce tiers peut être la Banque centrale, le gouvernement ou toute institution financière.

Distinguer DeFi de CeFi

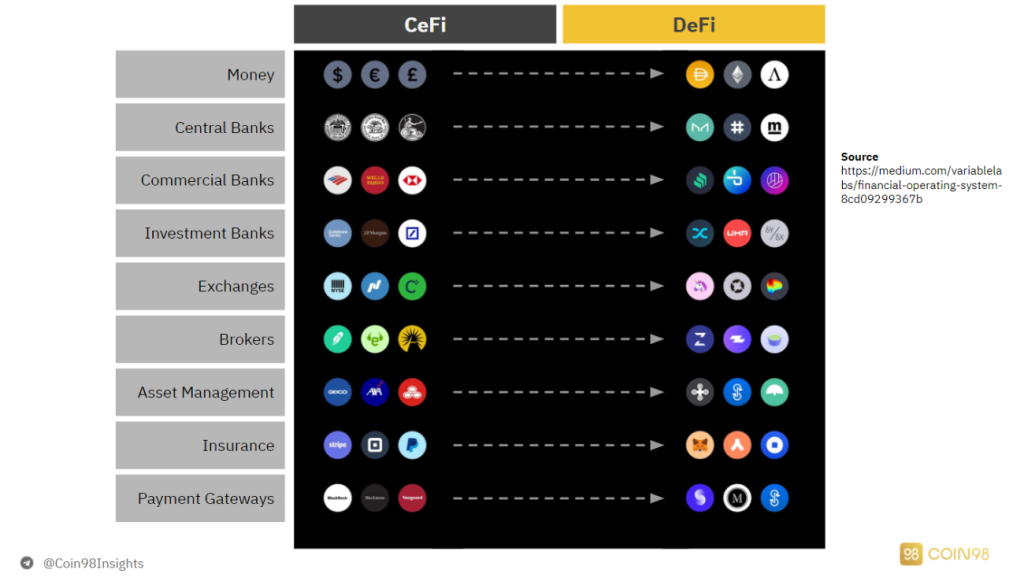

La différence fondamentale entre CeFi ou Finance traditionnelle et DeFi est la propriété de garde.

Dans la finance traditionnelle, le pouvoir est concentré sur certains intermédiaires financiers (Etat, Banque centrale, institutions financières). En revanche, dans DeFi, tous ces intermédiaires sont supprimés par la puissance de la blockchain :

Différence entre DeFi et CeFi

La mission de DeFi est de rendre les services financiers accessibles à tous, peu importe où et quand, tant qu'ils ont accès à Internet. C'est la caractéristique ouverte de DeFi.

L'image ci-dessous montre comment chaque composant financier de CeFi peut être transféré vers DeFi :

Comment fonctionne DeFi ? Caractéristiques générales du DeFi

DeFi offre un système financier décentralisé, éliminant le besoin d'intermédiaires en appliquant la technologie blockchain et les contrats intelligents. DeFi peut être utilisé à diverses fins, telles que le stockage et le transfert d'actifs, ou la mise en service de ces actifs via des dApps ( applications décentralisées ) telles que les échanges décentralisés, les prêts et emprunts décentralisés, ...

DeFi fait partie des applications les plus pratiques et les plus puissantes de la technologie blockchain. Il promet un avenir de finance ouverte où tous les services financiers sont menés de manière sans autorisation, sans confiance, transparente et sans garde, où les gens sont les seuls propriétaires de leurs actifs.

Caractéristiques du DeFi

Est-ce que Bitcoin DeFi?

Bitcoin est la première crypto-monnaie à avoir jamais existé, et c'est aussi la première à introduire la technologie blockchain. Jusqu'à présent, Bitcoin reste la pièce la plus grande, la plus sécurisée et la plus décentralisée du marché de la cryptographie avec la capitalisation boursière la plus élevée.

Néanmoins, en tant que pièce pionnière dans l'espace, elle n'a que quelques cas d'utilisation par rapport aux autres. À l'heure actuelle, Bitcoin est principalement utilisé comme un actif de réserve de valeur. D'autre part, DeFi offre une variété d'applications financières, comme Yield Farming ou Lending & Borrowing.

Non seulement Bitcoin et DeFi sont différents dans leurs cas d'utilisation, mais aussi dans leur concept de base.

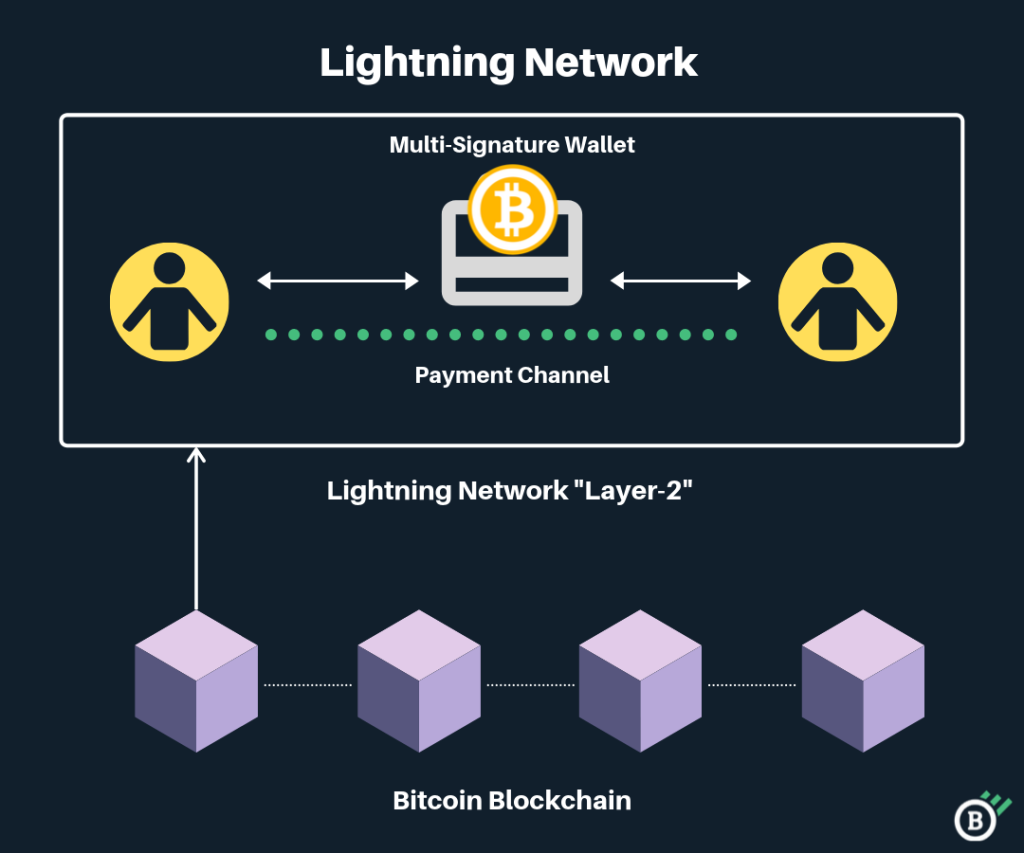

En tant que tel, il est conclu que le Bitcoin d'origine n'est pas et ne peut pas être DeFi , car il fonctionne sur une blockchain où les contrats intelligents n'existent pas. Cependant, pour mettre en œuvre la vision de Bitcoin DeFi, plusieurs blockchains ont été développées, comme Lightning Network ou Bitcoin SV.

Lightning Network en tant que couche 2 de la blockchain Bitcoin

Applications DeFi

Stablecoins décentralisés

Stablecoin est une crypto-monnaie qui supprime la caractéristique de volatilité en rattachement de la valeur à des actifs stables : or, fiats,... Semblable à l'importance du fiat dans la finance traditionnelle, le stablecoin peut agir comme un moyen d'échange, une réserve de valeur lorsque le marché s'effondre, et un atout parfait pour les investisseurs averses au risque lorsqu'ils cultivent ou empruntent sur un marché très volatil comme la crypto.

En raison de l'importance primordiale du stablecoin, il peut être utilisé comme un indicateur pour prévoir la croissance d'un écosystème.

L'impact du stablecoin sur la croissance d'un écosystème

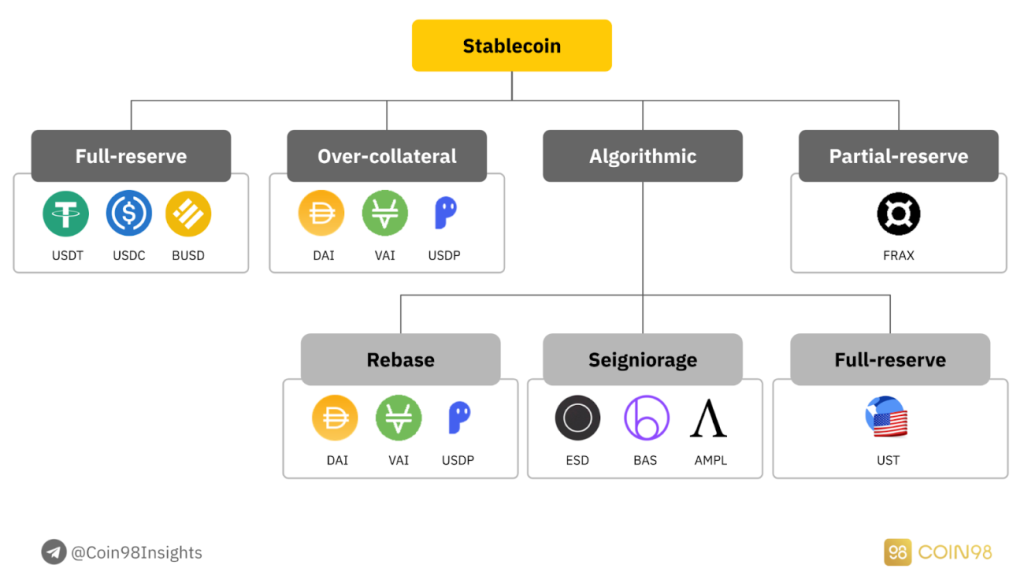

Il existe 4 principaux types de stablecoins en fonction des caractéristiques de leurs actifs collatéraux :

Types de pièces stables

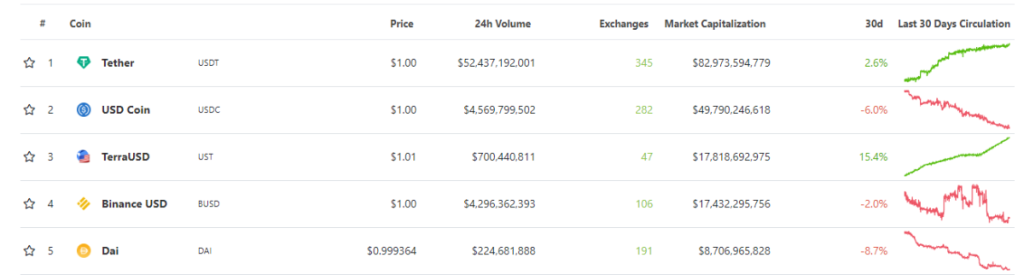

Actuellement, les 5 principales pièces stables par capitalisation boursière sont USDT, USDC, UST, BUSD et DAI, la position de leader appartenant aux pièces stables centralisées (USDT, USDC). Cependant, les pièces stables centralisées montrent une faiblesse en termes de confiance et de réglementation légale. Cela crée une chance pour d'autres types de devises de gagner des parts de marché.

Par exemple, UST - un stablecoin algorithmique, a récemment enregistré une augmentation spectaculaire de la capitalisation boursière pour dépasser le BUSD et le DAI pour atteindre le top 3. Par conséquent, le paysage des stablecoins peut changer à l'avenir, la position de leader n'étant plus un stablecoin centralisé mais un décentralisé à la place.

Top 5 des stablecoins par capitalisation boursière

Échanges décentralisés (DEX)

Les DEX ( Decentralized Exchanges ) sont des échanges de crypto-monnaie fonctionnant sur la blockchain. Les DEX suppriment les intermédiaires dans CEX (échange centralisé), permettent des transactions et des échanges entre pairs sans autorisation et sans dépôt.

Comme je l'ai mentionné plus haut, les DEX existent sous 2 formes : carnet d'ordres et AMM (Autonomous Market Makers).

Top 10 des DEX par TVL par DeFi Llama

Actuellement, Curve est le protocole qui a capturé la TVL la plus élevée du marché à ~ 20 milliards de dollars. Sur la photo, on peut voir la tendance multi-chaînes alors que de nombreux DEX Ethereum natifs (Curve, Uniswap, SushiSwap,…) ont déjà été déployés sur d'autres chaînes.

Outre Ethereum, d'autres chaînes telles que BSC, Avalanche, Solana ont également leurs DEX natifs avec une TVL impressionnante, à savoir PancakeSwap , Trader Joe , Raydium , respectivement.

Prêts et emprunts décentralisés

Lending & Borrowing est un élément indispensable de tout système financier car il permet aux gens de maximiser l'efficacité de leur capital. Cependant, contrairement aux prêts traditionnels, toutes les activités de prêt et d'emprunt dans DeFi sont facilitées automatiquement par des contrats intelligents sans l'existence d'un tiers. Cela crée à nouveau un marché monétaire sans autorisation et transparent, où n'importe qui peut y participer facilement.

Cependant, Lending & Borrowing comporte toujours des risques de défaut. Ces risques sont même exagérés sur le marché de la cryptographie en raison de l'énorme fluctuation du prix des actifs collatéraux. C'est pourquoi le type d'emprunt le plus courant en cryptographie est l'emprunt surgaranti, ce qui signifie que les emprunteurs doivent déposer plus que ce qu'ils empruntent. Certaines plateformes de prêt de premier plan : AAVE , Compound ,...

Cream et Mars Protocol font partie des quelques surveillants qui autorisent les emprunts sous-garantis, mais ce type d'emprunt ne s'applique qu'aux projets sur liste blanche, pas à la communauté.

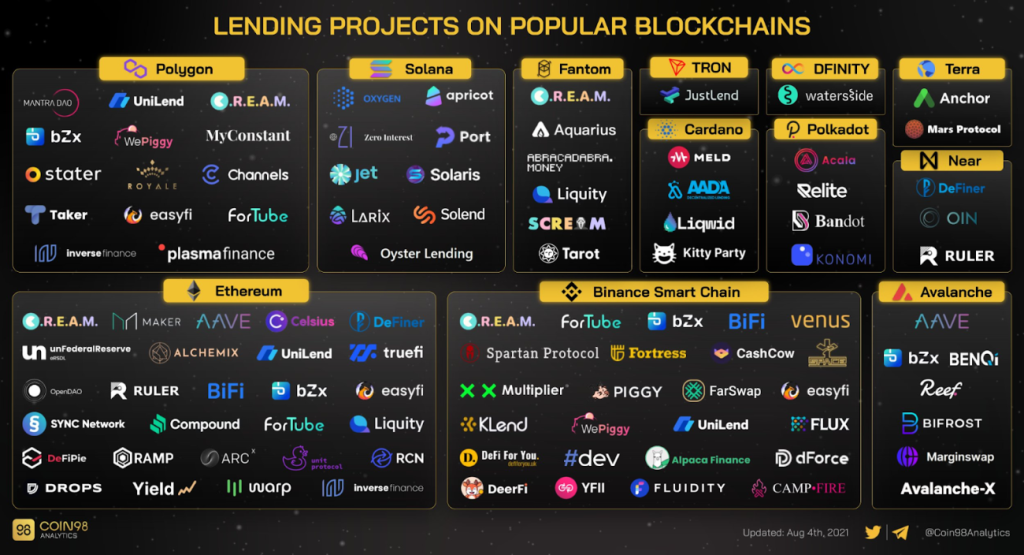

Projets de prêt sur différentes blockchains

Extraction de liquidité

L'extraction de liquidité peut être comprise comme l'agriculture de rendement et l'agriculture de liquidité.

Le succès du programme d'agriculture de liquidité composée en 2020 prouve le pouvoir de l'agriculture de liquidité et de rendement pour attirer les utilisateurs sur la plateforme. En conséquence, l'extraction de liquidités a été la stratégie la plus favorable pour tout projet nouvellement lancé pour attirer l'attention de la communauté.

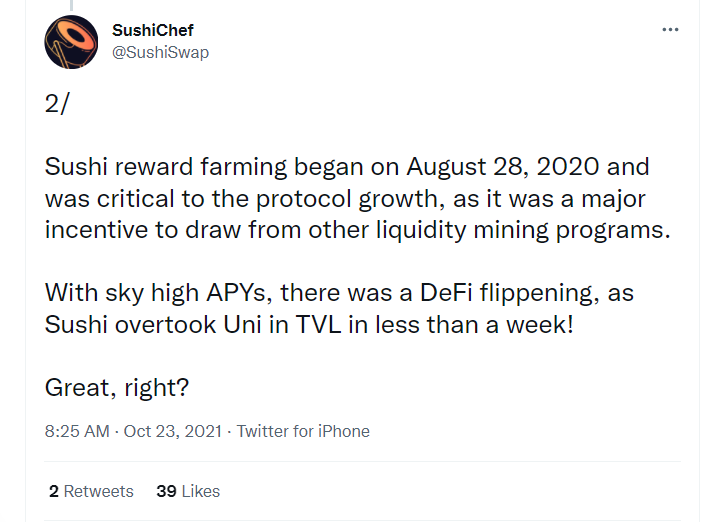

SushiSwap a repris Uniswap à TVL en moins d'une semaine grâce à un programme d'extraction de liquidités le 28 août 2020

Agrégateur (agrégateur DEX et agrégateur de rendement)

Pour maximiser l'efficacité du capital, un nouveau type de protocole a été inventé : Aggregator.

Agrégateurs DEX : Fournissez le meilleur prix de négociation. En raison des légères différences de prix offertes par les différents DEX, les utilisateurs doivent comparer les prix manuellement pour négocier avec le meilleur prix. Les agrégateurs DEX suppriment ce processus fastidieux en puisant dans les pools de liquidités de différents protocoles, en comparant automatiquement les prix et en effectuant votre transaction au prix optimal.

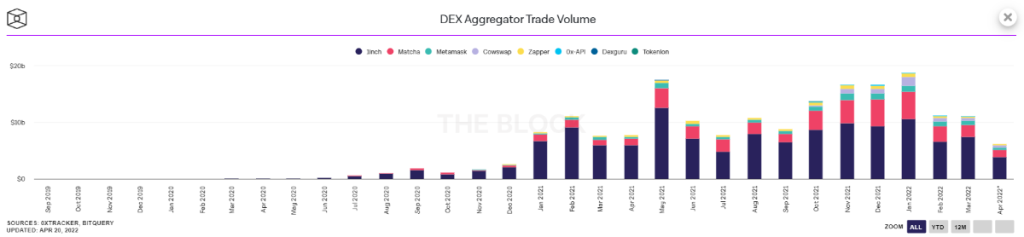

Actuellement, 1 pouce est le premier agrégateur DEX en termes de volume de transactions, suivi de Matcha, MetaMask et Cowswap.

Agrégateurs de rendement : offrent le meilleur rendement. Semblables aux agrégateurs DEX, les agrégateurs de rendement sont capables d'offrir les meilleurs profits en comparant les rendements sur différentes plateformes et en suggérant la meilleure stratégie de rendement pour les utilisateurs.

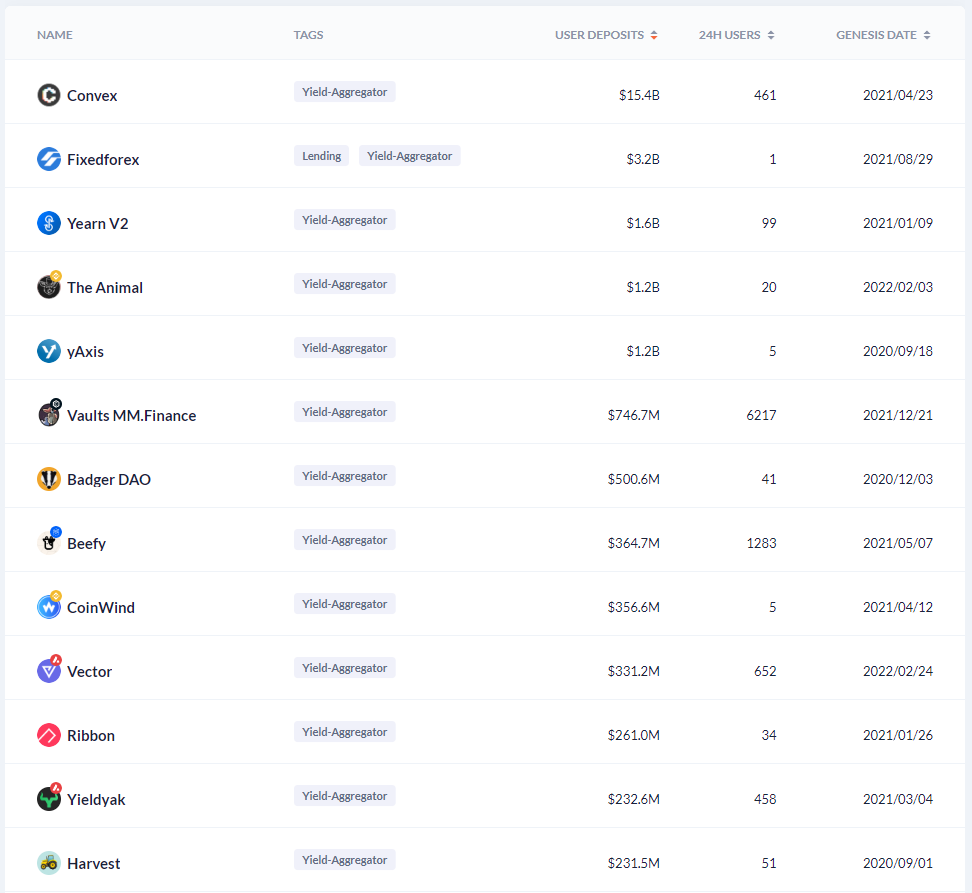

Meilleur agrégateur de rendement par dépôt des utilisateurs : Source : DeBank

Négociation sur marge/ Dérivés

Le trading sur marge est une méthode de trading qui utilise des actifs empruntés pour amplifier les résultats du trading. Cela signifie que les utilisateurs peuvent multiplier leurs profits mais peuvent également perdre tout leur argent en même temps.

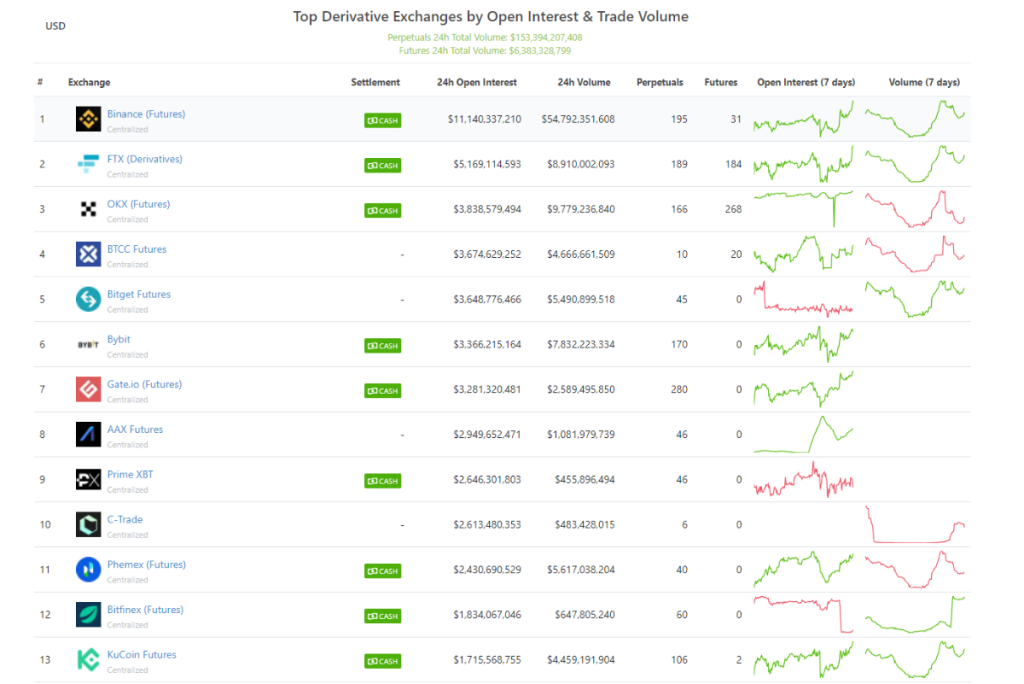

Dérivés : Un autre outil permettant aux traders d'exagérer leurs profits. Les commerçants négocient contre la valeur future des actifs en vertu d'un contrat. Dans ce cas, les gens ne sont pas obligés de posséder l'actif mais peuvent toujours bénéficier de son mouvement de prix.

Dans le monde de la cryptographie, le CeFi surpasse toujours le DeFi dans ce domaine, les principales bourses de produits dérivés en termes d'intérêt ouvert et de volume d'échanges étant principalement des bourses centralisées.

Certains projets notables dans ce domaine sont dYdX , Perpetual , Drift Protocol et MCDEX.

Actifs synthétiques

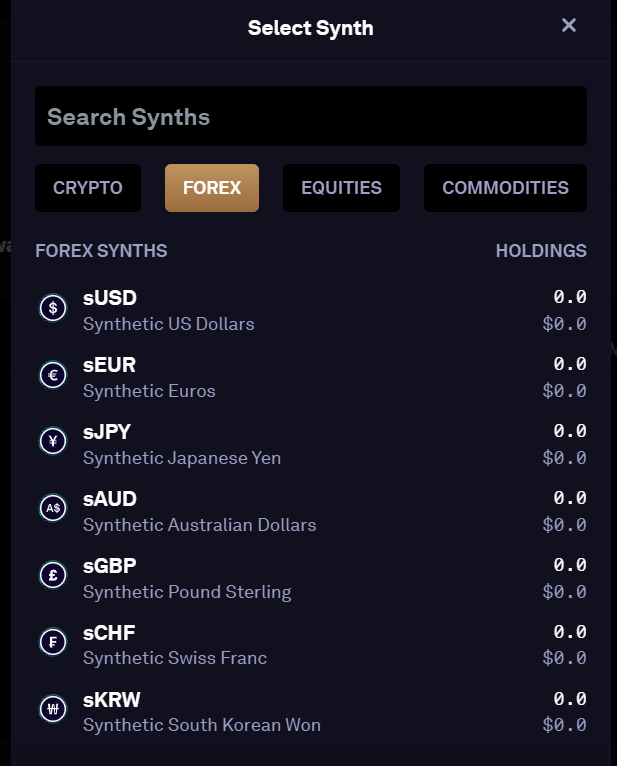

DeFi est en passe de pouvoir fournir tous les actifs financiers disponibles dans la finance traditionnelle. Cependant, grâce à la puissance de la blockchain, DeFi peut offrir encore plus que cela, et l'actif synthétique en est un exemple.

Un actif synthétique est essentiellement un dérivé symbolique qui imite le comportement d'un autre actif. Les actifs synthétiques permettent aux utilisateurs d'avoir une exposition à n'importe quel marché financier en créant une version synthétique de ceux-ci. Par exemple, Synthetix - un protocole pionnier dans ce domaine, propose de nombreux types d'actifs allant de la crypto, du forex et des actions aux matières premières.

C'est l'un des éléments de preuve les plus convaincants pour prouver que DeFi crée un marché financier sans autorisation et ouvert, supprimant toutes les restrictions empêchant les gens d'entrer sur un certain marché de la finance traditionnelle.

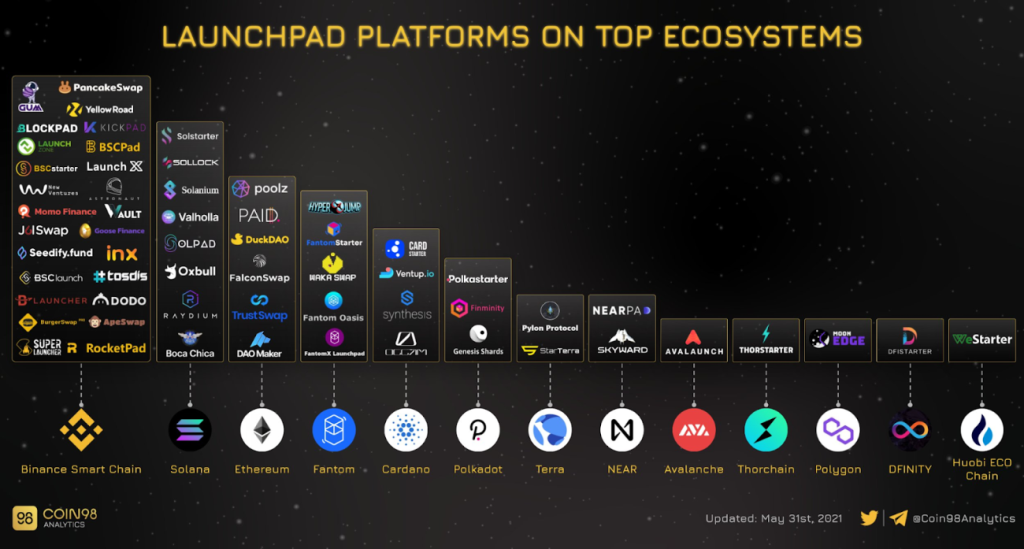

Rampe de lancement

Launchpad est une plate-forme qui prend en charge le lancement initial de projets. Avec un espace DeFi à croissance aussi rapide, la rampe de lancement est devenue une partie intégrante de tout un écosystème, offrant un lieu pour de nouveaux projets pour collecter des fonds et sensibiliser également la communauté.

C'est pourquoi Launchpad est considéré comme le facteur moteur de DeFi car la croissance de Launchpad attire un grand nombre de nouveaux utilisateurs et amorce l'arrivée de nombreux nouveaux projets.

NFT

Les NFT (ou jetons non fongibles) sont des jetons indivisibles, uniques et possédés. Parmi ces attributs, l'unicité est la plus importante qui conduit à de nombreuses applications de NFT.

Actuellement, la plupart des NFT existent sous forme d'œuvres d'art : images, cartes, objets de collection,... Contrairement aux œuvres numériques traditionnelles, qui peuvent être facilement copiées, grâce à l'unicité de chaque NFT, les œuvres sous forme de NFT peuvent rester leur rareté, qui capture la valeur pour eux sur le marché NFT .

Opensea est le plus grand marché NFT

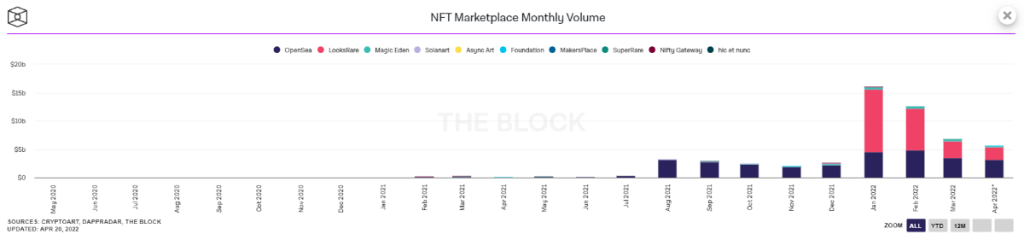

Le marché NFT a enregistré un battage médiatique en août 2021 avec un volume de transactions atteignant plus de 1 milliard de dollars, dont ~ 97 % ont été apportés par Opensea.

Cependant, le battage médiatique s'est progressivement estompé au fur et à mesure que les gens ont vu les cas d'utilisation limités du NFT. Les gens ne peuvent utiliser les NFT que pour le trading et rien d'autre. Si les NFT ne sont pas répertoriés sur le marché, les utilisateurs ne peuvent les stocker que dans leur portefeuille.

Pour que les NFT renaissent à l'avenir, il doit y avoir plus de cas d'utilisation des NFT pour créer des motifs de détention de NFT. Le jeu devrait être le leader dans la création de plus de cas d'utilisation pour NFT. La croissance de jeux comme Axie Infinity a fait que les actifs du jeu (animaux de compagnie, terrains, ..) existent sous la forme de NFT en valeur. De plus, dans DeFi, de nombreux projets commencent également à planifier davantage d'applications de NFT : comme les NFT utilisés comme garantie dans les prêts.

Les « NFT interactifs » n'en sont qu'à la première étape, mais peuvent promettre d'être bientôt le déclencheur d'une croissance plus appropriée des NFT.

Oracles décentralisés

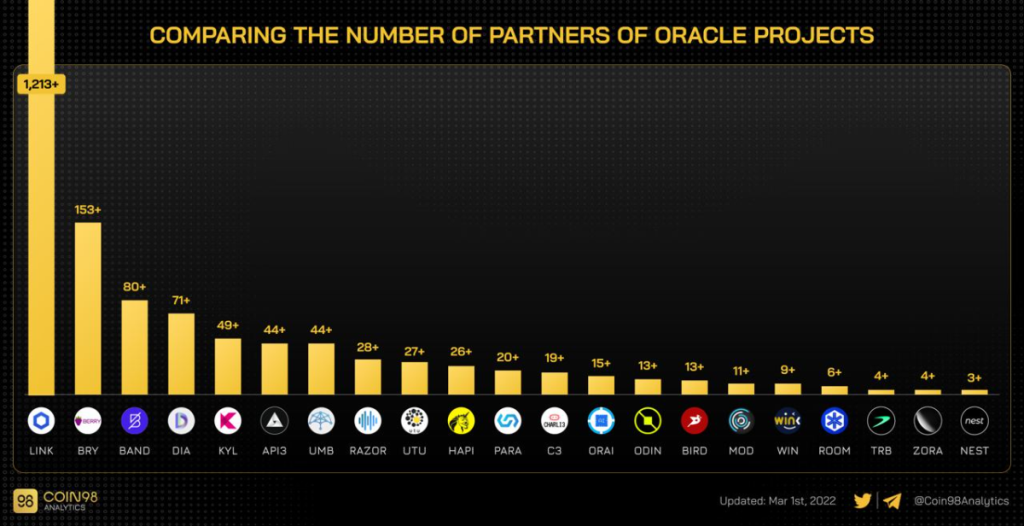

Oracle : connectez la blockchain aux données du monde réel. Vous pouvez imaginer l'importance d'Oracle pour une blockchain, similaire à l'importance d'Internet pour un ordinateur.

Oracle apporte les données externes de la blockchain à ses contrats intelligents. Sans oracles, les protocoles de prêt ne peuvent pas déterminer le prix du collatéral pour déclencher la liquidation en cas de besoin ou les actifs synthétiques ne peuvent exister en raison du manque de données sur le comportement des actifs réels (actions, indices,...).

Par conséquent, Oracle est un élément indispensable du développement de toute blockchain. Certains noms notables dans ce domaine sont ChainLink , Band Protocol , DIA,...

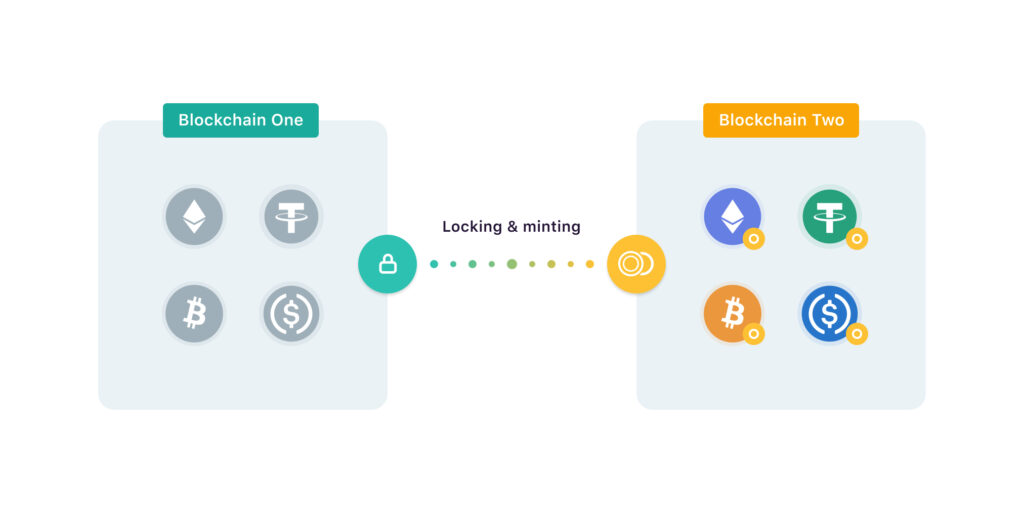

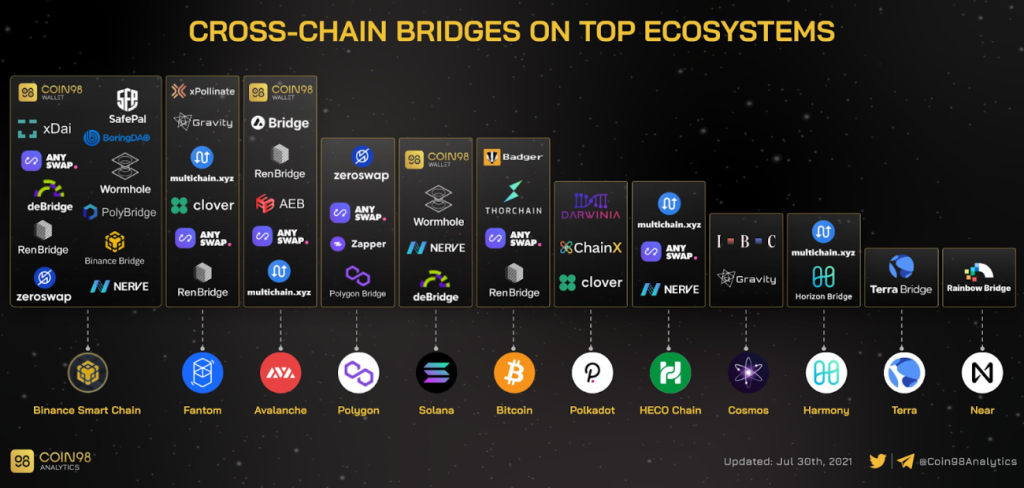

Ponts décentralisés

Bridge : Connectez une blockchain à une autre. Chaque blockchain peut être comparée à une nation ayant sa propre réglementation sur les actifs à utiliser sur son territoire. De même, chaque blockchain possède son propre standard de tokens (Ethereum avec ERC-20, BSC avec BEP-20,...) utilisables dans son écosystème.

D'une part, cela garantit une haute sécurité pour une blockchain. Pourtant, d'un autre côté, cela limite l'efficacité du capital lorsqu'un type d'actif est limité à une certaine chaîne. C'est là qu'apparaît le besoin d'un pont inter-chaînes, facilitant le transfert d'actifs entre différentes chaînes de blocs.

Semblable au développement d'un pays après l'ouverture du commerce avec d'autres pays, les ponts ont stimulé l'expansion de DeFi dans son ensemble et de chaque blockchain en particulier. Par exemple, ~25% de TVL dans Ethereum proviennent d'actifs pontés d'autres blockchains (BSC, Avalanche, Fantom,..) (sources : ici ).

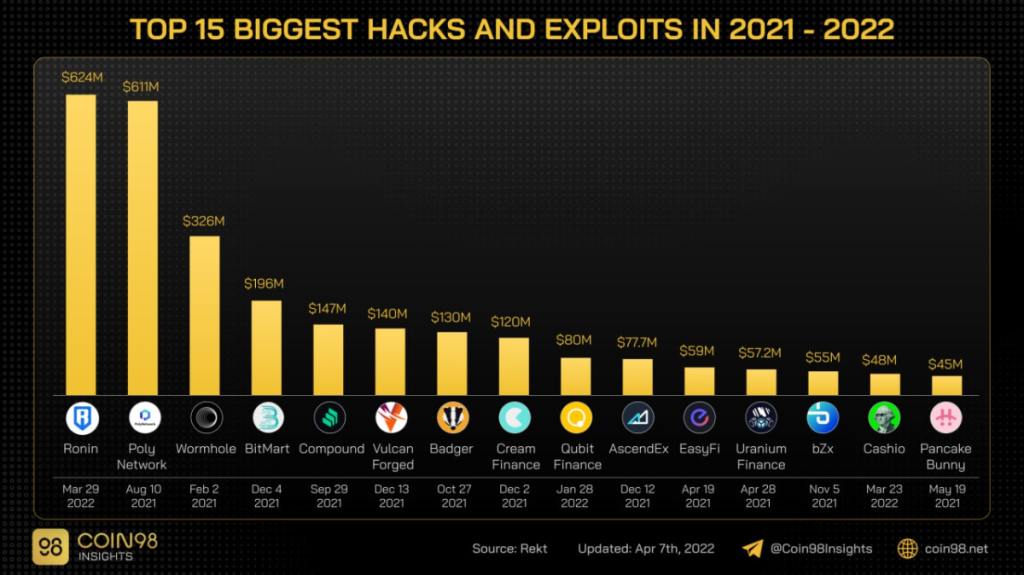

Assurance décentralisée

Dans DeFi, l'assurance décentralisée vise à maintenir les fonds des utilisateurs pendant qu'ils sont utilisés pour des jeux à haut risque dans DeFi.

Néanmoins, cette catégorie n'a pas été remarquée de manière appropriée. Cela est clairement évident car il y a eu beaucoup trop de hacks et d'exploits dans DeFi avec une énorme perte de fonds.

From my viewpoint, this category deserves better attention. In the future, Decentralized Insurance may be a promising niche to follow. Some potential projects in this field: Nexus Mutual, InsurAce, Cover Protocol,...

Others

Besides the above mentions stacks, DeFi is developing at an impressive rate to bring a wide range of financial services to users. Some other DeFi stacks:

To sum up this part, you can see that DeFi in 2022 is much more developed than DeFi in 2020. This is clearly indicated in the diversification of financial products offered by DeFi in 2022. This will be one of the key drivers to attracting more users to DeFi when people see that DeFi can meet all of their financial needs just like the traditional world (saving, lending, margin trading,...), even with more innovations.

DeFi Revolution

Before Ethereum, the only financial application of cryptocurrency was payment through Bitcoin. However, people wanted more than that, they desired a more comprehensive range of financial services: saving, lending, borrowing, trading,... As a result, Ethereum was introduced to trigger an era of DeFi.

The development of DeFi can be divided into 3 phases:

The early stage of DeFi (2017 - 2020)

The first event that started the new era of DeFi was undoubted the launch of MakerDAO in 2017. MakerDAO created the first decentralized stablecoin (DAI) that did not require trust from a centralized entity like USDT, USDC,... The value of DAI was backed by a decentralized digital asset instead of dollars reserved in banks. MarkerDAO was the first money lego that enabled the formation of many protocols afterward.

The year 2017 also recorded a new trend in fundraising - ICO (Initial Coin Offering). Protocols raised funds by exchanging their projects’ tokens for ETH. ICO created hype in the community with 800 ICOs, raising a total of ~$20B. Among them, there were still scam projects that took advantage of the overhype in the market. However, many high-quality protocols were also built at this time: AAVE, Bancor, 0x,...

Protocols launched in the ICO period. Source: Finematics

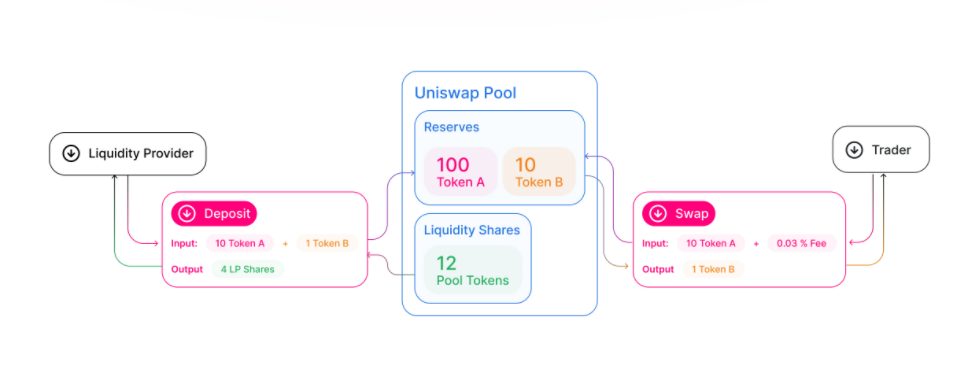

The next breakthrough in DeFi is the arrival of Uniswap in 2018, which brought the new concept of an AMM DEX to the market. Other than BTC, ETH, the trading volume of many coins/ tokens was extremely small but users still had the need for exchanging these assets.

While order-book DEX failed to meet this demand, the AMM model was able to do so. Uniswap created a permissionless liquidity pool, where anyone could supply or take the assets from the protocol. This model had created liquidity for many illiquid assets to boost the trading activities in DeFi.

Uniswap AMM Model

This phase ended with: “Black Thursday” event in March 2020: The price of ETH dropped by 30% in just 24h due to the fear of the global pandemic at that time. People rushed to pay off debt, increase collateral,.. which put pressure on the Ethereum infrastructure, resulting in a striking increase in gas fees.

The sharp fall in ETH price also led to a wave of liquidation in the borrowing market that used ETH as the collateral. MakerDAO was the most affected protocol when enduring a shortfall of ~$4M worth of ETH.

This event worked as a stress test for a nascent industry like DeFi. After this event, DeFi was even strengthened, and this brought us to the next milestones for DeFi: DeFi Summer in 2020.

DeFi Summer (March - September 2020)

DeFi Summer in 2020 was triggered by a concept called “Liquidity Mining” which was first offered successfully by Compound. To bootstrap the platform's liquidity, Compound had rewarded COMP tokens to all of its lenders and borrowers.

After the success of the Compound liquidity mining program, this method was adopted by many other protocols (Synthetix, Curve, Ren,...) to attract users to their platforms.

Yearn Finance was another notable name in this period, Yearn Finance offered a new model named yield optimizer, which even further leveraged the yield that users could earn.

Besides its success as a yield optimizer, Yearn Finance also was the project that invented the concept of a “fair launch” token. Before that, users only had access to the token sales after many seeds/ private rounds, which meant they had to buy at a higher price than a group of people. This, for many people, was an unfair way to distribute tokens.

In contrast, “fair launch” meant tokens were distributed right to the community with no pre-sales to generate a fairer game. This was precisely how Yearn Finance launched its tokens in July 2020.

Yearn Finance

After many breakthroughs in DeFi, it came to a stage when “copy-cat” projects appeared, and builders did not put effort into building new products but just copied the existing model of other protocols.

YAM protocol, which was the folk of Ampleforth and Yearn Finance, is the first project to start a series of copy-cat protocols (Pasta, Spaghetti, Kimchi, HotDog,...). Due to a lack of innovations, all of these projects failed after several days.

However, not all folks were unable to survive. SushiSwap was initially the folk of Uniswap, but up to this date, it is one of the top protocols by TVL by having a wise multi-chain expansion strategy.

To sum up, after the DeFi Summer 2020, the TVL of the DeFi market had nearly x10 from ~$1B in March to ~$10B in September 2020. More specifically, DeFi Summer 2020 had placed the foundation for the most fundamental activities in decentralized finance:

DeFi in 2021 - 2022 (Now)

DeFi in 2021 - now can not be wrapped up in just one picture like 2020. DeFi has grown dramatically and offered nearly all desired products in traditional finance.

Some key highlights of the difference between DeFi 2021 and DeFi 2020:

To better understand DeFi 2021, let’s have a closer look at each of its components in the following part.

What are DeFi Coins? How to invest in DeFi Coins?

DeFi coins are basically all cryptocurrencies that support DeFi applications.

To invest in DeFi coins, you have to pick out a few most potential ones. Here are some criteria to evaluate a good DeFi coin:

What is DeFi Wallet?

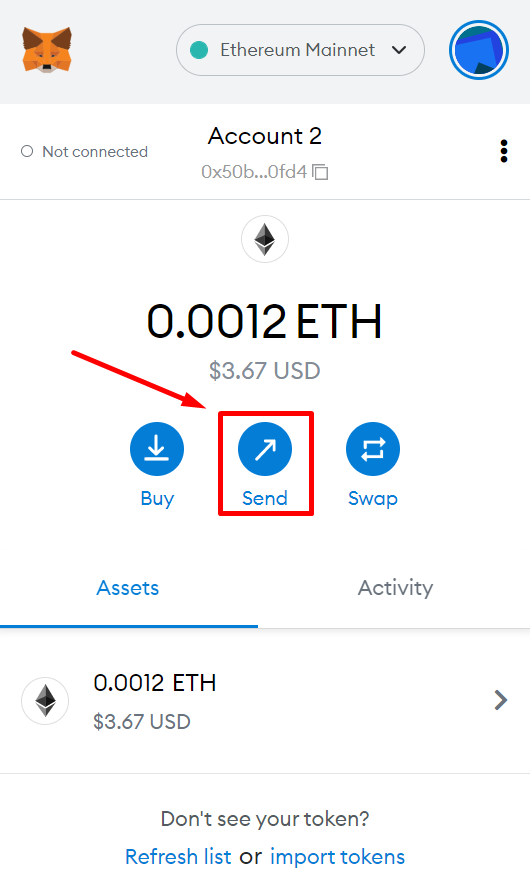

DeFi Wallet is a type of application that acts as a wallet to store and interact with your cryptocurrencies. At the moment, there are 3 main types of DeFi Wallets:

Hot wallets or Non-custodial wallets are places to store coins/tokens online, where users have to keep the private keys to protect their own crypto assets. There are some popular wallets for storing crypto assets, namely: Coin98 Wallet, Trust Wallet, Metamask, etc.

Cold wallets exist in the physical shape (usually as a USB) that require multiple security steps. Investors often use cold wallets for long-term coins/tokens storage. This complexity enhances the security of the wallet in return. Some popular cold wallets are Ledger, Trezos, etc.

Wallets on exchanges or Custodial wallets, basically, users don’t own any private key, they access their funds by password kept by the exchange. Since investors store their crypto assets on exchanges, there are potential risks of scams and shutdowns. Binance, Okex, and Coinbase are the most popular centralized exchanges.

What is DeFi Ecosystem? Some DeFi Ecosystems you should pay attention

As mentioned above, DeFi has various decentralized applications forming a financial system. When they are built on the same blockchain platform, they will create what is called a "DeFi Ecosystem". Ethereum has been the most developed DeFi Ecosystem as it has the highest number of projects as well as dApp categories.

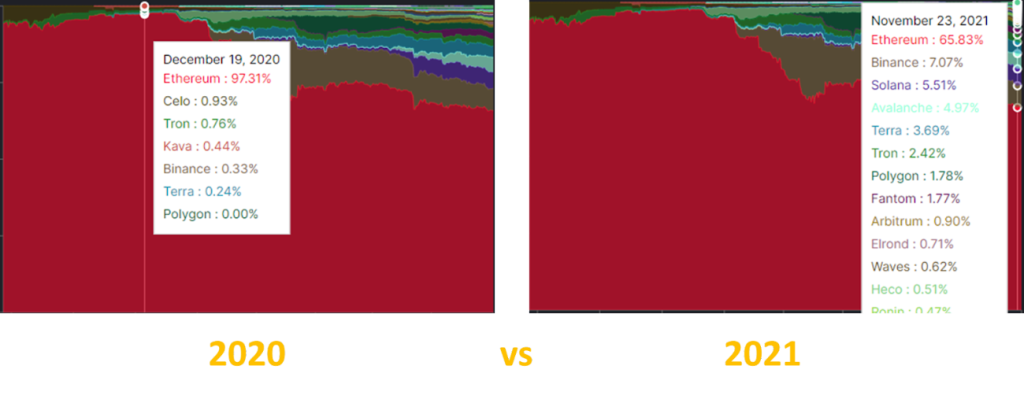

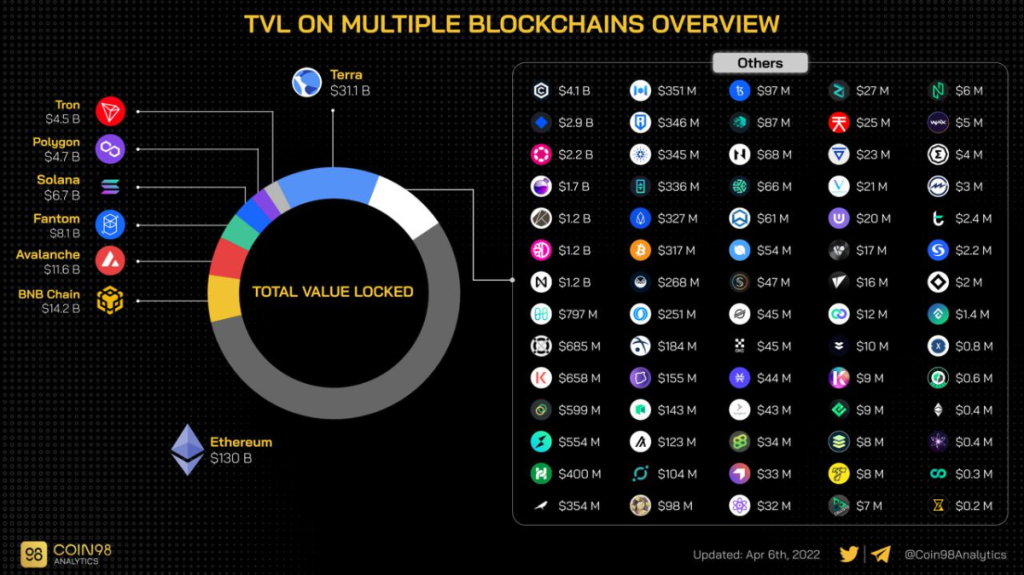

Besides the diversification in the financial services, the development of DeFi is also represented by the rise of many blockchains other than Ethereum. At the end of 2020, the TVL of Ethereum still accounted for 97% of the total TVL of DeFi. However, at the end of 2021this number has reduced to 66% with the expansion of other chains: Binance Smart Chain, Solana, Avalanche, Terra,...

BNB Smart Chain (BSC)

BSC is currently the 2nd biggest blockchain by Market Cap in the whole DeFi Market. It is the first blockchain to capture the TVL outflow from Ethereum.

The skyrocketing growth of Ethereum resulted in recurring congestion and an extremely high transaction fee on this network. The average transaction fee had reached ATH at ~$70 in May 2021, posing a huge scalability problem for Ethereum. While at that time, the DeFi ecosystem of BSC had offered the most fundamental DeFi stacks so users started to move their assets to this network to find new investment opportunities.

Learn more: BNB Smart Chain (BSC) Ecosystem Overview

Source: bitinfocharts

May 2021 was also the period that the TVL in BSC reached ATH at $32B. BSC led by CZ, one of the most influential figures in crypto, was the creator of many trends in the market: from “NFT” in June to “GameFi” in July and “Metaverse” in August.

A complete landscape of DeFi on BSC. Source: Coin98 Analytics

After the period of “overheating”, the BSC ecosystem has come to the “cooling” period. However, with the support from a giant like CZ, BSC is still expected to be a key player in this fast-growing market.

Terra

Terra is the second biggest DeFi Ecosystem in terms of TVL. Terra builds an algorithmic stablecoin, UST, as the core product of the ecosystem. By expanding the use case of UST across numerous different platforms, Terra has been able to scale its ecosystem to the next level of mass.

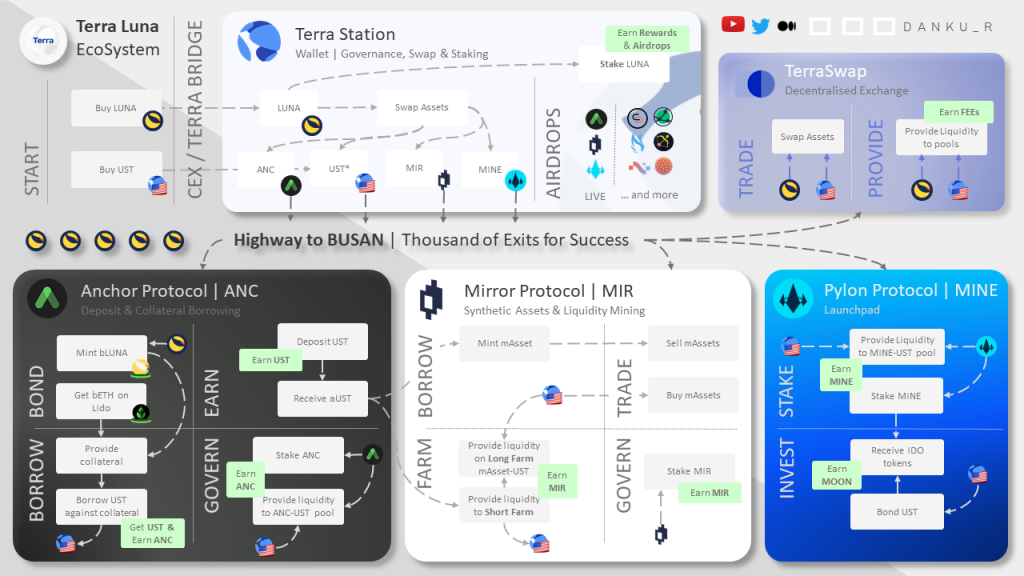

Even though DeFi exists on Terra, its main focus is actually not DeFi. Instead, they focus primarily on developing UST. This is done by getting UST to be used by more products and more users through applications like Lending & Borrowing, Payments, Synthetics,... At the moment, Anchor is the biggest project on Terra by allowing UST farming with high yields.

Learn more: Terra Ecosystem Overview

Terra TVL skyrocketed after a few months

Solana

Solana is one of the most notable names in 2021 when recording tremendous growth in the past year. Similar to BSC, Solana is led by one of the most influential players in crypto - Sam, founder of FTX exchange.

However, unlike BSC - built as an EVM-compatible chain, which means that projects on Ethereum can be easily deployed on BSC, Solana is a non-EVM-compatible chain. Therefore, Solana is said to be a blockchain with many innovations.

Learn more: Solana Ecosystem Overview

Solana Ecosystem. Source: Solanians

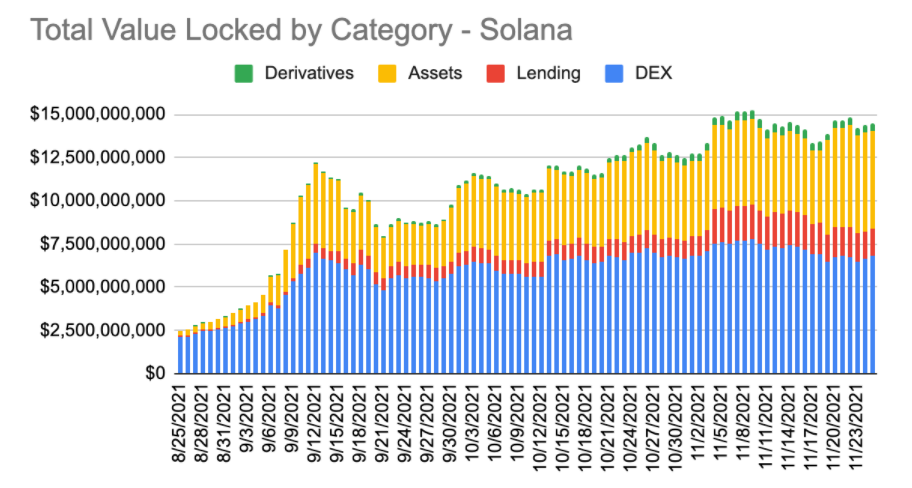

Up to this date, Solana has had projects in different DeFi stacks: from DEXs, yield farming to derivatives, prediction,... However, the TVL is not distributed evenly among DeFi stacks on Solana, with the vast majority of TVL still concentrated on DEXs and Assets (yield protocol). Therefore, Solana remains a hugely promising blockchain with the explosion of other DeFi stacks soon.

Other blockchains

Besides Binance Smart Chain and Solana, DeFi 2021 saw the rise of many other blockchains: Avalanche, Terra, Fantom, Near,... Each chain is building its own DeFi ecosystem to attract users.

The money in DeFi is constantly seeking for the chain with the highest earning potential, so you should follow the change in TVL constantly together with the market sentiment to spot your own investment opportunities in this market.

The Future of DeFi

DeFi is constantly developing to offer better experiences for users. Recently, we saw the rise of the new term “DeFi 2.0” as a new phase of development for DeFi. So what problems DeFi is facing right now and how DeFi 2.0 can be a solution for those issues:

Liquidity

Liquidity is a key requirement for the development of any financial market. Most protocols are bootstrapping liquidity by liquidity mining programs with high APY. However, this technique generates unsustainable liquidity for the protocols as users leave the protocol as soon as the APY decreases and the price of the protocol tokens will dump aggressively.

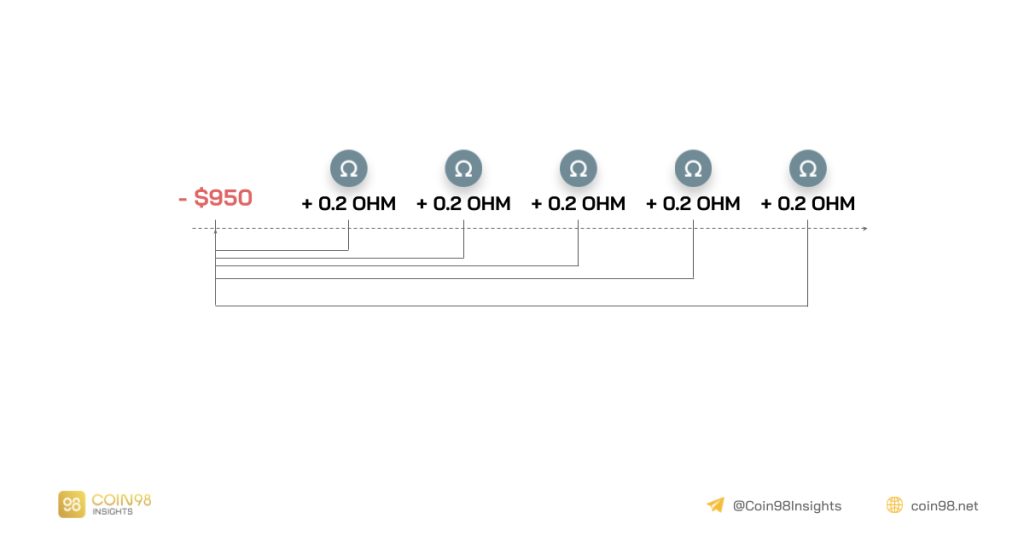

A solution for this is to lock the yield to ensure sustainable capital in the protocol. One protocol that applies this technique is Olympus DAO. It uses the bond model in traditional finance to payout yield for users, which means that instead of paying all yields in one day, the yields will be divided to be paid evenly for 5 days. This prevents the dump in the price of farming tokens when peoples sell yield tokens immediately after earning enough.

Decentralization

Decentralization is among the key properties that define DeFi. However, the DeFi market is actually not as fully decentralized as people expect. One example is the case of Uniswap when the community was unaware of the proposal to sell a $20M UNI token for the “DeFi Education Fund”. Even after acknowledging this plan, the vote of each individual in the community was powerless as the number of “yes” votes had already been dominant by a group of powerful people.

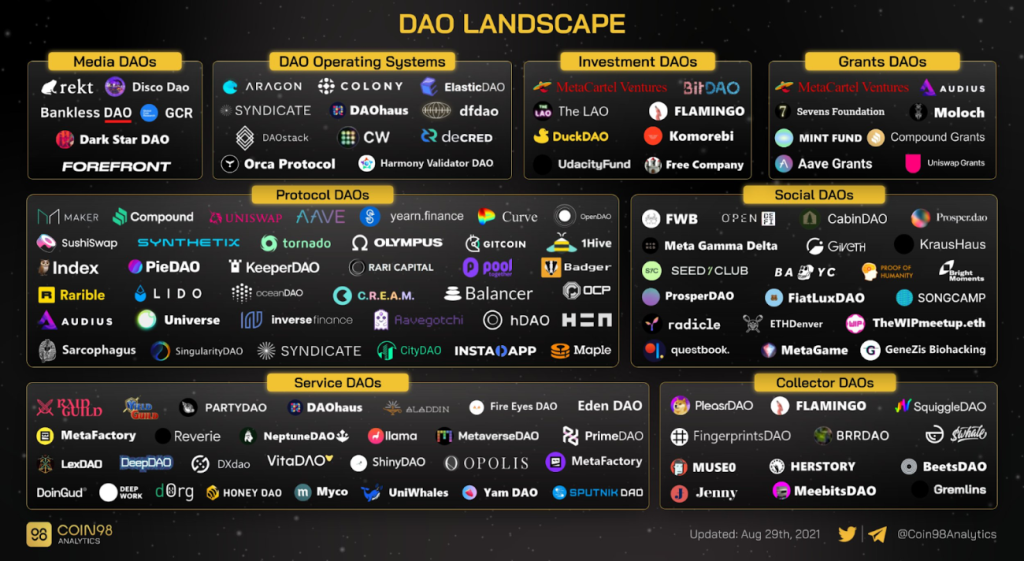

DeFi 2.0 solves these issues by what is called DAO (Decentralized Autonomous Organization). Instead of running by the control of humans, DAO uses the power of blockchain to run automatically by a series of coded rules. The key highlight of DAO is that DAO ensures every member can easily access and vote for any raised proposals in the most decentralized way.

Capital Efficiency

TVL in DeFi is increasing at an impressive rate, but a large proportion of that has not been utilized efficiently.

Some of DeFi 2.0 protocols have offered solutions for those issues. For example, Uniswap V3, with the design of centralized liquidity, has maximized the capital efficiency insides its liquidity pool, while Abracadabra offers a use case for interest-bearing tokens when they can be used as collateral to mint stablecoins. All of the innovations in the design of DeFi 2.0 protocols have boosted the capital efficiency in DeFi.

In case you want to learn more about DeFi 2.0 and its Future, this article will be useful for you: What is DeFi 2.0?

Investment Opportunities with DeFi

DeFi is a young market compared to other financial markets like stock, gold,... Therefore it offers high returns but also has extremely high risks, so you should do your own research before making any investment decisions. The following part will be some suggestions of how to earn from this market that you can read as a reference.

Invest in DeFi coins/ tokens

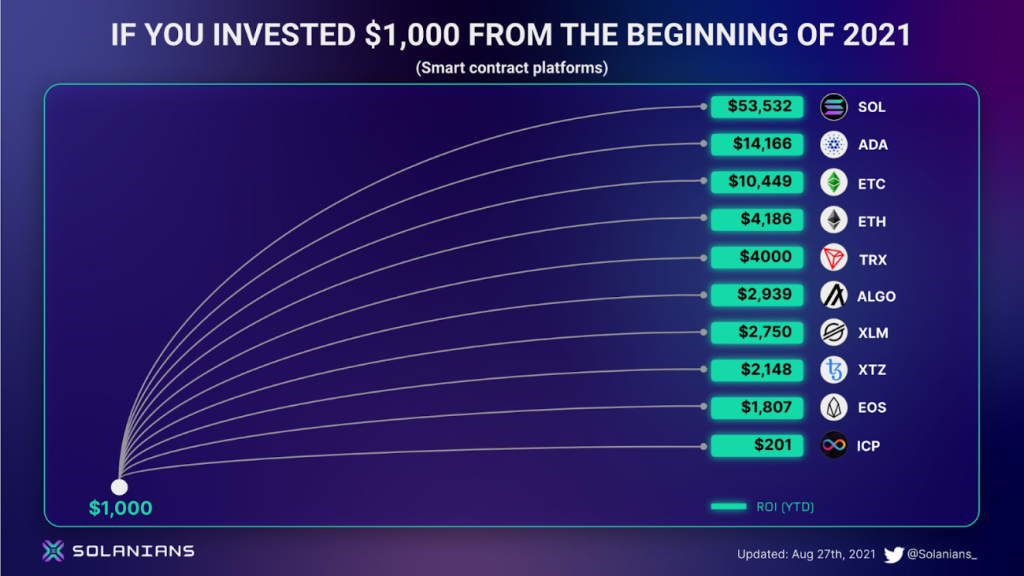

It may be the most common and easy way to start investing in DeFi. Each project tends to have its own native token that offers its own upside opportunities. Due to high risk, the extent of an upside in crypto is also much more significant than any other traditional market.

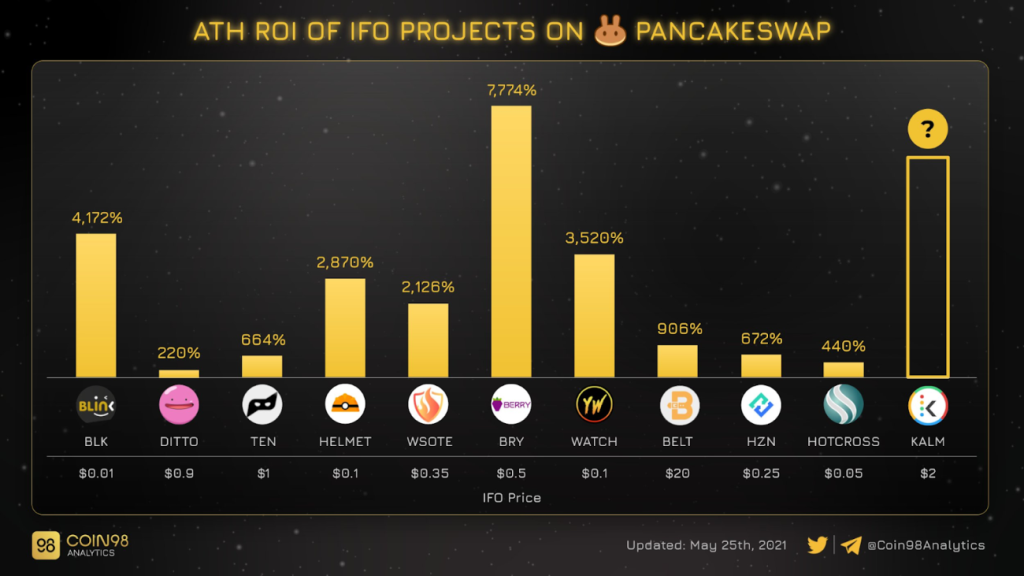

IDO, IEO, IGO, IFO

Despite different names, they are basically a method that you can buy a coin/ token/ NFT at its first initial public offering price. The potential returns from this method are also impressive. You can take the ATH ROI of projects launched IFO on Pancakeswap as a reference.

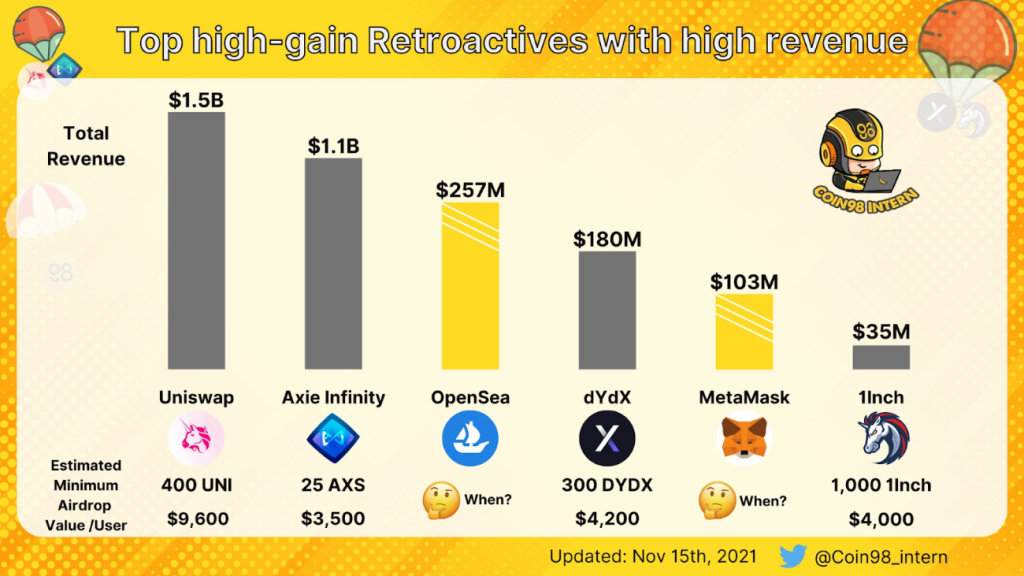

Airdrops, retroactive

This is a way a project reward tokens for its early supporters. Therefore, by experiencing a protocol at an early stage, you own a chance to receive a huge amount of rewards from the protocols.

For you: What is Retroactive Airdrop?

Skin in the game

This is when you become a real user of DeFi, as a participant in this financial market. As I mentioned above, DeFi has offered nearly complete financial services like traditional finance: saving, lending, margin trading,... so you can leverage your capital by utilizing all of DeFi services.

“Farming” is one of the most favorite “skin in the game” activities when users can earn from their initial capital with a much higher interest rate compared to traditional finance.

How to optimize yield by leveraging different protocols (AMM, Saving, Synthetic, IDO) on Terra (source: here)

Conclusion

I hope that this article has provided you with a fundamental understanding of DeFi. If you want to discuss more this topic, feel free to join Coin98 Community.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, nous explorerons l

Qu

Découvrez l

GMX est l

Qu

Qu

Qu

Qu

Qu

Dans cet article, Coin98 vous guidera sur la façon d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.

Qu

Qu

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?

L'article traduit l'opinion de l'auteur @ jdorman81 sur la question de l'évaluation dans Defi, ainsi que quelques opinions personnelles du traducteur.

NEAR Wallet est un portefeuille sans dépôt pour stocker des jetons NEAR. Consultez le guide actualisé pour créer un portefeuille NEAR, comment l

Qu

Découvrez l

Qu

Qu

Qu

Qu

Qu

Apprenez à utiliser les Trendlines pour optimiser vos stratégies de trading en crypto-monnaies et réduire les risques dans le processus de négociation.

Qu