Comment utiliser SushiSwap : un guide ultime pour les débutants

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Le protocole dYdX exploite un échange de produits dérivés sur le réseau StarkEx de couche 2. L'échange décentralisé hybride propose des contrats à terme perpétuels similaires à ceux trouvés sur Binance, FTX et d'autres échanges centralisés. Le but ultime du protocole est de construire un échange de produits dérivés complètement décentralisé où aucune partie, y compris l'équipe de développement, ne peut interférer avec les opérations de base du protocole.

À l'été 2017, Antonio Juliano, un ancien ingénieur de Coinbase, a fondé dYdX. Les deux premiers produits du protocole, Expo et Solo, ont été conçus pour le trading sur marge sur Ethereum. Après avoir vu une explosion du trading de contrats perpétuels sur Bitmex en 2019, dYdX a décidé de devenir le premier protocole DeFi à proposer ce type de trading. Le déploiement de types de trading perpétuels pour les principaux jetons comme BTC et ETH gagne rapidement en popularité parmi de nombreux commerçants.

Au deuxième trimestre 2022, dYdX a annoncé le passage de StarkEx à sa propre blockchain native, appelée dYdX Chain, dans le cadre d'un effort entièrement décentralisé.

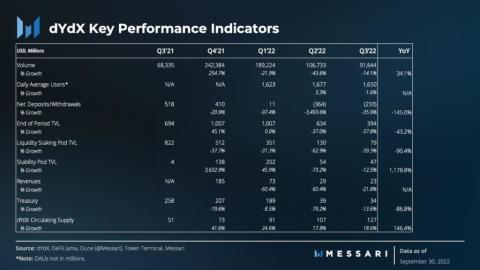

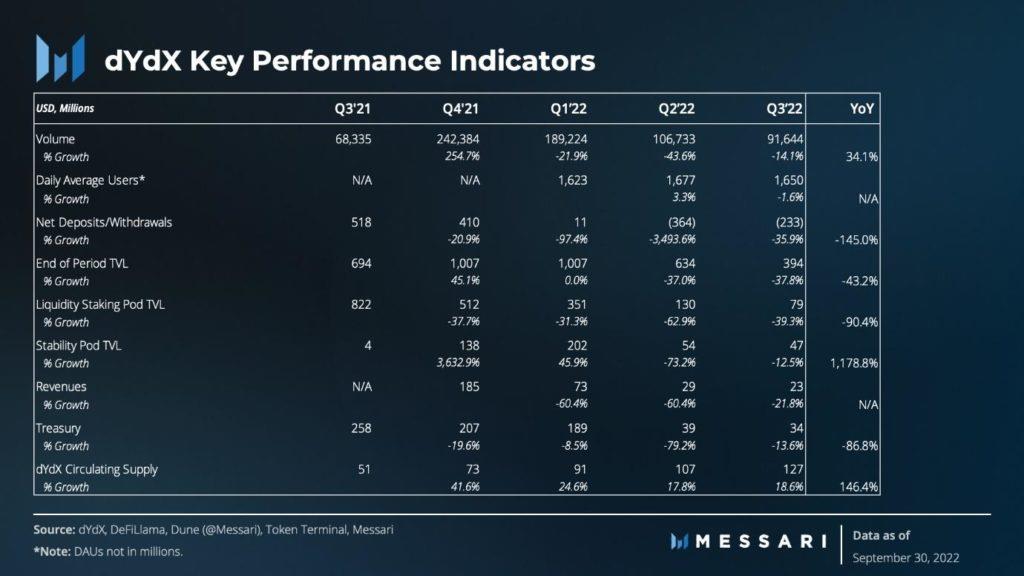

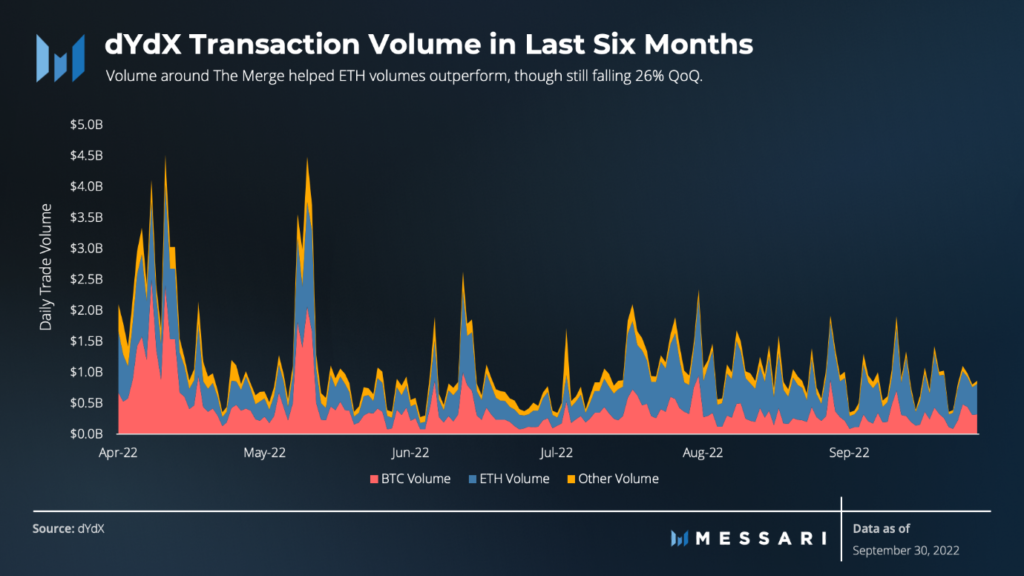

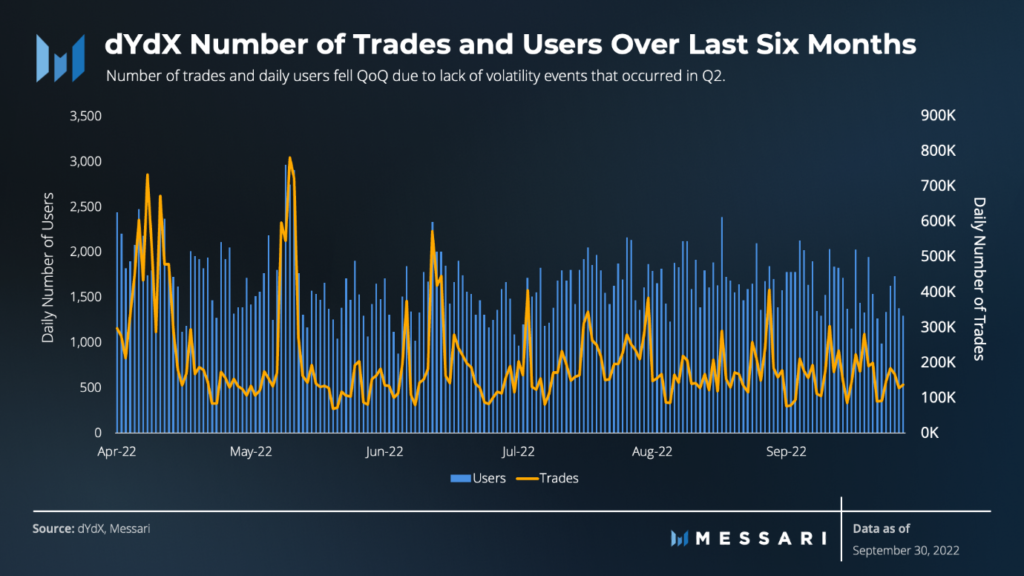

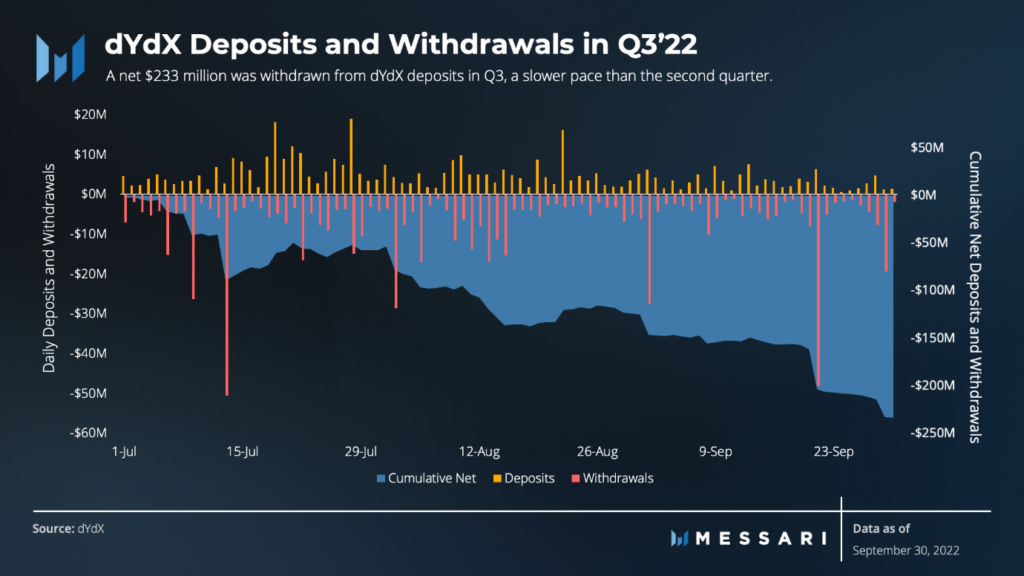

Au T3, dYdX n'a pas eu autant de temps forts qu'au T2, mais The Merge a été un événement important et a certainement eu un impact sur les résultats trimestriels. Le volume de trading quotidien et les utilisateurs sur dYdX au T3 ont été aussi actifs qu'au T2, mesurés sur une base moyenne. Le commerce d'ETH a un pourcentage plus élevé par rapport aux trimestres précédents, car les commerçants étaient préparés à plusieurs cas d'essayer de négocier pendant le hard fork d'Ethereum. Malgré une activité commerciale saine, dYdX continue de voir d'importants retraits du réseau.

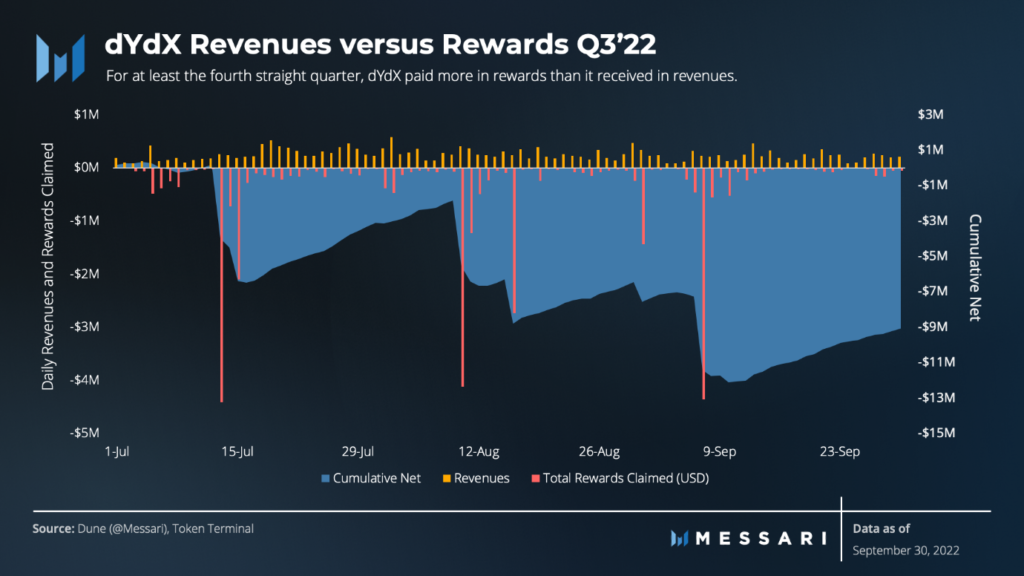

Les efforts de gouvernance au cours du trimestre se sont concentrés sur l'optimisation de la récompense d'inflation DYDX (protocol native token). Au cours d'un autre trimestre, les revenus générés par le protocole étaient supérieurs à la valeur en USD des jetons versés à titre d'incitations. Les revenus reviennent désormais à dYdX Trading, et non au trésor de la communauté. Le Trésor n'a que des jetons DYDX pour financer les initiatives.

Le passage à la V4, annoncé en juin, est une étape majeure avec le lancement du développeur testnet. Il devrait lancer dYdX Chain au deuxième trimestre de 2023, créant un carnet de commandes décentralisé et améliorant l'alignement entre les détenteurs de jetons et le protocole.

Les revenus de négociation de dYdX ont chuté de 22 %, passant de 29 millions de dollars au deuxième trimestre à 22,6 millions de dollars au troisième trimestre. Malgré la baisse des prix des jetons, les récompenses versées (en USD après réclamations) ont toujours dépassé les revenus générés. Les charges nettes de 9 millions de dollars ont été les plus faibles des quatre derniers trimestres. Le pic de récompenses réclamé est dû à un calendrier qui permet de collecter des récompenses environ tous les 28 jours.

Au troisième trimestre, le volume des transactions a chuté de 14 % à 91,6 milliards de dollars. Le volume des transactions au deuxième trimestre a été stimulé par trois événements à volume élevé en avril, mai et juin. Le troisième trimestre a connu l'événement The Merge en septembre, qui a stimulé la part de marché en volume des ETH. Malgré un volume total inférieur, le volume quotidien moyen des transactions sur dYdX au troisième trimestre était en fait supérieur de 115 millions de dollars à celui du deuxième trimestre.

À l'instar des chiffres du volume de transactions, les utilisateurs actifs quotidiens (DAU) et le nombre total de transactions ont diminué au troisième trimestre, ce qui pourrait être le résultat d'un nombre moins important d'événements ce trimestre. dYdX a enregistré en moyenne 167 000 transactions au troisième trimestre et 1 667 utilisateurs quotidiens.

Malgré une utilisation saine mesurée par les transactions et les utilisateurs quotidiens, dYdX a continué à enregistrer des retraits au troisième trimestre. Après 362 millions de dollars qui ont quitté la plateforme au deuxième trimestre de 2022, 233 millions de dollars ont été retirés au troisième trimestre.

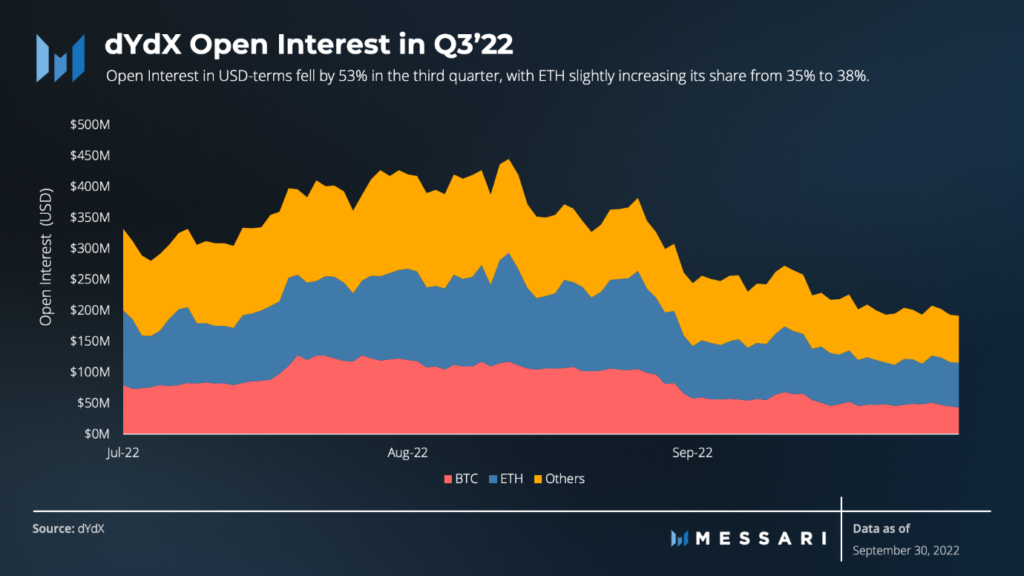

En raison de la baisse des dépôts, l'intérêt ouvert (OI) sur dYdX a diminué de moitié au T3. Selon les termes du contrat, l'OI BTC a chuté de 50 %, tandis que l'ETH a chuté de 38 %, tenant le meilleur. D'autres jetons ont des nombres beaucoup plus faibles : SUSHI, SOL, LTC, EOS et AVAX ont tous vu des baisses d'OI de 80 % ou plus. Alors que AAVE, DOGE, DOT, FIL, MATIC, MKR et UNI sont en baisse d'au moins 70 %. La seule augmentation des statistiques d'OI a été dans ETC, qui a augmenté de 59 % au troisième trimestre 2022.

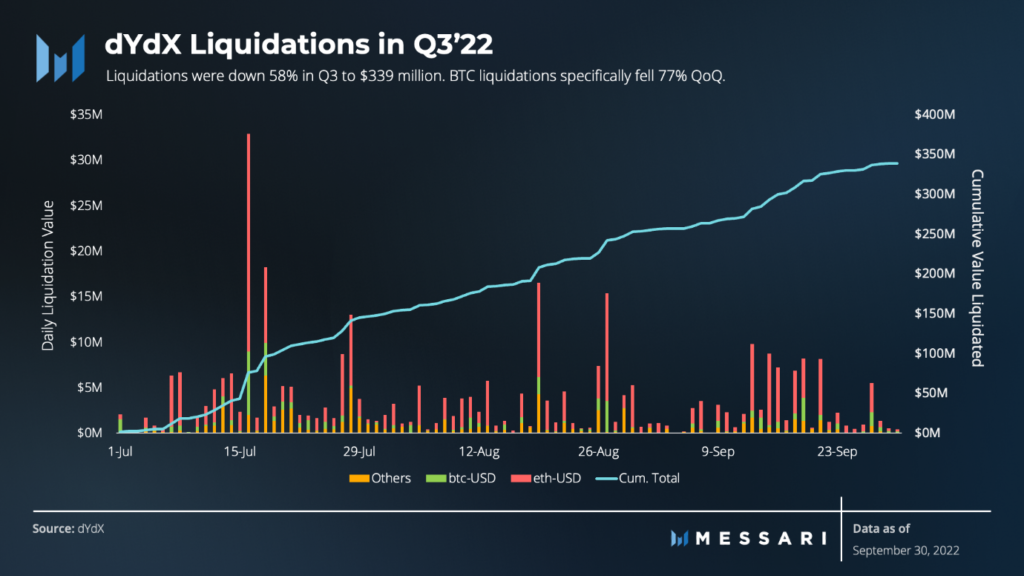

Des marchés moins volatils signifient moins de liquidations au troisième trimestre et les volumes de liquidation ont chuté de 58 % à 340 millions de dollars. Les liquidations d'Ethereum sont passées de 52 % au T2 à 65 % au T3. La volatilité réduite de Bitcoin a entraîné une baisse de 77 % du volume de liquidation, la liquidation de BTC ne représentant que 14 % du volume total de liquidation au T3 sur la plate-forme dYdX.

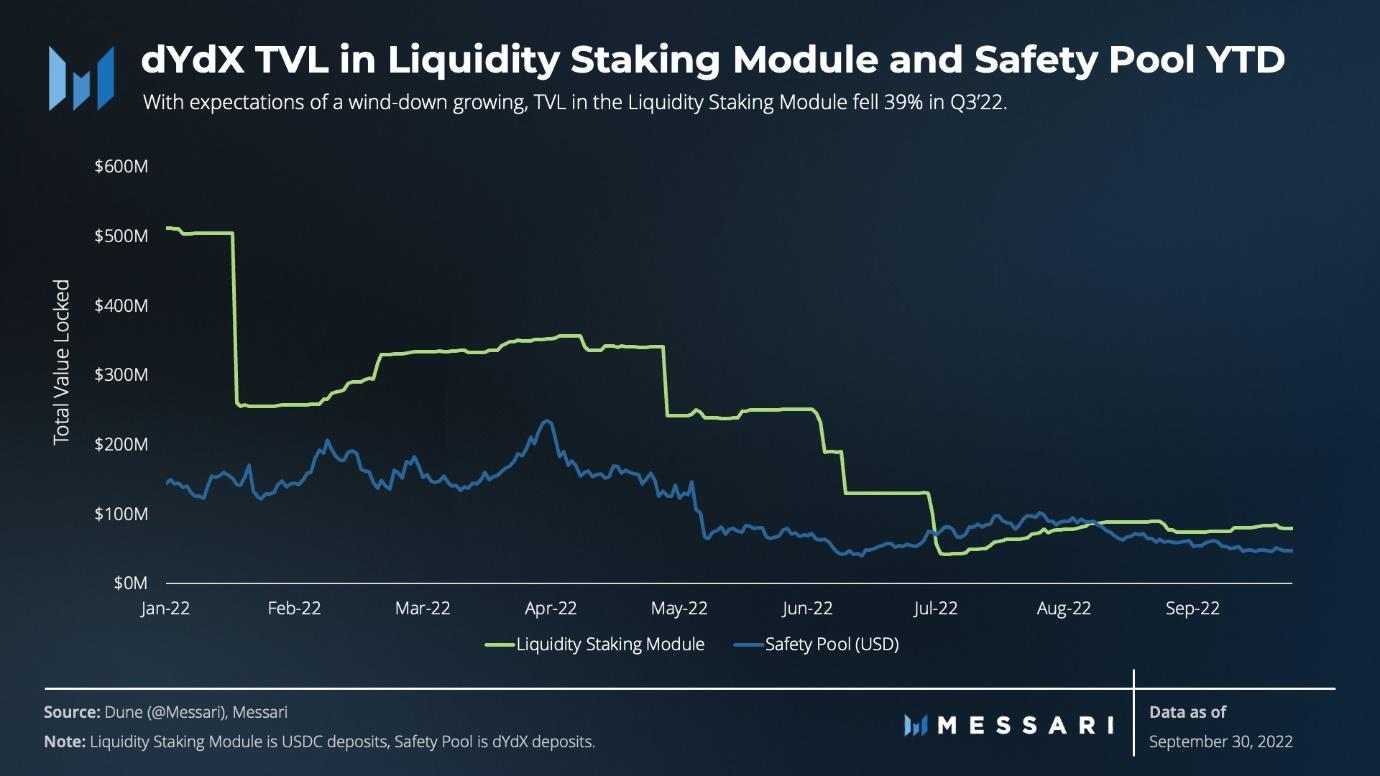

Le 2 juillet, une proposition instantanée a été lancée pour voter sur la suppression du module de jalonnement de liquidité. Bien que les discussions du forum aient commencé en juin, dans la semaine suivant le vote instantané, la TVL du module est passée de 130 millions de dollars à 42 millions de dollars. Cela a adopté un vote en chaîne se terminant le 27 septembre. Le 29 octobre, un vote instantané a été adopté en faveur du retrait du pool de sécurité et de l'envoi des jetons DYDX alloués au coffre-fort d'argent. Cela nécessite toujours un vote en chaîne pour la mise en œuvre.

Les événements en chaîne aux premier et deuxième trimestres ont entraîné une part de volume plus élevée pour dYdX au premier semestre 2022. Un point positif pour le protocole est de voir un pic massif de volume vers la fin des époques normalisées. Ce commerce généralement non productif est encouragé par des récompenses. La modification du calendrier des récompenses semble avoir fonctionné comme prévu.

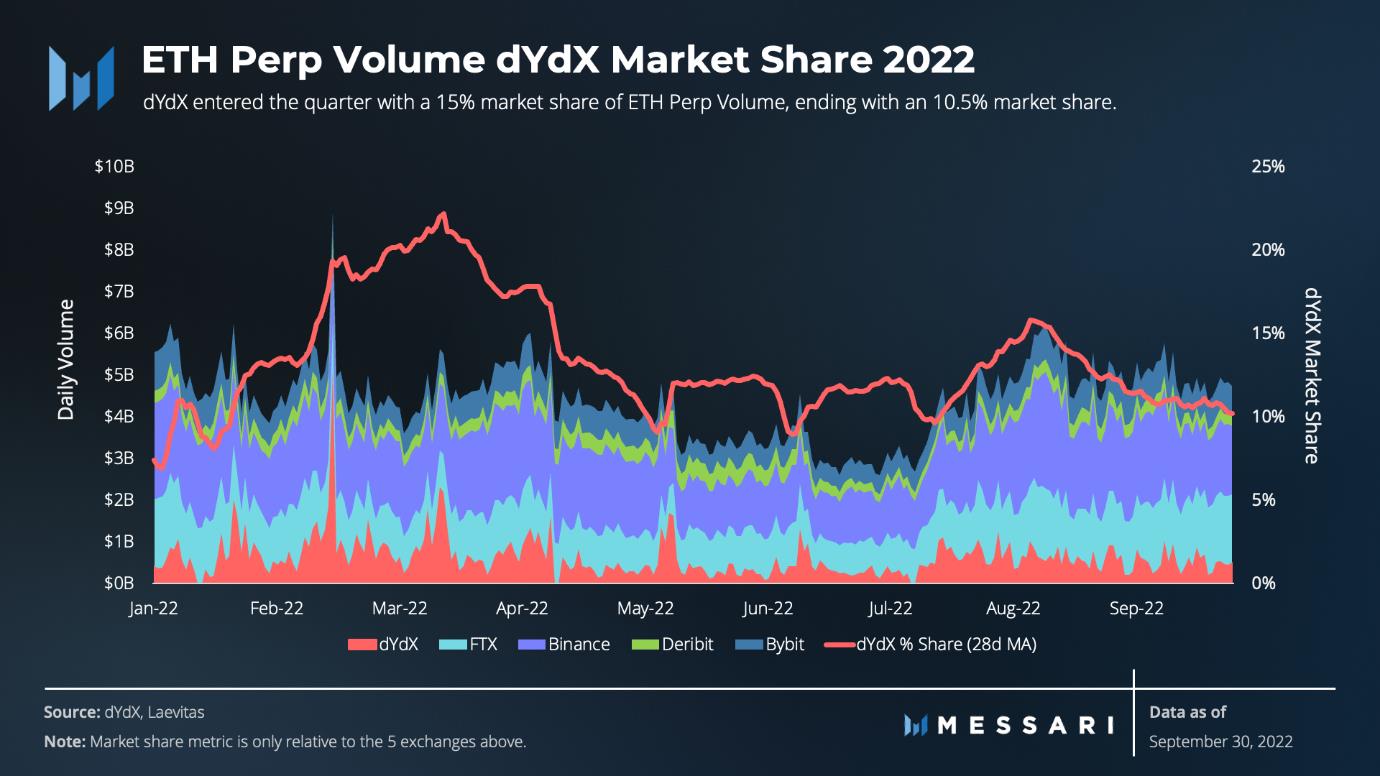

Les contrats à terme ETH négociés sur cinq bourses dYdX, FTX, Binance, Deribit, Bybit ont augmenté de 17 %, passant de 350 milliards de dollars au T2 à 420 milliards de dollars au T3. dYdX a maintenu sa part de marché à 10-15 % tout au long du trimestre, affichant des taux de financement qui rivalisent avec les plus grands CEX.

dYdX propose un module de jalonnement de liquidité (LSM) - où n'importe qui peut déposer des USDC qui sont approuvés par les teneurs de marché et approuvés par la communauté comme garantie pour fournir des liquidités sur dYdX. Les jalonneurs ont été récompensés par des jetons DYDX. Les teneurs de marché ont accès à des capitaux bon marché (sans intérêt) qui ne peuvent être utilisés qu'au sein de l'écosystème. Le 27 septembre, la communauté dYdX a voté en faveur de la réduction du pool de prêts en fixant à 0 la récompense DYDX associée au staking de l'USDC.

Malgré sa conception attrayante, le module Liquidity Staking ne semble pas être un moyen efficace d'allouer des ressources pour le protocole. Sponsorisé par dYdX Grants, Xenophon Labs a publié un rapport de recherche sur LSM qui a révélé que "81% des jetons bonus ont été attribués à l'USDC sans passer par aucun teneur de marché". Le principal problème est que le montant du jalonnement de l'USDC dépend du prix de dYdX et que le changement dans la disponibilité du capital conduit à une très faible utilisation par les teneurs de marché.

Le 6 juillet, la communauté a voté pour annuler le pool d'emprunt lié au LSM et réutiliser les récompenses de jetons DYDX restantes.

Le 31 juillet, Ryan Rodenbaugh de TrueFi a publié une proposition sur le forum pour améliorer LSM en utilisant le produit "Automatic Line of Credit" (ALOC) de TrueFi. Idéalement, l'ALOC à taux variable de TrueFi facturera des taux d'intérêt variables en fonction de l'utilisation des pools de prêts. Ces taux d'intérêt, qui sont largement basés sur l'USDC mais sont également incités avec un peu de dYdX, réduiront la volatilité du capital disponible et augmenteront ainsi la convivialité. Une question importante, cependant, est de savoir dans quelle mesure les teneurs de marché seront-ils disposés à emprunter ?

dYdX encourage l'utilisation sur son échange en récompensant le trading avec des jetons DYDX pour aider à compenser les frais payés. La version précédente de la formule de récompense commerciale comprenait des frais payés, un intérêt ouvert (OI) et stkDYDX (DYDX jalonné).

En mars, de nouvelles recherches ont démontré que la possibilité d'obtenir de grosses récompenses OI créait un immense espace de jeu permettant aux agriculteurs de gagner du DYDX sans liquidité ni frais supplémentaires. Suite à la modification initiale de l'équation des récompenses en avril, réduisant les pondérations accordées à OI, la communauté a voté pour supprimer toutes les récompenses attribuées à un plus grand intérêt ouvert. Le vote réduit également de 25 % la récompense totale de la transaction par époque.

L'intérêt ouvert a nettement diminué depuis ces changements, mais l'OI n'affecte pas nécessairement la liquidité. En fait, l'intérêt ouvert et le volume sur les échanges ne semblent pas être fortement corrélés.

La réduction globale des récompenses renforce la trésorerie et donne plus de force aux investissements à long terme.

La gestion des récompenses des jetons est le sujet principal du trimestre et la récompense des fournisseurs de liquidité a également été abordée. Le premier changement est intervenu en février, abaissant le seuil des LP et ouvrant les récompenses à davantage de fournisseurs. Puis en mai, à la demande de Wintermute (l'un des plus grands teneurs de marché de dYdX), la communauté a voté pour ajouter un facteur de volume à l'équation des récompenses LP. En août dernier, la communauté a poussé ce plan un peu plus loin.

Le vote d'août a donné du poids au facteur volume sur tous les marchés. Surtout, cela a augmenté le poids des marchés BTC et ETH en raison des craintes qu'une trop grande réduction du facteur de profondeur ait un impact négatif sur les marchés illiquides. Pour équilibrer davantage cette incitation, la communauté a réduit le ratio de récompense pour les marchés BTC et ETH de 20% à 10% chacun, ce qui permet désormais à plus de récompenses d'aller sur les autres marchés. Ce sont les deux marchés les plus approfondis de la bourse et il n'est peut-être pas nécessaire de dépenser beaucoup d'argent pour attirer des liquidités.

Jusqu'à présent, les changements ont réduit les dépenses pour attirer la profondeur sans nuire à la liquidité globale. Étant donné que le DAO se concentre sur l'optimisation des ressources dépensées pendant le marché baissier, l'ajustement des récompenses qu'il offre aux utilisateurs est le principal levier qu'il utilise.

Le 23 août, dYdX Trading a publié un blog mettant à jour les progrès de la V4. Les principales annonces sont que Milestone 1, le lancement du réseau de test pour les développeurs, est terminé. De plus, cette mise à jour a donné un calendrier pour le lancement du réseau principal, actuellement prévu pour le deuxième trimestre 2023. D'autres plans incluent :

Le lancement du testnet pour développeurs comprend l'achèvement du moteur de mise en correspondance des carnets de commandes et du système de marge. Dans un premier temps, l'équipe du projet a réalisé 50 transactions par seconde. Il y a encore beaucoup d'optimisations et d'améliorations à apporter, mais c'est un progrès positif sur un changement majeur du protocole.

Les commerçants continuent de négocier sur la bourse dYdX, malgré la poursuite du retrait des fonds du protocole. Le nombre moyen d'utilisateurs quotidiens tend à augmenter. Les récompenses versées aux commerçants et aux investisseurs sont plus importantes que les revenus versés au protocole. La communauté a utilisé la gouvernance et le vote pour modifier tous les principaux programmes de récompenses, fermer le pool de mise de liquidités et réduire les récompenses commerciales. Le lancement de la chaîne dYdX est actuellement prévu pour le deuxième trimestre 2023. Il offre l'opportunité de décentraliser davantage le protocole et de mieux engager les détenteurs de jetons avec les utilisateurs.

Découvrez comment utiliser SushiSwap avec le portefeuille Coin98, y compris l

Cet article vous guidera sur la façon d utiliser Uniswap, y compris l échange, l ajout de liquidités et la migration de liquidités d Uniswap V2 vers V3, ainsi que des mises à jour récentes et des conseils pratiques.

Dans cet article, nous explorerons l

Qu

Découvrez l

GMX est l

Qu

Qu

Qu

Qu

Qu

Dans cet article, Coin98 vous guidera sur la façon d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.

Qu

Qu

L'article vous fournira le guide le plus complet et le plus détaillé sur l'utilisation de Mango Markets pour découvrir toutes les fonctionnalités de ce nouveau projet sur Solana.

L'agriculture est une bonne chance pour les utilisateurs de gagner facilement de la crypto dans DeFi. Mais quelle est la bonne façon de cultiver la crypto et de rejoindre DeFi en toute sécurité ?

L'article traduit l'opinion de l'auteur @ jdorman81 sur la question de l'évaluation dans Defi, ainsi que quelques opinions personnelles du traducteur.

Dans cet article, nous explorerons l

GMX est l

Qu

Propy est une boutique immobilière mondiale en ligne qui permet aux utilisateurs de se connecter via des contrats intelligents pour effectuer des transactions d

Dans cet article, découvrons avec TraderH4 le mécanisme de fonctionnement et les caractéristiques exceptionnelles d

Qu

Découvrons Sei Blockchain - une chaîne de couche 1 axée sur le trading. Surnommé «NASDAQ décentralisé», car il se concentre sur la fourniture d

Ce projet a suscité une grande attention lors de lévénement de lancement, quelques points clés de lécosystème CoreDAO seront présentés dans cet article. Découvrez les nouveautés et les fonctionnalités clés de Core DAO.

XYO Network est un réseau qui collecte et identifie des données ou des informations relatives à des emplacements physiques, en combinant la technologie blockchain et la technologie IoT.

Astar est le hub Dapp sur Polkadot, prenant en charge les solutions Ethereum, WebAssembly, Dapp Staking et Layer 2.