Apakah Tren Stablecoin Algoritmik 2021?

Artikel ini akan memperkenalkan beberapa proyek Fork dari proyek besar Algorithmic Stablecoin. Apakah ini tren di tahun 2021?

Selamat datang di seri DeFi Lego - serangkaian artikel berwawasan luas yang memberi Anda analisis dan penelitian mendalam tentang segmen pasar yang berbeda. Topik hari ini adalah Stablecoin.

Saat ini, ada berbagai Stablecoin seperti USDT, USDC, DAI, ESD,... tetapi mekanismenya sangat berbeda. Itulah sebabnya dalam artikel ini, saya akan menganalisis sektor Stablecoin secara menyeluruh dan memberi Anda beberapa informasi terperinci tentang:

Karena akan ada banyak wawasan khusus, disarankan untuk mencatat beberapa poin berguna untuk diri Anda sendiri. Selain itu, setiap bagian terkait satu sama lain secara berurutan, jadi jangan lewatkan bagian apa pun. Sekarang mari kita mulai.

Penafian: Tujuan artikel ini terutama untuk memberikan informasi konstruktif dan sudut pandang pribadi, bukan nasihat keuangan . Berinvestasi di pasar kripto sangat berisiko, jadi Lakukan Riset Anda Sendiri sebelum berinvestasi.

Definisi Stablecoin

Kata Stablecoin digabungkan dengan “Stabil” dan “Koin”:

Secara umum, Emas atau perak yang di-token menjadi cryptocurrency dapat dianggap sebagai Stablecoin; Mata uang fiat juga dapat dianggap sebagai Stablecoin dengan cara yang sama.

Namun, artikel ini hanya akan fokus pada Stablecoin yang paling sering digunakan di crypto - Stablecoin yang nilainya dipatok menjadi $1.

Peran Stablecoin di DeFi

Saat ini, pasar mata uang kripto bernilai lebih dari $2.200 miliar, menunjukkan bahwa arus kas yang beredar di pasar sangat besar dan terdapat permintaan yang tinggi untuk berdagang, menyimpan, atau berinvestasi dalam aset kripto.

Namun demikian, tidak setiap mata uang Fiat didukung oleh pertukaran kripto. Jika Stablecoin tidak ada, pengguna pertama-tama harus menukar mata uang Fiat negara mereka ke USD (karena USD diterima di seluruh dunia sebagai mata uang pembayaran), kemudian melanjutkan pertukaran melalui perantara (seperti bank) dengan biaya tinggi, spread tinggi , prosedur yang rumit,... sebelum memperoleh token cryptocurrency apa pun.

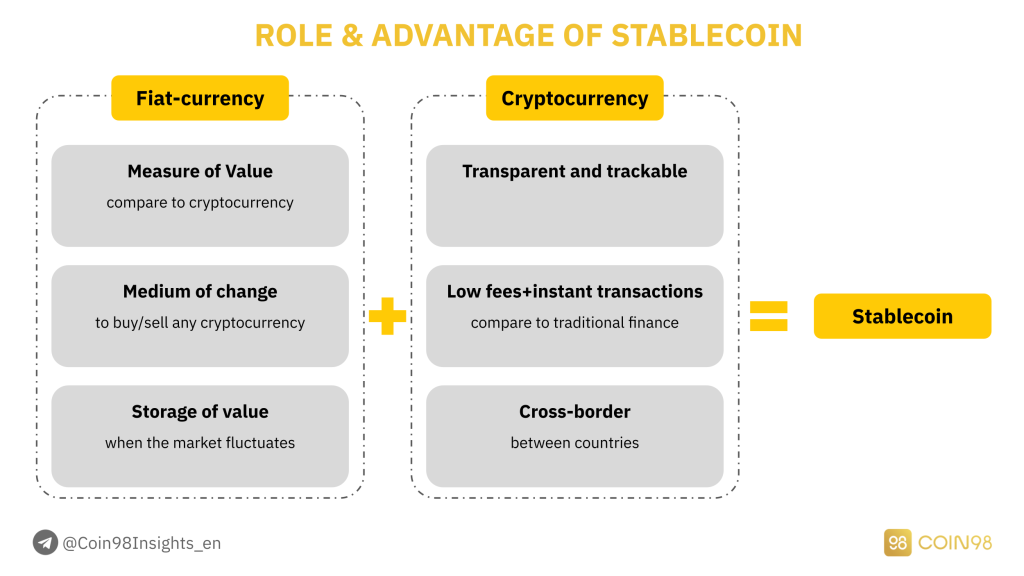

Stablecoin diciptakan untuk memecahkan masalah ini. Kekuatan Stablecoin dapat dilihat sebagai kombinasi dari 2 faktor:

Peran & keunggulan Stablecoin.

Di pasar crypto, Stablecoin memiliki peran:

Diyakini bahwa Stablecoin adalah kombinasi sempurna dari nilai mata uang Fiat dan kenyamanan cryptocurrency di jaringan blockchain. Stablecoin akan membantu pengguna berinvestasi dengan cara tercepat, mengakses aset kripto dalam jumlah terbesar, dan terutama menghilangkan proses perantara yang tidak perlu.

Berbagai jenis Stablecoin

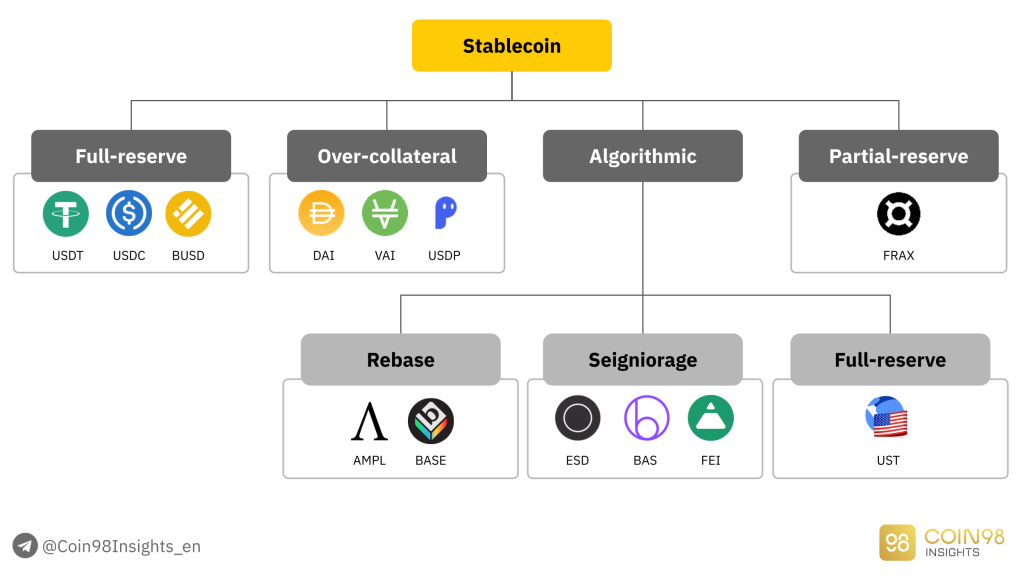

USDT, USDC dan DAI adalah tiga Stablecoin paling populer. Namun, dunia Stablecoin jauh lebih besar dari itu, yang dapat dibagi menjadi 4 jenis utama dengan kemampuan yang berbeda untuk mengoptimalkan modal.

4 jenis utama Stablecoin.

Pada bagian ini, saya akan menganalisis mekanisme, kekuatan dan kelemahan masing-masing.

Stablecoin Cadangan Penuh (Stablecoin Terpusat)

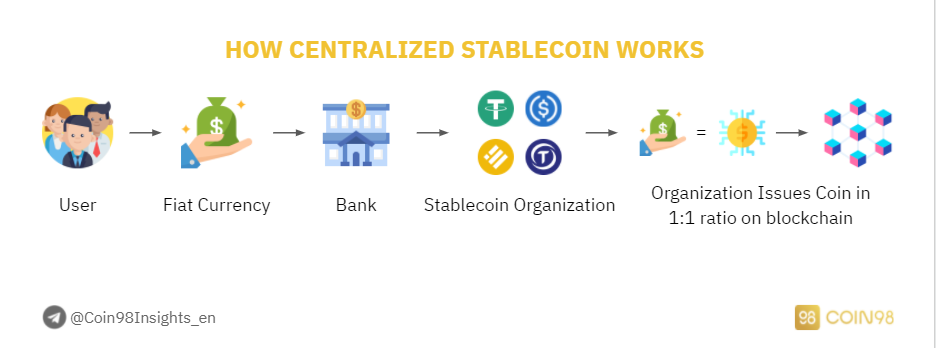

Cara kerja Stablecoin Terpusat.

Stablecoin Cadangan Penuh adalah Stablecoin yang didukung oleh mata uang Fiat di kehidupan nyata . Kasus yang paling terkenal adalah USDT, USDC dan BUSD yang didukung oleh USD, yang berarti bahwa untuk setiap 1 USDT yang dicetak di blockchain, 1 USD dicadangkan dalam kehidupan nyata.

Atribut Stablecoin Cadangan Penuh:

Stablecoin Cadangan Penuh, atau Stablecoin Terpusat, diatur oleh organisasi dalam hal Total Pasokan dan Pasokan Beredar. Lebih khusus lagi, USDT dikendalikan oleh Tether , USDC dikendalikan oleh Circle, dan BUSD dikendalikan oleh Binance dan Paxos.

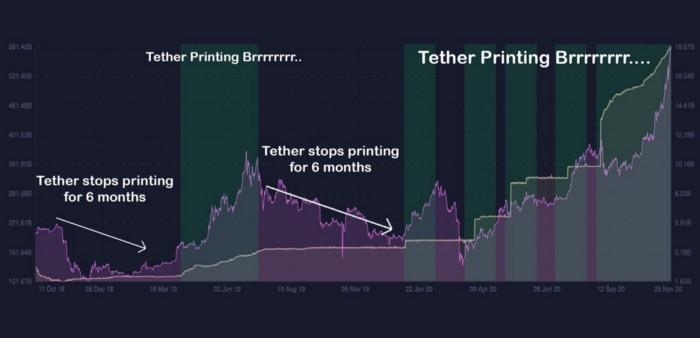

Jika Anda memperhatikan berita secara teratur, Anda akan melihat bahwa Stablecoin Terpusat telah menghadapi FUD tentang masalah hukum secara teratur, terutama Tether USDT. Sejak 2016, Tether dicurigai memanipulasi pasar dengan Bitfinex.

FUD terbesar adalah Tether telah mencetak lebih banyak stablecoin daripada dana cadangan di bank. Jika ini masalahnya, kemungkinan Tether memanipulasi pasar sangat mungkin. Meskipun demikian, USDT telah bertahan dari tahun 2016 hingga sekarang dan telah mempertahankan produktivitas yang efektif.

Tether FUD.

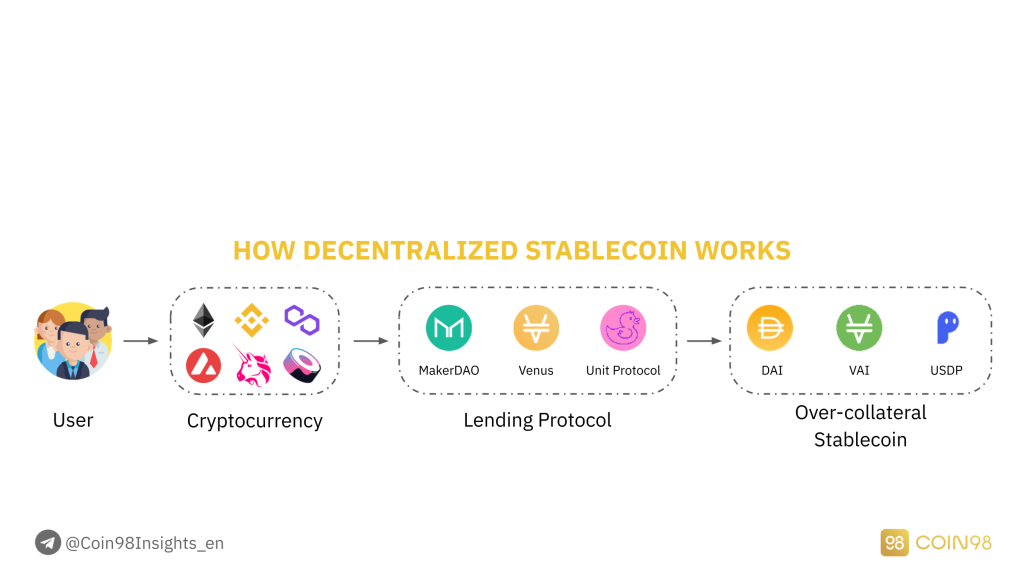

Stablecoin Over-agunan (Stablecoin Terdesentralisasi)

Stablecoin dengan agunan berlebih adalah jenis Stablecoin terpopuler kedua, yang dibuat ketika nilai agunan lebih tinggi daripada nilai Stablecoin yang dicetak. Stablecoin Over-agunan yang paling menonjol adalah DAI - stablecoin yang dihasilkan oleh MakerDAO, sebuah protokol peminjaman.

Atribut dari Stablecoin Over-agunan:

Untuk memasukkan DAI ke pasar, pengguna perlu mengagunkan cryptocurrency lain sehingga nilai totalnya setidaknya 150% sebanyak jumlah DAI yang dicetak. Jika harga aset turun di bawah ambang batas yang diizinkan, aset tersebut akan dilikuidasi untuk memastikan nilai DAI yang dicetak.

Hal ini membuat harga DAI stabil dan dipatok ke 1 USD. Meskipun demikian, pendekatan ini membatasi skalabilitas token DAI karena mekanismenya tidak efisien modal (mencetak DAI selalu membutuhkan jumlah nilai jaminan yang lebih besar).

Bagaimana Stablecoin Terdesentralisasi bekerja.

Beberapa Stablecoin Over-agunan terkemuka: MakerDAO (MKR & DAI), Venus (XVS & VAI), Party Parrot (PRT & PAI),...

Dan itulah yang terjadi pada 12 Maret 2020. Ketika Flash Dump terjadi, harga ETH dibelah dua dalam 2 hari, belum lagi jaringan Ethereum sedang padat. Sayangnya, ini mengakibatkan likuidasi aset yang sangat besar.

Dalam hal efisiensi modal, Stablecoin Over-collateral tidak dapat menggunakan dana karena jumlah Stablecoin yang diizinkan untuk dicetak hanya 75% dari nilai agunan, atau bahkan 50% jika pengguna ingin menghindari Flash Dump seperti yang disebutkan.

Faktanya, sebagian besar protokol peminjaman memungkinkan penyetoran agunan untuk meminjam Stablecoin lain seperti USDT atau USDC, alih-alih mekanisme Over-agunan seperti DAI. Itulah alasan utama mengapa MakerDAO mendominasi segmen Stablecoin Over-collateral.

Stablecoin Non-cadangan (Stablecoin Algoritma)

Stablecoin Non-cadangan, atau Stablecoin Algoritmik, adalah Stablecoin yang dicetak tanpa cadangan apa pun . Protokol menggunakan algoritme untuk terus menyesuaikan Pasokan Stablecoin yang Beredar agar harganya tetap $1.

Atribut dari Algorithmic Stablecoin:

Stablecoin Algoritmik mencakup 2 jenis utama: Model Rebase dan Model Seigniorage.

1. Model Rebase

Stablecoin yang mengikuti Model Rebase hanya menggunakan 1 token, yang menerapkan algoritme untuk memodifikasi Pasokan Beredar token dan memengaruhi harga. Proyek yang paling menonjol menggunakan model ini adalah AmpleForth (AMPL).

Setiap 24 jam, pasokan AMPL akan berubah tergantung pada harga AMPL:

Proses Rebase secara langsung mempengaruhi jumlah token yang dimiliki pengguna. Akibatnya, ekuilibrium penawaran-permintaan dipertahankan untuk mengembalikan harga AMPL ke pasaknya.

Beberapa Stablecoin Algoritma terkemuka yang mengikuti Model Rebase: AmpleForth (AMPL), BASE Protocol (BASE), Yam Finance (YAM),...

2. Model Seigniorage

Stablecoin yang mengikuti Model Seigniorage menggunakan 2-3 token sampingan dalam proses pengoperasian dan mempertahankan harga token. Umumnya, satu token adalah Stablecoin, dan token lainnya adalah token yang menerapkan beberapa mekanisme seperti Burn-Mint, Stake-Earn,... untuk meningkatkan/mengurangi penawaran/permintaan Stablecoin dan mempertahankannya pada nilai yang dipatok.

Beberapa Stablecoin Algoritma terkemuka yang mengikuti Model Seigniorage:

Kekuatan: Tidak diperlukan modal atau agunan.

Kelemahan: Secara teoritis, Stablecoin Algoritmik dapat mengatasi keterbatasan Stablecoin Cadangan Penuh dan Stablecoin Over-agunan. Pada kenyataannya, Algorithmic Stablecoin adalah jenis yang paling tidak efisien dan tidak produktif karena harganya tidak dapat dipertahankan pada $1 karena tekanan jual yang sangat tinggi.

Ini terjadi karena proyek Algorithmic Stablecoin biasanya menerima begitu saja dari awal bahwa mereka memiliki komunitas yang kuat dan solid untuk mendukung mereka dalam mempertahankan harga token. Mereka mengandalkan keyakinan bahwa Program Insentif dapat menarik banyak pendukung untuk proyek tersebut.

Faktanya, Program Insentif (Pertanian) tidak cukup persuasif untuk mendorong pengguna mengikuti proyek dalam jangka panjang. Pengguna hanya fokus pada pertanian dengan APR tinggi dan kemudian menjual hadiah yang diperoleh menciptakan tekanan jual > permintaan beli gagal mematok harga.

Selain itu, Algorithmic Stablecoin tidak banyak diterapkan di pasar. Kecuali Fei Protocol dan Terra USD - dua proyek Algorithmic Stablecoin paling fungsional saat ini, tidak ada proyek lain di sektor ini yang menonjol.

Stablecoin Cadangan Sebagian (Stablecoin Cadangan Pecahan)

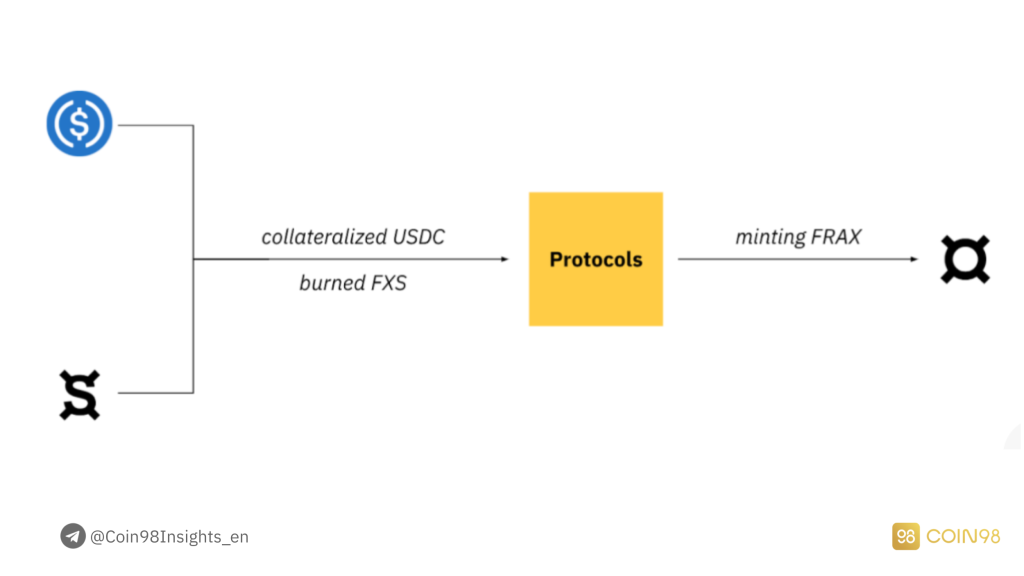

Stablecoin Cadangan Sebagian, atau Stablecoin Cadangan Pecahan, adalah kombinasi dari Stablecoin Cadangan Penuh dan Stablecoin Algoritmik . Contoh pertama dan paling luar biasa adalah Frax Finance.

Atribut Stablecoin Cadangan Sebagian:

Untuk mencetak 1 FRAX (Stablecoin Cadangan Sebagian), pengguna harus memiliki beberapa Stablecoin (saat ini USDT dan USDC) untuk mensubsidi harga 1 FRAX. Rasio dapat disesuaikan menurut Frax Finance, dengan tingkat jaminan berkisar antara 50% hingga 100%.

model FRAX.

Beberapa Stablecoin Cadangan Sebagian yang menonjol: Frax Finance (FXS & FRAX),...

Kekuatan: Efisiensi modal rata-rata, kombinasi Stablecoin Cadangan Penuh (diperlukan agunan) dan Stablecoin Tanpa Cadangan (berbasis algoritma).

Kelemahan: Frax Finance saat ini merupakan satu-satunya proyek yang menerapkan pendekatan ini, menunjukkan bahwa tidak banyak pengembang yang tertarik pada segmen ini. Data waktu nyata juga menunjukkan bahwa Kapitalisasi Pasar FRAX sangat kecil, dan FXS tidak memiliki banyak aplikasi di DeFi atau CeFi.

Atribut dari Stablecoin yang sukses

Setelah melalui kekuatan dan kelemahan masing-masing jenis Stablecoin, sekarang kita akan melihat faktor-faktor yang menciptakan Stablecoin yang sukses dan efektif. Setelah itu, Anda akan dapat memvisualisasikan proses kerja dan ekspansi di pasar kripto.

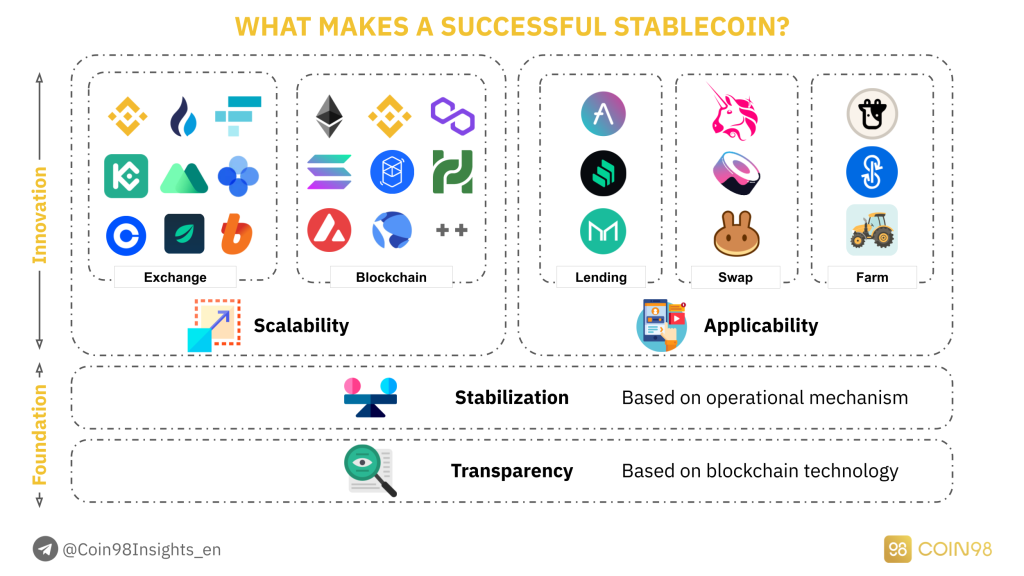

Agar Stablecoin bekerja secara efisien di pasar, mereka harus memiliki 4 faktor, termasuk:

4 elemen yang membuat Stablecoin sukses.

Transparansi

Transparansi dapat dianggap sebagai fondasi dasar dari Stablecoin yang berharga. Siapa pendukung Stablecoin itu? Jika Stablecoin didukung oleh pendukung besar dan bereputasi baik, itu akan menjadi salah satu yang dapat dipercaya baik oleh pengguna ritel maupun paus untuk digunakan untuk perdagangan dan penyimpanan. Contohnya:

Transparansi Stablecoin dapat dievaluasi melalui akses pengguna ke alat pelacak, atau dengan kata lain, apakah pengguna dapat melacak Total Pasokan token dan transaksi di blockchain. Namun, dalam kasus Stablecoin Terpusat seperti USDT atau USDC, transparansinya masih dipertanyakan karena tidak pasti apakah jumlah USD yang dikunci di dalam Vault of Tether atau Circle relatif terhadap Stablecoin yang dicetak.

Stabilisasi

Elemen berikutnya yang perlu dipertimbangkan adalah Stabilisasi, yang juga merupakan fitur tak terpisahkan dari Stablecoin . Kembali ke tujuan awal, Stablecoin diciptakan sebagai alat untuk menghindari semua volatilitas di pasar kripto.

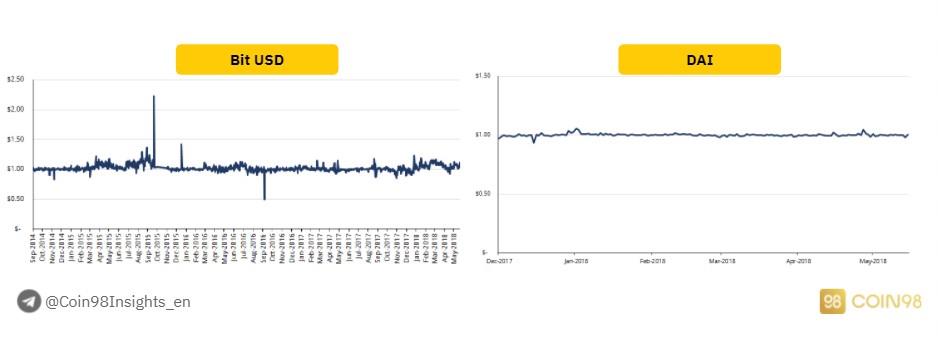

Oleh karena itu, jika Stablecoin tidak dapat mempertahankan pasaknya dengan mantap, Stablecoin tersebut tidak dapat digunakan sebagai aset penyimpanan. Pada ilustrasi di bawah, dua Stablecoin DAI (MakerDAO) dan USDP (Unit Protocol) akan dibandingkan.

Sementara harga DAI mampu tetap stabil di sekitar $1, nilai USDP biasanya turun menjadi $0,95, kehilangan 5% dibandingkan dengan 1 DAI.

Bandingkan USDP dengan DAI.

Jika Transparansi dan Stabilisasi adalah persyaratan agar Stablecoin bekerja secara produktif, maka Penerapan dan Skalabilitas adalah dua faktor yang membantu Stablecoin berkembang secara luas di pasar.

Analisis ekstra: Paradoks Stabilisasi

Sebagian besar Stablecoin mematok harga mereka ke USD, mata uang Fiat yang didukung oleh seluruh ekonomi Amerika Serikat. Akibatnya, mereka dianggap lebih stabil daripada mata uang lain yang sangat berinflasi dan aset yang sangat fluktuatif di pasar saham atau cryptocurrency.

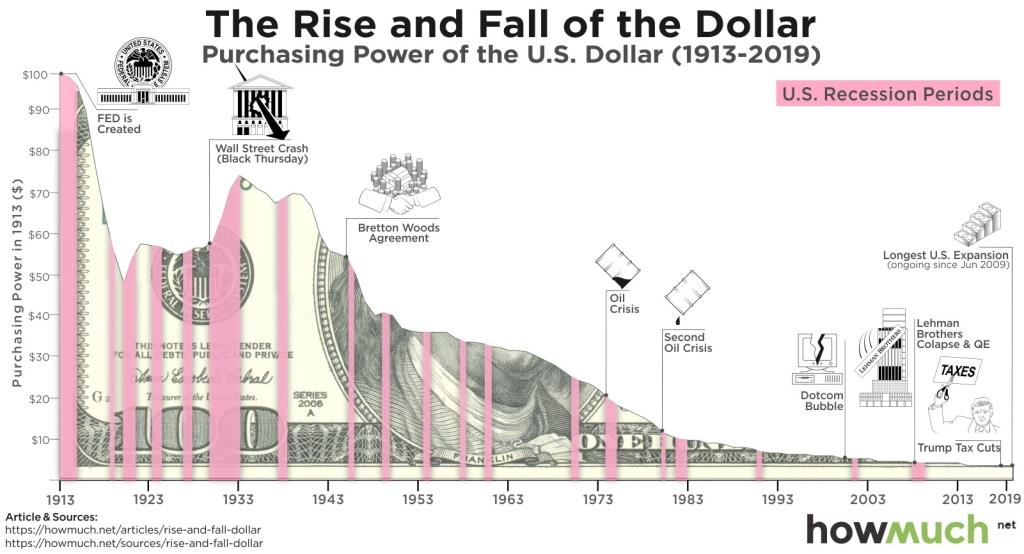

Tetapi apakah Stablecoin benar-benar “Stabil” jika dipatok USD?

Menurut statistik yang disediakan oleh HowMuch, dari tahun 1913 hingga 2019, nilai intrinsik mata uang Dolar telah berkurang hingga 90%.

Artinya, jika pada tahun 1913 $100 dapat membeli 10 kg beras, pada tahun 2019 $100 hanya dapat membeli kurang dari 1 kg beras. Ini terjadi karena AS mengabaikan standar Emas dan Minyak, memungkinkan FED untuk mencetak uang secara bebas tanpa aset fisik yang mendukung nilainya. Peristiwa ini menciptakan inflasi besar dalam USD.

Jadi, apakah lonjakan harga Bitcoin baru-baru ini akibat skema pompa atau penurunan nilai USD?

Nilai USD berkurang seiring waktu

Skalabilitas

Skalabilitas dapat dianggap sebagai Efek Jaringan dari Stablecoin. Ketika Stablecoin memperluas jangkauan operasinya, jumlah pengaruh yang sesuai juga meningkat.

Pada platform CeFi, terutama Pertukaran Terpusat, USDT adalah kekuatan raksasa karena digunakan sebagai aset perdagangan utama di beberapa bursa terbesar saat ini, seperti Binance, Huobi, FTX, OKEx, KuCoin,...

Pada platform DeFi, USDC memiliki dampak terbesar karena merupakan aset paling umum dalam hal membuat Kumpulan Likuiditas. Meskipun USDC dirilis 3 tiga tahun setelah USDT, ia dengan cepat mengeluarkan stablecoinnya di beberapa ekosistem DeFi yang sedang berkembang seperti Ethereum, BSC, Polygon, Fantom, Solana, ...

Selain USDT dan USDC, BUSD adalah Stablecoin lain yang berkembang pesat berkat Binance karena tidak hanya digunakan sebagai aset perdagangan di Binance Exchange, tetapi juga diimplementasikan dalam protokol DeFi di Binance Smart Chain.

Penerapan

Mengingat bahwa Stablecoin diperluas secara luas, pada saat yang sama memberikan pengaruh yang cukup besar pada pasar crypto. Langkah selanjutnya adalah meningkatkan Applicability .

Sebagai contoh:

Penerapan perlu dikembangkan bersama Skalabilitas setelah Transparansi dan Stabilisasi dibangun dengan kokoh.

Stablecoin paling menonjol di pasar

Kami telah melalui beberapa atribut dasar yang membuat Stablecoin sukses. Namun, segmen Stablecoin sangat kompetitif dengan rasio dominasi yang tinggi.

10 Stablecoin teratas di akun pasar untuk 96% dari Kapitalisasi Pasar Stablecoin. Mengapa Stablecoin dengan peringkat tertinggi begitu dominan? Pada bagian ini, kita akan mencari jawabannya dengan menganalisis Studi Kasus 5 Stablecoin dengan Kapitalisasi Pasar terbesar, antara lain:

15 Stablecoin teratas saat ini. Diperbarui: 7 Oktober 2021.

Tether - USDT

Tether (USDT) diakui sebagai Stablecoin paling awal di pasar crypto. Hingga saat ini, Tether adalah Stablecoin dengan Kapitalisasi Pasar terbesar, dan memiliki pengaruh terbesar di pasar.

Tether memiliki keuntungan dalam mengimplementasikan munculnya awal, sehingga mampu membangun Efek Jaringan yang sangat kuat. Terutama, semua bursa terbesar seperti Binance, FTX, Huobi menggunakan USDT sebagai pasangan perdagangan utama untuk Altcoin lainnya.

Beberapa bursa telah mencoba untuk menjadi independen dari USDT dengan mengeluarkan Stablecoin mereka sendiri: BUSD dari Binance, HUSD dari Huobi. Meskipun demikian, USDT tetap menjadi yang paling luas di antara setiap pertukaran CeFi.

Belum lagi di pasar OTC, USDT saat ini merupakan gerbang utama bagi pengguna di seluruh dunia untuk bertukar dari mata uang Fiat ke mata uang kripto. Terlepas dari kenyataan bahwa pasar OTC masih memungkinkan pertukaran cryptocurrency lain seperti BTC, ETH,... USDT masih mendominasi pasar dengan likuiditas tinggi, slippage rendah dan kemampuan untuk langsung diperdagangkan ke Altcoin lain di bursa yang berbeda.

Koin USD - USDC

Meskipun USDC didirikan setelah USDT, ia memiliki keuntungan lebih ramah terhadap sistem hukum dengan menerima dukungan dari pendukung besar, terutama Coinbase. Selain itu, bursa besar seperti Binance, KuCoin, dan Huobi juga menggunakan USDC.

Namun demikian, alasan di balik kesuksesan USDC adalah pendekatan ke Pasar DeFi. Alih-alih mengeluarkan Stablecoin dalam jumlah besar di jaringan Tron seperti USDT, USDC dengan cepat mengeluarkan Stablecoinnya di ekosistem DeFi yang sedang berkembang lainnya, yaitu Ethereum, BSC, Polygon, Solana, dan Fantom.

Dengan menangkap peluang lebih cepat, Circle tidak perlu menunggu lama untuk mengambil alih pasar DeFi dan menarik lebih banyak pengguna untuk memanfaatkan USDC di ruang DeFi.

Binance USD - BUSD

Binance USD adalah produk yang dibuat oleh kerjasama antara Binance dan Paxos (perusahaan pengelola PAX Stablecoin, baru-baru ini mengubah tickernya menjadi USDP). Terlepas dari kenyataan bahwa BUSD dirilis setelah USDC, USDT dan DAI, BUSD memiliki pertumbuhan tercepat.

Berkat Binance, BUSD telah diterapkan secara luas di Binance Exchange sejak awal tahun 2020 dengan dipasangkan dengan berjuta token lainnya, sekaligus memberikan biaya transaksi gratis untuk aset yang dipasangkan.

Ketika Binance Smart Chain meledak sebagai fenomena pada Maret 2021, Binance meningkatkan tingkat penerbitan BUSD di Binance Smart Chain dan menjadikannya aset pasangan untuk kumpulan likuiditas seperti USDT dan USDC, yang menghasilkan pertumbuhan BUSD yang luar biasa baru-baru ini.

Meskipun BUSD diterapkan di DeFi dan CeFi, Skalabilitasnya di luar ekosistem Binance sangat terbatas. Situasi ini cukup dapat dimengerti karena tidak ada pesaing yang menginginkan Binance mendominasi pasar.

Dai - DAI

DAI adalah Stablecoin Over-agunan yang dibuat oleh protokol peminjaman MakerDAO. Saat ini, MakerDAO adalah proyek pinjaman 4 teratas di crypto dengan lebih dari $12,7 miliar TVL (Total Nilai Terkunci). Kapitalisasi Pasar DAI adalah sekitar $6,5 miliar, menunjukkan bahwa rasio Jaminan saat ini sekitar 49%.

MakerDAO tidak hanya mengizinkan aset umum untuk digunakan sebagai jaminan, tetapi juga mendukung jaminan token LP dari Uniswap, membantu MakerDAO menarik lebih banyak pengguna melalui keragamannya.

Keuntungan MakerDAO didirikan sangat awal, membentuk Efek Jaringan yang substansial. Dalam hal cakupan di berbagai ekosistem DeFi, DAI bahkan lebih populer daripada BUSD, dan hanya di belakang USDT dan USDC.

Terra USD - UST

Terra USD adalah Stablecoin yang sangat spesial karena merupakan kombinasi dari Stablecoin Cadangan Penuh dan Stablecoin Algoritmik. Untuk mempertahankan harga pas di sekitar 1 USD, Terra USD didukung oleh LUNA (Cadangan penuh) dan harganya disesuaikan dengan mekanisme algoritmik (mentransfer volatilitas harga ke LUNA).

Keberhasilan UST berasal dari 2 faktor:

Yang pertama adalah model kerja yang efektif. Hal ini dibuktikan dengan runtuhnya pasar pada 19 Mei 2021 yang membuat harga LUNA turun dari $16 menjadi $4.

Jika hal yang sama terjadi pada ETH, MakerDAO dan DAI pasti akan sangat terpengaruh karena ETH adalah aset jaminan terbesar, oleh karena itu mengaktifkan rantai likuidasi konstan Domino. Namun, setelah peristiwa itu, UST tetap berdiri kokoh berkat mekanisme anti-manipulasi harga, dan kemudian dengan cepat kembali ke posisi semula.

Yang kedua adalah dukungan dari ekosistem Terra (ekosistem DeFi #3 dalam hal TVL). UST tampaknya menjadi satu-satunya Stablecoin dalam ekosistem. Akibatnya, semua protokol di dalam Terra mencoba menangkap nilai UST. Protokol yang paling menonjol di antara mereka adalah Anchor, platform pinjaman yang memungkinkan UST menabung hingga 20% APR.

Analisis data Stablecoin

Saya harap dengan analisis di atas, Anda telah memvisualisasikan model kerja Stablecoin di pasar. Bagaimana mereka bisa berhasil, dan bagaimana mereka bisa mengambil alih pasar? Pada bagian ini, saya akan menyelami lebih dalam pengaruh Stablecoin di pasar kripto melalui analisis data.

Kapitalisasi Pasar Stablecoin

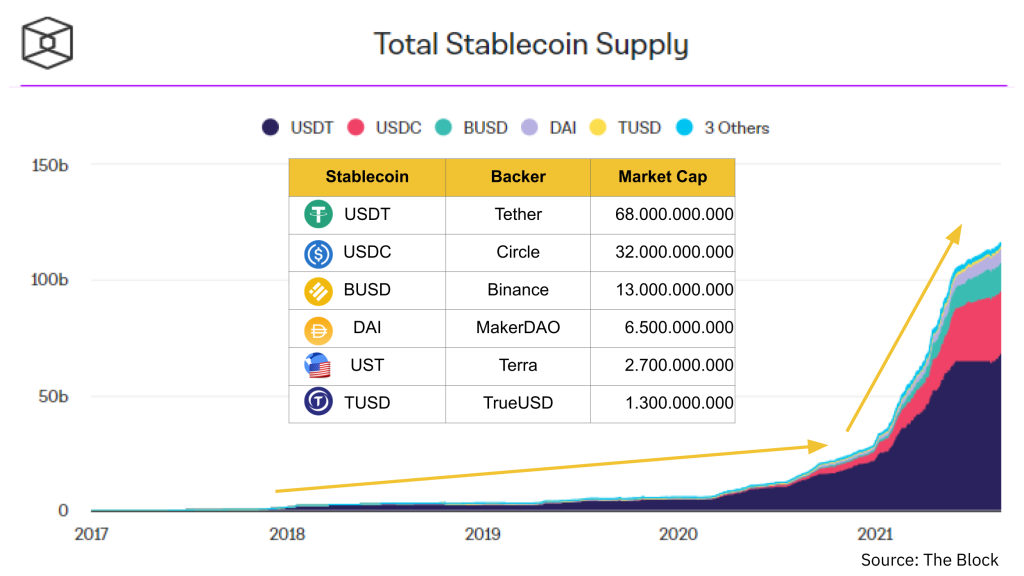

Kapitalisasi Pasar Stablecoin dari waktu ke waktu.

Peringkat Kapitalisasi Pasar: USDT (#1), USDC (#2), BUSD (#3), DAI (#4), UST (#5), TUSD (#6).

Menurut data di atas, Kapitalisasi Pasar USDT luar biasa pada $68B, dua kali lebih tinggi dari USDC, meskipun tidak ada Stablecoin lain di pasar yang dapat melampaui USDC.

Bagan di atas juga menunjukkan dua periode utama pasar kripto:

Periode akumulasi (2018 - pertengahan 2020)

Pada periode ini, Stablecoin tumbuh perlahan tapi pasti. Ini sesuai dengan kondisi pasar saat itu ketika sebagian besar peserta crypto adalah investor ritel, dan pasar DeFi tidak mendapat banyak perhatian.

Selain itu, Kapitalisasi Pasar dari seluruh pasar crypto sangat kecil, sehingga setiap tindakan dari Tether membawa pengaruh yang sangat besar. Setiap kali Tether mengumumkan untuk “mengeluarkan” lebih banyak Stablecoin, harga BTC ikut naik.

Periode booming (pertengahan 2020 - sekarang)

Maju ke periode kedua, pasar menerima lebih banyak perhatian dari investor paus dan dana lindung nilai, menarik arus kas besar-besaran ke pasar crypto. Pasar DeFi secara bertahap menjadi lebih lengkap dan menarik bagi pembangun dan investor.

Sejak September 2020 hingga sekarang, DeFi TVL telah meningkat dari $1 miliar menjadi lebih dari $191 miliar. Pertumbuhan DeFi yang luar biasa telah menciptakan permintaan yang tinggi untuk Stablecoin.

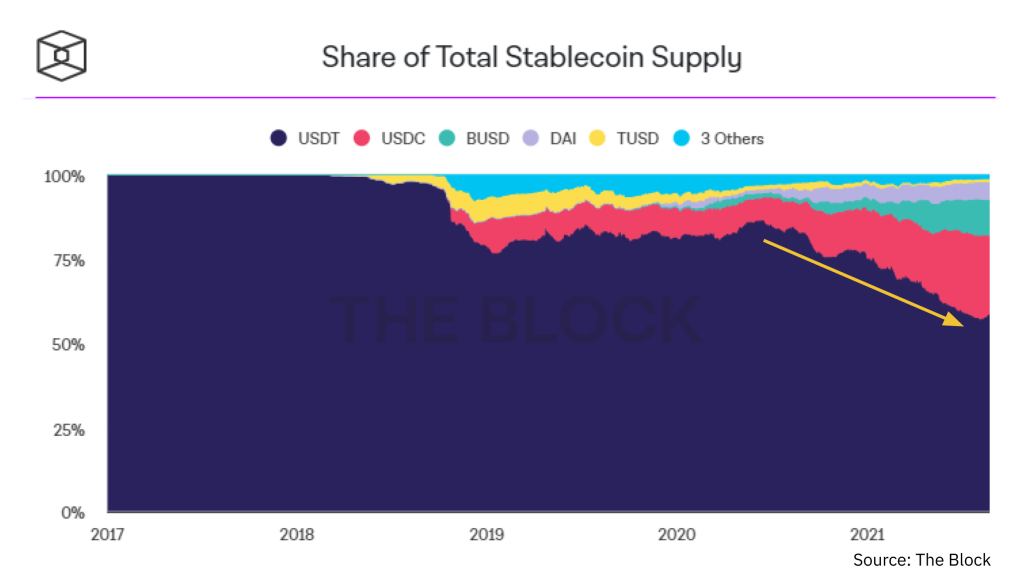

Kapitalisasi Pasar USDT dibandingkan dengan Stablecoin lainnya.

Meskipun Kapitalisasi Pasar Tether masih luar biasa dibandingkan dengan Stablecoin lainnya, USDC juga patut diperhatikan. Jika Anda melihat lebih dekat pada pertengahan tahun 2020, Anda akan melihat bahwa Kapitalisasi Pasar USDC naik sangat cepat, dan pada saat yang sama DeFi memulai pertumbuhannya yang luar biasa. Itulah alasan mengapa ketika datang ke pasar DeFi, saya biasanya memprioritaskan pelacakan aktivitas USDC daripada yang lain.

USDT dan USDC adalah dua Stablecoin utama di pasar, jadi kita harus mengikuti aktivitas mereka dengan cermat karena Stablecoin dapat dianggap sebagai arus kas yang mendukung pertumbuhan pasar.

Korelasi antara Kapitalisasi Pasar Cryptocurrency, Stablecoin dan DeFi

Pada periode kedua, pompa harga jangka pendek Bitcoin telah dipisahkan dari pengumuman Tether tentang penerbitan Stablecoin. Meskipun demikian, Stablecoin masih akan memberikan pengaruh besar di pasar dalam jangka panjang, karena Stablecoin adalah pintu gerbang bagi pengguna untuk mendapatkan akses ke pasar dan aset di dalamnya.

Lebih jelasnya dapat diilustrasikan pada gambar-gambar di bawah ini. Pertumbuhan pasar telah membawa permintaan untuk Stablecoin, dan ketika Stablecoin dicetak untuk memenuhi permintaan pasar, DeFi adalah sektor yang tumbuh paling cepat.

Korelasi antara Kapitalisasi Pasar Cryptocurrency, Stablecoin dan DeFi.

But if you take a look at the time around May 2021, when the growth of Stablecoins slowed down, the crypto market in general and the DeFi market in particular collapsed shortly after (on May 19, 2021).

However, the Market Cap of the Stablecoin sector did not decline but actually slightly increased, showing that Tether and Circle (2 big companies in the field) did not burn Stablecoins out of the market. This indicates that the number of investors going into the market was still higher than the number of investors going out.

Consequently, in late July 2021, the crypto market witnessed a strong recovery thanks to the afore-minted Stablecoins in the market.

⇒ In the long term, the growth of Stablecoins is the key to speculate the growth of the whole crypto market. If you are following the DeFi market, don’t miss out on any moves from USDC as it is currently the fastest growing Stablecoin in DeFi.

Stablecoin Dominance

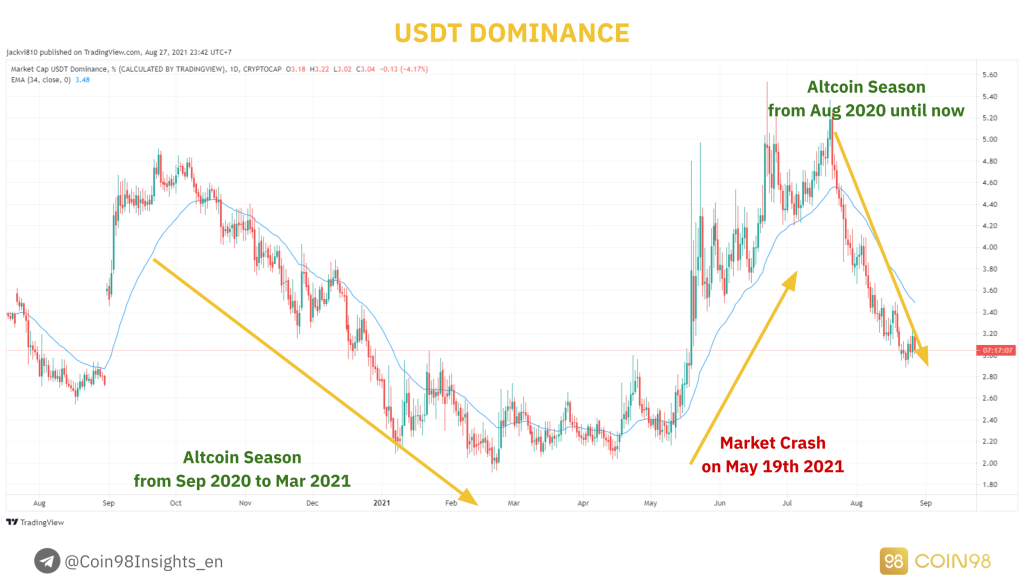

Stablecoin Dominance is the measure of Stablecoin’s Market Cap relative to the Market Cap of the rest of the coins. Here is an example of the USDT Dominance index (USDT.D) from Tradingview.

Although there are still a variety of Stablecoins in the market, the Market Cap of USDT takes up more than 50% of the market, and it has been acknowledged as the representative index of the whole Stablecoin segment, so we will analyze the movement of USDT.D.

How USDT Dominance is related to the market condition.

⇒ We can rely on the USDT.D index to define the market trend, therefore understanding the right time to invest, and the right time to take profit.

Stablecoins in DeFi ecosystems

Seperti yang dianalisis di atas, Stablecoin memainkan peran penting sebagai pintu gerbang arus kas dari pasar mata uang Fiat ke pasar mata uang kripto.

Jika Anda mengetahui bagaimana arus kas di pasar crypto ditransfer antara lapisan yang berbeda, maka Stablecoin memainkan peran yang sama untuk memungkinkan investor mentransfer dana mereka dari pasar crypto (makro) ke ekosistem blockchain (mikro).

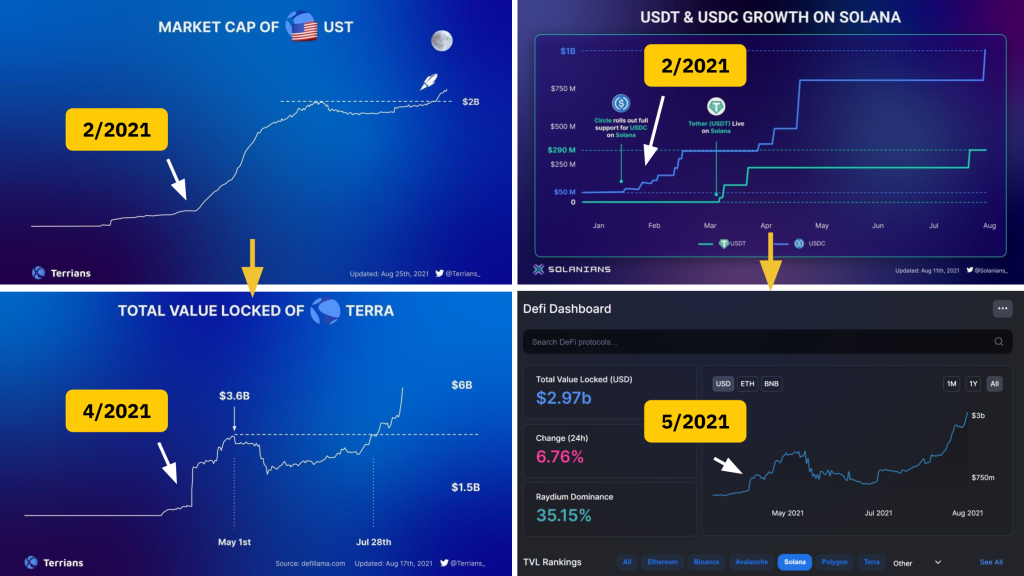

Pada bagian ini, saya akan menganalisis 3 Studi Kasus dari 3 ekosistem blockchain. Yaitu Terra, Solana dan Avalanche, sehingga Anda dapat memahami peran Stablecoin dalam pertumbuhan ekosistem DeFi.

Kapitalisasi Pasar dan TVL Terra (kiri) dan Solana (kanan).

Studi Kasus 1: Bagaimana Terra USD menggambarkan pertumbuhan ekosistem Terra?

Baru-baru ini, kami telah menyaksikan pertumbuhan substansial ekosistem Terra dengan TVL-nya melebihi $6 miliar, menjadi ekosistem terbesar ketiga di pasar di belakang Ethereum dan Binance Smart Chain dalam hal TVL.

Kenaikan TVL telah memberikan efek positif pada harga LUNA, meningkatkan harga LUNA 700% sejak jatuhnya pasar pada Mei 2021. Pertanyaannya, bagaimana TVL di Terra bisa meningkat begitu cepat?

Katalis utama adalah pertumbuhan Kapitalisasi Pasar Terra UST - satu-satunya Stablecoin di Terra. Jika Anda memperhatikan grafik di atas lebih hati-hati, Anda dapat melihat bahwa ketika TVL DeFi di ekosistem naik, Kapitalisasi Pasar UST telah melihat pertumbuhan eksplosif 2 bulan sebelumnya, melebihi TrueUSD (TUSD) dan Paxos (PAX) - dua Stablecoin terkemuka di pasar.

Studi Kasus 2: USDC & Solana - kerjasama yang menumbuhkan Solana secara luar biasa

Sejak Februari 2021, ketika pasar crypto belum aktif, Circle dan Solana Foundation sudah mulai mengeluarkan lebih banyak USDC ke dalam ekosistem Solana untuk mengembangkan DeFi. Setelah itu, pada Mei 2021, sektor DeFi di Solana mulai menarik lebih banyak pengguna dan mencapai TVL $1,5 miliar.

Selama periode itu, harga SOL (token asli Solana) naik dari $10 (Februari 2021) menjadi $50 (Mei 2021). Meskipun kehancuran pasar terjadi tak lama setelah itu, jumlah Stablecoin di Solana terus meningkat. Faktanya, laju penerbitan Stablecoin di Solana pada saat itu bahkan lebih cepat daripada saat pasar sangat aktif.

Dan hasilnya sangat jelas: Sejak Juli 2021 hingga sekarang, arus kas ke ekosistem Solana tidak berhenti, membantu DeFi TVL mencapai $3 miliar. Setiap token di ekosistem Solana telah berkembang pesat (SOL, SRM, RAY, MNGO, SBR, ORCA,...) terutama SOL telah pulih dari $25 menjadi $170 pada saat penulisan ini.

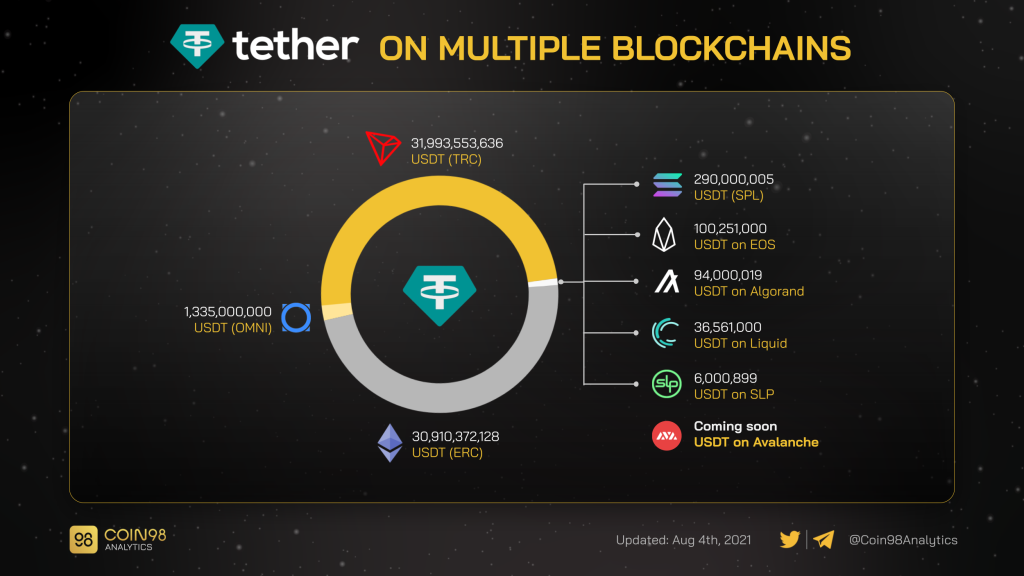

Studi Kasus 3: Longsoran terlihat di Tether

Tether telah digunakan di beberapa rantai. Meskipun Kapitalisasi Pasar Tether di Tron dan Ethereum menyumbang paling banyak, Tether belum mengeluarkan USDT tambahan apa pun di Tron, Omni, EOS, Algorand,... sejak awal tahun ini. Sebagai gantinya, Tether sekarang berfokus pada Ethereum, Solana, dan Avalanche.

Ini dihasilkan dari fakta bahwa mereka adalah tiga ekosistem DeFi yang sangat berkembang. Untuk bersaing dengan USDC, Tether dengan cepat mendukung USDT di Avalanche untuk membantu pertumbuhan ekosistem Avalanche, oleh karena itu membantu token di Avalanche (AVAX, PNG, SNOB, XAVA) dalam pemulihan setelah pasar runtuh.

Selain indeks Kapitalisasi Pasar dan Dominasi, laju pertumbuhan juga merupakan indeks penting untuk dilacak. Misalnya, meskipun jumlah USDT di Solana masih sangat kecil, pada saat yang sama, ia meningkat paling cepat dibandingkan ekosistem lainnya. Akankah kasus itu terjadi lagi, tapi kali ini dengan Avalanche?

Jumlah USDT pada blockchain yang berbeda.

Kesimpulannya, peluang investasi tidak datang dari Stablecoin, tetapi dari pergerakan pasar dan ekosistem blockchain yang berbeda. Stablecoin membantu Anda menavigasi gerakan itu.

Catatan:

Namun, kasus ini hanya berlaku untuk ekosistem dengan TVL kecil seperti Solana, Polygon, Terra, Avalanche, Fantom,... karena ketika TVL ekosistem masih kecil, pengaruh penerbitan Stablecoin akan lebih besar, sehingga menciptakan motivasi untuk ekosistem untuk berkembang.

Untuk ekosistem yang dikembangkan secara komprehensif seperti Ethereum dan Binance Smart Chain, menerbitkan Stablecoin tidak terlalu penting karena jumlah Stablecoin yang diterbitkan terlalu kecil dibandingkan dengan DeFi TVL dari ekosistem tersebut.

Untuk berspekulasi arus kas secara efisien, Anda harus:

Beberapa alat yang berguna untuk melacak indeks Stablecoin:

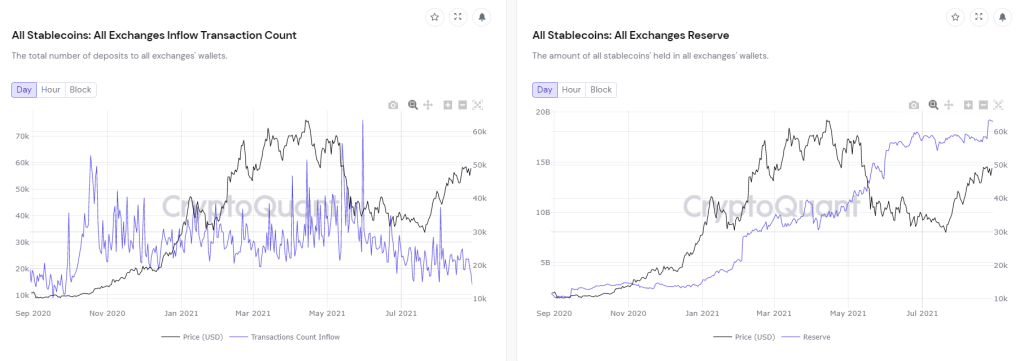

Cadangan stablecoin di bursa

Cadangan stablecoin di bursa.

Mirip dengan indeks BTC Inflow & Outflow, indeks Stablecoin Exchanges Inflow & Outflow memungkinkan investor untuk melacak permintaan beli pasar. Ada 2 keadaan:

Dalam jangka panjang, indeks ini benar sampai batas tertentu. Sebelum Bitcoin mencapai ATH (tertinggi sepanjang masa) pada Maret 2021, indeks Stablecoin Reserve telah meningkat secara dramatis pada November 2020 (5 bulan sebelumnya). Sebelum Bitcoin pulih pada Agustus 2021, indeks Stablecoin Inflow juga meningkat secara signifikan pada Juni 2021.

Namun, pasar crypto bergerak sangat cepat tetapi indeks ini tidak menunjukkan tanda-tanda responsif dalam jangka pendek (sekitar 1 bulan). Itulah sebabnya indeks ini hanya dianggap sebagai alat tambahan untuk mengumpulkan lebih banyak informasi daripada yang utama, dibandingkan dengan metode yang disebutkan di atas.

Bagaimana Stablecoin berevolusi?

Setelah melalui beberapa Stablecoin terkemuka, bagaimana mereka bekerja dan bagaimana mereka mempengaruhi pasar crypto, sekarang kita akan melihat evolusi Stablecoin, dengan demikian menentukan periode kita berada dan memprediksi pergerakan Stablecoin di masa depan.

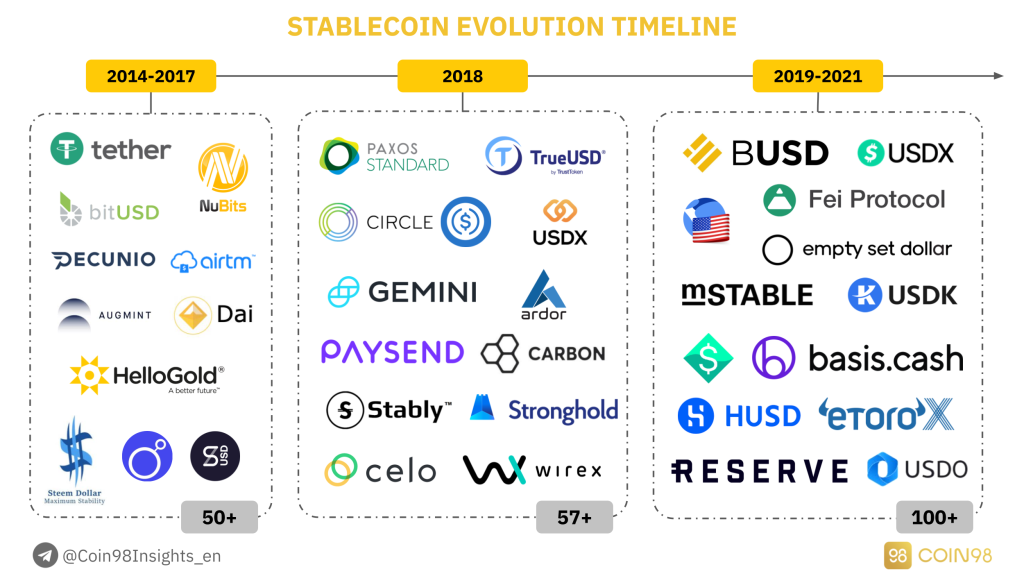

Evolusi Stablecoin.

Periode pertama (2014 - 2017): Perintis di sektor Stablecoin

Pada tahap awal periode pertama, Stablecoin memiliki tujuan tunggal untuk menandai semua Mata Uang Fiat populer di seluruh dunia. Stablecoin digunakan terutama untuk menyelesaikan masalah biaya transaksi dan kecepatan sistem keuangan tradisional.

Yang paling menonjol dari semuanya adalah Bitshares, sebuah platform yang didirikan oleh Charles Hoskinson (Pendiri Ethereum dan Pendiri Cardano). Bitshares menandai berbagai mata uang, termasuk CNY (BitCNY), Euro (BitEUR), USD (BitUSD), Emas (BitGOLD),...

Namun demikian, untuk membuat cryptocurrency yang didukung Fiat, pengguna harus menjaminkan BitShares dengan jumlah yang lebih besar. Karena BitShares sangat fluktuatif, nilai Stablecoin seperti BitUSD, BitEUR,... tidak stabil. Belum lagi dengan likuiditas yang rendah, BitShares dapat dengan mudah dimanipulasi oleh para spekulan.

Bandingkan Bit USD dengan DAI.

Maju cepat ke akhir periode pertama yaitu sekitar tahun 2017. Pasar crypto mulai dikenali, dan Stablecoin lainnya seperti DAI dan USDT mulai muncul. DAI dibuat dan dipertahankan hingga saat ini karena permintaan pinjaman & pinjaman yang sangat tinggi di pasar. Stabilitas DAI juga lebih baik.

Sementara itu, USDT didukung oleh kekuatan raksasa - Bitfinex. Bitfinex dulunya merupakan bursa terbesar pada tahun 2017, sampai Binance menarik lebih banyak investor ritel ke platformnya meskipun sebagian besar paus masih bertahan di Bitfinex. Pengaruh besar Bitfinex pada saat itu adalah katalis utama yang membuat USDT stabil di sekitar pasaknya dan bertahan hingga sekarang.

Periode kedua (2018): Ledakan Stablecoin

Periode pertama adalah prasyarat untuk periode kedua, yang merupakan periode Stablecoin yang paling booming. Pasar menyaksikan munculnya berbagai platform Stablecoin karena ini juga merupakan waktu ketika pasar crypto menjadi “Arus Utama” pada tahun 2017, setelah Bitcoin mencapai ATH $20.000.

Permintaan untuk berinvestasi dalam Bitcoin serta permintaan untuk Stablecoin meningkat. Untuk bersaing dengan USDT yang didukung oleh Bitfinex, berbagai bursa mengeluarkan Stablecoin mereka sendiri (Gemini mengeluarkan GUSD), sedangkan platform pembayaran juga melakukan hal yang sama (Paysend).

Stablecoin menjadi “tren” bagi paus untuk meningkatkan pengaruhnya di pasar crypto yang sudah kecil. Jika Anda melihat lebih dekat ilustrasi di atas, Anda dapat melihat bahwa pada tahun 2018, lebih dari 57 platform Stablecoin muncul, mulai dari Stablecoin Cadangan Penuh hingga Stablecoin Over-collateral dan Stablecoin Algoritmik.

Ini juga saat Stablecoin yang kemudian menjadi dominan memulai debutnya, yaitu Circle (USDC), Paxos (PAX), TrueUSD (TUSD),... mereka adalah tiga pesaing utama Tether (USDT).

Periode ketiga (2019-2021): Seleksi dan eliminasi

Dari sudut pandang saya, sektor Stablecoin saat ini sedang dalam periode ini. Setelah fase booming pada 2018-2019, berjuta proyek Stablecoin muncul, pada saat yang sama sejumlah besar proyek menunjukkan kelemahannya.

Itulah alasan utama mengapa pada periode ketiga, pasar akan memulai proses seleksi dan eliminasi, terutama resesi proyek Algorithmic Stablecoin karena tidak bekerja secara efisien (tidak dapat mempertahankan harga pasak).

Anda dapat memvisualisasikan situasi lebih jelas melalui gambar di bawah ini bersama dengan data real-time pasar. Lebih dari 200 proyek Stablecoin telah dikembangkan, tetapi jumlah proyek yang aktif dan produktif hanya sekitar 10 (USDT, USDC, BUSD,...). Semakin banyak proyek Stablecoin secara bertahap memudar hingga terlupakan.

Jumlah Stablecoin aktif, dalam pengembangan, dan ditutup.

Periode keempat (2021+): Perluas

Kata kunci yang paling penting untuk menentukan periode ketiga dan keempat adalah Efek Jaringan. Seperti yang disebutkan sebelumnya, segmen Stablecoin sangat kompetitif.

Di antara lebih dari 200 proyek, hanya hampir 10 di antaranya yang memiliki pengaruh di pasar. Hal ini memaksa platform Stablecoin untuk terus berkembang dan berkembang sehingga dapat memperhitungkan pasar sebanyak mungkin, termasuk DeFi dan CeFi.

Kecuali USDT mendominasi pasar begitu lama, USDC adalah Stablecoin yang patut diperhatikan di periode keempat. Diluncurkan secara resmi pada tahun 2018 (3 tahun setelah Tether), USDC dengan cepat menyebarkan Stablecoin-nya di 10+ blockchain dan berfokus terutama pada pasar DeFi, yang berkembang pesat pada waktu itu. Pendekatan ini membuat USDC lebih terkenal daripada USDT di pasar DeFi.

Saat ini, BUSD masih mengikuti skema peningkatan Network Effect. Binance telah mendaftarkan lebih banyak pasangan perdagangan BUSD, mengeluarkan lebih banyak BUSD untuk digunakan dalam ekosistem Binance Smart Chain, dengan visi menggantikan USDT dan USDC.

Di masa depan, UST pasti akan meningkatkan Efek Jaringannya dengan mengakses ekosistem Binance Smart Chain dan ekosistem Solana - dua ekosistem yang memiliki arus kas terbesar di belakang Ethereum.

Antisipasi masa depan Stablecoin

Kelemahan stablecoin

Kami telah melalui pendekatan dan evolusi Stablecoin. Jadi bagaimana mereka dapat ditingkatkan di masa depan untuk menyingkirkan kelemahan saat ini? Jawaban atas pertanyaan ini dapat ditemukan di bagian ini.

Jika Anda perhatikan, Stablecoin mengalami 2 masalah besar tanpa solusi yaitu Transparansi dan Penerapan:

Bagaimana pencetakan Tether USDT memengaruhi pasar.

Mengembangkan Stablecoin

Perusahaan besar mencoba membuat Stablecoin yang dapat menyelesaikan kedua masalah di atas, yang dapat terlihat seperti:

Beberapa Stablecoin potensial dalam pengembangan.

4 Stablecoin yang sedang dikembangkan untuk memenuhi persyaratan di atas adalah:

1. Telegram TON

Pavel Durov - pendiri Telegram telah mencoba mengeluarkan Stablecoin dengan stabilitas tinggi dan likuiditas tinggi. Namun, ia menyerah proyek setelah ditekan oleh SEC pada aspek hukum.

2. Libra

Selama beberapa waktu terakhir, Facebook telah mencoba membuat Libra dan menjadikannya mata uang global. Libra akan didukung 50% oleh USD, 18% oleh EUR, 14% oleh JPY, 11% oleh GBP, dan 7% oleh SGD. Namun, tidak butuh waktu lama bagi Libra untuk gagal karena Kongres Amerika Serikat menyadari ancaman perusahaan swasta yang bersaing dengan bank publik.

Namun, ambisi mereka tampaknya tetap besar karena setelah kegagalan Libra, Facebook menciptakan Diem - Libra 2.0. Saat ini, mereka telah dapat bekerja sama dengan berbagai mitra di departemen keuangan untuk mulai memperluas dan mengintegrasikan dengan aplikasi media sosial seperti Facebook, Whatsapp,...

3. Koin LPM

JP Morgan - salah satu bank terbesar di dunia, berencana membuat JPM Coin, Stablecoin yang dapat menggantikan sistem pembayaran Swift yang usang. Namun, mereka belum membuat pengumuman lebih lanjut. Jika JP Morgan berhasil memperkenalkan produknya, bank-bank besar lainnya seperti HSBC, Citibank, Wells Fargo juga akan ikut bermain.

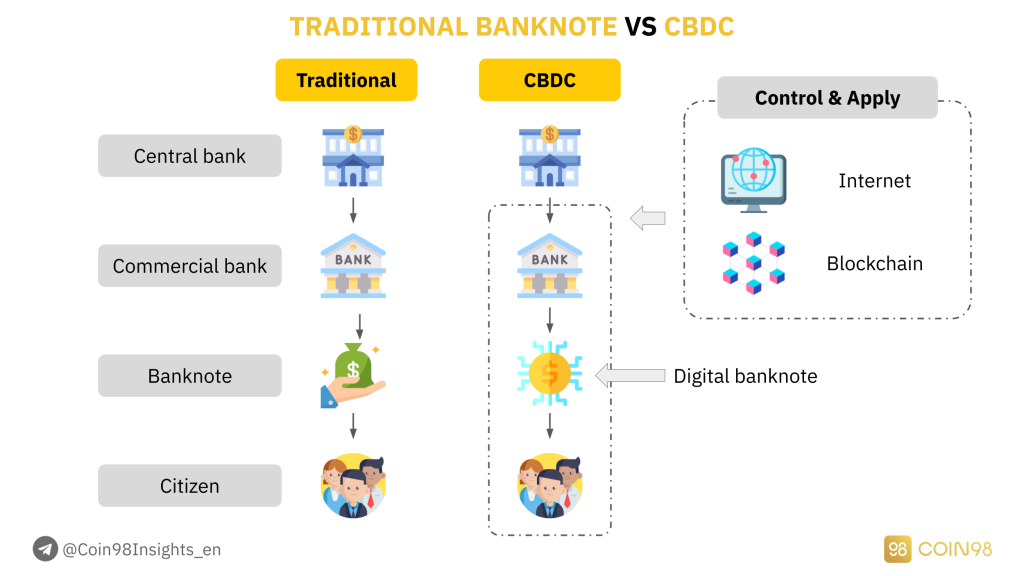

4. CBDC

Stablecoin terakhir, sekaligus yang paling realistis adalah CBDC. CBDC adalah kependekan dari Central Bank Digital Currency . Saat ini, banyak bank Barat dan bank China telah bereksperimen dengan model CBDC dan mencoba menerapkannya pada model kerja mereka.

Perbedaan antara Uang Kertas Tradisional dan CBDC.

Meskipun masih ada beberapa keterbatasan sehingga belum memungkinkan untuk diterapkan di seluruh dunia, CBDC dapat dianggap sebagai Stablecoin yang memahami semua manfaat yang dibawa oleh teknologi blockchain, yaitu transparansi, kemampuan penelusuran untuk mencegah pencucian uang, biaya transaksi rendah, kecepatan tinggi .

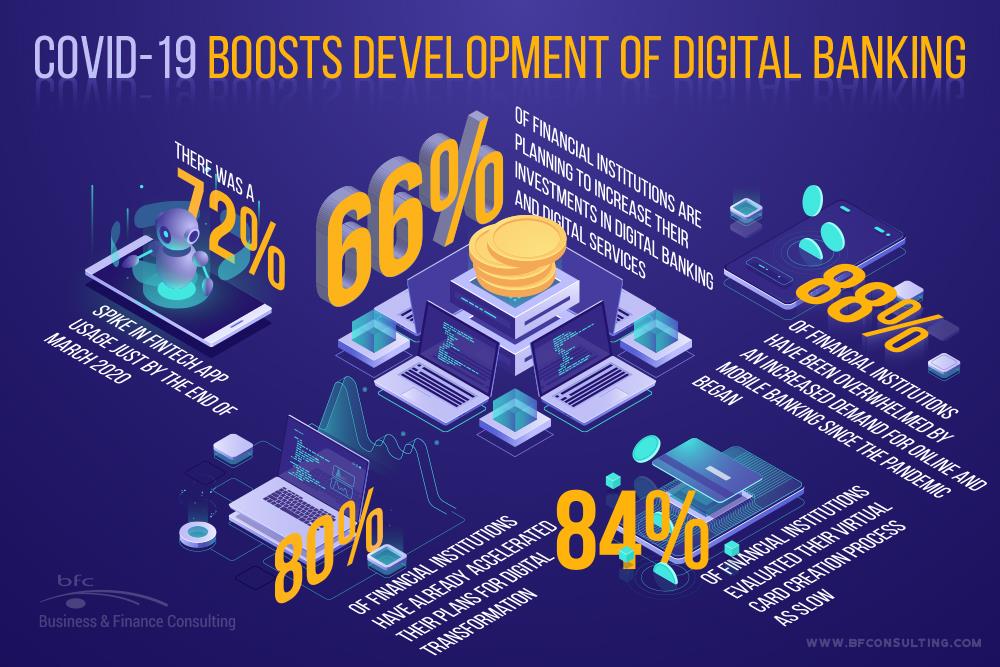

Tidak diragukan lagi, CBDC akan diterapkan di masa depan tidak hanya oleh bank umum tetapi juga bank umum. Apalagi, peristiwa Covid 19 yang terjadi di seluruh dunia menunjukkan betapa pentingnya CBDC bagi perekonomian global di masa depan.

Ketika setiap orang mengalami kesulitan dalam bepergian dan menggunakan uang tunai, CBDC menjadi solusi optimal agar pasar keuangan dapat beroperasi dengan lancar.

Covid-19 memotivasi pertumbuhan Perbankan Digital.

Peluang investasi dengan Stablecoin

Dalam hal peluang investasi dengan Stablecoin, saya dapat mendistribusikan menjadi 2 jenis:

Sekarang mari kita membahas setiap jenis investasi.

Temukan peluang investasi melalui indeks Stablecoin

Seperti disebutkan di atas, Stablecoin bukanlah sektor untuk berinvestasi. Cara terbaik untuk mendapatkan keuntungan dari Stablecoin adalah dengan mengamati pergerakannya dan membuat keputusan berdasarkan arus kas.

Kapan saja Stablecoin dikeluarkan dalam suatu ekosistem, arus kas segera memiliki kecenderungan untuk masuk ke ekosistem itu:

Jadi agar tidak ketinggalan tren pasar, Anda harus mengamati dan melacaknya sebelum mereka “lepas landas”. Berikut adalah beberapa pertanyaan berguna yang dapat membantu Anda menemukan wawasan Anda sendiri:

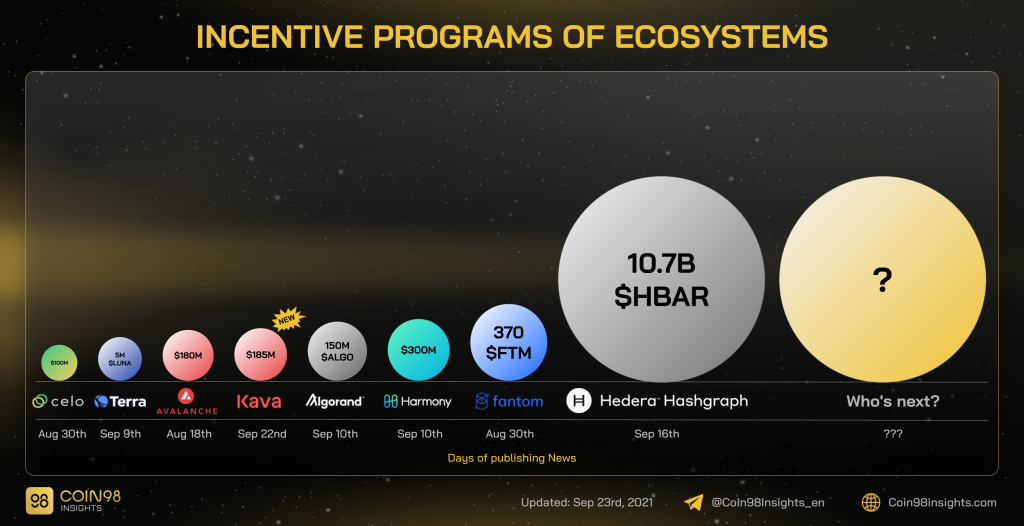

Baru-baru ini, beberapa ekosistem telah mengumumkan program insentif DeFi mereka, termasuk:

Program insentif di berbagai blockchain.

Sebaiknya ikuti pergerakan Stablecoin di ekosistem ini dan lihat apakah mereka mengeluarkan Stablecoin baru atau bekerja sama dengan pihak ketiga mana pun untuk melakukannya.

Investasi langsung menggunakan Stablecoin

Namun demikian, jika Anda memiliki modal dalam jumlah besar dan ingin menghasilkan tanpa risiko di pasar ini, menggunakan Stablecoin masih bisa menjadi cara yang tepat.

Meskipun Yield tidak setinggi menggunakan Altcoin, menggunakan Stablecoin memungkinkan Anda untuk fleksibel terlepas dari kondisi pasar. Berikut adalah beberapa metode yang disarankan:

1. Pinjaman (4 - 8% APR)

Anda dapat menyimpan Stablecoin di CEX atau platform pinjaman untuk menerima tabungan. Keuntungan menggunakan Pinjaman adalah interaksinya yang sederhana, bunga yang transparan, dan periode setoran opsional.

Berikut adalah beberapa platform yang dapat Anda gunakan Stablecoin untuk mendapatkan penghematan:

CEX: Binance, Huobi, Gerbang, MXC, OKEx,...

Pinjaman Terpusat: NEXO, BlockFi,...

Pinjaman Terdesentralisasi:

Namun, kelemahan menggunakan protokol Lending adalah tingkat bunga yang cukup rendah, berkisar antara 4-8%/tahun. Jika Anda ingin menerima hasil yang lebih tinggi, lihatlah Bertani.

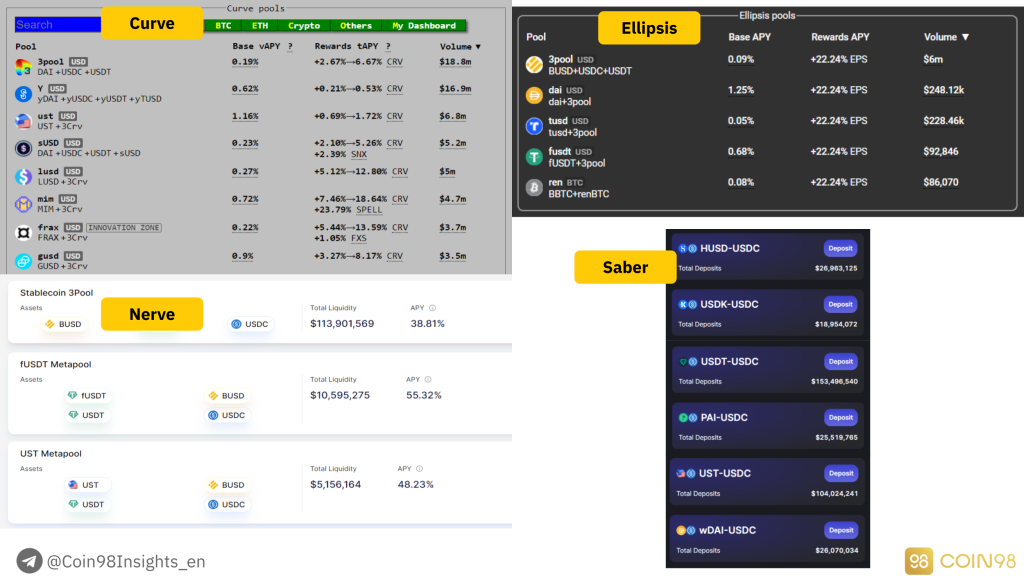

2. Pertanian (20 - 40% April)

Pertanian adalah pendekatan untuk menyediakan likuiditas untuk pertukaran terdesentralisasi untuk menerima biaya platform dan token asli platform. Untuk mengikuti cara ini, Anda harus mengetahui beberapa tindakan dasar di DeFi, seperti menyediakan likuiditas.

Keuntungan Bertani adalah hasil yang lebih tinggi hingga 20-40% per tahun, yang merupakan tingkat bunga yang sangat tinggi. Di Vietnam, jika Anda menyetor USD, Anda bahkan tidak akan menerima bunga. Sedangkan jika Anda menyetor VND, Anda akan mendapatkan tingkat bunga 7% tetapi tingkat inflasi tahunan bahkan lebih tinggi dari USD.

DeFi benar-benar pintu gerbang yang membawa banyak peluang untuk mendapatkan hasil, dan Anda benar-benar dapat menggunakan Stablecoin untuk mendapat untung sebelum benar-benar berinvestasi di pasar. Berikut beberapa platform AMM Stablecoin yang bisa kamu gunakan untuk Farming:

Pertanian Stablecoin.

Namun, Bertani dengan protokol terdesentralisasi memiliki beberapa risiko tertentu, terutama jika protokol diretas, itulah sebabnya Anda harus mendistribusikan Stablecoin Anda ke bagian yang lebih kecil dan menggunakannya pada platform TVL yang bergengsi dan tinggi.

Kesimpulan

Berikut adalah beberapa wawasan yang dapat Anda gunakan untuk menemukan peluang investasi dengan Stablecoin:

Saya harap ini membantu Anda mendapatkan wawasan yang lebih berharga tentang sektor ini, dan bagaimana Anda dapat menghasilkan keuntungan dengan menggunakan Stablecoin.

Jika Anda ingin tahu lebih jauh tentang topik ini, silakan tinggalkan komentar di bawah dan bergabunglah dengan Komunitas Coin98 untuk diskusi lebih lanjut!

Artikel ini akan memperkenalkan beberapa proyek Fork dari proyek besar Algorithmic Stablecoin. Apakah ini tren di tahun 2021?

Apa itu Stablecoin? Apa peran Stablecoin di pasar? Ada berapa jenis Stablecoin? Pelajari tentang Stablecoin di sini!

Selain stablecoin yang didukung fiat dan crypto, ada stablecoin lain yaitu Algorithmic Stablecoin.

Menganalisis mekanisme tindakan Terra akan membantu Anda memahami perbedaan antara UST dan LUNA dan bagaimana Terra menangkap nilai untuk LUNA.

Artikel ini memperkenalkan algoritma stablecoin BAC dan mekanisme untuk memastikan stabilitas harga dengan peluang untuk mendapatkan keuntungan bagi investor.

Perbarui pemahaman dasar Protokol Dasar, sehingga memberi Anda pandangan paling intuitif tentang Token proyek itu.

Arbitrum memecahkan masalah bersamaan dari jaringan Ethereum. Mari jelajahi Ekosistem Arbitrum di artikel ini!

Artikel ini menjelaskan perbedaan antara OKB dan OKT serta eksplorasi ekosistem blockchain dan cryptocurrency yang mendukungnya.

Raydium adalah pertukaran terdesentralisasi yang menerapkan mekanisme AMM. Pelajari cara menggunakan Raydium secara rinci melalui panduan ini!

Artikel ini akan memandu Anda tentang cara menggunakan Uniswap, termasuk menukar, menambah likuiditas, dan memigrasikan likuiditas dari Uniswap V2 ke V3 dengan informasi terbaru tentang teknologi DeFi.

Apa itu Mainnet? Apa itu Testnet? Pelajari tentang pentingnya dan pengaruhnya terhadap harga koin serta 3 langkah untuk testnet di sini!

Artikel ini akan menunjukkan kepada Anda cara mendapatkan kembali token ERC20 yang salah dikirim melalui dompet BEP20 dan sebaliknya di dompet Coin98 secara detail dan sederhana!

Pelajari tentang ekosistem Solana dan setiap potongan teka-teki di dalamnya untuk menyiapkan panggung untuk menemukan peluang di Solana.

Cardano sekarang hanya berdiri di belakang Ethereum dan Bitcoin dalam hal kapitalisasi pasar. Mari belajar tentang Ekosistem Cardano yang sedang berkembang!

Beberapa pengalaman dan catatan dalam menggunakan Cross-chain Bridge untuk memindahkan modal bolak-balik antara blockchain yang berbeda dengan aman dan efisien.

Mina dan Polygon akan bekerja sama untuk mengembangkan produk yang meningkatkan skalabilitas, verifikasi yang disempurnakan, dan privasi.