レフファイナンスとは何ですか? Ref Finance を使用するための最も詳細なガイド

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

自動マーケットメーカー(AMM)は、あらかじめ決められたルールに従って資産を自動的に売買することにより、市場に積極的に流動性を提供するコンピュータープログラムです。このタイプのマーケットメーカーは、アルゴリズムを使用して、取引する資産の需要と供給に基づいて価格を設定し、取引を実行します。

自動マーケットメーカー(AMM)はしばらく前から存在しており、多くの人々はまだその可能性に気づいていません。AMMの概念を完全に理解するには、まずマーケットメーカーとは何かを理解する必要があります。この記事では、AMMの世界を深く掘り下げて、AMMについて知っておく必要のあるすべてのことを説明します。

AMM(自動マーケットメーカー)とは何ですか?

AMM(自動マーケットメーカー)は、あらかじめ決められたルールに従って資産を自動的に売買することにより、市場に積極的に流動性を提供するコンピュータープログラムです。このタイプのマーケットメーカーは、アルゴリズムを使用して、取引する資産の需要と供給に基づいて価格を設定し、取引を実行します。

AMM(自動マーケットメーカー)とは何ですか?

自動マーケットメーカーは、証券取引所などの電子取引プラットフォームで流動性を提供し、価格が変動しすぎないようにするためによく使用されます。それらはまた、デジタル資産に流動性を提供するために暗号通貨交換で使用されます。AMMは、買い手と売り手が常に取引相手を見つけることができるようにするのに役立ちます。

AMMは長年にわたって従来の金融市場で使用されてきましたが、暗号通貨市場に適用されたのはごく最近のことです。AMMは、一元化された注文書の必要性を排除するため、取引所やトレーダーにとって魅力的です。これは、サードパーティが買い手と売り手を一致させる必要がないことを意味します。これにより、コストを節約し、効率を高めることができます。

AMMを使用する暗号通貨取引所には、ユニスワップ、1インチ、パンケーキスワップなどがあります。これらの取引所はすべて、AMMを採用して以来、取引量と流動性が大幅に増加しています。

AMMはどのように機能しますか?

AMMはアルゴリズムを使用して価格を設定し、取引を実行します

AMMはアルゴリズムを使用して価格を設定し、取引を実行します。これらのアルゴリズムは、市場の資産の需要と供給、および他の資産の価格を考慮に入れています。AMMはこの情報を使用して、買い手と売り手の両方にとって公正な価格を設定します。

AMMは、株式、債券、商品、暗号通貨など、さまざまな資産の取引に使用できます。

自動マーケットメーカーフォーミュラ

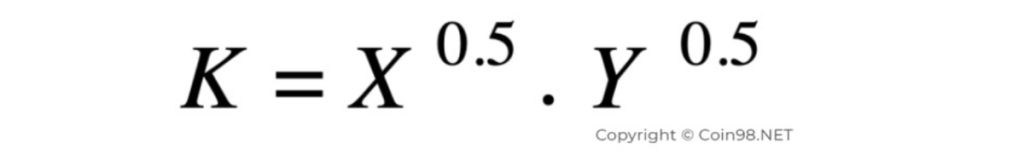

全体として、AMMは非常に単純なモデルです。分散型取引所には、2つの異なるトークンに関連付けられた定数値があります。

AMMフォーミュラ

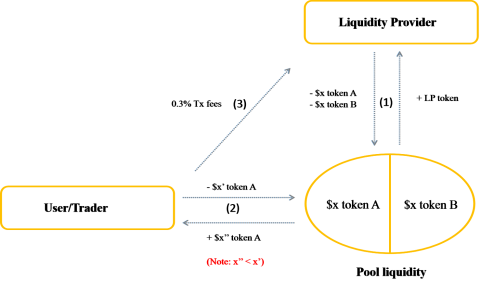

誰かがこれらの2つのトークンのいずれかを購入または販売したい場合、AMMが持っているプールを介して行います。

これらのプールは両方のトークンを保持し、値は常に互いに等しくなります。オラクルは、各プール内の各トークンの量を決定します。誰かが売買したいとき、彼らは彼らが望む各トークンの量を指定し、取引は自動的に実行されます。

誰かが一方のトークンを購入したい場合、もう一方のトークンを保持しているプールにトークンを送信します。次に、AMMはプールから両方のトークンを同量取り出し、それらを購入したい人に渡します。誰かが1つのトークンを販売したい場合、同じトークンを保持するプールにトークンを送信します。次に、AMMはプールから両方のトークンを同量取り出し、それらを販売したい人に渡します。

覚えておくべき重要なことは、各プールの値は常に同じであるということです。したがって、誰かが1つのトークンを購入すると、購入したプールの価値が減少し、販売したプールの価値が増加します。しかし、全体として、両方のプールの価値は同じままです。

オラクルは、各プール内の各トークンの価格を常に更新しているため、常に等しくなります。これは、一方のトークンの価格が上がると、プール内のもう一方のトークンの価格が下がり、プールの全体的な価値が同じになることを意味します。

自動マーケットメーカーとオーダーブックの違い

暗号通貨の取引に関しては、2つの主要なタイプの取引所があります。注文書を使用する取引所とAMM(自動マーケットメーカー)を使用する取引所です。どちらにも長所と短所があるため、取引所を選択する前に違いを理解することが重要です。

オーダーブック取引所は、より伝統的なタイプの取引所であり、買い手と売り手が注文を出し、それが取引所によって照合されます。このタイプの交換は、通常、探しているものを正確に知っているトレーダーに適しています。これは、支払うまたは受け入れる価格を指定できるためです。ただし、注文書の交換は、大量の注文を行うことで市場を動かすことができる「クジラ」と呼ばれる大規模なトレーダーによる操作の対象となる可能性があります。

一方、AMM取引所は、アルゴリズムを使用して購入者と販売者を自動的に照合します。このタイプの交換は、一致する注文を見つけることを心配する必要がないため、特定の暗号通貨を売買しようとしている人に適しています。ただし、AMM取引所は、売買価格のスプレッドから利益を得る必要があるため、注文書取引所よりも高い手数料を請求することがよくあります。

では、どちらのタイプの交換が優れているのでしょうか。それは本当にあなたの取引スタイルとあなたが探しているものに依存します。あなたがあなたが欲しいものを正確に知っているより経験豊富なトレーダーなら、注文書の交換はあなたにとってより良いかもしれません。ただし、取引に不慣れな場合、または特定の暗号通貨を売買したいだけの場合は、AMM交換の方が適している場合があります。

AMM(自動マーケットメーカー)を理解していますか?

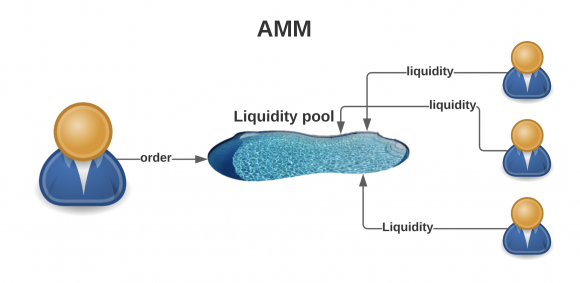

流動性プールは、トレーダーに大量のデジタル資産を迅速かつ簡単に購入または販売する機能を提供するために、暗号通貨でよく使用されます。ただし、流動性プールを使用することには、トレーダーが使用する前に知っておく必要のあるいくつかの欠点と利点があります。

AMMの利点

AMMを使用する利点は次のとおりです。

AMMのリスク

AMMを使用することのリスクは何ですか?AMMの使用に関連するいくつかのリスクがあります。

全体として、自動マーケットメーカーは市場に流動性と安定性を提供するための便利なツールです。ただし、それらの使用にはいくつかのリスクがあります。これらのリスクは、AMMによって取引される資産に投資する前に考慮する必要があります。

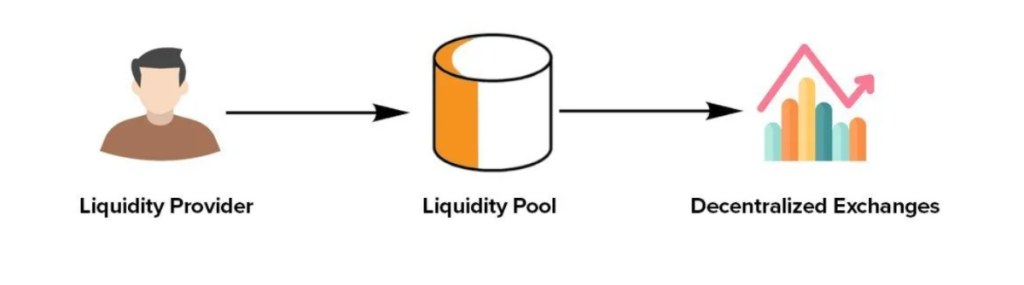

AMM流動性プールとは何ですか?

流動性プールは、ユーザーが売買できる資産のコレクションです。

流動性とは、資産の価格に影響を与えることなく、市場で資産をどれだけ迅速に売買できるかを指します。流動性プールは、簡単に現金に変換できる資産の集まりです。

暗号通貨の世界では、流動性プールは、他の暗号通貨または法定通貨と交換できるデジタル資産のグループです。流動性プールは、一元化された取引所を経由せずに暗号通貨を売買する方法を投資家に提供します。

流動性プールは、多くの場合、ユーザーに取引のオプションを提供する方法として、大規模な暗号通貨取引所によって作成されます。これらのプールは、特定のデジタル資産を取引したい投資家のグループによって作成することもできます。

流動性プールのサイズはさまざまです。数百万ドル相当のデジタル資産しか持たないものもあれば、数十億ドルに相当するものもあります。

特定の暗号通貨の取引を検討している投資家は、その通貨の流動性プールがあるかどうかを確認することをお勧めします。これは彼らに取引のためのより多くのオプションを提供することができ、彼らが彼らの取引のために最高の価格を得るのを助けるかもしれません。

市場には流動性プールのバリエーションがいくつかありますが、簡単に説明します。

連邦準備制度理事会

一部の暗号通貨は、コインの価格を安定させるために流動性プールを使用しています。これは、ビットコインのように中央の権限を持たないコインにとって特に重要です。流動性プールのFRBの準備金は、コインの価値を維持し、安定させるために使用されます。

コインの価格が下がり始めた場合、準備金を使用してコインを購入し、価格を下支えすることができます。同様に、価格が急激に上昇し始めた場合、準備金を使用して一部のコインを売却し、価格を下げることができます。このシステムは、コインの価値をより安定させ、揮発性を低くするのに役立ちます。

自動価格リザーブ

流動性プールの自動価格準備金は、暗号通貨市場の価値変動に対する一種の保険です。コインを予備として保持することで、暗号通貨の全体的な市場価値がどれほど低くなっても、コインの価値がゼロに下がらないようにすることができます。これにより、彼らは深刻な投資家のポートフォリオの不可欠な部分となり、経済的破滅から身を守るための優れた方法になります。

あなたが暗号通貨への投資を考えているなら、あなたは間違いなくあなたの流動性プールで自動化された価格準備金を使うことを検討するべきです。彼らは市場の混乱の時にあなたのコインを安全に保つことができる貴重なセーフティネットを提供し、あなたが常にあなたのお金にアクセスできることを保証します。

ブリッジリザーブ

ブリッジリザーブは、ブリッジプールに流動性を提供するために使用される暗号通貨リザーブの一種です。ブリッジリザーブは通常、トラストアカウントまたは他のタイプのエスクローアカウントに保持され、プールに預け入れられたコインを裏付けるために使用されます。これらの準備金を保有する目的は、引き出しをカバーするのに十分な流動性がプール内に常にあることを保証し、基礎となる資産の価値が突然下落した場合にプールのユーザーを保護することです。

ブリッジリザーブは、市場リスク、信用リスク、オペレーショナルリスクなど、さまざまな種類のリスクをカバーするために使用できます。一般に、資産クラスの変動が大きいほど、保持する必要のある橋の埋蔵量が多くなります。たとえば、保持する必要のある準備金の。たとえば、プールがビットコインなどのボラティリティ資産に焦点を当てている場合、ステーブルコインなどのより安定した資産に投資するプールよりも、資産の高い割合を予備として保持する可能性があります。

人気の自動マーケットメーカープラットフォーム

ユニスワップ は、イーサリアムブロックチェーン上で動作する最大の分散型取引所です。これにより、世界中のユーザーが仲介なしで暗号を取引することができます。ユニスワップは、ユーザーがイーサリアムトークンをユニスワップの「流動性プール」に供給し、アルゴリズムが需要と供給に基づいて市場価格を設定する自動マーケットメーカーモデルのパイオニアです。

ユニスワップはイーサリアムで最大の分散型取引所です

Curve は、イーサリアムで実行される分散型取引所(DEX)です。これは、ステーブルコイン間で交換するために特別に設計されています。必要なのはイーサリアムウォレットといくつかの資金だけで、低料金とスリッページでさまざまなステーブルコインを交換できます。

結論

自動化されたマーケットメーカーは、分散型取引所の機能において重要な役割を果たします。これらのプラットフォームでは、自動化されたマーケットメーカーが唯一の流動性の源であることが多いためです。自動化されたマーケットメーカーの存在は、一定の流動性源を提供することにより、これらの問題を軽減するのに役立ちます。したがって、AMMは常に暗号通貨市場で必要な要素になります。

この記事を楽しんでいただけたでしょうか。ご質問やご意見がございましたら、以下にご遠慮なくお寄せください。さらに価値のある洞察や暗号通貨の議論については、Coin98コミュニティに参加することを忘れないでください。

いつものように、読んでくれてありがとう!

Ref Finance は、分散型金融の活動を単一のプラットフォームに統合することを目的として作成されました。

この記事の枠組みでは、TraderH4 チームによる Equilibre プロジェクト、つまりベロドロームのアイデアに基づいて構築された Kava の ve(3,3) AMM について学びましょう。

Gamma Straregics は、特定の価格帯に集中した流動性の問題に対する解決策を提供します。以下の記事で、TraderH4 を使用したこのプロジェクトについて学びましょう。

今日、TraderH4 は、分散型金融市場における AMM 大手である Uniswap V2 のオペレーティング モデルを分析します。

KlimaDAOとは何ですか?KlimaのDAOメカニズムの違いは何ですか?KLIMAトークントケノミクスの詳細については、こちらをご覧ください。

フュージョン(FSN)とは何ですか?この記事では、FusionおよびFSNトークンプロジェクトに関する最も詳細な情報をすべて提供しています。

RefFinanceとは何ですか?REFトークンとは何ですか?RefFinanceのすべての優れた機能とREFトークンに関する詳細情報を見つけましょう!

Sollet Walletは、Solana Blockchainのオープンソースウォレットです。最新の機能と手順を詳しく説明します。

Zkロールアップの技術、利点、制限、最新のプロジェクト情報を詳しく解説します。

ChainX(PCX)とは何ですか?この記事では、ChainX仮想通貨(PCX)に関する必要かつ有用な情報をすべて提供します。

流動性マイニングとは何ですか?流動性マイニングは、参加者が暗号資産をさまざまな流動性プールに供給するDeFi投資戦略です。

Proof of Authority(PoA)とは何ですか?プルーフオブステークvs.プルーフオブワークvs.プルーフオブオーソリティの違いや最新の技術動向を詳しく解説しています!

ポリゴンとは何ですか?MATICコインとは何ですか?Polygonが他のブロックチェーンと異なる点は何ですか?MATIC Tokenomicsの詳細については、こちらをご覧ください。

この記事では、TRON(TRX)ウォレットを詳細かつ簡単に作成して使用する方法について説明します。TRONエコシステムにおける最新の動向も紹介しています。