Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

パンゴリンとは何ですか?パンゴリンのオペレーティングモデルとそれらはどのように収益を生み出しますか?他のDEXAMMと比較したPangolinの位置はどうなりますか?詳細はこちらをご覧ください。

DeFi市場のゲームから外れているわけではありませんが、AvalancheにはPangolinと呼ばれるAMMDEXもあります。したがって、今日の投稿では、次の情報の一部を取り上げます。

以下の記事からパンゴリンについて学び始めてください。

パンゴリンの概要

パンゴリンとは何ですか?

Pangolinは、AvalancheエコシステムのAMMDEXフィールドのトップ1プロジェクトです。より具体的には、PangolinはUniswap V2のフォークであり、Avalancheのブロックチェーン(Ethereum EVM)で実行される、トケノミックのいくつかの改善が加えられています。

パンゴリンのハイライトと制限

市場に出回っている他のAMMDEXプロジェクトと比較すると、Pangolinには多くのハイライトがなく、TVLとユーザーベースは高くありません。ただし、これはアバランチシステム全体の流動性センターと見なされているAMM DEXであるため、パンゴリンは他のアバランチプロトコルにとって非常に重要な役割を果たします。

Avalancheは3つのチェーンで動作しています:

X-ChainからC-Chainへの複雑な資産転送操作のため、Pangolinは多くのユーザーに制限されています。Pangolinの現在のユーザーは、Uniswapのような大規模なコミュニティではなく、主にAvalancheエコシステムのフォロワーとファンのコミュニティです。

同様のプロジェクト

以下のセクションで、エコシステムごとのいくつかの優れたAMMDEXを要約します。

パンゴリンの活動パターンの分析

パンゴリンの製品

Pangolinには、ユーザー向けのユニークな製品AMM DEXがあり、Avalancheネットワークで流動性と取引資産を提供できます。現在、パンゴリンには他の追加機能はありません。

パンゴリンの締約国

Pangolin AMMは、Uniswap v2と比較的類似した作用メカニズムを備えており、2つの関係者が関与します。

パンゴリンの作業モデル

パンゴリンの作業モデル

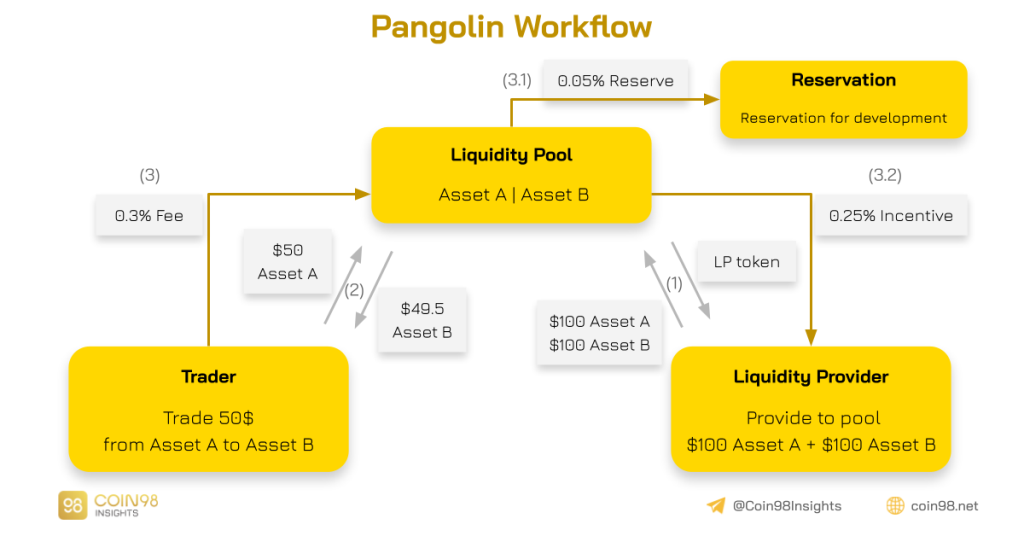

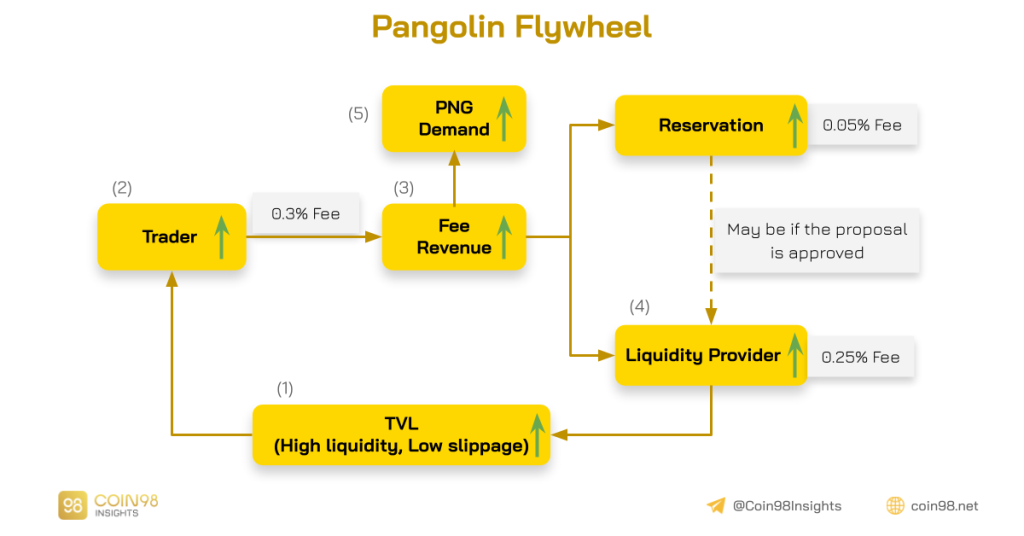

パンゴリンの操作モデルは比較的単純で、次の手順に従って動作します。上の写真に対応する番号があります。

(1)パンゴリン取引所が流動性を持つために、流動性プロバイダーは、1/1のレートでプールに流動性を追加し、プール内の資産の所有権を表すLPトークンを受け取ります。

(2)ユーザー/トレーダーは、ある資産から別の資産に取引します。取引ごとに0.3%の手数料がかかります。トレーダーの取引量が多すぎて取引のずれが大きくなると、取引所はユーザーに警告します。

(3)Pangolinを受け取った後、0.3%の取引手数料を受け取り、0.05%をプロジェクト開発のための準備金に入れ(3.1)、0.25%の取引手数料を流動性プロバイダーに還元します(3.2)。

パンゴリンのアルゴリズム

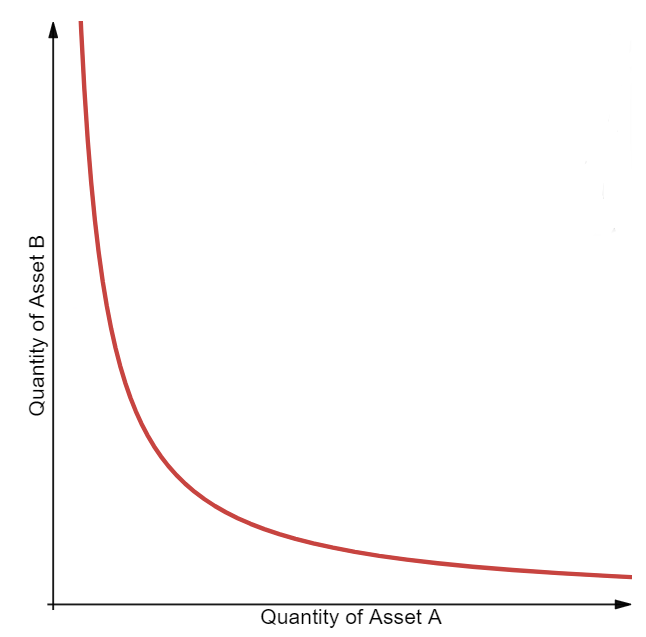

Pangolinは、Uniswapと同じアルゴリズムを使用します。トランザクションは次の式で計算されます。

x * y = k

そこで:

パンゴリンのプールモデル

1.流動性プール管理メカニズム

流動性プール管理の仕組みについていくつかご紹介します。現在市場に出回っているのは、集中管理と分散管理(許可なし)の2つのメカニズムです。パンゴリンがパーミッションレスメカニズムを使用しているところ。以下の違いをご覧ください。

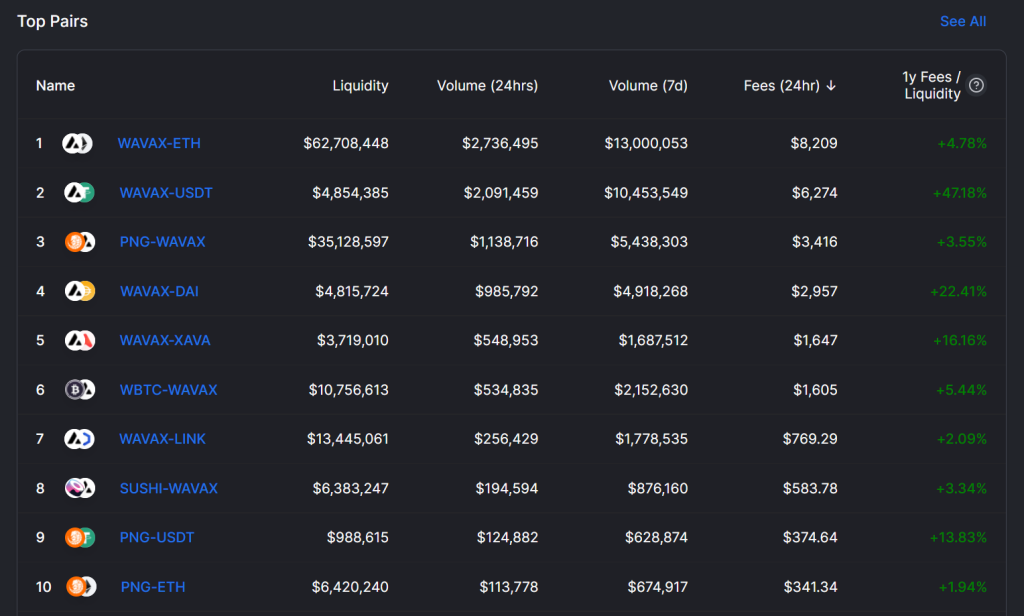

2.パンゴリンの主な物件

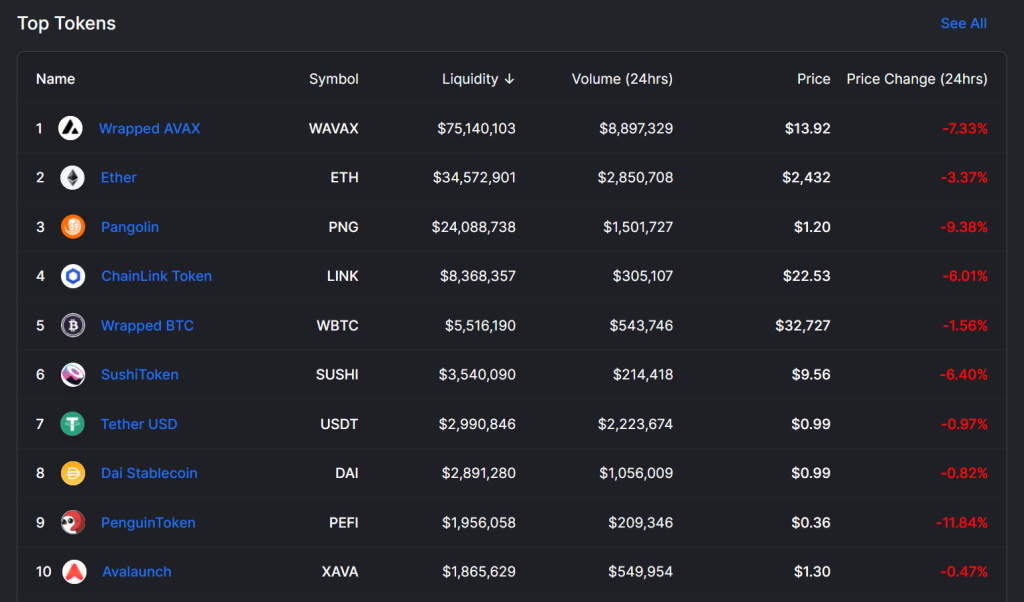

ユニスワップのプールがすべてイーサリアム(ETH)に固定されている場合、パンゴリンではアセットペアはアバランチ(AVAX)に関連付けられます。AVAXは最も流動性の高い資産でもあり、Pangolin(PNG)の3倍の価値があります。

パンゴリンのモデルを他のAMMDEXと比較する

市場に出回っている他のAMMDEXと比較すると、Pangolinは、Uniswapの100%フォークでさえ、多くの優れた機能がない場合、かなり「弱い」ことが証明されていますが、パフォーマンスは依然として非常に劣っています。

AMM DEXが成功し、コミュニティからのサポートを得るには、多くの要因に支えられている必要があります。以下に2つの重要な要素をリストします。

機能: AMM DEXは新しい機能や製品を開発しようとしていますか?比較に役立つように、非常に効果的に動作しているいくつかのAMMDEXプロジェクトを見ていきます。

Tokenomic:これは、ユーザーがそのプラットフォームのネイティブトークンを保持するインセンティブを持つのを支援する目的で構築されたメカニズムです。以下にPNGトークンについて詳しく説明します。

PangolinはPNGトークンの値をどのようにキャプチャしますか?

PNGトークンのユースケース

Pangolinは、主に2つの点でPNGのキャプチャ値です。

現在、Pangolinプラットフォームは、トレーダーから0.3%の取引手数料を徴収しています。PNGプールの流動性プロバイダーは0.25%の取引手数料を受け取り、残りの0.05%は保管され、具体的な計画はありません。

コミュニティは、PNG所有者に追加の0.05%の料金を配布することを提案しています。ただし、これは承認されていません。PNGの実際の値については、以下で詳しく分析します。

PNGトークンに関するハイライト

1.PNGトークンの配布

PNGトークンのハイライトは、総供給量の100%が、流動性マイニングとエアドロップの形でコミュニティに配布されることです。公開販売や開発チームのトークンはありません。

これにより、PNG保有者は、トークンの価格が、より低い価格で購入した人からの過度の販売圧力にさらされることがないという安心感を得ることができます。同時に、誰にとっても利益を優先するのではなく、公正な補償メカニズムのために、PangolinがPNGを受け取るための流動性を提供するようにユーザーを刺激します。

2.PNGトークンのロックを解除します

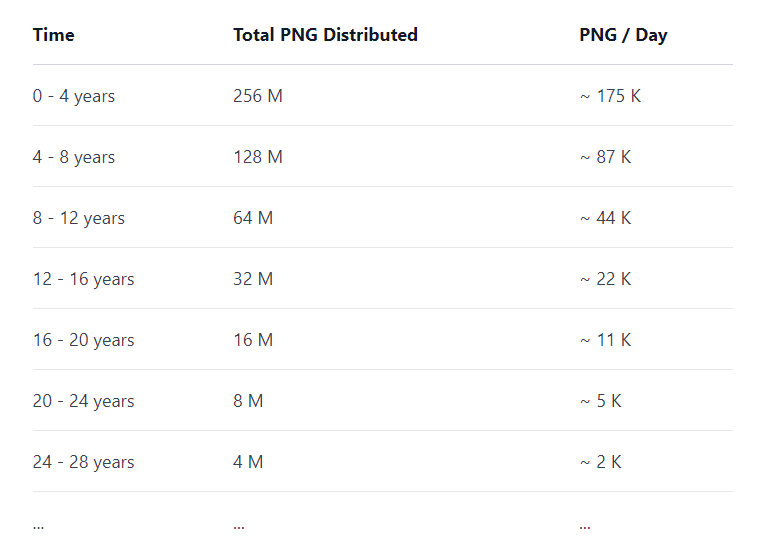

2番目のハイライトは、Pangolinのトークンロック解除メカニズムです。4年ごとに、プールを介して配布されるPNGトークンの数が半分になります。したがって、合計538,000,000 PNGの供給で、Pangolinはすべてのトークンのロックを解除するのに36年を必要とします。

なじみがありますか?これは、ビットコインが時間の経過とともに鉱夫に報酬を分配するメカニズムです。4年ごとに、報酬は半分になります。これは、PNGトークンの不足を生み出すメカニズムです。

ただし、ビットコイン(BTC)と比較すると、BTCはすでに6,000億ドルを超える時価総額で有名で認知されている資産であり、PNGの時価総額は約2,500万ドルしかないため、大きく異なります。

PNGトークンは、希少性を生み出すための単なるメカニズムよりも、保有者にとってより多くのインセンティブを必要とします。言うまでもなく、36年は暗号市場で非常に長い時間であり、Pangolinチームが製品を開発し続けるという保証はありません。

PNGトークンについての論争

これは、Pangolin Governanceで物議を醸している問題の1つです。この問題の詳細については、こちらをご覧ください。実際、パンゴリンは、一部の流動性プールの資産ペアである以外は、PNG保有者にほとんどメリットを提供しません。

これは、時間の経過に伴うPNGトークンの価格に直接反映されます。発売から今まで。PNGの価格は、上場価格の11ドルと比較して継続的に下落しており、現在の価格は元の値の10倍下がっています。

PNG保有者に最大の価値をもたらす流動性プールは、1日あたり3,400ドルの取引手数料のPNG / WAVAXであり、次に370ドルの取引手数料のPNG/USDTが続きます。これはごくわずかなインセンティブ数です。私がパンゴリンの農業参加者である場合、私はAVAXで農場優先PNGを販売します。

比較すると、PNGトークンは1日あたり最大175,000 PNG、つまり967,000ドルに相当するトークンのロックを解除するよう圧力をかけられていますが、取引手数料は1日あたり30,000ドル未満です。これは確かに不均衡であり、PNG保有者に何の利益ももたらしません。

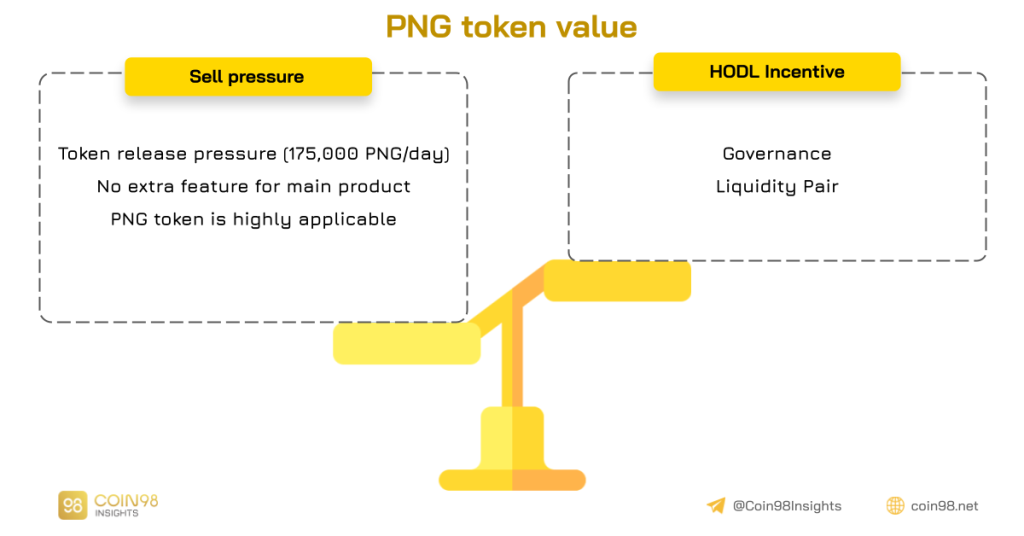

HODLダイナミクスとPNGトークン販売圧力の比較

PNGトークンの値

トークン価格=現在価値(ガバナンス+取引手数料から受け取ったインセンティブ-トークンリリース圧力)+期待される将来価値(近日公開、...)

そこで:

1日=175,000PNG =$967,000。

1日=$3,400 *(PNG / WAVAX)+ $ 370 *(PNG / USDT)=$3,770。

⇒収益は吐出圧力を補うことができません。

個人的な観点からは、PNGトークンの価格は実際の値よりも高くなっています。PNGトークンに圧力がかからないようにするには、PNG LPトークンからの収益が、少なくとも1日あたりにリリースされるトークンの数の値(収益=トークンリリース値)と等しくなければなりません。

フライホイール

上記の分析から、Pangolinは、PNGトークンのユースケースにあまり注意を払わずに、主な製品(AMM DEX)にのみ焦点を当てているように見えることがわかります。

AMM DEXが改善するにつれて=>(1)TVLと流動性の増加=>(2)より良い取引経験=>(3)取引手数料収入の増加=>(4)流動性プロバイダー手数料の増加=>(5)PNGトークンを購入するきっかけパンゴリンに流動性を提供するために増加します。

さらに、提案がコミュニティからコンセンサスを受け取った場合、予約はPNG所有者に完全に再配布できます。

活動を維持するパンゴリンのモデル

PNGトークンに価値をもたらすソリューション

上記のセクションから、PNGトークンのユースケースは多くなく、そのようなトケノミックな設計はPNG所有者に利益をもたらさないことがわかります。したがって、私は以下のいくつかの解決策を提供したいと思います。

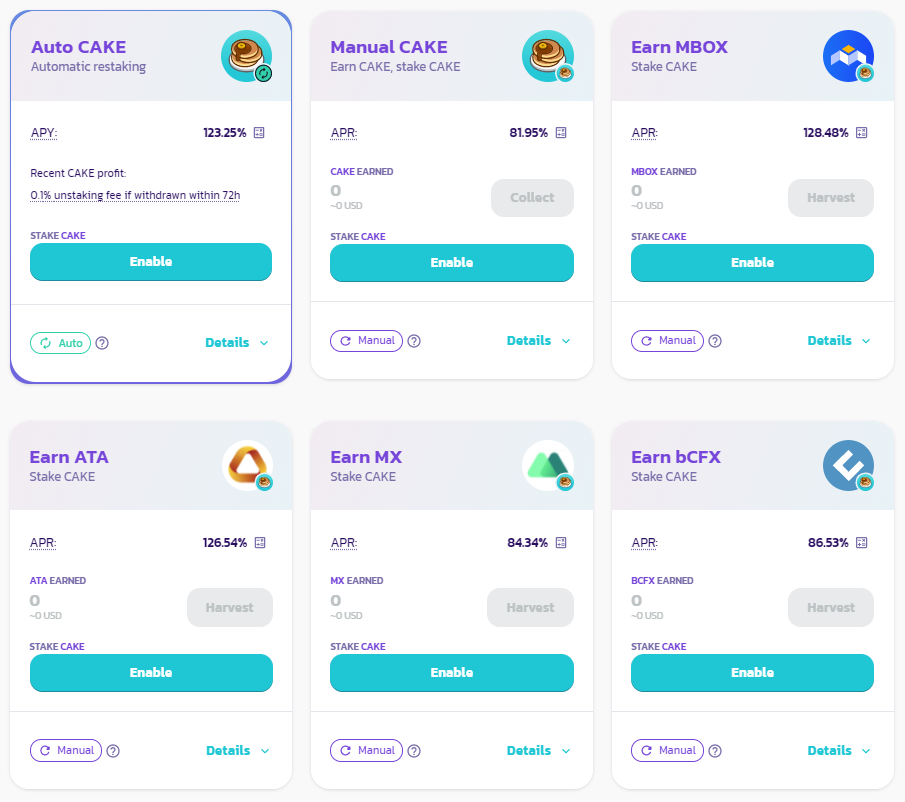

シングルトークンステーキング

これはPancakeSwapに似たメカニズムであり、ユーザーがCAKEを賭けて、より多くのCAKEトークンを受け取ったり、BinanceSmartChainエコシステムの他のトークンを受け取ったりできるようにします。

現在、パンゴリンはアバランチシステム全体の流動性センターの役割を果たしているため、パンゴリンはこれを完全に適用できます。PNGステーキング機能を開いて、PNGを受信したり、システム内の他のトークン(ZERO、PEFI、XAVA、SNOBなど)を受信したりできます。

xSUSHIとvDODOに関するアイデア

これらはSushiswapとDODOの2つの非常に優れたメカニズムであり、特にシングルステーキングのような短期的なメリットではなく、長期的な保持意欲を生み出すことで、より多くの価値をもたらします。

vDODO

ユーザーは、1つのvDODOを作成するために100のDODOを賭ける必要があります。vDODOを保持しているユーザーは、プラットフォームでの取引手数料の一部の追加特典を享受でき(DODO保有者は割引料金のみを受け取ります)、マイニングされたブロックごとに追加のメンバーシップ報酬(6 DODO)を受け取ります。

vDODOをDODOに戻すユーザーには、終了料金が発生し、vDODOを保持しているユーザーに再配布されます。

xSUSHI

xSUSHIを保有するユーザーは、5%のAPYを享受し、ガバナンスに参加し(SUSHI保有者はガバナンス権を持ちません)、すべてのSushiswap製品からの収益の一部を享受します(SUSHI保有者は単に供給から収益を受け取ります)流動性)。

買い戻し&バーン

ガバナンスフォーラムのディスカッションコミュニティの大多数は、最大36年間トークンのロックを解除することは無効であり、理想的な数は約5年間であると考えています。したがって、コミュニティはトークンのリリース時間を短縮し、それらをより速く燃やして不足を増やすことを試みています。

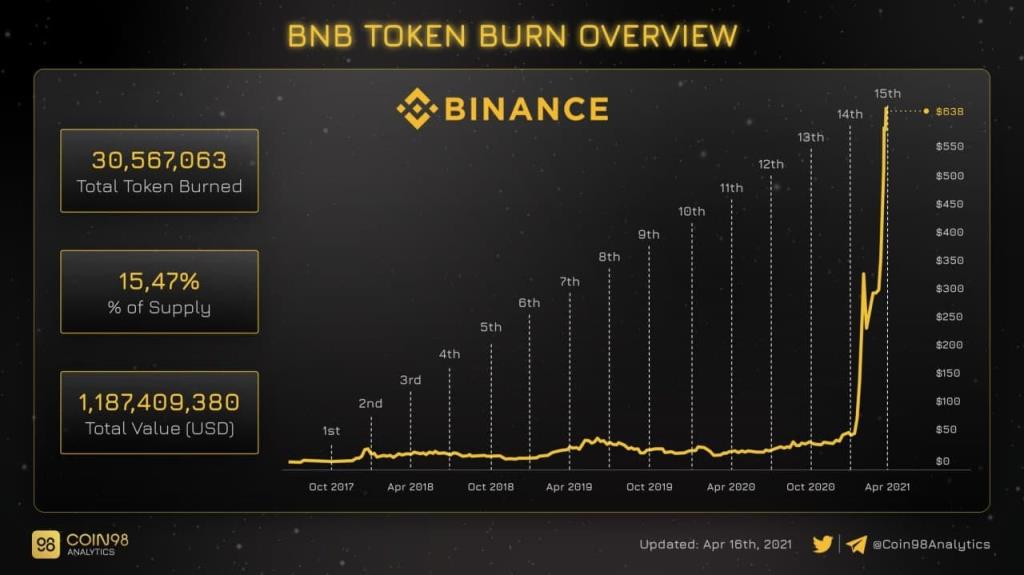

これは、BNBトークンで非常にうまく機能しているメカニズムです。下の表でご覧いただけます。もちろん、BNBを動機付ける他の多くの客観的要因がまだあります。しかし、このメカニズムは、PNGがトークンの書き込みを通じてその希少性を部分的に高めるのに役立ちます。

出典:Coin98 Analytics

パンゴリンの将来の予測

優れた機能はそれほど多くありませんが、Pangolinは最大のAMMであり、Avalancheシステムの多くのDeFiプロジェクトの流動性センターです。したがって、DeFiキャッシュフローがアバランチシステムに注意を払っている場合、パンゴリンはユーザーが気付く最初の最も顕著なオプションです。

ケーススタディ

QuickSwap(Polygonシステム)のケーススタディを例にとると、お金がPolygonシステムに流れ込んだとき、QuickSwapはPolygonシステムで最も有名なAMMであるため、QUICKは非常に強力に成長しました。たぶん同じことがパンゴリンにも当てはまります。

競合他社選手

ただし、これは、Pangolinが上記の対策に従って製品の機能とトケノミクスを実際に改善した場合にのみ発生する可能性があります。

そうでなければ、パンゴリンは市場の他の競合他社と比較して完全に劣る可能性があります。特にライバルのSushiswapは、多くの製品を発売し、Avalancheを含むマルチチェーンを実装するというビジョンを持っていたAMMDEXの1つです。

結論

以下の概要を通じて、Pangolinのオペレーティングモデルに関するいくつかの重要な洞察を要約します。

個人的な観点からは、ユニスワップから100%フォークする場合、パンゴリンは効果のない方向にありますが、新製品を改善することはできません。さらに、PNGのトケノミクスは、ユーザーが保持することにまったく関心がなく、PNGの価格に完全に反映されています。

うまくいけば、Pangolinはこれをすぐに修正して、AvalancheシステムがDeFi市場でさらに前進できるようにします。そうでない場合、AvalabsチームはPangolinの背後にあるチームであるため、これはAvalabsチームのビジョンを反映する大きな障壁になります。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。