Coin98ウォレットでBEP20、TRC20トークンをSPLトークンに、またはその逆に変換する手順

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

こんにちはみんな!Thorchain(RUNE)は、非流動性を改善し、プロジェクトのネットワーク内でアセットを即座に交換するのに役立つブロックチェーンプロトコルプロジェクトです。

この記事は、Thorchainで流動性を提供することに関心のある人が、より高く、より安定したリターンを獲得し、変動の少ない利回りを達成するのに役立ちます。

この記事は、Thorchainプロジェクトの非常に活発なサポーターであるBitcoin_Sageによる中程度の記事から翻訳されています。このプロジェクトの貴重な情報についてもっと知りたい場合は、ソーシャルネットワーキングサイトのTwitterで@Bitcoin_Sageをフォローする必要があります。

流動性プールに流動性を提供する

流動性を提供する方法は2つあります。インターフェイスで、 BEPSwapを選択します。

方法1:対称的な流動性を提供する

たとえば、RUNE:BNBペアを選択します。「 ADDBNB+RUNE」を選択することにより、対称的な流動性を提供することを選択できます。流動性を提供するこの方法により、資産を50:50の比率でプールに入れることができます。

方法2:非対称流動性を提供する

資産不足のリスクにぶつかりたくないという理由で、多くの人が固定資産を保有しています。これらの資産は多くの場合、価値の保管場所として機能しますが、取引手数料からの報酬など、その他の利益は提供しません。

Thorchainに流動性を提供することで、流動性を提供する前に2つの資産のバランスを50:50にする必要がない場合、資産不足のリスクから彼らを救うことができます。

将来の値上げの可能性がある2種類の資産を保有しておらず、1つの資産クラスのみを保有している場合は、非対称流動性の提供に参加できます。

Thorchainはあなたが提供するトークンの量を変更しません。トークンの量は、流動性プールからトークンを引き出す場合にのみ変更されます。したがって、資産不足の唯一のリスクは、流動性の提供を停止した場合です。

「ADDBNB」をクリックすると、非対称の流動性を提供できます。この流動性プールは、提供したBNBの量の50%を自動的にRUNEに交換します。

プールの深さに比べて流動性を過剰に提供することによって流動性プールを不安定にすることはお勧めできないことに注意してください。これにより、2つのトークン間の為替レートが変更され、裁定取引業者が為替レートのバランスを取り直し、お金が不足することになります。

いずれにせよ、あなたは両方とも同じ割合の流動性プールを提供します。

最も収益性の高い流動性プールを見つける

最も収益性の高い流動性プールを見つけるには、次の5つの要素があります。

プール内の流動性のパーセンテージ

流動性プロバイダー(LP)が流動性プールに合計$ 10,000の追加の$1,000の流動性を提供する場合、それらはそのプールの流動性の10%を提供します。したがって、彼らは流動性プールの取引手数料の10%を受け取ります。プールに流動性を追加し続けると、他のプロバイダーの10%の数値が減少します。

プールでの取引量

各トランザクションには、ネットワークコストとRUNEが必要です。この1つのRUNEは、流動性プロバイダーに直接送信されます。プール内のトランザクションが多いほど、プロバイダーに支払われるトランザクション料金も多くなります。

取引価格のパーセンテージ差

取引には、ネットワーク手数料と裁定取引手数料の2種類の手数料がかかります。このスプレッドは、流動性プールの深さに対する取引量の比率に基づいています。浅い流動性プールでの大規模な取引は、最大10%のスプレッドをもたらす可能性があります。

このスプレッドの一部は流動性プールに保管されます。残りは、彼らが受け取る利回りの形で流動性プロバイダーに行きます。

スプレッドを計算するために、作成者は通常Delphiアービトラージツールを使用します。

2つの資産クラス間の為替レート

2つの資産間の為替レートが変化した場合、流動性プロバイダーは、場合に応じて、提供するよりも多いまたは少ない資産を受け取る可能性があります。別の資産(米ドルなど)で価格設定されている場合、利回りが変わる可能性があります。

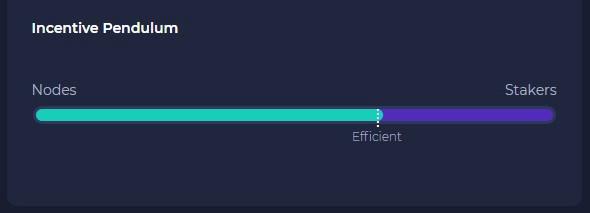

流動性プールインセンティブボーナス

インセンティブ報酬は、ソーチェーンのシステムの不可欠な部分です。これにより、ユーザーはネットワークを安全かつ安定に保つことができます。これは、ネットワークの健全性に基づいて、報酬を通じて流動性プロバイダーとノード実行者にインセンティブを与えることによってこれを行います。次の記事では、著者がこの部分について詳しく説明します。

こちらのDelphiデジタルダッシュボードツールでインセンティブボーナスを確認してください。

ツールの使用

利回りに影響を与えるものがわかったので、最も収益性の高い流動性プールを見つけるのに役立つ2つの重要な機能であるDelphiDigitalのダッシュボードとruneddata.infoを見てみましょう。

Delphiデジタルツールインターフェイス

Delphiはまだ開発中であり、より多くの機能が提供される予定です。今のところ、このアプリは流動性プロバイダーにとって非常に便利なツールを提供しています。平均取引手数料に基づいてプールを並べ替えることにより、スプレッドが最も高いプールを見つけることができます。

平均スプレッドが高く、取引量が多いプールは大きな利益をもたらします。上の画像では、目立つ流動性プールが1つあります。それは、ビットコインの3倍の長さのトークンであるBULLプールです。プールFRM、ETHBULL、SWINGBYも非常に魅力的です。

runeddataツールでは、過去数週間および数か月にわたる各プールの取引手数料を比較することにより、以前の観察結果を裏付けることができます。以下に、BTCBULLプールがロックされた資産を19%増加させ、年間収益が最大87%(永久損失係数を含まない)であることがわかります。

さまざまな市況下での流動性プール運用の例

異なるプラットフォーム間で同じ流動性プールは、裁定取引業者によってバランスが保たれています。それらは、プール内の2つの資産の比率を常に50:50の比率に近づけるものです。

資産の価値が上がると、これら2つのクラスの資産の合計も増えます。そこから、裁定取引業者はプールから資産を交換し、価格が再調整されるまで他のプールに交換します。

ただし、これらの裁定取引業者は、Thorchainの流動性プロバイダーおよびノードランナーにとって大きな収益源です。強い価格変動は多くの取引を生み出し、多くの流動性プールは価格のバランスを取る必要があり、取引から徴収される手数料の額が大幅に増加します。

以下の例では、流動性プールRUNE:ASSET(RUNEおよびASSETという名前のシンボリックランダムアセット)を検討します。

例1:アセットと比較してRUNEが増加

RUNE:BTCプールに流動性を提供するとします。過去数週間で、RUNEの価格は大幅に上昇しました。これにより、RUNEスワップトレーダーはプールから抜け出し、他の場所で取引します。

流動性プロバイダーは、プール内の資産の割合を追跡することに基づいてこれを実現します。元の時間と比較して、RUNEトークンの数が減少し、BTCの数が増加しました。

例2:RUNEはASSETと比較して減少します

RUNE:ETHプールに流動性を提供するとします。過去数週間で、ETHの価格は2倍になりました。これにより、トレーダーはETHスワップ価格をプールから分散させ、他の場所で取引します。

流動性プロバイダーは、プール内の資産の割合を追跡することに基づいてこれを実現します。RUNEトークンの数が増加し、ETHの数が最初の時間と比較して増加しました。

例3:RUNEはASSETに対して変動しません

RUNEの価格がASSETと比較して変動しない場合、裁定取引業者はスワップする理由がないため、流動性プロバイダーが受け取る取引手数料の額が削減されます。

より高いリターン、より多くの安定性、より少ないリスクを獲得するための戦略

流動性プロバイダーは、次の3つの主要な戦略に焦点を当てることができます。

最大利益

流動性プロバイダーが最大のリターンを達成するためには、プール間で資産をシームレスに切り替える必要があります。投稿の冒頭で述べたように、ボラティリティ、プールの深さ、取引量、スプレッドは考慮すべき要素です。上記の2つのツールは、どちらのプールが最も収益性が高いかを簡単に見つけるのに役立ちます。

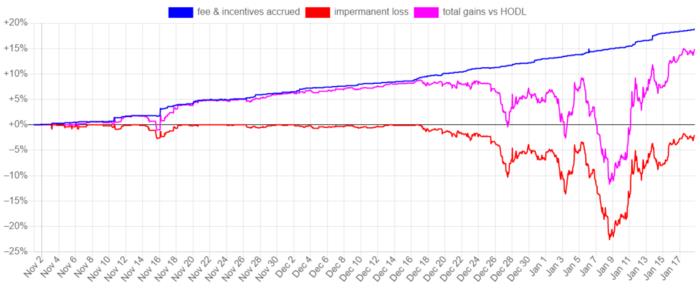

流動性を提供するか、単に保有するかを比較するために計算する場合は、非永続的な損失係数を含める必要があります。さらに、上記のツールを使用して、総利益という赤い線に注意を払うこともできます。

永久的な損失はかなり複雑なトピックであるため、著者はこの記事ではそれをカバーしていません。

安定した利益

安定したリターンのある流動性プールは、ソーチェーンだけでなく他のプラットフォームでも流動性の深さが高いプールです。BTC、ETH、BNBは3つの良い例です。

ソーチェーンプールやその他のプールで利用できる流動性は、安定した魅力的な利益を得るための必須条件です。高い流動性の深さにより、アービトラージャーはより多くのトークンを交換し、より多くの回数を交換することが可能になり、それによって、特に不安定な時期に、流動性プロバイダーに豊富な収入源を提供します。強い価格変動。

以下のチャート(流動性プロバイダーの過去のリターンのチャート)を見てください。安定した利益を求めているのであれば、流動性の深さが高いプールは完全に合理的な選択肢です。

強気のトークンペア

以下の意見は、暗号通貨分野の時間と著者自身のリスク許容度に応じた、著者の主観的な意見です。

両方の流動性トークンの価格が上昇すると予測し、それらが同じレートで進むと信じている場合(来年は両方とも1000%上昇し、流動性プロバイダーであれば十分な利益を上げると想定します)、両方の資産。

この時点で、流動性プールは、提供された2つの資産のバランスを自動的に取ります。一方のトークンの価格がもう一方のトークンと比較して上昇した場合、必要なのは取引手数料を受け取ることだけです。2つのトークンの長期的な成長率は等しいと想定しているため、永続的な損失は心配する必要はありません。

あなたの利益を追跡する方法

コミュニティは、流動性プロバイダーが利益を簡単に追跡できるように、いくつかのツールを設計しました。ユーザーがいつでも流動性プールの運用状況を理解しやすいので、著者はそれらの1つを使用することをお勧めします。

ただし、これらのツールはまだ完成中であり、使用中にエラーが発生する可能性があります。とにかく、これらは依然として流動性プロバイダーにとって不可欠なツールです。

言及する価値のあるもう1つのツールはruneddata.infoです。このツールを使用すると、各流動性プールの過去のデータを追跡し、利益を単なる保有と比較することができます。あなたは将来の利益を計算することができます。

エピローグ

前回の記事を通じて、Thorchainでの流動性プールの運用、流動性プロバイダーが徴収する手数料の額に影響を与える要因、流動性プロバイダーの利益を追跡する戦略、および方法を理解しました。確かに、これは、ソーチェーンだけでなく他のプラットフォームでも流動性を提供したい人にとって不可欠なガイドになるでしょう。

このプラットフォームで流動性を提供したことはありますか?共有したい経験や戦略はありますか?以下にコメントして、話し合いましょう!

こちらの元の投稿を参照してください。

Coin98ウォレットでクロスチェーンブリッジを使用してBEP20、TRC20トークンをSPLトークンに変換する方法の詳細な手順。ここを読んでください!

ソラナのエコシステムとパズルの各ピースについて学び、ソラナでチャンスを見つけるための準備を整えましょう。

この記事では、Coin98が、AZからOrca DEXを使用する方法について説明します。これには、ウォレットの接続、スワップ、流動性の追加と削除が含まれます。

Coin98WalletでAvalancheCチェーンブリッジとXチェーンを使用してAVAXを変換する方法の詳細な手順。

この記事では、MarginATMが、最も古く広く使用されている暗号ウォレットの1つであるMyEtherWalletの使用方法についてすべて学習します。

アルファを理解する-私は保持する必要がありますか?一般的にアルファを保持している記事の兄弟、特に他のトークンを見る必要があります。

プロジェクトは、DEX、Lending&Borrowing、Yield Optimization、NFTなどを含むBinanceSmartChainの5つの領域に属しています。

Thorchainに流動性を提供することで、より高く、より安定したリターンとより不安定な利回りにつながります。

SushiswapでSUSHIを栽培するための基本的なステップバイステップガイドと、アセットの管理に使用できるいくつかのツール。

この記事では、Blockchainに基づいて開発されたテクノロジープロジェクトの方向性、つまりWeb3への移行について概説しています。